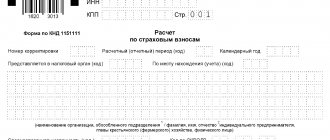

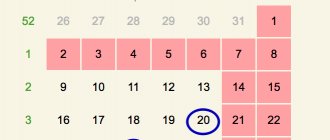

Источник/официальный документ: Постановление правления Пенсионного фонда РФ 16.01.2014 № 2п Куда сдавать: В ПФР по месту жительства, с 01 января 2021 г. — в налоговую Способ сдачи: Бумажно или электронно Периодичность сдачи: Один раз в квартал по завершении 1-го квартала, полугодия, 9-ти месяцев и одного года. Нужно сдавать до: Бумажный экземпляр отчета нужно подать не позже 15.02.2017 г. Для отчетности в электронном виде срок сдачи немного продлен, ее можно предоставить не позже 20.02.2017 г. Штраф за несвоевременную сдачу: Минимальный размер штрафа составляет 1000 руб., а максимальный – 30% от суммы страховых выплат, начисленных за последние 3 месяца.

Название документа: Бланк РСВ-1 2016 Формат: xls Размер: 245 кб

Печать Предварительный просмотр В закладки

Сохранить у себя:

Сдай РСВ-1 онлайн и правильно

Форма расчета за 2021 год

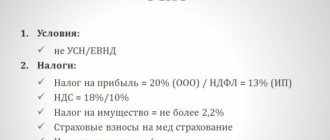

С 2021 года администрирование страховых взносов перешло под контроль ФНС. Это предусмотрено Федеральным законом от 03.07.16 № 243-ФЗ и Федеральным законом от 03.07.16 № 250-ФЗ.

В связи с такой передачей, с 2021 года, плательщики взносов станут отчитываться не только перед фондами, но и перед налоговиками. В этих целях информацию о страховых взносах объединили в единый расчет по страховым взносам, утвержденный приказом ФНС от 10.10.2016 № ММВ-7-11/551. Этот расчет, по сути, содержит сведения из форм 4-ФСС, РСВ-1 и РСВ-2. Лица, производящие выплаты физлицам, подают новый расчет по страховым взносам в срок не позднее 30-го числа месяца, следующего за истекшим годом или отчетным периодом. За I квартал 2021 года такая форма представляется не позже 2 мая. См. «Новая форма расчета по страховым взносам с 2021 года зарегистрирована».

Однако применять новую форму расчета по страховым взносам, для отчетности за 2021 год, не нужно. Чтобы отчитаться за 2021 год, страхователи должны применять бланк РСВ-1 ПФР, утвержденный Постановлением Правления ПФР от 16.01.2014 № 2п.

Кроме этого, имейте в виду, что расчет РСВ-1 за 2021 год нужно представить в территориальное подразделение ПФР, а не в налоговую инспекцию.

РСВ-1 раздел 1

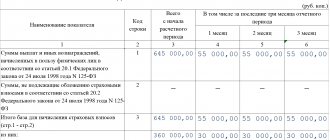

Раздел 1 обязателен для всех страхователей. Его сдают, в том числе и те, чей расчет не содержит показателей, то есть деятельность не осуществлялась или не было выплат работникам. В таком случае на месте показателей проставляются прочерки.

В разделе 1 обобщаются показатели всех остальных разделов РСВ-1, в том числе отражаются суммы взносов не только в ПФР, но и в ФОМС, поэтому заполнять его лучше в последнюю очередь, когда готовы все остальные части отчета.

Раздел III Порядка заполнения формы РСВ-1 ПФР (утв. 16.01.2014 постановлением Правления ПФР № 2п) содержит соотношения между строками раздела 1 и показателями других разделов, которые должны соблюдаться при подготовке отчета. Разберем заполнение раздела 1 по каждой его строке:

Строка 100 показывает, какая задолженность, или переплата по взносам числилась за страхователем на начало года. Показатели всех граф строки 100 отчета за 2021 год должны соответствовать показателям тех же граф строки 150 отчета за 2015 год.

Обратите внимание, что если в отчете за 2015 год по графе 4 строки 150 была переплата, то в отчете за 2021 год по графе 3 строки 100 берем сумму значений граф 3 и 4 строки 150 за 2015 год, при этом по графе 4 не может быть минусового значения.

Строка 110 – взносы, начисленные за весь 2016 год, равны сумме показателей строки 110 РСВ-1 за 9 месяцев 2021 г. и строки 114 годового отчета. Также, строка 110 должна равняться сумме взносов из разделов 2.1, 2.2, 2.3 и 2.4 годового отчета. Если в течение года возникло, либо утрачено право применять пониженный тариф, эти соотношения выполняться не будут.

Строки 111, 112, 113 отражают взносы за последние три месяца: период октябрь-декабрь для отчета РСВ-1 за 2016 год.

- Показатель графы 3 каждой из этих строк равен сумме строк 205 и 206 подраздела 2.1, по графе 4, 5 и 6 соответственно.

- Графа 6 по каждой из строк соответствует сумме строк 224 подраздела 2.2, графа 4, 5 или 6, и строк 244, 250, 256,262, 268 подраздела 2.4, граф 4, 5 или 6 с кодом основания «1».

- Графа 7 по каждой из строк: сумма строк 234 подраздела 2.3 (графа 4, 5 или 6), и строк 244, 250, 256, 262, 268 подраздела 2.4 (графа 4, 5 или 6) с кодом основания «2».

- По графе 8 отражаются взносы на ОМС, ее значение по каждой из строк соответствует значению строк 214 (графа 4, 5 или 6) по всем тарифам.

Строка 114 суммирует показатели строк 111, 112 и 113.

Строка 120 отражает перерасчеты и заполняется в следующих случаях:

- в отчетном периоде проверка ПФР выявила нарушения, и по акту были доначислены суммы взносов, либо были выявлены излишне начисленные страховые взносы,

- страхователь сам выявил неполное отражение данных или нашел ошибки, ведущие к занижению облагаемой базы и взносов за прошедшие периоды.

- По графам 3, 4 и 5 строка 120 равна значению граф 6, 8 и 10 по итоговой строке раздела 4.

- По графе 6 строка 120 равна значению граф 11 по итоговой строке и сумм всех строк по графе 13 с кодом основания «1» раздела 4.

- По графе 7 строка 120 равна значению граф 12 по итоговой строке и сумм всех строк по графе 13 с кодом основания «2» раздела 4.

Строка 121 – из строки 120 выделяется сумма перерасчета взносов, начисленных с превышения предельной базы. В 2016 году база для взносов в ПФР по ставке 22% — 796 000 рублей, все что свыше этой суммы, облагается тарифом 10%. Для взносов в ФОМС в 2021 году лимит базы не предусмотрен.

Графы 3 и 4 соответствуют графам 7 и 9 по итоговой строке раздела 4.

Строка 130 суммирует значения строк 100, 110 и 120 раздела 1.

Строка 140 отражает уплату взносов с начала года. Ее значение равно сумме взносов, перечисленных в предыдущем отчетном периоде и за последний квартал, то есть сумме строк 140 расчета за 9 месяцев и 144 годового расчета. В строке 140 показатель по графе 4 не может превышать показатель графы 4 строки 130.

Строки 141, 142 и 143 – это суммы, уплаченные в последний квартал. В расчете за 2021 год отражаем уплату в октябре, ноябре и декабре соответственно.

Строка 144 суммирует показатели уплаченных за последний квартал взносов по строкам 141, 142 и 143.

Строка 150 подводит итог всему разделу 1, отражая переплату или неуплаченные взносы на конец года. Для этого из строки 130 вычитаем строку 140. При этом графа 4 строки 150 не может быть с минусом, если отрицательного значения нет в графе 4 строки 120.

Если заполнить не тот бланк

В начале 2021 года с применением формы отчетности по взносам может возникнуть путаница. И не исключено, что некоторые бухгалтеры расчет по страховым взносам за 2021 года заполнят по новой форме, утвержденной приказом ФНС от 10.10.2016 № ММВ-7-11/551. Однако имейте в виду, что налоговая инспекция не примет расчет по взносам за 2021 год на новом бланке. Дело в том, что у ИФНС попросту нет полномочий на принятие и проверку расчетов за 2021 год. А новая форма единого расчета применяется только с отчетности за 1 квартал 2017 года.

Соответственно, возможна и иная ситуация: бухгалтер представит в ПФР расчет по страховым взносам по новой форме, утвержденной приказом ФНС от 10.10.2016 № ММВ-7-11/551. Фонд, в свою очередь, также откажет принятии расчета. Поэтому важно учесть, расчет по страховым взносам за 2021 год:

- нужно сдать по «прежней» форме РСВ-1, утвержденной приказом ФНС от 10.10.2016 № ММВ-7-11/551;

- РСВ-1 за 2021 года сдается исключительно в подразделение ПФР (несмотря на то, что с 2021 года страховые взносы контролируют налоговики).

Читать также

03.11.2016

Зачем вводится ежемесячная отчетность

У бухгалтеров может возникнуть резонный вопрос о том, зачем ПФР решил ежемесячно собирать персонифицированные сведения о работниках, учитывая, что данная информация (кроме ИНН) сдается в составе ежеквартального отчета РСВ-1. Чтобы пояснить этот вопрос, вспомним действующий порядок расчета страховой пенсии по старости.

В общем случае страховую пенсию можно определить по следующей условной формуле (ст. , Закона № 400-ФЗ):

Сумма пенсии = ПБ х С + ФВ

ПБ — сумма всех пенсионных баллов (в законе применяется термин «индивидуальный пенсионный коэффициент»); С — стоимость одного пенсионного балла на день назначения пенсии; ФВ — фиксированная выплата.

Стоимость пенсионного балла пересматривается дважды в год. На 1 февраля этот показатель индексируется на уровень инфляции за прошедший год, а с 1 апреля устанавливается законом о бюджете ПФР на очередной год (п. 21 и 22 ст. 15 Закона № 400-ФЗ). С 1 февраля 2016 года стоимость пенсионного балла будет увеличена на коэффициент 1,04 (п. 1 ст. 5 комментируемого Закона № 385-ФЗ).

Что касается фиксированной выплаты к страховой пенсии, то она также ежегодно увеличивается с 1 февраля на индекс роста потребительских цен за прошедший год (п. 6 ст. 16 Закона № 400-ФЗ). С 1 февраля 2021 года коэффициент индексации фиксированной выплаты составит 1,04 (п. 1 ст. 6 комментируемого Закона № 385-ФЗ). Кроме этого, правительство РФ вправе принять решение о дополнительной индексации размера фиксированной выплаты с 1 апреля (п. 7 ст. 16 Закона № 400-ФЗ). Подробнее о составе страховой пенсии см. «Пенсия 2015: сколько получится заработать «на старость».

С февраля 2021 года работающие пенсионеры (в том числе те, кто оформлен по гражданско-правовым договорам) будут получать страховую пенсию без учета плановых индексаций стоимости пенсионного балла и фиксированной выплаты к страховой пенсии. Об этом сказано в новой статье 26.1 Закона № 400-ФЗ. Именно факт работы пенсионера сотрудники ПФР планируют отслеживать на основании ежемесячной отчетности, которую страхователи будут сдавать с апреля 2021 года. При этом, как следует из комментируемого закона, сведения придется представлять на всех работников, независимо от их возраста и наличия у них права на пенсию.

Заметим, что «заморозка» плановых индексаций не отменяет для работающих пенсионеров возможности увеличения страховых пенсий с 1 августа исходя из заработных за 2015 год пенсионных баллов (п. 3 ч. 2 ст. 18 Закона № 400-ФЗ). То есть «замораживается» только индексация, которая проводится государством и которая не связана с тем, сколько баллов «заработал» пенсионер за прошедший год (подробнее об индексации пенсий см. «О стратегии долгосрочного развития пенсионной системы Российской Федерации (блог Татьяны Бандюк)»).

Будет ли индексироваться пенсия индивидуальных предпринимателей

На сайте ПФР сообщается, что если пенсионер относится к категории самозанятого населения, то есть является ИП, нотариусом, адвокатом и т п., то такой пенсионер будет считаться работающим, если он состоит на учете в ПФР на 31 декабря 2015 года.

Елена Кулакова, эксперт «Контур.Отчет ПФ» (на форуме «Бухгалтерии Онлайн» пишет под ником KEGa) полагает, что чиновники ПФР могли приравнять ИП, которые получают пенсию, к работающим пенсионерам на основании нормы статьи 26.1 Закона № 400-ФЗ. В пункте 1 этой статьи сказано, что индексация не полагается пенсионерам, осуществляющим не только работу, но и «иную деятельность, в период которой они подлежали обязательному пенсионному страхованию в соответствии с Федеральным законом от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». А в пункте 1 статьи 7 комментируемого Закона № 385-ФЗ отмечается, что факт осуществления иной деятельности устанавливается на основании сведений о регистрации в качестве страхователя в ПФР.

Согласно статье 6 Федерального закона от 15.12.01 № 167-ФЗ страхователями по обязательному пенсионному страхованию являются, в том числе, индивидуальные предприниматели. Таким образом, можно сделать вывод, что плановая индексация страховых пенсий «замораживается» для всех предпринимателей-пенсионеров, которые будут зарегистрированы в ПФР в качестве страхователей на 31 декабря 2015 года. Отметим также, что хотя в сообщении на сайте ПФР предприниматели упомянуты только как самозанятое население (наравне с адвокатами, нотариусами и др.) это не означает, что запрет на индексацию страховой пенсии касается только ИП-пенсионеров, у которых нет наемных работников. Предприниматели-пенсионеры, которые являются работодателями, тоже лишаются такой индексации. Сам на себя ИП (с работниками или без) не должен подавать ежемесячные сведения в Пенсионный фонд.

Заметим, что если ИП-пенсионер состоит на учете в Пенсионном фонде, но при этом не ведет предпринимательскую деятельность и не получает от нее никакой доход, то он все равно не сможет рассчитывать на индексацию страховой пенсии. Право на индексацию возникнет только после того, как предприниматель будет снят с учета в ПФР (напомним, что фонд снимает ИП с учета после того, как он лишится этого статуса и в ЕГРИП появляется запись об этом). При этом подавать заявление о прекращении деятельности по форме, размещенной на сайте фонда, скорее всего, не надо. Однако однозначно утверждать этого пока нельзя.

Раздел 2: суммы выплат и взносов

В разделе 2 обобщаются суммы начисленных вознаграждений (выплат) и страховых взносов. Он состоит из следующих подразделов:

- 2.1 «Расчет страховых взносов по тарифу» – должны сформировать все;

- 2.2 «Расчет страховых взносов по дополнительному тарифу» – группируйте, если есть работники, занятые на вредных производствах;

- 2.3 «Расчет страховых взносов по дополнительному тарифу» – обобщайте, если есть работники, занятые на тяжелых производствах.

В разделе 2 также отражают пособие по временной нетрудоспособности и «детские» пособия (при рождении ребенка, за постановку на учет в ранние сроки беременности, по беременности и родам и по уходу за ребенком до 1,5 лет). Сумму выплаченных пособий в подразделе 2.1 расчета за 4 квартал 2021 года показывают по строкам 201, 211 подраздела 2.1 (в составе необлагаемых выплат). Однако если ваш регион участвует пилотном проекте ФСС, то пособия в разделе 2 отражать не требуется. См. «Участники пилотного проекта ФСС».

Приведем пример заполнения обязательного для всех раздела 2.1. При этом обратите внимание: если с января по декабрь 2021 года страховые взносы начислялись только по одному тарифу, подраздел 2.1 нужно заполнить один раз. Если взносы начислялись по разным тарифам – подраздел формируйте по каждому тарифу.

Контрольные соотношения

Далее приведем контрольные соотношения, на основании которых программы органов ПФР станут проверять расчет РСВ-1 за 4 квартал 2016 года.

| Значение раздела 1 | Чему равно |

| Графы строки 100 | Графам строки 150 раздела 1 РСВ-1 за 2015 год |

| Строка 110 графы 3 | Сумме строк 205 и 206 графы 3 всех подразделов 2.1 |

| Строка 110 графы 8 | Сумме строк 214 графы 3 всех подразделов 2.1 |

| Строка 120 графы 3 (если эта строка заполнена) | Строке «Итого сумма пересчета» графы 6 разд. 4 |

| Строка 120 графы 8 (если эта строка заполнена) | Строке 120 графы 8 (если эта строка заполнена) |

Далее вы можете заполненного расчета РСВ-1 за IV квартал 2016 года.

Читать также

22.06.2017