Подходит срок сдачи отчета в Фонд социального страхования по форме 4-ФСС за 1 квартал 2021 года. Мы подготовили подробную инструкцию по заполнению этой расчетной формы с учетом всех изменений и поправок.

Расчет по форме 4-ФСС должны предоставить в свой территориальный орган все организации и предприниматели, имеющие наемных работников. Срок сдачи данного отчета — до 20 числа месяца, следующего за отчетным кварталом в бумажном варианте и до 25 числа в электронном формате.

| Расчетный период | Крайний срок сдачи |

| За 1 квартал 2016 | до 20 апреля 2016 (на бумаге) до 25 апреля 2021 года (электронная) |

| За полугодие 2016 (расчет нарастающим итогом за полгода) | до 20 июля 2016 (на бумаге) до 25 июля 2021 года (электронная) |

| За 9 месяцев 2016 (расчет нарастающим итогом за 9 месяцев) | до 20 октября 2016 (на бумаге) до 25 октября 2021 года (электронная) |

Форма 4-фсс последняя редакция 2021 была утверждена приказом от 25 февраля 2021 г. № 54, который внес поправки в приказ ФСС России от 26 февраля 2015 г. № 59. Поэтому при заполнении отчета необходимо руководствоваться обоими документами, а новый бланк 4 -фсс в 2021 году

скачать лучше всего из последней редакции приказа. Рассмотрим отчетную форму подробнее.

Срок сдачи 4-ФСС

Отчитаться по форме 4-ФСС за 4 квартал 2021 года должны все организации и индивидуальные предприниматели, выплачивающие физическим лицам вознаграждения, облагаемые взносами на обязательное социальное страхование (п. 2 ч. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ). Отчитаться по форме 4-ФСС за 4 квартал 2021 года нужно в следующие сроки:

- не позднее 25 января 2021 года (это среда) – в электронном виде;

- не позднее 20 января 2021 года (это пятница) – «на бумаге».

Заметим, что после новогодних праздников на работу, по общему правилу, выходят 9 января 2021 года (это понедельник). См. «Новогодние праздники 2021: как отдыхаем». Таким образом, на заполнение и сдачу бумажной отчетности у бухгалтера в январе есть 10 рабочих дней. На формирование электронного 4-ФСС за 4 квартал 2016 года времени больше – 13 рабочих дней.

Также см. «Срок сдачи расчета 4-ФСС за 2021 год».

Кто должен отчитаться

Сдавать расчет по форме 4-ФСС обязаны все страхователи (организации и ИП), выплачивающие физическим лицам вознаграждения, облагаемые взносами на обязательное социальное страхование (п. 1 ч. 1 ст. 5, п. 2 ч. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ).

При этом если организация в период с января по сентябрь 2016 года не производила никаких выплат в пользу физических лиц, то сдать расчет 4-ФСС за 9 месяцев 2021 года ей, все равно, нужно. Объясняется это тем, организации всегда являются страхователями. Данный статус «страхователя» присваивается им почти сразу после государственной регистрации. В этом статусе организации пребывают всегда, независимо от характера и наличия договоров с работниками (подп. 1 ч. 1 ст. 2.3 Федерального закона от 29.12.2006 № 255-ФЗ). Соответственно, даже если никаких выплат в пользу физлиц в отчетном периоде не было, нужно сдать хотя бы нулевой расчет 4-ФСС за 9 месяцев.

Не сдавать 4-ФСС за 9 месяцев могут лишь ИП без работников. Они не страхователями не признаются.

Форма 4-ФСС за 4 квартал 2021 года: новый бланк?

Отчитаться за 4 квартал 2021 года нужно с применением формы бланка, утвержденного Приказом ФСС России от 26.02.2015 № 59. Именно эта форма применялась при сдаче расчета 4-ФСС за 9 месяцев 2016 года. Его и применяйте и при сдаче годового расчета 4-ФСС за 2016 год. Эта форма, напомним, объединяет в себе отчетность:

- по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- по взносам на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний.

Заметим, что Приказом ФСС России от 26.09.2016№ 381 утверждена новая форма расчета 4-ФСС. См. «Новый расчет 4-ФСС с 2021 года: форма утверждена». Однако использовать новый бланк нужно начиная с отчетности за 1 квартал 2021 года. Впервые отчитаться с применением новой формы нужно не позднее 20 апреля «на бумаге» и 25 апреля 2021 года – в электронном виде. Начиная с отчетности за 1 квартал 2021 года в 4-ФСС нужно будет отражать только взносы «на травматизм». Скачайте бесплатно новыйй бланк расчета по ссылке «Бланк формы 4-ФСС с 2021 года».

Порядок взимания страховых взносов

Система страхования граждан на случай временной нетрудоспособности представлена в нашей стране Фондом социального страхования. Взносы в фонд должен уплачивать каждый работодатель, имеющий сотрудников. Если у предпринимателя или организации появляется хотя бы 1 сотрудник, фирма считается страхователем гражданина на случай болезни, травмы, профзаболевания или декрета.

В чем суть системы социального страхования? Если работник заболел, получил травму или же сотрудница забеременела, то работать в период болезни или декрета они не могут. Государство предусмотрело порядок финансовой поддержки таких граждан, обязав работодателей выплачивать с сумм заработной платы работников страховые взносы. Эти деньги поступают в ФСС и затем не только распределяются между заболевшими, пострадавшими на производстве и декретницами, но и идут на финансирование мер по охране труда и обеспечению безопасности на рабочих местах.

Работодатель платит 2 взноса в соцстрах:

- На случай временной нетрудоспособности и в связи с материнством. Ставка взносов установлена в пределах от 0 до 2,9% от заработной платы (в зависимости от деятельности компании и имеющихся льгот).

- От несчастных случаев на производстве и профзаболеваний. Размер взноса — от 0,2 до 8,5%. Он зависит от степени травматизма основного вида деятельности на предприятии.

Важно! Даже если ваша компания относится к списку льготников и не платит взносы на случай временной нетрудоспособности (например, ИП на упрощенке, производящий продукты питания), то вы как работник все равно имеете право на оплату больничных листов и отпуска по уходу за ребенком.

Взносы перечисляются в фонд ежемесячно с оплаты за труд каждого работника и относятся к затратам предприятия. Коммерсанты на УСН «доходы минус расходы» могут принять к расходам сумму уплаченных взносов, а на вмененке и УСН «доходы» — частично уменьшить налог к уплате.

Работник вправе рассчитывать на средний заработок на время нетрудоспособности, однако окончательная сумма пособия зависит от его трудового стажа.

Обратите внимание! В отдельных случаях действуют иные правила выплаты среднего заработка. Например, если болезнь или травма сотрудника стали следствием состояния опьянения, то размер пособия ограничен МРОТ независимо от стража.

Куда сдавать: в налоговую или в ФСС?

Расчет по форме 4-ФСС за 4 квартал 2021 года сдайте в отделение ФСС. Налоговые инспекции расчеты за 2021 год не примут. Более того, новую форму расчета 4-ФСС, применяемую с отчетности за 1 квартал 2017 года, также нужно сдавать в ФСС, а не в ИФНС.

Если у организации нет обособленных подразделений, то расчет 4-ФСС за 4 квартал 2021 года представьте в территориальное отделение ФСС России по ее местонахождению. Если обособленные подразделения существуют, то форму 4-ФСС за 4 квартал 2021 года сдайте в территориальное отделение ФСС России по местонахождению обособленного подразделения. Но только если такое подразделение имеет свой баланс, расчетный (лицевой) счет и самостоятельно начисляет зарплату работникам. Также см. «Как обособленным подразделениям c 2021 года платить страховые взносы и сдавать отчетность в ИФНС».

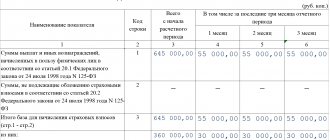

Приводим начисления и уплату взносов в таблице 2 формы 4-ФСС (обязательно)

На этом листе плательщик взносов подводит итог своих обязательств и указывает:

- свою задолженность или долг ФСС (т. е. переплату) на начало года;

- начисление взносов нарастающим итогом, с выделением сумм за последние три месяца;

- доначисления за прошлые периоды и по результатам проверок;

- суммы излишне уплаченных взносов, зачтенных или возвращенных в отчетном периоде;

- расходы по страхованию;

- уплату взносов;

- задолженность на конец отчетного периода или переплату (т. е. долг ФСС).

Для удобства работы с отчетом в некоторых полях приводятся подсказки, какие показатели должны суммироваться, а какие — вычитаться.

Чтобы проверить правильность взаимоувязки числовых данных 4-ФСС, рекомендуем воспользоваться контрольными соотношениями приложения № 3 к Приказу ФСС от 12.02.2010 № 19.

Нулевой 4-ФСС: нужно ли сдавать

При этом если организация в период с января по декабрь 2021 года не производила никаких выплат в пользу физических лиц, то сдать годовой расчет 4-ФСС за 2021 года ей, все равно, нужно. Объясняется это тем, организации всегда являются страхователями. Статус «страхователя» присваивается юридическим лицам почти сразу после государственной регистрации. В этом статусе организации пребывают всегда, независимо от характера и наличия договоров с работниками Соответственно, даже если никаких выплат в пользу физлиц в 2016 году не было, нужно сдать хотя бы нулевой расчет 4-ФСС за 4 квартал 2016 года. Не сдавать 4-ФСС за 2021 год могут лишь ИП без работников. Они не страхователями не признаются. Поэтому нулевой расчет 4-ФСС они не сдают.

Заполнение таблицы 6

Порядок заполнения 4 фсс предполагает, что в данной таблице нужно проставить сумму выплат в пользу работников. Они отражаются нарастающим итогом с начала года. Отдельно указывается каждый из трех месяцев текущего отчетного периода. Далее следует указать суммы выплат, не облагаемых страховыми взносами на травматизм. Традиционно с детализацией. В строке 3 указывается разница между этими двумя показателями, что и будет базой для начисления страховых взносов. В строке 4 нужно выделить все выплаты, сделанные работникам-инвалидам.Размер страхового тарифа организации следует указать в строке 5. При наличии права на скидку, обязательно указывается ее процент. А надбавка к тарифу, соответственно, проставляется в строке 7, следующее поле укажет проверяющим на дату, когда эта надбавка была установлена. Итоговый тариф нужно указать с двумя знаками после запятой.

Порядок заполнения 4-ФСС за 4 квартал 4-ФСС: примеры

Всем страхователям в составе 4-ФСС за 4 квартал 2021 года нужно в обязательном порядке заполнить и сдать в ФСС:

- титульный лист;

- таблицы 1 и 3 раздела I;

- таблицы 6, 7, 10 раздела II.

Все остальные таблицы раздела 1 и 2 расчета 4-ФСС за 4 квартал 2016 года необходимо заполнять, только если есть показатели, которые необходимо в этих таблицах отразить. Если данных нет, то таблицы не заполняются и не сдаются (п. 2 Порядка, утв. Приказом ФСС России от 26.02.2015 № 59, далее – Порядок).

В верхней части формы 4-ФСС за 4 квартал на каждой странице укажите регистрационный номер страхователя, код подчиненности и номер страницы.

Другие изменения

Остальные изменения, внесенные комментируемым приказом в форму 4-ФСС и порядок ее заполнения, не затрагивают большинство страхователей или носят технический характер. Отметим только одно из таких новшеств. Речь идет о порядке заполнения строк, в которых отражается списанная сумма задолженности страхователя перед ФСС (строка 17 таблицы 1 раздела I и строка 17 таблицы 7 раздела II). В прежней форме 4-ФСС в этих строках следовало указывать задолженность, списанную на основании нормативных правовых актов РФ. Теперь в эти строки нужно будет также вносить сумму долга, которую органы ФСС не могут взыскать по причине пропуска срока на взыскание. Данное обстоятельство должно быть подтверждено судебным актов, в том числе определением суда об отказе в восстановлении пропущенного срока подачи заявления о взыскании недоимки и задолженности по пеням (новые редакции п. 7.15 и п. 26.14 Порядка заполнения 4-ФСС).

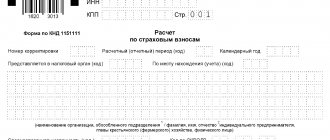

Заполнение титульного листа

Если организация или ИП сдает 4-ФСС за 4 квартал впервые, то в поле «Номер корректировки» покажите «000». Если же в 2021 году уточняется прежде сданный расчет 4-ФСС за прошлый период (например, за полугодие или 9 месяцев), то впишите порядковый номер корректировки («001» – уточняется в первый раз, «002» –во второй раз и т. д.).

В поле «Отчетный период» заполните первые две ячейки – укажите в них 12. Тем самым вы дадите понять, что сдаете именно годовой расчет 4-ФСС за 2021 год. В следующих двух ячейках проставьте прочерки. В поле «Календарный год» укажите «2016». Также укажите название компании. ИП нужно указать фамилию, имя и отчество.

Также на титульном листе укажите ИНН, КПП, ОГРН и адрес регистрации. С заполнением этих реквизитов проблем, обычно, не возникает. А вот с полем «Среднесписочная численность работников» бывают сложности. В этом показателе не учитывайте женщин в отпуске по беременности и родам, а также работников в отпуске по уходу за ребенком до 1,5 лет.

В поле «из них женщин» покажите, сколько у страхователя всего занято застрахованных женщин. Но женщин в декретных отпусках в этот показатель также не включайте (п. 5.14 Порядка). Также см. «Кого включать в среднесписочную численность работников за 2021 год». Приведем образец заполнения:

Учитываем особенности при участии в пилотном проекте «Прямые выплаты»

Приказ ФСС от 28.03.2017 № 114 уточняет порядок оформления отчета участниками пилотного проекта, введенного Постановлением Правительства от 21.04.2011 № 294.

Фактически с 2021 года прямые выплаты станут обязательны на всей территории РФ, поэтому страхователям стоит учесть некоторые нюансы уже сейчас:

- строка 15 таблицы 2 (расходы по страхованию) не заполняется;

- таблица 3 (те же расходы по страхованию) не представляется.

При переходе на прямые выплаты с 01.07.2020 в отчеты за 9 месяцев и за 2021 год войдут данные о расходах по страхованию на 01.07.2020, а например, по строке 15 таблицы 2 поля последних трех месяцев останутся незаполненными.

Заполнение раздела 1

В разделе I 4-ФСС за 4 квартал 2021 года нужно показать данные, необходимые для расчета страховых взносов на случай временной нетрудоспособности и в связи с материнством, а также сами суммы больничных, «детских» пособий и других выплат. Поясним некоторые особенности заполнения таблиц этого раздела в составе годового расчета 4-ФСС за 2021 год.

Код по ОКВЭД

В начале раздела I нужно отразить код ОКВЭД. При этом поле «Код по ОКВЭД» заполняют только страхователи, которые в 2021 году применяли пониженные тарифы взносов в соответствии с пунктами 8 и 11 части 1 статьи 58 Федерального закона от 24.07.2009 № 212-ФЗ. Если же взносы платились по обычным тарифам, то поле с ОКВЭД оставьте пустым.

Заметим, что новые коды по ОКВЭД утвердил Росстандарт Приказом от 31.01.2014 № 14-ст. Они применяются с 2021 года. В связи с этим в расчете 4-ФСС за 1 квартал 2021 года нужно указывать новый код по ОКВЭД по Классификатору ОК 029-2014. Как изменился код по ОКВЭД вашей компании, смотрите на сайте Минэкономразвития России https://economy.gov.ru/ в разделе «Деятельность – Направления – Общероссийские классификаторы, закрепленные за Минэкономразвития России» https://economy.gov.ru/

Однако в расчете 4-ФСС за 4 квартал 2021 года указывайте старые коды в соответствии с Классификатором ОК 029-2001.

Имейте в виду, что в форме 4-ФСС за 2021 год поле «Код по ОКВЭД» бухгалтеру встретится три раза. Однако не все поля с кодами нужно заполнять. Чтобы не допустить ошибки в кодах по ОКВЭД при заполнении отчета, обратите внимание на таблицу ниже. Она подскажет, какой код указать в 4-ФСС за 2021 год.

| Поле в 4-ФСС | Кто заполняет «Код по ОКВЭД» | Какой ОКВЭД применять |

| Раздел 1 перед таблицей 1 | Организации на УСН, применяющие пониженные тарифы | Код по ОК 029-2001 по льготному виду деятельности |

| Раздел 2 перед таблицей 6 | Все организации | Код по ОК 029-2001 по основному виду деятельности по данным о выручке за 2015 год |

| Раздел 2 в графе 4 таблице 6.1 | Организации, направившие своих работников в другие фирмы по договору о предоставлении персонала | Код по ОК 029-2001 принимающей стороны |

Кому применять новые ОКВЭД

Приведите в расчете 4-ФСС за 2021 год новые коды ОКВЭД по классификатору ОК 029-2014, если организацию зарегистрировали после 11 июля 2021 года. Все остальные компании проставляют старые коды по классификатору ОК 029-2001.

Таблица 1

Таблица 1 – это обязательная составляющая 4-ФСС за 4 квартал 2016 года. В ней нужно отразить сведения о начисленных и уплаченных страховых взносах и о расчетах с ФСС России по состоянию на 1 января и 31 декабря 2021 года.

К примеру, по строке 1 таблицы I покажите задолженность по страховым взносам, которая имелась на 1 января 2021 года. Этот показатель должен равняться показателю строки 19 таблицы 1 расчета 4-ФСС за 2015 год. То есть, просто возьмите это значение из годового расчета за 2015 год и перенесите его в текущий расчет.

В строке 2 таблицы 1 4-ФСС за 4 квартал 2021 года покажите начисленные к уплате суммы страховых взносов. По строке «На начало отчетного периода» 4-ФСС за 2021 год выделите сумму начисленных взносов за кварталы, предшествующие отчетному периоду. То есть, суммы взносов, начисленных за 9 месяцев (с января по сентябрь включительно).

В графе 3 строки 2 укажите общую сумму страховых взносов, начисленную за весь 2021 год (с января по декабрь). Этот показатель будет равен сумме показателей, указанных по строкам «На начало отчетного периода» + «За последние три месяца отчетного периода». То есть, в примере ниже 39 092 руб. = (26 042 руб. + 13 050 руб.)

По строке 15 таблицы 1 укажите расходы на цели обязательного социального страхования с начала 2021 года до 31 декабря и отдельно выделите расходы за октябрь, ноябрь и декабрь. Данный показатель должен соответствовать показателю строки 15 таблицы 2 формы 4-ФСС (п. 7.13 Порядка). Допустим, с января по декабрь 2021 года включительно организация один раз выплатила работнику пособие по болезни в декабре 2021 года в сумме 4670 рублей. Эту сумму в годовом расчете бухгалтер должен заполнить так:

На строку 16 таблицы 1 отнесите взносы, уплаченные уплачены за период с января по декабрь 2021 года включительно. При этом нужно указать реквизиты платежных поручений, которые направлялись на уплату в октябре, ноябре и декабре 2021 года.

Как отражать декабрьские взносы

Начисленные взносы за декабрь 2021 года покажите в 4-ФСС за 4 квартал 2021 года в строках 2 таблиц 1 и 7. А для перечисленных декабрьских взносов есть особенность. Если организация произвела уплату взносов в декабре 2021 года, то заполните строки 16 таблиц 1 и 7. А если в январе 2021 года, то в 4-ФСС за 2021 год их вообще не отражайте. См. “Сроки уплаты страховых взносов за декабрь 2021 года“.

Таблица 2

В таблице 2 раздела I заполните пособия и выплаты, начисленные работникам за счет средств бюджета ФСС (в частности, пособия по болезни и в связи с материнством). Суммы пособий отражайте вместе с НДФЛ. При этом имейте в виду, что больничные пособия, начисленные работодателем за счет собственных средств за первые три дня болезни, в таблицу 2 включать не следует. Если, к примеру, один работник получил пособие по болезни из бюджета ФСС в сумме 2800 рублей, то эту сумму и нужно перенести в таблицу 2.

Если пособия за счет бюджета ФСС в период с января по декабрь не начислялись, то таблицу 2 в составе 4-ФСС за 4 квартал не заполняйте и не сдавайте.

Таблица 3

Таблица 3 – обязательная таблица в составе расчета за 4 квартал. Покажите в ней расчет базы для начисления страховых взносов. В частности, отразите совокупный доход работников нарастающим итогом с января по декабрь 2021 года включительно, а также отдельно выделите сумму выплат, которая взносами не облагаются. К примеру, если необлагаемые выплаты за период с января по декабрь 2021 года составили 2000 рублей, то в таблице эту сумму заполните так:

Сравните общую сумму выплат за 2021 год по каждому работнику с предельной базой по страховым взносам в ФСС – 718 000 руб. Если выплат оказалось больше, то укажите превышение в строке 3 таблицы 3 годового 4-ФСС.

Таблица 3.1

Эта таблица предназначена для сведений об иностранцах (кроме ЕАЭС), временно пребывающих в РФ (нужно приводить персональных сведения каждого человека, указывать его ИНН, СНИЛС и гражданство). В таблице расчета 4-ФСС за 4 квартал нужно нарастающим итогом обобщить всех иностранцев, выплаты которым с января по декабрь 2016 года облагались страховыми взносами (п.11 Порядка).

Таблица 4

Таблицу 4 заполняют только компании, осуществляющие деятельность в области IT-технологий. В таблице приводятся данные, подтверждающие право на применение пониженного тарифа страховых взносов (ч. 3 ст. 58 Федерального закона от 24.07.2009 № 212-ФЗ).

Таблица 4.1

Таблицу 4.1 заполняют организации или ИП на УСН, осуществляющие в 2021 году «льготные» виды деятельности, поименованные пункте 8 части 1 статьи 58 Федерального закона от 24.07.2009 № 212-ФЗ. Эту таблица заполняйте нарастающим итогом. То есть, в ней показывайте суммы, накопившееся с января по декабрь 2021 года включительно. Об этом сказано в самой таблице. Что касается заполнения, то:

- строке 1 – покажите общую сумму доходов по УСН;

- по строке 2 – отразите доходы от основного вида деятельности по УСН;

- по строке 3 – выделите долю доходов от основного вида деятельности по УСН.

Таблица 4.2

Таблицу 4.2 заполняют некоммерческие организации на УСН, занятые в социальном обслуживании населения, научных исследованиях и разработок, образовании, здравоохранении, культуре, искусстве и массовом спорте.

Заполнение таблицы 2

В данном разделе бланка 4 фсс за 1 квартал 2021 необходимо указать все сведения о расходах организации в отчетном периоде, произведенных на цели обязательного социального страхования. Сперва следует указать количество дней, оплаченных работникам за нахождение на больничном листе, а также число осуществленных выплат по временной нетрудоспособности работников и количество оплаченных пособий.

В строке 1 формы 4 фсс за 1 квартал 2021 следует указать число случаев назначения пособий по временной нетрудоспособности и их сумму, которая была выплачена за счет средств ФСС РФ. Расходы на оплату пособий по больничным листам внешним совместителям отражаются отдельно ( данные по иностранным гражданам и лицам без гражданства в обоих случаях отражению в расчете не подлежат).

Суммы средств, зачтенные в счет страховых взносов, которые должны были быть перечислены в Фонд, отражаются нарастающим итогом. В поле 6 следует отдельно выделить сведения о социальных пособиях работников, которые оплачивает федеральный бюджет. В строке 16 нужно отразить сумму пособий, которые были начислены, но не были выплачены застрахованным гражданам. Как правило, это суммы пособий за последний календарный месяц квартала. В 4 фсс новой форме 2016 это март 2021 года. Обратите внимание, что нужно указывать только те пособия, срок выплаты по которым не был пропущен.

Таблица 4.3

Таблицу 4.3 заполняют, в общем случае, ИП на патенте. В таблице перечислите сведения о выданных патентах, а также приведите данные по выплатам работникам с начала 2021 года и отдельно покажите выплаты за октябрь, ноябрь и декабрь 2021 года. При этом некоторым ИП заполнят эту таблицу не нужно. Это касается тех бизнесменов, которые:

- оказывают услуги общественного питания;

- занимаются розничной торговлей через торговые залы или торговые места;

- сдают в аренду недвижимость, принадлежащую им на праве собственности.

Таблица 5

Таблица 5 в составе расчета 4-ФСС за 4 квартал 2021 года предназначена для выплат, произведенных за счет федерального бюджета. Обратите внимание: не за счет ФСС, а именно за счет федерального бюджета. К таким выплатам можно отнести, к примеру, выплаты сверх установленных размеров пособий гражданам, пострадавшим от радиации (при авариях на Чернобыльской АЭС, ПО «Маяк», Семипалатинском полигоне и т. д.).

Изменения в разделе I

В разделе I формы 4-ФСС отражаются показатели, необходимые для расчета страховых взносов на случай временной нетрудоспособности и в связи с материнством, а также сами суммы больничных, «детских» пособий и других выплат. Рассмотрим основные новшества, которые внесены в таблицы 2 и 5 этого раздела.

Таблица 2

В таблице 2 раздела I указываются, в том числе, расходы на выплату пособий по временной нетрудоспособности и в связи с материнством.

В этой таблице изменилось наименование показателя строки 3. Напомним, что в данной строке приводится информация о больничных пособиях, выплаченных иностранцам, которые временно пребывают в РФ. В новой форме 4-ФСС название строки 3 дополнено фразой: «кроме лиц, являющихся гражданами государств — членов ЕАЭС». Соответственно, по данной строке не нужно показывать пособия по временной нетрудоспособности, выплаченные гражданам из стран Евразийского экономического союза.

Напомним, что в ЕАЭС помимо Российской Федерации входят республики Беларусь, Казахстан, Армения и Кыргызская республика. Граждане перечисленных государств имеют право на социальное обеспечение на тех же условиях, что и граждане РФ (п. 3 ст. 98 договора о ЕАЭС). А социальное обеспечение включает в себя, в том числе, страхование на случай временной нетрудоспособности (абз. 9 п. 5 ст. 96 Договора о ЕАЭС). В связи с этим гражданам государств, входящих в ЕАЭС, которые работают в РФ по трудовым договорам, пособие по болезни следует выплачивать по российскому законодательству. Перечисленные им пособия нужно отражать по строке 1 таблицы 2 (то есть вместе с пособиями, которые выплачены гражданам РФ).

Таблица 5

В таблице 5 раздела I показываются выплаты, производимые за счет средств федерального бюджета. Например, к ним относятся доплаты к больничным пособиям, начисленные бывшим военнослужащим, а также выплаты сверх установленных размеров пособий лицам, пострадавшим от радиации (в частности, на Чернобыльской АЭС, ПО «Маяк», Семипалатинском полигоне). Комментируемым приказом уточняется, что по графам 4, 7, 10 и 16 таблицы 5 нужно фиксировать количество оплаченных дней (а не количество выплаченных пособий). Что же касается строк 3-5 таблицы 5, то по ним, как и прежде, следует показывать количество выплат пособий по уходу за ребенком, если размер выплат превышает установленный законодательством РФ (п.22.2 Порядка заполнения 4-ФСС).

Кроме этого, из таблицы 5 исключена строка 6, в которой следовало указывать расходы на выплату социального пособия на погребение или возмещение стоимости гарантированного перечня услуг по погребению. Отметим также, что в графу 5 строки 14 таблицы 2 больше не нужно вписывать сумму расходов на эти цели, возмещенную за счет средств ФСС. Теперь страхователям достаточно заполнить графу 4 строки 14 таблицы 2, указав в ней, сколько всего средств было направлено на выплату пособия на погребение или возмещение стоимости услуг по погребению. Напомним, что работодатели выплачивают пособие на погребение:

- своим работникам — в случае смерти несовершеннолетних членов семьи;

- родственникам умершего работника или другим гражданам, которые оплатили расходы по его погребению (п. 1, 2 ст. 10 Федерального закона от 12.01.96 № 8-ФЗ). Работодатель, выплативший социальное пособие на погребение, возмещает соответствующие суммы за счет средств ФСС.

Заполнение раздела II

В раздел II формы 4-ФСС вносятся показатели, на основании которых рассчитываются страховые взносы на «травматизм», и отражаются расходы на выплату страхового обеспечения. В начале раздела II укажите списочную численность работающих инвалидов, а также работников, занятых на работах с вредными и (или) опасными производственными факторами. Также укажите код ОКВЭД по Классификатору ОК 029-2001 по основному виду деятельности по данным о выручке за 2015 год.

Таблица 6

Эта таблица называется «Расчет базы для начисления страховых взносов». По строке 1 таблицы 6 укажите общую сумму выплат, облагаемых страховыми взносами с начала 2021 года, а также отдельно – за октябрь, ноябрь и декабрь 2021 года. По строке 2 – выплаты, которые страховыми взносами не облагаются. По строке 3 – отразите налоговую базу. Она равна разнице между показателями строки 1 и строки 2.

В графе 3 приведите показатели, рассчитанные нарастающим итогом с начала года (с января по декабрь включительно). А в графах 4–6 – показатели за последние три месяца отчетного периода (за октябрь, ноябрь и декабрь).

Таблица 6.1

Эту таблицу в составе 4-ФСС за 2021 год нужно заполнять только тем, кто временно сдает своих работников «в аренду». Страховые взносы с выплат этим сотрудникам начисляет именно работодатель, а не тот, кто берет сотрудников внаем. Если никого «в аренду» не сдаете, то и таблицу не заполняйте.

Таблица 7

Далее поясним заполнение некоторых строк таблицы 7 в расчете за 2016 год:

- строка 1 – покажите задолженность перед ФСС России на начало 2016 года (если она была). Даже если она уже погашена ее нужно, все равно, отразить;

- строка 2 – выделите сумму начисленных страховых взносов на начало 2021 года и отдельно за октябрь, ноябрь и декабрь 2016 года;

- строка 8 – укажите итоговую сумму. Она получается при сложении строки с 1 по 7;

- строка 16 – заполните страховые взносы, уплаченные в ФСС с разбивкой за октябрь, ноябрь и декабрь 2021 года.

- строка 18 укажите итоговую сумму (строки с 12 по 17, кроме 13 и 14).

- строка 19 – задолженность на 31 декабря 2021 года.

Таблица 9

Таблицу 9 раздела II формы 4-ФСС заполняйте, если в 2021 году у страхователя имели место несчастные случаи на производстве или были профзаболевания.

Таблица 10

Таблица 10 является обязательной в форме 4-ФСС. Ее должны заполнять все страхователи. Она заполняется на основании (п. п. 29.1, 29.2 Порядка):

- отчета о проведенной в организации специально оценки (аттестации) условий труда;

- медицинских книжек, заключений и других документов, выданных по результатам обязательных предварительных и периодических медосмотров работников.

Все данные в Таблице 10 указываются на 1 января 2021 года. Следовательно, таблица 10 расчета 4-ФСС за 4 квартал 2021 года будет точно такой же, как в 4-ФСС за 9 месяцев 2021 года. Но если организация зарегистрирована в 2021 году, то в таблице 10 проставьте прочерки (п. 2 Порядка).

Заполнение таблицы 3

Данный раздел формы 4 фсс за 1 квартал 2021 предназначен для отражения базы организации, облагаемой взносами на обязательное социальное страхование, в силу законодательства о социальном обеспечении.В строке 1 отражается сумма выплат, которые были начислены по доходам всех работников организации. Традиционно требуется детализация по месяцам отчетного квартала. Дальше отражаются выплаты в пользу работников, которые не облагаются страховыми взносами. Следующее поле (отмечено на картинке) заполняется только, если в отчетном периоде были выплаты, которые превысили предельный размер, подлежащий обложению страховыми взносами в соцстрах. В 2021 году такой предел выплат по базе в ФСС России составляет 718 тысяч рублей. В итоговой строке отчета 4 фсс 2016 должна быть указана фактическая база выплат для начисления страховых взносов. Она исчисляется как разность строк 1-3. Эти сведения также требуют детализации.

Дальше указывают суммы выплат, осуществленных по некоторым компаниям, ИП и сотрудникам. В частности, требуется указать:

- выплаты аптечных организаций;

- выплаты членам экипажей морских и речных судов (исключение — танкеры, предназначенные для хранения нефти в морских портах РФ);

- выплаты работникам индивидуальных предпринимателей, применяющих патентную систему налогообложения;

- выплаты, осуществленные российскими работодателями в пользу иностранных граждан и лиц без гражданства (исключение — высококвалифицированные специалисты из перечня Минтруда и граждане государств-членов ЕАЭС).

4-ФСС ЗА 4 квартал в пилотных регионах

Во многих регионах реализуется пилотный проект ФСС (См. «Участники пилотного проекта ФСС»).

Пилотный проект – это эксперимент, предусматривающий выплату социальных пособий без участия работодателей. При пилотном проекте имеет место прямое финансирование расходов по профилактике травматизма и профзаболеваний их бюджета ФСС России.

Итак, в целом, расчет 4-ФСС за 4 квартал 2021 года в регионах-участниках пилотного проекта заполняйте по общим правилам. Однако нужно учесть некоторых тонкости. Они связаны с тем, что участники пилотного проекта не выплачивают социальные пособия самостоятельно и, соответственно, не претендуют за зачет выплат в счет взносов.

В разделе I таблицы 1 участникам пилотного проекта не нужно заполнять строку 15 (обычно, в ней показывают информацию о расходах на обязательное социальное страхование). Также не нужно отражать никакие данные в таблицах 2 и 5 раздела I и таблице 8 раздела II формы 4-ФСС за 4 квартал 2021 года.

Также некоторых страхователи не знают, каким образом показывать в 4-ФСС оплату дополнительных выходных дней, когда работник ухаживал за ребенком-инвалидом? В «пилотной» 4-ФСС за 4 квартал такие суммы вообще не показывайте. В такой ситуации страхователю просто нужно оплатить дополнительные выходные и подать в ФСС России заявление о возмещении расходов.

Читать также

31.08.2018

Заполнение таблицы 5

Форма 4 фсс 2021 содержит данные о таких пособиях, как:

- пособие по временной нетрудоспособности;пособие по беременности;

- ежемесячное пособие по уходу за ребенком ( с детализацией на 1,2,3 и последующих детей);

- оплата дополнительных выходных родителям детей-инвалидов;страховые взносы, начисленные на оплату таких дополнительных выходных.

Работодатели должны не только указать все суммы, но и детализировать их по категориям работников, выделив ликвидаторов аварий на Чернобыльской АЭС, работников ПО “Маяк” и Семипалатинского полигона.

В 4фсс последняя редакция 2021 необходимо показать базу, тарифные ставки и взаиморасчеты с Фондом по страховым взносам на травматизм. Все без исключения страхователи должны проставить в данном разделе код ОКВЭД. Размер тарифной ставки по страховым взносам на травматизм и профессиональные заболевания зависит от класса профессионального риска, который присваивается каждому работодателю. Он зависит от вида экономической деятельности организации, поэтому работодатели, которые осуществляют деятельность сразу в нескольких сферах, могут иметь сразу несколько классов профессионального риска. Их все необходимо указать в расчете. Поэтому данный раздел заполняется столько раз, сколько существует классов, присвоенных работодателю.

В новой форме 4 фсс следует указывать среднесписочную численность работающих в организации инвалидов, а также численность сотрудников, которые заняты на работах с вредными или опасными производственными факторами.

«Форменные» поправки

Изменений, внесенных в форму расчета и Порядок его заполнения Приказом ФСС от 25 февраля 2021 г. N 54, не так много. Выделим самые существенные из них. Начнем, пожалуй, с титульного листа. Так, на «титульнике» поле «Субъект» дополнено полем «Район». Кроме того, изменилось наименование поля «Численность работников»: теперь оно именуется «Среднесписочная численность работников». При этом в Порядке уточняется, что показатель для данного поля рассчитывается на отчетную дату. В поле, отведенном для заполнения показателя «из них: «женщин», указывается среднесписочная численность работающих(!) женщин.

Фрагмент титульного листа расчета за I квартал 2016 г.

Кроме того, теперь на титульном листе не указывается количество работающих инвалидов и сотрудников, занятых на работах с вредными и (или) опасными производственными факторами. Отныне эти данные отражаются в разд. II, отведенном под «несчастные» взносы.

Также изменения затронули таблицы 2, 3, 5 разд. I. А в обновленном Порядке уточнили, к примеру, что по строке 17 таблицы 1 расчета теперь отражается списанная сумма задолженности плательщика страховых взносов, в том числе и в случае принятия судом акта о невозможности взыскания недоимки в связи с истечением установленного срока их взыскания.

Таблица 6 разд. II расчета, где расшифровывается база по «несчастным» взносам, вообще представлена в новой редакции, хотя сложностей с ее заполнением возникнуть не должно.

А вот сам состав расчета остался прежним. Так, титульный лист, таблица 1, таблица 3, таблица 6, таблица 7, таблица 10 формы расчета являются обязательными для представления всеми плательщиками страховых взносов (страхователями). А остальные таблицы включаются в состав расчета только по мере необходимости (при наличии соответствующих сведений).

Отражаем данные о СОУТ и медосмотрах в таблице 5 формы 4-ФСС (обязательно)

Последний лист расчета фиксирует проведение страхователем:

- аттестации рабочих мест (общее число рабочих мест, число мест с проведенной СОУТ, число мест с вредными и опасными условиями труда);

- обязательных медицинских осмотров (число работников, которые должны проходить медосмотр; число работников, которые прошли медосмотр на 1 января отчетного года).

Предлагаем вашему вниманию образец заполнения 4-ФСС.