Сверка “Анализа счета” с декларацией по НДС

Далее приступим к сверке “Анализа счёта” с разделом 3 декларации по НДС. Напомним, что колонка “Кредит” отобраает сумму исчислённого НДС, а колонка “Дебет” — сумму НДС, которая подлежит вычету и перечислению в бюджет.

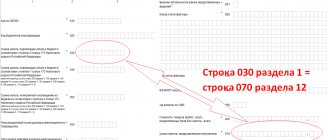

В разделе 3 декларации в строчке 010 вы можете увидеть суммы налоговой базы и налога, который был исчислен при реализации товаров и услуг по ставке 18%. В указанном примере организация осуществляло реализацию только по этой ставке, следовательно сумма в строчке 010, как правило, совпадает с оборотом счёта 68.02 и счёта 90.03.

Обратите внимание на то, что в колонке “Кредит” в “Анализе счёта” будут показаны обороты по счёту 76.АВ — НДС, который был исчислён с сумм авансов от покупателей. Эту же сумму вы увидите в декларации по строке 070.

Исходящий НДС. Отражение реализации. Книга продаж

Для дальнейшего рассмотрения вопроса отразим реализацию приобретенного товара и выделим НДС – пункт меню «Продажи», а в журнале документов «Реализация (акты, накладные)» создаем новый документ.

Рис.19 Пункт меню «Продажи»

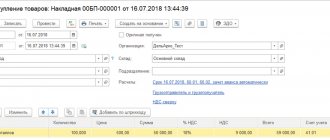

Заполнив шапку документа, подберем в табличную часть реализуемый товар «Стол письменный». И для примера укажем количество, которое мы приобрели – 5 штук, но цена реализации у нас будет 3000 руб., на общую сумму 15000 руб. В таблице выделен НДС – 2500 руб.

Рис.20 Заполнение документа «Реализация товаров (накладная)»

Посмотрим, как же он отразился на счетах бухгалтерского учета при проведении документа – кнопка «Дт/Кт».

Рис.21 Движения документа «Реализация (акт, накладная)»

При проведении сформировались проводки, отражающие:

- Списание себестоимости наших столов 6666,67 рублей в кредит 41.01 «Товары на складах» и тут же отражение по дебету 90.02 «Себестоимость продаж»;

- Выручку от реализации – 15 000 рублей в кредит 90.01 «Выручка» и тут же отражена задолженность покупателя по дебету 62.01 «Расчеты с покупателями и заказчиками»;

- Задолженность по уплате НДС в размере 2500 рублей перед бюджетом по кредиту 68.02 «НДС», в корреспонденции с дебетом 90.03 «НДС».

На второй закладке «Движений документа» мы видим запись в регистре «НДС Продажи», который и обеспечивает попадание реализации в «Книгу продаж».

Рис.22 Запись в регистр «НДС продажи»

Сформируем «Книгу продаж» через пункт меню «Отчеты» — «НДС».

Рис.23 Пункт меню «Продажи» — «НДС»

Нажав кнопку «Сформировать», получаем наш отчет.

Рис.24 Отчет «Книга продаж»

Налоговые вычеты

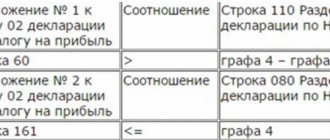

Теперь начнём с вами сверять налоговые вычеты. Сумма НДС, которая была предъявлена в примере, вы можете увидеть на счёте 68.02 в корреспонденции с 19 счетов. А в декларации вы увидите её в строчке 120.

Что касается суммы НДС с зачтённых авансов от покупателей, то её вы увидите в колонке “Дебет” в корреспонденции со счётом 76.АВ и в строчке 170 раздела 3 декларации по НДС.

1.Проверяемые данные

После выполнения всех регламентных операций по НДС, Декларация по НДС заполнена у нас следующим образом:

Строки 010-100:

Строки 120-210:

Приступаем к проверке Декларации.

Несколько нюансов, на которые вам стоит обратить своё внимание при проверке декларации:

- В налоговом периоде выполнялись возвраты авансов покупателям? Тогда эти суммы вы увидите в строчке 120 3 раздела декларации. При этом во время сверки декларации и анализа счёта 68.02 вы увидите расхождения на одинаковую сумму по оборотам со счетами 19 и 76.АВ.

- Если вы планируете сравнить общие обороты по дебету-кредиту счёта 68.02 с общими суммами исчислённого НДС и НДС к вычету по декларации, то обратите внимание, что в анализе счёта в колонке “Дебет” дополнительно отображаются суммы уплаченного НДС, которые не отображаются в декларации (оборот со счётом 51).

- Итоговое сальдо по счёту 68.02 будет полностью сходиться с суммой налога к уплате по данным декларации только тогда, когда не будет задолженности или переплаты за предыдущие налоговые периоды.

По материалам “Учёт в 1С без забот”

Сегодня мы с вами поговорим о замечательном инструменте, встроенном в программы 1С — об Экспресс-проверке ведения учета. Надеюсь, что этот отчет станет вам надежным помощником, при проверке правильности отражения операций, связанных с ведением книги продаж и книги покупок и вы сможете оперативно выявлять самые распространенные ошибки учета НДС в программе.

Как обычно работать мы с вами будем в программе 1С:Бухгалтерия 8 редакция 3.0. В меню Отчеты находим отчет Экспресс-проверка

В открывшемся окне выбираем необходимый период и открываем настройки отчета:

Так как в этой статье мы говорим об ошибках в учете НДС, то оставляем активными только два последних флажка. Остальные снимаем.

Можно раскрыть каждую возможность проверки и посмотреть, что программа будет проверять:

Нажимаем на кнопку Выполнить проверку и видим, например, вот такую картину:

Почему я пишу «Например…»? Потому что, скорее всего у вас не будет такого количества ошибок в базе. Мы с коллегами очень постарались придумать пример, который будет вам интересен.

Итак, у нас по ведению книги продаж выявлено 11 ошибок. Что ж. Будем разбираться. Раскрываем наши ошибки, ого! Ошибки по ВСЕМ возможным параметрам проверки. Вот такие мы молодцы.

Давайте разбираться по порядку. Раскрываем первую найденную программой ошибку:

Итак, первое, на что указывает нам программа – это на несоблюдение хронологического порядка нумерации счетов-фактур. Более того, очень весело и резво программа предлагает в разделе Рекомендации предлагает запустить обработку по автоматической перенумерации документов. Вот как замечательно. Т.е. мы целый квартал с вами работали, выставляли нашим контрагентам счета-фактуры, а теперь раз, и все переделаем. Вот как раз этого делать и не нужно. В законе нигде не говорится, что мы обязаны строго соблюдать хронологию в нумерации счетов-фактур, так что эту ошибку мы воспримем как условную и ничего переделывать не будем.

Следующий этап проверки — полнота выписки счетов-фактур по реализации. Раскрывая этот этап, мы видим, что программа нам указывает на конкретный документ реализации, по которому мы по каким-то причинам не выставили счет-фактуру. Прямо из этой обработки мы можем открыть «проблемный» документ. Для этого надо два раза кликнуть по нему левой копкой мыши. Открыв документ, мы устраняем найденную ошибку:

После того, как мы выписали счет-фактуру, выполним проверку еще раз. Ошибка исправлена, и мы переходим к следующему этапу. Своевременность выписки счетов-фактур по реализации. Здесь программа обнаружила ошибку, связанную с расхождением дат документа реализации и выписанного по ней счета-фактуры. Так же, мы можем прямо из этой обработки открыть либо реализацию, либо счет-фактуру и исправить дату документа:

Исправляем эту ошибку и переходим к следующей. Здесь уже более интересный случай. Программа проверила соответствие в БУ суммы выручки по счету 90.01.1 сумме начисленного НДС от реализации по счету 90.03. В детальном отчете ошибок программа указывает нам на «проблемный» документ, в котором, скорее всего и содержится ошибка. И ту мы видим такую ситуацию: Сумма выручки, База НДС и НДС рассчитанный по данному документу отсутствует, а вот НДС начисленный – равен 1525,42.

Прежде чем открывать этот документ, давайте посмотрим на следующую ошибку в экспресс-проверке:

Мы видим, что в анализ попал тот же самый документ и на предыдущем этапе, только детальная информация об ошибке – прямо противоположная. Т.е. Сумма выручки, База НДС и НДС рассчитанный по данному документу есть, а вот НДС начисленный – отсутствует. Очевидно, что исправив документ – мы избавимся сразу от двух ошибок, выявленных экспресс-проверкой.

Открываем проблемный документ и по гиперссылке переходим в окно установки счетов учета. И в данном конкретном случае ошибка кроется в счет учета НДС:

Если вы указали в документе счет доходов 91.01, то счет учета НДС в этом случае должен быть 91.02.

Это конечно добавляет некоторых сложностей при проверке декларации по НДС, но с этим придется смириться. Вносим исправление в счета учета, перепроводим документ и переформируем экспресс-проверку. Ошибок сразу стало на две меньше. Переходим к следующей строке нашего отчета:

Здесь программа тоже нам выделяет некоторый документ, в котором обнаружены не соответствие Базы НДС в БУ с Базой НДС по регистру «НДС продажи». Конечно, причин этой ошибки может быть много, и программа предлагает нам некоторые из них. Очень часто проблемы возникают из-за ручных проводок и корректировок. В данном конкретном случае мы пытались «подправить» в документе сумму НДС и ошиблись на 1 руб. Нам надо открыть ошибочную реализацию:

И просто «перенабрать» сумму реализации. А правильный НДС программа высчитает сама:

Проводим и закрываем документ и снова выполняем экспресс-проверку. Как видим, количество ошибок уменьшается. И следующая связана с отсутствием документа «Формирование записей книги продаж». Те пользователи, которые давно работают в программах 1С знают, что этот документ надо обязательно формировать в конце каждого квартала. Я рекомендую это делать всегда, даже если вы уверены в том, при автоматическом заполнении этот документ окажется пустым.

Прямо из этого отчета мы можем перейти в помощник по учету НДС или в разделе Операции перейти в список регламентных операций по НДС и сформировать необходимый документ.

Заполняем документ и снова выполним экспресс-проверку. Следующая ошибка связана с расхождением сумм НДС, начисленных с авансов и сумм по регистру «НДС продажи». Но в этом конкретном случае программа даже не дает нам подсказки. В каком документе нам искать ошибку:

Здесь нам может помочь ОСВ по счету 76АВ:

И в оборотно-сальдовой ведомости мы сразу же обращаем внимание на строку с пустым субконто. Открываем этот документ и видим, что эта проводка сделана с помощью операций введенной вручную.

Как правило, пользователи допускают большинство ошибок именно в ручных проводках. Мы сейчас не будем разбираться в тонкостях этого документа. Просто пометим его на удаление, как ошибочный. Наша цель – рассмотреть работу экспресс-проверки.

Следующая ошибка связана с неполным отражением в книге продаж операций по агентским договорам.

В разделе Рекомендации мы можем открыть обработку Регистрация счетов-фактур налогового агента, и сначала заполнить табличную часть автоматически а потом нажать на кнопку Выполнить.

И последняя ошибка в разделе проверки ведения книги продаж связана с неполным отражением в книге продаж сумм НДС по СМР. Программа также предлагает нам решение проблемы, сформировав документ Начисление НДС по СМР в регламентных операциях по НДС:

Документ также можно автоматически заполнить по данным информационной базы. И не забываем выписать на основании этого документа счет-фактуру.

Теперь еще раз запускаем проверку и видим, что по ведению книги продаж осталась одна ошибка, которую мы не принимаем как ошибку и исправлять не будем.

Ну а теперь рассмотрим правильность ведения книги покупок. К слову сказать, что это в наших же интересах правильно и как можно более полно отражать сведения в книге покупок, поэтому я только кратко коснусь этого раздела, рассмотрев три основные ошибки.

Первая – по аналогии с книгой продаж, программа подсказывает, что есть документы поступления, по которым отсутствует счет-фактура. Либо это ошибка, либо у вас действительно отсутствует оригинал документа. Здесь надо разбираться. Во всяком случае, программа нам подсказывает, какие документы надо проверить:

Следующая ошибка — отсутствие записей книги покупок. Эту регламентную операцию тоже необходимо делать каждый квартал обязательно:

Ну и еще одна ошибка. Иногда встречается у пользователей – неправильно указан счет учета НДС в документе Поступления. Программа сравнивает данные по 19 счету и данные по регистрам НДС и оповещает нас об ошибке.

Открываем «проблемный» документ и исправляем счет учета НДС.

Также часто подобная ошибка в экспресс-проверке встречается при создании ручных операций по 19 счету. Напоминаю, что декларация по НДС заполняется по данным регистров накопления подсистемы НДС, поэтому ручных проводок по НДС следует избегать вообще.

Проведем еще раз экспресс-проверку ведения учета и у нас благополучно все исправлено, кроме нумерации счетов-фактур.

Конечно, кому-то из читателей некоторые из рассмотренных ошибок покажутся надуманными и притянутыми за уши, но моя задача была познакомить вас с очень полезной обработкой и показать принцип ее работы. Конечно, ошибки бывают разные и не всегда их так легко найти, как я вам показала, но в основном, я надеюсь, благодаря этой статье вы нашли еще одного помощника по проверке НДС в программе 1С Бухгалтерия предприятия.

С вами была Виктория Буданова. Спасибо что Вы с нами. Успешных вам отчетных кампаний. Думаю, что скоро вы поймете, что 1С – это просто.

| Руководитель службы заботы Буданова Виктория |

Социальные кнопки для Joomla