Начисляя НДС при импорте товаров в Россию из стран – участниц Таможенного союза, нужно руководствоваться Договором о Евразийском экономическом союзе и приложением 18 к Договору о Евразийском экономическом союзе.

А на официальном сайте ФНС России в разделе «Таможенный союз» можно посмотреть все международные договоры, иные нормативные акты, информационные материалы и образцы документов, относящихся к деятельности Таможенного союза (письмо ФНС России от 9 июля 2010 г. № ШС-37-3/6330).

Ставки НДС при импорте товаров и услуг

Для налогообложения товаров или услуг, импортируемых из-за границы, применяются стандартные налоговые ставки – 0%, 10%, 18%. Для корректного использования нужного процента при таможенном оформлении и расчете НДС выполняются действия по предлагаемому алгоритму:

- идентифицировать код товара по Единому таможенному тарифу ТС;

- сопоставить код со списками товаров, учитываемых по 10%-ной ставке;

- при отсутствии нужного кода в указанных перечнях, утвержденных Правительством РФ –используется ставка 18%.

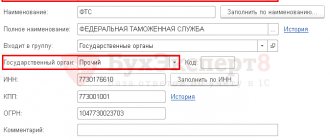

Специфичностью исчисления и уплаты «импортного» НДС является то обстоятельство, что произвести требуемые расчеты необходимо до того, как предмет торговли покинет таможенный пост. Оплата НДС производится напрямую таможенному органу, в составе обязательных при очистке платежей.

Импортер самостоятельно определяет налоговую базу, код товара и сумму необходимого к уплате НДС. При возникновении проблематичной ситуации, когда таможня применяет более высокую налоговую ставку, нежели рассчитал декларант, импортер может обратиться в вышестоящую таможенную инстанцию.

На оплачивание НДС при составлении таможенной декларации импортеру дается 15 дней с той даты, когда груз пересек российскую границу. Каждый день опоздания с перечислением налога будет «стоить» покупателю 1/300 от ключевой ставки, умноженную на полную стоимость груза по декларации.

INVOICE (Счет-фактура)

INVOICE (Счет-фактура) — выдается Продавцом или Отправителем.

Основной документ, подтверждающий стоимость декларируемого груза. Может содержать следующее:

- Номер и дату документа;

- Наименование Продавца, Отправителя, Покупателя и Грузополучателя;

- Номер и дату контракта;

- Номер транспортного средства или вид транспорта;

- Условия поставки;

- Условия оплаты;

- Наименование груза;

- Код ТН ВЭД груза;

- Страна происхождения груза;

- Вес единичной упаковки и общий вес груза;

- Количество грузовых мест, по возможности данные о маркировке;

- Стоимость и общая стоимость груза;

- Упаковка груза;

- Другая информация, необходимая для достоверного декларирования груза.

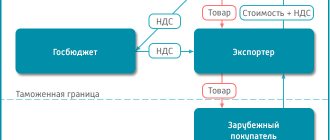

НДС при импорте из стран ЕАЭС

При взаимном товарообмене с бывшими союзными государствами НДС на ввозимые товары либо услуги высчитывается по элементарной схеме, а уплата бюджетного сбора производится на казначейский счет территориальной налоговой инспекции.

Объект для обложения НДС в случае импорта из держав ЕАЭС определяется, как стоимость закупленной товарной массы, увеличенная на величину акцизного сбора (при необходимости). Моментом формирования налоговой базы назначается календарная дата, когда ввезенный товар оприходован складским учетом. Сумма НДС определяется простым перемножением стоимости купленной товарной продукции и нужного налогового тарифа.

По закрытии квартала, в котором совершались импортныесделки по перемещению товаров из ЕАЭС, российская компания-импортер (ИП) обязана предъвить фискальной инстанции декларацию по НДС. Документ должен быть сдан до 20 числа (включительно) месяца, идущего за отчетным периодом.

Важно: декларация по «импортному» НДС сдается в виде «бумажного» документа. Электронная отчетность применяется только теми налогоплательщиками, персонал которых превосходит численностью 100 человек.

Одновременно со сдачей декларации по НДС импортер обязан уплатить налог по банковским параметрам «своего» налогового подразделения. В платежном поручении применяется отдельный КБК для НДС при импорте из стран соседнего зарубежья.

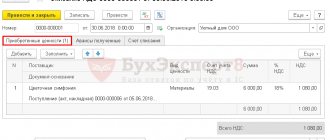

Бухгалтерские проводки

Давайте рассмотрим бухгалтерские проводки при работе с ввозным НДС:

| Операция | Дебет | Кредит |

| Отражаем цену товара | 60 | 51 |

| Оплачиваем товар | 60 | 51 |

| Начисляем НДС к оплате в ФНС | 19 | 68 (субсчет «Расчеты по НДС») |

| Оплаченный НДС | 68 | 51 |

Для того чтобы более подробно рассмотреть процесс бухгалтерских проводок, а также всего, что связанно с ввозным ДНС из Киргизии – одной из стран-участниц ЕАЭС, вы можете использовать Договор о ЕАЭС и Приложение %18 к нему же. Также на официальном сайте налоговой службы есть раздел «Таможенный союз», где находится прочая прикладная документация.

НДС при импорте из стран, выходящих за пределы ЕАЭС

При ввозе на российскую территорию товаров/услуг из стран, не входящих в Евразийский союз, импортер обязан уплатить на таможне не только обязательные пошлины, но и НДС. Процедура начисления и уплаты налога регламентируется не только НК РФ, но и Таможенным кодексом.

Имейте в виду: НДС на таможне уплачивается не по итогам отчетного периода, а до завершения процедуры выпуска товара с таможенного поста.

Формула, по которой импортер рассчитывает сумму НДС к уплате, выглядит следующим образом:

НДС = (ТСт + ВТП + А) х Ст

где: Тст – стоимость товара, указанная в таможенной декларации; ВТП – величина ввозной таможенной пошлины; А – акцизный сбор (при необходимости); Ст – ставка НДС (%, 10%, 18%).

Надо знать: если импортируемый товар не подлежит обложению таможенными пошлинами и акцизом, то сумма НДС определяется умножением таможенной стоимости на нужную ставку налога.

Во избежание конфликтов с таможенной службой из-за неверного исчисления налога импортеру целесообразно рассчитывать НДС отдельно по каждой группе товаров.

Вводная информация

Как и в случае с экспортом товаров из России в страны ЕАЭС, налогообложение обратной операции регулируется нормами международного законодательства, которое имеет приоритет перед правилами Налогового кодекса (ст. НК РФ). Основополагающими документами, которые регулируют вопросы уплаты налогов при покупке товаров в Белоруссии, Казахстане, Армении или Киргизии, будут «Договор о Евразийском экономическом союзе» (подписан в г. Астане 29.05.14; далее — Договор о ЕАЭС) и «Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг», который является Приложением № 18 к названному Договору (далее — Протокол).

Обратите внимание: правила, установленные названными документами, применяются не только в отношении товаров, которые куплены для перепродажи, но и в отношении любого другого приобретенного в странах ЕАЭС имущества (например, основных средств или малоценного имущества). Это прямо вытекает из определения термина «товар», приведенного в п. 2 Протокола. Однако правила действуют лишь в случае, когда ввозимые товары приобретены у иностранного поставщика. Если ввозятся товары по договору, заключенному с другой российской организацией, НДС в отношении таких товаров в Российской Федерации не уплачивается (письмо Минфина России от 26.02.16 № 03-07-13/1/10895).

НДС при импорте услуг

Получение услуг от иностранного контрагента не требует документального оформления на таможенном посту. Юридическое или физическое лицо, выступающее в роли покупателя, является налоговым агентом и должно удержать у поставщика сумму НДС и перечислить ее в федеральный бюджет.

Документальным основанием для уплаты является контракт, в котором необходимо прописать условие, что сумма НДС входит в общую стоимость предоставленной услуги. Если такой оговорки в договоре нет, то импортер обязан будет уплатить НДС сверх суммы контракта, за свой счет.

Если работы и услуги, выполненные иностранным партнером, подпадают под действие ст. 149 НК РФ и не облагаются НДС, то импортер освобождается от обязанностей налогового агента – ни рассчитывать, ни перечислять налог в бюджет он не должен. Однако за ним сохраняется обязанность предоставить в налоговый орган по месту своей регистрации декларацию по НДС с заполненным разделом 7.

Налоги в Армении

Налоговая система в Республике Армения регулируется законом № 3Р 107 «О налогах» от 12 мая 1997 года.

Налоги в Армении классифицируются на государственные и местные.

Про уровень жизни в Армении можно узнать на нашем сайте.

Государственные налоговые платежи

Государственные налоговые платежи — это:

- Платеж на прибыль.

- Подоходный налог.

- Акцизный сбор.

- НДС.

Рассмотрим каждый из налоговых платежей более детально.

Налоговый платеж на прибыль

Налог на прибыль регулируется законом № 3Р 155 «О налоге на прибыль». Он выплачивается юридическими лицами.

Объектом налогообложения выступает прибыль, полученная юридическим лицом вследствие коммерческой деятельности. При этом место получения прибыли роли не играет.

Если налогоплательщик зарегистрировал организацию за пределами Республики Армения и регулярно получает доход с компании, то он обязан выплачивать данный платеж.

Налоговая ставка равняется 20 %.

Подоходный сбор

Подоходный налоговый платеж регулируется законом № 3Р 246 «О подоходном налоге». Он выплачивается юридическими лицами государству с доходов, полученных от трудовой деятельности (зарплат). Ставка данного платежа является прогрессивной и напрямую зависит от уровня оклада армянина.

Если доход гражданина Армении ниже 120 тысяч драм (драм — национальная валюта Армении), то он обязан внести 15 % от суммы своей прибыли. При заработной плате от 120 до 320 тысяч драм ставка равняется 18 тысячам драм. Дополнительно выплачивается 25 % от суммы, превышающей 120 тысяч драм.

При доходе от 320 тысяч драм налоговая ставка равна 68 тысячам драм. Дополнительно армянин обязан внести в государственный бюджет 30 % от суммы, превышающей 320 тысяч драм.

Подоходный налог в разных странах мира

С иностранцев, работающих на территории страны, дополнительно взимаются такие сборы:

- Страховое возмещение в сумме 5 % от годового дохода.

- Другие платежи (дивиденды, роялти) в сумме 15 %.

Акциз

Акцизный сбор регулируется законом № 3Р 79 «Об акцизном налоге». Это косвенный платеж, выплачиваемый исключительно от операций с различными группами товаров, подпадающих под акциз.

К акцизному товару относится алкогольная продукция, табачные изделия и нефтяные продукты. Единой ставки не существует. Она зависит от типа товара.

Список акцизных ставок исходя из товара:

- Пиво (за 1 л) — 70 драм.

- Вино (за 1 л) — 100.

- Шампанское (за 1 л) — 180.

- Вермут (за 1 л) — 500.

- Сидр (за 1 л) — 180.

- Спирт (за 1 л) — 600.

- Коньяк (за 1 л) — 300.

- Спиртные настойки (за 1 л) — 1500.

- Табак (за 1 кг) — 1500.

- Нефтяные продукты (за 1 т) — 27 000.

- Дизельное топливо (за 1 т) — 11 500.

- Нефтяной газ (за 1 т) — 1000.

Что необходимо для получения гражданства Армении можно узнать здесь.

НДС

НДС регулируется законом № 3Р 118 «О налоге на добавленную стоимость». Данный вид платежа выплачивается в следующих ситуациях:

- Ввоз товара на территорию Республики Армения.

- Производство товаров.

- Реализация услуг на территории страны.

Он платится юридическими лицами и частными предпринимателями.

Стандартная ставка сбора равна 20 %.

От уплаты данного сбора освобождаются люди в таких ситуациях:

- Оплата за обучение в любом образовательном учреждении Армении.

- Реализация канцелярской продукции, необходимой для образовательного процесса (ручек, тетрадей и др.).

- Проведение исследовательских работ.

- Реализация:

- Сельскохозяйственной продукции.

- Печатной продукции.

- Лотерейных билетов.

- Драгоценных камней.

- Проведение операций по страхованию.

Местные налоговые платежи

К местным налоговым платежам относятся:

- Платеж на имущество.

- Земельный.

- Гостиничный.

- Платеж за место парковки транспортного средства.

Рассмотрим каждый из них более детально.

Платеж на имущество

Данный тип налога прямой. Он выплачивается владельцами недвижимого и движимого имущества, в частности, недвижимости и различных транспортных средств.

Единой ставки нет. Она прогрессивная, то есть напрямую зависит от оценочной стоимости имущества. Ставка для транспортных средств рассчитывается исходя из мощности средства передвижения.

Если оценочная стоимость недвижимости ниже трех миллионов драм, то владелец не облагается налогом.

При цене недвижимости от трех до 10 миллионов налог равен 100 драмам. Дополнительно выплачивается 0,1 % от суммы, которая превышает три миллиона драм.

При цене недвижимости от 10 до 20 миллионов драм ставка возрастает до 7100 драм. Дополнительно оплачивается 0,2 % от суммы, которая превышает 10 миллионов драм.

При цене недвижимости от 20 до 30 миллионов ставка возрастает до 27 100 драм. Дополнительно оплачивается 0,4 % от суммы, которая превышает 20 миллионов драм.

При стоимости недвижимости от 30 до 40 миллионов драм ставка равна 67 100 драмам. Дополнительно владельцем выплачивается 0,6 % от суммы, которая превышает 30 миллионов драм.

При стоимости недвижимости от 40 миллионов и выше сбор равен 127 100 драмам. Дополнительно собственник платит 0,8 % от суммы, которая превышает 40 миллионов драм.

Таблица. Размеры ставок для транспортных средств

| Критерии | Количество лошадиных сил | Цена за каждую лошадиную силу (указана в драмах) |

| Средство вместимостью до 10 человек | до 120 | 200 |

| Средство вместимостью до 10 человек | от 120 до 250 | 400 |

| Средство вместимостью до 10 человек | свыше 250 | 500 |

| Средство вместимостью свыше 10 человек | до 200 | 100 |

| Средство вместимостью свыше 10 человек | свыше 200 | 200 |

Земельный сбор

Данный тип налогового платежа прямой. Он выплачивается собственниками земельных участков. Единая ставка отсутствует. Она зависит от кадастровой цены земельного участка и его расположения.

Для участков, расположенных в населенных пунктах, применяется ставка в размере 1 %.

Для участков, расположенных за пределами населенного пункта, ставка равняется 0,5 %.

Про заработные платы в Армении и свободные вакансии можно узнать на нашем сайте.

Уплата налогов

Заявление об уплате косвенных налогов — это документ, подтверждающий уплаченные налоговые платежи. Данное заявление подается в налоговую инспекцию по месту регистрации обязательно до 20 числа.

В 2021 году действует также новая услуга подачи бумаг в электронном виде.

Источник: https://VisaSam.ru/emigration/pereezdsng/nalogi-v-armenii.html

Право на налоговый вычет по НДС

По общеустановленному правилу, налогоплательщики, уплатившие на таможенном посту НДС, имеют возможность заявить в декларации вычет на сумму уплаченного налога. Предоставление вычета гарантируется при наличии следующих критериев:

- ввозимые товары будут использоваться на российской территории в сделках, облагаемых НДС;

- импортируемые изделия будут в дальнейшем перепроданы;

- налоговый вычет может быть заявлен российской компанией только в том квартале, когда товар поставлен на учет;

- поступление импортного товара подтверждено инвойсом, контрактом либо таможенной декларацией;

- уплата НДС удостоверяется первичными документами, полученными на таможне.

Если в роли импортера вступает хозяйствующий субъект, освобожденный от НДС или функционирующий на спецрежиме, то налоговый вычет не применяется. Уплаченный на таможне НДС будет учтен в номинальной цене товара при его оприходовании и последующей реализации.

Информация о поступивших импортных товарах/услугах подлежит занесению в книгу покупок с указанием суммы НДС. Предпосылкой для регистрации факта покупки является произведенная оплата налога и заверенное налоговым органом заявление об импорте.

Документы для подтверждения права на вычет НДС

Исходными документами, разрешающими импортеру заявлять вычет НДС, являются:

- внешнеторговый контракт с иностранным поставщиком;

- счёт на оплату от поставщика (инвойс);

- таможенная декларация – ГТД (копия);

- выписки банка, удостоверенные дубликаты платежных ордеров.

Все документы, обоснующие заявление налогового вычета по НДС при импорте товаров, следует хранить не менее четырех лет.

Налоговый вычет при предоплате

В большинстве случаев при внешнеторговых поставках практикуется внесение предоплаты. При перечислении аванса за предстоящее поступление товара покупателем происходит уплачивание НДС с суммы предоплаты.

Во избежание дублирующего налогообложения НДС с внесенных авансов могут быть объявлены, как налоговый вычет, при таможенном оформлении товарной поставки и уплате конечной суммы НДС.

Многие российские компании предпочитают не заниматься таможенным оформлением импортных товаров самостоятельно, а перепоручают эту процедуру посредникам. Если НДС на таможне был оплачен третьим лицом, однако за счет средств импортера и по его поручению, то уплаченная сумма может быть зафиксирована, как налоговый вычет.

Санитарный, Ветеринарный, Фитосанитарный сертификаты

Санитарный, Ветеринарный, Фитосанитарный сертификаты (по виду подконтрольного груза) — выдаются компетентными органами страны экспорта, иногда заверяются уполномоченными представителями РФ в стране экспортера. Данные документы являются Карантинными сертификатами для подтверждения факта отсутствия различных заболеваний на ряд товаров, имеющих растительное или животное происхождение. Их контролируют пограничные службы ветеринарного и фитосанитарного контроля. Они необходимы для ввоза на территорию РФ, процедуры прохождения ветеринарного или фитосанитарного пограничного контроля, российской сертификации и декларирования груза.

ВАЖНО:

- чтобы форма данных сертификатов соответствовала действующим на данный момент соглашению и требованиям к грузу между страной Экспортера и РФ. Установленная форма данных документов имеет английский, а в большинстве случаев и русский перевод;

- правильное указание конечного получателя и места разгрузки.