С февраля 2021 года ФНС вправе требовать пояснения к декларации НДС не только в ходе камеральной проверки, но и при любых мероприятиях налогового контроля. Декларация НДС является предметом нашей сегодняшней статьи, из которой вы узнаете, как правильно заполнить декларацию по НДС, какие в нее внесены изменения с 2021 года, какие коды в ней указать, в какие сроки ее нужно сдать и в какой форме.

По данным ФНС, собираемость налогов растет в России с каждым годом, например, в 2021 году рост составил 23% по отношению к предыдущему году. Растут как сами налоги, например НДС, так и упорство, с которым эти налоги собираются. Фискальная система модернизируется, автоматизируется и т.п. Каждый налогоплательщик с его отчислениями становится прозрачным, а его отчетность как «под лупой». Именно поэтому так важно заполнять отчетность с учетом всех правил, особенно если отчетность не самая простая, какой является декларация НДС. Тем более что в этом году ФНС усиливает свое внимание к этой форме отчетности.

При обнаружении нестыковок в декларации НДС или при несоответствии указанной информации в декларации с данными налоговиков, ФНС вправе потребовать от компании пояснения. Если ранее такое требование могло последовать только в ходе проведения камеральной проверки налогоплательщика, теперь же потребовать пояснения по декларации НДС могут в ходе любых мероприятий налогового контроля

. Данные изменения прописаны в письме ФНС от 13 февраля 2021 г. № ЕА-4-15/[email protected] Изменения применяются с 17 февраля 2021 года.

Декларацию НДС сдают юрлица и ИП, которые:

- признаются плательщиками НДС (включая плательщиков ЕСХН),

- являются налоговыми агентами по НДС,

- оформившие счет-фактуру с выделением НДС спецрежимники и лица, освобожденные от уплаты налога,

Кого закон обязывает сдавать отчетность по НДС

Декларацию по НДС за 4 квартал 2021 года налоговая ждёт от:

Плательщик НДС должен сдавать декларацию, даже если за налоговый период нечего в ней отражать. В этом случае отчет будет нулевой.

Неплательщики НДС нулевую декларацию не сдают.

Что содержится в счет-фактуре и для чего она нужна?

В документе счета-фактуры содержится вся нужная информация о стоимости продукта — с учетом налога и без него. Она предоставляется поставщиком и должна быть прикреплена в журнале учета.

Она требует особого внимания, поскольку в случае неправильного оформления бумаги проверяющий ее налоговый инспектор увидит расхождение в данных, что может повлечь за собой аннулирование всех вычетов и увеличение суммы налога на добавленную стоимость.

Теперь мы узнали, что такое налоговая декларация на добавленную стоимость. Как видим, в ней нет ничего сложного, достаточно только разобраться с деталями. Если же у вас возникнут дополнительные вопросы, вы всегда можете обратиться к инспектору. Лучше потратить больше времени на заполнение, чем после получить значительно увеличенную сумму налога.

О том, что такое счёт-фактура и когда используется этот документ, читайте в нашей статье.

Способы сдачи декларации по НДС

Декларация по НДС – отчет особенный, так как сдавать его можно только в электронном виде вне зависимости от количества работников организации или ИП. Это правило распространяется и на нулевые декларации, и на единичные случаи представления отчетности по НДС.

На бумаге декларацию по НДС могут сдать лишь налоговые агенты в определенных случаях:

Итоги

ИП, работающие на ОСНО, являются плательщиками НДС и обязаны подавать ежеквартальную отчетность по этому налогу даже при отсутствии данных для заполнения ее основных разделов. Ни особого бланка, ни особых правил заполнения для предпринимателей не установлено. Есть особенности у показа в отчете сведений о самом ИП, но они связаны лишь с тем, что эти данные всегда отличаются от тех, которые имеются у юрлица.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Новшества в бланке декларации НДС с 4 квартал 2021 года

В 2021 году отчет по НДС подвергся коррективам.

Важно

Изменения в декларацию по НДС внесены приказом ФНС России от 19.08.2020 № ЕД-7-3/591

.

Далее резюмируем, что следует учесть при заполнении декларации по НДС начиная с 4 квартала 2021 года.

Подробно об изменениях в декларации по НДС, включая пояснения по СЗПК, мы рассказали в статье «Новая форма декларации по НДС за 4 квартал 2021 года: обзор изменений».

Налоговый агент — в каких случаях?

Возможно, вам случалось сталкиваться с ситуациями, когда налогоплательщик по некоторым причинам не мог платить налог на нас самостоятельно, и за него это делало другое лицо (чуть ниже мы рассмотрим эти случаи).

Это и есть налоговый агент, который заранее вычтет нужную сумму из дохода и далее отправит ее в государственный бюджет. Таким образом этот человек или предприятие выступает связующим звеном между государством и этим налогоплательщиком.

Согласно Налоговому Кодексу, налоговым агентом по НДС считается тот, кто:

- покупает продукцию или услуги у иностранных лиц, которые не стоят на учете в российской налоговой (покупка осуществляется в России);

- арендует или покупает госимущество, имущество субъектов РФ;

- продает конфискат, скупленные ценные вещи или покупает имущество обанкротившегося лица.

Состав декларации по НДС

Рассмотрим, из каких разделов состоит декларация в 2021 году.

В нулевую декларацию входят только титул и Раздел 1.

Если у налогоплательщика нет данных для заполнения какого-либо раздела (например, операций с нулевой ставкой НДС или необлагаемых операций), то представлять их в составе декларации не требуется.

Общие сведения о НДС

Для начала разберемся что же такое НДС. Налог на добавленную стоимость — это так называемый налог на потребление. По сути такой налог является надбавкой к цене реализуемого товара, то есть, платит его покупатель, совершая покупку. Именно предприятие, эту продукцию реализующее, подает декларацию в инспекцию.

Различные ставки

Величина ставки регулируется статьей 164 Налогового Кодекса РФ, она не фиксированная и отличается для разных видов товаров.

Например, для большинства услуг и продукции налог на добавленную стоимость составляет 18%.

Исключение составляют некоторые виды услуг и товаров: детская продукция, книжная продукция и периодические печатные издания образовательного характера, а также некоторые из медицинских товаров имеют сниженную ставка в 10%. Существует также нулевая ставка, касаемая экспортируемых товаров, некоторых перевозок пассажиров и других.

Порядок внесения данных в отчетность по НДС

Как и большинство налоговых отчетов, декларацию по НДС удобнее заполнять с конца. То есть, сначала заполняем листы и разделы, в которые вносим данные для расчета налога, и лишь потом те разделы, в которых указаны результаты расчета – Раздел 1 и титульный лист.

Титульный лист

На титуле традиционно указывают общие сведения о сдающем декларацию хозсубъекте, периоде отчетности и налоговом органе, куда сдают декларацию.

Раздел 1 и Раздел 2

Здесь показаны результаты расчета налога: необходимо ли его уплачивать в бюджет или возмещать, и в каком размере.

В данных разделах указывают ОКТМО, КБК.

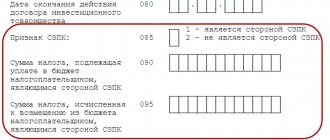

Обращаем внимание: именно в Раздел 1 внесены новые поля для указания:

- участия или неучастия в СЗПК;

- сумм налога к уплате или возмещению участниками СЗПК.

Раздел 1 заполнить несложно: формула для расчета показателя, вносимого в строки, указана под соответствующими строками. Напоминаем, что заполнять его следует в последнюю очередь. Раздел 2 заполняет налоговый агент по НДС. В декларацию он включает столько разделов 2, в отношении скольких лиц организация (ИП) выступает налоговым агентом.

Раздел 3

Этот раздел – основной раздел декларации, так как именно в нем происходит подсчет итоговых сумм налога.

Здесь отражают:

В приложениях к разделу 3 фиксируют:

- восстанавливаемые суммы налога за предыдущие календарные годы;

- суммы налога иностранной организации, которая ведёт деятельность через свои представительства.

Разделы 4 – 6

Разделы – посвящены тем операциям, которые облагаются нулевой ставкой НДС.

Раздел 7

Здесь отражают операции не облагаемые НДС – по каждой такой операции в соответствии с кодом.

Незаполнение данного раздела не приводит к искажению налоговой базы и рассчитанного налога. Однако игнорировать его нельзя. Если заполнить раздел надо было, но этого не сделали, может наступить ответственность по Налоговому кодексу или КоАП РФ:

- непредставление документа – штраф 200 рублей (за каждый документ) по п. 1 ст. 126 НК РФ;

- административный штраф должностному лицу – от 300 до 500 рублей по ч. 1 ст. 15.6 КоАП.

Разделы 8 – 12

Разделы – содержат сведения тех регистров, которые ведут налогоплательщики НДС (и не только) в течение отчетного периода.

Типовой вариант заполнения декларации по НДС за 4 квартал 2020 года (титульный лист, раздел 1 и раздел 3) смотрите здесь:

Сроки сдачи НДС-отчетности и уплаты налога

Не предусмотрены какие-либо особые правила для ИП и в части сроков, характеризующих подачу НДС-отчетности и уплаты налога, указанного в ней.

Срок подачи декларации установлен на 25-е число месяца, следующего за завершившимся отчетным кварталом (п. 5 ст. 174 НК РФ). Причем на этот же срок ориентированы и неплательщики налога, подающие декларацию по мере возникновения такой необходимости и, в отличие от налогоплательщиков, имеющие право сдать ее в бумажном варианте. За 1-й квартал 2021 года декларацию нужно сдать до 26.04.2021 (перенос с воскренья 25 апреля).

Для осуществления платежей по налогу действует несколько сроков (пп. 1, 4 ст. 174 НК РФ):

- Налогоплательщики уплачивают его в три приема в течение квартала, наступающего после завершения того, за который сдан очередной отчет, делая это ежемесячно не позднее 25-го числа каждого из трех месяцев, в сумме, составляющей 1/3 от начисленной в декларации.

- Неплательщики, у которых возникла необходимость в подаче декларации, делают только один платеж — в срок, крайняя дата которого истекает одновременно со сроком представления НДС-отчета.

- Налоговые агенты, осуществляющие платежи в адрес иностранных контрагентов, должны платить налог одновременно с перечислением средств контрагенту.

- Уплата налога в связи со ввозом товаров на территорию РФ подчиняется правилам, установленным таможенным законодательством.

Таким образом, при наличии единственного срока, установленного для подачи НДС-отчета, сроки выполнения платежей по налогу могут быть различными.

Как заполняется форма отчета

Как именно нужно заполнить форму отчета, Минфин определил еще в 2007 году, в приказе №62н. Кстати, сам бланк декларации утвержден этим же приказом.

Заполнить декларацию очень просто, в подавляющем большинстве случаев информация вносится только в первый лист формы.

| Поле декларации | Расшифровка |

| ИНН/КПП | В самых верхних полях формы необходимо проставить ИНН и КПП компании, либо только ИНН предпринимателя |

| Вид документа | Здесь подразумевается отметка о том, является ли отчет первичным, либо корректирующим. Для отчета, поданного впервые, проставляем код 1, для корректирующего – код 3. Для отчета с кодом 3 проставляется номер корректировки |

| Год | Указываем отчетный год, за который подается декларация |

| Инспекция и ее код | Указываем в какой именно налоговый орган подается декларация и ставим ее код |

| Название компании, ИП | Нужно прописать полное наименование организации или индивидуального предпринимателя |

| Поле для указания налогов, по которым составлена декларация | Поле состоит из 4 граф. В первой нужно записать, по какому налогу составлена декларация. Еще 3 графы – для указания главы налогового кодекса, кода отчетного периода и номера квартала |

| ОКТМО, ОКВЭД, номер телефона, количество листов | Указываются актуальные данные по кодам. Желательно указать контактный номер телефона для связи с налогоплательщиком. Количество листов в большинстве случаев проставляется 1. |

В нижней левой части декларации записывается ФИО руководителя, ставится его подпись и дата подачи формы в инспекцию.

Для организаций и предпринимателей порядок заполнения декларации аналогичен.

Преимущества сдачи отчётов онлайн через ЛК

Итак, у такой формы подачи есть несколько преимуществ:

- Дата подачи документа равна дате сдачи отчётности;

- Не нужно отправляться в налоговую, отправить нужные документы можно откуда угодно;

- Не нужно бояться, что формат или версия файлов будут неактуальными, так как ПО постоянно обновляет информацию о новых требованиях и нормах;

- Предприниматель гарантированно получает отчёт от работников налоговой;

- Можно задать любой вопрос в онлайн-режиме;

- Быстрая подача и обратная связь;

- Невозможно допустить ошибку, так как ПО проверяет документ.

Подача декларации ИП через ЛК

Можно ли подать отчётность о налогах ИП через Личный Кабинет пользователя?

Самый простой вариант – сдавать через сайт ФНС (онлайн-сервис сдачи отчетности), в этом вам поможет особая программа. Вы получите свою электронную подпись и индефикатор через сервис ФНС, если подадите заявление в налоговой.

Если налогоплатильщик хочет отправить декларацию онлайн, то ему следует зайти на специальную страницу ФНС – https://service.nalog.ru/nbo/. Операция производится бесплатно.

Для того, чтобы ИП сдать налоговую отчётность через интернет самостоятельно, нужно:

- Для начала следует установить УЦ ФНС России, иными словами корневой сертификат.

- Далее для того, чтобы проверить квитанцию и зашифровать отчёт индивидуальный предприниматель должен скачать сервис открытого ключа электронной подписи МИ ФНС России.

- Оформить транспортный контейнер при помощи сервиса “Налогоплательщик ЮЛ”. Он должен быть заранее зашифрован на открытом ключе. Документ должен быть подписан электронной подписью предпринимателя.

- Использовать систему для передачи зашифрованных файлов.

Важно! Ссылка на регистрацию онлайн – https://service.nalog.ru/static/personal-data.

У всех сервисов единая точка приёма. Удобство состоит в том, что отчётность сдать можно из любой точки мира, главное иметь выход в интернет.

Система посчитает датой приёма отчёта, то время, когда заявление поступит в сервис и он его одобрит. При проверке будут учитываться электронная подпись и форматно-логического контроль.