Автор:Иван Иванов

Заработная плата, которую выплачивает работодатель, не является единственным поощрением за труд. Довольно часто в связи с различными жизненными обстоятельствами работники получают безвозмездную материальную помощь.

В зависимости от размера и назначения выплаты такой доход может быть полностью или частично исключён из налогооблагаемой базы.

Необходимость в материальной помощи может возникнуть у сотрудника в момент трудной жизненной ситуации. Компания, которая дорожит своими работниками, старается удовлетворять их просьбы по мере финансовой возможности.

Причиной обращения может стать смерть члена семьи, рождение ребёнка, проблемы со здоровьем, свадьба или непредвиденное стихийное бедствие. Такая выплата не связана с профессиональными навыками и характером выполняемой работы.

Помощь никогда не выплачивается в виде поощрения за проведённую работу. Кроме того, такое начисление носит единовременный характер.

Законодательством не установлен размер помощи, выдаваемой в том или ином случае, поэтому сумма выплаты определяется руководством исходя из эмоциональной необходимости. Нередко такая выплата прописывается в трудовом договоре и является дополнительной гарантией, защищающей сотрудника от неожиданных трат.

Очень важно, чтобы формулировка оказания дополнительной помощи была предельно ясной, так как размытые определения могут вызвать подозрения у налоговой инспекции, и руководство фирмы будет заподозрено в занижении налогооблагаемой базы.

Начисление помощи происходит на основании заявления работника и документов, подтверждающих ситуацию.

Материальная помощь. Что это такое?

Строгого определения понятия «материальная помощь» законодательством не установлено. Обобщенно можно сказать, что материальная помощь представляет собой некие дополнительные выплаты в денежном или натуральном выражении работнику по причине его материальных трудностей или определенных жизненных обстоятельств.

Поскольку необходимость и обязательность таких выплат нигде не зафиксирована на законодательном уровне, работодатель решает самостоятельно, имеет ли он возможность и желание воспользоваться таким правом. Случаи, в которых работник может рассчитывать на материальную помощь, ее размеры и периодичность выплат отражают в трудовом или коллективном соглашении.

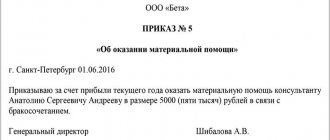

Материальная помощь оказывается работнику на основании письменного распоряжения директора организации, в котором следует четко прописать размер выплат, чтобы в дальнейшем избежать недоразумений с налоговыми службами при проверке правильности начисления налогов.

Налог на прибыль

К расходам на оплату труда относятся любые начисления в денежной или натуральной форме в пользу работников, если такие начисления предусмотрены нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективным договором. К расходам на оплату труда в целях гл. 25 НК РФ относятся в том числе и другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договорами (п. 25 ст. 255 НК РФ). Исходя из этого некоторые организации суммы материальной помощи, выплата которой предусмотрена коллективным и (или) трудовым договорами, учитывают в расходах на оплату труда при исчислении налога на прибыль. Финансисты считают, что из упомянутой нормы п. 25 ст. 255 НК РФ следует, что в целях гл. 25 НК РФ к расходам на оплату труда относятся любые виды расходов, произведенных в пользу работника, в случае если они предусмотрены трудовым договором и (или) коллективным договором, за исключением расходов, указанных в ст. 270 НК РФ (Письмо Минфина России от 31.07.2009 N 03-03-06/1/504). Согласно же п. 23 ст. 270 НК РФ сумма материальной помощи не признается расходом в целях исчисления налога на прибыль. В Письме же от 27.08.2009 N 03-03-06/1/549 министерство уточнило, что суммы материальной помощи к отпуску не подлежат включению в расходы на оплату труда при исчислении налога на прибыль на основании упомянутого п. 23 ст. 270 НК РФ. Солидарны с минфиновцами и налоговики. Обратясь к вышеприведенному определению материальной помощи, данному в стандарте, фискалы констатировали, что материальная помощь выдается работнику организации для личных нужд и не является оплатой труда за фактически отработанное время. Поэтому производимая на основании коллективного договора выплата материальной помощи не является оплатой труда (Письмо ФНС России от 27.04.2010 N ШС-37-3/[email protected]). Некоторые арбитражные суды поддерживают позицию чиновников. Так, судьи ФАС Уральского округа посчитали, что материальная помощь, выплачиваемая сотрудникам организации к отпуску, отнесена к социальным гарантиям, не связана непосредственно с производственной деятельностью и выполнением трудовых обязанностей, не относится к стимулирующим доплатам и надбавкам, носит единовременный социальный характер. Поэтому она не подлежит отнесению на расходы при исчислении налога на прибыль (Постановление ФАС Уральского округа от 17.02.2009 N Ф09-465/09-С2). В то же время судьями высказывается и противоположное мнение. Выплаты работникам материальной помощи к отпуску, установленной коллективным договором (при этом определен их размер), при условии, что работник в течение года (до ухода в отпуск) не допустил аварий, прогулов, нарушений больничного режима (неявка на прием к врачу), появления на работе или на территории предприятия в нетрезвом состоянии, судьи ФАС Северо-Западного округа посчитали непосредственно связанными с выполнением ими своих трудовых обязанностей и относящимися к установленным ст. 255 НК РФ расходам на оплату труда, уменьшающим базу, облагаемую налогом на прибыль (Постановление ФАС Северо-Западного округа от 02.07.2008 по делу N А05-6193/2007). К аналогичному заключению пришли судьи и в Постановлении от 05.08.2009 по делу N А13-12387/2008.

Примечание. Выплаты материальной помощи к отпуску, предусмотренные коллективным договором (данные выплаты оговаривались также в трудовом договоре, заключаемом при приеме на работу), производившиеся в пределах фонда оплаты труда ежегодно при уходе работника в очередной оплачиваемый отпуск и входящие в установленную систему оплаты труда, судьи ФАС Волго-Вятского округа признали выплатами, непосредственно связанными с выполнением трудовых функций работниками. А это, в свою очередь, позволяло налогоплательщику относить их на затраты при исчислении налога на прибыль (Постановление ФАС Волго-Вятского округа от 01.09.2010 по делу N А39-2814/2009).

Действия налогоплательщика, включившего в состав расходов при исчислении налога на прибыль выплаты материальной помощи уволенным работникам при непрерывном стаже работы в организации, при условии соблюдения работниками трудовой и производственной дисциплины, отсутствия прогулов, отсутствия фактов появления на рабочем месте в состоянии алкогольного, наркотического, токсического опьянения и фактов хищения имущества по месту работы, в Постановлении ФАС Волго-Вятского округа от 30.09.2008 по делу N А29-813/2008 признаны правомерными. В перечисленных Постановлениях одновременно рассматривался вопрос о начислении ЕСН. Напомним, что пока действовала гл. 24 «Единый социальный налог» НК РФ, налогоплательщики были заинтересованы в неучете сумм выплаченной материальной помощи в расходах, принимаемых при исчислении налога на прибыль. Ведь на тот момент действовала норма п. 3 ст. 236 НК РФ, согласно которой у организации — плательщика ЕСН не признавались объектом обложения выплаты и вознаграждения, начисленные физическим лицам, если эти выплаты не включались в состав расходов, уменьшающих налоговую базу по налогу на прибыль организаций в текущем отчетном периоде. В то же время налогоплательщик, по мнению высших арбитражных судей, не имел права выбирать, по какому налогу (ЕСН или налогу на прибыль) уменьшать налоговую базу на сумму соответствующих выплат. Если конкретный вид выплат был отнесен нормами гл. 25 НК РФ к расходам, уменьшающим налогооблагаемую прибыль, организация не могла исключать суммы таких расходов из налоговой базы по ЕСН независимо от того, за счет каких средств были фактически осуществлены данные выплаты (п. 3 Обзора практики рассмотрения арбитражными судами дел, связанных с взысканием единого социального налога, доведен Информационным письмом Президиума ВАС РФ от 14.03.2006 N 106).

Примечание. Налоговая ставка по ЕСН при доходе физического лица до 280 000 руб. составляла 26%, а по налогу на прибыль — 20%. Таким образом, выгоднее было осуществлять расходы за счет прибыли организации, но не платить при этом ЕСН.

В конце концов вопрос действия нормы п. 23 ст. 270 НК РФ был рассмотрен Президиумом ВАС РФ. Началось же все с того, что организация ежегодно выплачивала своим работникам материальную помощь к отпуску. Обязанность выплаты была закреплена коллективным договором, при этом ее размер зависел от стажа работы и величины должностного оклада. Работникам, отмеченным за особые трудовые достижения орденами, медалями и почетными званиями, материальная помощь выплачивалась в повышенном на 15% размере при условии отсутствия нарушений трудовой и производственной дисциплины. Выплаты материальной помощи организация не включала в состав расходов по налогу на прибыль и, соответственно, не облагала ЕСН, поскольку считала, что они: — не входят в систему оплаты труда (выплачиваются единовременно, а не на регулярной основе, не связаны непосредственно с производительностью труда, то есть не имеют стимулирующего и премиального характера); — квалифицируются как материальная помощь, подпадающая под действие п. 23 ст. 270 НК РФ. Налоговики, обнаружив такое при проверке, посчитали такие выплаты недоимкой по ЕСН, доначислили налог, а также пени и штрафные санкции. Суд первой инстанции поддержал решение фискалов. Суд апелляционной инстанции, посчитав, что материальная помощь к отпуску, выплачиваемая на основании коллективного договора, имеет социальный характер и подпадает под действие п. 23 ст. 270 НК РФ, встал на сторону налогоплательщика. Президиум ВАС РФ при пересмотре в порядке надзора судебных актов поддержал решение налоговиков. Высшие арбитры посчитали необходимым пояснить, что следует понимать под материальной помощью, подпадающей под действие названного п. 23 ст. 270 НК РФ. Они указали, что материальная помощь — это выплата: — не связанная с выполнением получателем трудовой функции; — направленная на удовлетворение социальных потребностей, обусловленных возникновением трудной жизненной ситуации или наступлением определенного события. К таким событиям, по мнению высших судей, в частности, могут быть отнесены причинение вреда в связи со стихийным бедствием или другим чрезвычайным обстоятельством, смерть члена семьи, рождение или усыновление ребенка, тяжелое заболевание и др. С учетом названных критериев выплаты работникам к отпуску, производимые налогоплательщиком, не могли быть квалифицированы как материальная помощь, которая подпадает под действие п. 23 ст. 270 НК РФ. Условия получения таких выплат работниками и определения их размеров позволили Президиуму ВАС РФ заключить, что данные выплаты входят в установленную организацией систему оплаты труда, экономически обоснованны, направлены на осуществление приносящей доход деятельности. Поэтому эти выплаты надлежало включать в состав расходов на оплату труда при исчислении налога на прибыль и, следовательно, облагать ЕСН.

Примечание. Материальная помощь к отпуску является выплатой, непосредственно связанной с выполнением трудовых функций и получением дохода, входит в установленную налогоплательщиком систему оплаты труда, зависит от стажа и оклада работника, носит стимулирующий характер, поскольку зависит от соблюдения трудовой дисциплины, а значит, подлежит включению в состав расходов на оплату труда и, соответственно, в налоговую базу по ЕСН (Постановление ФАС Западно-Сибирского округа от 17.12.2009 по делу N А46-9365/2009).

Отметим также, что, согласившись с правомерностью доначисления фискалами ЕСН, высшие судьи признали недействительным их решение в части взыскания с организации штрафа на основании п. 1 ст. 122 НК РФ за неуплату налога, доначисленного с суммы выплат материальной помощи, производимой работникам при уходе в ежегодный отпуск. И аргументировали они это следующим. Налогоплательщик не может быть привлечен к ответственности при отсутствии вины в совершении налогового правонарушения. Обстоятельством, исключающим вину лица в совершении налогового правонарушения, признается выполнение им письменных разъяснений о порядке исчисления налога, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти в пределах его компетенции (пп. 3 п. 1 ст. 111 НК РФ). Минфин России в силу п. 1 ст. 34.2 НК РФ является органом, уполномоченным давать письменные разъяснения налогоплательщикам по вопросам применения законодательства РФ о налогах и сборах. При рассмотрении дела налогоплательщик сослался на то, что не учитывал суммы материальной помощи в расходах при исчислении налога на прибыль, следуя разъяснениям, приведенным в Письме Минфина России от 18.08.2006 N 03-03-04/1/637. По этой причине высшие судьи сочли налогоплательщика невиновным в совершении налогового правонарушения и отменили наложенные на него штрафные санкции в части доначисления ЕСН (Постановление Президиума ВАС РФ от 30.11.2010 N ВАС-4350/10). Судьи после выхода указанного Постановления стали придерживаться позиции, высказанной Президиумом ВАС РФ (Постановление ФАС Северо-Западного округа от 15.02.2011 по делу N А56-4883/2010). Хотя иногда они приходят к противоположному выводу, считая материальную помощь к отпуску не подлежащей учету в расходах на оплату труда (Постановление ФАС Дальневосточного округа от 22.12.2010 N Ф03-8907/2010).

Продолжение примера. Организация суммы выплаченной материальной помощи в марте (65 000 руб.) и июне (15 000 руб.) не учитывала в расходах при исчислении налога на прибыль за первый квартал и первое полугодие. Выплату же материальной помощи к отпуску (28 500 руб.), поскольку она установлена коллективным договором при выполнении работником оговоренных в договоре условий и определяется исходя из размера его должностного оклада, на основании указанного Постановления Президиума ВАС РФ N ВАС-4350/10 включила в расходы на оплату труда, учитываемые при расчете налога на прибыль девяти месяцев.

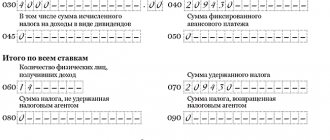

Общий порядок заполнения НДФЛ-6

С 2021 г. в обязанности налоговых агентов входит предоставление в налоговую инспекцию один раз в квартал расчета по начисленном доходам работникам предприятия, удержанным суммам НДФЛ и перечислениям в бюджет подоходного налога (ф. НДФЛ-6).

Эта форма составляется по сведениям регистров бухгалтерского учета предприятия.

Расчет состоит из 2 разделов:

- «Общие показатели». В этой части отчета отражаются общие суммы начисленных всем работникам доходов, удержания подоходного налога и перечисления. Результаты отражаются нарастающим итогом с начала года;

- «Даты и суммы фактически полученных доходов и удержанного НДФЛ». В этой части отражают, когда были получены доходы и удержан налог, когда его перечислили в бюджет, а также общие показатели доходов и налоговых платежей по всем работникам.

В правилах заполнения этих разделов есть отличия. Так, в первую часть сведения заносят нарастающим итогом. Во второй части отражают только показатели, относящиеся к последнему кварталу. Поэтому показатели в этих разделах могут не совпадать.

Итоги

По общему правилу материальная помощь не учитывается в целях налогообложения. Материальная помощь носит социальный характер и не связана с оплатой труда. Однако если выплаты связаны с выполнением работником своей трудовой функции, установлены коллективным и трудовым договорами, то они могут быть учтены в расходах по налогу на прибыль. Вместе с тем налогоплательщик должен понимать, что включение таких выплат в расходы может повлечь за собой претензии со стороны налоговиков.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Материальная помощь, отражаемая в отчете

В обязательном порядке отражению в отчете НДФЛ-6 подлежат такие виды матпомощи, выплаченной работникам:

- облагаемая в полном объеме подоходным налогом. Такие суммы отражают по строке 20 отчета;

- необлагаемая полностью или частично материальная помощь, перечисленная в Приложении 2. Суммы такой помощи следует указать в строке 20, а часть, не облагаемую НДФЛ – в строке 30 расчета.

Под действие второго пункта попадают следующие виды выплат:

| Вид материальной помощи | Условия отсутствия налогообложения выплаты |

| Помощь сотрудникам, уходящим на пенсию | Годовой размер выплаты не может превышать 4000 рублей |

| Помощь инвалидам | Годовой размер выплаты не может превышать 4000 рублей |

| Помощь при рождении, усыновлении ребенка, получении права на опеку | Годовой размер выплаты не может превышать 50000 рублей. Обязательное условие – выдача средств не позднее 12 месяцев после наступления события |

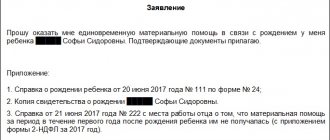

Рождение ребенка

Итак, материальная помощь в связи с рождением ребенка. Работодатель может оказывать единовременную материальную помощь своим работникам, которые стали родителями, усыновителями, опекунами.

Если такая материальная помощь выплачивается в течение первого года после рождения (усыновления/удочерения), то она не облагается НДФЛ в пределах 50 000 рублей (п. 8 ст. 217 НК РФ) и взносами в фонды (подп. 3 п. 1 ст. 422 НК РФ и абз. 3 подп. 3 п. 1 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ). Лимит в 50 000 рублей распространяется на каждого из родителей в отдельности (письмо Минфина от 26 сентября 2021 г. № 03-04-07/62184).

Когда размер помощи не превышает 4000 рублей

Отдельно стоит отметить – при освобождении материальной помощи от подоходного налога ведущую роль играет не назначение выплаты, а ее величина. Законодательством оговаривается, что в случае выплаты матпомощи в размере, не превышающем 4000 рублей на одного получающего в году, подоходный налог с такого дохода не удерживается.

Это может быть подарок сотруднику к какому-либо знаменательному событию или юбилею. Случаи, по которым такая помощь оказывается сотрудникам, устанавливаются на усмотрение работодателя и фиксируются в локальных нормативных актах предприятия по труду, коллективным или трудовым соглашением.

Но если материальная помощь превысит установленный законодательством порог, то работодатель обязан удержать с суммы превышения НДФЛ.

Например, бухгалтер Иванова М.П. обратилась с письменным заявлением к директору предприятия, в котором изложила просьбу о предоставлении ей матпомощи в связи с необходимостью лечения.

Бухгалтерский учет

Отражение начисления материальной помощи будет зависеть от того, признается ли ее выплата частью оплаты труда либо используются иные источники. Если организация считает материальную помощь частью оплаты труда, ее следует начислять по кредиту счета 70 «Расчеты с персоналом по оплате труда», корреспондирующими же счетами становятся счета учета затрат: 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т.д. В иных же случаях при начислении материальной помощи «кредитуется» счет 73 «Расчеты с персоналом по прочим операциям». В зависимости же от источника выплаты корреспондирующим будет: — либо счет 91 «Прочие доходы и расходы», субсчет «Прочие расходы», при выплате материальной помощи за счет текущих прочих расходов; — либо счет 84 «Нераспределенная прибыль (непокрытый убыток)» при ее выплате за счет прибыли прошлых лет.

Пример. В текущем году работник, оклад которого составляет 28 500 руб., дважды обращался к руководству об оказании ему материальной помощи: в марте в связи с рождением сына 27 февраля 2011 г., в июне в связи со смертью отца жены. При этом в первом случае им было представлено свидетельство о рождении сына, во втором — свидетельство о смерти тестя, свидетельство о браке и свидетельство о рождении жены. В июле от него поступило заявление о предоставлении ежегодного оплачиваемого отпуска. Коллективным договором предусмотрена выплата материальной помощи к отпуску работников при выполнении ими оговоренных в договоре условий в размере их оклада. Она в этом случае признается частью оплаты труда. Администрацией организации по поступившим от работника заявлениям в марте и июне были приняты положительные решения. В выпущенных на их основании в указанных месяцах приказах определены размер материальной помощи и источник их выплаты. В первом случае было выплачено 65 000 руб. из специального фонда, образованного за счет чистой прибыли, во втором — 15 000 руб. за счет текущих расходов. При уходе работника в июле в отпуск ему была выплачена материальная помощь 28 500 руб. Начисление материальной помощи в трех упомянутых случаях в бухгалтерском учете отражается следующими проводками: в марте: Дебет 84 Кредит 73 — 65 000 руб. — начислена работнику материальная помощь в связи с рождением сына; в июне: Дебет 91-2 Кредит 73 — 15 000 руб. — начислена работнику материальная помощь в связи со смертью тестя; в июле: Дебет 20 Кредит 70 — 28 500 руб. — начислена работнику материальная помощь в связи с уходом в отпуск.

Дата выплаты помощи, удержания и перечисления налога

Все показатели приведены для удобства в таблице:

| Дата | Выплаты деньгами | Выплаты натуральной продукцией | В какой строке отчета отражается |

| Дата получения дохода | День выплаты денежных средств работнику | День выдачи помощи в натуральном выражении (продукцией, товаром, услугами) | Стр.100 |

| Дата удержания налога | НДФЛ следует удержать в день выплаты | НДФЛ удерживается за счет выплачиваемых денежных средств по прочим выплатам, поэтому датой его удержания будет день выдачи дохода работнику в денежном эквиваленте | Стр.110 |

| Срок перечисления налога | Не позднее следующего дня после выдачи помощи работнику | Не позднее следующего дня после выдачи помощи работнику | Стр.120 |

Когда перечислить НДФЛ с аванса работника в 2021 году

Возможны ситуации, когда за вторую половину месяца человек ничего не зарабатывает. Например, весь период находится в отпуске за свой счет. Тогда, даже если эта ситуация известна заранее, безопаснее выплатить весь аванс полностью. А в ближайшую выплату дохода удержать положенный налог. Тогда срок перечисления НДФЛ с аванса придется на день такой выплаты. Либо на следующую за ним дату.

Ситуация 2. Работник получил матвыгоду или доход в натуральной форме до выплаты аванса.

Тогда работодатель обязан исчислить НДФЛ с таких имущественных подарков или материальной выгоды и удержать его с ближайших денежных доходов, в том числе с аванса (письмо Минфина России от 05.05.2020 № 03-04-06/28037). При этом с самой предоплаты исчислять и удерживать налог не нужно. То есть общее правило в отношении зарплатной предоплаты здесь по-прежнему работает.

Отражение в отчете материальной помощи к отпуску

Часто на предприятиях установлен порядок совмещения ежегодной материальной помощи сотруднику с отпускными. Это определяется внутренними нормативными актами организации, регулирующими вопросы труда и его оплаты. Когда материальная помощь выдается одновременно с отпускными, то в отчете 6-НДФЛ:

- дни выдачи, удержания, ставки НДФЛ будут совпадать;

- даты уплаты налогов в бюджет будут различаться.

Датой получения дохода по двум видам станет день выдачи средств работнику. Этот же день станет датой удержания НДФЛ. Что касается даты перечисления подоходного налога, то они могут розниться по видам доходов. По НДФЛ с суммы отпускных датой перечисления НДФЛ будет последний день месяца, а по матпомощи – день, следующий за ее выдачей. Поэтому в отчете 6-НДФЛ нужно заполнить по каждому сроку выплат отдельно строки 100-140 во втором разделе.

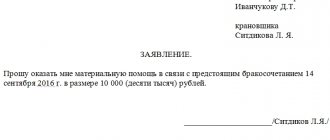

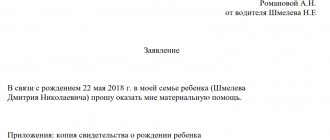

Порядок получения помощи

Чтобы получить материальную помощь, сотруднику нужно поставить в известность руководство компании о сложившихся обстоятельствах. Для этого в бухгалтерию предоставляется заявление, написанное в произвольной форме.

В тексте должна быть наиболее точно описана необходимость получения материальной помощи. Для каждого отдельного случая к заявлению прилагаются соответствующие официальные документы, которые подтверждают произошедшее событие.

В некоторых случаях получить помощь может супруг/супруга сотрудницы/сотрудника или его представитель. Для этого также потребуется пакет подтверждающих документов.

Документы для скачивания (бесплатно)

- Бланк справки 2-НДФЛ

- Заявление на получение мат. помощи

- Приказ о назначении материальной помощи сотруднику

- Бланк формы 6-НДФЛ

Особенности оформления

Сотрудникам учреждений предоставляется финансовая поддержка, если те оказались в трудной жизненной ситуации. При возникновении форс-мажорной ситуации сотруднику необходимо обратиться в учреждение с заявлением о предоставлении материальной поддержки. Оно пишется в свободной форме, но если в организации существует описанный порядок предоставления денежной помощи, следует руководствоваться им. Заявление пишется на имя руководителя организации, а после принятия им решения о сумме выплаты издается приказ. Он является документом-основанием для начисления сотруднику дохода в виде матпомощи. Как и с любыми выплатами, с материальной помощи удерживается НДФЛ в размере 13%. Но есть льготы и послабления.

Матпомощь: общая характеристика с точки зрения законодательства 2016-2017 годов

Все виды денежной поддержки могут быть разделены на:

- государственную и муниципальную (от соцзащиты, Пенсионного фонда, соцстраха и т. д.);

- местную (от организации, где работает нуждающийся).

Соответственно, правовое регулирование процедуры материального участия в жизни гражданина, оказавшегося в нестандартной жизненной ситуации, осуществляется на основании:

Кроме того, материальная поддержка бывает:

- единовременной и регулярной;

- денежной и материально-вещественной;

- в зависимости от оснований выдачи (при бедствиях, существенных расходах, проблемах со здоровьем и т. д.).

Кому положена, и кем выдается? При каких условиях?

Порядок предоставления матпомощи из государственного бюджета требует наличия ряда условий, усугубившие жизненное положение человека:

- Одиночество гражданина (60 и более лет).

- Безработица.

- Гражданин ограничен в физических способностях.

- Многодетность в семье.

Руководитель предприятия может оказать помощь, если работник письменно обратился за ней. Должна присутствовать документальная доказательственная база, возможно это:

- брачное свидетельство;

- подтверждение состояния беременности, рождения ребенка;

- медицинская справка, подтверждающая тяжелое заболевание;

- информация о факте смерти.

Обязательных предписаний относительно размера и порядка предоставления материальной выплаты нормативно не установлено.