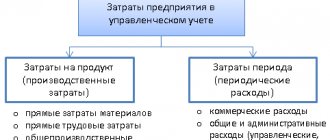

От того, является расход прямым или косвенным, зависит момент его списания. Косвенные расходы вы можете списать в периоде, к которому они относятся, а прямые расходы – в периоде реализации продукции (товаров), в стоимости которых расходы учтены. Списать прямые расходы, не дожидаясь реализации услуг, можно, если вы оказываете услуги. Состав прямых расходов в производственной деятельности и в торговле различается. Конкретный перечень вы определяете самостоятельно с учетом общих правил. Так, к прямым расходам на производство могут относиться, в частности, расходы на сырье и материалы, суммы начисленной амортизации, расходы на оплату труда. К прямым расходам в торговле относятся стоимость приобретения товаров и транспортные расходы. Косвенными расходами являются расходы, которые не вошли в состав прямых и внереализационных.

Какие расходы относятся к прямым

Ст. 318 Налогового кодекса относит к прямым расходам:

- Затраты, понесенные предприятием при приобретении материалов и сырья, которые используются в производстве товаров, а также при осуществлении работ или оказании услуг.

- Затраты, понесенные предприятием при приобретении комплектующих изделий для монтажа или полуфабрикатов для дополнительной обработки.

- Расходы по оплате труда работников предприятия, задействованных в производстве товаров, в оказании услуг или осуществлении работ. В эту категорию относятся также расходы на обязательное пенсионное страхование, страхование на случай временной нетрудоспособности, медицинская страховка, социальное страхование от профзаболеваний и несчастных случаев, финансирование накопительной части пенсии. Перечисленные расходы обязательно должны быть начислены на оплату труда работников, задействованных в производстве товаров (выполнении работ, оказании услуг). Только в этом случае их можно будет учесть при определении налога на прибыль.

- Суммы, начисляемые по амортизации основных средств, если таковые используются в производстве товаров, осуществлении работ или оказании услуг.

Перечень прямых расходов является открытым. Налогоплательщик вправе самостоятельно определить свой список прямых расходов, отличающийся от перечня из ст. 318 НК РФ. При этом Минфин РФ обращает внимание, что перечень прямых расходов, определяемых налогоплательщиком, должен быть обоснован технологическим процессом. Такого же мнения придерживаются и судьи Арбитражного суда Дальневосточного округа (см. постановление от 01.08.2017 № Ф03-2571/2017 по делу № А04-10568/2016. Определением Верховного суда РФ от 24.11.2017 № 303-КГ17-17016 отказано в передаче дела № А04-10568/2016 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства данного постановления).

ВАЖНО! При принятии затрат к уменьшению налоговой базы по налогу на прибыль очень важно соблюдать нормы ст. 252 НК РФ, согласно которой все расходы должны быть документально подтвержены и экономически обоснованны.

При этом чиновники подчеркивают, что к косвенным расходам можно отнести затраты, связанные с производством товаров (работ, услуг), только при отсутствии реальной возможности отнести указанные затраты к прямым расходам (письмо Минфина РФ от 13.03.2017 № 03-03-06/1/13785). Эту точку зрения разделяют и арбитры (см. постановления Арбитражного суда Западно-Сибирского округа от 21.08.2017 № Ф04-3174/2017 по делу № А27-19836/2016, Арбитражного суда Дальневосточного округа от 01.08.2017 № Ф03-2571/2017 по делу № А04-10568/2016, Арбитражного суда Московского округа от 05.06.2017 № Ф05-7067/2017 по делу № А40-136716/2016).

Перечень прямых расходов для целей налогообложения должен быть утвержден в учетной политике для целей налогообложения (абз. 10 п. 1 ст. 318 НК РФ, письма Минфина России от 21.02.2018 № 03-07-07/11012, от 13.03.2017 № 03-03-06/1/13785, от 07.02.2011 № 03-03-06/1/79 и УФНС России по г. Москве от 02.02.2010 № 16-12/[email protected]).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы делите затраты на прямые и косвенные при подсчете налогооблагаемой прибыли. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

См. также материал «Перечень прямых расходов по налогу на прибыль».

Общий порядок учета прямых расходов

Для прямых расходов по налогу на прибыль существует особый порядок учета, предусмотренный Налоговым кодексом РФ.

Суть прямых расходов в том, что они учитываются лишь в части, приходящейся на товары, работы, услуги или продукцию после переработки, реализуемые в текущем налоговом или отчетном периоде (абз. 2 п. 2 ст. 318 НК РФ). Это утверждение разъяснено, кроме того, в письмах Минфина России от 20.07.2017 № 03-03-06/1/46286, от 31.10.2016 № 03-02-07/1/63462, от 09.06.2009 № 03-03-06/1/382, от 08.12.2006 № 03-03-04/1/821, а также УФНС России по г. Москве от 18.05.2010 № 16-15/[email protected]

Отдельно указано, что такие расходы надо списывать в периоде, когда продукция реализована, даже если средства по ее оплате поступили уже в следующем налоговом периоде. Подтверждение этому можно найти в постановлении ФАС Западно-Сибирского округа от 15.06.2011 № А45-12953/2010.

Прямые расходы и сфера услуг

Если деятельность организации связана с оказанием услуг, то, согласно абз. 3 п. 2 ст. 318 НК РФ, таким налогоплательщикам разрешено уменьшать доходы от реализации на всю сумму прямых затрат налогового или отчетного периода (письма Минфина России от 15.06.2011 № 03-03-06/1/348, от 31.08.2009 № 03-03-06/1/557). Есть на этот счет и судебные решения, например постановление ФАС Западно-Сибирского округа от 27.08.2013 № А27-19013/2012. В нем указано, кроме того, что в учетной политике такой порядок учета закреплять не обязательно, поскольку он предусмотрен НК РФ. Впрочем, лучше все-таки отразить это в соответствующем документе, что позволит избежать ненужных пояснений.

Работы, в соответствии с п. 4 ст. 38 НК РФ, как и товары с продукцией, отличаются от услуг тем, что они имеют материальное выражение и их можно реализовывать в буквальном смысле (например, построенное здание, выполненный проект и проч.). Услуги же материальным обликом не обладают (п. 5 ст. 38 НК РФ).

Пример

Разработку проектной документации, согласно ст. 758 ГК РФ, следует отнести к деятельности, связанной с выполнением подрядных работ. Это означает, что доходы нельзя единовременно уменьшить на всю сумму прямых расходов, а надо распределять такие расходы на незавершенное производство. На это нацеливает письмо Минфина России от 22.02.2007 № 03-03-06/1/114.

Общестроительные затраты, которые включают содержание строительной площадки, в том числе охрану поселка, уборку территории, аренду техники, временное электроснабжение, проектирование и строительство временных дорог, типовое проектирование жилых домов, разработку и согласование документации по планировке и межеванию территории и др. работы, являются неотъемлемой частью расходов на строительство объектов. Они должны учитываться в качестве прямых расходов строительной компании.

К такому выводу пришел Арбитражный суд Московского округа в постановлении от 05.06.2017 № Ф05-7067/2017 по делу № А40-136716/2016. Определением Верховного суда РФ от 27.09.2017 № 305-КГ17-13063 отказано в передаче дела № А40-136716/2016 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства данного постановления. А вот аудит относится, согласно п. 2 ст. 779 ГК РФ, к услугам. Поэтому организация, работающая в этой сфере, имеет право единовременно уменьшить доходы отчетного периода на всю сумму прямых расходов. Подтверждение этому тезису можно найти в письме Минфина России от 15.06.2011 № 03-03-06/1/348.

Если же налогоплательщик совмещает оказание услуг с производством или выполнением работ, то в полном объеме он вправе относить к расходам отчетного периода лишь те, которые связаны с услугами (письмо Минфина России от 11.09.2009 № 03-03-06/4/77).

Резюмируем. И советы:

- Пересмотрите свои расходы на предмет «прямых» и «косвенных». Закрепите эти перечни в учетной политике. Ссылок на статьи 318 и 320 Налогового кодекса недостаточно.

- Составьте обоснование с учетом специфики производственного процесса и технологических особенностей. Лучше с привлечением «узких» экспертов, оспорить мнение которых затруднительно. Докажите, что вопрос распределения расходов – для вас не новость, все продумано, и с учетом и распределением затрат – все ок!

- Проведите экспертизу своих договоров по видам деятельности своей компании – правильно вы определяете характер деятельности компании как услуги? Какой результат исполнения договора вы передаете заказчику? Должны вы оставлять «незавершенку» на конец отчетного периода? Еще раз проштудируйте Постановление АС Восточно-Сибирского округа от 27.08.2018 N Ф02-3834/2018 по делу N А19-17641/2017, которое поддержал Верховный суд.

Предмет договора — «оказание информационных услуг» — широкая, и зачастую, абстрактная формулировка. Обратите внимание — как оформляется результат исполнения договора? Сейсморазведочная компания тоже считала свои работы – информационными услугами. Но налоговая и суд решили иначе: результаты работ — схемы, проекты, планировки, проекты, согласования – имеют материальное выражение. И это не услуги.

Не рискуйте. Не игнорируйте деление расходов на прямые и косвенные.

Учитесь на чужих ошибках и будьте осторожны.

Как правильно распределить прямые расходы на реализованную продукцию

Для точного определения той части прямых расходов, которую надо отнести на реализованную продукцию, следует вычленить прямые расходы за месяц, приходящиеся:

- На остатки незавершенного производства.

- Остатки продукции отгруженной, но не реализованной на конец месяца.

- Остатки продукции на складе.

Суммы прямых расходов, которые пришлись в текущем периоде на все эти остатки, учитывать в уменьшении налоговой базы этого периода не надо.

ПРИМЕР расчета остатков НЗП при производстве продукции из «КонсультантПлюс»: В учетной политике ООО «Легпром» для целей налогообложения установлено: «1. Прямыми расходами являются: стоимость сырья и основных материалов, используемых при производстве продукции; оплата труда основных производственных рабочих; страховые взносы с оплаты труда основных производственных рабочих; амортизация производственного оборудования. Остальные расходы относятся к косвенным. 2. Для распределения прямых расходов на остаток НЗП определяется… Посмотреть пример расчета полностью.

Если организация принимает решение об изменении перечня прямых расходов, то она должна внести изменение в учетную политику с начала нового налогового периода (абз. 6 ст. 313, абз. 10 п. 1 ст. 318 НК РФ).

О ситуации, когда налоговая инспекция может оспорить перечень прямых и косвенных затрат, приведенный в учетной политике, читайте в материале «Аренду производственных помещений могут не признать косвенным расходом».

В результате с начала нового отчетного или налогового периода отдельные расходы по налогу на прибыль перейдут из категории прямых в категорию косвенных расходов.

Однако на конец прошедшего налогового периода прямые затраты, пришедшиеся на нереализованную продукцию и незавершенное производство, не были учтены. Минфин России в письмах от 15.09.2010 № 03-03-06/1/588, от 20.05.2010 № 03-03-06/1/336 рекомендует их и в новом налоговом периоде учитывать по мере реализации товаров или работ. Единовременно же можно теперь будет признавать лишь те расходы, которые осуществлены уже с начала нового периода.

Впрочем, в судебной практике встречается и иное мнение. В качестве примера можно привести ситуацию, которую рассмотрел ФАС Восточно-Сибирского округа (постановление от 03.02.2011 № А78-901/2010). Суть дела в том, что в первом квартале организация учла при расчете базы по налогу на прибыль расходы, которые ранее относились у нее к прямым, в полном объеме.

Налоговые инспекторы восприняли это действие как нарушение, указав в акте проверки, что, поскольку расходы осуществлены в прошлом налоговом периоде, то их к ним и надо отнести. А единовременно списывать их в качестве косвенных расходов налогоплательщик был не вправе. Тем не менее арбитражный суд принял сторону организации и признал единовременное включение этих затрат в базу по налогу на прибыль правомерным. Аналогичная позиция суда содержится в постановлениях ФАС Дальневосточного округа от 27.05.2011 № Ф03-1824/2011 и от 25.12.2009 № А27-671/2009.

Косвенные расходы по налогу на прибыль: перечень

В бухгалтерском учете в состав косвенных расходов включаются общепроизводственные, общехозяйственные расходы, т. е. расходы, связанные с выпуском разных видов продукции, которые обеспечивают деятельность организации в целом. В связи с этим при расчете себестоимости их нужно распределять. База распределения косвенных расходов в бухгалтерском учете устанавливается организацией самостоятельно в учетной политике.

Как отразить косвенные расходы в учетной политике см. в статье «Отражение косвенных расходов в учетной политике — образец».

Список косвенных затрат

Перечень косвенных расходов фирмы фиксируется в учётной политике и состоит из затрат, которые нельзя было определить как прямые или внереализационные. Их учитывают в стоимости готового товара по заблаговременно утверждённой пропорции. Перечень косвенных затрат включает в себя:

- затраты на сбыт товара;

- оплату услуг сторонних фирм – бухгалтерские, консультационные, юридические и т.д.;

- арендную плату за помещения общехозяйственного характера;

- отчисления на амортизацию и на ремонт ОС, предназначенных для общехозяйственных и управленческих нужд.

Косвенные расходы: что к ним относится в налоговом учете

В ст. 318 Налогового кодекса к косвенным расходам относятся все расходы, кроме прямых и внереализационных. То есть если из расходов на производство и реализацию исключить прямые расходы, перечень которых должен быть приведен в учетной политике, то остаются косвенные расходы по налогу на прибыль, перечень которых является открытым. Косвенные расходы включают в себя и расходы на ремонт, и освоение природных ресурсов, и НИОКР, и страхование имущества, а также прочие расходы, связанные с производством и реализацией. Состав косвенных расходов у каждой организации будет зависеть от осуществляемых операций. Косвенные расходы следует относить к затратам текущего налогового либо отчетного периода. На это нацеливает письмо Минфина России от 25.03.2010 № 03-03-06/1/182, основанное, в свою очередь, на положениях п. 2 ст. 318 НК РФ.

Пример

Компания имеет кондитерский цех, что позволяет ей изготавливать и продавать соответствующие изделия. Если продукция не реализуется, то она, по договору, возвращается и перерабатывается в качестве сырья. В таких обстоятельствах прямые расходы по переработке кондитерских изделий следует признавать в том периоде, в котором происходит реализация готовой продукции, изготовленной из переработанного сырья.

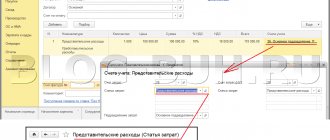

В налоговом учете косвенные расходы не распределяются. Но из этого правила есть исключение: распределение косвенных расходов производится, если они относятся к нескольким отчетным периодам. В то же время существуют косвенные расходы по налогу на прибыль, перечень которых приведен ниже и которые в налоговом учете относятся на уменьшение налоговой базы не в момент возникновения, а по особому алгоритму. К таким расходам, в частности, принадлежат:

- расходы на НИОКР (ст. 262 НК РФ);

- расходы на страхование (п. 6 ст. 272 НК РФ);

- представительские расходы (п. 2 ст. 264 НК РФ);

- расходы на рекламу (п. 4 ст. 264 НК РФ).

В КонсультантПлюс есть тест, ответив на вопросы которого, вы освежите свои знания по теме и сможете обоснованно отстоять правильность расчета налога на прибыль в случае споров с налоговиками. Получите пробный доступ к системе К+ и бесплатно приступайте к тестированию.

Уверены, что расходы делить не надо?

Вопрос разделения затрат на прямые и косвенные затронут и в деле, по которому вынесено определение Верховного суда от 21 декабря 2021 г. № 302-КГ18-21175.

Налоговая при проверке уменьшила убыток и доначислила налог на прибыль по причине отсутствия деления расходов на прямые и косвенные. Но в этом деле была еще одна проблема — переквалификация характера деятельности компании.

Суть спора: Компания, выполняющая сейсморазведочные работы, расценила свою деятельность как оказание услуг. И все расходы – для целей налогообложения прибыли признавала сразу – в том периоде, когда они возникли.

Налоговая настаивала на переквалификации характера деятельности в «работу») с выделением прямых и косвенных расходов.

В соответствии с пунктом 4 статьи 38 Налогового кодекса работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц. Услугой признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (пунктом 5 статьи 38 Налогового кодекса.

Суд согласился с доводами налоговой:

Налоговое законодательство не содержит точного перечня видов деятельности, которые относятся к работам и которые относятся к услугам. Определяющим является достижение результата в материальном выражении.

Из спорных договоров на проведение сейсморазведочных работ и актов приема-передачи было ясно, что исполнитель передавал заказчику результат сейсморазведочных работ, представляющий собой сейсмограммы, 3D схемы и отчеты на бумажных и электронных носителях.

Суды признали — результат сейсморазведочных работ имеет материальное выражение, поскольку передается заказчику в бумажном и электронном виде. Цель заключения договоров — получение заказчиком результата, выраженного в передаче соответствующей документации.

Поэтому спорная деятельность признана в качестве работы. Это – не услуга. И признание в целях налогообложения прибыли расходов в полном объеме — без учета «незавершенки» – неправомерно.

Из определения Верховного суда и рассмотренных им решений показательно: суды поддерживают подход налоговиков к распределению затрат на прямые и косвенные. И подтверждают переквалификацию характера деятельности в «работу».

Итоги

Перечень расходов, относящихся к прямым, налогоплательщик определяет самостоятельно исходя из специфики своего технологического процесса. Затраты, относящиеся к производству и реализации, относятся косвенным расходам только при отсутствии реальной возможности отнести их к прямым расходам.

Ошибки в распределении расходов между прямыми и косвенными приводят к искажению (чаще всего занижению) налогооблагаемой базы, начислению штрафов и пени. Поэтому любой расход в целях исчисления налога на прибыль нужно не только тестировать на соблюдение норм ст. 252 НК РФ, но и правильно классифицировать.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Наполнение бюджета любым способом

Перед налоговой стоит задача – пополнять бюджет. И за последние годы налоговики во многом преуспели. Информационный ресурс ФНС – по разрывам и несоответствиям — ловит «однодневки», бумажный НДС, нарисованные нереальные операции. Схемы с дроблением бизнеса раскрываются по дереву связей.

По большому счету, все эти приемы неумелой оптимизации лежат на поверхности и легко считываются алгоритмами ФНС.

И даже если вы не работаете с однодневками, исключили бумажный НДС и не дробите бизнес – это еще не значит, что вы «в шоколаде» и проверка вам не страшна. Конечно, вы большой молодец, если отказались от порочных схем.

Но казну надо наполнять. И налоговая будет искать для этого все новые способы. Используя углубленное погружение в нормы налогового права. И не только налогового. И за счет неоднозначностей правовых норм. И за счет ошибок.

Не исключено, что бухгалтерам, «клацающим по кнопке», придется изучать методологию расчета налогов, штудировать Налоговый кодекс и копать судебную практику.

Один из показательных вопросов, для решения которого придется вникнуть в методологию учета — распределение расходов на прямые и косвенные.