Как в НКО принимают к учету основные средства

Условия, по которым НКО принимают к учету основные средства, отличаются от правил для коммерческих структур. Вот критерии основного средства для некоммерческих организаций:

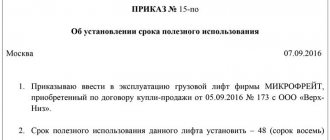

- срок пользования объектом – более 12 месяцев;

- организация не планирует продавать объект;

- объект предназначен для уставной, предпринимательской деятельности организации или для ее управленческих нужд.

Такие условия написаны в пункте 4 ПБУ 6/01.

Если же НКО приобрела или получила безвозмездно (в дар) объект, который предназначен для передачи третьим лицам, его как основное средство не приходуют. Эти активы принимают к учету в составе материалов.

Записи в бухучете при поступлении основных средств будут различаться в зависимости от того, как их получили: за плату или безвозмездно.

Учет нематериальных активов

Нематериальные активы (НМА) учитываются в НКО на основании ПБУ 14/2007. При принятии их к учету устанавливают срок планируемого использования для решения уставных задач организации. Этот срок ежегодно подлежит проверке и уточнению. При наличии корректировок их отражают в учете и отчетных формах на начало года как изменения оценки.

Амортизация на НМА в НКО не начисляется, даже при использовании их в коммерческой деятельности (п. 24 ПБУ 14/2007). Если НМА приобретены за счет дохода от предпринимательства, то начисление амортизации допускается.

Дт 08.5 КТ 10, 70, 69 — учтены затраты на создание продукта;

Дт 04 Кт 08.5 — программа поставлена на учет как НМА;

Дт 86 Кт 83 — использованы целевые суммы для создания НМА.

Какими проводками отразить основные средства за плату

Купленные основные средства отражают в учете НКО в зависимости от того, за счет каких средств их приобрели и для какой деятельности. Источников может быть два: доходы от предпринимательской деятельности или целевые поступления. Проводки для каждого отдельного случая – в таблицах ниже.

Основные средства поступили за счет доходов от предпринимательской деятельности, облагаемой НДС

| Содержание операции | Дебет | Кредит | Сумма | Первичный документ |

| Оплачено за компьютер | 60 | 51 | 48 380 | платежное поручение, выписка банка |

| Получен компьютер | 08 | 60 | 41 000 | накладная |

| Отражена сумма НДС, уплаченная поставщику | 19-1 | 60 | 7380 | счет-фактура |

| Принят к зачету НДС по деятельности, облагаемой НДС | 68 | 19-1 | 7380 | счет-фактура, выписка банка |

| Компьютер принят к учету в качестве объекта основных средств | 01 | 08 | 41 000 | акт приемки-передачи объекта основных средств |

Основные средства поступили за счет доходов от предпринимательской деятельности, которая НДС не облагается

| Содержание операции | Дебет | Кредит | Сумма | Первичный документ |

| Оплачено за компьютер | 60 | 51 | 48 380 | платежное поручение, выписка банка |

| Получен компьютер | 08 | 60 | 41 000 | накладная |

| Отражена сумма НДС, уплаченная поставщику | 19-1 | 60 | 7380 | счет-фактура |

| НДС включен в стоимость объекта, который будет использоваться в приносящей доход деятельности, освобожденной от НДС | 68 | 19-1 | 7380 | счет-фактура, выписка банка |

| Компьютер принят к учету в качестве объекта основных средств | 01 | 08 | 41 000 | акт приемки-передачи объекта основных средств |

Объект основных средств приобретен за счет целевых поступлений*

| Содержание операции | Дебет | Кредит | Сумма | Первичный документ |

| Оплачено за основное средство | 60-2 | 51 | 41 300 | платежное поручение, выписка банка |

| Получены компьютеры | 08 | 60-1 | 41 300 | накладная, счет-фактура |

| Зачтен аванс, уплаченный поставщику | 60-1 | 60-2 | 41 300 | счет |

| Компьютер принят к учету в качестве объекта основных средств | 01 | 08 | 41 300 | акт приемки-передачи объекта основных средств |

| Отражен источник финансирования по приобретенному ОС | 86-1 и др. | 83-1 | 41 300 | бухгалтерская справка, смета доходов и расходов |

* Особенность учета основных средств, которые поступили за счет целевого финансирования, заключается в том, что надо использовать счет 83. Остатки по нему Минфин России рекомендует отражать в балансе по строке «Фонд недвижимого и особо ценного движимого имущества».

Такие рекомендации дает Минфин России в пункте 15 информации ПЗ-1/2015, в письмах от 19 февраля 2004 г. № 16-00-14/40, от 4 февраля 2005 г. № 03-06-01-04/83.

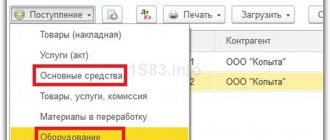

Поступления ОС

По правилам законодательства РФ, оценка и учет основных средств некоммерческих структур регулируется Приказом Минфина № 26н. НКО для достижения целей может вести предпринимательскую деятельность, приобретать и реализовывать ценные бумаги, владеть собственностью в виде сооружений, оборудования, земельных участков. Эти ресурсы являются основными средствами НКО.

К учету НКО принимаются активы в качестве основных средств, если они предназначены:

- Для длительного использования (свыше года).

- Объекты используются в управленческих целях, в предпринимательской деятельности и приносят организации экономическую выгоду.

- Средства применяются как плата за временное владение (пользование).

- Объекты не будут перепроданы в дальнейшем.

Если имущество, полученное НКО как целевое поступление, используется объединением для некоммерческих целей, оно не подлежит амортизации. Объекты ОС, приобретенные за счет прибыли, полученной в результате предпринимательской деятельности, в налоговом учете амортизируются (Закон № 117-ФЗ, п. 2 ст. 256 НК РФ).

https://www.youtube.com/watch?v=ytcreatorsru

Если имущество, полученное НКО как целевое поступление, используется объединением для некоммерческих целей, оно не подлежит амортизации.

Основные средства НКО фиксируются в бухгалтерском учете по первоначальной стоимости, размер которой определяется в зависимости от источника:

- ОС, внесенные в уставный фонд, – стоимость устанавливается по согласованию основателей НКО.

- ОС в качестве пожертвований, безвозмездных вкладов, целевое финансирование – стоимость определяется рыночной ценой по дате принятия в бухгалтерский учет.

- ОС, полученные в результате предпринимательской деятельности, – в учет берется сумма, потраченная объединением на сооружение (приобретение, изготовление) продукции без НДС.

Фактические затраты НКО на транспортировку объектов, ремонт, обустройство также включаются в первоначальную стоимость ОС. Предварительное аккумулирование затрат, входящих в стоимость объекта, вносится в счет 08 «Вложения во внеоборотные активы» без учета источников поступления ОС. Учет средств проводится по акту приемки-передачи ОС (стандартная форма № ОС-1).

Какие проводки делают при поступлении основных средств безвозмездно

Основные средства, которые поступают в НКО безвозмездно, принимайте к учету по их текущей рыночной стоимости. Проводки, чтобы оприходовать такое основное средство, – в таблице ниже.

| Содержание операции | Дебет | Кредит | Сумма | Первичный документ |

| Отражено обязательство по договору пожертвования, уплате членского взноса и т. п. | 76 | 86 | 45 000 | договор пожертвования и др. |

| Отражена рыночная стоимость объекта | 08 | 76 | 45 000 | акт |

| Отражены расходы по доставке, сборке, установке | 08 | 76 | 1500 | договоры, акты, счета и др. |

| Зачислено в состав основных средств | 01 | 08 | 46 500 | акт приемки-передачи основных средств |

| Отражен источник финансирования по приобретенному ОС | 86-1 и др. | 83-1 | 46 500 | бухгалтерская справка, смета доходов и расходов |

Проводки и расшифровка операций

Счет 86 используется в следующих основных хозяйственных операциях.

| Дебет | Кредит | Расшифровка операции |

| 86 | 20, 26 | Израсходованы целевые суммы |

| 83 | Потраченные суммы включены в добавочный капитал | |

| 98 | Целевые суммы добавлены в будущие расходы | |

| 07 | 86 | Учтено оборудование для уставных мероприятий |

| 08 | Отражен вклад во внеоборотные активы | |

| 10, 11 | Оприходованы материалы (животные) как целевой приход | |

| 15 | Учтены МПЗ для мероприятий по Уставу | |

| 20 | Получен объект основного производства | |

| 41 | Учтены товары, переданные для целевых программ | |

| 76 | Начислено финансирование |

Где в бухгалтерском балансе и пояснениях к нему НКО отражают основные средства

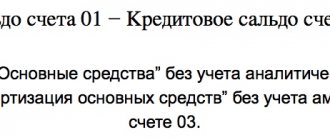

В Бухгалтерском балансе стоимость основных средств НКО отражают в разделе 1 по строке «Основные средства». Сделать это надо по полной первоначальной стоимости. На величину износа ее не уменьшайте.

В пояснениях к Бухгалтерскому балансу стоимость основных средств НКО отражают в разделе 2 «Основные средства», таблице 2.1 «Наличие и движение основных средств». Однако в этой таблице НКО графы «Накопленная амортизация» и «Начисленная амортизация» переименовывают соответственно в «Накопленный износ» и «Начисленный износ». То есть, в отличие от баланса, в таблице показывают как полную первоначальную стоимость, так и начисленный износ.

Об этом сказано в примечании 6 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н.

Бухгалтерская отчетность НКО

Ежегодно по итогам своей деятельности НКО, как и обычные коммерческие организации, должны фиксировать результаты бухучета своих операций в бухгалтерской отчетности.

Все без исключения НКО сдают в обязательном порядке 2 формы (п. 2 ст. 14 закона «О бухучете» от 06.12.2011 № 402-ФЗ):

- бухгалтерский баланс;

- отчет о целевом использовании средств.

НКО, занимающиеся предпринимательством, дополнительно формируют отчет о финансовых результатах.

Отчеты о движении денежных средств и движении капитала НКО сдают только при наличии требований в отраслевых узкоспециализированных законах.

С более подробными разъяснениями по составу бухгалтерской отчетности НКО вы можете ознакомиться в нашей отдельной статье «Бухгалтерская отчетность некоммерческих организаций».

Какими проводками списать основные средства

Минфин России рекомендует списывать в учете НКО основные средства, которые уже невозможно использовать, следующим образом. Уменьшите показатели по группам статей «Основные средства» и «Фонд недвижимого и особо ценного движимого имущества». Одновременно уменьшите сумму износа.

| Содержание операции | Дебет | Кредит | Сумма | Первичный документ |

| Списано основное средство, приобретенное за счет целевых поступлений или полученное безвозмездно | 83 | 01 | 45 000 | Бухгалтерская справка |

| Списан износ | – | 010 | 45 000 | Бухгалтерская справка |

Такой порядок прописан в пункте 6 информации Минфина России ПЗ-1/2015.

ОБОСНОВАНИЕ

Данный вопрос обсуждался в профессиональной среде и, в частности, на заседаниях отраслевого комитета по некоммерческим организациям БМЦ. Сохранение Фонда НОЦДИ позволяет некоммерческим организациям формировать более информативную отчетность по использованию целевых средств. Учитывая специфические требования к отчетности НКО, а также существенно отличающуюся (по сравнению с коммерческими организациями) аудиторию пользователей отчетности, представляется целесообразным в значительной степени сохранить порядок учета ОС в НКО, сформировавшийся в рамках применения ПБУ 6/01 (2001 – 2021 гг) в части, не противоречащей ФСБУ ОС.

Предлагаем ознакомиться: Уйти в декрет с декретного отпуска

Действующие нормативно-правовые акты в области бухгалтерского учета, в частности, Приказ Минфина РФ от 02.07.2010 № 66н, письма Минфина России (в т.ч. по обобщению практики применения законодательства – «ПЗ») в части формирования и списания Фонда НОЦДИ не противоречат ФСБУ ОС и применимы с учетом вышеизложенных рекомендаций.

ПРИМЕРЫ

Пример 1. По состоянию на 01.01.2018 (дата начала применения ФСБУ ОС) на балансе НКО находится основное средство первоначальной стоимостью 100 000 руб. Ожидаемый период использования ОС: 4 года. Износ, накопленный за балансом, составляет 25 000 руб. Фонд НОЦДИ учитывается на счете 83.

Показатели бухгалтерского баланса НКО по состоянию на 31.12.2017 (до применения ФСБУ ОС)

| |

| Основные средства | 100 000 руб |

| III. Целевое финансирование | |

| Фонд недвижимого и особо ценного движимого имущества | 100 000 руб |

Дт 010 Износ (за балансом) 25 000 руб.

| Дт. 83 Кт 02 | 25 000 руб | признание накопленного износа в качестве амортизации в уменьшение Фонда НОЦДИ |

| Дт 010 | — 25 000 руб | Сторнирование (списание) начисленного ранее износа, учитывавшегося за балансом |

| |

| Основные средства | 75 000 руб |

| III. Целевое финансирование | |

| Фонд недвижимого и особо ценного движимого имущества | 75 000 руб |

010 Износ (за балансом) 0 руб.

Пример 2 (продолжение примера 1). В течение 2021 года признано новое основное средство, себестоимостью 50 000 руб. Ожидаемый период использования 5 лет.

| Дт 01 Кт 08 | 50 000 руб | Признание ОС |

| Дт. 26[2] Кт 83 | 50 000 руб | Формирование Фонда НОЦДИ |

| Дт 86.1 Кт 262 | 50 000 руб | Бухгалтерская запись закрытия месяца с отнесением на расходы периода всей себестоимости основного средства |

Пример 3 (продолжение примеров 1-2). За 2021 год начислена единовременно годовая амортизация по основному средству признанному (введенному в эксплуатацию) до начала применения ФСБУ ОС (см. также пример 1). Сумма амортизации по этому ОС за 2021 год составляет 25 000 руб. Кроме того, по ОС, признанному (приобретенному) в 2018 году, начислена единовременно годовая амортизация в сумме 10 000 руб (см.также пример 2).

| Дт 262 Кт 02 | 35 000 руб | Начисление амортизации по двум объектам ОС с отнесением ее на расходы периода |

| Дт. 83 Кт 86.ВР[3] | 25 000 руб | Уменьшение Фонда НОЦДИ по объекту ОС, признанному (введенному в эксплуатацию) до начала применения ФСБУ ОС |

| Дт 86.ВР Кт 262 | 25 000 руб | Бухгалтерская запись закрытия месяца: отнесение на расходы целевого финансирования амортизации, начисленной по ОС, признанному до начала применения ФСБУ ОС |

| Дт 86.1 Кт 83 | (10 000) руб | Частичное сторно формирования Фонда НОЦДИ по ОС, признанному (введенному в эксплуатацию) в текущем отчетном периоде |

| Дт 86.1 Кт 262 | 10 000 руб | Бухгалтерская запись закрытия месяца: отнесение на расходы целевого финансирования амортизации, начисленной по ОС, признанному в текущем отчетном периоде |

| |

| Основные средства | 90 000 руб[4] |

| III. Целевое финансирование | |

| Фонд недвижимого и особо ценного движимого имущества | 90 000 руб |

Пример 4. Списано основное средство себестоимостью 100 000 руб, накопленная амортизация 50 000 руб

| Дт. 02 Кт 01 | 50 000 руб | Списание амортизации |

| Дт 83 Кт 01 | 50 000 руб | Списания балансовой стоимости ОС с одновременным списанием остаточной величины Фонда НОЦДИ |

| В соответствии с разъяснениями Минфина может быть также использован следующий вариант бухгалтерских записей при списании ОС | ||

| Дт 91.2 Кт 01 | 50 000 руб | Списание балансовой стоимости ОС |

| Дт 83 Кт 91.1 | 50 000 руб | Списание остаточной величины Фонда НОЦДИ |

[1] Термин «Фонд недвижимого и особо ценного движимого имущества» введен в обращение Приказом Минфина РФ от 02.07.10 №66н «О формах бухгалтерской отчетности организаций». До этого для обозначения данного фонда в отчетности использовались иные наименования.

[2] В соответствии с разъяснениями Минфина и сложившейся практикой в данной бухгалтерской записи по дебету могут использоваться счета 20, 86.

[3] Специальный субсчет счета 86, кредитовые обороты по которому не будут учитываться при формировании Отчета о целевом использовании средств, листа 7 Декларации по налогу на прибыль и т.д., так как кредитовые обороты по этому субсчету не являются отражением поступления целевых средств и/или восстановления целевого финансирования.

https://www.youtube.com/watch?v=channelUCbFnqL3oz0gIC8V90D8PIyg

[4] 90 000 руб (балансовая стоимость ОС) = 100 000 руб (себестоимость ОС) — 25 000 руб х 2 (амортизация, накопленная за 2 года) 50 000 руб (первоначальная стоимость ОС) — 10 000 руб (амортизация, накопленная за год).

Какие проводки делают при продаже основных средств

Бухгалтерские записи при продаже основного средства зависят от системы налогообложения НКО. Набор проводок для общей и упрощенной системы – в таблицах ниже.

Проводки при продаже основных средств в НКО на общем режиме налогообложения

| Содержание операции | Дебет | Кредит | Сумма | Первичный документ |

| Перечислено за объект ОС | 60 | 51 | 60 000 | платежное поручение, выписка банка |

| Акцептован счет поставщика | 08 | 60 | 50 847,46 | накладная |

| Отражена сумма НДС по приобретенному объекту ОС | 19 | 60 | 9152,54 | счет-фактура |

| Сумма НДС включена в стоимость объекта | 08 | 19 | 9152,54 | бухгалтерская справка |

| Объект зачислен в состав основных средств | 01 | 08 | 60 000 | акт приемки-передачи объекта основных средств |

| Отражен источник финансирования по приобретенному объекту ОС | 86-2 | 83 | 60 000 | бухгалтерская справка, смета доходов и расходов |

| Начислен износ за время эксплуатации объекта ОС | 010 | 21 000 | бухгалтерская справка-расчет | |

| Отражена задолженность покупателя за реализуемый объект ОС | 76 | 91-1 | 64 900 | договор, накладная |

| Начислена сумма НДС, подлежащая уплате в бюджет [(64 900 – 60 000) × 18/118] | 91-3 | 68 | 748 | счет-фактура, расчет |

| Списана первоначальная стоимость выбывающего объекта ОС | 83 | 01 | 60 000 | акт приемки-передачи объекта основных средств |

| Получены денежные средства от покупателя ОС | 51 | 76 | 64 900 | выписка банка |

| Выявлен финансовый результат от реализации объекта ОС (без учета других операций) [64 900 – 748] | 91-9 | 99 | 64 152 | бухгалтерская справка-расчет |

Проводки при продаже основных средств в НКО на упрощенке

| Содержание операции | Дебет | Кредит | Сумма | Первичный документ |

| Перечислено за объект ОС | 60 | 51 | 60 000 | платежное поручение, выписка банка |

| Акцептован счет поставщика | 08 | 60 | 50 847,46 | накладная |

| Отражена сумма НДС по приобретенному объекту ОС | 19 | 60 | 9152,54 | счет-фактура |

| Сумма НДС включена в стоимость объекта | 08 | 19 | 9152,54 | бухгалтерская справка |

| Объект зачислен в состав основных средств | 01 | 08 | 60 000 | акт приемки-передачи объекта основных средств |

| Отражен источник финансирования по приобретенному объекту ОС | 86-2 | 83 | 60 000 | бухгалтерская справка, смета доходов и расходов |

| Начислен износ за время эксплуатации объекта ОС | 010 | 21 000 | бухгалтерская справка-расчет | |

| Отражена задолженность покупателя за реализуемый объект ОС | 76 | 91-1 | 64 900 | договор, накладная |

| Списана первоначальная стоимость выбывающего объекта ОС | 83 | 01 | 60 000 | акт приемки-передачи объекта основных средств |

| Списана сумма износа, начисленного за время эксплуатации объекта ОС | 010 | 21 000 | бухгалтерская справка-расчет | |

| Получены денежные средства от покупателя ОС | 51 | 76 | 64 900 | выписка банка |

| Выявлен финансовый результат от реализации объекта ОС (без учета других операций) | 91-9 | 99 | 64 900 | бухгалтерская справка-расчет |

| Начислен единый налог при упрощенке (64 900 × 6%) | 99 | 68 | 3894 | бухгалтерская справка-расчет |

Моральный или физический износ

При списании объекта основных средств (ОС), приобретенного за счет средств целевого финансирования либо полученного НКО в качестве целевых поступлений, по причине морального или физического износа его первоначальная стоимость (амортизация по таким основным средствам не начисляется) списывается за счет средств добавочного капитала, то есть за счет тех средств, которые служили источником финансирования при его приобретении.

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению (утв.Приказом Минфина России от 31 октября 2000 г. N 94н) для учета выбытия основных средств к счету 01 «Основные средства» рекомендовано открыть субсчет «Выбытие основных средств». В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит — сумма накопленной амортизации.

По мнению автора, при списании объектов, по которым амортизация не начислялась, нет никакой необходимости в использовании промежуточной проводки с использованием субсчета «Выбытие основных средств», поэтому первоначальная стоимость таких основных средств списывается с кредита счета 01 непосредственно в дебет счета 83 «Добавочный капитал».

Кроме того, при выбытии основного средства некоммерческая организация также должна списать сумму износа, начисленного при эксплуатации этого имущества по забалансовому счету 010 «Износ основных средств».

Пример 1. Объект ОС первоначальной стоимостью 15 000 руб., полученный некоммерческой организацией в качестве целевых поступлений, списывается по причине морального износа. Сумма износа, начисленного на дату списания объекта, составляет 5000 руб.

Отражение операций в бухгалтерском учете:

Д-т сч. 83 К-т сч. 01 — 15 000 руб. — списана первоначальная стоимость объекта ОС;

К-т сч. 010 — 5000 руб. — списана сумма износа.

Списание же стоимости объекта ОС, приобретенного за счет прибыли от предпринимательской деятельности и используемого для ее осуществления (по таким ОС начисляется амортизация), по причине морального или физического износа отражается в бухгалтерском учете на субсчете «Выбытие основных средств», открываемом к счету 01.

При этом в дебет указанного субсчета списывается первоначальная (восстановительная) стоимость объекта ОС в корреспонденции с соответствующим субсчетом счета учета ОС, а в кредит указанного субсчета — сумма начисленной амортизации за срок полезного использования в организации данного объекта в корреспонденции с дебетом счета учета амортизации.

По окончании процедуры выбытия остаточная стоимость объекта ОС списывается с кредита субсчета учета выбытия основных средств в дебет счета прибылей и убытков в качестве операционных расходов.

Пример 2. Объект основных средств первоначальной стоимостью 15 000 руб., приобретенный за счет прибыли от предпринимательской деятельности и используемый для ее осуществления, списывается по причине морального износа в связи с неэффективностью его модернизации. Сумма амортизации, начисленная за время его эксплуатации, составляет 5000 руб.

НКО открыты следующие субсчета бухгалтерского учета для счета 01 «Основные средства»:

- 01-1 «Основные средства в эксплуатации»;

- 01-2 «Выбытие основных средств».

Отражение операций в бухгалтерском учете:

Д-т сч. 01-2 К-т сч. 01-1 — 15 000 руб. — списана первоначальная стоимость выбывшего объекта ОС;

Д-т сч. 02 К-т сч. 01-2 — 5000 руб. — списана сумма амортизации, начисленная за время эксплуатации объекта ОС;

Д-т сч. 91-2 К-т сч. 01-2 — 10 000 руб. — списана остаточная стоимость выбывшего объекта ОС.

На основании оформленного акта на списание ОС, переданного бухгалтерской службе организации, в инвентарной карточке делается отметка о выбытии объекта ОС. Соответствующие записи о выбытии объекта производятся также в документе, открываемом по месту его нахождения.

Инвентарные карточки по выбывшим объектам ОС хранятся в течение срока, устанавливаемого руководителем организации в соответствии с правилами организации государственного архивного дела, но не менее пяти лет.

Если при выбытии основных средств организация получает доходы в виде материальных ценностей (детали, узлы и агрегаты выбывающего объекта, пригодные для ремонта других ОС, а также другие материалы, полученные в результате демонтажа (разборки) объекта), то указанные материальные ценности приходуются на счета учета имущества по текущей рыночной стоимости на дату списания объекта ОС в корреспонденции со счетом 91 «Прочие доходы и расходы», субсчет 91- 1 «Прочие доходы», в качестве операционных доходов.

Следует иметь в виду, что доходы в виде стоимости полученных материалов или иного имущества (согласно п.13 ст.250 НК РФ) при демонтаже или разборке в случае ликвидации выводимых из эксплуатации основных средств в целях исчисления налога на прибыль признаются внереализационными доходами налогоплательщика, а расходы на их ликвидацию, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, — внереализационными расходами (пп.8 п.1 ст.265 НК РФ).

Причем указанные нормы гл.25 НК РФ распространяются на ликвидируемые объекты ОС, как приобретенные за счет средств целевого финансирования либо полученные в качестве целевых поступлений (за исключением сумм недоначисленной амортизации, поскольку такие объекты не амортизируются), так и приобретенные за счет прибыли от предпринимательской деятельности НКО.

ОСНО

Можно ли начислять амортизацию в налоговом учете

НКО, которые получили основное средство безвозмездно либо приобрели его за счет целевых средств и используют его в своей уставной деятельности, амортизацию по нему не начисляют. Об этом прямо сказано в подпункте 2 пункта 2 статьи 256 Налогового кодекса РФ.

Как определить выручку от продажи

При расчете налога на прибыль выручку от продажи основного средства НКО определяйте как его полную продажную цену без НДС. Уменьшать ее на расходы по приобретению объекта нельзя. Раз целевые средства не учитывают в доходах, то и затраты за их счет не учитывают тоже. К тому же у организации не было намерения использовать такое имущество с целью извлечения дохода. А извлечение дохода – это одно из условий, чтобы списать в расходы на приобретение объекта.

Такой вывод следует из пункта 1 статьи 252, пункта 2 статьи 251, статьи 250 Налогового кодекса РФ и письма Минфина России от 5 февраля 2010 г. № 03-03-06/4/9.

Как начислять НДС при продаже основного средства

Для НКО есть два варианта начисления НДС при продаже основного средства.

Первый вариант: НДС надо начислить на полную продажную стоимость (п. 1 ст. 154 НК РФ). Так поступайте, когда при поступлении основного средства НДС не платили. Например, получили его безвозмездно или приобрели у организации на упрощенке.

Второй вариант: начислите НДС на разницу между продажной и остаточной стоимостью объекта. То есть по правилам пункта 3 статьи 154 Налогового кодекса РФ. По таким правилам определяйте налоговую базу, когда основное средство приобретали с НДС, но к вычету налог не брали. Например, объект использовали для уставной деятельности или в предпринимательской деятельности, освобожденной от НДС. Все подробности о том, как это сделать, и примеры см. в Как начислить НДС при реализации имущества, учтенного с входным НДС.

Схема работы некоммерческих организаций

Чтобы понять порядок ведения бухучета в НКО, нужно для начала разобраться с сущностью их работы. Согласно ст. 2 закона «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ, НКО формируются для осуществления деятельности в общественных сферах:

- социальной;

- благотворительной;

- культурно-образовательной;

- научной;

- спортивной;

- духовной (нематериальной);

- для оказания юридической и правовой помощи населению и организациям;

- разрешения спорных и конфликтных ситуаций и пр.

НКО дополнительно могут заниматься предпринимательской деятельностью, но не имеют права распределять полученную от нее прибыль между своими участниками (п. 1 ст. 2 закона 7-ФЗ). Это означает, что вся прибыль должна направляться на целевые выплаты или организационные расходы НКО.

С учетом вышеизложенного деятельность НКО можно представить в виде обобщенной схемы:

Бухучет НКО во многом зависит от того, занимается она предпринимательской деятельностью или нет. Ниже мы рассмотрим каждый из вариантов.

Какие НКО могут применять упрощенные способы ведения бухучета и что это за способы, вы можете узнать в КонсультантПлюс. Пробный полный доступ к системе можно получить бесплатно.

УСН

Расходы на приобретение

Расходы на приобретение основного средства, полученного безвозмездно либо за счет целевых средств для уставной деятельности, признать в расходах на упрощенке НКО не могут. Такой вывод следует из пункта 4 статьи 346.16, пункта 1 и подпункта 2 пункта 2 статьи 256 Налогового кодекса РФ.

Доходы и расходы при продаже

При расчете единого налога НКО включает в доходы полную продажную стоимость основного средства. И даже если применяете упрощенку с объектом «доходы минус расходы», первоначальную стоимость основного средства в расходах не учитывайте. Раз целевые средства не учитывают в доходах, то и затраты за их счет не учитывают тоже. К тому же у организации не было намерения использовать такое имущество с целью извлечения дохода. А извлечение дохода – это одно из условий, чтобы списать в расходы на приобретение объекта.

Такой вывод следует из пунктов 1 и 4 статьи 346.16, подпункта 1 пункта 1.1 статьи 346.15, пункта 1 статьи 252, статьи 250, пункта 2 статьи 251 Налогового кодекса РФ и письма Минфина России от 5 февраля 2010 г. № 03-03-06/4/9.

Учет в благотворительных организациях

Благотворительные организации осуществляют свою деятельность в соответствии с Федеральным законом от 11 августа 1995 г. № 135-ФЗ «О благотворительной деятельности и благотворительных организациях» (далее – Закон № 135-ФЗ).

Источниками формирования имущества благотворительной организации могут являться:

- учредительные и членские взносы;

- благотворительные пожертвования, гранты, предоставляемые гражданами и юридическими лицами в денежной или натуральной форме;

- доходы от внереализационных операций;

- поступления от деятельности по привлечению благотворителей и добровольцев (организация развлекательных, культурных, спортивных и иных массовых мероприятий);

- проведение кампаний по сбору благотворительных пожертвований;

- доходы от разрешенной законом предпринимательской деятельности;

- доходы от деятельности хозяйственных обществ, учрежденных благотворительной организацией;

- труд добровольцев;

- иные не запрещенные законом источники.

Расходы благотворительной организации осуществляются согласно смете, которая является составной частью благотворительной программы. Благотворительная программа устанавливает этапы и сроки реализации сметы предполагаемых поступлений и планируемых расходов (расходы на материально-техническое, организационное и иное обеспечение, на оплату труда лиц, участвующих в реализации благотворительных программ, другие расходы, связанные с реализацией благотворительных программ).

Благотворительная программа утверждается высшим органом управления благотворительной организации.

При реализации долгосрочных благотворительных программ поступившие средства используются в установленные программой сроки.

Благотворительная организация вправе использовать на оплату труда административно-управленческого персонала не более 20 процентов финансовых средств, расходуемых за финансовый год. Ограничение не распространяется на оплату труда лиц, участвующих в реализации благотворительных программ.

Не менее 80 процентов благотворительных пожертвований в денежной форме используется на благотворительные цели в течение года с момента получения данного пожертвования.

Благотворительные пожертвования в натуральной форме направляются на благотворительные цели в течение одного года с момента их получения.

Благотворителем или благотворительной программой могут быть установлены иные сроки.

Имущество благотворительной организации не может быть передано учредителям (членам) этой организации на условиях более выгодных, чем для других лиц.

Благотворительная организация вправе осуществлять предпринимательскую деятельность только для достижения уставных целей.

Средства, полученные благотворительной организацией от осуществления иной предпринимательской деятельности, взыскиваются в доход местного бюджета и подлежат использованию на благотворительные цели.

Особенности бухучета НКО, рекомендации эксперта в 2021 году

Теперь я расскажу более детально про особенности бухгалтерского учета в некоммерческих организациях. Чем он отличается от учета в ООО и тем более ИП. Особенности связанные с отчетностью, учетом некоммерческих поступлений, как отразить коммерческие поступления и многое другое.

Все отличия разобью на группы, вдруг Вас интересуют конкретный вопрос:

Начнем по порядку.

Начало учета новой НКО

В НКО нет уставного капитала и нет владельцев (бенефициаров). Да, после создания НКО учредители вносят минимум 10000 рублей на баланс некоммерческой организации, но это не уставной капитал.

Создав НКО, учредители обязаны внести “первичное имущество”, это обычный взнос, по своей природе он похож на вступительный взнос.

Его учет ведется на счете 86 и если он вносится деньгами, то проводка будет такой:

Д51-К86 – первичное пополнение имущества НКО учредителем

Именно такое основание должно быть и в банковских документах. В крайнем случае просто “взнос учредителя”.

Особенности отчетности НКО

Эта тема обширна, опишу главные особенности и начну с самой главной ошибки.

- Даже нулевая НКО на УСН без поступлений, зарплат и расчетного счета сдает около 40 отчетов в год. Некоммерческая организация предоставляет отчеты в Налоговую, ПФР, ФСС, Росстат, Минюст. “Нулевка” сдает отчеты ЕЖЕМЕСЯЧНЫЕ СЗВ-М в ПФР , квартальные и годовые. Несдача отчетов влечет штрафы 500-2000р. за каждый отчет на организацию + 300 р на руководителя лично. Штрафы не освобождают от обязанности сдать все эти отчеты! Мы постоянно восстанавливаем НКО, руководители которых почему-то решили, что можно сдать один отчет в конце года.

- У НКО своя форма бухгалтерской и финансовой отчетности Форма№1 (Баланс), она отличатся разделом “Капитал”.

- При сдаче бухгалтерской и финансовой отчетности в ИФНС (Баланс) НКО обязательно заполняет раздел “Отчет о целевом использовании средств”. Коммерческие организации его обычно не сдают.

- В Декларации по Прибыли или Декларации УСН заполняются дополнительные листы “целевого финансирования”. Т.е даже если у НКО не было выручки, декларация не будет нулевой.

- Некоммерческие организации сдают отчетность в Минюст. Она состоит минимум из трех документов: подтверждение о продолжении деятельности, состав органов управления, отсутствие иностранного финансирования. Если не сдать эту отчетность, Минюст Вас ликвидирует!

- У Росстата существует выборка, и коммерческие организации в нее попадают редко. НКО почти всегда обязаны предоставлять дополнительные отчеты, согласно этой выборке! Проверить её можно на сайте статистике по ИНН вашей НКО.

- НКО сдает ежемесячно в ПФР форму СЗВ-М. Она не может быть нулевой, минимум указывается руководитель. Но в конце года надо не забыть сдать СЗВ-СТАЖ, со статусом этого руководителя “НЕОПЛ”. Расшифровывая, что он не получал зарплаты.

Особенность оформления некоммерческих поступлений

Поступления добровольных взносов и пожертвований не облагаются налогами. Определяются они основанием платежа и по ним не предоставляются акты.

Подробнее почитайте в статье “Некоммерческие поступления в НКО”.

Все эти поступления являются целевым финансированием и поступают на счет 86 “Целевое финансирование” например:

Д51-К86 добровольный взнос на уставные цели НКО (деньгами)

Д10-К86 пожертвование материалов на уставные цели НКО (материалами)

Д08-К86 безвозмездная передача ОС или нематериальных активов для развития уставных целей НКО

Важно, что если в основании платежа не указано, что перевод активов сделан на уставные цели НКО, налоговая по умолчанию будет считать поступление выручкой. Исключением является такая форма НКО как ФОНД, она предназначена для сбора и распределения пожертвований. Только в фонде все поступления по умолчанию признаются пожертвованием.

Раздельный учет в некоммерческой организации

Некоммерческие организации обязаны вести раздельный бухгалтерский учет по двум главным направлениям.

- Некоммерческая деятельность. Которая ведет учет добровольных взносов и пожертвований, а также целевое использование этих средств. Основной счет 86 “целевое финансирование”

- Деятельность приносящая доход. Которая ведет учет налогооблагаемой выручки и поступлений, с формированием их себестоимости и учета на счета 90 “Продажи” и 91 “Прочие доходы и расходы”

Очень часто бывает, что некоммерческая организация ведет только одно из этих направлений. Например, фонды ведут в основном только некоммерческую деятельность, а образовательные АНО только деятельность приносящую доход. Тогда задача бухгалтерского учета сильно облегчается. Но в большинстве активно действующих НКО активно ведется учет на обоих направлениях.

сложность состоит в разнесении расходов. На счетах 20 и 26 создаются субсчета для каждого их направлений, например:

20-1 и 26-1 – некоммерческая деятельность, которая потом закрывается на счет 86

20-2 и 26-2 – деятельность приносящая доход, которая потом закрывается на счет 90

Расходы могут быть одинаковыми, отнесение затрат зависит от того, на каком из направлений они были использованы. Могут быть расходы, которые были использованы на оба направления частями. Например, купили бумагу, часть ее использовали в некоммерческом мероприятии, а часть ушла в отдел продаж.

Или сотрудники, которые с одной зарплатой задействованы на двух направлениях. Постарайтесь избегать таких дроблений! Подтверждающий документ один (акт или товарная накладная), и он будет отличаться от суммы списания, налоговая такое не любит. Это делает учет непрозрачным и сомнительным.

Постарайтесь изначально разнести заявки на расходы и производить их отдельными статьями, приведу пример таких мер:

- Заказать канцелярию в два разных счета

- Заключение разных договоров на аренду в зависимости от использования площадей

- Введение сотрудникам отдельных ставок как внутренним совместителям

Не обязательно полностью избавляться от таких операций, но советую свести их к минимуму.

Важно! Бухгалтер не может определить только по документам и оплатам к какому направлению отнести расходы. Важно построить финансовый учет.

Руководитель на уровне приказов и визирования счетов на оплату определяет, в каком из направлений будут отнесены расходы. Этот документооборот должен фиксироваться визами, быть прозрачным и понятным.

Финансовый учет обеспечивает прозрачность и ясность в разнесении расходов.

Приведу примеры очередности основных проводок:

Д26-2 -К60 -отнесение затрат по покупкам услуг и товаров

Д90 -К26-2 -списание затрат

Д62-К90 -отражение выручки

Д90 -К99 -закрытие месяца (списание прибыли по счету 90)

Д99-К86 – отнесение чистой прибыли на развитие уставной деятельности

Д51 – К86 поступление добровольных взносов и пожертвований на счет

Д26-1 -К60 -отнесение затрат по покупкам услуг и товаров

Д86 -К26-1 -списание затрат как целевое использование средств

Привел основные проводки для понимания построения раздельного бухгалтерского учета.

Особенность учета целевого финансирования

В некоммерческой организации поступления могут приходить на общие уставные цели. Но кроме этого могут быть целевые поступления в рамках уставной деятельности. Пожертвования, которые люди платят на определенные цели или на определенное мероприятие.

Например, на лечение конкретного ребенка или на проведение указанного спортивного мероприятия. У таких выделенных мероприятий существует своя смета, и поступления на них можно расходовать строго согласно смете. У этого требования есть бухгалтерское следствие.

Целевое мероприятие выделяется на отдельные субсчета, например, в Обычном 1С Предприятии 8.3:

- 86-2-1 “Помощь Ване”

- 20-1-1 “Помощь Ване”

- 26-1-1 “Помощь Ване”

Или на этих счетах создается субконто “Помощь Ване”, если мероприятий много и используется 1С ВДГБ для некоммерческих организаций.

Получается, что расходы распределяются не только между коммерческой и некоммерческой деятельностью. Идет выделение расходов и распределение внутри некоммерческой деятельности по отдельным мероприятиям.

Расходы по отдельному мероприятию формируют на выделенном участке фактическую смету расходов, на основании которой формируется “Акт о целевом использовании полученных средств”.

Его в свою очередь можно опубликовать на сайте или предоставить спонсору, подтвердив целевое и успешное использование предоставленных средств.

Отдельно говорилось, что все поступления ФОНДов по умолчанию признаются пожертвованиями. Но кроме уникального права, есть и обязанность. Фонды обязаны ежегодно проходить аудит. И если средства будут использованы не прозрачно, сомнительно или недостоверно, аудит фонд не пройдет. Аудиторская компания не даст положительное заключение, рискуя своей лицензией! Подробнее на странице Аудит НКО.

Особенности учета при ликвидации НКО

Коротко скажу о подготовке НКО к ликвидации. Перед ликвидацией обычно компании обнуляют, продавая имущество и распределяя деньги на погашение задолженности и прибыль учредителям. Но у НКО есть и другой путь.

Некоммерческие организации могут погасить долги, а оставшееся имущество передать другой НКО, с которой у нее совпадают уставные цели. Налогом эта операция не облагается! Передача происходит как взнос на уставные цели из одной НКО в другую.

Учредителям и другим лицам имущество НКО не передается и не распределяется между ними! Исключением является только “Частное учреждение”, но у него другой путь формирования этого имущества.

Это позволяет обнулить оставшиеся строки баланса. Чем более пустой ликвидационный баланс у НКО, тем проще ликвидироваться. Некоммерческие организации ликвидируются около 6 месяцев, фонды только через суд около 12 месяцев.

Все это время необходимо исправно сдавать все нулевые отчеты в ИФНС, ПФР, ФСС, Росстат, Минюст.

Не забудьте, что если вы решите бросить НКО, чтобы его ликвидировал Минюст, он это сделает, но! Он также дисквалифицирует руководителя и учредителей НКО на 3 года, внесет их в черный список. Запретит им создавать организации 3 года, а из существующей выйти или их тоже ликвидирует в течении 6 месяцев. Думаю, понятно, так делать нельзя!

Надеюсь, мой материал оказался Вам полезен.

Если ясность не появилась, просто приходите к нам на бухгалтерское сопровождение. Мы точно сделаем всё на отлично. Мы сопровождаем более 1000 успешных НКО и создадим условия для успешного развития Вашей!

Остались вопросы? Звоните! с радостью ответим. 8-800-100-42-36 (5 главбухов на линии)

Или пишите комментарии или в чат, также ответим.

Источник: https://reg-nko.ru/sub/Osobennosti_buhucheta_NKO