В декларации по НДС отражается вся информация, связанная с расчетом по уплате налога на добавленную стоимость. В декларации по НДС есть разделы, где нудно заполнять сумму НДС к зачисление и к вычету. Так же есть разделы для налоговых агентов, для отражения НДС по экспорту и по импорту, а так же операциям, которые не подлежат налогообложению.

Для того, что бы контролирующие специалисты налоговой инспекции не нагрянули на предприятие с проверкой, необходимо правильно заполнять декларацию по НДС.

Структура декларации по НДС

Декларация по НДС состоит из двенадцати разделов. При заполнении декларации по НДС нет необходимости заполнять все разделы. Обязательные разделы к заполнению это титульный лист и первый раздел, остальные разделы заполняются по необходимости, все зависит какие операции по НДС проводились на предприятии в том отчетном периоде, в котором подается декларация по НДС. Рассмотрим каждый раздел по отдельности в виде таблицы:

| Название раздела | Информация, которая отражается в разделе |

| Титульный лист | Указываются сведения о предприятии, а именно: ИНН, КПП, Полное наименование, код ОКВЭД, контактный телефон, а так же обязательно указывается налоговый период |

| Раздел №1 | Отражается сумма налога, которая подлежит уплате в бюджет по налогоплательщику |

| Раздел №2 | Отражается сумма налога, которая подлежит уплате в бюджет по данным налогового агента |

| Раздел №3 | Расчет суммы налога, которую необходимо уплатить в бюджет по тем операциям, которые подлежат налогообложению |

| Раздел №4 | Производиться расчет суммы налога, которая попадает под ставку 0% с подтверждающими документами |

| Раздел №5 | Расчет суммы налогового вычета реализованных товаров, работ, услуг , при ставке 0% по подтверждающим документам |

| Раздел №6 | Расчет суммы налога при реализации товара, работ, услуг по ставке 0%, но не подтверждено документально |

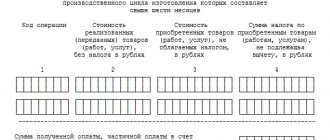

| Раздел №7 | Отражаются операции, которые не подлежат налогообложению или освобождены от уплаты НДС |

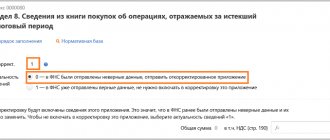

| Раздел №8 | Отражаются сведения из книги покупок, которые отражены за текущий отчетный период |

| Раздел №9 | Отражаются данные из книги продаж, которые отражаются за отчетный период |

| Раздел №10 | Отражаются данные из книги выданных счетов-фактуры по операциям, которые связаны с лицами, которые осуществляют экспедиторские услуги, предприятия застройщики и комиссионеры и агенты, работающие в пользу третьих лиц |

| Раздел №11 | Отражаются данные из книги полученных счетов-фактур по операциям, которые связаны с лицами, которые осуществляют экспедиторские услуги, предприятия застройщики и комиссионеры и агенты, работающие в пользу третьих лиц |

| Раздел №12 | наличие счетов-фактур с выделенным НДС, предъявленных контрагентам. |

Отражение НДС в книге покупок: правила и примеры

За квартал — налоговый период по НДС, у организации накапливается множество документов, дающих право на вычет. Чтобы свести данные из всех документов и получить сумму налога, которую можно принять к вычету, необходимо отражение НДС в книге покупок – специальном налоговом регистре.

Книга покупок — это сводный налоговый документ. В него включаются сведения о счетах-фактурах, на основании которых применяется вычет по НДС за соответствующий налоговый период (квартал). Т.е. на каждый квартал заводится своя книга покупок.

Книга покупок ведется по форме приложения № 4 к постановлению Правительства РФ от 26.12.2011 № 1137. С 01.10.2014 применяется обновленная форма книги.

Содержание статьи

1. Нужно ли вести книгу покупок

2. Что попадает в книгу покупок

3. Что не попадает в книгу покупок

4. Структура книги покупок

5. Если не вся сумма НДС принимается к вычету

6. Коды НДС в книге покупок

7. Формирование книги покупок в 1С: Бухгалтерия 8

8. Отражение НДС в книге покупок при приобретении ТРУ

9. Авансы выданные в книге покупок

10. Авансы от покупателя в книге покупок

11. Возврат от покупателя в книге покупок

12. Регистрация при раздельном учете НДС

13. Оформление книги покупок

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

Нужно ли вести книгу покупок

Ведение книги покупок — обязанность плательщиков НДС (п. 3 ст. 169 НК РФ). Если организация не является плательщиком НДС и налог к вычету не принимает, то и обязанности заполнять книгу покупок у нее нет.

На основании сведений из книги покупок сумма вычета по НДС отражается в налоговой декларации. Но с 2015 года из книги покупок в декларацию переносятся не только данные о размере вычетов. Теперь показатели из книги построчно включаются прямо в декларацию. Для этих целей предназначен раздел 8.

Разделов 8 в декларации будет столько, сколько записей зарегистрировано в книге покупок за соответствующий квартал. Отчасти поэтому декларация по НДС и сдается в электронном виде, т.к. при большом числе записей в книгах распечатать ее вручную стало просто нереально.

На основании записей в книге покупок в бухгалтерском учете отражаются проводки по принятию НДС к вычету — при помощи записи:

Дебет 68 — Кредит 19 — эта запись в бухгалтерском учете означает, что НДС попал в книгу покупок.

Что попадает в книгу покупок

Отражение НДС в книге покупок производится на основании документов, подтверждающих право организации на вычет. И это не только счета-фактуры. В книге покупок регистрируются:

- Счета-фактуры, в том числе:

- полученные от продавцов (по перечисленным им авансам, а также на отгруженные товары, выполненные работы, оказанные услуги);

- авансовые счета-фактуры у продавца при последующей отгрузке ТРУ (которые ранее зарегистрированы в книге продаж);

- корректировочные счета-фактуры на уменьшение стоимости отгрузки у продавца и ее увеличение у покупателя;

- на СМР для собственного потребления, при принятии НДС по ним к вычету

- Другие документы, которые наравне со счетами-фактурами служат основанием для вычета НДС, например:

- бланки строгой отчетности или их копии — при вычете по командировочным расходам:

- таможенная декларация и платежные документы, подтверждающие уплату ввозного НДС, — при импорте:

- заявления о ввозе товаров и уплате косвенных налогов — при ввозе товаров из ЕАЭС.

Отражение НДС в книге покупок производится по мере возникновения права на налоговые вычеты. При этом в едином порядке регистрируются счета-фактуры (п. 2 Правил ведения книги покупок):

- обычные, корректировочные и исправленные;

- полученные на бумажном носителе и в электронном виде;

- заполненные частично с помощью компьютера, частично от руки.

Что не попадает в книгу покупок

Не должны включаться в книгу покупок счета-фактуры, не соответствующие (п. 3 Правил ведения книги покупок):

- требованиям ст. 169 НК

- установленным формам

Кроме того, в книге не регистрируются счета-фактуры, полученные (п. 19 Правил ведения книги покупок):

- покупателями при безвозмездной передаче ТРУ

- посредниками от заказчиков по переданным на реализацию товарам (работам, услугам, имущественным правам), в том числе по полученной сумме аванса (частичной оплаты);

- посредниками от продавцов, выставленные на имя посредника по товарам (работам, услугам, имущественным правам, а также по полученной сумме аванса (частичной оплаты);

- на сумму предоплаты при безденежных формах расчетов;

- на сумму предоплаты за ТРУ, приобретаемые для не облагаемых НДС операций;

- авансовые счета-фактуры, составленные или полученные после получения (составления) продавцом отгрузочных счетов-фактур.

- с пометкой «без НДС» от продавцов, которые не являются плательщиками НДС.

Если покупка предназначена для облагаемых и необлагаемых операций, счет-фактура регистрируется на сумму, принимаемую к вычету исходя из пропорции раздельного учета (п. 6 Правил ведения книги покупок). Про это более подробнее чуть позже.

Структура книги покупок

При заполнении книги покупок в ней отражаются следующие сведения:

в шапке — данные о налогоплательщике-покупателе (его полное или сокращенное наименование в соответствии с учредительными документами (или ФИО индивидуального предпринимателя), ИНН и КПП), а также информация о налоговом периоде (даты его начала и окончания);

в табличной части — сведения о документах, служащих основанием для вычета НДС и его сумме.

Согласно постановлению №1137, книга покупок заполняется в следующем порядке (п. 6 Правил ведения книги покупок):

в графе 1 указывается порядковый номер записи сведений о счете-фактуре (в том числе корректировочном);

в графе 2 проставляется код вида операции

в графе 3 в общем случае отражается порядковый номер и дата счета-фактуры продавца; если вычет подтверждают иные документы, то приводятся их реквизиты (например, номер таможенной декларации при импорте, расходного кассового ордера при возврате товара физлицом, если оплата была наличными);

Какие данные вносятся в книгу покупок при импорте товаров и какие условия для вычета НДС необходимы в данном случае, читайте в другой статье на сайте.

в графах 4–6 — порядковые номера и даты исправленных, корректировочных или исправленных корректировочных счетов-фактур;

в графе 7 — номер и дата документа, подтверждающего уплату налога

Отражать в графе 7 книги покупок реквизиты платежного документа нужно только в том случае, если НДС принимается к вычету только после его уплаты:

- при ввозе товаров в РФ (см. письмо Минфина России от 26.11.2014 № 03-07-11/60221)

- возврате аванса покупателю в случае расторжения/изменения договора (письма Минфина России от 24.03.2015 № 03-07-11/16044 и 23.03.2015 № 03-07-11/15889))

- по командировочным и представительским расходам и т. п. (Письмо Минфина России от 23.03.2015 N 03-07-11/15889).

- уплаченный налоговыми агентами, указанными в пунктах 2, 3, 6 статьи 161 НК РФ;

- принимаемый к вычету покупателем с суммы перечисленного (переданного) им аванса;

в графе 8 — дата принятия на учет товаров (выполнения работ, оказания услуг), имущественных прав;

в графах 9 и 10 — наименование и ИНН/КПП продавца соответственно;

графы 11 и 12 заполняются покупателем-комитентом (принципалом) — в них указываются наименование, ИНН и КПП посредника-комиссионера (агента), приобретающего ТРУ от своего имени (при этом важно помнить, что графы 11 и 12 появились в книге покупок с 01.10.2014 г.);

Графу 13 книги покупок заполняют, если компания покупает импортные товары у российского поставщика. Номер декларации компания переносит из счета-фактуры контрагента.

в графе 14 — наименование и код валюты (только в случае приобретения ТРУ, имущественных прав за инвалюту). При покупке товара за рубли у российских поставщиков данные о валюте в графе 14 ставить не требуется.

в графе 15 — стоимость ТРУ, имущественных прав или сумма выданного аванса с НДС; В графе 15 книги покупок стоимость покупок с НДС надо отражать в той валюте, в которой компания расплатилась.

В графе 15 указывается стоимость товаров (работ, услуг), имущественных прав из графы 9 по строке «Всего к оплате» регистрируемого счета-фактуры, включая НДС. В случае перечисления аванса — перечисленная сумма аванса, включая НДС (пп. «т» п. 6 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137).

При покупке у российских поставщиков отражают сведения в рублях. А вот если компания импортирует товары, то надо заполнить таможенную стоимость в валюте, увеличенную на сумму налога. Стоимость товара в валюте можно взять из графы 12 таможенной декларации.

в графе 16 — сумма НДС, принимаемого к вычету.

Отражение НДС в книге покупок зависит от операции, информация по которой вносится в данный налоговый регистр.

Если не вся сумма НДС принимается к вычету

Интересная ситуация получается, когда к вычету принимается не весь НДС, указанный в счете-фактуре в графе 9. Например:

- при зачете НДС частями;

- авансовый НДС у продавца в случаях, когда в счет отгрузки зачитывается только часть ранее полученного аванса. Тогда авансовый НДС, приходящийся на эту часть, подлежит вычету, а права на остаток вычета пока нет — оно возникнет при следующей отгрузке;

- входной НДС по представительским расходам (берется к вычету только НДС, относящийся к расходам, укладывающимся в лимит 4% расходов на оплату труда).

В таком случае в графе 15 книги покупок записывают всю стоимость, которая указана в счете-фактуре в графе 9 по строке «Всего к оплате». А в графе 16 указывается только та сумма НДС, которая принимается к вычету.

Коды НДС в книге покупок

Перечень кодов для графы 2 книги покупок утвержден Приказом ФНС от 14.03.2016г. № ММВ-7-3/[email protected] и применяется с 1 июля 2016 года.

Если в счете-фактуре одновременно отражено несколько операций, то в графе 2 указывается несколько соответствующих им кодов через точку с запятой (пп. «д» п. 6 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011г. №1137).

Кодов много и в них легко запутаться. Чем грозит ошибка в виде неправильно указанного кода? Штрафных санкций за такую ошибку не предусмотрено. Однако она может стать поводом для запроса дополнительных документов и пояснений при проверке декларации налоговой инспекцией.

По сути, неправильно указанный код вида операции является технической ошибкой, которая не влияет на сумму налога к уплате и не занижает налоговую базу.

Однако коды операций из книги покупок переносятся в раздел 8 декларации по НДС (строка 010). А показатели этого раздела (в т. ч. и некоторые коды операций) проходят форматно-логическую проверку и должны соответствовать контрольным соотношениям, установленным письмом ФНС России от 23.03.2015 г. №ГД-4-3/4550, №ЕД-4-3/4550.

Поэтому неправильный код операции, перенесенный из книги покупок в декларацию, может привести к тому, что организация получит требование о представлении дополнительных документов и пояснений. Если вдруг такое с вами случилось, то при подготовке пояснений возьмите на заметку письмо ФНС от 07.04.2015 г. №ЕД-4-15/5752.

Формирование книги покупок в 1С: Бухгалтерия 8

Для тех, кто ведет учет в программе 1С: Бухгалтерия – смотрите, как происходит формирование книги покупок в 1С: Бухгалтерия 8 ред. 3.0 в видео-формате.

Отражение НДС в книге покупок при приобретении ТРУ

Совсем недавно ФНС РФ подготовила большое информационное письмо «Примеры отражения записей по счетам-фактурам в книге покупок и книге продаж с указанием кодов видов операций». Этот внушительный документ объемом более 80 листов содержит перечень и подробное описание кодов видов операций, применяемых при расчетах по НДС и примеры заполнения книг покупок и продаж по каждому коду.

Суммы НДС по приобретенным товарам, работам и услугам отражаются в книге покупок по коду 01. При этом указываются номер и дата счета-фактуры, наименование и ИНН продавца, дата принятия на учет ТРУ, стоимость товаров (работ, услуг) по счету-фактуре с НДС, сумма НДС.

Пример заполнения книги покупок по принятию к вычету НДС со стоимости приобретенных товаров, работ, услуг приведен ниже.

Авансы выданные в книге покупок

Теперь давайте посмотрим, как происходит отражение авансов в книге покупок у покупателя. Предположим, что вы перечислили поставщику аванс, и он выставил вам счет-фактуру на него. И этот «авансовый» НДС мы решили принять к вычету.

Для данной операции установлен код 02. В книге покупок указываются: номер и дата счета-фактуры, наименование и ИНН продавца, номер и дата документа, подтверждающего уплату налога, стоимость товаров (работ, услуг) по счету-фактуре с НДС, сумма НДС.

Пример как записываются авансы выданные в книге покупок смотрите на рисунке ниже.

Авансы от покупателя в книге покупок

Теперь посмотрим, как отражаются полученные авансы от покупателя в книге покупок, после отгрузки продавцом товаров, выполнения работ, оказания услуг. Для данной операции установлен код 22. Кстати о том, как рассчитывается НДС с аванса, полученного от покупателя, читайте в этой статье.

При заполнении записи в книге покупок по счету-фактуре с кодом 22 должны быть указаны: номер и дата счета-фактуры, наименование и ИНН/КПП продавца (указываются собственные реквизиты), стоимость товаров по счету-фактуре с НДС, сумма НДС.

Как отразить в книге покупок аванс после отгрузки, показано на рисунке ниже.

Возврат от покупателя в книге покупок

Код 16 пригодится, если ранее вы отгружали товары покупателю, который не является плательщиком НДС или освобожден от обязанностей плательщика, тот принял их на учет, а теперь осуществляет возврат.

Как оформить возврат от покупателя в книге покупок в этом случае? Здесь в книге покупок надо зарегистрировать свой счет-фактуру (иной документ), который составлен при отгрузке и был зарегистрирован в книге продаж с кодом 01 или 26.

При отражении в книге покупок записи по счету-фактуре с кодом 16 должны быть указаны: номер и дата счета-фактуры, наименование и ИНН/КПП продавца (указываются собственные реквизиты), дата принятия на учет возвращенных товаров, стоимость товаров по счету-фактуре с НДС, сумма НДС.

Регистрация при раздельном учете НДС

Если организация совмещает общую систему налогообложения и ЕНВД, ведет раздельный учет НДС, то счета-фактуры по товарам, работам, услугам, предназначенным для использования в облагаемых и не облагаемых НДС операциях, в книге покупок регистрируются лишь на сумму НДС, которая подлежит вычету. Подробнее о раздельном учете при совмещении ОСНО и ЕНВД мы говорили в этой статье.

При этом в графе 15 книги покупок будет указана полная стоимость товаров (работ, услуг) из графы 9 предъявленного счета-фактуры. А в графе 16 нужно записать только ту сумму НДС, на вычет которой организация имеет право в текущем квартале (письмо Минфина от 02.03.2015г. №03-07-09/10695)..

Это связано с тем, что НДС принимается к вычету только по тем товарам (работам, услугам), которые используются в деятельности, облагаемой НДС (п. 4 ст. 170 НК РФ). Чтобы определить сумму, которую можно принять к вычету, ведется раздельный учет.

Если организация перечислила поставщику аванс в счет предстоящей поставки товаров, работ, услуг, которые будут использоваться для облагаемых и необлагаемых операций, то полученный «авансовый» счет-фактура регистрируется в книге покупок на всю сумму.

А вот если заранее известно, что аванс перечисляется в счет поставки товаров (работ, услуг) для необлагаемых операций, то полученный счет-фактуру регистрировать в книге покупок не нужно, т.к. права на вычет по нему не будет.

Оформление книги покупок

Книгу покупок можно вести как в бумажном виде, так и в электронном. Электронный формат книги покупок утвержден приказом ФНС России от 4 марта 2015 г. № ММВ-7-6/93.

В настоящее время внесение записей напрямую в заранее оформленную и прошитую бумажную книгу покупок – это атавизм, т.к. декларация по НДС сдается электронная, а одним из разделов декларации как раз и являются сведения из книги покупок.

Если вы оформление книги покупок у вас изначально происходит в электронном виде в программе, то за каждый квартал книгу нужно распечатать, пронумеровать, прошнуровать и скрепить подписью руководителя (или уполномоченного лица) и печатью. Сделать это необходимо не позднее 20-го числа месяца, следующего за истекшим кварталом.

Какие проблемные вопросы встретились вам при отражении НДС в книге покупок? Задавайте их в комментариях и мы вместе найдем на них ответ!

Отражение НДС в книге покупок: правила и примеры

Как подается декларация по НДС

Декларация по НДС подается в электронном виде, для этого налогоплательщику необходимо зарегистрироваться в системе предоставления налоговой и бухгалтерской информации. После чего налогоплательщику будет предоставленная электронная подпись, с помощью которой он сможет подписывать документы и отправлять в налоговую инспекцию.

Дата подачи отчетности, считается дата отправки, где налогоплательщик получает ответ о факте ее принятия. После проведения камеральной проверки налогоплательщик получает ответ о принятии в виде квитанции о принятии отчетности или отказе в принятии данной отчетности в виде уведомлении об отказе. Если был отказ, тогда необходимо провести корректировку отправленной ранее декларации и направить в налоговую инспекцию еще раз.

Важно!!! Если при отправке отчетности наблюдаются технические сбои в системе или операторской службе, тогда виды в несвоевременной отправки отчетности бухгалтера нет, но это необходимо будет доказать.

Подача отчетности на бумажном носите, разрешается только налоговым агентам, которые не являются плательщиками НДС или освобождены от его уплаты.

Несколько нюансов, на которые вам стоит обратить своё внимание при проверке декларации:

- В налоговом периоде выполнялись возвраты авансов покупателям? Тогда эти суммы вы увидите в строчке 120 3 раздела декларации. При этом во время сверки декларации и анализа счёта 68.02 вы увидите расхождения на одинаковую сумму по оборотам со счетами 19 и 76.АВ.

- Если вы планируете сравнить общие обороты по дебету-кредиту счёта 68.02 с общими суммами исчислённого НДС и НДС к вычету по декларации, то обратите внимание, что в анализе счёта в колонке “Дебет” дополнительно отображаются суммы уплаченного НДС, которые не отображаются в декларации (оборот со счётом 51).

- Итоговое сальдо по счёту 68.02 будет полностью сходиться с суммой налога к уплате по данным декларации только тогда, когда не будет задолженности или переплаты за предыдущие налоговые периоды.

По материалам “Учёт в 1С без забот”

Строка 070 в декларации по НДС

Декларация по НДС состоит из 12 разделов, и практически в каждом разделе имеется строка 070.

Но в каждом разделе данная строка имеет свою специфику и заполняется по соответствующим правилам. При заполнении декларации по НДС не обязательно заполнять все разделы, имеются такие разделы, которые не требуют заполнения. А вот раздел №3 заполняется всегда и при любых обстоятельствах.

В строке 070 раздела 3 отражается сумма НДС, исчисленного с авансов, уплаченных покупателями. Затем в момент реализации товара (работ, услуг) происходит зачет аванса и данный НДС предъявляется к вычету.

Прежде чем в строку 070 внести данные по авансу НДС, покупатель обязан:

| Продавец должен отнести аванс к будущей реализации, облагаемой НДС по ставке 10 или 18% | Для этого необходимо сделать следующие моменты: Начисти НДС с полученного аванса в день его поступления; Расчетным методом определить сумму НДС; Выставит покупателю счет-фактуру в течении пяти дней с момента его получения; Отражается аванс и соответствующая сумма налога в книге продаж и в строке 070 раздела 3 декларации по НДС |

| Реализация товара, работ или услуг облагается по ставке 0% или вообще освобождены от уплаты налога | В данном случае НДС с аванса не начисляется, счет фактура на НДС не выставляется. И данные по полученному авансу и выставленному НДС в строке 070 не отражается. |

Новая форма отчетности

Форма отчетности по НДС изменилась, и за 2 квартал 2021 года отчитываться надо исключительно на новом бланке. Отметим, что изменения связаны с повышением ставки.

Так, строки 010 и 020 раздела 3

декларации теперь предназначены для операций по ставкам 20/120 и 20 процентов.

Однако пока еще есть возможность отразить налог по ставке 18 процентов, в разделе сохранили строки 041 и 042.

Экспортерам, отказавшимся от нулевой ставки, в разделе 3

теперь необходимо будет записывать налоговую базу

в отдельной строке 043.

А

в разделе 9

декларации заполнить новые

строки 036 и 116

с кодом вида товара.

ИФНС обновила коды необлагаемых транзакций (раздел 7

). Появился код для продажи металлолома, макулатуры и сырых шкур животных – 1011715, а код 1010230 исключили.

Пример заполнения строки 070 в декларации по НДС в разделе№3

Общество с ограниченной ответственностью «ОкнаПласт» занимается оптовыми поставками пластиковых окон по заказам покупателей. Договора заключаются с покупателем только при условии предоставления аванса в размере от 10% до 30% от договорной суммы поставки.

Во втором квартале 2021года ООО «ОкнаПласт»:

- Реализовали товара на сумму 29 688 800 руб. (в т. ч. НДС = 4 528 800 руб.);

- Предоплата получена в размере 14 903 400 руб. (НДС = 14 903 400 руб. × 18 / 118 = 2 273 400 руб.);

- Приобретения у поставщика пластика и остальных комплектующих в размере 10 055 960 руб., включая НДС = 1 533 960 руб.

Следовательно, во втором квартале:

- начисленный НДС составил 6 802 200 руб. (4 528 800 руб. + 2 273 400 руб.);

- НДС к вычету: 1 533 960 руб.;

- НДС к уплате: 6 802 200 руб. – 1 533 960 руб. = 5 268 240 руб.

Счет-фактуры

Залог успеха при составлении отчетности по НДС – это правильное составление счетов-фактур как выданных, так и полученных от поставщиков, а также их своевременное и корректное отражение в системе 1С.

Предположим, что мы в июле текущего года приобрели у ООО «Водник» краску «Радуга» в количестве 500 штук по цене 200 рублей. НДС по данной операции составил 20 000,0 рублей. Поставщик вовремя выставил счет-фактуру.

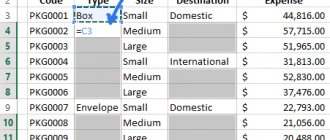

Рис.1 Поступление товара

Внизу документа мы отражаем получение счета-фактуры той же датой.

Важно (!) помнить, для того чтобы поставить НДС к возмещению, необходимо выполнение условия, установленного статьей 172 Налогового кодекса РФ (Часть вторая), предусматривающего обязательное принятие к учету приобретенных товаров (работ, услуг). В противном случае у налоговых органов есть право отказать в возмещении «входного» НДС.

Далее регистрируем реализацию ранее приобретенной краски ООО « в количестве 300 штук по цене 450 рублей, НДС с данной операции равен 20 500,22 рубля.

Рис.2 НДС с операции

Какие штрафные санкции за предоставление декларации по НДС не в срок

Если предприятие или индивидуальный предприниматель по каким-то причинам не сдал вовремя налоговую декларацию по НДС, то ему это грозит штрафными санкциями, которые составляют:

- 1000 рублей – если налог уплатили или сумма по декларации равна нулю;

- Если налог не был уплачен, тогда 5% от суммы указанной в декларации за каждый месяц просрочки, но не более 30% и не менее 1000рублей.

Важно!!! ошибка в формате декларации по НДС штрафом не карается. В Постановлении Арбитражного суда Северо-Кавказского округа от 02.12.2016 № Ф08-9002/2016 судьи отметили, что п. 1 ст. 119 НК РФ предусматривает штраф за непредставление декларации как таковой. Нарушение формата декларации под эту норму не подпадает.

Экспресс проверка

Кроме того, необходимо провести экспресс-проверку ведения учета, позволяющую оперативно отследить наличие некорректных операций в системе, препятствующих правильному заполнению декларации по НДС.

Данная операция доступна в меню «Отчеты» – «Анализ учета» – «Экспресс проверка».

Рис.6 Экспресс проверка

Устанавливаем период и нажимаем «Выполнить проверку».

Рис.7 Выполнить проверку

Так как программа не обнаружила ошибок, смело приступаем к формированию декларации.

Раздел 11

Согласно Правилам заполнения раздела 11 «Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период» декларации, утв. Приказом № 558, раздел 11 декларации заполняется в случае получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции следующими лицами:

- налогоплательщиками НДС, включая застройщиков, а также налогоплательщиков НДС, освобожденных от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

- налоговыми агентами, не являющимися налогоплательщиками НДС.

В раздел 11 декларации переносятся все сведения из части 2 журнала учета полученных и выставленных счетов-фактур, утв. в приложении № 3 к Постановлению № 1137, за исключением наименования продавца (графа  и наименования субкомиссионера (графа 10).

и наименования субкомиссионера (графа 10).

Построение раздела 11 декларации аналогично построению разделов 8, 9 и 10. Так, если в части 2 журнала учета счетов-фактур все сведения о полученном счете-фактуре отражаются в одной строке по соответствующим графам (графы 2 – 19), то в разделе 11 декларации они указываются в виде расположенных друг под другом строк (строки 010 – 200). Сколько регистрационных записей содержит часть 2 журнала учета счетов-фактур, столько повторяющихся блоков строк, расположенных на двух листах, будет отражено в разделе 11 налоговой декларации. Следовательно, если в части 2 журнала учета счетов-фактур зарегистрировано, например, 10 счетов-фактур, то бумажный вариант раздела 11 декларации будет состоять из 20 листов. Еще раз напомним, что при наличии посреднической деятельности (в широком понимании этого слова), декларация всегда представляется всеми категориями декларантов только в электронном виде.

Кроме того, в разделе 11 декларации присутствует традиционная строка 001, которая заполняется только на первой странице и в которой указывается признак актуальности сведений для уточненной декларации.

Уточнение документа

В ситуации, когда по поводу совершенной сделки уже была создана и подана декларация, а уже позже были внесены определенные корректировки в стоимость либо количество (объем) товаров (услуг), то создания в такой ситуации корректировочного счета будет полностью достаточно.

Это касается как поставщика, так и покупателя (соответственно при выставлении и при получении данного документа). Более того, уточненная декларация не оформляется не только в случае уменьшения стоимости, но и в ситуации, когда она возросла, а следовательно и возросла сумма самого налога.

Поэтому для того, чтобы сохранить все права на вычеты и избежать штрафов со стороны инспекции, достаточно вовремя заполнить корректировочный счет (в течение 5 суток с момента изменения) и отметить его в книгах покупок/продаж (подробнее о том, в какие сроки нужно заполнять корректировочный счет, читайте здесь). Никаких других документов дополнительно создавать и подавать кроме этого не требуется.

Раздел 9

Раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период» декларации, как и сама книга продаж, заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ.

Как определено Приказом № 558, в раздел 9 декларации переносятся все сведения по каждому зарегистрированному счету-фактуре, отраженные в соответствующих графах книги продаж, утв. в приложении № 5 к Постановлению № 1137, за исключением наименования покупателя (графа 7) и наименования посредника (графа 9).

Если в книге продаж все сведения из счета-фактуры отражаются в одной строке по соответствующим графам (графы 2 – 19), то в разделе 9 декларации они указываются в виде расположенных друг под другом строк (строки 010 – 220). В силу этого в бумажной форме декларации для отражения сведений по каждому зарегистрированному счету-фактуре предназначены три листа. Какое количество регистрационных записей содержит книга продаж, такое количество повторяющихся блоков строк, расположенных на трех листах, будет отражено в разделе 9 налоговой декларации. Так, например, если в книге продаж зарегистрировано 50 счетов-фактур, то бумажный вариант раздела 9 декларации будет состоять из 150 листов.

Кроме того, если в одном счете-фактуре указано несколько покупателей в соответствии с подпунктами «и» – «л» пункта 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137 (например, в «сводном» счете-фактуре, перевыставленном комитентом комиссионеру), то заполняется столько листов, сколько покупателей указано в счете-фактуре. Например, если в счете-фактуре в строках 6, 6а и 6б и в графах 7 и 8 книги продаж указаны два покупателя, то сведения о таком зарегистрированном счете-фактуре в разделе 9 декларации будут содержать:

- 3 листа с отражением полного набора информации по всем строкам, включая сведения о первом покупателе по строке 100;

- еще один лист – для отражения в строке 100 сведений о втором покупателе с прочерками по всем остальным строкам.

Если оплата зарегистрированного счета-фактуры (показатель графы 11 книги продаж и, соответственно, показатели строк 120 и 130 раздела 9 декларации) производилась несколькими платежными документами, то нужно заполнить столько листов раздела, сколько таких документов оплаты было. Например, если оплата производилась тремя документами, то для отражения информации по данному счету-фактуре будут заполнены:

- три листа с полным набором сведений по всем строкам и с указанием в строках 120 и 130 номера и даты первого документа оплаты;

- еще два дополнительных листа с проставлением на каждом листе по всем строкам прочерков за исключением показателей строк 120 и 130, в которых будут указаны сведения о втором и третьем платежных документах.

Кроме повторяющегося блока строк 005 – 220, предназначенных для отражения регистрационных сведений по каждому счету-фактуре, раздел 9 содержит ряд общих строк, в которых информация указывается только один раз:

- строка 001 – заполняется только на первой странице. В этой строке традиционно (как во всех разделах с 8 по 12) проставляется признак актуальности сведений для уточненной декларации.

- строки 230 – 280 – заполняются только на последней странице, на остальных страницах раздела по данным строкам ставятся прочерки. В этих строках отражаются итоговые суммы по книге продаж, т.е. по строке «Всего» книги продаж.

Раздел 10

Как разъяснено в Правилах заполнения раздела 10 «Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период» декларации, утв. Приказом № 558, раздел 10 декларации заполняется в случае выставления счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции следующими лицами:

- налогоплательщиками НДС, включая застройщиков, а также налогоплательщиков НДС, освобожденных от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

- налоговыми агентами, не являющимися налогоплательщиками НДС.

В раздел 10 декларации переносятся все сведения из части 1 журнала учета полученных и выставленных счетов-фактур, утв. в приложении № 3 к Постановлению № 1137, за исключением наименования покупателя (графа  и наименования продавца (графа 10).

и наименования продавца (графа 10).

Построение раздела 10 декларации аналогично построению разделов 8 и 9. Так, если в части 1 журнала учета счетов-фактур все сведения о выставленном счете-фактуре отражаются в одной строке по соответствующим графам (графы 2 – 19), то в разделе 10 декларации они указываются в виде расположенных друг под другом строк (строки 010 – 210). Какое количество регистрационных записей содержит часть 1 журнала учета счетов-фактур, такое количество повторяющихся блоков строк, расположенных на двух листах, будет отражено в разделе 10 налоговой декларации. Следовательно, если в части 1 журнала учета счетов-фактур зарегистрировано, например, 20 счетов-фактур, то бумажный вариант раздела 10 декларации будет состоять из 40 листов. Однако следует помнить, что при наличии посреднической деятельности (в широком понимании этого слова), декларация всегда представляется всеми категориями декларантов только в электронном виде.

При формировании раздела следует обратить внимание на заполнение строк 120 – 140, куда переносятся сведения о посреднической деятельности, указываемые комиссионером (агентом), экспедитором, застройщиком, и которые отражены в графах 10 – 12 части 1 журнала учета счетов-фактур. Если в одном выставленном посредником счете-фактуре в соответствии с подпунктами «в» – «д» пункта 1 Правил заполнения счета-фактуры отражена информация о нескольких продавцах (например, если посредник перевыставил комитенту (принципалу) «сводный» счет-фактуру), то заполняется столько листов раздела, сколько продавцов отражено в перевыставленном счете-фактуре и сколько входящих счетов-фактур, отраженных в графе 4 части 2 журнала учета счетов-фактур, получил посредник. Например, если в «сводном» счете-фактуре в строках 2, 2а и 2б и, соответственно, в графах 10, 11 и 12 части 1 журнала учета счетов-фактур в трех строках указаны три продавца и реквизиты трех полученных от продавцов счетов-фактур, то отражение сведений о таком счете-фактуре в раздел 10 декларации будет содержать:

- два листа с отражением полного набора информации по всем строкам, включая сведения о первом продавце и счете-фактуре по строкам 120 – 140;

- еще два листа – для отражения в строках 120 – 140 сведений о втором и третьем продавцах и полученных счетах-фактурах с прочерками по всем остальным строкам.

Кроме того, в разделе 10 декларации есть строка 001, которая заполняется только на первой странице. В этой строке проставляется признак актуальности сведений для уточненной декларации.

Построчное заполнение раздела 2

Рассмотрим каждую строку, которую необходимо заполнить:

- строка 010 — КПП организации;

- 020 — полное наименование;

- 030 — ИНН;

- 040 — КБК;

- 050 — ОКТМО;

- 060 — сумма НДС, рассчитанная к уплате в бюджет;

- 070 — код операции.

В некоторых случаях (пп. 4-5 ст. 161 НК РФ) сумма налога может зависеть от дополнительных показателей:

- 080 — размер налога, исчисленный при отгрузке товаров;

- 090 — размер налога, рассчитанный с поступивших авансов в счет будущих отгрузок;

- 100 — размер налога, исчисленный налоговым агентом с авансов при отгрузке.

ВАЖНО! Конечная сумма налога по строке 060 определяется с учетом данных, отраженных в упомянутых строках: стр. 060 = стр. 080 + стр. 090 – стр. 100.