Кого затронут новые разъяснения

Письмо ФНС России от 19 апреля 2021 года № СД-4-3/7484 посвящено не только оформлению декларации по НДС на металлолом в 2018 году, а касается всех налоговых агентов по НДС, перечисленных в п. 8 ст. 161 Налогового кодекса РФ.

Напомним, что речь идёт о тех, кто имеет дело:

- с сырыми шкурами животных;

- ломом и отходами чермета и цветмета, алюминия вторичного и его сплавов.

То есть, это:

- продавцы, которые платят НДС (кроме освобожденных от обязанностей исчислению и уплате);

- покупатели, которые платят НДС и одновременно налоговые агенты (кроме освобожденных от обязанностей исчислению и уплате);

- покупатели, которые неплательщики НДС и одновременно налоговые агенты (не имеет значения, исполняют ли они обязанности плательщика по исчислению и уплате НДС, иные обязанности).

В указанном письме налоговики уточнили, как каждая из этих категорий должна правильно заполнить декларацию НДС по реализации металлолома в 2021 году. Напомним, что бланк этого отчёта утвержден приказом Налоговой службы России от 29.10.2014 № ММВ-7-3/558.

Также см. «Декларация по НДС: сроки сдачи в 2021 году».

Итоги

Итак, мы выяснили, что при реализации лома начислять и уплачивать НДС должна приобретающая сторона. Но делать это она будет только в том случае, если продавец лома является плательщиком НДС и не освобожден от уплаты налога, например по ст. 145 НК РФ. Существуют и некоторые особенности в выставлении счетов-фактур на аванс и на отгрузку продавцами-налогоплательщиками, которые нами также были рассмотрены. Кроме того, мы рассказали, каким образом происходит заполнение налоговых регистров по учету НДС каждой стороной — участницей сделки по реализации лома.

В том случае если продавец лома освобожден от уплаты НДС или же применяет специальный налоговый режим, у покупателя не возникает обязанностей налогового агента. Главное — очень внимательно подойти к оформлению первички (договоров, накладных, актов и т. д.), чтобы у контролеров не возникло никаких претензий ни к продающей, ни к приобретающей стороне.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 27.11.2017 № 335-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как заполнять продавцам-плательщикам налога

Данная категория продажу металлолома в декларации НДС в 2018 году в Разделе 3 не отражает, поскольку налоговую базу не устанавливают.

Но есть три исключения:

- абз. 7 п. 8 ст. 161 НК РФ (недостоверное проставление продавцом-плательщиком в «первичке» фразы «Без НДС»);

- абз. 8 п. 8 ст. 161 НК РФ (потеря права на освобождение от исполнения обязанностей плательщика либо на спецрежим);

- сбыт указанных товаров обычным физлицам без статуса ИП.

Вместе с тем, операции с металлоломом необходимо отразить в книге продаж, а также Разделах 1 и 9 декларации по НДС. При выставлении корректировочных счетов-фактур – в Разделе 8.

Коды видов операций по НДС при отказе от ставки 0%

Коды видов операций по НДС при отказе от ставки 0%, рекомендованные Письмом ФНС РФ от 16.01.2018 N СД-4-3/[email protected]

Применяются с 01.01.2018.

| Операции (п. 7 ст. 164 НК РФ) | Код вида операции | Комментарии |

| реализация сырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18% | 37 | |

| реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18% | 38 | |

| реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 10% | 39 | |

| реализация работ (услуг), предусмотренных пп. 2.1 — 2.5, 2.7 и 2.8 п. 1 ст. 164 НК РФ, в отношении сырьевых (несырьевых) товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18% | 40 |

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как заполнять покупателям-плательщикам-налоговым агентам

Теперь о том, как заполнить декларацию по НДС с металлолом налоговым агентам в качестве покупателей-плательщиков. Здесь придётся постараться.

ФНС разъясняет, что исчисленный налог и вычеты по нему (п. 3, 5, 8, 12 и 13 ст. 171 НК РФ) нужно показать в соответствующих строках Разделов 3, 8 и 9 декларации. И не забыть заполнить Раздел 1.

ВНИМАНИЕ

Налоговики обращают внимание: если купленный металлолом и т. п. участвует в сырьевых товарно-экспортных операциях, то вычет НДС производят в порядке п. 3 ст. 172 НК РФ. Поэтому вычеты по сбыту сырьевых товаров указывают в Разделах 4, 5, 6 декларации НДС соответственно.

Как заполнять покупателям-неплательщикам-налоговым агентам

В данном случае заполнить декларацию НДС (лом) в 2021 году налоговики предлагают на основе как бы временных правил, пока не будут внесены соответствующие поправки в упомянутый приказ от 29.10.2014 № ММВ-7-3/558, которым закреплён бланк декларации, формат и регламент заполнения этого отчёта.

В Разделе 2 отражение реализации металлолома в декларации по НДС нужно провести следующим образом:

- строки с 010 по 030 – оставить пустыми;

- по строке 060 привести итоговый размер налога к перечислению в казну согласно п. 4.1 ст. 173 НК РФ;

- по строке 070 указать новый код 1011715 (его используют при реализации сырых животных шкур/лома и отходов чермета и цветмета, вторалюминия и его сплавов).

В итоге, данная категория в свою декларацию включает:

- титульник (в графе «По месту нахождения (учета)» указать код 231);

- Раздел 1 с прочерками;

- Разделы 2 и 9.

ФНС также сделала важное уточнение по декларации НДС (продажа металлолома) в 2021 году: счета-фактуры от продавцов на аванс, НДС по которым покупатели берут к вычету, в Разделе 9 показывают отрицательным числом. Как сказано в письме ФНС – «… до внесения соответствующих изменений в Контрольные соотношения показателей налоговой декларации по НДС.

С периода 1 квартала 2021 года порядок изменится: записи по счетам-фактурам, отраженные в Разделе 9, при перечислении оплаты (частичной оплаты) в счет будущих поставок ( + на основании п. 5 и 13 ст. 171 НК РФ) делают в Разделе 8 в целях правильного применения вычетов.

СОВЕТ

Если реализацию лома в декларации по НДС за 1 квартал 2021 года вы отразили без учёта рассмотренных выше разъяснений ФНС России, то очень советуем сдать уточнёнку за этот период.

Отметим, что порядке применения НДС налоговыми агентами по п. 8 ст. 161 НК РФ также изложен в письме ФНС от 16 января 2021 года № СД-4-3/480.

Также см. «Декларация по НДС за 1 квартал 2021 года: срок сдачи и заполнение формы».

Как отражается в учете продажа металлолома?

Покупатели металлолома производят расчет отдельно по итогам каждого квартала, в котором они получали такие товары. Начисленный в течение квартала налог уменьшайте на сумму вычетов и увеличивайте на суммы восстановленного НДС.

Налоговый агент — покупатель должен увеличить НДС к начислению на суммы налога, которые он восстанавливал, когда:

- получал товары, в счет которых ранее платил предоплату и принимал налог к вычету (или при возврате аванса);

- учитывал уменьшение стоимости или количества товаров (корректировал сумму, ранее принятую к вычету).

Такие правила установлены абзацем 4 подпункта 3 пункта 3 и абзацем 6 подпункта 4 пункта 3 .

Агент — покупатель вправе уменьшить налог к начислению по итогам квартала на следующие виды вычетов. Они перечислены в пункте 4.1 .

- Начисленного НДС. Воспользоваться им можно только при выполнении двух условий. Во-первых, агент должен быть плательщиком НДС. Во-вторых, приобретенный металлолом;должен быть принят на учет и предназначен для использования в операциях, облагаемых этим налогом. Если оба условия выполнены, то можно применить вычет в том квартале, когда он начислил НДС. НК разрешает ставить к вычету именно «исчисленные», а не уплаченные суммы.

Агенты, которые применяют специальные режимы, плательщиками НДС не являются. Поэтому права на этот вычет они не имеют. Как и покупатели, которые используют освобождение от уплаты налога по .

Экспортеры металлолома, которые применяют ставку 0 процентов, предъявляют НДС к вычету в особом порядке. Металлолом — это сырьевой товар. Поэтому, если вы приобрели его для продажи на экспорт, то применить вычет можно не раньше, чем в последний день квартала, в котором собраны документы, подтверждающие право на нулевую ставку. Это следует из пункта 3 . Разъяснения — в .

При возврате товара продавцу или предоплаты покупателю. Агенты — покупатели имеют право на такой него, если являются плательщиками НДС (п.5 ст.171 НК). При этом:

- если покупатель вернул полученный товар, он принимает к вычету тот налог, который ранее начислил вместо продавца при отгрузке этого товара;

- если продавец вернул аванс, то покупатель принимает к вычету налог, начисленный ранее (в день получения продавцом предоплаты).

- С аванса, перечисленной агентом. Когда предусмотрена авансовая форма расчетов, рассчитывается НДС с аванса, перечисленного продавцу, и принимаются к вычету (абз.2 п. 12 ст. 171 НК). Таким правом могут воспользоваться все: и плательщики НДС, и те, кто применяет спецрежимы, и те, кто использует право на освобождение от налога.

С предоплаты за продавца. Агенты сначала начисляют налог на добавленную стоимость с аванса, а потом принимают его к вычету. Право на вычет возникает в момент, когда продавец отгрузил товары, по которым он ранее получил аванс (п.8 ст.171 НК).

При уменьшении стоимости или количества товаров. Агенты — покупатели имеют право на него вместо продавцов. Сначала они начисляют налог на добавленную стоимость с отгрузки. Потом, если стоимость или количество товаров уменьшили, принимают излишне начисленный налог к вычету. Это следует из пункта 13 статьи 171 НК.

- сумму полученной предоплаты (на аванс);

- стоимость отправленных товаров (на отгрузку).

Специальных правил оформления и регистрации счетов-фактур при реализации металлолома в нет. Пока в него не внесли поправки, руководствуйтесь и приложениями к нему. Там же есть новые коды операций для регистрации счетов-фактур в книге продаж, покупок и журнале учета счетов-фактур.

| Покупатель — налоговый агент, плательщик НДС | Покупатель — агент применяет спецрежим или использует освобождение от НДС | ||||

| Покупатель перечислил предоплату | |||||

| Расчет с предоплаты по формуле: Сумма НДС с аванса | Сумма аванса | Сумма аванса | Ставка 18% | Расчетная ставка (18/118) | |

Регистрирует в книге продаж счет-фактуру на предоплату. Указывает сумму, исчисленную по формуле. Свой счет на предоплату не составляет.

Регистрирует в книге покупок счет-фактуру на предоплату от продавца с исчисленной суммой. Свой счет на аванс не составляет.

Начисление с отгрузки по формуле:

Сумма НДС с отгрузки

| Стоимость отгруженного товара | Стоимость отгруженного товара | Ставка 18% | Расчетная ставка (18/118) |

Регистрирует в книге продаж счет-фактуру на отгрузку. Указывает сумму, исчисленную по формуле. Свой счет на отгрузку не составляет.

Принимает к вычету налог, исчисленный с аванса.

Регистрирует в книге покупок счет-фактуру на предоплату. Указывает сумму, исчисленную по формуле. Свой счет не составляет.

В таком же порядке регистрируйте в книгах исправленные и корректировочные счета-фактуры. В ситуациях, когда покупатель не является агентом, оформляйте документы в общем порядке.

Продавцы — плательщики НДС выставляют счета-фактуры на аванс и на отгрузку с пометкой «НДС исчисляется налоговым агентом». Исключение — продажа металлолома на экспорт и физлицам. Агенты — покупатели платежные документы на предоплату и на отправку металлолома самостоятельно не составляют. Такой порядок следует из пункта 8 статьи 161, пункта 3.1 статьи 166 и пункта 5 статьи 168 НК.

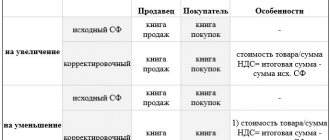

Продавец — плательщик налога на добавленную стоимость регистрирует в своей книге продаж счета-фактуры на предоплату и на отгрузку. В графе 2 указывайте коды операций, которые приведены приложении к письму . Например, если регистрируете первичный счет-фактуру на аванс, поставьте в графе 2 код 33, а если на отгрузку — код 34. Коды операций для других ситуаций смотрите в таблице «Коды видов операций по НДС».

В графе 14 (стоимость без налога) укажите:

В графе 13б и графе 17 (сумма налога):

- делайте прочерки, если составляете книгу продаж на бумаге;

- указывайте цифру «0», если ведете ее в электронном виде по установленному формату или выгружаете сведения в раздел 9 декларации.

Такой порядок следует из приложения к письму .

При операциях с металлоломом продавец — плательщик НДС заполняет книгу покупок, если регистрирует корректировочный счет-фактуру на уменьшение стоимости отгрузок. В этом случае укажите в графе 2 книги код вида операции 34. В графе 15 укажите разницу в стоимости. Если составляете книгу покупок на бумаге, в графе 16 (сумма налога к вычету) поставьте прочерк.

Покупатель — агент регистрирует в книге продаж счета-фактуры на аванс и на отгрузку. Несмотря на то что он действует и вместо продавца, и как покупатель, все операции по начислению (восстановлению) НДС регистрируются в одной книге.

В графе 2 книги продаж указывайте коды операций согласно приложению к письму ФНС от 16.01.2018 № СД-4-3/480. Например:

- 41, когда регистрируете счет-фактуру на аванс, чтобы начислить с него налог вместо продавца;

- 42, когда регистрируете счет на отгрузку, чтобы начислить налог с нее вместо продавца;

- 43, когда регистрируете счет на предоплату, чтобы после отгрузки товара продавцом восстановить вычет с аванса в качестве покупателя.

В графу 14 (стоимость без налога) впишите:

- сумму предоплаты, если регистрируете на него счет-фактуру;

- стоимость товаров, при регистрации на отгрузку.

В графе 17 книги продаж покупатель указывает сумму с аванса или сумму с отгрузки, которую определил расчетным методом. Такой порядок следует из приложения к письму ФНС от 16.01.2018 № СД-4-3/480.

Регистрирует в книге продаж счет-фактуру на аванс, полученный от продавца. Указывает сумму НДС, исчисленную по формуле. Свой счет-фактуру на аванс не составляет.

Регистрирует в книге покупок счет-фактуру на аванс от продавца с исчисленной суммой НДС. Свой счет-фактуру на аванс не составляет

Начисляет НДС с отгрузки по формуле:

| Стоимость отгруженного товара | × | Ставка НДС (18%) | × | Расчетная ставка (18/118) |

Регистрирует в книге продаж счет-фактуру на отгрузку, полученный от продавца. Указывает сумму НДС, исчисленную по формуле. Свой счет-фактуру на отгрузку не составляет.

Восстанавливает НДС, ранее принятый к вычету с аванса. Регистрирует в книге продаж счет-фактуру на аванс от продавца с исчисленной суммой НДС

Не восстанавливает НДС, принятый к вычету с аванса. В книге продаж ничего не регистрирует

В аналогичном порядке регистрируйте в книгах исправленные и корректировочные счета-фактуры.

Напомним, что бланк этого отчёта утвержден приказом Налоговой службы России от 29.10.2014 № ММВ-7-3/558.Также см.

«».Данная категория продажу металлолома в декларации НДС в 2019 году в Разделе 3 не отражает, поскольку налоговую базу не устанавливают.Но есть три исключения:

- абз. 8 п. 8 ст. 161 НК РФ (потеря права на освобождение от исполнения обязанностей плательщика либо на спецрежим);

- абз. 7 п. 8 ст. 161 НК РФ (недостоверное проставление продавцом-плательщиком в «первичке» фразы «Без НДС»);

- сбыт указанных товаров обычным физлицам без статуса ИП.

Вместе с тем, операции с металлоломом необходимо отразить в книге продаж, а также Разделах 1 и 9 декларации по НДС. При выставлении корректировочных счетов-фактур – в Разделе 8.Теперь о том, как заполнить декларацию по НДС с металлолом налоговым агентам в качестве покупателей-плательщиков.

Выводы

Декларацию по НДС за I квартал надо заполнить с учетом новых требований ФНС. Если вы уже отчитались по НДС, безопаснее сдать “уточненку”.

Продавцы – плательщики НДС

Они не определяют налоговую базу, поэтому в разделе 3 реализацию металлолома не показывают. В составе декларации они должны сдать титульный лист, раздел 1 и раздел 9.

Покупатели – налоговые агенты – плательщики НДС

Начисление налога и положенные им вычеты должны отражать в разделе 3. В составе декларации сдают титульный лист, разделы 1, 3, 8 и 9.

Покупатели – налоговые агенты – неплательщики НДС

Указывают сумму налога к уплате в бюджет по строке 060 раздела 2. Новый код операции по строке 070 раздела 2 – 1011715. В составе декларации сдают титульный лист, раздел 1 с прочерками, а также разделы 2 и 9. Счета-фактуры на аванс, НДС по которым покупатели принимают к вычету, в разделе 9 отражают с минусом.

Читать также

27.12.2017