Как расшифровывается понятие

КРСБ расшифровывается как карточка расчетов с бюджетом и является четко сгруппированным информационным ресурсом, в котором отражены сведения по начисленным и погашенным налоговым выплатам. Карточка налогоплательщика формируется из налоговых отчетностей, подаваемых лицом в ФНС. В спорных ситуациях, возможных между сторонами, этот документ позволяет выявить расхождения и проконтролировать уплату налогов.

В соответствии с едиными требованиями , карточки расчетов с бюджетом ведутся для каждого налогоплательщика и по каждому отдельному виду налогов. За каждым видом платежей закреплен свой код (КБК), а также учитывается код муниципального образования, куда поступают налоговые сборы (ОКТМО). Для налогоплательщика и налогового агента предусмотрены разные карточки, поэтому в случае если одно и тоже лицо выполняет сразу две налоговые функции, то на него заводят соответственно две КРСБ.

Пример выписки по страховым взносам за сотрудников

https://www.youtube.com/watch{q}v=en-lO0J3ZCY

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2021 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2021 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Для чего требуется карточка расчетов с бюджетом

Довольно часто компании и предприниматели оказываются в такой ситуации, когда происходит несоответствие сведений при проверке состояний налоговых выплат. В данном случае источником необходимой информации является база данных, отраженная в карточке, либо лицевой счет налогоплательщика. Налоговые органы используют данный инструмент с целью учета налоговых платежей, так как налоговое законодательство обязывает их проводить сверку уплаченных налогов (пеней, штрафов), а также формирования выписок и справок о состоянии лицевого счета компаний и ИП. Прежде налоговый орган при проведении камеральных проверок ссылался на карточку расчетов. Однако, с 2010 года документ признан утратившим силу и он носит исключительно справочный характер. То есть для организаций и ИП карточка это дополнительный инструмент, позволяющий осуществить контроль за состоянием своего лицевого счета.

Что такое карточка расчетов с бюджетом

Важно! Карточка расчетов с бюджетом (КРСБ) – это понятие, которое напрямую связано с уплатой налогов. Карточка представляет собой некую базу данных по физическому или юридическому лицу, зарегистрированному в налоговом органе.

КРСБ это информационный ресурс, который содержит сведения по начисленным, а также уплаченным налогам. Ее формирование происходит на основании налоговой отчетности, представляемой в налоговый орган налогоплательщиком. Если между налогоплательщиком или налоговым органом возникают спорные ситуации, то данный документ может помочь в определении расхождений, а также в контроле за уплатой налогов.

На основании требований , КРСБ ведется по каждому налогоплательщику и по каждому виду налога. Каждый налоговый платеж имеет свой код КБК, а также код муниципального образования (ОКТМО).

Следует помнить, что для налогоплательщиков и налоговых агентов ведутся отдельные карточки. То есть если одно лицо одновременно является и налоговым агентом и налогоплательщиком, то него будут заведены две карточки

Кто ведет документ

Базу данных КРСБ ведет непосредственно ФНС на основании сведений, подаваемых налогоплательщиком. Для этого в налоговую подают налоговые декларации по формам 2-НДФЛ (в конце отчетного года) и 6-НДФЛ (ежеквартально). Использование карточек РСБ — процедура, подведомственная налоговым органам, осуществляемая как по инициативе налогоплательщика, так и ИФНС.

Закрытие карточки также осуществляется через ИФНС, в частности для постановки на учет налогоплательщика на новом месте. Тогда лицо снимают с учета в одном налоговом органе и переводят в другой территориальный отдел ФНС в установленном порядке. Что касается штрафов за просрочку налоговых выплат и административные правонарушения, то КРСБ с этими данными не передают на новое место учета, а открывают по месту нахождения органов, вынесших решение о санкциях в отношении налогоплательщика. То есть, информация, не отражающая деятельность организации/ИП, не подлежит передаче в другую ИФНС.

Как регистр открывают, ведут и закрывают

Инспекция Федеральной налоговой службы открывает карточку после того, как налогоплательщик становится на учет. Это происходит после уплаты фискального платежа или тогда, когда необходимо произвести уплату взноса.

Если компания имеет обособленные подразделения, которые были зарегистрированы в разных ИФНС, то по одному налогу откроют карточки во всех инспекциях по месту учета. Ответственные сотрудники инспекции обязаны вносить данные в КРСБ при перечислении выплат или других операциях.

В конце налогового периода создается сальдо. Положительное сальдо означает переплату налогоплательщика, а отрицательная — задолженность. Если основание учета платежей отсутствуют, то происходит закрытие документа. Это может произойти из-за прекращения обязанности по уплате налога, перехода в другую ИФНС или ликвидации организации.

Как карточка РСБ заводится

Карточка на налогоплательщика согласно нормам закона, должна заводиться после его постановки на учет в соответствующем статусе, а также с момента:

- возникновения у него обязательств по выплате налоговых платежей на основании поданных в налоговое отделение документов;

- получение фискальных проводок от граждан с различным статусом.

Важно: карточка должна открываться по каждому налоговому платежу отдельно с обязательным обозначением КБК.

Например, если у одного субъекта существует два статуса – налогоплательщика и налогового агента, тогда заводится сразу две карточки.

Носителем каких данных является карточка

Карточка по платежам имеет унифицированную форму и состоит из 2 частей, предназначенных для определенных целей и имеет соответствующую структуру:

- Призначная часть:

- ИНН и КПП налогоплательщика. Как восстановить ИНН при утрате – читайте в публикации по ссылке;

- вид платежа и его КБК;

- ОКТМО. ОКАТО и ОКТМО – это одно и тоже или нет вы узнаете тут;

- код деятельности предприятия или предпринимателя;

- статус субъекта.

Кроме этого в данную часть могут включаться сведения относительно:

- сведение о лице;

- бюджетном обязательстве;

- необходимые для корректного отображения информации.

- Сальдо расчетов:

в данной части имеется 3 таблицы в каждую из которых нужно внести такие данные:

- дата и срок уплаты;

- объем поступивших средств от налогоплательщика;

- доначисление или уменьшение средств;

- сальдо по уплате налогоплательщиком, какой оно имеет показатель – положительный или отрицательный;

- сумма пени при ее существовании;

- расчеты по процентам в счет штрафных санкций. Здесь вы узнаете, какой установлен штраф за несдачу декларации в срок.

Важно: данные таблицы являются основанием для дальнейших действий инспектора, так как из них можно увидеть недоимки по платежам или их полное отсутствие.

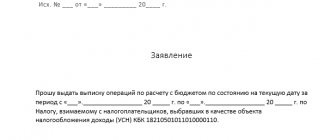

Выписка операций по расчету с бюджетом.

Особенности систематизации данных бланка

КРСБ налогоплательщика – это обязательный бланк, который оформляется в момент регистрации фирмы, ИП или физического лица. Документ также заполняется, если филиал налоговой инспекции предоставил сведения об изменении места расположения организации или места проживания предпринимателя.

Карточку открывают для конкретного налогового агента. Оптимизацию отчетов сотрудников ФНС обеспечивает системное ведение отдельных форм, предназначенных для:

- налогов, которые оплачиваются в настоящий момент или за квартал;

- кода КБК конкретного предприятия;

- территориального кода ОКТМО;

- подтверждения статуса налогоплательщика. Отдельный бланк предназначен для плательщиков, которые одновременно являются налоговыми агентами.

Изменения в налоговом законодательстве в 2021 году привели к некоторым изменениям в КРСБ. Согласно письму ФНС № ПА-4-1/25563 администрирование страховых взносов и выплат переносится на данную службу. В настоящий момент расчетные карточки для страховых операций открываются налоговиками.

Акт сверки с налоговой-как же в нём разобраться

Здравствуйте Клерки! Пролазила кучу сайтов,везде вопросы,а ответов конкретных нет понятных. Не могу выверить расчеты с налоговой по ндфл за 2021 год.Если дозвонишься (мало вероятно),то орут «заказывайте акт сверки и сверяйте «и бросают трубку. Я заказала и и выписку расчетов и акт сверки..но так до конца и не разберусь,кто кому должен. Ужас полный,голова кругом.(идти в фнс не могу-в другом регионе). пример мой: В выписке в графе 13 сумма 20280 (без минуса),значит считаю -переплата. А в акте сверки эта же сумма стоит Раздел 1. 1.1 задолженность всего. в том числе 1.1.1 отрицательное сальдо. 12168 1.2. Положительное сальдо. 12168

Раздел 2 1.Сальдо на 01.01.19 п.1.1 задолженность всего 20280 п.1.1.1 налог 20280 в том числе: 1.1.1.1 отрицательное сальдо 20280 2. За сверяемый период с 01.01.19 по 01.08.19 2.2 начислено 2.2.1 налог. 12168 2.4 Уплачено. 4056 2.4.1.1 налога. 4056 3.сальдо на конец 01.08.19 3.1 Задолженность всего. 3.2.Положительное сальдо всего. 12168 3.2.1 налог. 12168

Что к чему не пойму у них. Мои сведения таковы: 20280- это мы уплатили с янв по май (4056х5мес) Сальдо по моей оборотке на 01.01 4056-за декабрь ндфл. Сумма 12168- это отчет 6-НДФЛ за 1 й кв-л. ( 31.12+31.01.+28.02) У них в фнс- уплата стоит 4056=, а мы платили ежемесячно по 4056= с янв по июль включительно 28392(4056*7) . Как понять -почему у них стоит только 4056 уплата? А 20280= в отрицательном сальдо,хотя в выписке в гр.13-там без минуса стоит 20280 ? Помогите пожалуйста разобраться. Налоговая даже не хочет и разговаривать.Приезжайте говорит и разбирайтесь. Спасибо большое заранее ,кто ответит.

Акты сверки с налоговиками оформляются с 2021 года по форме, утв. Приказом ФНС от 16.12.2016 № ММВ-7-17/[email protected] В статье пойдет речь о целях изменений прежней формы, о сути корректировок и о способах получения таких документов.

Как открыть, вести и закрыть КРСБ

В процессе постановки на налоговый учет в определенном ИФНС у плательщика налогов (организации, а также физического лица) не появляется автоматически КРСБ.

Карточка РСБ должна быть открыта ИФНС при наступлении следующих обстоятельств:

- обязательство по внесению определенного бюджетного платежа, страхового или иного взноса или налога;

- обязательство по внесению таможенных или фискальных платежей.

Важно! Если у организации имеются филиалы или отдельные (обособленные) подразделения, стоящие на учете в инспекции ФНС по не совпадающим адресам, то заводятся разные карточки РСБ, которые соответствуют КПП филиала или обособленных подразделений в соответствующей ИФНС.

Сотрудники инспекции обязаны вносить информацию по оплате бюджетных платежей или сборов, а также прочих предусмотренных законодательством РФ платежей в кратчайшие сроки. На конец календарного года должно сформироваться сальдо с суммами, зафиксированными на начало и конец налогового периода в карточке РСБ.

Если сальдо сформировалось отрицательным, очевидно, что у налогоплательщика существует задолженность по платежам в пользу государства, если же сальдо положительное — значит, зафиксирована переплата. Юрлицо или физическое лицо имеют право взыскать переплату, подав заявление в соответствующую инспекцию ФНС в своем личном кабинете.

Карточка РСБ закрывается в том случае, если прекращаются обязательства по ведению учета платежей по страховым взносам, налогам и сборам.

Такими обстоятельствами являются:

- ликвидация или прекращение деятельности юрлица;

- прекращение работы физического лица, например, в случае потери работы или выхода на пенсию;

- смена физическим лицом или организацией ИФНС, вследствие чего в новом ИФНС заводится новая КРСБ, где отражается предыдущее сальдо;

- прекращение обязательств по уплате денежных средств в бюджет по определенному налогу или сбору, при этом обязательно отсутствие задолженности по таковым платежам. Такая ситуация возникает, например, если произошла смена режима налогообложения, переход с основной на упрощенную систему налогообложения, увольнение сотрудников.

Как формируется карточка в ИФНС

При регистрации предпринимателя или организации в налоговом органе происходит оформление карточки расчетов с бюджетом. Данная карточка оформляется на специальном бланке, в который вносят данные о произведенных налогоплательщиком платежей в бюджет. Если ранее в карточке указывались сведения только налоговым платежам, то на сегодняшний день в карточке также указываются данные по уплате страховых взносов.

Важно! КРСБ заводится не только по налогоплательщикам, но и по налоговым агентам, обязанным производить удержание средств с налогоплательщиков и уплату их в бюджет.

Когда организации или предприниматели уплачивают ЕСН и страховые взносы на пенсионное страхование физлиц, то в налоговой открывается дополнительная карточка расчетов с бюджетом с данными значениями (

Почему теперь форма называется акт сверки расчетов по налогам и сборам?

Каждый налогоплательщик вправе реализовать свое желание и свериться с ИФНС по произведенным платежам в бюджет. С 2021 года федеральной налоговой службе переданы функции администратора страховых взносов. По этой причине был изменен и акт сверки с налоговой.

Форму дополнили, чтобы сделать пригодной для сверок и по взносам. В документ теперь могут включаться сведения не только по налоговым платежам и соответствующим пеням и штрафам, но и аналогичная информация по взносам, вносимым в страховые фонды.

Образец акта сверки с налоговой приводится на нашем сайте.

А не так давно акт сверки и другие документы на зачет / возврат взносов обновил ФСС.

Для чего нужна карточка расчетов с бюджетом

Довольно часто предприниматели и организации оказываются в такой ситуации, когда происходит несоответствие данных при проверке состояния налоговых выплат. В этом случае в качестве источника необходимой информации может служить база данных, отраженная в карточке, либо лицевой счет налогоплательщика. Налоговый орган использует данные инструмент для учета налоговых платежей, так как налоговое законодательство обязывает ИФНС проводить сверку уплаченных налогов, пеней, штрафов, а также формирования выписок и справок о состоянии лицевого счета налогоплательщика. Ранее налоговая при проведении камеральных проверок ссылалась на карточку РСБ. Но следует помнить, что с 2010 года документ признан утратившим силу и носит он только справочный характер. То есть для организаций и ИП карточка является дополнительным инструментом, позволяющим осуществлять контроль за состоянием своего лицевого счета.

Проверка и отправка

Когда все поля заполнены, нужно перейти к отправке, нажав кнопку с таким же названием. Начнется проверка формы. По ее окончании система сообщит о результатах. Если обнаружены ошибки, их обязательно нужно исправить. Чтобы это сделать, нужно кликнуть на ссылку с описанием ошибки либо нажать кнопку «Редактировать отчет» в нижней части окна с результатами. Когда ошибки исправлены, необходимо повторить проверку сформированного запроса.

Помимо ошибок, система может выдать предупреждения. Отправлять запрос можно и с ними, однако целесообразно все же их проверить.

Если ни ошибок, ни предупреждений нет, можно отправлять запрос в ИФНС. Для этого внизу экрана есть кнопка «Перейти к отправке»:

В этом же окне пользователю предоставляется возможность распечатать:

- сформированный запрос — кнопка «Распечатать на бланке» (через нее же можно сохранить запрос в формате PDF);

- список ошибок и предупреждений, которые сервис выдал после проверки — кнопка «Распечатать результаты проверки».

После нажатия кнопки «Перейти к отправке» откроется окно передачи запроса. В нем нужно нажать «Подписать и отправить». Теперь запрос передан в ФНС.

Можно ли увидеть свою карточку РСБ

Необходимо знать, что по закону РФ сведения, содержащиеся в КРСБ, являются не подлежащими разглашению, поэтому сама карточка не выдается по запросу налогоплательщика. Обычно необходимые данные по расчетам с бюджетом юридические и физические лица могут найти в своем личном кабинете, зарегистрированном на сайте ФНС. Организации могут воспользоваться услугами своих провайдеров, предоставляющих доступ к электронной отчетности, например, СБИС. Можно запросить сверку своих расчетов с бюджетом за необходимый период времени.

В случае необходимости интересующие данные из карточки следует запросить в инспекции ФНС. Налоговая служба представит основную информацию из данных КРСБ , включающую:

- исчисленные суммы налогов;

- исчисленные пени и штрафы;

- сальдо, зафиксированное на начало и на конец запрошенного срока;

- платежи, произведенные плательщиком налогов за запрошенное время.

Запрос на получение выписки может быть направлен через личный кабинет или телекоммуникационные каналы связи ТКС. Срок предоставления выписки составляет пять рабочих дней.

Следует отметить, что иногда информация в КРСБ не обновлена. В таком случае плательщик налогов должен направить заявление о коррекции сведений через ТКС или в личном кабинете ФНС.

Подробную информацию можно получить по бесплатному телефону горячей линии, размещенную на сайте ФНС nalog.ru или в своей ИФНС.

Как отправить (ИОН) запрос в налоговую?

Передача (ИОН) запроса осуществляется в электронном виде по телекоммуникационным каналам связи (ТКС), для этого требуется квалифицированная электронная подпись выданная оператором электронного документооборота (ЭДО). Для отправки ИОН запроса рассмотрим два самых популярных способа.

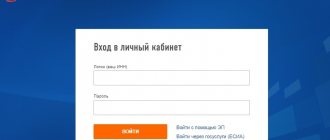

- Контур.Экстерн

- Nalog.ru

Шаг Первый:

- Авторизуйтесь на сайте Контур Экстерн.

Если у Вас нет Контур Экстерн, то воспользуйтесь бесплатной версией «Тест‑драйв»: 3 месяца.

- На главном экране Контур Экстерн перейдите на вкладку “ФНС”, затем нажмите на кнопку “Запросить сверку”.

Шаг Второй:

- На закладке “Запросить сверку” выберите необходимый документ.

Шаг Третий:

- На экране запроса на предоставление информационных услуг заполните все требуемые поля: (Тип запроса по ИФНС, Код Инспекции, Дату)

- В поле “Формат ответа” укажите: “XML”.

- Далее переходим к отправке.

Шаг Четвертый:

- Дождитесь результатов обработки документа в налоговом органе, (обычно данная операция занимает несколько минут, но случаются и задержки.)

- Зайдите в раздел “Документы”, “Запросы ИОН” и скачайте готовый документ.

Как расшифровать выписку по расчётам с налоговой

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

ВАРИАНТ 2: Запросить справку КНД 1166107 на сайте налоговой

Шаг Первый:

Данный способ потребует зарегистрироваться в личном кабинете юридического лица на сайте ИФНС.

- Авторизуйтесь на сайте nalog.ru в личном кабинете юридического лица.

Шаг Второй:

- Выберите вкладку “запрос документов” в личном кабинете.

Шаг Третий:

- Выделите “Выписка операций по расчетам с бюджетом” и установите желаемый способ ответа.

Проблемы

Если налогоплательщик обнаружил ошибку в оформлении, он может подать заявление. Необходимо приложить документы, которые подтвердили бы уплату. Если при отправлении запроса был получен отказ, плательщику придется лично явиться в ИФНС.

При перечислении денег может прийти уведомление об ошибке в документах и отсутствии открытой КРСБ, а платеж зарегистрируют как невыясненный. Будут приложены реквизиты инспекции и действующие КБК. В этом случае необходимо написать заявление об уточнении — указать КБК и ОКТМО.

Как составить запрос акта сверки с налоговой

Как и прежде, акт сверки с налоговой предоставляется по запросу, направляемому в ИФНС. Несмотря на то, что документ можно составлять в произвольной форме, при его составлении следует придерживаться определенных правил оформления и последовательности изложения.

Для того чтобы налогоплательщики могли сориентироваться в правилах его составления, для письменного заявления на акт сверки с налоговой образец представлен на нашем сайте.

запроса для письменного обращения

Ответы на распространенные вопросы

Вопрос: Налоговым органом были выявлены расхождения между представленным компанией расчетом 6-НДФЛ и карточной расчетов с бюджетом. При этом на компанию сразу же был наложен штраф, без запроса пояснений к 6-НДФЛ. Правомерны ли действия налоговой?

Ответ: Если в представленном расчете 6-НДФЛ указанная сумма будет больше суммы, отраженной в карточке расчетов с бюджетом, то налоговая вправе не запрашивать пояснения к расчету и оштрафовать компанию. Пояснения запрашиваются только в том случае, если в расчете при проверке были обнаружены ошибки и противоречия. В противном случае требовать пояснения налоговая не обязана, а сразу вправе наложить штраф. То есть действия налоговой действительно правомерны.

Процесс отправления запроса и получения ответа

Взаимодействие через Контур.Экстерн включает такие этапы:

- Формирование и направление запроса. Подписывается он электронной подписью, налогоплательщика или его представителя. В последнем случае нужно приложить сообщение о представительстве.

- Поучение подтверждения от оператора.

- Получение от налогового органа «Извещения о получении» либо «Сообщения об ошибке». Извещение подписывается ЭЦП налоговой.

- Получение от ФНС одного из двух документов: «Квитанция о приеме». Означает, что налоговики работают над запросом и готовят ответ.

- «Уведомление об отказе». Запрос не обрабатывается, нужно подать его снова.

Какая информация отражается в карточке

В КРСБ отражается информация по следующим видам данных:

- по начисленным налогам, а также штрафам и пеням по ним;

- по уплаченным налогам, а также штрафам и пеням по ним;

- по сальдо между начисленными и уплаченными суммами налога (при этом если формируется отрицательное значение, то это говорит о долге налогоплательщика, а если положительное – то о переплате).

Данные сведения вносятся в карточку на основании представляемых налогоплательщиками и налоговыми агентами деклараций, решений о проведенных камеральных проверках, решений судебных органов, а также иных документов.

Таким образом, в КРСБ отражаются сведения по выплатам налоговых платежей в бюджет, поступающих от разных субъектов хозяйственной деятельности.

Важно! Иногда, информация, содержащаяся в КРСБ не соответствует действительности. Помимо всего прочего, в карточке отражаются безнадежные долги, которые не представляются возможными для взыскания. В некоторых случаях они отражаются в карточке по несколько лет, что значительно искажает конечное сальдо КРСБ.

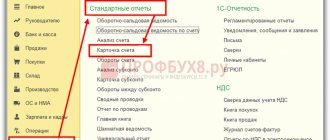

Просмотр ответа

Чтобы увидеть пришедшие из Налоговой службы документы, на главной странице сервиса нужно войти во вкладку «ФНС» и далее выбрать нужный раздел. Например, если был подан запрос, необходимо нажать на блок «Все сверки»:

Откроется список документов, среди которых нужно отыскать интересующий:

В этом списке можно увидеть ответы налогового органа с указанием номера ИФНС и даты. Когда ответ получен, документооборот с налоговым органом завершается.

В какой срок ждать ответа? Это зависит от типа запроса. Если это запрос в целом по организации или об исполнении обязанности по уплате налога, то ответ поступит в течение 6 рабочих дней. Ответы на иные запросы поступят в течение 3 рабочих дней. Срок отсчитывается с момента отправки запроса.

Содержание КРСБ

Условиями для открытия карты является наступление сроков выплат сборов или налогов, предоставления декларации или другой отчетности, получения лицензии или регистрирующего документа. Бланк также заводится в случае невыясненных платежей, обнаруженных при аудите. Расчетная карта не является основанием для достоверности информации по НДФЛ, поскольку она относится к внутренним формам контроля налоговой службы.

Что такое КРСБ в налоговой практике, поможет уточнить ее содержание. В документ включены:

- данные о суммах пошлин, штрафных выплат и пеней. Эти сведения вносят сотрудники ФНС, исходя из предоставленных юрлицом или ИП деклараций, а также на основании аудита или решения суда;

- информация о факте перечисления налога, пени или штрафа;

- сальдо – разница между начислениями и переводами. Отрицательное значение отражает задолженность налогового агента, а положительное – наличие переплаты.

Обязательное условие карточки расчета – соответствие внесенных в нее сумм бюджету предприятия или физлица в настоящее время.

Сохранение и печать

Любой документ, который участвует в документообороте с инспекцией, можно посмотреть и распечатать. Для этого следует в разделе «ФНС» выбрать «Все сверки» и перейти к нужному запросу, кликнув на его название. В следующем окне у пользователя будет возможность выбрать действия, которые необходимо произвести с документом. Его можно сохранить — для этого нужно нажать ссылку, выделенную на следующем изображении:

Кроме того, документ можно распечатать:

Вид отправленного на печать документа будет зависеть от его формата. В том же окне, помимо печати, его можно будет сохранить.