В обязанность работодателей входит уведомление работников о размере начисленной заработной платы и произведенных удержаниях из нее. Такое требование указано в ст. 136 ТК РФ. Поэтому, перед получением зарплаты всем сотрудникам должны быть выданы на руки расчетные листы, в которых эти сведения подробно изложены. Законодательством не утверждена специальная форма этого документа, поэтому работодатели вправе разрабатывать ее самостоятельно.

Если с начисленными и удержанными суммами сотрудники еще могут самостоятельно разобраться, то коды в расчетном листе вызывают у них немало вопросов. Для чего нужны такие коды и как их расшифровать? Ответы на эти и другие вопросы – в нашем материале.

Расчетный лист по заработной плате

Встречаются два приятеля:

— Ты за что работаешь?

— Получать большую зарплату!

Люди работают, в первую очередь, ради того, чтобы обеспечить личные материальные потребности и благосостояние своей семьи. В России законом определено, что предприниматели и государство должны выплачивать заработную плату наемным работникам два раза в месяц в виде аванса и заработной платы.

Проверить правильность начисления зарплаты работник может, заглянув в свой расчетный лист по заработной плате. Этот документ работодатель обязан вручить при каждой выплате заработанных работником денег. Как правило, такой листок составляет бухгалтерия один раз в месяц. Он должен быть сформирован в бумажном варианте, независимо от того, производит ли предприятие выплату зарплаты в безналичном виде (перечислением на карточные счета) или трудящиеся получают деньги в кассе. Порядок выдачи расчетных листков по заработной плате определяет организация самостоятельно, но их невыдача может привести к штрафным санкциям в размере от одной до пяти тысяч рублей (штраф накладывается на руководителя) или от тридцати до пятидесяти тысяч рублей (для юрлица). Стандартной формы расчетного листка по заработной плате не существует. Каждый субъект предпринимательской деятельности разрабатывает его самостоятельно. Однако есть определенные требования, которые должны быть соблюдены. Главное, чтобы информация в листке должна быть понятной.

- В расчетном листке должно быть приведено полное наименование предприятия и подразделения (отдела), где работает сотрудник. Листок должен быть персонифицирован, то есть содержать информацию о работнике (фамилию, имя, отчество, должность и табельный номер).

- В нем обязательно должны быть две больших колонки «Начислено» и «Удержано». В графе «Начислено» должны быть приведены все виды заработка: основная зарплата, все виды надбавок, оплата сверхурочных, премии, выплаты по больничным листам, отпускные и так далее. При этом необходимо указывать количество отработанных дней и часов. Надбавки должны быть указаны отдельно по каждому их виду. Например, за стаж, квалификацию, особые условия труда и т. д. В графе «Удержано» приводится сумма налога на доходы физических лиц (13%), удержания по исполнительным листам (алименты и др.), штрафы. Также могут быть удержаны суммы за нанесенный предприятию вред или компенсация недостач. По заявлению работника у него могут также удерживаться, например, профсоюзные взносы. Иногда эти начисления и удержания не записываются словами, а приводятся как коды в расчетном листе зарплаты. Это коды бухгалтерского учета. Расшифровку кодов начисления заработной платы бухгалтерия должна предоставить работнику по первому требованию.

- В листке должны быть указаны суммы к выплате или перечисленные в банк (с указанием дат).

Что делать, если работодатель не выдаёт расчётный лист

Как уже говорилось, расчётный лист является подтверждением регулярности и своевременности выплаты заработка.

Если работодатель игнорирует обязанность по предоставлению сведений о заработной плате, сотрудник организации может обратиться с жалобой в трудовую инспекцию.

Инспекторы проведут проверку на основании поданной жалобы.

Если работник решил обратиться в трудовую инспекцию из-за нарушений со стороны работодателя, он должен оформить жалобу в письменном виде

Если в ходе проверки будут выявлено нарушение, сотрудники трудовой инспекции вынесут предписание о его устранении. Помимо этого работник может обратиться в суд с исковым заявлением.

В случае отказа работодателя выдать расчётный лист, ему могут грозить штрафные санкции.

Размер штрафов будет следующим:

- для должностных лиц — до 5 тыс. р.;

- для ИП — до 5 тыс. р., при этом возможно приостановление деятельности сроком на три месяца;

- для юридических лиц — от 30 тыс. до 50 тыс. р. с последующим приостановлением деятельности сроком на три месяца.

За повторное нарушение работодателю грозит запрет на ведение деятельности в течение трёх лет.

За разглашение персональных сведений о сотруднике на работодателя также распространяется административная ответственность.

В этом случае ответственность выражается штрафом в таком размере:

- для должностного лица — от 5 тыс. до 10 тыс. р.;

- для юридического лица — от 30 тыс. до 50 тыс. р.

Расчетные листки по зарплате – как правильно выдавать

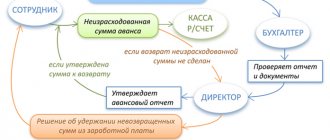

Предназначается расчетный листок (можно ниже), для пояснения информации о составе заработной платы и иных начислений. Формирование документа производится отдельно по каждому работнику. Периодичность составления – раз в месяц при окончательном расчете, при выдаче авансов /отпускных выписывать расчетные листки не нужно. Бланк разрабатывается работодателем самостоятельно с учетом нормативных требований ст. 372 ТК. Обязательно отражение следующих данных:

- О составных частях зарплаты за расчетный период, включая оклады, надбавки, коэффициенты, премии и т.д.

- Об иных начислениях, в том числе отпускных суммах, больничных пособиях, денежных компенсациях за задержку выплаты заработка, выплатах при увольнении и пр.

- О произведенных удержаниях – алименты, НДФЛ, кредитные выплаты, авансы, излишне удержанные суммы и пр.

- Об итоговых суммах к выдаче «на руки».

Ответственному лицу работодателя необходимо не только грамотно отразить расшифровку расчетного листка по заработной плате, но и правильно выдать документ сотруднику, с обязательным подтверждением факта вручения. Опытные кадровики советуют вести учет в специальном журнале расчетных листов или предусмотреть отрывную часть со строкой для росписи физлица непосредственно в самом бланке.

Сохранение конфиденциальности информации

Перед выдачей денежных средств каждый сотрудник должен расписаться в документе. Данные частных организаций в отношении заработка граждан не подлежит защите.

Работники видят, под какой именно суммой расписался их товарищ. В государственных же учреждениях правила могут быть иными. Это должно быть указано во внутренней документации.

Третьим лицам предоставляют сведения только по требованию. Это заинтересованные лица физические лица (заявители по алиментам) или государственные органы (ФНС, ФССП и другие).

Вся информация, занесенная в базу на ПК должна иметь доступы для работников, а также защищена от несанкционированных взломов. В этих целях применяют различные антивирусные программы.

Расчетный листок по зарплате – расшифровка показателей

При составлении расчетных листков необходимо отдельно отражать все суммы начислений и удержаний, а при желании выполнять кодирование данных. Объединять выплаты различного назначения не разрешается. Нормативных требований к кодам доходов законодательство РФ не устанавливает. Предприятие вправе самостоятельно утвердить кодировку. Тогда вместо конкретных выплат (зарплата, отпускные, алименты и т.д.) форма расчетного листка будет содержать только цифры-коды.

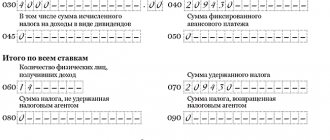

Обратите внимание! Если применяется кодирование, обо всех значениях необходимо уведомить персонал предприятия. При этом для удобства разрешается разработать свои данные или применять коды из справок 2-НДФЛ по приказу № ММВ-7-11/[email protected] от 10.09.15 г. Для примера внизу представлены отдельные показатели доходов.

Коды зарплаты в расчетном листе:

- 2000 – зарплата за выполнение трудовых обязанностей.

- 1010 – доходы в виде дивидендов.

- 2001 – вознаграждение, выплачиваемое директорам, членам органа управления, совета директоров и пр.

- 2012 – отпускные выплаты.

- 2300 – суммы больничных пособий .

- 2010 – суммы, выплачиваемые за работу по договорам ГПХ. кроме авторских начислений.

- 2530 – заработок в натуральном эквиваленте.

- 2201-2209 – суммы авторских выплат.

- 2610 – суммы материальной выгоды от использования займов, полученных от работодателя.

- 2720 – денежная стоимость полученных подарков.

>Расчетный листок по заработной плате – образец

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Как расшифровать и понять лист по заработной плате?

Закон о труде гласит, форма расчетного листа утверждается работодателем с учетом мнения представительного органа работников, например, с помощью приказа. Может выдаваться в бумажном или электронном виде — .

Для учета выданных документов можно вести журнал регистрации расчетного листков или ведомость учета.

Поэтому форма бланка может быть в каждой организации своя.

Однако, в листке по заработной плате обязательно присутствуют разделы:

- Начислено. Здесь указаны все начисленные за месяц суммы: зарплата, премия, надбавки, оплата ночного времени, доплата за стаж, пособие, отпускные и др.

- Удержано. Отражается информация об удержаниях: НДФЛ, по исполнительным листам, приказам о взыскании ущерба и т. п.

- Выплачено или межрасчетные выплаты. Обычно, здесь отображается выплата аванса. Но, могут быть и другие платежи. Например, выплата пособия по больничному листу была произведена раньше дня выплаты зарплаты, или работодатель оплатил отпускные.

- К выплате или задолженность. Сумма в этой колонке складывается по формуле: начислено – удержано – выплачено. Если она получается с минусом, то обозначается задолженность. Это может случиться, если, например, аванс по каким — то причинам оказался больше, чем начисленная зарплата.

Как выглядит:

Расчетный листок за Июнь 2018

Табельный номер 30672

Подразделение Отдел продаж

Должность Менеджер

| Общий облагаемый доход: 174 000 | |||||||

| Начислено | Удержано | ||||||

| вид | период | дни | часы | сумма | вид | период | сумма |

| Оклад по дням | 1 – 30 июня | 19 | 151 | 25000 | НДФЛ (13%) | 1-30 июня | 3770 |

| Премия | 1 – 30 июня | 4000 | Всего удержано | 3770 | |||

| Всего начислено: | 29000 | Выплачено: | |||||

| Аванс | 10000 | ||||||

| Перечислено на карту | 15000 | ||||||

| Всего выплачено: | 25000 | ||||||

| Задолженность за предприятием на начало месяца: | 15000 | К выплате за июнь: | 15230 | ||||

Зарплата выплачивается персоналу в период с 1 по 15 число месяца следующего за отчетным периодом.Пункт «задолженность за предприятием на начало месяца» остается с прошлого расчетного периода (в примере — мая).

На данном примере выплата заработной платы за май производится в июне, что отражено пунктом «перечислено на карту».

Июньская же зарплата будет выплачена в июле, соответственно, эта операция будет отображена в расчетном листке за июль.

Сумма из колонки «к выплате за июнь» — 15230 будет отражена в июльском расчетном листе как «задолженность за предприятием на начало месяца» и после ее фактической выплаты появится в колонке выплачено.

По ст. 236 ТК РФ работодатель обязан при несвоевременной выплате зарплаты сразу выплачивать компенсацию за задержку. Тогда в колонке начислено появится еще одна позиция «компенсация за задержку зарплаты».

Что такое общий облагаемый доход?

Общий облагаемый доход в расчетном листке — это сумма, начисленная сотруднику с начала года, которая облагается НДФЛ – 13 %.

Не все доходы работников облагаются налогом с доходов.

Ст. 217 НК РФ устанавливает ограничения по этому поводу.

Межрасчетные выплаты

Понятие межрасчетные выплаты не всегда используют в расчетных листах. Это авансы или начисления, которые выдаются в период между совершением основных расчетов.

Например, это может быть аванс или отпускные суммы. Они выдаются именно в межрасчетный период.

Такие выплаты могут производиться одним из способов:

- через банк, реестром перечислений;

- через кассу, расходным кассовым ордером или платежной ведомостью.

Как разобраться с вычетами на детей?

Граждане, имеющие несовершеннолетних детей или учащихся на очной форме, вправе рассчитывать на стандартные налоговые вычеты на детей.

Они уменьшают налогооблагаемую базу.

Чтобы разобраться с данной льготой, нужно знать, какие виды вычетов предусмотрены НК РФ.

Вычеты на детей предоставляются в следующих размерах:

- на одного ребенка – 1400 рублей;

- на второго отпрыска – 1400 рублей;

- на третьего и последующих детей по 3000 рублей;

- за детей инвалидов родителям – 12000 рублей;

- приемным родителям за детей инвалидов – 6000 рублей.

Вычеты на детей предоставляются ежемесячно до момента превышения суммарного дохода 350 тыс. руб.

С нового года отсчет начинается заново. Положенные суммы льготы отражаются в строке листка «вычет на детей».

Например, если сотрудник имеет 1 ребенка и написал заявление в бухгалтерии на льготу, в его расчетном листе в этой графе будет стоять сумма 1400. Это нужно понимать, как сумма, на которую будет уменьшен облагаемый доход.

Также у работников может возникнуть право на другие виды вычетов: социальные или имущественные. Тогда отдельной позицией в расчетном листе будет указана сумма льготы и ее название.

Коды и шифры

Организациями довольно часто в расчетных листах используются коды доходов, чтобы расшифровать их, нужно знать, какие предусмотрены.

Основные шифры для отражения в листке по заработной плате:

- 2000 – зарплата;

- 2012 – отпускные;

- 2013 – компенсация за неиспользованный отпуск;

- 2014 – выходное пособие;

- 2300 – оплата больничного листа;

- 2762 – выплаты в форме материальной помощи при рождении, усыновлении и др.

Перечень кодов довольно широкий, он утвержден приказом ФНС № ММВ-7-11/[email protected]

Как должны отражаться отпускные?

Если работник ходил в отпуск, то в расчетном листе появится отдельная позиция в начислениях «оплата отпуска по календарным дням», она отражается кодом «2012».

Не позднее, чем за три дня до ухода отдыхать работодатель должен выплатить отпускные суммы (ст. 136 ТК).

При выплате в графе «выплачено» появится сумма начисленных отпускных за минусом НДФЛ.

Если есть исполнительный лист, то на руки работник получит еще меньше денег.

Пример

Условие:

Сотруднику начислены отпускные за 28 дней 45000 рублей.

По исполнительному листу с него ежемесячно удерживают 20%.

Расчет:

В колонке «выплачено» появится сумма: 45000 — (45 000 – 45000 * 13 %) * 20% = 31320 руб.

Другими словами, из начисленных отпускных сначала бухгалтер отнимет НДФЛ, потом 20% по исполнительному листу, разницу выдаст сотруднику.

Как читать строку «всего удержано»?

Этот раздел отражает все удержания из зарплаты сотрудника по закону.

Это могут быть такие позиции:

- Налог с дохода физических лиц. Он рассчитывается как 13 % с начисленной суммы, за минусом вычета (если такой есть).

- Удержания по исполнительным документам. Максимальная сумма таких удержаний не может быть более 50 %. В исключительных случаях 70 %.

- Удержания по заявлению самого работника. Например, добровольные перечисления в пенсионный фонд.

- Удержания на основании приказов по предприятию: возмещение ущерба, подотчетных сумм, членских взносов и т. п.

Все перечисленные позиции, если они присутствуют в расчетном листке, удерживаются из начисленной зарплаты и суммарно отражаются в строчке «всего удержано».

Подводим итоги

- При расчетах с физическими лицами в платежных поручениях нужно указывать код дохода. Выбрать его можно, основываясь на сути выплаты и классификации Центробанка.

- Формат платежки не поменяли. Код указывают в поле 20. Если организация удержала с сотрудника суммы по исполнительным листам, это нужно указать в назначении платежа.

- Компания обязана обеспечить правильное заполнение платежных документов. Банк имеет право пропустить платежку с неверным кодом или без него. Если из-за ошибки с сотрудника спишут завышенные суммы, организацию могут оштрафовать.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Правила выдачи расчетных листков по зарплате

На федеральном уровне утверждены основы предоставления расчетного листка по зарплате. Они конкретизируется локальными актами работодателя.

Главный принцип – строгая формальность, своевременность, достоверность информации.

У работника должно быть представление о начисленной заработной плате, включая взносы и отчисления, которые производит за него работодатель.

Когда зарплату за работника по доверенности получает другой человек, следует поинтересоваться предусмотрена ли в доверенности возможность получать расчетные листы. Если содержание доверенности носит универсальный характер, то работодатель должен выдать лист на руки доверителю сотрудника.

Исходя из содержания документа, сотрудник видит:

- из каких компонентов складывается его зарплата;

- размер чистого дохода;

- величину дополнительных платежей и премий;

- удержания и отчисления.

В сумму оплаты по расчетным листам включены: оклад, сверхурочные, оплата работы в праздники, больничные и др.

Большинство организаций по-прежнему не выдают сотрудникам ежемесячно на руки такие документы, что формально считается правонарушением.

Расчетный листок предоставляет не только основной работодатель, но руководитель предприятия, где работник трудится по совместительству.

Документ также могут получить надомные сотрудники или работники, сотрудничающие с предприятием на дистанционной основе.

Когда следует формировать документ

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Расчетный листок нужно делать за несколько дней до зарплатных выплат, выдавать же его можно также заранее или в день выдачи заработной платы. При этом, следует помнить о том, что обычно выдача зарплаты делится на два этапа, в разницей в две недели — так вот расчетный листок должен предоставляться сотрудникам в день получения ими «окончаловки», когда все необходимые суммы уже подсчитаны. Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно. При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Расчетный листок по зарплате сотрудникам

Расчетный листок по зарплате должен быть разработан работодателем и оформлен его письменным распоряжением. Единой формы документа не предусмотрено. Но бланк есть в учетных программах, например, в 1C Зарплата.

Готовая форма удобна для заполнения. Записи в нее вносятся исходя из ведомостей, первичных документов. Бланк распечатывается на принтере.

Правила выдачи расчетных листов могут быть согласованы в коллективном договоре и принимаются с учетом позиции профсоюзного органа.

Сроки выдачи

Трудовым законодательством предусмотрена обязанность выплачивать сотруднику зарплату 2 раза в месяц.

Расчетный лист может быть предъявлен каждый раз после перечисления работника заработанной суммы.

Специалисты рекомендуют выдавать его после окончательного расчета за месяц или другой согласованный период.

Конкретного срока передачи работнику расчетного листа в бумажной или электронной форме не предусмотрено.

Документ обязателен при расторжении трудового договора с сотрудником. При выдаче отпускных расчетный лист сотруднику не передается.

Сколько процентов подоходный налог с зарплаты? Смотрите тут.

Зарплата на карту

Перечисление денег на карту не освобождает работодателя от обязанности передавать расчетный лист. Он оформляется под роспись сотрудников.

Распространено использование журнала для учета расчетных листков, хотя обязанность оформления такого документа на общероссийском уровне не предусмотрена.

Рекомендуем к прочтению: Можно ли на зарплатную карту перечислять другие деньги

На больничном

Начисленные и выплаченные суммы больничных также учитываются. Вычислениями занимается бухгалтер. При необходимости, он обязан разъяснять сотруднику содержание полученного документа.

У расчетного листа нет прямой юридической силы, но он может служить в качестве доказательства на судебном процессе.

Что это и для чего он нужен

Расчетный лист – это документ, в котором работодатель информирует работника о полученной заработной плате, а также о произведенных удержаниях. В нем также указывается сумма подоходного налога и другие сведения, к примеру, премии за выслугу и т. д.

Он представляет собой выписку, которая должна выдаваться работнику при получении им заработной платы.

Их выдача в первую очередь направлена на защиту прав работника. Он должен получать документированное подтверждение о своевременной и полной заработной плате. Если без указания причин зарплата не соответствует той, которая была указана при заключении трудового договора, с помощью данного документа работник может в судебном порядке оспорить это.

Не нашли ответа на свой вопрос? Узнайте,

как решить именно Вашу проблему — позвоните прямо сейчас: (Москва) (Санкт-Петербург) (Остальные регионы) Это быстро и бесплатно!

Как читать?

Чтобы выяснить, как разобраться в содержании расчетного листа, нужно обратить внимание на таблицу и суммы, указанные в ней.

Информация в расчетном листе размещена в специальных графах и представлена в цифровой форме.

В каждой графе указано наименование выплаты (удержания, отчисления) и его суммы.

Расшифровка

Под таблицей бланка расчетного листа указаны формулы подсчета платежей в каждой графе (гр.):

- гр. 1 – общая выплата;

- гр. 2 – суммы социальных и имущественных вычетов;

- гр. 3 – суммы оклада НДФЛ;

- гр.4 – ежемесячная доплата (премия);

- гр.5 – доплата за руководство структурным подразделением;

- гр.6 – общая сумма начислений;

- гр. 7 – НДФЛ;

- гр. 8 – добровольные страховые суммы;

- гр.9 – общая сумма удержания;

- гр. 10 – первая сумма, перечисленная через кассу в банк (аванс);

- гр. 11 – последующая сумма, начисленная сотруднику (получка);

- гр. 12 – общая сумма выплат.

Образец

В расчетном листе указывается наименование организации, ФИО сотрудника, его номер по рабочему табелю. Могут быть указаны структурное подразделение, отдел, филиал организации, где трудится работник.

Единого образца расчетного листка по зарплате не существует. Работодатель должен разработать свою форму расчетного листа или утвердить своим распоряжением форму шаблона, предусмотренную в учетных программах.

Как передать работнику расчётный лист

Расчетный лист можно передать работнику лично из рук в руки в бухгалтерии или кассе организации непосредственно при получении денег или через средства электронной связи или доверенное лицо. Ст. 136 ТК РФ обязует работодателя уведомлять персонал о начисленной зарплате и удержанных суммах. С этой целью ежемесячно перед выплатой заработной платы сотрудники получают расчетные листки. Не все могут понять его и разобраться в цифрах, кодах, шифрах, содержащихся в этом документе. Поэтому разберемся в каждой позиции этого документа детально. Статья описывает типовые ситуации. Чтобы решить Вашу проблему – напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 – Москва – ПОЗВОНИТЬ +7 – Санкт-Петербург – ПОЗВОНИТЬ +7 – Другие регионы – ПОЗВОНИТЬ Это быстро и бесплатно!

Понятие расчетного листка по зарплате и его функция

Расчетный лист – документ, помогающий работодателю осведомлять сотрудника о различных удержаниях и полученной зарплате. Кроме того, здесь же указывают сумму обязательного налога и дополнительную информацию, например, премии за какую-либо выслугу.

Документ напоминает некую выписку, выдаваемую сотруднику в момент получения зарплаты.

Согласно ТК РФ все фирмы обязуются сопровождать выдачу зарплаты документом. Это обязанность, а не право предпринимателя.

Ответственность предпринимателя и порядок выдачи бланка документа

Согласно ст. 136 ТК, работодатель обязуется выдавать документ в день перечисления зарплаты. Исключений из данного правила не существует.

Правила расчета заработной платы в расчетном листе.

Работодатель обязан уведомлять как основных сотрудников, так и временных работников и совместителей.

Расчетный лист запрещается выдавать в день получения аванса, а также при выдаче отпускных. При получении самой зарплаты в листе обычно указывают начисления, выполненные раньше.

Интересуетесь выращиванием кур в промышленных масштабах — всю необходимую информацию можно увидеть здесь.

Рекомендуем к прочтению: Сколько расчетных счетов может иметь ип

Заработанные финансы перечисляются сотруднику на карту (что обычно заранее обозначено в трудовом договоре) или выдаются на месте работы. Выдача документа, сопровождающего зарплату, не может зависеть от варианта ее передачи (на счет в финансовой организации или на руки).

Если начисление зарплаты происходит на счет, то наниматель вправе установить порядок выдачи документа лично. Например, работодатель может выдать документ как в бумажной, так и в электронной форме.

Образец приказа об утверждении расчетного листа можно скачать здесь.

Из-за того, что выдача документа считается обязанностью любого работодателя, за невыполнение данного закона налагается ответственность в форме следующих штрафов:

- для должностных лиц — от 1 000 до 5 000 руб;

- для юридических лиц — от 30 000 до 50 000 руб. с вероятной остановкой деятельности фирмы до 3-х месяцев;

- для ИП — от 1 000 до 5 000 руб. с вероятной остановкой деятельности фирмы до 3-х месяцев.

При неоднократном нарушении данного закона для работодателя предусмотрен штраф, который запрещает вести индивидуальную деятельность в течении 3-х последующих лет.

Непременное соблюдение конфиденциальности является дополнительным пунктом закона.

В документе обязательно указывается размер зарплаты и Ф.И.О. сотрудника. Работодателю необходимо убеждаться попадают ли расчетные листы к необходимому сотруднику. Заработная плата и сопутствующие ей документы выдаются работнику лично.

Позиции, которые должны быть отражены в обязательном порядке

Форму бланка работодатель имеет право принять самостоятельно или с разрешения профсоюза (при наличии). Обязательные реквизиты:

- Наименование организации.

- Период, за который производятся выплаты (число, месяц, год).

- ФИО сотрудника.

- Должность, квалификация работника.

- Табельный номер (регистрационный номер в системе предприятия).

- Обязательные графы с указанием часов выработки (дней, смен).

- Подписи уполномоченных лиц и печать компании.

Представительный орган может заявить желание внести исправления в документ. Руководитель в данном случае не может отказать. Изменения должны внести в течение 3 рабочих дней.

Образец и порядок утверждения формы документа

Общего утвержденного вида расчетного листа найти невозможно. Любой наниматель вправе разработать форму документа и далее утвердить ее в своей фирме.

Образец бланка расчетного листка и его форму можно скачать тут и тут.

Обычно в компаниях, в которых бухгалтеры производят учет используя автоматизированное программное обеспечение, форму выбирают в соответствии с ним.

Наказание за отсутствия расчетного листа.

Что лучше ИП или ООО? Эта статья вам поможет определиться.

Очень важно не забыть утвердить будущую форму в порядке, который установлен для принятия местных нормативных актов. Применение неутвержденной формы документа также является основанием для наложения штрафа. Для утверждения формы документа предприниматели должны выпустить приказ.

Содержание расчетного листа

Существуют некоторые составляющие, которые непременно включаются в состав расчетного листа:

- сумма отработанного сотрудником времени;

- общая сумма без удержаний и налогов;

- Ф.И.О. работника;

- составные части зарплаты;

- расчет производимый при увольнении.

Штрафные санкции не могут быть больше 20% от зарплаты (в других случаях – 50%).

К возможным удержаниям причисляют:

- вклады в профсоюзный комитет;

- аванс, который выдают за счет зарплаты, при условии того, что сотрудник его не отработал;

- алименты;

- НДФЛ и другие взносы в различные страховые фирмы;

- суммы, которые начисляются ошибочно ввиду возникших ошибок в системе.

Нужен ЕГРИП — получите его через интернет. Подробная инструкция находится тут.

Так как документ выдают во время получения самой зарплаты, в нем указывают все заработанные за месяц суммы. Кроме того, указывают штрафы, а также премии, сверхурочные, работу в выходные, дополнительную сумму за работу в неблагоприятных для здоровья условиях.

Пример расчетного листка.

Вопросы и ответы

Была уверена, что общий облагаемый доход в расчётном листке — это вся сумма дохода, которая облагается налогом. А теперь засомневалась…

В листочке за январь (год только начался!) начислена сумма (из трёх слагаемых), с неё взято 13%. Всё математически правильно.

Но почему величина «начислено» не совпадает с «общим облагаемым налогом». Разница в размере одного слагаемого (премия).

Но с этого слагаемого (премии) удержано 13% .

Ерунда какая-то получается

Эксперт:

Общий облагаемый доход в расчетном листке — это сумма, начисленная сотруднику с начала года, которая облагается НДФЛ – 13 %. Не все доходы работников облагаются налогом с доходов. Ст. 217 налогового кодекса РФ устанавливает ограничения по этому поводу.

расчетный листок по зарплате выдается лично работнику или иным способом если я работаю сторожом по ночам в нерабочее время основного состава

Эксперт:

В соответствии с требованиями статьи 136 ТК РФ при выплате заработной платы работодатель обязан извещать в письменной форме каждого работника, в том числе: о составных частях заработной платы, причитающейся ему за соответствующий период; о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику; о размерах и об основаниях произведенных удержаний; об общей денежной сумме, подлежащей выплате. В Письме Роструда от 18 марта 2010 года №739-6-1 уточняется порядок выдачи расчетных листков, а именно: выдача расчетных листков должна производиться не позднее дня окончательного расчета с сотрудником за месяц; перечисление зарплаты на банковскую карту не отменяет необходимость выдачи расчетного листка;

Вы можете прийти в рабочее время и получить расчтеный лист.

Эксперт:

Согласно статьи 136 ТК РФ:

При выплате заработной платы работодатель обязан извещать в письменной форме каждого работника: 1) о составных частях заработной платы, причитающейся ему за соответствующий период; 2) о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику; 3) о размерах и об основаниях произведенных удержаний; 4) об общей денежной сумме, подлежащей выплате. Форма расчетного листка утверждается работодателем с учетом мнения представительного органа работников в порядке, установленном статьей 372 настоящего Кодекса для принятия локальных нормативных актов.

Вы не можете договориться, что бы Вам оставили расчетный лист или передали по смене?

Удачи!

Объясните мне пожалуйста, что означаю суммы с отрицательным знаком в разделе «Начисленно», в графе «Сумма», в моем расчетном листке и правильно ли начисленна заработная плата!?

Эксперт:

Уважаемый Сергей. Разобраться в Вашем расчетном листке стороннему человеку невозможно, во всяком случае, видя только сам расчетный листок. Почему?

В соответствии с ч. 1 и 2 ст. 136 Трудового кодекса РФ при выплате заработной платы работодатель обязан извещать в письменной форме каждого работника: 1) о составных частях заработной платы, причитающейся ему за соответствующий период;

2) о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

3) о размерах и об основаниях произведенных удержаний;

4) об общей денежной сумме, подлежащей выплате.

Форма расчетного листка утверждается работодателем с учетом мнения представительного органа работников в порядке, установленном статьей 372 Кодекса для принятия локальных нормативных актов.

Следовательно, в каждой организации и в вашей в том числе форма расчетного листка своя, и приняты свои условные обозначения выплат.

Поэтому совет: при желании запросите у работодателя приказ об утверждении формы расчетного листка, либо напишите заявление с просьбой разъяснить произведенные начисления (см ст. 62 Трудового кодекса РФ).

Естественно, ответить на вопрос правильно ли начислена з/п тем более невозможно, не зная данных о Вашей работе в ноябре 2014 г.

Санкт-Петербург. В Расчетном листе за месяц 58000т р, по факту на карту перечислили 33000 т р . На мои вопросы супервайзер отмалчивается. Не дает внятного ответа. Бормочет , нужно звонить в Омск, гл. Офис там.Тянет время до еженедельного собрания. Как мне уволится и получить расчет в один день в данной организации?

С Уважением.

Эксперт:

В расчетном листке, который Вы приложили, за август месяц Вам начислено 29 486,96 рублей. Вычитаем НДФЛ и получаем сумму которая перечислена Вам на карточку, а именно 25 653 ,96 (эта сумма указана в расчетном листке в графе Долг за предприятием на конец месяца).

Сумма 58 552,67 в графе Общий облагаемый доход показывает все начисления суммарно с даты вашего трудоустройства (насколько мне стало понятно это два месяца — июль и август).

Таким образом каких-либо нарушений работодателем я не вижу (если конечно заработная плата за предыдущий месяц в размере 25 286,71 была действительно Вам выплачена). В связи с чем, при расторжения трудового договора, Вам необходимо руководствоваться ст. 80 ТК РФ:

Работник имеет право расторгнуть трудовой договор, предупредив об этом работодателя в письменной форме не позднее чем за две недели, если иной срок не установлен настоящим Кодексом или иным федеральным законом. Течение указанного срока начинается на следующий день после получения работодателем заявления работника об увольнении По соглашению между работником и работодателем трудовой договор может быть расторгнут и до истечения срока предупреждения об увольнении.

Желаю удачи!

работаю в ЖЭКе уже два года и никак немогу понять что пишут в расчетном листке, моя зарплата всегда постоянная, аванс 15000 и зарплата 25000 плюс минус тысяча. В расчетном листке постоянно фигурируют различные непонятные цыфры причем в графе Выплаты. Я таких денег отродясь не получала, от бухгалтерии никто не может добится что это за суммы. Порой в 100000 и так каждый месяц. Облагаемый доход знаю что плюсуется, но остальное неведомые суммы. На прикрепленном фото, зеленым выделено Общее начисление и минус налог, красным всегда разные непонятные цифры.

Эксперт:

Антон.

В общем-то — обычный расчетный листок из программы 1 С.

На основании одного расчетного листка нельзя сделать однозначного вывода. Нужно еще видеть, за какие суммы вы расписывались в ведомостях (если выплаты через кассу) или какие суммы перечисляли в банк.

Кроме того, нужно знать, когда у вас выплатные дни — когда за первую половину месяца платят (аванс), когда за вторую (окончательный расчет).

Сумма «долг за предприятием на начало месяца» обычно присутствует, когда окончательный расчет за отчетный месяц производится после начала следующего месяца.

Судя по тому, что в графе «выплачено» указано три платежных документа, то вы должны расписываться за три суммы. Вполне возможно, что третья ведомость — «левая», деньги по которой получаете не вы (подписи подделываются).

Если вам нужно более подробно обсудить свою проблему, предоставив дополнительные документы и сведения, то можете обратиться ко мне в чат в рамках платной услуги (стоимость согласовывается в чате).

Как расшифровать листок?

Во всех компаниях бухгалтерский учет ведут опираясь на особые коды, представляющие счета организации. Для верного ведения документации при составлении расчетного листа стоит непременно расшифровать данные коды.

Это очень поможет произвести верный расчет зарплаты. Зарплату сотрудника высчитывают, опираясь на следующие факторы:

- разряд и его уровень подготовки;

- уровень сложности совершаемой им работы;

- качество выполненных операций;

- опыт сотрудника;

- результат произведенных действий;

- условия, в которых работает работник.

Каждая организация отличается своими цифровыми показателями и личными шифрами. Каждая имеет различное число цифр и даже их набор. Расшифровка листов позволяет сотрудникам устанавливать правильность начисления зарплаты, а оцифровка — облегчить выплаты отелом бухгалтерии.

Некоторые работодатели пытаются ввести другие формы оповещения сотрудника о составляющих зарплаты. Например, они создают электронный каталог, размещаемый в компьютерной сети компании и содержащий перечень сотрудников с данными, которые должны указывать в расчетном листе.

Это поможет уберечь организацию от нежелательных штрафов.

Хотите знать больше о расчетном листе — посмотрите это видео:

Что собой представляет?

Расчетный лист — это официальный документ, оформляющийся на каждого конкретного сотрудника и содержащий в себе информацию о частях, из которых собирается заработная плата.

В этот список входят:

- Основной оклад.

- Дополнительные начисления, в которые могут входить отпускные, компенсации, премии и другие дополнительные выплаты.

- В отдельных случаях включается размер удержаний, таких как отчисление в пенсионный фонд РФ и налоговую или штрафов.

- В конце расчетного листа указывается общая итоговая сумма выдаваемой зарплаты.

Данный листок должен выдаваться ежемесячно без требований работника в обязательном порядке.

В случае отсутствия выдачи расчетного листа можно говорить о нарушении статьи 136 ТК РФ.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом, обычно, бухгалтером. Не допускается передача через другого человека, поскольку уровень Вашей зарплаты является коммерческой тайной и не подлежит разглашению. Полученный нами расчетный листок будет выглядеть примерно так:

Рис. 1. Расчетный листок по зарплате расшифровка (образец)

Форма бланка может быть различной, поскольку она никак не установлена законодательно, но содержать он будет следующие разделы:

- Начислено;

- Удержано;

- Выплачено;

- К выплате (либо задолженность работодателя/работника).

Некоторые компании, особенно это актуально для крупных компаний, в бланке указывают коды выплат и удержаний. Получив такой закодированный расчетный листок по зарплате расшифровка кодов в нем ставит работника в тупик. Важно знать, что использование таких кодов не установлено законодательно и работодатель должен либо привести вместе с кодами в листке также и наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Выводы

Чтобы разобраться в расчетном листке, нужно знать из каких составляющих он состоит.

Работодатель обязан уведомлять персонал о начисленной зарплате и удержанных из нее суммах. Для этого на руки выдаются расчетные листки. Закон не утверждает специальной формы расчетного листа, работодатель вправе сделать это самостоятельно.

Основными блоками расчетного листа являются: начислено, удержано, всего выплачено, к выплате, задолженность предприятия на начало месяца. Все виды доходов работника имеют свой индивидуальный код или шифр.

Назначение песко-нефтеуловителя КПН

Установка предназначена для улавливания песка, взвешенных и плавающих веществ из поверхностных и производственных сточных вод.

Применяется в качестве сооружения очистки стоков перед сбросом их в сети городской канализации после предварительной грубой механической очистки на решетках и песколовках, и в качестве сооружения механической очистки перед сорбционными фильтрами.

Сооружение совмещает в одном корпусе ступени очистки от взвешенных веществ, нефтепродуктов и доочистку, устанавливаются как в схемах с первичным аккумулированием, так и в схемах с разделением потока.

Срок выдачи зарплатных квитков

Как уже было указано, данный листок выдается сотрудникам компании ежемесячно. Он может выдаваться через кассу, если зарплата перечисляется в виде наличности.

Если зарплата начисляется на банковские карты служащих, то в день перечисления заработной платы. Либо же передачей документов может заниматься уполномоченное лицо в определенный установленный день месяца.

Составлением расчетного листка могут заниматься следующие лица:

- Работник профсоюза.

- Работник бухгалтерии, если организация мала для создания профсоюза.

- Сам предприниматель, если работник является сотрудником ИП.

Указанный документ относится к личным данным, поэтому передается исключительно в руки сотруднику. Передача через третье лицо в данном случае недопустима.

Многие современные предприниматели стремятся к экономии времени, денег и бумаги. И стараются выдавать расчетные листы через интернет на персональную электронную почту. Однако такой способ возможен лишь в дополнение. Использовать его в качестве основного нельзя.

Исключение в данном случае составляют только дистанционные работники. Всем остальным штатным сотрудникам следует предоставлять информацию о заработной плате на бумажном носителе.

Для проверки правильности проведенных начислений и вычетов потребуется обратить внимание на несколько основных моментов.

В первую очередь, на количество отработанных часов и величину тарифной ставки. При необходимости работник может самостоятельно посчитать примерную величину своей зарплаты, особенно если знает о том, какие надбавки и в каком размере должен был получить.

Поскольку результаты могут получиться приблизительные, стоит обращаться в бухгалтерию при наличии больших расхождений. В случае минимальных может оказаться, что был упущен из внимания тот или иной пункт корректировки зарплаты. Например, наиболее часто упускается подоходный налог.

Согласно ТК РФ, заработная плата выплачивается минимум два раза в месяц. Однако расчетный листок следует выдавать при окончательном расчете (письмо Роструда от 24.12.2007 № 5277-6-1). То есть при выплате аванса квиток не выдается. Объяснить это можно и тем, что на момент выплаты зарплаты многие показатели еще не известны, например НДФЛ.

Не нужно выдавать квиток раньше срока при выплате отпускных.

А вот если человек увольняется, с ним нужно произвести окончательный расчет и выдать квиток со всеми начислениями и удержаниями.

В первую очередь нужно всегда помнить о том, что в расчетном квитке содержатся личные данные работника, которые нельзя разглашать (ст. 88 ТК РФ, ст. 7 Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных»). Значит, квиток должен попадать в руки конкретного работника, чтобы не было утечки информации.

Чаще всего квиточки выдает бухгалтер-расчетчик, который в силу своей работы знает обо всех начислениях работников. Работодатель должен под роспись ознакомить всех уполномоченных лиц, имеющих доступ к персональным данным работников, с положением о конфиденциальности персональных данных (ст. 86, ст. 88 ТК РФ).

Для многих привычнее бумажная форма расчетного листка. Но в век современных технологий некоторые работодатели высылают зарплатные квитки на личную либо корпоративную электронную почту сотрудника. Правомерны ли такие действия — на этот вопрос нет однозначного ответа. С одной стороны, Трудовой кодекс требует от работодателя выдавать расчетные листки исключительно в письменной форме ( ст. 136 ТК РФ). С другой стороны, есть судебные решения, согласно которым пересылка расчетных листков по e-mail не запрещена законодательством.

Четко определена возможность получения квитков в электронном виде только для дистанционных работников ( ст. 312.1 ТК РФ).

Предлагаем ознакомиться Расчет зарплаты при работе вахтовым методом || Как добиться выплаты заработной платы Муж отработал вахтовым методом 15 месяца

Если работодатель решит осуществлять выдачу расчетных листков всем сотрудникам путем направления на электронную почту, это положение нужно закрепить в локальном акте и ознакомить с ним сотрудника. Если вы не хотите лишних споров с трудовой инспекцией, лучше выдавать листки на бумажном носителе.

Также не будет лишним завести журнал выдачи расчетных листков, где работники будут ставить подпись об их получении. Такой журнал обезопасит компанию в случае судебных разбирательств с работниками. Помимо журнала, в форме квитка можно предусмотреть отрывную часть, где будет ставится подпись о получении (аналогично доверенности). Способ о подтверждении факта выдачи расчетных листков работодатель вправе выбрать самостоятельно.

Если работодатель не будет выдавать расчетные листки, он нарушит трудовое законодательство. За такие нарушения его ждет штраф от 30 000 до 50 000 рублей. Должностные лица могут заплатить штраф в размере от 1 000 до 5 000 рублей (ч. 1 ст. 5.27 КоАП РФ). За повторное нарушение штрафы будут выше.

Эксперт сервиса Норматив

Е.А. Рогачева

Во время выплаты первой части заработной платы (аванса), как правило, еще не известны все причитающиеся за месяц (в том числе и за первую половину) начисления и удержания, такие как премиальные выплаты, начисления по листкам нетрудоспособности, сумма исчисленного НДФЛ, удержания по исполнительным листам и т.д.

Преимущества песко-нефтеуловителя НВК-КПН

- Высокая степень очистки стоков — на выходе достигает 95%.

- Корпус произведен из сверхпрочного армированного стеклопластика в соответствии со СанПиН 2.1.2.729-99 «Строительные материалы, изделия и конструкции. Гигиенические требования безопасности».

- При изготовлении используются смолы лучших импортных производителей.

- Неприхотливая эксплуатация оборудования, недорогое обслуживание.

- Термостойкость установки и устойчивость к агрессивной среде.

- Действует доставка по всей России и Казахстану.

Принцип работы песко-нефтеуловителя КПН

Поверхностные стоки направляются в первый отсек отстойной части сооружения, где установлена отбойная перегородка. В пескоулавливающем отсеке — 1й фильтрующий модульный блок загрузки (с поперечно –перекрестной структурой (3)). Данный модуль служит для первичного отстаивания от грубодисперсных примесей и нефтепродуктов. Блок выполнен из надежного ударопрочного материала (полипропилен).

После зоны отстаивания сточные воды направляются в блок с фильтрующими элементами (4). Блок представляет собой стеклопластиковый короб с пенополиуретановой загрузкой. Свойства материала загрузки позволяют осуществлять непрерывную фильтрацию сточных вод в течение длительного времени (от 100 до 150 часов). Возможна как промывка, так и замена фильтрующей загрузки.

Каждый блок снабжен стояками откачки:

1 — стояк откачки осадка;

2 — стояк откачки нефтепродуктов.

Далее, очищенный сток отводится в блок доочистки (5), который выполнен в виде вертикального короба, оборудованного нижней распределительной системой, верхним водосборным трубопроводом. Загрузка фильтра — угольный порошок. Фильтрация производится снизу-вверх через расчетный слой сорбента. Материал обеспечивает эффективное извлечение нефтепродуктов из очищаемой воды до норм предельно допустимых концентраций водоемов рыбохозяйственного водопользования.

По техническому заданию НВК-КПН с дополнительным сорбционным блоком может быть изготовлен из металла или ПНД. Так же возможна установка датчика уровня песка, датчика уровня нефтепродуктов.