Декларация НДС 2021 – бланк

С первого квартала 2021 г. применяется новая форма декларации по НДС. Бланк утвержден приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558 в редакции от 20.12.2016.

По НДС отчетность «на бумаге» не сдается с 2014 г. – отчитываться в ИФНС нужно электронно по ТКС через спецоператора. Бумажный бланк могут использовать только налоговые агенты-неплательщики, и агенты-налогоплательщики, освобожденные от исчисления и уплаты НДС (п. 5 ст. 174 НК РФ, письмо ФНС РФ от 30.01.2015 № ОА-4-17/1350).

Сдается декларация по НДС в срок не позднее 25 числа после истекшего квартала. За 4 квартал 2021 г. нужно отчитаться до 25.01.2018 г., независимо от формы подачи отчета.

Кто обязан представлять декларацию

Не все предприниматели и организации обязаны по закону подавать декларацию НДС.

Далее перечисляются налоговые плательщики, для которых это требование актуально.

- ИП на ОСНО.

- ООО на ОСНО.

- ИП на УСН и ЕНВД при ввозе продукции из-за границы, при работе в виде простого товарищества или при выставлении потребителю счета-фактуры с указанным НДС.

Не платят НДС следующие предприниматели и организации:

- ИП на УСН.

- ИП на ЕНВД.

- ИП на ЕСХН.

- ИП на ПСН.

- ИП и ООО на ОСНО в случае, когда их оборот за три месяца составил меньше двух миллионов рублей. Тогда они могут не перечислять НДС, но они должны предварительно уведомить об этом налоговую.

Существует единая упрощенная декларация. Она предусмотрена для случаев, когда в результате предпринимательской деятельности не меняется баланс банковских счетов, а объекты налогообложения по НДС отсутствуют.

Такой упрощенный вариант заполняется на бумаге. Требование подавать декларацию в электронном формате на эти случаи не распространяется.

Состав декларации по НДС

Порядок заполнения декларации разработан ФНС РФ в приложении № 2 к тому же приказу № ММВ-7-3/558, которым был утвержден бланк.

Бланк НДС – это титульный лист и 12 разделов, из которых обязательным для всех является только раздел 1, а остальные заполняются лишь при наличии соответствующих данных.

Так, для налогоплательщиков, в отчетном квартале осуществлявших только необлагаемые НДС операции, обязательным к заполнению является раздел декларации НДС 7. «Спецрежимники», выделявшие в счетах-фактурах НДС, и лица, освобожденные от обязанностей налогоплательщика по статьям 145 и 145.1 НК РФ, но выставившие счета-фактуры с НДС, подают в составе декларации раздел 12. НДС-агенты заполняют раздел 3, если других операций по налогу, кроме агентских, у них не было. Для налогоплательщиков, ведущих книги покупок/продаж, предназначены разделы 8 и 9, а для посредников, заполняющих декларацию по данным журнала учета счетов-фактур – разделы 10 и 11.

Общие правила

Прежде чем говорить о порядке заполнения нужно отметить тот факт, что сам документ должен заполняться в соответствии с определенными нормами:

- Не допускаются самостоятельно подготовленные формы – только государственный бланк;

- Бланк может быть заполнен как от руки, так и на компьютере;

- Если бланк распечатывается, то текст должен находиться только на одной странице листа А4. Листы степлером не скрепляются;

- Для каждой строки прописывается только один показатель, не больше. Если остались пустые ячейки, то в них ставится прочерк;

- При заполнении денежные суммы указываются в полных рублях – копейки округляются;

- При заполнении декларации используются печатные заглавные буквы;

- Если запись ведется вручную, то нужно писать чернилами черного, фиолетового или синего цвета;

- Если запись ведется на компьютере, то используется шрифт Courier New. Допустимый размер – 16;

- В декларации не должно быть опечаток и противоречащих друг другу сведений, в заполненном от руки документе не должно быть помарок.

Имейте в виду, что нарушение этих правил может привести к тому, что декларацию просто не рассмотрят, и вам придется подавать её повторно, что может привести к непредвиденным задержкам и штрафам.

Декларация НДС-2017: заполнение обязательных разделов

Заполняется НДС-декларация на основании следующих документов:

- Книги покупок и книги продаж,

- Счета-фактуры от неплательщиков НДС,

- Журнал учета счетов-фактур (посредники),

- Регистры бухучета и налоговые регистры.

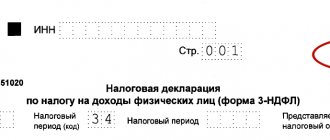

Титульный лист декларации вполне стандартный. В нем заполняются данные об организации/ИП:

- ИНН и КПП,

- Номер корректировки – «0» для первичной декларации, «1», «2» и т.д. для последующих уточненных,

- Код налогового периода, согласно приложения № 3 к Порядку заполнения, и год,

- Код ИФНС, куда подается отчетность,

- Наименование/Ф.И.О. плательщика НДС, как указано в уставе фирмы, или в паспорте физлица,

- Код ОКВЭД, как в выписке из ЕГРЮЛ/ЕГРИП,

- Количество страниц декларации и прилагаемых документов,

- Контактные данные, подпись руководителя/ИП.

Обязательный для всех раздел 1 налоговой декларации по НДС отражает сумму налога к уплате, или возмещению из бюджета. Данные вносятся в него после подсчета результатов в иных необходимых разделах декларации, и включают:

- Код территории по ОКТМО – его можно найти в классификаторе территорий, или на сайтах Росстата и ФНС;

- КБК, актуальный на данный период,

- По строкам 030-040 отражают итоговые суммы налога к уплате, а по строке 050 – сумму к возмещению,

- Строки 060-080 заполняются, если в строке «По месту нахождения» титульного листа указан код «227».

Титульный лист с разделом 1 подается в ИФНС и в случае, когда показатели для отражения в разделах 2-12 декларации отсутствуют, такая отчетность по НДС будет «нулевой».

Раздел 1

Сумма налога, подлежащего уплате в бюджет.

В данном разделе прежде всего необходимо обратит внимание на указания кода

ОКАТО. Как известно в каждом регионе он свой. Найти какому коду соответствует тот или иной регион можно в интернете или в письме Стратрегистре Госстата.

В декларации на указания такого кода отводиться 11 знаков, в случае, когда код содержит меньше знаков необходимо на пустующих проставить нули.

Строка 020, отражает код бюджетной классификации.

Строка 030 заполняется всеми налогоплательщиками, а если те освобождены от уплаты НДС проставляются прочерки.

Строки 040 и 050 заполнятся в последнюю очередь, информация берется из раздела 3.

Как проверить декларацию

Прежде чем отправлять готовую декларацию в ИФНС, необходимо проверить корректность ее заполнения. Это можно сделать с помощью «Контрольных соотношений показателей декларации», опубликованных в письме ФНС РФ от 06.04.2017 № СД-4-3/6467. Соотношения проверяются не только внутри декларации по НДС, а сверяются с показателями других отчетных форм и бухгалтерской отчетностью.

Если какое-либо контрольное соотношение по НДС будет нарушено, декларация не пройдет камеральную проверку, налоговики сочтут это ошибкой и направят требование о предоставлении в течение 5 дней соответствующих пояснений. Пояснения налогоплательщики обязаны представлять, как и декларацию, в электронном виде по ТКС (п. 3 ст. 88 НК РФ). Электронные форматы для таких пояснений были утверждены приказом ФНС РФ от 16.12.2016 № ММВ-7-15/682.

Новейшие изменения

Ставка НДС

Большое количество организаций смогут платить НДС по ставке 10 %. Компании, продающие периодические издания (журналы, бюллетени, сборники и т. п.) уплачивают налог по 10 %, за исключением изданий рекламного характера, реклама в которых более 45 % объема одного номера. Ранее этот критерий был равен 40 % (пункт 2 статьи 165 Налогового Кодекса).

С 2021 года дальние пассажирские и багажные перевозки по России железнодорожным транспортом облагаются по ставке НДС 0 % (ссылаясь на пункт 1 статьи 164, пункт 5.3 статьи 165 Налогового Кодекса). Ранее они облагались по ставке 10%. Для подтверждения нулевой ставки перевозчикам необходимо подать в инспекцию данные реестра единых перевозочных документов, с указанием:

- номеров документов по перевозке;

- пунктов назначения и отправления;

- дат оказания услуг;

- стоимости таких услуг.

Если работники компании в 2021 году ехали в командировку поездом, но при этом билет был куплен в 2021 году – перевозчиком был выделен НДС по ставке 10%.

Налоговая служба придерживается позиции, что в таком случае компания может воспользоваться правом заявить вычет.

Пояснения в электронном виде

С 2021 года организации, которые отчитываются электронно, в этом же виде должны по требованию предоставить пояснения (согласно пункту 3 статьи 88 Налогового Кодекса).

Уведомление предоставить пояснения по отчетности налоговая служба может отправить в связи с:

- уточненной декларацией, результатом которой стало снижение налога к уплате;

- допущенными ошибками или расхождениями в декларации.

В большинстве случаев, пояснение на бумажном носителе автоматически считаются непредставленными. Однако, есть ряд исключений:

- налоговая служба не утвердила формат электронного ответа;

- организация получила требование к пояснениям в декабре 2021, а срок ответа припадает на 2017;

- инспекция запросила пояснения по льготам на НДС.

За игнорирование требования пояснений или несвоевременное их представление, инспекция вправе наложить штрафные санкции (пункт 1 статьи 129.1 Налогового Кодекса). Размер штрафа нарушение впервые — 5 000 рублей, за повторное и следующие — 20 000 рублей.

Другие изменения по НДС

- Организация не может начислять НДС по вознаграждению за выдачу гарантии или поручительства.

Ранее это облагалось НДС, но поскольку в ходе судебных разбирательств организации доказывали, что поручителем не оказываются никакие услуги, решением Минфина такие операции с 2017 года не являются объектами налогообложения.

- Необходимо восстанавливать НДС в случае, если организацией были получены субсидии.

Ранее компании восстанавливали налог, если расходы на приобретение благ возмещались из государственного бюджета. С 2017 года при получении субсидий местных и региональных также необходимо заплатить налог, который организация поставила к вычету ранее.

- Компании и индивидуальные предприниматели, приобретающие электронные услуги у зарубежных компаний, уплачивают НДС в качестве налоговых агентов.

Это будут и посредники, ведущие расчеты с покупателями на основании соглашения с компанией-иностранцем по приобретению услуг, связанных с рекламой в сети, предоставлением доступа к базам данных, хостингом, доступом к мобильным приложениям и т. п. По каждой оплате заказчику нужно удерживать НДС по ставке 18/118.

- Меньше контролируемых сделок.

Предоставление гарантии и беспроцентного займа российским организациям – больше не контролируемые следки, в налоговую инспекцию о них отчитываться не нужно. При этом инспекторы не имеют права проверять на соответствие их цены по договорам с рыночными.

- Инспекторы вправе оштрафовать физическое лицо, не сообщившее о недвижимости и транспортном средстве, на которые налоговые уведомления не пришли.

Размер взыскания — 20 % от неуплаченного налога в срок. О таком имуществе необходимо сообщать в письменной форме — до 31 декабря года, который наступает за истекшим налоговым периодом.

Изменения с июля 2017

С 1 июля небольшая компания может воспользоваться правом возмещения НДС до окончания камеральной проверки (пункты и подпункты 2, 4 статьи 176.1 Налогового Кодекса).

Для этого необходимо представить соглашение поручительства с российской компанией, которая:

- не ликвидируется или реорганизуется, не на грани банкротства;

- оплатила за 3 года больше 7 млрд рублей налогов, включая акцизы;

- не имеет задолженностей по налогам, штрафам и пеням;

- располагает обязательствами по поручительствам не больше 20 % активов.

Соглашение поручительства должно истекать не раньше, чем через 10 месяцев после того, как организация подала отчетность с возмещением.

С октября 2021 года пеня за просрочку уплаты налога больше одного месяца увеличится. От 1 до 30 дней пеня рассчитывается исходя из ставки 1/300, а уже с 31 дня по ставке 1/150. Пеня не увеличится для физических лиц и индивидуальных предпринимателей.

Скачать коды операций, актуальные а 2021 году, можно здесь.

налоговой декларации для 2021 году можно здесь.

Образец заполнения декларации по НДС

ООО «Астра» применяет ОСНО и занимается оптовой торговлей продуктами. Допустим, что в 4 квартале 2021 г. у «Астры» было всего три операции:

- Реализовано товара одному покупателю на сумму 1 млн. руб. без учета НДС. Проданный товар облагается НДС по ставке 18%.

- Приобретен товар на сумму 1416 тыс. руб. с учетом НДС 18% (216 тыс. руб.). Этот налог, согласно документам, можно принять к вычету.

- От покупателя получен аванс в счет будущих поставок в сумме 531 тыс. руб. с учетом НДС 18% (81 тыс. руб.).

В данном случае нужно заполнить следующие разделы декларации:

- титульный лист,

- раздел 1 – сумма НДС к перечислению в бюджет;

- раздел 3 – расчет налога за отчетный квартал;

- раздел 8 – показатели из книги покупок по полученному счету-фактуре, чтобы вычесть предъявленный НДС из общей суммы налога;

- раздел 9 — данные из книги продаж по выставленным счетам-фактурам. В нашем случае этот раздел нужно заполнить дважды, т.к. операций по продаже было две, а итоговые строки 230-280 заполним только один раз.

Плательщики НДС

Плательщики НДС — это организации (в т. ч. и некоммерческие) и ИП. Условно они делятся на 2 группы:

- плательщики «внутреннего» НДС, по реализации благ на российской территории;

- плательщики «ввозного» НДС, уплачиваемого при импорте товаров на российскую территорию на таможне.

Освобождение от обязанностей НДС плательщика можно получить, если за 3 последних месяца выручка не превысила 2 млн. рублей.

Не уплачивают НДС компании и ИП, которые применяют:

- единый сельскохозяйственный налог;

- упрощенную систему налогообложения;

- единый налог на вмененный доход в отношении вида деятельности, подпадающего под ЕНВД;

и компании-участницы проекта «Сколково» (согласно статье 145.1 Налогового Кодекса).

Нулевой отчёт

У бухгалтера не должно быть сомнений – сдавать нулевую декларацию НДС за 2 квартал 2021 года или нет. Дело в том, что это именно обязанность, а не право организации.

Возникает она при наличии двух условий:

- Компания работает на общей налоговой системе.

- За 2 квартал 2021 года деятельность отсутствовала.

Таким образом, сдать нулевой отчёт по НДС все равно придется. Хотя отправлять в ИФНС бланк со всеми листами не нужно. Достаточно сдать 2 его составляющие:

- Титульный лист.

- Первый раздел.

Так требуют правила заполнения отчетности по налогу на добавленную стоимость. С практической точки зрения, это легко объяснить: налоговикам не нужен излишний электронный хлам в виде избыточных файлов – листов нулевой декларации по НДС с одними прочерками.

Кстати, заполнение нулевой декларации по НДС происходит по тем же правилам, что и отчетности с показателями деятельности.

О налоговых вычетах в разделе 3

В следующей части раздела 3 содержится информация по налоговым вычетам.

Строка 130 включает общую сумму налоговых вычетов, относящихся к отчетному периоду.

Ее следует сверить с заключительной строкой в книге покупок – показатели должны совпадать.

Там указываются счета-фактуры, на основе которых рассчитывается налоговая база.

Под номером 150 передаются суммы НДС, которые исчисляются с предварительной оплаты.

Здесь требуются документы – договоры и счета, которые фиксируют перечисление средств.

Учитываются только авансы, полученные путем безналичного расчета.

Не все налогоплательщики применяют вычеты по налогам из средств предоплаты. В такой ситуации в строке ставится прочерк.

Под номером 160 вписываются вычеты, произведенные по НДС, которым облагаются строительно-монтажные работы для нужд предприятия.

Сюда вводится та же сумма, что и в строке 060 пятого столбца того же раздела.

Информация по вычетам, которые исчисляются при ввозе продукции на территорию РФ, отражается в строках 170-190.

- 170 – суммарный взнос по НДС, который выплачен во время ввоза товаров на территорию РФ.

- 180, 190 – пояснения к 170 строке, под номером 190 отражены суммы по уплате налога при ввозе продукции из Беларуси и Казахстана.

Далее идет строка 200 с взносом по НДС, начисленным по предоплате и принимаемым к вычету при отправке продукции.

В строке 210 указывается фактически перечисленная сумма НДС.

Строки с 220 по 240 служат для подведения итогов. В 220 указывается итоговая сумма к уплате.

Если итоговый вычет не превышает налог по сделкам реализации и взнос, подлежащий восстановлению, показатель вносится в строку 230.

Если, напротив, эта сумма меньше, результат вносится в строку 240 – это сумма, подлежащая возмещению.