Когда возникает момент определения налоговой базы?

По общему правилу (п. 1 ст. 167 НК РФ) моментом определения базы по НДС является наиболее ранняя из следующих дат:

- день отгрузки товаров (работ, услуг), передачи имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Иное предусмотрено п. п. 3, 7 — 11, 13 — 15 ст. 167 НК РФ. Нас интересует п. 3, в котором сказано: если товар не отгружается и не транспортируется, но происходит передача права собственности на него, такая передача права собственности в целях исчисления НДС приравнивается к его отгрузке. Однако с 01.07.2014 из этого правила также появилось исключение — п. 16.

При реализации недвижимого имущества датой отгрузки в целях настоящей главы признается день передачи недвижимого имущества покупателю этого имущества по передаточному акту или иному документу о передаче недвижимого имущества.

Еще одно исключение, которому нужно уделить внимание, — это п. 14, на основании которого если моментом определения налоговой базы является день получения предоплаты, то на день отгрузки товаров (выполнения работ, оказания услуг) в счет поступившей ранее оплаты также возникает момент определения налоговой базы.

Таким образом, при реализации недвижимого имущества моментом определения базы по НДС являются:

- день получения оплаты в счет предстоящей реализации (если на основании условий договора передача недвижимого имущества осуществляется на условиях предоплаты);

- день передачи имущества покупателю по передаточному акту (иному документу о передаче).

При этом момент передачи права собственности, то есть дата государственной регистрации права собственности покупателя на приобретенный объект недвижимости, на момент определения налоговой базы, как это было до 01.07.2014, не влияет.

В то же время Минфин в Письме от 17.12.2015 N 03-07-11/74052 указал, что момент формирования базы по НДС при реализации недвижимости определяется до даты государственной регистрации права собственности покупателя на данное имущество. Такой подход срабатывает не всегда, так как государственная регистрация права собственности вполне может быть осуществлена ранее фактической передачи объекта недвижимости покупателю. Поэтому начислять НДС до передачи объекта недвижимости в связи с тем, что произведена государственная регистрация права собственности, не нужно. Подтверждение этому можно найти в судебной практике.

Нормативная база

Все нормы права, которые касаются восстановления НДС с недвижимого имущества, сосредоточены в нескольких статьях Налогового кодекса. Согласно пункту 3 статьи 170, налог должен быть восстановлен тогда, когда имущество перестает использоваться в облагаемой НДС деятельности. По недвижимости применяется специальный порядок восстановления, правила которого описаны в пункте 6 статьи 171 и в статье 171.1 НК РФ. Согласно этим правилам, НДС с недвижимости восстанавливается не единовременно, а в особом порядке на протяжении 10 лет.

Надо отметить, что указанные нормы Кодекса действуют с начала 2015 года. Но это не значит, что особый порядок восстановления НДС с недвижимого имущества применяется с этого времени. Ранее аналогичные нормы были прописаны в старой редакции пункта 6 статьи 171 Налогового кодекса. Сегодня эта норма закона содержит положение о принятии к вычету входного НДС, который предъявлен подрядчиками, застройщиками или техническими заказчиками при капстроительстве незавершенных объектов.

Еще одна норма, которая регулирует принятие НДС по недвижимости к вычету — пункт 2 статьи 170 Кодекса. Она гласит, что входной НДС по приобретенному имуществу, в том числе недвижимому, которое применяется в необлагаемой НДС деятельности, вычету не подлежит, а включается в его стоимость.

Бывает, что имущество применяется компанией как в облагаемой, так и в необлагаемой НДС деятельности. В этом случае на основании пункта 4 статьи 170 НК РФ, в отношении суммы входного налога действуют следующие правила:

- она учитывается в стоимости имущества, которое используется для осуществления необлагаемых операций;

- она принимается к вычету по недвижимости, применяемой в облагаемых операциях;

- она принимается к вычету либо включается в стоимость самого имущества в той пропорции, в которой оно участвует в осуществлении облагаемых и необлагаемых операций.

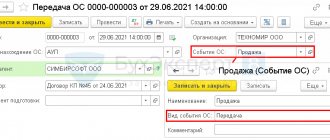

О передаче недвижимости

Утверждение о том, что государственная регистрация возможна до передачи объекта недвижимости, основано на следующих нормах Гражданского кодекса.

| Правовая норма | |

| Переход права собственности на недвижимость по договору продажи недвижимости к покупателю подлежит государственной регистрации | Пункт 1 ст. 551 |

| Исполнение договора продажи недвижимости сторонами до государственной регистрации перехода права собственности не является основанием для изменения их отношений с третьими лицами | Пункт 2 ст. 551 |

| Передача недвижимости продавцом и принятие ее покупателем осуществляются по подписываемому сторонами передаточному акту или иному документу о передаче | Абзац 1 п. 1 ст. 556 |

| Если иное не предусмотрено законом или договором, обязательство продавца передать недвижимость покупателю считается исполненным после вручения этого имущества покупателю и подписания сторонами соответствующего документа о передаче | Абзац 2 п. 1 ст. 556 |

На основании представленных положений ст. ст. 551 и 556 ГК РФ о моменте исполнения продавцом недвижимого имущества обязанности по его передаче покупателю Президиум ВАС РФ делает такой вывод (Постановление от 20.09.2011 N 5785/11).

Данные положения позволяют сторонам договора купли-продажи недвижимости установить, что передача должна состояться после государственной регистрации перехода права собственности. Согласование сторонами в договоре купли-продажи условия о передаче имущества после государственной регистрации перехода права также не нарушает каких-либо иных императивных требований российского гражданского законодательства.

Следовательно, действующее законодательство предусматривает возможность передачи недвижимого имущества после государственной регистрации права собственности на него.

Выводы

На протяжении последних 9 лет Минфин и налоговая служба последовательно выражают одну и ту же позицию по поводу вычета и восстановления НДС при покупке и строительстве объектов основных средств, относящихся к недвижимому имуществу. Тем не менее это лишь мнение указанных органов, а не обязательная для исполнения налогоплательщиками норма права. И с этим мнением вполне могут не соглашаться арбитражные суды. К слову, иногда так и происходит — по рассматриваемому вопросу арбитры порой выносят решения, противоречащие позиции Минфина и ФНС.

О выписке из ЕГРП

Как показывает практика, налоговый орган, несмотря на внесенные в Налоговый кодекс изменения, продолжает настаивать на том, что моментом определения базы по НДС является дата государственной регистрации передачи права собственности на объект недвижимости покупателю (если до этого передачи по передаточному акту не было). При этом налоговики обосновывают сказанное тем, что иным документом, определяющим день передачи недвижимого имущества, в соответствии с п. 16 ст. 167 НК РФ может быть свидетельство о государственной регистрации права или выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним.

Однако из п. 1 ст. 7 Федерального закона от 21.07.1997 N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» следует, что выписка из ЕГРП является документом, содержащим информацию о зарегистрированных правах на объект недвижимого имущества, но не удостоверяющим факт передачи указанного имущества (Постановление АС ПО от 08.09.2016 N Ф06-12029/2016 по делу N А12-55427/2015).

Особый порядок по налогу на имущество

Недвижимость является объектом обложения налогом на имущество организаций (за редким исключением, когда объект относится к льготируемому имуществу). До какого момента проданная недвижимость будет формировать налоговую базу у продавца? До момента ее передачи по акту покупателю.

В бухучете именно в этот момент объект недвижимости и должен списываться с баланса, поскольку он уже не отвечает всем признакам основного средства, приведенным в п. 4 ПБУ 6/01 «Учет основных средств». Несмотря на то, что продавец фактически еще продолжает считаться собственником здания, платить по нему налог на имущество он уже не обязан. При этом в бухгалтерском учете для отражения выбывшего объекта основных средств до момента признания доходов и расходов от его выбытия может использоваться счет 45 «Товары отгруженные»/отдельный субсчет «Переданные объекты недвижимости» (письма Минфина РФ от 27.01.2012 № 07-02-18/01, от 22.03.2011 № 07-02-10/20).

Есть еще одна особенность, которая возникает только у тех компаний, у которых объект недвижимости располагался вне места нахождения организации и которые в связи с этим одновременно состояли на учете и в другой налоговой инспекции. Такие компании должны отчитываться по налогу на имущество в ИФНС по месту нахождения здания (такой порядок действует с 1 января 2019 года).

Учитывая, что налоговым периодом по налогу на имущество является календарный год, сдавать декларацию нужно по завершении года. Однако на тот момент организация уже будет снята с учета в налоговой инспекции по месту нахождения объекта, поскольку наверняка к тому времени новый собственник зарегистрирует свое право собственности и его автоматически поставят на учет в ИФНС по месту нахождения недвижимости, а прежнего собственника снимут с учета. Соответственно, налоговая инспекция, скорее всего, не примет декларацию от плательщика, который уже не числится у нее в качестве действующего налогоплательщика.

Как быть в этом случае? Решение есть. Пункт 1 статьи 45 НК РФ разрешает налогоплательщикам уплачивать налоги досрочно. Как это связано с представлением декларации? Очень просто: сумма налога, подлежащая уплате в бюджет, определяется по данным декларации. Соответственно, если налог разрешено уплачивать досрочно, то и декларацию также можно подавать досрочно. Прямо об этом, конечно, не сказано в Налоговом кодексе, однако есть письма, в которых содержится такой вывод (письмо ФНС России от 08.11.2016 № БС-4-21/21110). В нем говорится, что организация вправе представить в налоговую инспекцию декларацию по налогу на имущество в отношении проданного объекта недвижимого имущества в течение календарного года до общего срока ее представления.

Поэтому сразу после того, как компания передала покупателю по акту объект недвижимости, она может оформить декларацию и представить ее в ту налоговую инспекцию, в которой она еще состоит на учете по месту нахождения объекта.

А если момент уже упущен, то есть право собственности переоформлено и, соответственно, продавца недвижимости уже сняли с учета в налоговой инспекции? Ничего страшного. Чиновники поясняют, что в таком случае декларацию следует направить в налоговую инспекцию по месту нахождения организации (письма ФНС от 16.05.2019 № БС-4-21/9108, от 08.11.2016 № БС-4-21/21110). Хотя такой порядок не прописан в НК РФ, но по-другому здесь поступить не получится. При этом обратите внимание: авторы писем предупреждают, что при заполнении декларации необходимо указать в ней ОКТМО по месту нахождения выбывшего объекта недвижимого имущества. Таким образом, сам налог независимо ни от чего следует платить по месту выбывшего объекта недвижимости.

Компания применяет УСН

При реализации объекта моментом признания дохода будет считаться день, в котором организация получила денежные средства в свое распоряжение. Например, деньги поступили в кассу или на расчетный счет. То есть учет доходов от продажи ведется кассовым методом.

Приобретенное же имущество отражается в составе расходов в день фактического ввода в эксплуатацию. Такие указания регламентированы в подп. 1 п. 3 ст. 346.16 НК РФ и связаны с тем, что фирмы на УСН не начисляют амортизацию.

Как вернуть сумму НДС с покупки квартиры

Прежде чем изучать основную информацию, определимся с ключевыми терминами. Возмещение НДС – это возврат налога на добавленную стоимость юридическим лицом. К покупке квартиры гражданами этот термин не имеет никакого отношения. Поэтому задача вернуть НДС с покупки квартиры звучит не совсем корректно. Правильно говорить «возврат НДФЛ за покупку квартиры». Именно возврат НДФЛ мы рассмотрим далее в статье.

Дополнительно нам понадобятся специальные налоговые термины:

ВАЖНО! Если указать неправильное название налога, то деньги не возвращаются. Считается, что документы заполнены некорректно. Поэтому очень важно с самого начала оформлять возврат по НДФЛ, а не по НДС.