СЗВ-М что это за отчет

Что за отчет СЗВ-М? Фактически, это специальная отчетная форма с личными данными всех работников, которую каждый субъект бизнеса должен каждый месяц отправлять в ПФ. После обработки этого документа и сопоставления данных фонд определяет, кто из них является пенсионером.

Данные сведения необходимы для принятия мер по остановке индексации пенсии, которые определены действующим законодательством. В то же время, с его помощью они определят, что пенсионер уволился с работы, и снова начнут индексировать его выплату.

ПФ считает, что если гражданин находится в отчете, то он трудоустроен, и сведения о нем попадают в отчет. В то же время, после его увольнения, информация о нем из бланка пропадает. Таким образом, это дает возможность автоматически отключать либо включать индексацию, исходя из поступивших данных.

Внимание: форма СЗВ-М составляется не только по данным пенсионеров, а вообще по всем работникам компании. После сдачи отчета у субъекта бизнеса появляется возможность определить достоверность их регистрационных данных и других сведений.

Данная форма оформляется и отправляется в фонд после завершения каждого календарного месяца по его итогам.

СЗВ-К: что это и кто сдает в 2021 году с примером заполнения

Тогда она была введена также для обобщений сведений о трудовом стаже до 2002 года. Тогда отделам кадров приходилось «поднимать» трудовые книжки работников и информировать органы ПФР о стаже работников до 2002 года.

Введенная с 2002 г. система обязательного пенсионного страхования предусмотрела принципиально новые источники финансирования пенсионных выплат – это страховые взносы, которые обязаны уплачивать страхователи, использующие в своей хозяйственной деятельности наемный труд либо самостоятельно обеспечивающие себя работой. С 2002 года своевременность и полнота уплаты страховых взносов обусловливает возможность реализации гражданами своего права на пенсионное обеспечение.

Однако стаж до 2002 года также учитывается при назначении страховых пенсий.

Кто должен представлять форму СЗВ-М

Отчет должен передаваться в ПФ в том случае, если в предыдущем месяце у субъекта бизнеса были действующие трудовые соглашения с сотрудниками. Данное правило относится и к лицам, с которыми оформлены договора подряда на оказание услуг. Таким образом, эту форму нужно отправлять как организациям, так и предпринимателям.

В том случае, когда ИП осуществляет деятельность в одиночку, без привлечения сторонних людей, то передавать отчет он не должен. Также, он не должен стоять на учете в органах ПФ и ФСС в качестве работодателя.

У предприятий может возникнуть ситуация, при которой она временно не ведет никакую деятельность, а зарплата сотрудникам не рассчитывается и не выдается. Это может быть при открытии, закрытии бизнеса, либо в кризисный период.

В этой ситуации необходимо понимать, что если у компании есть хоть один действующий договор, даже если зарплата сейчас не начисляется, отчет все равно должен подаваться. Также это нужно делать, если оформлен единственный договор, и он с директором фирмы. При отсутствии деятельности и работников отчет не подается.

Важно: ранее действовало правило, по которому единственный учредитель, если он также был директором, но не заключил с собой трудовой договор, не должен был подавать на себя отчет. С марта 2021 года это изменилось — ПФ поменял свою позицию, и теперь требует включать его в бланк в любом случае.

Также поправки коснулись подачи формы на учредителей не являющихся сотрудниками. Если ранее имело значение заключение с работниками трудового соглашения, то последними поправками также ситуация была изменена.

Как и в случае с единственным собственником, в отчет нужно включать сведения и по всем остальным собственникам-физическим лицам, независимо от того, есть с ними действующее соглашение, или нет.

Каких работников показывать в отчете

В отчёте должны быть указаны все те сотрудники, что поработали в организации или ИП в течение отчётного месяца. Нет значения, какого типа договор с ними были заключён, также нет никакой разницы и сколько времени каждый сотрудник проработал, получил ли он заработную плату. Если он был уволен в один из дней отчётного периода, всё равно необходимо включить его в отчёт.

Таким образом, общее правило такое: в отчёт СЗВ-М включаются все физические лица, на выплаты которым работодатель должен начислять взносы в ПФР. Всех их необходимо включать даже если в отчётный период эти взносы начисляться не будут.

Куда необходимо подавать отчетность

Любой субъект бизнеса — как ИП, так и компания, должны передавать заполненный отчет в тот орган ПФ, какой произвел их постановку на учет в качестве работодателя. Это значит, что фирмы производят отправку по месту своего расположения, а ИП — по месту своей прописки.

Если у компании открыты представительства либо филиалы, они должны сдавать данный отчет независимо от головных компаний по месту своего нахождения. При этом в отчете ИНН указывается головной организации, а КПП — присвоенный филиалу во время постановки на учет.

Способы подачи

Оформленный отчет подлежит передачи в орган одним из следующих возможных способов — на бумаги либо в электронном формате.

Однако сам субъект бизнеса не может выбрать более удобный для него вариант — это зависит от числа работников:

- Если субъект бизнеса имеет контракты более чем с 25 работниками — отчет должен сдаваться только в электронном формате. При этом файл должен быть подготовлен в специальной компьютерной программе либо сервисе и подписан ЭЦП. В случае, когда субъект бизнеса отправит бумажный отчет, хотя по закону ему необходимо сдавать только электронно — будет выписан штраф.

- Если оформлено до 24 работников включительно — отчет можно сдавать на бумаге, либо, по желанию, в электронном формате.

Штраф за не сданную отчетность

Закон устанавливает, что оформленный отчет необходимо отправить в контролирующий орган в строго обозначенные сроки. Если его нарушить, то на субъект будет наложен штраф за несвоевременную сдачу СЗВ-М.

В настоящее время он составляет по 500 руб. по каждому сотруднику, которого необходимо было включить в отчет. Поскольку размер наказания рассчитывается от численности сотрудников в месяце, за который отчет не был отправлен, для крупных фирм с большими штатом, он может быть весьма значительным.

Аналогичный размер штрафа определен для хозяйствующих субъектов, которые подали бланк с неполными, либо неверными сведениями. Размер наказания в этом случае будет устанавливаться исходя из числа людей, по которым сведения были не сданы либо искажены.

Внимание! Еще один вид штрафа предназначен для тех, кто подаст отчет неверным способом. Так, субъект с численностью более 25 человек должен отчитываться только электронно. Если бланк будет предоставлен на бумаге, то будет назначено наказание в сумме 1000 руб.

Срок сдачи формы СЗВ-М в 2018-2019 году

Закон жестко определяет СЗВ-М сроки сдачи — это нужно сделать до 15 числа месяца, который идет за отчетным.

На этот срок распространяется правило — если установленный день выпадает на выходной или день праздника, то его необходимо передвинуть вперед до ближайшего рабочего дня.

Закон не устанавливает минимальный день отправки. Фактически, подготовить и сдать необходимый бланк допускается еще до фактического завершения текущего месяца.

Внимание: необходимо учитывать, что в оставшиеся дни не должно быть оформлено трудовых соглашений с работниками. Иначе ответственное лицо должно будет подготовить и подать корректирующие сведения. Если проигнорировать это требование — будет наложен штраф за предоставление неполной информации.

В связи с этим рекомендуется производить сдачу уже после фактического окончания месяца, хотя бы 1 числа наступившего.

Сроки отправки отчета в 2018-2019 годах попадают на следующие даты:

| Период отчета | Время отправки |

| -за июль 2021 год | 15-08-2018 |

| -за август 2021 год | 17-09-2018 |

| -за сентябрь 2021 год | 15-10-2018 |

| -за октябрь 2021 год | 15-11-2018 |

| -за ноябрь 2021 год | 17-12-2018 |

| -за декабрь 2021 год | 15-01-2019 |

| -за январь 2021 год | 15-02-2019 |

| -за февраль 2021 год | 15-03-2019 |

| -за март 2021 год | 15-04-2019 |

| -за апрель 2021 год | 15-05-2019 |

| -за май 2021 год | 17-06-2019 |

| -за июнь 2021 год | 15-07-2019 |

| -за июль 2021 год | 15-08-2019 |

| -за август 2021 год | 16-09-2019 |

| -за сентябрь 2021 год | 15-10-2019 |

| -за октябрь 2021 год | 15-11-2019 |

| -за ноябрь 2021 год | 16-12-2019 |

| -за декабрь 2021 год | 15-01-2020 |

Поправки в Инструкцию о порядке ведения персонифицированного учета

Что касается первого пункта изменений, то теперь организациям недостаточно просто направить и сдать СЗВ-М в фонд. С 1 октября также необходимо получить оповещение от ПФР о принятии данного отчета. Данное оповещение будет представлять своего рода квитанцию ПФР о получении и принятии отчета, но пока квитанция не предоставлена – отчет считается непринятым, а это влечет за собой штрафные санкции за непредставление СЗВ-М. После ПФР направит протокол контроля сведений. Как оговаривается в инструкции, он предоставляется организации не позднее рабочего дня, который следует за днем представления отчета. Страхователю протокол необходимо подписать.

Еще одним важным изменением, которые необходимо учесть страхователям, стало уточнение условий освобождения от штрафа организаций при сдаче отчета. Так согласно ранее действующему порядку работодатель освобождается от штрафа при подаче уточненных сведений в течение пяти рабочих дней с даты, когда от органа фонда поступило уведомление о необходимости устранения неточностей и расхождений и при обнаружении и исправлении ошибок работодателем до выявления их ПФР.

Однако на практике бухгалтеры сталкивались с тем, что при подаче уточненной формы СЗВ-М, куда включали сотрудников, ранее не отраженных в исходной форме отчета, получали уведомление ПФР о начислении штрафа. Позиция фонда была такова, что расширение списка сотрудников не является исправлением ошибки в сведениях о застрахованном лице. Такие ситуации нередко приводили работодателей к оспариванию штрафа в судебном порядке, при этом достаточно часто суд принимал сторону страхователя.

Теперь поправки в Инструкции уточняют и устраняют спорные положения. Теперь избежать штраф возможно при соблюдении следующих условий:

- исправляемые ошибки должны быть допущены в отношении физлиц, включенных в исходную СЗВ-М;

- ошибки должны быть обнаружены и исправлены самостоятельно либо в течение 5 рабочих дней с даты получения уведомления от фонда об их устранении.

Нарушение этих требований влечет за собой наложение штрафа в размере 500 руб. за каждого застрахованного лица.

Новая редакция Инструкции о порядке ведения персонифицированного учета от 21.12.2016 № 766н содержит еще одно изменение. Речь идет о применении штрафных санкций в случае выявления и исправления ошибки самой организацией. Если страхователь обнаружил и исправил ошибку до того, как о ней узнал ПФР, то основания для начисления штрафа отсутствуют (ч. 3 п. 39 Инструкции). Согласно приказу Минтруда РФ от 14.06.2018 № 385н необходимо соблюсти два условия, чтобы избежать санкций:

- организация сама обнаружила ошибку в ранее представленных сведениях и исправил ее до того, как о ней узнал ПФР;

- ошибочные сведения были приняты ПФР.

Таким образом, подготовка и составление СЗВ-М не претерпели существенных изменений. ПФР приказом от 14 июня 2021 года № 385 уточнил ряд положений инструкции о ведении персонифицированного учета, чтобы исключить спорные и неоднозначные положения ранее действующей инструкции.

Образец заполнения СЗВ-М

Для составления этого отчета можно воспользоваться бухгалтерскими программами либо специальными сервисами. Это позволит избежать ошибок при заполнении.

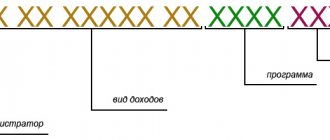

Раздел 1

В данный раздел вносятся сведения об ИП или организации, кто подает сведения в ПФ. Сюда нужно списать номер регистрации в ПФ, полное название либо ФИО предпринимателя, присвоенные коды ИНН и КПП.

Раздел 2

В этот раздел вписываются номера месяца и года, за которые отправляется отчет. Месяц должен состоять из двух цифр, а год — из четырех. Ниже приведена подсказка, как правильно указать данные номера.

Раздел 3

Этот раздел содержит в себе одну графу, определяющую признак отчета, сюда нужно списать одно из трех значений:

- ИСХД — форма за этот период отправляется первый раз;

- ДОП — за данный месяц уже подавалась форма, и в ней необходимо исправить данные либо внести новые. К примеру, с помощью этого кода можно добавить в отчет работника, которого раньше в нем не было. Если происходит дополнение ранее сданного отчета, новый должен содержать только ранее не указанные данные.

- ОТМН — применяется, если отчет ранее уже сдавался, и из него необходимо убрать какие-либо сведения. Отчет с этим кодом должен включать только убираемые сведения.

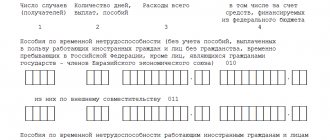

Раздел 4

Данный раздел представляет собой таблицу из четырех столбцов. В нее записываются следующие данные: порядковый номер строки, ФИО сотрудника, коды СНИЛС и ИНН.

Правила оформления формы разрешают не указывать код ИНН, если он не присвоен сотруднику. Код СНИЛС должен указываться в любом случае. Прочерки в пустых графах не проставляются.

В таблице построчно указываются все сотрудники, с кем в данном месяце были действующие трудовые соглашения. Это относится и к принятым в данном месяце, уволенным, находившимся в командировке, отпуске, отсутствовавшим по причине болезни и т. д.

Также в таблицу нужно занести физических лиц, с которыми в этом месяце были оформлены гражданские договора, но при условии, что на выплаченное вознаграждение производились отчисления в фонды.

Оформленный отчет должен подписать руководитель компании либо предприниматель, после чего на бланк ставится оттиск печати.

Внимание: в связи с тем, что на бланке не предусмотрено место для подписи ответственного лица и указания данных о доверенности, подавать форму может только руководитель лично.

Сдавать ли нулевую отчетность

Ответственные лица за составление отчетности часто спрашивают по форме СЗВ-М – нужно ли подавать нулевую отчетность или нет.

ПФР однозначно определяет, что если компания существует, то сведения должны представлять обязательно хотя бы на ее учредителей, если они физлица, и директора.

Поэтому возможность направления нулевого отчета полностью исключается.

Нужно помнить, что если деятельность не ведется, но с наемными работниками существуют заключенные трудовые договора, то в этом случае отчет по форме СЗВ-М должен все равно включать сведения на этих граждан.

Внимание: ИП не подает нулевой отчет на себя. Если он не выступает страхователем по трудовым договорам и договорам подряда, то представлять отчетность по форме СЗВ-М не нужно.

Как теперь происходит обмен документами с ПФР?

Теперь отправлять персонифицированную отчетность в органы ПФР необходимо по следующему алгоритму:

- Страхователь отправляет в ПФР форму СЗВ-М;

- В ответ орган ПФР направляет страхователю квитанцию о доставке отчетности.

- Орган ПФР направляет протокол контроля сведений страхователю (не позднее рабочего дня, который следует за днем представления отчета).

- В ответ работодатель должен направить в ПФР квитанцию о доставке протокола контроля.

Очевидно, что все документы при этом обмене должны быть подписаны квалифицированными электронными подписями уполномоченных лиц (ЭЦП). Обратите внимание, что вместо одного электронного документа — самой формы СЗВ-М — теперь в сдаче отчетности принимают участие целых 4 электронных документа.

Часто задаваемые вопросы

Нужно ли предоставлять форму при увольнении

Согласно требованиям законодательства, если сотрудник увольняется из субъекта бизнеса, ему вместе с комплектом обязательных документов, необходимо выдать копию бланков СЗВ-М. Получение этого документа на руки является подтверждением, что в данном месяце у него есть трудовой стаж и производились отчисления в фонды.

На вопрос СЗВ-М при увольнении сотрудника за какой период нужно отвечать — за все месяцы текущего года, в течение которых с ним действовало трудовое соглашение.

Поскольку при передаче отчета в ПФ в нем находятся данные на всех работников компании, перед выдачей его на руки необходимо сделать выписку. В ней должен присутствовать только сам увольняющийся работник. Если субъект бизнеса выдаст на руки полные отчеты, он сообщит персональные данные других работников, а это будет являться нарушением закона и приведет к штрафным мерам.

Важно: отчет должен выдаваться на руки в любом случае, даже если этот сотрудник проработал только один день. Чтобы получить подтверждение в выдаче бланков, необходимо с работника брать расписку о том, какое количество отчетов и за какой период ему было передано.

Стоит отметить, что закон до сих пор не установил конкретные штрафы за то, что данные документы не были выданы. Однако работник может обратиться с жалобой на невыдачу документов в трудовую инспекцию, прокуратуру либо суд. К сожалению, действия этих органов после ее получения предугадать сложно.

Сдается ли отчетность, если у ИП нет работников

Законом определены случаи, когда зарегистрированные как предприниматели физлица должны направлять в ПФР отчеты СЗВ-М. К ним относятся случаи найма персонала ИП по трудовым и гражданским договорам.

Если предприниматель осуществляет деятельность самостоятельно, без привлечения со стороны наемных сотрудников, то он может не представлять в ПФР отчетность по форме СЗВ-М.

Если предприниматель прекращает действие заключенных трудовых соглашений со своими сотрудниками, то у него исчезает обязанность представлять отчет СЗВ-М в ПФР начиная с месяца, следующего за месяцем расторжения договоров. Желательно в этом случае направить инспектору пояснительное письмо, в котором отразить момент прекращения действия трудовых отношений.

Согласно законодательству предприниматель не должен на себя отправлять отчет по форме СЗВ-М.

Сдавать ли отчет если идет процесс ликвидации компании

Когда принимается решение о закрытии предприятия, начинается процедура его ликвидации. Все это время в организации может работать определенное число сотрудников. Поэтому при ликвидации организации, она должна представлять форму СЗВ-М до тех пор, пока не будет уволен последний работник. При этом соблюдение установленных сроков также является обязательным.

Дальше необходимо исходить из того кто производит ликвидацию — ликвидатор или ликвидационная комиссия. Учредителям фирмы дается право привлекать со стороны специалистов по гражданским договорам, которые будут заниматься данным процессом.

Согласно подписанным соглашениям данные лица будут получать вознаграждение, на которое законодательством установлена обязанность по начислению взносов. Поэтому ликвидируемая организация должна до последнего момента, вплоть до внесения записи о закрытии юрлица в ЕГРЮЛ, представлять на ликвидаторов формы СЗВ-М.

Внимание: если ликвидацию проводит ликвидационная комиссия, то сведения представляются на ее председателя и каждого члена.

Существует вариант, когда собственник компании возьмут на себя обязанности по закрытию фирмы. Если они не будут осуществлять начисление и выплаты вознаграждения себе за выполнение данных функций, то сдавать отчет им не надо в ПФР.

Сдавать ли новым организациям, если счета в банке и директора нет

Представители ПФР ранее не раз комментировали ситуацию, когда у нового хозяйствующего субъекта нет расчетного счета в банке, и с руководителем компании не составлен трудовой договор. До марта 2018 года в этом случае представление отчета СЗВ-М не требовалось.

Исключение составляли случаи, когда у директора был заключен трудовой контракт. Однако, уже за март 2021 года компании, у которых руководитель и единственный учредитель представлены в одном лице, без сотрудников, должны были направить сведения в ПФР.

Внимание: в настоящее время внесены поправки, что сведения по форме СЗВ-М нужно подавать даже на учредителей, которые не являются сотрудниками фирмы.

Нужно ли предоставлять форму при увольнении

Закон устанавливает, что работник при увольнении должен получить на руки копию отчета СЗВ-М. Он будет подтверждать факт работы сотрудника и начисления на него взносом, независимо от того, какой с ним был подписан договор. Выдавать документ нужно в любом случае, даже если уволенный проработал всего один день.

Форма СЗВ-М при ее отправке по истечении месяца содержит данные на всех работников фирмы. Поскольку они являются персональными данными, то при выдаче отчета на руки увольняющемуся, нужно сделать выписку, т.е. оставить только его одного. За разглашение персональных данных для работодателя предусмотрены штрафы.

Выдать справку нужно на руки в завершающий день работы. Необходимо отметить, что никакой штраф за СЗВ-М за ее невыдачу не предусмотрено. Согласно ГК, работник может подать в суд на компанию за компенсацию морального вреда, поскольку не получил обязательные документы. Однако на практике этого никто не делает.

Внимание! Многие не знают, за какой период нужно выдавать СЗВ-М при увольнении сотрудника. Число передаваемых на руки справок должно равняться количеству месяцев, которые сотрудник проработал.

После выдачи документов, с работника необходимо взять письменное подтверждение об их получении.