Сроки сдачи отчетности по транспортному налогу за 2021 год

Согласно п. 17 ст. 1 Закона от 15.04.2019 № 63-ФЗ, налоговые декларации по транспортному налогу организаций с 1 января 2021 года отменены. Причем, это относится и к отчётности по транспортному налогу за 2020 год.

Значит, декларация по налогу на транспорт по итогам за 2021 год была последней. И больше заполнять ее не нужно (если не потребуется никаких уточнёнок за предыдущие периоды).

Заполнение декларации: пошаговая инструкция

Разберем на конкретном примере порядок заполнения декларации по транспортному налогу, действовавший до 2021 года включительно.

ООО «Весна» зарегистрировано в Санкт-Петербурге, занимается оптовой торговлей мукой и макаронными изделиями, имеет в собственности один грузовой автомобиль Scania R420 — владеет им уже 6 лет. Местным законом в Санкт-Петербурге установлены авансовые платежи по этому налогу. В нашем случае суммы авансов не играют роли, поскольку не учитываются при уплате налога с грузовиков (см. письмо Минфина РФ №03-05-05-04/3747 от 26.01.2017).

Шаг 1. Титульный лист

Порядок заполнения:

- вверху страницы укажем ИНН и КПП компании, затем они автоматически дублируются на каждом листе декларации;

- номер корректировки при сдаче декларации впервые — 000;

- код налогового периода для календарного года — 34. Для последнего налогового периода при ликвидации — 50;

- год отчета — 2019;

- налоговая инспекция, в которую предоставляется декларация, имеет уникальный четырехзначный код, узнайте его, обратившись в ИФНС, или на сайте ФНС: первые 2 цифры — код региона, вторые 2 цифры — код самой инспекции. Декларация сдается в ИФНС по месту нахождения автомобилей, которые организация обычно регистрирует по месту своего нахождения. Либо по месту нахождения обособленного подразделения — при регистрации транспортных средств (ТС) подразделением. На примере — код ИФНС №9 Центрального района СПб;

- налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды — в приложении №3 к порядку заполнения:

| 213 | По месту учета организации — крупнейшего налогоплательщика |

| 216 | По месту учета правопреемника крупнейшего налогоплательщика |

| 260 | По месту нахождения транспортного средства |

ООО «Весна» — российская фирма, не являющаяся крупнейшим налогоплательщиком. Проставляем код 260. Остальное заполняем так:

- название вносим в самое длинное поле титульного листа, пропуская между словами одну ячейку;

- ОКВЭД проверяем по классификатору. ООО «Весна» торгует оптом мукой и макаронными изделиями: код ОКВЭД 46.38.23;

- номер телефона;

- число страниц в декларации. ООО «Весна» сдает декларацию по этому налогу за 2021 год на трех листах;

- внизу титульного листа впишем Ф.И.О. налогоплательщика (директора) или его представителя, поставим дату подачи и подпись.

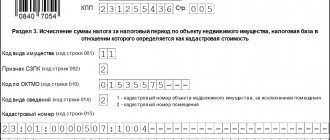

Шаг 2. Раздел 2 по каждому транспортному средству отдельно

Построчно:

- 020 — код ОКТМО, на территории которого зарегистрирован автомобиль. Найдите код на сайте ФНС;

- 030 — код вида ТС, которые перечислены в приложении №5 к порядку заполнения декларации. В примере для ООО «Весна» указан 520 01 — по грузовому автомобилю. В таблице приведены наиболее часто используемые коды:

| Код | Наименование транспортного средства |

| Воздушные суда | |

| Самолеты | |

| 411 12 | самолеты пассажирские |

| 411 13 | самолеты грузовые |

| Вертолеты | |

| 412 12 | вертолеты пассажирские |

| 412 13 | вертолеты грузовые |

| Водные транспортные средства | |

| Суда морские и внутреннего плавания | |

| 420 10 | суда пассажирские и грузовые морские и речные самоходные (кроме включенных по коду 421 00) |

| 420 13 | суда грузовые морские и речные самоходные (кроме включенных по коду 421 00) |

| 420 30 | суда спортивные, туристские и прогулочные |

| 420 32 | спортивные, туристские и прогулочные суда самоходные (кроме включенных по кодам 422 00, 423 00–426 00) |

| 422 00 | яхты |

| 423 00 | катера |

| 424 00 | гидроциклы |

| 425 00 | моторные лодки |

| Наземные транспортные средства | |

| 510 00 | автомобили легковые |

| 520 01 | автомобили грузовые (кроме включенных по коду 570 00) |

| Тракторы, комбайны и специальные автомашины | |

| 530 01 | тракторы сельскохозяйственные |

| 530 03 | самоходные комбайны |

Далее построчно:

- 040 — VIN — идентификационный номер машины;

- 050 — марка — указываем Scania R420;

- 060 — государственный регистрационный номер, присвоенный машине;

- 070 — поле предназначено для указания даты регистрации ТС по документам;

- 080 — строка заполняется в случае снятия с учета. Важно пользоваться регистрационными документами;

- 090 — налоговая база для транспортного налога. Определите ее следующим образом: если ТС с двигателем, то указать мощность в лошадиных силах. В нашем примере как раз используется этот показатель, а в самом образце декларации указано 420 л. с.;

- при заполнении отчета на воздушное ТС вписывают паспортную статическую тягу реактивного двигателя (суммарную тягу всех двигателей) на взлетном режиме в килограммах силы либо мощность двигателя транспортного средства в л. с. Владельцы водных несамоходных (буксируемых) ТС указывают валовую вместимость в регистровых тоннах, а самоходных — мощность двигателя в л. с.;

- если речь идет о водных и воздушных ТС, не указанных в подпунктах 1, 1.1 и 2 п. 1 ст. 359 НК РФ, налоговая база определяется как единица ТС, и в строке 090 ставят 1;

- 170 — налоговая ставка, определяемая на уровне субъекта Федерации. Для определения региональных ставок воспользуйтесь сервисом ФНС. В СПб ставка на грузовые автомобили мощностью более 250 л. с., с года выпуска которых прошло более 5 лет, составляет 85 рублей (см. ст. 2 Закона Санкт-Петербурга №487-53 от 04.11.2002 в ред. от 21.06.2016);

- 180 — повышающий коэффициент Кп указывается при владении легковым автомобилем средней стоимостью от 3 000 000 рублей и зависит от его года выпуска (коэффициент варьируется от 1,1 до 3). Такие машины вынесены в особый перечень (информация Минпромторга России от 26.02.2016). В остальных случаях поставьте прочерки;

- 190 — сумма исчисленного за грузовой автомобиль налога. Формула для расчета:

или по строкам

Строка 190 = стр. 090 × стр. 170 × стр. 150 × стр. 160 × стр. 180.

Рассчитаем сумму налога для нашего примера:

Продолжим заполнение:

- 200–270 — эти строки заполняются при наличии налоговых льгот. ООО «Весна» льгот не имеет, поэтому ставим прочерки. Коды смотрите в таблице:

| Код | Наименование | Основание |

| 20200 | Льготы по транспортному налогу, устанавливаемые законами субъектов РФ, из них: | Ст. 356 НК РФ |

| 20210 |

| |

| 20220 |

| |

| 20230 |

| |

| 30200 | Льготы (освобождения) по транспортному налогу, предусмотренные международными договорами РФ | Ст. 7 НК РФ |

- 280 — поле для организаций, которые имеют большегрузные машины, зарегистрированные в системе «Платон». В нем код вычета — 40200. Если декларация заполняется на легковое авто, ставятся прочерки;

- 290 — здесь указываем сумму, которую организация внесла на счет оператора системы «Платон». Если вы по каким-то причинам не помните, сколько денег отдали на возмещение ущерба, через личный кабинет в системе сделайте запрос по каждому ТС. ООО «Весна» внесло плату в размере 10 000 рублей;

- 300 — если ни льгот, ни вычетов не положено, в эту строку переносят показатель из поля 190. В нашем случае необходимо рассчитать конечную сумму. Это показатели из стр. 190 – данные из стр. 290. В цифрах это 25 700 рублей.

Если организация владеет легковым автомобилем, декларацию надо заполнять аналогичным образом, но с небольшими отличиями. Обратите внимание:

- код вида транспортного средства — легковой автомобиль — 51000;

- количество лет, прошедших с года выпуска, заполнять не нужно, поскольку ставки для легковых автомобилей в Санкт-Петербурге не дифференцируются в зависимости от возраста машины.

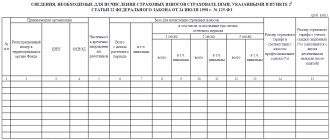

Сроки уплаты транспортного налога в 2021 году

Начиная с 1 января 2021 года установлены единые для всех организаций сроки оплаты налога за транспорт и авансовых платежей по нему. Региональные власти, как и прежде, определяют налоговые ставки и порядок перечисления налога (авансов в течение года), но изменять или устанавливать иные сроки уплаты за налоговый период (отличные от единых) регионы больше не вправе.

Теперь все организации должны произвести оплату транспортного налога за истекший год до 1 марта. А если регионами предусмотрены авансы, то уплатить их нужно до последнего числа месяца, следующего за расчетным периодом. То есть:

- за 1 квартал – аванс оплачивают до 30 апреля;

- за второй – до 31 июля;

- за третий – до 31 октября.

deklaraciya_transportnyy_nalog_4.jpg

Проверим контрольные соотношения:

| стр. 021 разд. 1 15992 | = | сумма стр. 300 всех разделов 2 585 + 15407 |

| стр. 030 5135 | = | стр. 021 – (стр. 023 + стр. 025 + стр. 027) 15992 – (585 + 5136 + 5136) Результат положительный |

Равенства выполняются, декларация составлена верно.

Кто рассчитывает налог

Организации, как и прежде, в 2021 году ведут расчет транспортного налога самостоятельно и уплачивают на основании этих расчетов авансовые платежи.

ИФНС, в свою очередь, занимается тем же самым и высылает каждому налогоплательщику сначала специальное сообщение с расчетом налога, а за ним – требование об уплате транспортного налога.

Если организация до установленного срока оплаты не получила требование, обязанность оплатить налог в срок сохраняется. И она должна оплатить его согласно своим расчетам.

Компании, имеющие льготы по налогу на транспорт, не обязаны заявлять о льготах в ИФНС, но учитывают их в своих расчетах.

Если в требовании об уплате налога от ФНС сумма транспортного налога не совпадает с итогами расчетов организации, предприятие в течение 10 рабочих дней после получения требования имеет право подать возражения, подтвердив их соответствующими документами. Инспекторы, рассмотрев документы, примут решение уточнить свои расчеты либо выставить требование о погашении недоимки.

Читать также

03.08.2020

Назначение строк 070 и 080

В стр. 070-080 указывайте даты регистрации и снятия с учета транспортного средства

С помощью этой информации налоговики смогут проконтролировать, правильно ли вы:

- исчислили количество полных месяцев владения ТС;

- учли правило «15-го числа».

Указанное правило описано в п. 3 ст. 362 НК РФ и связано с исчислением коэффициента владения ТС.

Узнайте из наших публикаций, нужно ли уплачивать налог, если вы владели ТС:

- 1 день;

- меньше месяца.