Доброго времени суток! Сегодня у меня очередная статья и разговор пойдет об отчетности в бизнесе, а именно книге учета доходов и расходов (сокращенно КУДиР) в 2021 году

.

Готовя, статью я часов 6 потратил на то чтобы разобраться с данной темой. Никак не мог разобраться с КУДиР для ПСН, ЕСХН и ОСНО.

Выбрать нужную информацию о книге учета доходов и расходов в 2017 году из тонн материалов, ссылок, откровенной дезинформации оказалось значительно сложнее.

Но все-таки мне удалось добиться искомого результата, и я выкладываю его на Ваш суд.

Что нового

Коррективы в бланк книги учета доходов и расходов с 2021 внесены приказами Минфина России от 07 декабря 2021 года № 227н. Рассмотрим их детально. Напомним, что она принята приказом Минфина от 22.10.2012 № 135н.

Приказ Министерства финансов Российской Федерации от 07.12.2016 № 227н официально опубликован 30 декабря 2021 года. Применять обновленную книгу учета доходов и расходов нужно с 1 января 2021 года. То есть, с начала налогового периода по УСН.

Торговый сбор

На основании пункта 8 статьи 346.21 Налогового кодекса Российской Федерации у «упрощенцев», причем даже с объектом «доходы», появилась возможность уменьшать свой налог за счет отчислений торгового сбора, где он действует (пока только в г. Москва).

Для этих целей ведут книгу учета доходов и расходов с 2017 года введен отдельный 5-й раздел. Выглядит он так:

Как видно, все платежи по торговому сбору приводят в хронологической последовательности.

Заметим, что до появления данного раздела бланк книги вообще не подразумевал отражение торгового сбора. Бухгалтерам приходилось держать в голове вмененные суммы сбора и и уменьшать на них упрощенный налог еще до внесения его в книгу. Теперь такая необходимость отпала.

Печать

С 2021 года Минфин прямо указал, что книгу можно не заверять печатью, если фирма или ИП на УСН предпочли отказаться от собственного штампа.

Напомним, такая возможность у хозяйственных обществ появилась с 7 апреля 2015 года благодаря Федеральному закону от 06 апреля 2015 года № 82-ФЗ.

Отметим, что ранее бухгалтерии приходилось под конец года выводить на печать всю электронную книгу учета доходов и расходов на УСН и проставлять на ней штамп фирмы, подписи. За период 2021 и 2017 годов это тоже сделать придется, но уже без обязательного фирменного штампа.

Прибыль контролируемых инофирм

С 2021 года в рассматриваемой книге должны фигурировать только доходы самого упрощенца. Напомним, что их показывают в четвертой графе 1-го раздела.

В правилах заполнения книги Минфин уточнил, что прибыль зарубежных фирм, которые контролирует отечественный упрощенец, книге доходов и расходов по УСН с 2017 года показывать не нужно.

Загвоздка была в том, что с прибыли КИК платят совсем другой налог – на прибыль, а рассматриваемый регистр ведут только для целей УСН. Между тем, правило о том, что прибыль КИК не нужно включать в книгу, нигде не было зафиксировано.

ИП «Доходы» без персонала

Обновленные правила заполнения книги учета доходов и расходов с 2017 года существенно упростили соответствующую обязанность коммерсантам без наемных работников, которые применяют объект «доходы» и отчисляют страховые взносы только за самих себя.

С 1 января 2021 года начинает действовать статья 430 Налогового кодекса. А она под названием «страховые взносы в фиксированном размере» объединила:

- взносы на основе МРОТ

- взносы в размере 1% от доходов свыше 300 000 рублей

Это говорит о том, что бизнесмены на УСН смогут спокойно приводить в книге все свои отчисления на обязательное страхование: как из МРОТ, так и 1 процент с доходов выше указанной планки.

Заметим, что до 2021 года контролеры часто принимали в штыки уменьшение налога на УСН за счет однопроцентных взносов. Отсюда возникали и проблемы с заполнением книги учета доходов и расходов.

Применение КУДиР

КУДиР – расшифровывается как книга учета доходов и расходов при упрощенной системе налогообложения. Книгу учета доходов и расходов обязаны вести все, кто применяет упрощенку. В книге учета доходов и расходов организации и ИП, применяющие упрощенку, должны отражать хозяйственные операции, совершенные в отчетном (налоговом) периоде.

На каждый новый налоговый период (год) нужно заводить новую книгу учета (п. 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н). Книгу учета доходов и расходов составляется в единственном экземпляре. С 2021 года нужно завести новую книгу с применением нового бланка.

Итоги

Ведение КУДиР, по данным которой делается расчет налога, обязательно при применении УСН. Форма этой книги и основные правила ее заполнения действительны для обоих объектов расчета УСН-налога. Особенностью оформления КУДиР при УСН «доходы минус расходы» является то, что для этого объекта налогообложения предназначены 3 раздела из 5, образующих основную часть книги.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Состав новой формы: разделы книги

С 2021 года нужно применять новую форму книги учета доходов и расходов. Изменения в КУДиР с 2021 года внесены приказом Минфина от 07.12.2016 № 227н.

Книга учета доходов и расходов, применяемая с 2021 года, состоит из титульного листа и пяти разделов:

- раздел I «Доходы и расходы»

- раздел II «Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период»

- раздел III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения за налоговый период»

- раздел IV «Расходы, предусмотренные пунктом 3.1 статьи 346.21 Налогового кодекса РФ, уменьшающие сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу) за отчетный (налоговый) период»

- раздел V «Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор за 20__ год отчетный (налоговый) период»

в редакции приказом Минфина от 07.12.2016 № 227н (включая новую форму книги учета доходов и расходов).

Заполнение Раздела 4 «Расходы, уменьшающие сумму налога»

В разделе 4 необходимо записываются суммы взносов, уплаченные поквартально и в соответствующих строках приводятся данные нарастающими итогами за шесть и девять месяцев, подсчитывается годовой итог. В столбцах таблицы прописаны каждый из страховых взносов, которые необходимо указать. Взносы указываются и за работников, если они были наняты ИП в этот период. Далее авансовые платежи по налогам необходимо учитывать при расчете налогооблагаемой базы в установленных пределах.

Если ИП имеет наемных рабочих, то тогда в разделе нужно указать следующие выплаты:

- взносы, которые делаются с заработных плат сотрудников

- выплаты по больничным листам, оплаченных из собственных средств ИП

- выплаты по добровольному страхованию

- фиксированные суммы страховых взносов, которые были выплачены ИП за себя

Когда вступает в силу: спорный момент

Изменения в форму книги по УСН внесены приказом Минфина России от 07.12.2016 № 227н. Этот Приказ вступает в силу по истечении одного месяца со дня его официального опубликования (опубликован 30.12.2016), но не ранее 1-го числа очередного налогового периода по УСН. То есть с 1 января 2021 года. Так считают некоторые эксперты. Однако мы придерживаемся иного мнения. Поясним.

Календарный месяц после опубликования указанного документа – декабрь 2021 года. Этот месяц закончился 31 декабря 2021 года. На следующий день наступил январь 2021 года. Изменения вступают в силу не ранее 1-го числа очередного налогового периода по УСН. Налоговый период по УСН – это календарный год. Значит новая форма книги применяется с 1 января 2021 года, а не с 1 января 2021 года.

В Приказе Минфина России от 07.12.2016 № 227н говорится, что он вступает в силу именно по истечении месяца. А месяц опубликования – это декабрь 2021 года.

Правила заполнения КУДиР при УСН

КУДиР всегда заполняется в единственном экземпляре. При наступлении нового налогового периода (НП), а именно года заводится новая Книга. Данный документ можно вести в бумажном варианте, а также в электронном.

Если Книга велась налогоплательщиком в бумажном варианте, то до наступления момента внесения в ее соответствующих записей нужно обязательно:

- Оформить титульный лист

- Не забыть про сшивание и нумерацию страниц

- Последняя страница Книги, которая полностью пронумерована и прошита, заполняется информацией относительно содержащихся в ней страниц

- Произвести заверку непосредственно у руководителя фирмы/организации/ИП

- Проставить печать фирмы/организации

При ведении данного документа в электронном варианте, по окончанию каждого отчетного/налогового периода его потребуется распечатывать, другими словами, переносить на бумагу.

При окончании НП выполнить следующие манипуляции:

- Вывести документ на печать в полном его объеме

- Качественно сшить, не забыв пронумеровать страницы, указать их общее количество на последней странице Книги

- Оформить заверение подписью руководителя организации / фирмы / ИП

- Закрепление подписи соответствующей печатью

Здесь в обязательном порядке следует обратить внимание на то, что заверка Книги в налоговой инспекции больше не является необходимым, так как не предусмотрено Порядком.

Какие предусмотрены штрафы за КУДиР по УСН?

Если Книга не велась или в ней неправильно были отражены показатели, нарушителей ждет несение ответственности на основе статьи №120 НК РФ. Штраф в данном случае может варьироваться от 10 тыс.руб. до 30 тыс.руб.

Если случилось так, что определенные нарушения, которые были допущены, привели к снижению налоговой базы, то размер штрафа будет составлять 20% от суммы налога, который не был уплачен, однако не меньше 40 тыс.руб.

КУДиР в электронном варианте

На сегодняшний день представляется отличная возможность ведения Книги по УСН в электронном варианте (к примеру, в экселе). Как вариант, можно также воспользоваться онлайн-сервисом, который можно найти в Интернете. Данная разработка очень удобна тем, что все данные Книги хранятся не в доступном виде, а в зашифрованном. При необходимости можно зайти в сервис, используя пароль и логин, и распечатать документ.

Разделы КУДиР

Книга состоит из четырех разделов:

- Раздел №1: «Доходы и Расходы»

- Раздел №2: отражение Расходов на создание / приобретение ОС, нематериальных активов

- Раздел №3: заполняется теми, кто получил какие-либо убытки по результатам прошлых налоговых периодов

- Раздел №4: заполняется только «упрощенцами», отличающимися объектом «Доходы». Здесь отражаются страховые взносы, выплаченные работниками пособий по причине временной нетрудоспособности, а также платежей на основе договором добровольного личного страхования

Раздел №1 дополнен Справкой.

В ходе заполнения первого раздела необходимо указывать следующие данные:

- Графа 1 – внесение порядкового номера той операции, которая регистрируется

- Графа 2 – обозначение даты, номера первичного документа, который является основанием для получения Доходов / оформления Расходов

- Графа №3 – обозначается содержание операции, которая регистрируется

- Графа №4 – вносится сумма Доходов, которая учитывается в ходе расчета единого налога

- Графа №5 – вносится сумма Расходов, которая учитывается в ходе расчета единого налога (необходимо для тех, кто производят уплаты налога с разницы между Д/Р). Те фирмы/организации, которые применяют объект «Доходы», на основании общего правила, данные относительно Расходов в Книгу не вносят. Однако с 2013 г. было внесено исключение из вышеприведенного правила. Для упрощенцев, имеющих объект «Доходы» по новым правилам необходимо отражать потраченные суммы по субсидиям (те, которые были выделены компаниями / фирмами из бюджета для определенных целей). Пункт 2.5 Порядка предусматривает два вида подобного финансирования: государству дозволено частичное возмещение Расходов на создание дополнительных рабочих мест, а также бюджету можно выделять денежные средства для развития малого/среднего бизнеса

В остальных случаях на основании общих правил организации / фирмы / ИП, которые производят уплаты единого налога с доходов, должны заполнять исключительно первый раздел и только ту его часть, которая касается доходов.

Внесение исправлений в КУДиР

В данный документ можно вносить определенные изменения, однако они должны быть подкреплены соответствующим основанием для этого. Для осуществления данной операции организация должна иметь весомые аргументы, которые способны подтвердить правомерность вносимых изменений (к примеру, первичные документы, бухгалтерские справки и тому подобное). Если ведение Книги осуществляется в бумажном варианте, то для исправления ошибки потребуется:

- Аккуратно зачеркнуть допущенную ошибку

- Вписать рядом правильное значение показателя

- Дополнить изменение датой проводимых манипуляций

- Исправления обязательно заверяются подписью руководителя организации/фирмы, скрепляются соответствующей печатью

Правила корректировки КУДиР, которая ведется в электронном варианте, официально установлены не были. Однако на практике это выглядит так: если данный документ велся в электронном виде на компьютере, потребуется произвести удаление неправильных значений и ввод других (правильных).

Правильное отражение доходов в КУДиР

Известно, что при УСН следует учитывать доходы от реализации, а также внереализационные доходы (их состав следует определять исходя из статьи №249, №250 НК РФ). Таким образом, только эти суммы должны быть вписаны в графу №4 Раздела №1 КУДиР.

В данном документе не требуется отражение поступлений, которые перечислены в статье №251 НК РФ. Также если организация / фирма занимается совмещением ЕНВД и УСН, то не следует показывать поступления от той деятельности, которая была переведена на уплату ЕНВД.

Доходы, которые были получены в натуральной форме, должны учитываться на основе рыночных цен. Таким образом, в графу №4 Раздел №1 Книги вносится рыночная стоимость имущества. В данном случае подтверждающими документами будут считаться акты приема/передачи имущества, бухгалтерские справки, в которых производились расчеты рыночной стоимости имущества.

Отражение в КУДиР доходов по натуральной форме (пример)

ООО «Ливень» применяет УСН, имеет объект «Доходы за минусом расходов». Организация предоставляет услуги по ремонту и продаже мебели.

Фирмой был заключен договор мены, по нему она обязана отгрузить партию столов на общую стоимость 14,8 тыс.руб., взамен этого оформить получение материалов (винты / шурупы / гвозди / гайки и тому подобное). Обеими сторонами имущество было передано 16.01.2017 г. Бухгалтером общества было определен тот факт, что рыночная стоимость материалов, которые были получены, равняется сумме в 7540 руб. Так как имущество было признано неравноценным, то стороной, передаваемой материалы, 19.01.2017 г. была перечислена разница деньгами. Полученные доходы следует отразить в налоговом учете ООО «Ливень».

Так, ООО «Ливень» 16.01.2017 г. должно сделать учет в графе 4 раздела №1 КУДиР рыночной стоимости материалов, которые поступили в указанные сроки (7 540 руб.), а 19.01.2017 г. – сумму денежных средств, полученных от контрагента (то есть 14,8 тыс. руб. – 7540 руб.).

Доходы, которые были получены в ходе зачета взаимных требований, необходимо отразить в КУДиР датой подписания акта относительно зачета взаимных требований. Согласно статье №410 ГК РФ, в момент подписания акта покупателем гасится его обязательство непосредственно перед продавцом. Так, дата погашения обязательства является датой получения соответствующего дохода (статья №346.17 пункт 1 НК РФ). Акт зачета взаимных требований является основанием для внесения тех или иных записей в КУДиР.

| Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы | ||

| 1 | 2 | 3 | 4 | 5 |

| … | … | … | … | … |

| 69 | Акт приемки-передачи имущества № 13 от 16.01.2017, бухгалтерская справка № 38 от 16.01.2017 | Отражена в доходах рыночная стоимость материалов | 7540 | — |

| 70 | Выписка банка № 41 от 19.01.2017 | Отражена в доходах сумма, перечисленная по договору мены | 7260 | — |

| … | … | … | … | … |

Правильное отражение расходов в КУДиР

В графу 5 раздела №1 КУДиР «упрощенцам» с объектом «Доходы за вычетом расходов» следует вносить расходы, которые перечислены в статье №346.16 пункте 1 НК РФ.

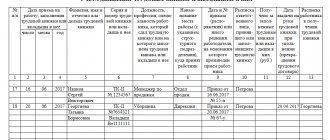

Отражение в КУДиР НДФЛ по натуральной форме (пример)

ООО «Ливень» применяет УСН, имеет объект «Д-Р». 05.02.2017 г. организацией была выплачена вторая часть зарплаты работникам за январь 2021 г. в сумме 430,9 тыс.руб. Заработная плата была выдана из кассовой выручки. 06.02.2017 г. было осуществлено перечисление удержанного из доходов работников НДФЛ в сумме 110,552 тыс.руб. Перечисленные операции следует правильно отразить в КУДиР.

Фирма/организация имеет полное право 05.02.2017 г. учесть в статье расходов на оплату труда сумму зарплаты, которая была выдана, без НДФЛ (то есть 430,9 тыс.руб.), а 06.02.2017 г. – НДФЛ, который был удержан и перечислен в бюджет (то есть 110,552 тыс.руб.).

Так как заработная плата и НДФЛ были перечислены в разные дни, то в КУДиР их необходимо отражать отдельными записями.

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| … | … | … | … | … |

| 123 | Расчетно-платежная ведомость № 7 от 05.02.2017 | Учтена в расходах выданная зарплата | — | 430 900 |

| 124 | Платежное поручение № 389 от 06.02.2017 | Учтен в расходах НДФЛ с доходов | — | 110 552 |

| … | … | … | … | … |

При отражении в КУДиР расходов по списанию стоимости тех или иных товаров, следует кроме платежного поручения / кассового чека, который подтверждает оплату соответствующего товара, отразить реквизиты бухгалтерской справки, обосновывающей дату списания стоимости того или иного товара в статью расходов. Данное правило подтверждается статьей №346.17 пунктом 2 НК РФ.

Отражение в КУДиР стоимости реализованного товара (пример)

ООО «Ливень» применяет УСН, имеет объект «Доходы за минусом расходов», при этом торгует детскими игрушками. 06.03.2017 г. магазином было сделано приобретение конструкторов (30 штук) по стоимости 800 руб. без учета НДС / штука. Продажная стоимость одного набора установлена на отметке в 1400 руб.

13.03.2017 г. было продано 5 наборов данной игрушки. Денежные средства за проданный товар были получены от покупателя 16.03.2017 г.

Указанные ранее операции следует отразить в налоговом учете. Так, покупную стоимость проданных товаров следует списать в статью расходов после произошедшей оплаты поставщику и реализации покупателю. По этой причине 13.03.2017 г. фирма имеет право учитывать в статье расходов 4 тыс. руб. (800 руб. х 5 штук).

16.03.2017 г. следует произвести отражение доходов в размере 7 тыс. руб. (1400 руб. х 5 штук).

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| … | … | … | … | … |

| 92 | Платежное поручение № 38 от 06.03.2017, бухгалтерская справка № 15 от 13.03.2017 | Отражена в расходах покупная стоимость реализованных конструкторов | — | 4000 |

| 93 | Выписка банка № 118 от 16.03.2017 | Выручка от реализации конструкторов включена в доходы | 7000 | — |

| … | … | … | … | … |

Осуществляя в КУДиР запись относительно нормируемых затрат, кроме платежного поручения, следует также указывать реквизиты банковской справки, так как на ее основании была рассчитана сумма, которая относится к расходам.

Стоимость материалов / сырья фирмы и организации, работающие на УСН, имеют возможность учитывать в статье расходов сразу после того, как они были оприходованы и оплачены. Таким образом, ждать отпуска товаров / сырья в производство становится не обязательным условием. Вышеперечисленные объяснения подкреплены письмом №03-11-11/284 Минфина РФ от 27.10.2010 г.

Правильное заполнения раздела №3 КУДиР по УСН

Заполнение раздела №3 КУДиР требуется только при одновременном выполнении следующих условий:

- Объект налогообложения – «Доходы, которые уменьшены на расходы»

- Присутствие убытков в отчетном году / предыдущих годах

Так, если та или иная , «Доходы минус расходы», однако убытков не было, заполнять данный раздел не нужно.

Для начала эксперты рекомендуют разобраться с тем, для чего вообще предусмотрен раздел №3 КУДиР. Так как фирмам / организациям, работающим на УСН и имеющим объект «Доходы минус расходы», следует по окончанию года снижать налоговую базу при УСН на сумму прошлых убытков, которые были получены в ходе применения данного спецрежима. Здесь сразу следует обратить внимание на тот факт, что это является не правом, а обязанностью. Если кому-либо уменьшение доходов текущего года на сумму прошлогодних убытков является невыгодным, то снижение налоговой базы можно не снижать, а сделать перенос убытков на будущие периоды (любой убыток может быть списан в течение десяти лет).

Для разъяснения эксперты напоминают, что к убыткам относится сумма превышения расходов, которые были учтены, непосредственно над суммой полученных доходов за этот же период. А так как списание прошлогодних убытков в уменьшение текущей налоговой базы по УСН возможно исключительно лишь по результатам года, раздел №3 КУДиР тоже следует заполнять только по итогам года. Как правильно это сделать?

В строку 010 указывается общая сумма убытков, которые были перенесены с прошлых периодов.

В строки 020-110 распределяется данная сумма подробно, а именно по годам возникновения.

В строку 120 записывается величина налоговой базы по налогу при УСН, период- текущий отчетный год.

В строку 130 указывается сумма убытков, на которую организацией/фирмой будет уменьшатся текущая налоговая база. К слову, показатель в данной строке должен быть меньше показателя, записанного в строке 010.

В строку 140 для справки записывается сумма убытков за текущий период. Данную сумму можно определить, обратив внимание на строку 041 справки к разделу №1 КУДиР. На данную сумму фирмам/организациям можно уменьшать налоговую базу следующего года.

Если в текущем году фирмой/организацией были списаны убытки не в полном их объеме, то общая величина неиспользованных убытков должна быть указана в строке 150.

В строки 160-250 необходимо внести данную сумму по годам возникновения тех или иных убытков.

Пример заполнения раздела III Книги учета доходов и расходов

ООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы с 2012 года. За 2014 и 2015 годы организация получила убытки в сумме 110 500 руб. и 183 400 руб. соответственно. За 2017 год налоговая база при УСН (то есть превышение доходов над расходами) составила 285 500 руб. Организация решила уменьшить налоговую базу 2021 года на сумму прошлых убытков. В прошлые годы применения УСН налоговую базу на убытки не уменьшали. Заполним раздел III Книги учета.

В строчке 010 покажем общую сумму прошлых убытков, полученных при применении УСН. Она равна 293 900 руб. (110 500 руб. + 183 400 руб.).

В строках 020 и 030 запишем суммы убытков за 2014 и 2015 годы.

В строке 120 отразим налоговую базу за 2021 год — 285 500 руб. Это меньше суммы убытков, и бухгалтер ООО «Звезда» решил снизить налоговую базу до нуля, то есть на 285 500 руб. Эту сумму укажем в строке 130.

В строке 140 будет прочерк, так как убытков за 2021 год нет.

Сумму неиспользованных убытков 8400 руб. (293 900 руб. — 285 500 руб.) запишем в строке 150. Её можно будет иметь в виду при расчете налоговой базы за следующие периоды. Вначале используются убытки, полученные ранее. Поэтому примем, что убыток за 2014 год использован полностью. А в строке 160 укажем 2015 год и повторим значение 8400 руб.

Ситуация. Организация работала на УСН, затем на общем режиме, а после вновь вернулась на «упрощенку» . Как заполнять раздел III Книги учета

Налоговую базу при упрощенной системе разрешается уменьшить лишь на убытки, полученные при применении УСН с объектом доходы минус расходы. Таким образом, убытки, полученные при общем режиме, для организаций и предпринимателей, перешедших на «упрощенку», в расчет не принимаются.

Но иногда бывает и так, что организация работала на УСН с объектом доходы минус расходы, потом перешла на общий режим, а затем вновь вернулась на «упрощенку» с объектом доходы минус расходы. Вопрос: можно ли уменьшить налоговую базу на те убытки, которые были получены при предыдущем применении УСН? Ответ положительный. Если с момента получения убытков не прошло десяти лет, то на них разрешается снизить налоговую базу при УСН (п. 7 ст. 346.18 НК РФ). При этом неважно, что они были получены при предыдущем применении «упрощенки», главное, чтобы это были убытки не общего режима. а именно УСН. Такого же мнения придерживается и Минфин России в письме от 28.01.2011 № 03-11-11/18.

Порядок заполнения КУДиР с 2021 г.: внесенные изменения

К изменениям можно отнести отмену заверки КУДиР печатью ИП, если ее нет в наличии. Имеется также уточнение относительно того, что в раздел №5 Книги предпринимателям следует указывать все расходы на страхование: взносы из МРОТ / взносы с доходов.

Помимо всего прочего в документ добавился раздел №6. Его следует заполнять исключительно плательщикам торгового сбора (ТС) с объектом «Доходы».

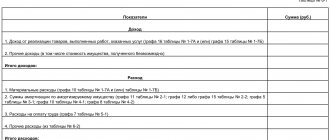

Раздел №6. Величина ТС, которая уменьшает сумму налога, уплачиваемого по причине применения УСН, исчисленного по объекту налогообложения непосредственно от вида предпринимательской деятельности, относительно которого был установлен ТС.

| № п/п | Дата и номер первичного документа | Период, за который произведена уплата торгового сбора | Сумма, уплаченного торгового сбора |

| 1 | 2 | 3 | 4 |

| … | … | … | … |

| … | … | … | … |

| … | … | … | … |

| Итого за I квартал | … | ||

| … | … | … | … |

| … | … | … | … |

| … | … | … | … |

| Итого за II квартал | … | ||

| Итого за полугодие | … | ||

| … | … | … | … |

| … | … | … | … |

| … | … | … | … |

| Итого за III квартал | … | ||

| Итого за 9 месяцев | … | ||

| … | … | … | … |

| … | … | … | … |

| … | … | … | … |

| Итого за IV квартал | … | ||

| Итого за год | … | ||

Раздел №6 КУДиР следует заполнять фирмам / организациям на УСН при объектах «Доходы». Здесь проставляется сумма ТС, который был уплачен.

В графу 1 вносится порядковый номер операции, которая регистрируется.

В графу 2 заполняется информацией относительно даты и номера первичного документа, на чьем основании была произведена регистрируемая операция.

В графу 3 следует внести данные о периоде, за которые была произведена уплата ТС.

В графу 4 вводится величина ТС, которая была уплачена.

Заверка КУДиР за 2021 г. и 2021 г. в инспекции: необходима ли?

Так, стало известно, что заверку Книги за 2021 г. и 2021 г. производить в налоговой инспекции не следует.

Напомним, что в старых формах КУДиР на титульном листе присутствовали графы – в них ставились отметки налоговиков. Новая форма, которая применяется с 2021 г., на титульном листе не содержит соответствующей строки, в которой должен поставить подпись представитель налоговой инспекции.

Данные формы утвердили приказом №135н от 22.10.2012 г. Минфином. Уже с 01.01.2017 г. в Книгу будут внесены изменения, которые описаны выше, однако они вовсе не оказывают влияние на заверку ее у налоговиков. Другими словами, Книга за 2021 г. в ИФНС не заверяется.

КУДиР в 2021 г. (образец)

Пример расчета УСН 15% «доходы минус расходы»

В 1 квартале 2021 г. в кассу ИП без работников поступила выручка в сумме 18 000 руб., получен аванс от покупателя – 10 000 руб., был приобретен товар покупной стоимостью 11 000 руб., который ИП реализовал за 16 000 руб., а также ИП оплатил свое обучение на курсах в сумме 4000 руб.

Во 2 квартале 2021 г. покупателю была возвращена часть аванса, полученного в 1 квартале – 5000 руб., приобретен товар на сумму 1 0000 руб., который ИП реализовал за 15 000 руб.

Рассчитаем авансовые платежи ИП за 1 квартал и полугодие.

В 1 квартале облагаемые доходы составили 44 000 руб. Расходы, уменьшающие налоговую базу составили 11 000 руб.

Все, что считается расходами при УСН 15%, перечислено в ст. 346.16 НК РФ. Оплата обучения ИП таким расходом не является, поэтому 4000 руб. к вычету не принимаются и не вносятся в КУДиР (письмо Минфина РФ от 01.08.2013 № ЕД-3-3/2730).

Налоговая база 1 квартала 2021г. = 44 000 руб. – 11 000 руб. = 33 000 руб.

Авансовый платеж за 1 квартал = 33 000 руб. х 15% = 4950 руб.

Во 2 квартале облагаемый доход уменьшится за счет возврата покупателю части аванса и составит 10000 руб. Расходы составили 10000 руб.

Налоговая база полугодия 2021 г. = 33 000 руб. + (10 000 руб. – 10 000 руб.) = 33 000 руб.

Поскольку налоговая база 2 квартала равна нулю, а за 1 квартал авансовый платеж был уплачен, за полугодие ИП аванс по налогу платить не должен.

Заполнение КУДиР

Основные правила ведения КУДиР:

- На каждый налоговый период заводится новая книга учета доходов и расходов

- Каждая операция заносится в хронологическом порядке отдельной строкой и подтверждается соответствующим документом (договор, чек, накладная, платежное поручение и т.п.)

- Пополнение счета, увеличение уставного капитала доходами не признаются и соответственно в КУДиР не заносятся.

- КУДиР может применяться в бумажном или электронном виде. При ведении книги в электронном виде, по окончании налогового периода КУДиР необходимо вывести на бумажные носители

- Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью (при наличии)

- Незаполненные разделы КУДиР все равно распечатываются и сшиваются в общем порядке

- При отсутствии деятельности, прибыли или расходов, ИП и организации все равно должны иметь нулевую КУДиР

Заполнение Раздела 1 «Доходы и расходы»

В разделе 1 книги учета, ИП находящиеся на режиме по налогообложению доходов записывают свои доходы. Форма рассчитана на поквартальное заполнение, в ней 4 таблицы. Каждая операция записывается на отдельной строке, можно добавлять количество строк, при необходимости. Таблицы имеют пять вертикальных столбцов, которые нужно заполнять, следующим образом:

- номера операций п/п, операции идут в хронологическом порядке

- дата и номер документа-основания операции, здесь указываются даты накладных, платежек и др.

- содержание операции – необходимо кратко отразить ее суть

- в столбце доходов – записываем суммы полученных доходов

- столбец расходы — для ИП с налогообложением только доходов, не заполняется.

И так, раздел 1 заполняется последовательно в течение года.

Отметим только, что например кассовая выручка суммируется за день и отражается одной записью, основанием операции является Z-отчет. Таким образом, вносим в таблицу дату и номер этого кассового отчета. Аналогично можно поступать и с другими подобными доходами. При поступлении потока платежей на расчетный счет, можно ориентироваться на дневную банковскую выписку.

Заметим, что иногда бывают случаи, когда нужно сделать возврат платежа, тогда в книге делается запись в столбце доходов, как обычно, но с минусом.

После завершения каждого квартала в разделе подводятся суммарные числовые итоги, в соответствующих строках таблиц. В специально отведенных строках, отражаются суммовые нарастающие итоги за шесть и девять месяцев, подсчитывается годовой итог.

В столбце расходов записи для данной системы налогообложения делаются крайне редко, например, если были произведены расходы, полученных средств по программе поддержке СМСП из госсубсидий. Эти суммы необходимо отражать в обоих столбцах доходов и расходов, так, чтобы они не влили на налогооблагаемую базу.

Заметим, что существуют и другие не налогооблагаемые доходы, их не нужно фиксировать в КУДИР. Нередко ИП получают доходы от реализации и доходы «вне реализации», эти понятия нужно разделять.