Кто должен вести КУДиР

Вести КУДиР должны все налогоплательщики на УСН. При этом неважно, какой объект налогообложения они выбрали — «Доходы» или «Доходы минус расходы». Книга нужна, чтобы учитывать хозоперации, определять финансовые результаты и считать сумму налога к уплате. Бизнесмены фиксируют в ней свои доходы и расходы в рамках бизнеса.

Еще вести КУДиР нужно, чтобы контролировать соблюдение ограничений по применению УСН. Объем дохода за год не должен превышать 150 млн рублей.

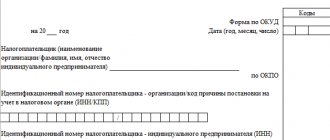

Документ ведется по стандартной форме, разработанной Минфином (приказ Минфина РФ от 22.10.2012 № 135н).

НДС и спецрежимы

Как известно, при применении специальных налоговых режимов, в частности УСН, налогоплательщик освобождается от обязанности уплачивать НДС. Однако на практике у любого применяющего рассматриваемый спецрежим хозяйствующего субъекта может возникнуть такая ситуация, когда по итогам совершенных сделок уплата НДС обязательна вне зависимости от статуса плательщика. К таким ситуациям относят:

- приобретение товаров за пределами РФ и их последующий ввоз;

- выполнение роли налогового агента;

- отражение в выставляемых счетах-фактурах суммы НДС.

Общие правила ведения и заполнения КУДиР

Новую книгу заводят для каждого налогового периода, то есть каждый год. Ее можно оформлять в бумажном или электронном виде. От этого зависит порядок заполнения.

На бумажном варианте нужно:

- заполнить титульный лист;

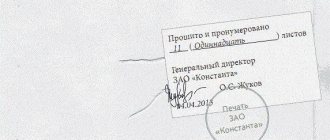

- сшить и пронумеровать страницы, указать общее количество страниц в конце;

- заверить КУДиР подписью ИП или руководителя организации;

- поставить печать, если она используется.

Если вносите исправления в бумажный вариант, подготовьте для них пояснения, поставьте дату корректировки и подтвердите ее подписью руководителя.

После окончания налогового периода при ведении книги в электронном варианте нужно:

- распечатать КУДиР;

- прошить и пронумеровать все страницы, указать на последнем листе общее количество;

- заверить книгу подписью руководства;

- поставить на распечатанной книге печать при ее наличии.

Электронную книгу удобно вести в специальных бухгалтерских сервисах, например, в Контур.Бухгалтерии, которая проверяет документ на соответствие правилам налогового законодательства.

Все записи вносятся в книгу на основании первичных документов и строго в хронологическом порядке. Книгу формируют, даже если операций в периоде не было — тогда ее заполняют нулевыми показателями.

В ИФНС книгу сдавать не нужно, но если ее запросят налоговые инспекторы — придется предоставить. По правилам она должна храниться в течение четырех лет, а с учетом права переноса убытков в течение 10 лет рекомендуется хранить КУДиР 11 лет.

Как оформлять КУДиР

Каждый год начинается с оформления новой КУДиР. Записи в книгу можно вносить вручную или заполнять её на компьютере и распечатывать по итогам каждого квартала. В конце года книгу нужно прошить и пронумеровать, на последнем листе указать количество страниц, поставить подпись и печать при её наличии. Заверять книгу в налоговой не требуется. Храните заполненную книгу в течение 4 лет и при получении требования предоставляйте налоговикам.

Инструкция: как заполнять КУДиР по разделам

Фотоинструкция: как прошить КУДИР

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она сформирует отчёты, посчитает налоги и подготовит КУДиР.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Состав КУДиР на УСН «Доходы» в 2021 году

В общем случае КУДиР включает титульный лист и пять разделов. Но на УСН 6 % учитывать расходы не нужно, поэтому и заполнять надо не все разделы книги.

На УСН 6 % налогоплательщики заполняют разделы I — только доходы, IV и V.

Раздел I «Доходы и расходы»

В этом разделе по хронологии указываются все операции, которые были сделаны в каждом квартале. В таблицу внесите:

- данные первички — дата и номер;

- содержание операции: к примеру, «Аванс от ООО «Альфа» по дог. № 123 от 29.03.2020»;

- сумму хозяйственной операции: если получен доход, впишите сумму в графу 4, расходы в графе 5 на УСН 6 % учитывать не нужно.

Перечень доходов, которые имеют значение для расчета налога, приведен в ст. 346.15 НК РФ. Другие доходы учитывать не нужно.

Важно! Помните, что применяется кассовый метод. Поэтому если вы отгрузили товар, но еще не получили за него оплату, это не отражается в сумме доходов. Все доходы заносите в КУДиР только когда получите их в кассу или на банковский счет.

Учитывать расходы не нужно, но есть исключения:

- расходы на профилактику сокращений, компенсированные за счет бюджета;

- расходы на поддержку среднего и малого бизнеса, профинансированные субсидиями.

Их отражают в графе 5 раздела I.

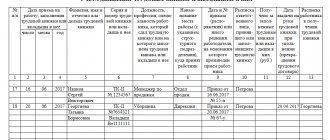

I. Доходы и расходы

| Регистрация | ||||

| N п/п | дата и номер первичного документа | содержание операции | доходы, учитываемые при исчислении налоговой базы | расходы, учитываемые при исчислении налоговой базы |

| 1. | 15.03.2020 Акт приема-передачи № 5 | Поступление товаров от ООО «Маруська» по договору № 55/2 от 04.03.2020 | 350 000 | |

| Итого за квартал | ||||

Раздел IV «Расходы, уменьшающие сумму единого налога»

В этом разделе налогоплательщики на УСН 6 % отражают сумму страховых взносов, уплаченных за ИП и сотрудников, выплаченных больничных, взносов на ДМС. Сюда включаются все суммы, которые уменьшают налоговую базу.

Уменьшить доходы за счет взносов — законное право налогоплательщика. ИП без работников могут вычесть из налоговой базы всю сумму страховых взносов и совсем не платить налог. А ИП с работниками и организации уменьшают налог максимум на 50 %.

Правила отражения доходов и расходов в КУДиР при УСН

В КУДиР нужно записывать лишь те доходы и расходы, которые учитываются при расчёте налога УСН. Причём расходы в книгу нужно включать только в том случае, если вы на УСН «Доходы минус расходы». А на УСН «Доходы» достаточно отражать в книге доходы и уплаченные за ИП и сотрудников страховые взносы.

Учитывать нужно доходы от продажи товаров, работ или услуг, а также некоторые внереализационные доходы. Запись в КУДиР делайте в день получения оплаты от клиента. В специальной статье вы найдете подробности об учёте доходов в налоге УСН.

С расходами сложнее. Во-первых, учитывать можно только расходы из статьи 346.16 Налогового кодекса. Во-вторых, это нужно делать в последнюю из дат:

- дата полной оплаты контрагенту;

- дата получения от контрагента оплаченных товаров, работ или услуг;

- дата передачи товара конечному покупателю (если вы покупаете товар для последующей перепродажи).

В отдельной статье описаны нюансы учёта расходов в налоге УСН.

Каждая запись в КУДиР подтверждается первичными документами. Это могут быть платёжные поручения, бланки строгой отчётности, товарные или кассовые чеки, акты, накладные и другие.

Книга учёта доходов и расходов для УСН

Вести КУДиР в Эльбе

С Эльбой вести книгу учета доходов и расходов не составит труда! Мы автоматически заполним нужные поля и поможем сохранить КУДиР в формате Word или PDF!

Что будет, если не вести КУДиР

Налоговая может в любой момент запросить КУДиР, которую придется предоставить в течение 10 дней. Документ должен быть распечатан, прошит, пронумерован и заверен подписями и печатями (если есть). Если книга не представлена по требованию, начислят штраф 200 рублей. Дополнительно может применяться административное наказание в виде штрафа от 300 до 500 рублей.

Если в ходе проверки обнаружатся нарушения, которые связаны с занижением суммы налога, бизнесмену грозит штраф от 10 000 рублей до 20 % от оплаченного налога, но не меньше 40 000 рублей.

Налоговые регистры при применении УСН

Применение УСН освобождает налогоплательщика не только от обязанности уплачивать НДС, но и от составления связанных с этим налогом документов. В то же время из указанного правила существуют исключения.

Так, при возникновении обязанности уплатить НДС автоматически появляется необходимость в представлении декларации по указанному налогу. А, к примеру, при осуществлении транспортно-экспедиторской деятельности у налогоплательщика появляется обязанность составлять счета-фактуры и, соответственно, журналы их учета (п. 3.1 ст. 169, п. 5.2 ст. 174 НК РФ).

Но указанная обязанность не означает, что упрощенцы должны выполнять всё то, что делают плательщики НДС, а именно составлять другие налоговые регистры, в том числе книгу покупок.

Кроме этого, в 2014 году Минфин РФ в письме № 03-07-14/48815 указал на то, что для лиц, занимающихся посреднической деятельностью в интересах комитента, обязанность по составлению книги покупок и книги продаж также отсутствует.

КУДиР и УСН-онлайн

С 1 июля 2021 года ФНС планирует ввести новый режим для ИП на УСН «Доходы» — УСН-онлайн. Об этом в эфире программы «Налоги» рассказал Дмитрий Сатин — замруководителя ФНС. Информация об этом также размещена на официальном сайте ФНС.

Сейчас все предприниматели на упрощенке должны вести книгу и каждый год передавать в налоговую декларации. Это все-таки требует затрат времени, найма специалиста или знаний в сфере бухгалтерии. Если ИП перейдет на режим УСН-онлайн, то рассчитывать налоги за него будет ФНС. Это возможно благодаря появлению онлайн-касс, с которых налоговая автоматически получает информацию о доходах и расходах бизнеса. На этом режиме КУДиР можно не вести.

Единственная проблема в том, что вы не сможете управлять расчетами налоговой и есть вероятность, что постоянно придется оспаривать суммы и доказывать свою позицию. А если ИП далек от бухучета, то понять, что налоги насчитали с ошибкой, почти невозможно. Хорошо, что переход на УСН-онлайн добровольный. Вы можете решить, что важнее — экономия времени на отчетности или экономия денег на уплате налогов.

Чтобы перейти на режим без деклараций и КУДиР достаточно подать заявку в личном кабинете налогоплательщика на сайте ФНС. Вы будете получать уведомления о начисленных суммах налога через сервис.

Не хотите заниматься заполнением КУДиР самостоятельно? Подключайтесь к сервису Контур.Бухгалтерия. Вам достаточно внести данные о доходах и расходах, а сервис автоматически создаст КУДиР и налоговые декларации. В Контур.Бухгалтерии удобно вести учет, платить зарплату и сдавать отчетность. Все новые пользователи получают 14 дней работы в сервисе в подарок.

Вход на сайт

RSS Печать

Рубрика: Бухгалтерский учет Ответов: 455

Вы можете добавить тему в список избранных и подписаться на уведомления по почте.

« Первая ← Пред. … След. → Последняя (46) »

| olgaps |

| Помогите, пожалуйста. Любимый супруг открыл точку розничной торговли запчастями и оформил ИП, мне поручил вести учет. Система налогообложения — подоходный налог. сейчас стал вопрос заполнения книги учета товара. Инструкцию прочла, вписала весь приход товара, количество, цены поставщика, понимаю как нужно заполнить оплату за товар. НО СОВСЕМ НЕ ВРУБАЮСЬ каким образом вписывать реализованный товар. В розничной торговле отгрузки по накладным нет, продажа происходит по кассовым чекам. Неужели нужно вписывать каждый номер чека и реализованный по нему товар ( у нас ассортимент 5000 позиций) и нужно ли проводить ежеквартальную инвентаризацию? Может у кого-нибудь есть опыт проверки данной чудо-книги ИМНС? |

| Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления… |

| Алесенька [email protected] Беларусь Написал 669 сообщений Написать личное сообщение Репутация: | #2[264720] 27 января 2011, 16:32 |

Идет отправка уведомления…

| olgaps [e-mail скрыт] минск Написал 2 сообщения Написать личное сообщение Репутация: | #3[264752] 27 января 2011, 16:56 |

Идет отправка уведомления…

| Любовь Михайловна [email protected] Беларусь, Минск Написал 1160 сообщений Написать личное сообщение Репутация: | #4[264964] 27 января 2011, 22:37 |

Идет отправка уведомления…

| Любовь Михайловна [email protected] Беларусь, Минск Написал 1160 сообщений Написать личное сообщение Репутация: | #5[265188] 28 января 2011, 13:26 |

Идет отправка уведомления…

| Перепетуя [e-mail скрыт] Беларусь, Минск Написал 2675 сообщений Написать личное сообщение Репутация: 388 | #6[265208] 28 января 2011, 13:42 |

Идет отправка уведомления…

| Любовь Михайловна [email protected] Беларусь, Минск Написал 1160 сообщений Написать личное сообщение Репутация: | #7[265219] 28 января 2011, 13:50 |

Идет отправка уведомления…

| wiktoria-2010 [e-mail скрыт] Беларусь Написал 5 сообщений Написать личное сообщение Репутация: | #8[265237] 28 января 2011, 14:05 |

Идет отправка уведомления…

| Любовь Михайловна [email protected] Беларусь, Минск Написал 1160 сообщений Написать личное сообщение Репутация: | #9[265259] 28 января 2011, 14:14 |

Идет отправка уведомления…

| Любовь Михайловна [email protected] Беларусь, Минск Написал 1160 сообщений Написать личное сообщение Репутация: | #10[265594] 28 января 2011, 21:07 |

Идет отправка уведомления…

« Первая ← Пред. … След. → Последняя (46) »

Для того чтобы ответить в этой теме, Вам необходимо войти в систему или зарегистрироваться.