С 1 января 2015 года иностранные работники из «безвизовых» стран, временно пребывающие в России, обязаны получать патенты для работы у работодателей: организаций, ИП, или физических лиц (357-ФЗ от 24.11.14).

До 2015 года по патентам работали только мигранты, которые оказывали физическим лицам услуги непредпринимательского характера (няни, домработницы, водители и т п.)

Подробнее о патенте для иностранных работников из безвизовых стран читайте здесь.

Что такое патент иностранцу, кому он нужен

Этот документ необходим иностранному гражданину, желающему официально трудоустроиться на территории Российской Федерации. Патент удостоверяет легальность трудоустройства для иностранца.

Что нужно знать об этом документе:

- Он выдается на срок от одного месяца до года.

- Его действие ограничивается определенной территорией.

- Выдается под определенную профессию и вид деятельности.

- Для получения необходимо пройти медицинское обследование.

- Выдается с разрешения Миграционной службы.

Нюансы трудового патента

Для того чтобы трудовые отношения с работодателем считались полностью легальными, после получения патента нужно произвести действия:

- Подготовить копию трудового договора с работодателем.

- Обратиться в органы МВД для последующей регистрации.

Важно! Вышеуказанные действия должны быть произведены иностранным гражданином не позднее двух месяцев после подписания договора о трудоустройстве. Необходимо своевременно оплатить налог во избежание аннулирования патента.

Как получить

Иностранцы, желающие стать обладателями патента на работу в РФ должны:

- пересечь границу РФ по загранпаспорту;

- в карте мигранта во время пересечения границы указать «цель» — работа;

- взять страховку;

- встать на учет. Все иностранцы обязаны это сделать в 7 — ми дневной срок. Исключение — граждане Таджикистана — 15 дневной;

- оформить патент (на это дается 30 дней).

Документы для получения патента:

- заявление, заполненное синей ручкой;

- паспорт и его копию с переводом. Копию должен заверить нотариус;

- миграционная карта;

- полис добровольного медицинского страхования;

- справка из медицинского учреждения. Иностранец должен пройти медкомиссию на отсутствие заболеваний, ВИЧ и т.д.;

- подтвердить отсутствие уголовного прошлого;

- предъявить наличие временной регистрации;

- подтвердить постановку на учет;

- предоставить фотографии (4 шт.);

- подтвердить оплату НДФЛ;

- подтвердить успешную сдачу экзамена по русскому языку. Данный экзамен не проходят представители Белоруссии или выпускники школ из Ближнего зарубежья;

- собрать весь пакет требуемых документов и обратиться в ГУ МВД России или гос. услуги. Оформление можно осуществить через посредника. В данном случае остерегайтесь фальшивых патентов. Многие фирмы, просто зарабатывают таким образом деньги. В итоге у вас не будет денег и патента. Будьте осторожны!

Компетентные органы проверяют весь пакет документов и если все в порядке в 10-ти дневной срок выдают патент. Иначе придет отказ.

После выдачи патента работнику, он в течение двух месяцев должен устроиться на работу и подтвердить этот факт — предоставить копию договора. В противном случае, патент аннулируют.

Работая без патента, иностранец подвергает себя риску. Если в случае проверки установят его место работы, ему грозит штраф (5000 — 7000 руб.) и высылка из РФ. ГУ МВД РФ может запретить въезд на срок до 10 лет.

Какие налоги платит иностранный работник

Имея трудовые отношения на территории Российской Федерации, иностранец оплачивает виды налогов, сходные с местными гражданами. Иностранцы получили право на возврат НДФЛ, так как они уплачивают его дважды. Это происходит при уплате налога, а также при удержании работодателем 13% при расчете заработной платы.

Если патент отсутствует, но имеется разрешение, налоги исчисляются по более высокой ставке. Она привязана к срокам проживания на территории государства:

- 30% ставкой облагаются лица, сроки пребывания которых не превышают полугода.

- Если лицо пребывает на территории РФ уже более полугода, ставка снижается до 15%.

Интересно. Специалисты, имеющие высокую квалификацию, выделяются в отдельную категорию. Независимо от сроков пребывания, ставка для них составляет 15%.

Некоторым группам граждан не вменяется в обязанность приобретать патент. Это:

- беженцы;

- граждане Беларуси, Киргизии, Армении и Казахстана.

Ставка НДФЛ для иностранных граждан

Ставка НДФЛ будет различна в зависимости от вида дохода, статуса и резидентства. Статус резидентства определяется временем нахождения на территории Российской Федерации. Так, иностранцы, пробывшие в России менее 183 дней (календарных) в течение одного года, являются нерезидентами. А лицами, обладающими особым статусом, признаются:

- беженцы;

- специалисты высокого класса;

- иностранцы, имеющие патент;

- резиденты стран ЕАЭС.

Читать так же: Гражданство РФ для жителей ДНР в 2021 году

| Статус иностранного гражданина | Ставка НДФЛ (%) | ||

| Доходы от трудовой деятельности | Другие виды доходов, за исключением выигрышей и дивидендов, облагаемых по повышенной ставке | Прибыли от участия в акционерном обществе | |

| Особый статус/резидент РФ | 13 | 13 | 13 |

| Особый статус/не резидент РФ | 13 | 30 | 15 |

| Особый статус отсутствует/резидент РФ | 13 | 13 | 13 |

| Особый статус отсутствует/не резидент РФ | 30 | 30 | 15 |

Аванс по НДФЛ за иностранцев

368-ФЗ от 24.11.2014

С 2015 г. действует новая редакция ст. 227.1 НК РФ, регламентирующая начисление и уплату НДФЛ иностранными гражданами.

Иностранный сотрудник работает в РФ по патенту следующим образом:

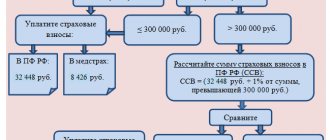

- Иностранный гражданин при получении или продлении патента уплачивает НДФЛ в виде фиксированных авансовых платежей 1 200 рублей в месяц (п. 2 ст. 227.1 НК РФ)

- Работодатель, налоговый агент, рассчитывает НДФЛ в общем порядке, но при его удержании из доходов работника зачитывает уже уплаченные авансовые платежи (п. 5 и 6 ст. 227.1 НК РФ).

- коэффициент-дефлятор, установленный на соответствующий календарный год — 1,810 в 2021 году.

- коэффициент, устанавливаемый на соответствующий календарный год законом субъекта РФ. Если региональный коэффициент не установлен субъектом РФ, то он приравнивается к 1.

Таким образом, минимальная цена патента для иностранных граждан в 2021 году составит 1 200 × 1,810 = 2 172 рубля в месяц.

Уменьшение НДФЛ на сумму патента иностранному гражданину

Налоги удерживаются с иностранцев в соответствии с законодательством. Оформить перерасчет и получить возврат заранее нельзя. Это можно сделать только по истечении налогового периода, раз в год.

В 2021 году сохранился порядок, действовавший ранее. Иностранный работник может оформить вычет лично, обратившись в налоговую службу. Или подать заявление работодателю, который подготовит документацию для передачи в налоговые органы.

После получения заявления с пакетом документов сотрудником налоговой службы проводится проверка с участием миграционной службы. Для проверки установлен десятидневный срок.

Читать так же: Курортный сбор в 2021году

Обязательное условие для одобрения заявления на возврат НДФЛ — осуществление легальной трудовой деятельности. У иностранного работника должны быть все необходимые разрешения на трудоустройство, подтверждающие документы, а также официальный трудовой договор с работодателем.

Если работник имеет несколько рабочих мест, возврат налога он производит единожды, через основного работодателя. При проведении проверки, сотрудник налоговой службы обязательно проверит, не поступали ли заявки на конкретное лицо с других мест работы.

Если в организации трудятся несколько работников-иностранцев, для возмещения налога бухгалтерия готовит отдельный пакет документов на каждого работника.

Авансовые платежи НДФЛ по патенту – 2021, дата

В последнее время в Россию прибывает большое количество мигрантов для того, чтобы продолжить карьеру в новой и загадочной для себя стране. Такая практика является похвальной – люди набираются опыта и с удовольствием делятся им со своими коллегами.

Тем не менее, при приеме иностранцев на работу могут возникнуть некоторые трудности с расчетом налогов. Авансовые платежи НДФЛ по патенту в 2021 году – вот что настораживает бухгалтеров по всей России.

Что это такое

Сумма авансовых платежей согласно рабочему патенту должна быть рассчитана в соответствии с региональным коэффициентом и коэффициентом-дефлятором, при учете фиксированной части оплаты.

Соответственно, вследствие изменения коэффициента-дефлятора на 2019 год, изменения коснулись и самого размера авансового платежа.

Иностранцы «безвизового» типа, которые работают в пределах российского государства, обязуются вносить ежемесячные платежи, которые именуются налогом НДФЛ.

Это делается для того, чтобы продлевать срок действия трудового патента и пользоваться наличием возможности на законных основаниях трудиться в российском государстве в дальнейшем.

Иными словами, если иностранец вносит платеж всего на один месяц вперед, то таким образом он производит оплату согласно патенту на следующий месяц. То есть, иностранец имеет право оплатить патент на любой период времени вперед.

Важно также не забывать, что авансовый платеж по НДФЛ должен обязательно вноситься исключительно в установленный срок.

Если же платеж не будет внесен иностранным лицом, то патент будет в автоматическом режиме прекращен и он перестанет быть действительным.

И очень важным для иностранцев будет являться один нюанс – в обязательном порядке стоит сохранять чеки, доказывающие факт оплаты квитанции согласно патенту по всему действительному периоду.

Изменения трудового патента

Для текущего года для потенциальных мигрантов устанавливаются следующие нормы:

- Иностранные лица могут осуществлять въезд на территорию российского государства исключительно по заграничным паспортам.

- Украинцы и прочие граждане должны в обязательном порядке сдавать специализированные тесты, выявляющие уровень знания русского языка.

- Документы в обязательном порядке предоставляются в течение месяца после того, как человек приехал в страну.

В той ситуации, когда документы не будут поданы в срок, нарушители в первый раз должны будут заплатить довольно весомый штраф. Впоследствии, при повторном нарушении, ему придется в принудительном порядке покинуть пределы России.

Когда иностранец в следующий раз предпримет попытку получить патент, ему нужно будет предоставить уведомление, которое докажет факт оплаты штрафа. Оно выглядит в формате квитанции.

Иностранец в обязательном порядке должен проходить тестирование, в результате которого получить сертификат, свидетельствующий о наличии необходимого уровня знаний законодательства РФ, истории страны и русского языка.

В тестах вопросы достаточно просты. Знаний школьной программы будет вполне достаточно, чтобы показать хорошие результаты.

Стоит обязательно обращать внимание на то, что сертификат будет действительным в течение пяти лет. Помимо этого, люди, которые получили высшее или среднее образование на территории бывшего СССР, не нуждаются в предъявлении сертификата.

Как получить разрешение на работу в РФ

С прошлого 2021 года оформлением патентов занимается служба ГУВМ МВД РФ. При получении миграционной карты на территории России стоит определить именно рабочую цель поездки в соответствующей графе. Сразу же рекомендуется оформлять страховку.

В течение недели с момента приезда иностранец обязательно должен встать на учет.

Именно два вариант развития событий:

- Пройти процедуру постановки на учет по месту работы.

- По месту жительства.

Первый вариант будет приоритетным для граждан, которые имеют определенную договоренность с собственным работодателем. Иностранные лица, въезжающие в Россию для работы, должны регистрироваться по месту жительства.

Стоит отметить, что граждане Таджикистана здесь имеют определенное послабление. Они могут встать на учет в течение 15 дней после приезда.

После этого стоит заняться непосредственно оформлением патента. На это имеется 30 дней с момента приезда. Месяц дается не с даты регистрации, а с даты въезда. Обязательно стоит это учесть, потому что при нарушении сроков придется заплатить штраф.

На сколько месяцев вперед можно внести оплату

Если опираться на изменения в сфере контроля миграционных вопросов в России, а именно в упразднении службы ФМС и переноса функций этого ведомства на подразделения ГУВМ МВД России, иностранцы отныне должны проводить процедуру продления регистрации патента каждый раз, когда они намерены оплачивать авансовый платеж.

Иными словами, всякий раз, когда вносится оплата платежа иностранцами или людьми, не имеющими гражданства, они должны будут в обязательном порядке продлить собственную регистрацию.

Вследствие того, что данная процедура является весьма затруднительной, может возникнуть логичный вопрос – имеется ли возможность оплатить патент на несколько периодов вперед, для того, чтобы потом не продлевать регистрацию ежемесячно?

За раз иностранец имеет право внести платежные средства на любое время в рамках срока 1-12 месяцев. Если он вносит платеж исключительно на месяц, в соответствии с этим, и продлевать регистрацию он должен будет на месяц.

После того, как пройдет месяц, все нужно будет делать заново. Соответственно, на какой срок иностранец вносит оплату, на такой он и должен продлить регистрацию.

Важно понимать, что у иностранцев нет возможности оплатить патент на срок, больший, чем 12 месяцев, поскольку действие данного документа ограничено сроком на 1 год.

Иначе говоря, если иностранец вносит платежные средства на два года вперед, то документ в любом случае будет иметь максимальный срок действия, прописанный действительным законодательством.

Дата оплаты авансовых платежей НДФЛ по патенту в 2021 году

Проведение оплаты фиксированного платежа в текущем году должно происходить заблаговременно – примерно за 3-5 дней до наступления даты, которая отражается в первом чеке оплаты трудового патента.

К примеру, если первый авансовый платеж проводился 10 сентября, то в следующий раз оплата должна проводиться не позже 10 октября. Оплату стоит проводить несколько раньше, чтобы впоследствии именно к 10 октября сумма платежа находилась на лицевом счете.

Аннулирование при нарушении сроков оплаты

В нынешнее время система контроля оплаты НДФЛ является полностью автоматизированной, и по этой причине отсутствие поступления денежных средств на определенную контрольную дату может привести к тому, что в базе контролирующих органов патент на работу иностранца будет аннулирован.

Именно по данному обстоятельству, при ситуации, в которой платеж будет внесен позже, чем требуется, хотя бы на одни сутки, документ в автоматическом порядке подлежит аннулированию по причине просрочки оплаты трудового патента.

Таблица с указанием фиксированных платежей для каждого региона РФ

| Субъект РФ | Региональный коэффициент | Сумма налога |

| Москва | 2,1566 | 4200 |

| Владимирская область | 1,797 | 3500 |

| Мурманская область | 1,4 | 2727 |

| Ленинградская область | 1,54 | 2999 |

| Архангельская область | 1,7 | 3311 |

| Краснодарский край | 1,786 | 3244,8 |

| Ростовская область | 1,6 | 1816 |

| Ставропольский край | 1,8 | 3506 |

| Республика Дагестан | 1,3 | 2332 |

| Республика Башкортостан | 1,596 | 3109 |

| Оренбургская область | 1,76 | 3428 |

| Челябинская область | 1,848 | 3600 |

| Новосибирская область | 1,67 | 3252 |

Каким образом рассчитать стоимость по формуле

Рассчитывать патент стоит по данной формуле:

СП = БС*РК*КД

СП – авансовый платеж, БС – ставка, РК – региональный коэффициент, КД – дефлятор.

Пример

В качестве примера можно взять расчет стоимости патента для иностранцев, регистрирующихся в Московской области. Начнем с того, что базовая ставка равняется 1200 рублям. Для МО в качестве регионального коэффициента принимается значение 2,05381.

Что касается текущего года, общепринятым коэффициентом-дефлятором принимается значение 1,623.

Остается просто подставить значения в общепринятую формулу:

СП = 1200 *2,05381 * 1,623 = 4000.

Можно взять также в качестве примера расчеты стоимости для Москвы.

Здесь будут действовать несколько другие значения, сходные с теми, которые действуют в Московской области:

СП = 1200 * 2,1566 * 1,623 = 4200.

Именно этой формулой стоит пользоваться при проведении подробных расчетов стоимости авансового платежа по трудовому патенту. Эта формула является универсальной и самое главное здесь – найти действительный региональный коэффициент.

Если рассматривать ситуацию в целом, то можно понять, что при использовании данной формулы, каждый иностранец, который выступает в качестве потенциального мигранта, может в самостоятельном порядке рассчитать стоимость трудового патента.

При этом можно сразу же узнать сумму платежа для одного, трех или более месяцев, чтобы произвести более долгосрочную оплату.

Также стоит понимать, что ежегодно все значения претерпевают определенные изменения. Поэтому, каждый иностранец должен в обязательном порядке интересоваться всеми необходимыми значениями, чтобы произвести точный расчет авансового платежа для определенного отчетного периода времени.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Источник: https://101zakon.ru/migracija/patent-na-rabotu/avansovye-platezhi-ndfl-po-patentu/

Ошибки при удержании НДФЛ с иностранного работника

Наиболее распространенные ошибки заключаются в следующем:

- Неверный расчет суммы, подлежащей уплате в бюджет. Случается, что иностранец ошибочно перечислил в уплату налога большую, чем следовало, сумму. Подобные действия могут быть и намеренными. В данной ситуации не следует надеяться на возврат излишне уплаченной суммы. В соответствии с Налоговым кодексом, такие излишки завышением признаны не будут.

- Затруднения с определением лиц из категорий беженцев, или получивших временное убежище на территории РФ, имеющих право на вычет. Беженцы, а также лица, получившее временное убежище на территории РФ, платят подоходный налог 13% по льготной ставке. Такие нерезиденты не могут претендовать на вычеты. Однако, получив статус резидентов и продолжая уплачивать подоходный налог, они смогут претендовать на вычеты, предусмотренные статьями 218—221 Налогового кодекса.

Статья 218 Налогового кодекса РФ «Стандартные налоговые вычеты»

Статья 219 Налогового кодекса РФ «Социальные налоговые вычеты»

Статья 220 Налогового кодекса РФ «Имущественные налоговые вычеты»

Статья 221 Налогового кодекса РФ «Профессиональные налоговые вычеты»

Порядок уплаты НДФЛ работодателем за иностранцев

абз. 1 п. 6 ст. 227.1 НК РФ

Доходы временно пребывающих граждан с патентом, полученные от работы по трудовому договору, облагаются НДФЛ по ставке 13% (Письмо Минфина РФ от 16.03.2016 № 03-04-05/14470)..

При удержании НДФЛ из дохода иностранца, работодателю нужно уменьшать его на сумму фиксированных авансовых платежей, уже уплаченных работником в соответствующем налоговом периоде.

Для зачета авансовых платежей нужны:

- Заявление работника;

- Документы, подтверждающие уплату авансовых платежей;

- Уведомление из ИФНС, подтверждающее право на уменьшение суммы НДФЛ на сумму уплаченных авансовых платежей.

абз. 2 и 3 п. 6 ст. 227.1 НК РФ

Уменьшение НДФЛ можно производить в течение налогового периода только у одного налогового агента по выбору налогоплательщика. Этот момент контролирует ИФНС, выдавая уведомление одному налоговому агенту в течение налогового периода.

Если уплаченные суммы авансовых платежей за период действия патента в соответствующем налоговом периоде превышают сумму исчисленного налоговым агентом НДФЛ за этот период, то сумма такого превышения не является излишне удержанным налогом и не подлежит ни возврату, ни зачету.