Заполнение формы 6-НДФЛ вызывает множество вопросов у налоговых агентов, начисляющих и выплачивающих доходы физическим лицам. Так как ошибка в расчете может привести к штрафу, любой показатель отчетности должен соответствовать данным учета. Строка 040 в 6-НДФЛ – не исключение. Заполняя ее, работодатель обязан учитывать соотношения, разработанные ФНС для проверки.

Расчет 6-НДФЛ утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] (ред. от 17.01.2018). В нем показывают обобщенные суммы доходов и НДФЛ. Состоит отчет из двух разделов, первый из которых заполняется нарастающим итогом, а второй содержит данные за последний квартал отчетного периода.

Назначение формы 6-НДФЛ

Для улучшения контроля над своевременным поступлением в бюджет налога на доходы была разработана форма 6-НДФЛ.

Эту форму сдают предприниматели и организации, имеющие наемных работников или являющиеся налоговыми агентами к другим физлицам. Задача сдающих отчет — предоставить достоверную информацию по всем исчисленным доходам, вычетам, платежам по налогу. Задача проверяющих — проконтролировать, что налог рассчитан верно и уплачен вовремя.

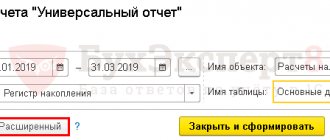

Для заполнения отчета должны использоваться данные из налоговых регистров. Это требование ст. 80 НК РФ. Отсутствие такого регистра будет считаться нарушением и штрафоваться контролерами. Этот регистр можно разработать самостоятельно, утвердив в учетной политике его форму. Ежемесячно нужно вести учет начислений зарплаты и иных доходов, расчета и удержания налога, дат перечисления налога в бюджет.

Посмотреть, как правильно составить такой регистр, можно в нашей статье «Образец заполнения налогового регистра для 6-НДФЛ».

Данные в разделе 1 расчета указываются нарастающим итогом с начала года, во 2-м — только за 3 последних месяца. В отличие от отчетной формы 2-НДФЛ, в этом расчете вся информация обобщается без детализации по именам, зато с разбивкой по датам совершения операций.

Как заполнить остальные строки отчета пошагово рассмотрено в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ к справочно-правовой системе.

Титульная страница отчета

Оформление формы начинается с титульного листа. Опишем расшифровку строк 6 НДФЛ:

- реквизиты организации: ИНН и КПП компании, код ОКТМО;

- номер корректировки (000 — без корректировок, 001, 002 — с корректировками);

- период заполнения данных (код отчета за первый квартал — 21, код отчета за первое полугодие — 31, код отчета за третий квартал — 33, код отчета за 4 квартал — 34);

- период сдачи данных (календарный год, например, 2021 год);

- код ИФНС;

- название организации (краткое наименование юридического лица или фамилия, имя и отчество предпринимателя);

- контакты (стационарный или мобильный телефон);

- Ф. И. О. руководителя или представителя организации (1 – руководитель организации, 2 — представитель компании).

В обновленной отчетности на титульной странице необходимо заполнять новые графы:

- код формы реорганизации и основные реквизиты (ИНН, КПП) действующего до реорганизации юридического лица;

- код места нахождения (учета).

Приведем примеры кодов места учета (регистрации):

- 120 — по месту регистрации предпринимателя;

- 213 — по месту регистрации предприятия в качестве крупного налогового агента;

- 220 — по месту учета подразделения предприятия.

Общие правила для 1-го раздела отчета

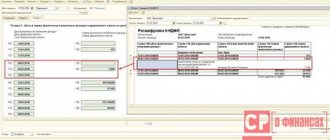

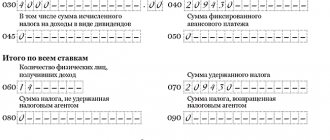

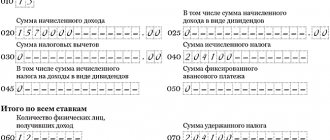

Первый раздел представляет собой сводную таблицу данных по налогу на доходы физлиц за период предоставления — налоговую базу и рассчитанные агентом показатели.

Как мы видим, здесь две своеобразные части отчета. Верхняя предназначена для доходов и налога, исчисленного по разным ставкам, нижняя — для суммирования информации по всем ставкам и указания деталей (налог не удержанный, возвращенный).

Верхнюю часть необходимо заполнить по каждой применяемой агентом ставке налога. Если помимо обычной заработной платы вы выплатили выигрыш какому-либо физическому лицу или у вас работает нерезидент, доходы которого облагаются по отличной от резидента ставке, вам предстоит заполнить несколько верхних частей, по одной на каждую ставку.

Вы укажете сумму дохода в поле 020, сумму вычетов — в поле 030, и в стр. 040 надо будет указать сумму исчисленного налога. Отдельно здесь надо выделить сумму налога, исчисленного с дивидендов (по строке 045) и указать авансовый платеж (если у вас работают иностранцы).

Все, верхнюю часть раздела вы уже заполнили.

См. также «Как заполнить раздел 1 в отчете 6-НДФЛ».

Как часто сдается отчетность?

Отчетность по налогам на доходы сотрудников предоставляется в ИФНС раз в квартал. Крайняя дата предоставления — последнее число месяца периода, следующего за отчетным. Сведения подаются нарастающим итогом.

Отчетной датой для сдачи формы является:

- дата квитанции (дата и время должны быть не позднее двенадцати часов ночи последнего отчетного дня) для сдачи формы в электронном виде;

- дата отметки сотрудника почты России на описи вложения датой для сдачи формы посредством почтового отправления;

- дата на вашем экземпляре отчета, указанная работником инспекции, при личной сдаче отчета в ИФНС.

Предоставление отчета в 2021 году должно быть не позднее:

- 2 апреля;

- 3 мая;

- последний рабочий день июля;

- последний рабочий день октября.

Данные для отражения по строке 040 6-НДФЛ

Согласно ст. 210 НК РФ налог исчисляется как процент от налоговой базы. При этом налоговая база — это общий доход налогоплательщика, уменьшенный на сумму предоставленных в соответствии с НК РФ вычетов.

Основные процентные ставки налога для резидентов, действующие на текущий момент, такие:

- 13% — это может быть зарплата, вознаграждения по договорам ГПХ, доходы от продажи недвижимости или некоторые прочие доходы;

- 35% — с суммы экономии на процентах при получении заемных средств в части превышения установленных размеров.

Общую картину по ставкам НДФЛ поможет понять наша рубрика «Ставка НДФЛ».

Расчетная формула для исчисления налога налоговым агентом проста:

(Доход физ. лица – Предоставленные вычеты) × Ставка налога для данного вида дохода.

Именно эта сумма должна будет появиться в строке 040 расчета 6-НДФЛ. То есть применительно к отчету это будет выглядеть так:

(Стр. 020 – Стр. 030) × Стр. 010 / 100.

Если расчетный показатель не совпадет с указанной суммой, то это не всегда будет ошибкой. Налог рассчитывается в полных рублях. По правилам округления сумма налога менее 50 коп. отбрасывается, а 50 коп. и более округляется до полного рубля (погрешность округления). Допустимым является расхождение в любую сторону до 1 руб. на каждое физлицо. В опубликованных контрольных соотношениях для проверки формы 6-НДФЛ приведена следующая формула для расчета допустимой погрешности:

Стр. 060 × 1 руб. × Количество строк 100.

Например, если по строке 060 «Численность» у вас указано 54 человека и за отчетный период доходы были выплачены 3 раза (то есть строка 100 «Дата фактического получения дохода» заполнена трижды), то сумма по строке 040 за 1-й квартал может на 162 руб. отличаться от рассчитанной по формуле (54 × 1 × 3). Количество строк 100 будет зависеть от количества дат получения дохода в отчетном периоде.

ВАЖНО! А вот если расхождение превысило максимальную погрешность, то налоговики посчитают, что сумма начисленного НДФЛ занижена или завышена. Следствием этого будет письмо с просьбой дать пояснения и предоставить корректировочный расчет.

Как это сделать, смотрите в нашей статье «Как правильно заполнить уточненку по форме 6-НДФЛ?».

Подробнее о контрольных соотношениях для проверки формы читайте в нашей статье «Контрольные соотношения для проверки формы 6-НДФЛ».

Налоговики также сверяют показатели форм 2-НДФЛ и 6-НДФЛ. Чему должна быть равна сумма стр. 040, узнайте в КонсультантПлюс, получив пробный доступ к системе бесплатно.

После заполнения строк 010–050 по всем применяемым на вашем предприятии ставкам налога можно переходить ко второй части первого раздела. Здесь есть строка 070, в которой будут подведены итоги по удержанному налогу.

ВАЖНО! Суммы исчисленного и удержанного налогов (строки 040 и 070 соответственно) могут не совпадать. Это возможно, если какой-либо доход уже начислен, налог по нему рассчитан, но выплаты дохода еще не было. Например, в ситуации, когда зарплата начислена в одном квартале, а выплачена в первом месяце следующего квартала.

Давайте сравним даты исчисления налога и даты удержания.

| Доход | Срок исчисления налога | Срок удержания налога |

| Оплата труда | Последний день отработанного месяца | В день выплаты в денежной форме |

| Выплаты при увольнении | Последний рабочий день | В день выплаты |

| Выплаты больничных и отпускных | В день выплаты | В день выплаты |

| Дивиденды | В день выплаты | В день выплаты |

| Командировочные расходы (не подтвержденные документально, «сверхсуточные») | Последний день месяца утверждения авансового отчета | В день выплаты зарплаты за месяц, в котором утвержден авансовый отчет |

| Доход в натуральной форме | В день передачи дохода | В день выплаты ближайшего дохода в денежной форме |

Таким образом, мы видим, что даты расчета налога и его удержания не совпадают довольно часто. А значит, неравенство строк 040 и 070 — обычное дело.

Подробнее о датах получения доходов рассказано в статье «Дата фактического получения дохода в форме 6-НДФЛ».

Об отражении дивидендов в 6 НДФЛ читайте статью «Как правильно отразить дивиденды в форме 6-НДФЛ?».

Условия использования суммы фиксированного авансового платежа

Итак, строку 050 заполняют только те работодатели, у которых имеются работники-иностранцы, получившие патент на работу в РФ. Однако это условие является не единственным для появления данных в этой строке. Кроме него необходимо учитывать, что (п. 6 ст. 227.1 НК РФ):

- применить процедуру уменьшения налога можно только у одного из работодателей;

- в адрес такого работодателя работник-иностранец должен предоставить: заявление на уменьшение (составляется в произвольной форме применительно к каждому из периодов, за который сделана единовременная оплата аванса); документ, подтверждающий оплату фиксированного авансового платежа;

- работодатель должен запросить в ИФНС (по форме, утв. Приказом ФНС России от 13.11.2015 № ММВ-7-11/[email protected]) уведомление, подтверждающее наличие у работника-иностранца права на применение уменьшения начисляемого налога;

- уменьшать налог можно только после получения из ИФНС уведомления (его форма утв. Приказом ФНС России от 17.03.2015 № ММВ-7-11/[email protected]).

Сумму фиксированного авансового платежа, соответствующую месяцу работы, определяет его базовая величина (1 200 руб.), зафиксированная в НК РФ (п. 2 ст. 227.1), и применяемые к ней коэффициенты, установленные на календарный год:

- дефлятор — для 2021 года он равен 1,729 (Приказ Минэкономразвития России от 30.10.2018 № 595);

- региональный — вводимый в каждом из регионов своим нормативным актом (если он не введен, то принимается равным 1 — п. 3 ст. 227.1 НК РФ).

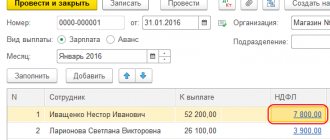

Пример заполнения строки 040

Строка 040 в целом не сложна в заполнении. Но для наглядности рассмотрим пример.

Пример

В ООО «Сады» сумма начисленной заработной платы за 1-й квартал составила:

- январь — 30 000 руб.;

- февраль — 35 000 руб.;

- март — 49 000 руб.

Вычеты работникам не предоставляются. Отчет будет заполнен таким образом:

Ответственность налогоплательщиков

Введена ответственность за сдачу отчетности по НДФЛ с некорректными сведениями в 2021 г. Инспектор, руководствуясь НК РФ, должен потребовать предоставления письменных пояснений при обнаружении ошибок в отчетности. Штрафа можно избежать, если агент самостоятельно исправит формы до выяснения ошибки сотрудником инспекции.

Основные штрафы

| Вид нарушения | Сумма штрафа |

| Несвоевременное предоставление (строка 120 6 НДФЛ) | 1000 руб |

| Неверные сведения | 500 руб |

| Нарушение электронного документооборота | 200 руб |

Штраф может быть наложен только за расчеты, которые были представлены после 01.01.16 года. За данные, представленные до 2016 года, наказание не применяется.

ИФНС вправе приостановить операции по расчетному счету, если организация задерживает предоставление 6 НДФЛ более, чем на десять дней после отчетной даты.

Итоги

Отражение в отчете 6-НДФЛ исчисленного налога на доходы физических лиц — процесс, требующий знания нюансов законодательства. При этом существующие основные формулы для расчета показателей отчета помогут вам самостоятельно проверить корректность своих учетных данных, не дожидаясь запроса из налоговой инспекции.

Проверить, не совершаете ли самые распространенные ошибки при заполнении 6 НДФЛ, поможет статья «Внимание! Здесь частые ошибки в 6-НДФЛ».

Источники:

Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Процедура отражения аванса в отчете

Оплата труда работников осуществляется дважды в месяц. Это обязанность работодателя, вытекающая из трудового законодательства. Работодатели избегают инициирования проверок со стороны трудовой инспекции, прокуратуры и наложения штрафа и не нарушают закон.

День месяца, когда выплачивают заработную плату, признается датой получения дохода для аванса. День удержания налога — это день фактического перечисления заработка. Отдельно с аванса налог на доходы не удерживается. Перечисляется налог в день после перечисления заработной платы (строка 120 6 НДФЛ). Можно перечислять и на следующий день. Весь доход работника (заработная плата с учетом аванса) отражается в строке 130 6 НДФЛ. Аванс отдельной строкой не значится.

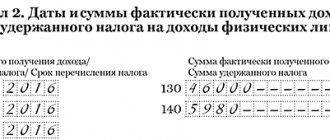

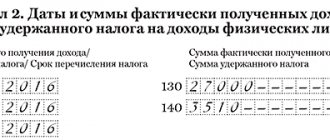

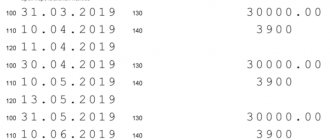

Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физически лиц

В разделе 2 указывают даты получения и удержания налога, а также предельный срок, установленный для перечисления налога в бюджет. Чтобы правильно заполнить раздел, необходимо распределить об доход за последние 3 месяца отчетного периода по датам выплаты, удержания и срокам перечисления налога.

По строке 100

указывается фактическая дата получения дохода, отраженного в

строке 130

.

Внимание! Год фактического получения дохода, отражаемый в дате по строке 100

, может быть равен предыдущему году в случае начисления дохода в прошлом году, а получения в текущем.

По строке 110

указывается дата удержания налога с суммы фактически полученных доходов, отраженных по

строке 130

.

Внимание! Дата удержания налога в строке 110

должна быть более ранней, чем срок перечисления налога, указанный по

строке 120

.

По строке 120

указывается дата, не позднее которой должна быть перечислена сумма налога.

Внимание! Если срок перечисления налога, отражаемый по строке 120

, выпадает на выходной или праздничный день, то указывается ближайший следующий за ним рабочий день.

По строке 130

указывается общая сумма фактически полученного дохода на дату, отраженную в

строке 100

.

Внимание! Сумма фактически полученного дохода указывается без уменьшения на суммы удержанного налога (письмо ФНС России от 14.06.2016 № БС-3-11/[email protected]).

По строке 140

указывается сумма удержанного агентом налога в срок, отраженный по

строке 110

.

Внимание! Если различные виды доходов фактически получены одной датой, но имеют различные сроки перечисления налога, то строки 100 — 140

заполняются по каждому сроку перечисления налога отдельно.

Новые контрольные соотношения

Письмом от 17.10.2019 № БС-4-11/21381 ФНС дополнила контрольные соотношения показателей формы 6-НДФЛ двумя новыми:

| КС между видами налоговая отчетности | ||||

| 6-НДФЛ, 2-НДФЛ, сведения о величине МРОТ | 3.1.1 | Средняя зарплата > = МРОТ Среднюю з/п определяют по каждому работнику на основании данных Приложений «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» формы 2-НДФЛ, относящихся к оплате труда, представленных по соответствующим ИНН, ОКТМО, КПП за аналогичный период. Учтите: соотношение применяют к 6-НДФЛ за год. | ст. 210 ст. 226 ст. 230 ст. 24 НК РФ ст. 133 и 133.1 ТК РФ | Если средняя заработная плата < МРОТ, то возможно занижена сумма налоговой базы |

| 6-НДФЛ, 2-НДФЛ, сведения о величине средней отраслевой заработной плате | 3.1.2 | Средняя зарплата > = средняя зарплата в субъекте РФ по соответствующей отрасли экономики. Среднюю з/п определяют по каждому работнику на основании данных Приложений «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» формы 2-НДФЛ, относящихся к оплате труда, представленных по соответствующим ИНН, ОКТМО, КПП за аналогичный период. Учтите: соотношение применяют к 6-НДФЛ за год. | ст. 210 ст. 226 ст. 230 ст. 24 НК РФ ст. 133 и 133.1 ТК РФ | Если средняя зарплата > МРОТ, но средняя зарплата < средней заработной платы в субъекте РФ по соответствующей отрасли экономики за предыдущий налоговый период (календарный год), то возможно занижена сумма налоговой базы |

В этих КС речь идет о средней зарплате, которая определяют по каждому работнику на основании справок 2-НДФЛ. Её показатель не должен быть меньше:

- МРОТ;

- средней зарплаты в регионе по отрасли экономики.

Если хотя бы одно из этих соотношений не соблюдено, ИФНС сочтёт, что налоговая база занижена. Затем на основании п. 3 ст. 88 НК РФ запросит пояснения и может провести иные мероприятия налогового контроля.

Читать также

23.10.2018

Общие правила сверок

Федеральная служба разработала алгоритм, как проверить 2-НДФЛ и 6-НДФЛ за 2021 год, для своих территориальных отделений. То есть единые рекомендации предназначены для выявления ошибок инспекторами при проведении выверки предоставленной отчетности. Но пользоваться рекомендациями вправе не только контролеры.

Все налогоплательщики вправе проверить отчетные формы на соответствие контрольным соотношениям. Такой подход к формированию отчетности позволит избежать ошибок.

Вся информация была представлена в виде отдельного письма ФНС России от 10.03.2016 № БС-4-11/[email protected] Итоговая сверка 6-НДФЛ и 2-НДФЛ в 2021 году вынесена в отдельное приложение к этому письму. Сведения представлены в виде таблицы, которая содержит:

- тип контрольного соотношения;

- ссылку на нормы фискального законодательства, которое, возможно, нарушено;

- развернутую формулировку ошибки, нарушения или расхождения;

- рекомендации для проверяющего (какие действия предпринять в отношении налогоплательщика).

ВАЖНО!

Применение контрольных соотношений для проверки отчетных форм не обязательно для налоговых агентов. Но сверка отдельных показателей позволит избежать претензий от контролеров.