Дробить или не дробить — вот в чём вопрос

Переход с ОСН на УСН возможен только 1 раз в год при условии уведомления налоговой службы до 31 декабря текущего года.

Преимущества упрощёнки очевидны:

1

Снижение налогового бремени. Упрощенцы освобождаются от 4-х налогов: на прибыль, имущество, НДС и НДФЛ (для ИП).

2

Облегчаются задачи бухгалтерии по ведению налогового и бухгалтерского учётов. Например, не составляются счета-фактуры, нет регистров по налогу на прибыль.

3

Право выбора одного из 2-х вариантов уплаты единого налога: «доходы 6%» или «доходы минус расходы 15%», который уплачивается авансовыми платежами ежеквартально, а окончательная сумма — по результатам года.

Есть исключения в НК РФ и в региональном законодательстве, на что надо обратить внимание до перехода на УСН.

Когда отправлять отчетность по УСН

Налог по УСН нужно оплачивать каждый квартал:

- I квартал — не позднее 25 апреля;

- II квартал — не позднее 25 июля;

- III квартал — не позднее 25 октября;

- IV квартал (за год) — срок для ООО установлен не позднее 31 марта следующего года, а для ИП не позднее 30 апреля следующего года.

Это касается перечисления денег, а не подачи декларации.

Налоговую декларацию нужно подавать раз в год. Декларацию за 2019 г. ООО должны подать не позднее 2 апреля 2021 г., ИП — не позднее 30 апреля.

Декларацию сдают онлайн в системе электронной отчетности, относят лично в налоговую инспекцию или отправляют по почте заказным письмом с описью вложения.

Спецрежим — не для всех

Условия перехода с ОСН на УСН установлены законодательно Налоговым кодексом. Сменить налоговую систему возможно, если организация соответствует 2 главным условиям по лимиту выручки и величины штата:

- численность сотрудников менее 100 человек;

- доход и остаточная стоимость основных средств на 1 октября не превышает 150 млн. руб.

Для организаций и ИП переход с ОСН на УСН осложняют еще наличие филиалов, доля участия других компаний выше 25% и доход свыше 112,5 млн. руб. по итогам 9 месяцев до подачи заявления на смену налогового режима.

Кроме вышеперечисленного, законодательно установлен запрет на упрощёнку по характеру деятельности для таких организаций, как банковские, микрофинансовые, страховые, бюджетные организации, сельхозпроизводители, негосударственные пенсионные фонды, ломбарды и ряд других (подробнее здесь).

Выбор объекта налогообложения

Необходимо четко определиться с объектом налогообложения, прежде чем переходить на упрощенную систему налогообложения. Это та часть доходов, с которой вы должны будете платить налог.

Есть 2 объекта налогообложения:

- «Доходы», то есть налог составит 6 % от всего объема финансовых поступлений, независимо от расходов – налог в 15 % исчисляется от прибыли, которая остается после вычета всех затрат компании.

Выбор объекта напрямую зависит от экономической деятельности самого предприятия. К примеру, в течение года студия «Астра» зарабатывает 1,5 млн руб. Затраты на нужды студии составляют 800 тыс. руб. Такая же студия «Альянс» за год имеет те же 1,5 миллиона. Но при этом существенно меньше тратит на собственные нужды, всего лишь 300 тысяч.

Дробление бизнеса заманчиво, но безопасно ли?

Превышение лимита по доходам свыше 150 млн. руб. заставляет большой бизнес дробить организацию на несколько независимых компаний или открыть ИП с режимом УСН. Однако налоговые инспекторы постоянно ищут у «спецрежимников» незаконные схемы налоговой выгоды, особенно в тех случаях, когда организации-упрощенцы занимаются одними и теми же видами деятельности.

Суды завалены обращениями предпринимателей, пытающихся доказать, что разделение бизнеса не было нарушением законодательства. За последние 3 года лет (2016-2018 г.г.) через арбитражные суды России прошло более 450 дел по подобным вопросам. С организаций-налогоплательщиков, судившихся с ИФНС, было взыскано в пользу бюджета в среднем 30 миллионов рублей. В зоне риска — крупные компании, доход которых вырос до максимального лимита для упрощёнки.

Одновременно судебная практика показывает, что победить в разбирательствах с налоговиками можно, если грамотно подойти к переходу на спецрежим. Наша компания, имеющая опыт участия в подобных судах, предлагает юридическое сопровождение и бухгалтерское обслуживание бизнеса в переходный период.

Когда предприниматель или ООО теряют право на спецрежим

Если условия деятельности перестают отвечать требованиям, позволяющим работать на УСН, ООО или предприниматель должен перейти на ОСНО. Это происходит в момент превышения следующих ограничений:

- годовой доход от деятельности превысил 150 млн руб.;

- число наемных работников увеличилось и стало больше 100 человек;

- остаточная стоимость ОС перешла отметку в 150 млн руб.;

- у организации появились филиалы и (или) доля других юридических лиц в уставном капитале превысила 25 %;

- налогоплательщик занялся одним из видов деятельности, для которых не допускается применение упрощенной системы налогообложения.

Во всех вышеперечисленных случаях ИП и организации теряют право работать по упрощенной системе и считаются применяющими ОСНО с начала того квартала, в котором произошло нарушение или превышение, даже если это не было выявлено сразу.

Необходимо с начала квартала пересчитать налоги как при ОСНО, заплатить их, сдать недостающие отчеты по НДС, налогу на прибыль или НДФЛ и налогу на имущество. При этом не будет штрафных санкций и пени за опоздание с платежами и не вовремя сданные отчеты по ОСНО.

Появление у организации обособленного подразделения без признаков филиала не влечет за собой потерю права на упрощенный режим и перевод на основную систему налогообложения. Запрет касается только филиалов. Если у обособленного подразделения отсутствует свой баланс и оно не значится в ЕГРЮЛ, организация может продолжать применять спецрежим на законных основаниях.

Можно ли перейти на УСН повторно, если налогоплательщик однажды утратил это право? Да, такая возможность предусмотрена, но не раньше чем через год (п. 7 ст. 346.13 Налогового кодекса РФ), при условии, что он будет соответствовать всем требованиям для применения УСН.

Получить расчет экономии

Как доказать правомерность деления бизнеса?

Избежать доначисления налоговых сумм по ОСН помогут следующие действия:

1

Организации, переведенные на УСН, реально существовали, вели деятельность, самостоятельно оплачивали налоги по упрощённой системе.

2

Доказательством в суде станет оптимальное разделение технологических процессов между компаниями. Масштаб разделения бизнеса (на 2 компании или 10) не имеет значения.

3

Бизнес не только разделён между компаниями, но они ведут независимо друг от друга различные виды хозяйственной деятельности, имеют свой управленческий аппарат и принимают самостоятельные административные решения.

4

Вновь созданные предприятия имеют собственных, отличных от головной компании, поставщиков, деловых партнеров и клиентов, пользуются услугами иных сервисных организаций, имеют личные сертификаты, лицензии, все необходимые разрешительные документы, обладают своим оборудованием и собственным штатом сотрудников.

5

Обвинение ИФНС в наличии единого руководства у группы компаний (генерального директора) не может стать основанием лишения прав на спецрежим.

Эти и другие действия, предлагаемые нашей компанией при переводе части бизнеса с ОСН на УСН, особенности

кадровых, управленческих решений для вновь созданной компании помогут спокойно вести бизнес без утомительных судебных процессов. Переходный этап нуждается в хорошем

юридическом сопровождении

, цена которого в сотни раз ниже возможной штрафной санкции по налогам.

Как выбрать налогооблагаемый объект

Объектом обложения налога может быть только доход или доход за вычетом расходов. Если прибыль компании небольшая, выгоднее выбрать налогообложение дохода. По существенным доходам фирмы предпочтительно отчитываться с помощью вычета расходной части.

Выбирая объект налогообложения, стоит учитывать различные факторы. Самые грубые расчеты выполняются с сопоставлением частей дохода и расхода. Если доход превышает 40 процентов, лучше платить налог по доходу. В противном случае разумнее применять систему доходов-расходов. Кроме того, следует принимать во внимание деятельность компании и тип налогоплательщика. Выбранный объект отмечается в документе. Изменения доступны в начале расчетного периода.

Важно отметить, что несоответствие указанного объекта для обложения налогом и фактических расчетов является нарушением, которое фиксируется налоговыми органами. Если выявлена подобная нестыковка, налоговые органы делают пересчет, а также могут привлечь к административной ответственности.

Примеры типичных ошибок

Пример №1. Судебное решение А50-10873/2017

Учредители формально разделили ООО на 2 организации на УСН. Организация понесла убытки в виде штрафных санкций от ФНС более 40 млн. руб.

В чём ошибка?

Использовали общие трудовые ресурсы и единое программное обеспечение, общую материальную базу. У зависимой компании не было разрешения на выполнение работ. У обществ также наблюдалось превышение лимита сотрудников для спецрежима УСН (более 100), одни и те же поставщики и покупатели. Проанализировав движение средств, допросив работников обеих фирм, налоговики доказали наличие умысла на уклонение от налогов.

Н3: Пример №2. Судебное решение А59-2443/2017.

Строительная компания привлекала к работам по договору подряда 5 взаимозависимых компаний, применяющих УСН. По решению суда, компании пришлось уплатить в бюджет свыше 226 млн. руб. доначисленных налоговых платежей.

В чём ошибка?

У контрагентов не было собственных производственных баз, складов, транспортных средств и т.п. Строительная компания имела дебиторскую задолженность перед подрядчиками, не имея собственного оборотного капитала для погашения задолженности, а также отсутствовали собственные средства для финансовой устойчивости.

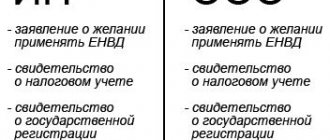

Стать упрощенцем проще простого

Методика перехода на упрощенное налогообложение не представляет из себя ничего сложного. Если организация или ИП подходит под условия режима, не имеет никаких ограничений по ст. 346.12 НК РФ, тогда весь дальнейший процесс заключается в подаче уведомления о применении УСН по форме №26.2-1 в налоговую службу по месту нахождения бизнеса. Законодательно установлены при переходе с ОСН на УСН сроки подачи заявления — с октября до 31 декабря текущего года.

Уведомительный бланк есть на сайте ИФНС, его можно скачать. Если возникнут какие-либо затруднения, наша компания может оказать помощь в заполнении данного бланка.

Переход с ОСН на УСН. Алгоритм на 2021 год

Переход на упрощенную систему налогообложения (УСН, «упрощенку») обещает немалую экономию. Но вопрос о том, как перейти на УСН, надо проработать заранее, чтобы избежать ошибок.

Опишем порядок действий при переходе организации с общего режима налогообложения (ОСН) на упрощенную систему налогообложения (УСН).

На УСН можно перейти с нового года, если фирма-налогоплательщик отвечает определенным требованиям и успеет до 31 декабря 2021 года подать уведомление о переходе на «упрощенку» в свою налоговую инспекцию (п. 1 ст. 346.13 НК РФ) по форме № 26.2-1 (утв. приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected]).

Итак, переход на УСН. Как правильно? Рекомендуем придерживаться следующего алгоритма действий.

Восстановить «входной» НДС

Прежде всего необходимо восстановить к уплате в бюджет «входной» НДС по активам, приобретенным во время использования ОСН, которые будут использоваться в «упрощенный» период.

Это необходимо сделать, потому что:

- организации на УСН не платят НДС (п. 2 ст. 346.11 НК РФ)

- закон обязывает восстановить НДС, ранее принятый к вычету по товарам (работам, услугам), приобретенным до перехода на УСН, но не использованным в текущей деятельности (подп. 3 п. 2, подп. 2 п. 3 ст. 170 НК РФ).

Восстановление надо произвести в IV квартале года, предшествующего переходу на УСН (абз. 5 подп. 2 п. 3 ст. 170 НК РФ), т. е. если есть желание перейти на УСН с 2021 года, то НДС надо восстановить в IV квартале 2021 года. В этот же период надо восстановить «входной» НДС по основным средствам (ОС) и нематериальным активам (НМА), которые будут и далее использоваться в хозяйственной деятельности.

Сумму восстанавливаемого НДС по указанным активам определяют по следующей формуле (абз. 2 подп. 2 п. 3 ст. 170 НК РФ):

НДС к восстановлению = Сумма НДС, принятая к вычету при приобретении ОС или НМА x Остаточная стоимость ОС или НМА в бухучете на 31 декабря года, предшествующего переходу на УСН / Первоначальная стоимость ОС или НМА в бухучете.

Порядок отражения восстановленного НДС нормативно не урегулирован. Следовательно, надо определить его самим, и закрепить его в бухгалтерской учетной политике (ч. 4 ст. 8 закона о бухучете, п. 7 ПБУ 1/2008).

В зависимости от решения налогоплательщика восстановленный НДС учитывается в составе расходов по обычным видам деятельности или в составе прочих расходов (п. п. 4, , ПБУ 10/99). Объяснить это легко: с одной стороны, восстанавливаемый НДС можно считать расходом, производимым в рамках обычной хозяйственной деятельности, и эта сумма может быть признана управленческим расходом. С другой стороны, восстановление сумм налога можно оценить и как операцию, не связанную с производством и продажей продукции, и в таком случае восстановленный налог квалифицируется как прочий расход.

Отражение на счетах бухучета восстановленного НДС также возможно двумя путями:

- с предварительным использованием счета 19 «Налог на добавленную стоимость по приобретенным ценностям»;

- без использования указанного счета, т. е. записью по дебету счета 91-2 (26) и кредиту счета 68 «Расчеты по налогам и сборам».

Счета-фактуры, НДС по которым восстанавливается, регистрируются в книге продаж за IV квартал года, предшествующего переходу на УСН (п. 14 Правил ведения книги продаж, применяемой при расчетах по НДС, утв. постановлением Правительства РФ от 26.12.2011 № 1137). При расчете налога на прибыль восстановленный НДС следует включить в прочие расходы (абз. 3 подп. 2 п. 3 ст. 170 НК РФ). Нельзя увеличивать на эту сумму первоначальную стоимость товаров (материалов, ОС или НМА).

Восстановленный НДС учитывается в прочих расходах в последний год применения ОСН (см, например, разъяснения Минфина, данные в письмах от 01.04.2010 № 03-03-06/1/205, от 27.01.2010 № 03-07-14/03). Таким образом, при переходе на УСН с 2021 года, восстановленный НДС должен быть включен в прочие расходы за 2017 года.

Пример 1 Первоначальная стоимость объекта ОС, используемого для нужд управления, в бухгалтерском и налоговом учете составляет 70 000 руб. Остаточная стоимость ОС на 31 декабря года, предшествующего переходу на УСН — 50 000 руб. НДС в сумме 12 600 руб. принят к вычету. Операцию по восстановлению НДС следует отразить следующим образом:

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| В месяце восстановления НДС в связи с переходом организации на УСН | ||||

| НДС, восстановленный с остаточной стоимости объекта ОС, включается в состав управленческих расходов (50 000 x 12 600 / 70 000) | 91-2 (, 44) | /НДС | 9000 | Счет-фактура, бухгалтерская справка-расчет |

Счет-фактура, на основании которого НДС принят к вычету, регистрируется в книге продаж на сумму налога, подлежащую восстановлению (п. 14 Правил ведения книги продаж, применяемой при расчетах по НДС, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

НДС по полученным авансам. Выявить и вернуть

Необходимо выявить НДС по полученным авансам, отгрузка в счет которых состоится после перехода на УСН. Это прямое указание закона: в случае если до перехода на УСН налогоплательщик получил аванс, то на его сумму необходимо было начислить НДС (п. 1 ст. 154 НК РФ). Эту сумму можно принять к вычету после отгрузки товаров (оказания услуг) (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Однако после перехода на УСН платить НДС уже не надо (п. 2 ст. 346.11 НК РФ), следовательно, новоиспеченный «упрощенец» лишается и права на вычет НДС с полученного аванса. Чтобы избежать этого, надо вернуть «авансовый» НДС покупателю (п. 5 ст. 346.25 НК РФ). Для этого можно предложить два способа.

Способ № 1: вернуть только «авансовый» НДС

Порядок действий в данном случае будет следующим:

- договариваемся с покупателем об уменьшении цены товаров (работ, услуг) на сумму НДС;

- подписываем соглашение об этом;

- возвращаем покупателю «авансовый» НДС.

Вся эта процедура должна быть закончена до начала года перехода на УСН, например, при переходе в 2021 году – не позднее 31.12.2017 года.

«Авансовый» НДС принимается к вычету в IV квартале года, предшествующего переходу на УСН (п. 5 ст. 346.25 НК РФ). Счет-фактура, составленный при получении аванса от покупателя, регистрируется в книге покупок за это квартал (п. 22 Правил ведения книги покупок, применяемой при расчетах по НДС, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Способ № 2: вернуть всю сумму аванса

До 1 января года, с которого предполагается работать на УСН, необходимо:

- заключить с покупателем соглашение о возврате аванса (или о расторжении договора);

- перечислить покупателю весь аванс, в том числе НДС;

- зарегистрировать в книге покупок счет-фактуру, который организация составила при получении аванса от покупателя (п. 22 Правил ведения книги покупок, применяемой при расчетах по НДС, утв. постановлением Правительства РФ от 26.12.2011 № 1137);

- принять к вычету НДС с возвращенного аванса (п. 5 ст. 171 НК РФ).

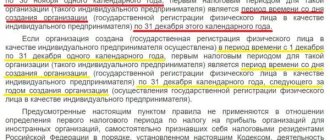

«Переходные» период: выявить и учесть

Ситуация: аванс получен на ОСН, а товары (работы, услуги) будут отгружены при применении УСН. Эти авансы не учитываются при расчете налога на прибыль за год, предшествующий переходу на УСН. Но на 1 января первого года применения УСН сумма этих авансов включается в доходы (подп. 1 п. 1 ст. 346.25 НК РФ), т. е учитывается при расчете «упрощенного» налога за I квартал «упрощенного» года.

Пример 2 С 2021 года предполагается переход на УСН. В 2021 году фирма работает на ОСН. При расчете налога на прибыль доходы и расходы применялся метод начисления. Допустим, 30 декабря 2021 года будет получен аванс в счет оказания ему консультационных услуг, а сами услуги будут оказаны в феврале-марте 2018 года. Организация не учитывает этот аванс при расчете налога на прибыль за 2021 год, но с 1 января 2021 года компания включает сумму аванса в доходы, признаваемые на УСН, т. е. учтет эту сумму при расчете «упрощенного» налога за I квартал 2021 года.

Отгрузка на ОСН, оплата на УСН

Еще одна распространенная ситуация: товар (работа, услуги) отгружены в период применения ОСН, а оплата поступит в период применения УСН.

В этом случае выручку от реализации товаров (работ, услуг) следует учесть при расчете налога на прибыль. Неважно, что в период поступления оплаты режим налогообложения будет иной: при методе начисления дата оплаты значения не имеет (п. 1 ст. 271 НК РФ). Сумма, поступившая от покупателя, не включается в доходы, учитываемые на УСН (подп. 3 п. 1 ст. 346.25 НК РФ).

Пример 3 В декабре 2021 года исполнитель оказал клиенту информационные услуги на сумму 100 000 руб. Акт об оказании услуг стороны подписан 28 декабря 2021 года, клиент перечислил деньги в январе 2021 года. И при расчете налога на прибыль за 2017 год исполнитель включил в доходы 100 000 руб. В январе 2021 года сумма, полученная от клиента, не будет отражена в доходах, учитываемых исполнителем на УСН.

«Переходные» расходы: выявить и отразить

«Переходные» расходы учитывают «упрощенцы» с объектом «доходы минус расходы» (п. 2 ст. 346.18 НК РФ). Организация с объектом «доходы» не сможет учесть никаких расходов ни текущих, ни «переходных» (п. 1 ст. 346.18 НК РФ).

Расходы оплачены на ОСН, но относятся к периоду применения УСН

Такая ситуация может возникнуть, если сырье и материалы не были переданы в производство до перехода на УСН, или о выполненных работах (оказанных услугах), акт об оказании которых будет подписан, когда организация перейдет на «упрощенку», либо об остатке прямых расходов, приходящихся на «незавершенку». Налогоплательщик вправе учесть эти расходы при расчете налога, уплачиваемого в связи с УСН (подп. 4 п. 1 ст. 346.25 НК РФ), поскольку они оплачены и относятся к периоду применения УСН (п. 2 ст. 346.17 НК РФ). Порядок учета «переходных» расходов зависит от их вида.

«Переходные» расходы, оплаченные на ОСН и учтенные на УСН

Порядок учета «переходных» расходов, оплаченных на общей системе и учтенных на упрощенной системе налогообложения, выглядит следующим.

| Вид расходов | Когда включаются в расходы на упрощенной системе налогообложения |

| Расходы на оплату работ или услуг сторонних исполнителей | На день подписания акта о выполнении работ или оказании услуг (подп. 1 п. 2 ст. 346.17, подп. 4 п. 1 ст. 346.25 НК РФ). |

| Стоимость сырья и материалов, которые не были переданы в производство до перехода на УСН | На день принятия к учету (подп. 1 п. 2 ст. 346.17, подп. 4 п. 1 ст. 346.25 НК РФ) |

| Стоимость товаров, которые не были реализованы до перехода на УСН | На день передачи товаров покупателю (подп. 2 п. 2 ст. 346.17, подп. 4 п. 1 ст. 346.25 НК РФ) |

| Прямые расходы, относящиеся к незавершенному производству или остаткам нереализованной продукции | На 1 января первого года применения упрощенной системы налогообложения (см. письмо Минфина от 30.10.2009 № 03-11-06/2/233) |

Пример 4 В IV квартале приобретена партия товара по цене 177 000 руб. (в т. ч. НДС 27 000 руб.). С 1 января следующего года организация переходит на УСН. В I квартале следующего года реализован товар за 250 000 руб. (без НДС), оплата от покупателя получена во II квартале. В учете торговой организации приобретение товаров и их последующую продажу в случае если товары приобретены в период нахождения организации на ОСН с применением метода начисления, а реализованы покупателю и оплачены поставщику после перехода организации на применение УСН с объектом «доходы минус расходы» следует отразить следующим образом:

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Бухгалтерские записи IV квартала | ||||

| При приобретении товаров | ||||

| Отражена фактическая себестоимость товаров (177 000 — 27 000) | 150 000 | Отгрузочные документы поставщика, Акт о приемке товаров | ||

| Отражен НДС, предъявленный поставщиком товаров | 27 000 | Счет-фактура | ||

| Принят к вычету НДС, предъявленный поставщиком товаров | /НДС | 27 000 | Счет-фактура | |

| При восстановлении НДС в связи с переходом на применение УСН | ||||

| Восстановлен НДС по товарам, не реализованным до перехода на УСН | 19 | 68 | 27 000 | Счет-фактура |

| Сумма восстановленного НДС включена в состав расходов | 44 (91-2) | 19 | 27 000 | Бухгалтерская справка-расчет |

| Бухгалтерские записи I квартала текущего года | ||||

| При реализации товаров | ||||

| Признан доход от реализации товаров | 62 | 90-1 | 250 000 | Товарная накладная |

| Списана фактическая себестоимость реализованных товаров | 90-2 | 41 | 150 000 | Бухгалтерская справка-расчет |

| При оплате товаров | ||||

| Оплачены товары поставщику | 60 | 51 | 177 000 | Выписка банка по расчетному счету |

| Бухгалтерская запись II квартала текущего года | ||||

| Получена плата за товары от покупателя | 51 | 62 | 250 000 | Выписка банка по расчетному счету |

Расходы учтены на ОСН, но будут оплачены после перехода на УСН

В таком случае расходы нельзя признать при расчете «упрощенного» налога (подп. 5 п. 1 ст. 346.25 НК РФ), поскольку мы уже уменьшили на эти суммы налогооблагаемую базу по другому налогу — налогу на прибыль. Так что эти «переходные» расходы относятся к ОСН, и оснований учитывать их учета на УСН нет. Дела не меняет и факт оплаты после перехода на спецрежим.

Пример 5 Предположим, что в декабре 2021 года фирма воспользуется услугами юридической компании. Акт на сумму 100 000 руб. будет подписан 31 декабря 2021 года. В 2021 году фирма переходит на УСН. Долг перед юридической фирмой погашен в январе 2018 года. Фирма учитывает расходы на юридические услуги в размере 100 000 руб. при расчете налога на прибыль за 2021 года. Повторно эти расходы при применении УСН не учитываются.

Остаточная стоимость недоамортизированных ОС и НМА. Как рассчитать

Это придется сделать «упрощенцам» с объектом «доходы минус расходы». Прежде всего, следует выявить все ОС и НМА, которые были приобретены до перехода на УСН и не были полностью самортизированы.

По этим объектам следует рассчитать остаточную стоимость на 31 декабря года, предшествующего переходу на УСН. При этом надо руководствоваться данными налогового учета и следующей формулой (п. 2.1 ст. 346.25 НК РФ):

Остаточная стоимость ОС или НМА = Цена приобретения (сооружения, изготовления или создания) — Сумма начисленной амортизации.

После перехода на УСН организация включает в расходы остаточную стоимость недоамортизированных ОС и НМА (подп. 3 п. 3 ст. 346.16 НК РФ).

Порядок списания зависит от срока полезного использования объекта.

Как списать ОС и НМА, которые были приобретены на ОСН до перехода на УСН

| Срок полезного использования недоамортизированного ОС или НМА | Порядок включения остаточной стоимости в расходы |

| До трех лет включительно | Полностью в течение первого календарного года применения упрощенной системы налогообложения. То есть ежеквартально по 25% от остаточной стоимости объекта ОС или НМА |

| Свыше трех до 15 лет включительно | 50% от остаточной стоимости в течение первого календарного года применения упрощенной системы налогообложения; 30% от остаточной стоимости в течение второго календарного года; 20% от остаточной стоимости в течение третьего календарного года |

| Свыше 15 лет | Равными долями в течение первых 10 лет применения упрощенной системы налогообложения |

В течение года эти расходы учитываются равными долями (абз. 5 подп. 3 п. 3 ст. 346.16 НК РФ). В учете они отражаются на последний день каждого квартала (подп. 4 п. 2 ст. 346.17 НК РФ).

Т. Д. Бурсулая, Ведущий аудитор ООО «РАЙТ ВЭЙС»

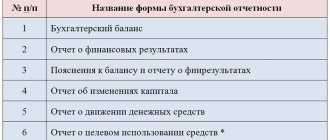

Есть минусы при переходе на упрощёнку?

Среди негативных последствий перехода с ОСН на УСН часто оказываются следующие:

- необходимость в переходном периоде и возможные сложности перевода бухгалтерской отчётности;

- требование налоговиков при переходе с ОСН на УСН о восстановлении НДС, в первую очередь, входного;

- при больших поставках — уменьшение дохода из-за ухода крупных клиентов, работающих с НДС.

В ситуации, когда компания работает в убыток, общий режим становится более выгодным, чем упрощёнка:

| Ставки убыточного предприятия | |||

| ОСН | УСН «доходы» | УСН «доходы минус расходы» | |

| Ставка налога на доход | 0 | 6% (зависит от региона) | 1% |

| НДС | 0 | нет | нет |

При переходе с ОСН на УСН нужно корректировать НДС в договорах, заключенных до нового налогообложения. С нового календарного года упрощенцы указывают цену с пометкой «НДС не облагается».

Выводы

Ужесточение налогового законодательства с 2021 года, выразившееся в 78 изменениях, которые коснулись и упрощенцев, говорит, что фискальные службы успокаиваться не собираются. После выхода №163-ФЗ от 18.07.2017 г., согласно статьи 54.1 НК РФ, ИФНС ополчилась на предпринимателей ещё большими налоговыми проверками. Задача налоговых служб — бороться с дроблением бизнеса и пополнять бюджет доначислением средств.

Особенности перехода с ОСН на УСН требуют взвешенного решения. Как уйти или не попасть под прицел налоговых инспекторов? Обращайтесь во MCOB. Мы проведём внутренний аудит бухгалтерии и организуем сопровождение бизнеса. Мы работаем — вы спокойно развиваете бизнес!