Кто должен сдавать отчетность по форме 6-НДФЛ

Налоговое законодательство в части 6-НДФЛ инструкция по заполнению устанавливает, что его необходимо формировать налоговым агентам в отношении сумм начисленных доходов физлицам.

К данной категории относятся компании, предприниматели, которые привлекают наемный труд по трудовым и гражданским контрактам. Также должны передавать 6-НДФЛ лица, которые выступают источником дохода в отношении операций с ценными бумагами, другими инструментами финрынка и т. д.

Обязанность по сдаче 6-НДФЛ инструкция по заполнению распространяется как на хозяйствующих субъектов внутри страны, так и на иностранные компании, представительства, обособленные подразделения, у которых деятельность ведется на территории нашего государства.

Сдавать отчет также надо нотариусам, юристам, врачам, ведущих частную практику с привлечением физлиц, для которых они выступают источником дохода.

Внимание! Обязанность по сдаче 6 НДФЛ распространяется также на физлиц, имеющих договоры с другими физлицами, в результате которых у последних появляется доход.

Раздел 1

В разделе 1 6-НДФЛ за 2 квартал 2021 года «Обобщенные показатели» нужно свести данные об общей сумме начисленных доходов с 1 января по 30 июня 2021 года, налоговых вычетов и общую сумму начисленного и удержанного НДФЛ.

Раздел 1 заполняется нарастающим итогом

Первый раздел 6-НДФЛ заполняется нарастающим итогом: за I квартал, полугодие, девять месяцев и 2021 год (письмо ФНС России от 18.02.2016 № БС-3-11/650). В состав обобщенных показателей включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода – полугодия. То есть, в разделе 1 должны быть отражены показатели за период с 1 января по 30 июня включительно.

Поясним в таблице, какие строки обобщенных значений находятся в разделе 1 расчета 6-НДФЛ за полугодие:

| Раздел 1: значение строк | |

| Строка | Значение |

| 10 | Ставка НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 20 | Сумма начисленного дохода с 1 января по 30 июня 2021 года. |

| 25 | Доходы в виде дивидендов с января по март 2021 года включительно. |

| 30 | Сумма налоговых вычетов в 1 квартале 2021 года. |

| 40 | Сумма исчисленного НДФЛ с 1 января по 30 июня 2021 года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 45 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом с 1 января по 30 июня 2021 года. |

| 50 | Сумма фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 г. № БС-4-11/3852). |

| 60 | Общее количество физических лиц, получивших доход в отчетном периоде (январь-июнь) |

| 70 | Сумма удержанного НДФЛ в первом полугодии 2021 года |

| 80 | Сумма НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до первого полугодия 2021 года, но по каким-либо причинам не сделали этого. |

| 90 | Сумма возвращенного НДФЛ в первом полугодии 2021 года (по статье 231 НК РФ). |

Сдавать ли нулевой 6-НДФЛ

Передавать в ИФНС пустой отчет согласно 6-НДФЛ инструкция по заполнению нет необходимости:

- Когда в рассматриваемом отчетном периоде, даже при наличии работников, им не осуществлялось начисление и выплата дохода.

- В случае если у ИП или организации нет наемных сотрудников.

- За отчетный период хозяйствующий субъект не осуществлял деятельность.

Этот момент упоминается в нескольких поясняющихся письмах, подготовленных налоговыми органами. Однако, в подобных ситуациях желательно в ИФНС все же направлять пояснительные письма, в которых обосновывается причина несдачи отчета.

Для компаний, у которых руководитель является единственным работником, необходимо подавать отчетность по установленной форме. Если проигнорировать данный момент, то к организации могут быть применены меры административной ответственности.

Освобождается фирма от представления 6НДФЛ только если директору никакие выплаты не начислялись и не производились.

6-НДФЛ инструкция по заполнению устанавливает, что нулевая отчетность по данной форме существует. В нее нужно включить:

- Титульный лист.

- Раздел 1, где все показатели равняются 0.

- Раздел 2 — его можно вообще не оформлять, либо прочеркивать все предусмотренные графы.

Если выплат не было

Если в период с 1 января по 30 июня 2021 организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали и не перечисляли НДФЛ в бюджет, то сдавать расчет 6-НДФЛ за полугодие не нужно. Объясняется это тем, что в подобной ситуации организация или ИП не считается налоговым агентом. Однако заметим, что организация (или предприниматель) вправе представить в ИФНС нулевой расчет. «Нулевка», по сути, просто подтверждает, что нет никаких сведений, подлежащих включению в отчетность.

Однако нужно быть внимательным: если в первом полугодии была хотя бы одна выплаты (например, подрядчику), то налоговый агент обязан сдавать квартальные расчеты 6-НДФЛ весь 2021 год.

6-НДФЛ сроки сдачи в 2017- 2018 году

Нормы налогового права определяют, что данный отчет оформляется поквартально, поэтому его отчетными периодами являются: первый квартал, первое полугодие, за девять месяцев, год.

По отчету 6-НДФЛ сроки сдачи в 2021 году остались такими же, как и были в предшествующем периоде. Эту форму надо направить в налоговую не позже окончательного дня месяца, идущего за отчетным, а по итогу за год — до первого апреля года, идущего за отчетным. Если сроки сдачи попадают на выходной или праздничные дни, то окончательной датой является дата следующего за ним рабочего дня.

6-НДФЛ в 2021 году сроки сдачи, таблица:

| Период налогового отчета | Окончательная дата сдачи |

| За 2021 год | 03.04.2018 |

| За 1-й кв. 2021 года | 02.05.2017 |

| За 1-е пол. 2021 года | 31.07.2017 |

| За 9 мес. 2021 года | 31.10.2017 |

| За 2021 год | 02.04.2018 |

Даты подачи 6 НДФЛ в 2021 году будут следующими, таблица:

| Период налогового отчета | Окончательная дата сдачи |

| За 2021 год | 03.04.2018 |

| За 1-й кв. 2021 года | 03.05.2018 |

| За 1-е пол. 2021 года | 31.07.2018 |

| За 9 мес. 2021 года | 31.10.2018 |

| За 2021 год | 01.04.2019 |

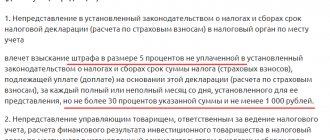

Санкции за нарушения

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность. Все санкции собраны в следующей таблице.

Таблица 1. Возможные санкции за нарушение порядка и срока подачи 6-НДФЛ

| Нарушение | Санкция | Регулирующая норма |

| Форма не подана | 1 тыс. рублей за каждый месяц (полный и неполный) | п. 1.2 ст. 126 НК РФ |

| Расчет не поступил в ИФНС в течение 10 дней после окончания срока сдачи | Блокировка расчетного счета | п. 3.2 ст. 76 НК РФ |

| Ошибка в расчете (если выявлена налоговым органом до того, как агент ее исправил) | 500 рублей | ст. 126.1 НК РФ |

| Несоблюдение формы (подача на бумаге вместо направления по ТКС)* | 200 рублей | ст. 119.1 НК РФ |

| Нарушение срока подачи | 300-500 рублей на должностное лицо | ч. 1 ст. 15.6 КоАП РФ |

*Примечание. Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, должны сдавать его в электронной форме по ТКС. Все прочие могут выбирать форму на свое усмотрение.

К административной ответственности привлекаются должностные лица компании. Например, штраф за несвоевременную подачу 6-НДФЛ наложат на главного бухгалтера, если в его должностной инструкции указано, что он отвечает за своевременную подачи отчетности.

Куда предоставляется отчетность

6-НДФЛ инструкция по заполнению следует субъектам представлять:

- Юрлица — направляют отчеты по формату 6 НДФЛ по месту своего нахождения.

- Филиалы и представительства по месту своего нахождения. Исключение составляют крупные налогоплательщики, которые имеют право выбирать отправлять отчет по месту расположения головного предприятия, или же отдельного подразделения.

- Предприниматели — сдают отчеты по месту постановки на учет, то есть по своей прописке.

- Нотариусы, юристы, граждане — по месту своего жительства.

Способы сдачи отчетности

Нормы закона устанавливают следующие способы сдачи отчетности:

- Представление отчета 6-НДФЛ на бумаге — инспектору в руки передается две копии отчета, после чего он его проверяет и на одном из них ставит отметку о приеме и передает его представителю налогового агента. Этот способ доступен только в том случае для субъекта бизнеса, если численность работников у него не больше 25 человек.

- Сдача бланка 6-НДФЛ осуществляется через электронный канал связи. Для этого необходимо наличие электронной цифровой подписи (ЭЦП), договора со спецоператором связи, специализированной программы.

Правила заполнения отчетности

При заполнении отчета нужно соблюдать некоторые правила:

- Суммы налога всегда указываются только целыми числами, без копеек. Если налог имеет дробную часть больше 50 копеек, то происходит увеличение на 1 рубль, если меньше — отбрасывается.

- Доходы и расходы, которые были получены в валюте, указываются на основании определенного Центробанком курса на даты получения и расходования;

- Если допущена ошибка, то применять средство типа «Штрих» либо аналогичные для ее исправления нельзя. Нужно этот лист заполнить еще раз;

- Распечатка отчета производится только на одной стороне листа. Двухсторонняя распечатка не допускается;

- Если отчет скрепляется степлером, то это нужно сделать аккуратно в самом углу документа, без порчи листов.

- Если в графу записывается цифровое значение, то вносить цифры нужно начиная с самой левой клетки. Все оставшиеся пустыми нужно в конце прочеркнуть;

- Если заполнение отчета производится от руки на чистом бланке, то делать это необходимо ручкой с черными, фиолетовыми либо синими чернилами.

Вам будет интересно:

Сведения о среднесписочной численности работников: образец заполнения, бланк

6-НДФЛ инструкция по заполнению

Рассмотрим 6-НДФЛ пример заполнения, чтобы знать, как правильно оформить декларацию.

Образец заполнения титульного листа

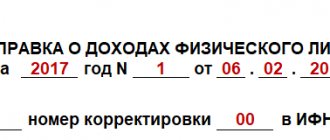

Сначала на лист необходимо занести коды ИНН и КПП. Если отчет подает предприниматель, то у него код КПП отсутствует — в этом случае поле нужно полностью прочеркнуть. Затем записывается номер листа в общей пачке отчета. Обычно это 001.

Далее нужно перейти к полю с номером отчета. Если бланк за этот отчетный период сдается впервые, то в поле вносится «000», в противном случае — номер корректировки по порядку.

В поле «Период представления» заносится шифр, соответствующий периоду, за который подается отчет. Это могут быть:

- 21 — сдается за первый квартал;

- 31 — сдается за полугодие;

- 33 — сдается за девять месяцев;

- 34 — сдается годовой отчет.

В следующее поле записывается номер года, за который составляется документ.

Следующим этапом записывается код ФНС, а также место нахождения налогоплательщика. Здесь могут быть значения:

- 120 — сдается по месту проживания предпринимателя;

- 212 — сдается по нахождению компании.

В большое поле записывается без сокращения полное название компании либо Ф.И.О. предпринимателя. Если вносятся данные ИП, то каждая часть записывается с новой строки. Все клетки, которые оказались незаполненными, необходимо прочеркнуть.

Следующим этапом указывается код ОКТМО и номер телефона.

Рядом находятся графы, в которые нужно внести общее число листов в отчете, а также сколько документов идут как приложения.

В нижней части титульного листа информация записывается слева:

- Если отчет подается лично налогоплательщиком, ставим «1». Далее указываем ФИО директора.

- Если подается представителем — то ставим «1», а в пустое поле записываются сведения о выданной доверенности. Копия же доверенности прикладывается к отчетности.

Внимание! Если форма заполняется предпринимателем, то в поле ФИО ставим прочерки, так как эти данные уже указаны выше.

Образец заполнения Раздел №1

бухпроффи

Важно! В этот раздел заносятся сведения нарастающим итогом с начала текущего года и по конец отчетного периода.

На странице указываются суммы начисленного с начала года дохода по всем сотрудникам, а также определенный и удержанный налог. Если у какого-то работника в течение года производилось удержание налога по нескольким ставкам сразу, то для каждой из них нужно оформить отдельный лист с разделом 1.

Внимание! В той ситуации, когда составляется несколько листов с разделом 1, то итоговые показатели по строкам 060-090 проставляются только на первом, а на всех остальных их необходимо оставить пустыми.

6-НДФЛ инструкция по заполнению раздела 1:

- 010 — ставка, по которой удерживался налог;

- 020 — общая сумма дохода, который облагается указанной ставкой, с начала года;

- 025 — сумма дохода по дивидендам с начала указанного года;

- 030 — сумма предоставленных работникам налоговых вычетов с начала года;

- 040 — сумма налога, которая рассчитана по указанной ставке с начала года;

- 045 — сумма налога, рассчитанных с дивидендов, с начала года;

- 050 — размер перечисленного авансового фиксированного платежа по налогу;

- 060 — общее число работников, у которых за текущий период есть доход, облагаемый указанной ставкой;

- 070 — общая сумма налога с начала года;

- 080 — размер доходов, по которым не удалось удержать налог;

- 090 — размер налогов, возвращенных назад.

Образец заполнения Раздел №2

В этот раздел вносятся суммы, относящиеся только к текущему периоду. Здесь необходимо указать даты:

- Когда работник получил доход;

- Когда с него удержали налог;

- Когда он был перечислен.

Также на каждую группу дат записываются сумма дохода и размер налога.

Формацию в строки необходимо вносить следующим образом:

- 100 — записывается дата, когда был получен доход из строки 130;

- 110 — дата, когда с этого дохода был удержан налог;

- 120 — дата, когда было произведено перечисление налога;

- 130 — сумма дохода за эту дату;

- 140 — размер налога, который был удержан с суммы в дату, записанную в строке 110.

бухпроффи

Важно! Если в один и тот же день работниками было получено несколько видов доходов, у которых различаются дни удержания либо отправления налога, то каждый такой доход необходимо показывать отдельной строкой. Иначе можно произвести объединение.

Одним из нюансов заполнения отчета является соблюдение фактических сроков получения дохода и удержания. Так, если доход был получен в последнем месяце одного отчетного периода, а налог перечислен в первый месяц следующего, то в первой декларации он показывается только в Разделе 1, а во второй — только в Разделе 2.

Вам будет интересно:

Отчетность в статистику: перечень форм и сроки сдачи в 2018 году

Титульный лист

При составлении 6-НДФЛ за 4 квартал 2021 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года о, если годовой расчет за 2017 год подается впервые. Если же сдается уточненный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 34 – это означает, что вы сдаете именно годовой 6-НДФЛ за 2021 год. В графе «Налоговый период (год)» отметьте год, за который сдается годовой расчет, а именно – 2021.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

Часто задаваемые вопросы при заполнении формы

Порядок отражения компенсации при увольнении

Порядок отражения в отчете компенсации при увольнении сход с отражением расчета по зарплате, однако эти выплаты должны показываться разными строками.

Порядок заполнения раздела 2 такой:

- В строку 100 и 110 заносится дата выдачи компенсации;

- В строку 120 — последующий день работы;

- В строках 130 и 140 — размеры компенсации и удержанного налога.

Как отразить премии

При отражении премии необходимо ориентироваться на приказ, которым она была установлена. Завершающий день месяца, когда было издано такое распоряжение, является днем когда получен доход.

Раздел 2 оформляется следующим образом:

- В строку 100 записывается завершающий день месяца, когда был составлен приказ;

- Строка 110 — дата выдачи премии сотруднику;

- Строка 120 — дата отправки налога (обычно последующий день после выплаты).

- Строки 130 и 140 — сумма премии и удержанного с нее налога.

Порядок отражения больничных

В документе отражаются только те больничные, на которые нужно начислять НДФЛ. В противном случае, не сойдутся контрольные соотношения в Разделе 1. Пособие по беременности и родам в отчет не включается!

Раздел 2 нужно оформлять следующим образом:

- В строки 100 и 110 записывается дата отправки больничных;

- В строке 120 — завершающий день месяца, когда выполнялась выплата. Если последний день попал на выходной, то заносится ближайший далее рабочий день.

- В строке 130 — сумма больничных вместе с налогом;

- В строке 140 — сумма налога.

Как в 6-НДФЛ отразить отпускные

Отпускные выплаты в отчет необходимо включать в том месяце, когда они были выданы работнику. Если отпускные были начислены, но не выданы — то в документ они не вносятся.

В разделе 1 в строку 020 заносятся все суммы отпускных, которые были выданы в этом месяце вместе с НДФЛ. В строках 040 и 070 — сумму налога.

Раздел 2 нужно оформлять следующим образом:

- В строках 100 и 110 записывается дата отправки отпускных;

- В строке 120 — завершающий день месяца, когда производилась выплата. Если последний день попал на выходной, то проставляется следующий рабочий день.

- В строке 130 — сумма отпускных вместе с налогом;

- В строке 140 — сумма налога.

Все отпускные, выплаченные в один день, можно объединить в одну запись.

бухпроффи

Важно! Если отпускные выплачиваются в последний месяц квартала, и завершающий день месяца (день отправки налога) выпадает на выходной, то такие выплаты нужно включать в документ уже в следующем квартале.

Как учесть зарплату выданную в следующем месяце

Организация обязана выплатить зарплату двумя частями — аванс и оставшаяся часть. Аванс выдается в тот же месяце, за которой начисляется. Поскольку НК не признает его доходом (если только он не выплачен в завершающий день месяца), то и показывать его в отчете не нужно.

Сумма заработка вносится по дате его выдачи. Отражать это необходимо следующим образом:

- В строку 100 заносится завершающий день месяца, за который рассчитана зарплата;

- В строке 110 — дата выдачи зарплаты и снятия налога;

- В строке 120 — последующий рабочий день, когда происходит перечисление налога.

- В строке 130 — полный размер зарплаты с учетом аванса;

- В строке 140 — сумма налога.

Как учесть зарплату выданную в тот же месяц

Поскольку ТК определяет, что организация не имеет права задерживать выдачу зарплаты, а выплата заранее никак не нарушает установленные права сотрудников, допускается выдать всю зарплату в месяце начисления. Особенно это актуально для конца года, когда некоторые компании стараются рассчитаться с работниками до новогодних каникул.

Отражается такая выдача таким образом:

- В строке 100 записывается завершающий день месяца;

- В строке 110 — день выплаты зарплаты;

- В строке 120 — последующий рабочий день (уплата НДФЛ);

- В строки 130 и 140 — размеры зарплаты и налога.

Проверка отчётности налоговой службой

Инспекторы налоговой службы проверяют полученные от налогоплательщиков расчёты 6-НДФЛ следующими способами:

- на основе камеральной проверки — обязательной процедуры, проводимой налоговыми органами;

- при помощи сверки с совершёнными платежами в бюджет;

- в соотношении с 2-НДФЛ.

Особенности камеральной проверки заключаются в следующем:

- запускается проверка только после того, как ИП или коммерческие организации сдали отчёт 6-НДФЛ;

- продолжительность проверки не может быть более 3 месяцев.

Камеральная проверка — один из видов налогового контроля декларации 6-НДФЛ

Поэтапные действия сотрудника налогового органа:

- Сверяет общую информацию об организации, представленную в форме отчёта (правильно ли указан адрес, ИНН, ответственное лицо и другие параметры).

- Отчёт 6-НДФЛ заполняется нарастающим итогом, в связи с чем при изучении данных первого и второго разделов инспектор смотрит, чтобы более поздние данные не оказались меньше. Если выяснено несоответствие, то расчёт выполнен неверно.

- Сверяет контрольные соотношения. С их помощью инспектор выявляет соответствие отчёта информации, имеющейся в ФНС.

- Пересчитывает некоторые параметры с целью выявить возможные арифметические ошибки, допущенные бухгалтером при заполнении формы 6-НДФЛ.

- После сдачи годового отчёта налоговый инспектор вновь сверяет контрольные соотношения.

Налоговые органы тщательно проверяют поданные декларации на предмет допущенных ошибок налоговыми агентами

Когда в ходе проверки обнаруживаются какие-либо ошибки, о них извещают налогоплательщика. На его адрес направляют требование о предоставлении объяснений по существующим вопросам или для корректировки данных.

Контрольные соотношения, используемые налоговыми органами при проверке:

- отслеживается дата представления расчёта, зафиксированная налоговым органом на титульном листе. Она не должна быть позже установленной законом;

- значение в строке 020 должно быть больше или равно значению в строке 030;

- значение в строке 040 должно быть больше или равно значению в строке 050;

- необходимо соблюдение следующего равенства: строка 040 = строка 010 * (строка 020 — строка 030).

При осуществлении сверки формы 6-НДФЛ с совершёнными платежами в бюджет сравниваются данные расчёта с КРСБ (карточкой расчёта с бюджетом) по конкретному налогоплательщику:

- первая проверка: уплаченный НДФЛ с начала года по КРСБ больше или равен разности строк 070 и 090;

- вторая проверка: дата оплаты налога по КРСБ более ранняя или совпадает с данными в строке 120.

Проверка годового отчёта осуществляется при помощи сверки с 2-НДФЛ. По итогам проверки сумма, которую налогоплательщики отчислили работникам за их трудовую деятельность, должна соотноситься с данными, отражёнными в справках о доходе физлиц.