Когда освобождение от НДС невыгодно

В некоторых случаях использовать освобождение от НДС невыгодно. Одной из причин является то, что входной НДС по товарам (работам, услугам), применяемым для деятельности, освобожденной от налога, не принимается вычету (подп. 1 п. 2 ст. 170, подп. 1 п. 2 ст. 171 НК РФ). Если налогоплательщик заявил об освобождении от налога и после этого выставляет счета-фактуры, НДС всё равно не берется к вычету (письмо Минфина России от 19.09.2013 № 03-07-07/38909).

Поэтому вопрос о целесообразности использования освобождения от налога следует решать по данным сравнительного анализа. Если эффект от применения освобождения, установленного п. 3 ст. 149 НК РФ, окажется невыгодным для основной деятельности, то налогоплательщик может отказаться использовать освобождение от НДС (п. 5 ст. 149 НК РФ).

Если отменили старые льготы или ввели новые

Может сложиться так, что законодательство отменяет старые или устанавливает новые льготы. В этом случае налог рассчитывают в том порядке, который действовал в тот момент, когда товары были отгружены. Дата их оплаты покупателем значения не имеет (п. 8 ст.149 НК РФ).

Отменена старая льгота на товар

Допустим, когда товары были отгружены, льгота по ним была отменена. Тогда фирма должна заплатить НДС, даже если покупатель оплатил эти товары, когда льгота еще действовала.

ПРИМЕР 3. После отгрузки товаров льгота по НДС была о продавало товары, которые не облагались НДС. Товары были оплачены покупателем 10 июня, а отгружены ему 5 июля.Допустим, что с 1 июля вступили в силу изменения в Налоговый кодекс, отменяющие льготу по этим товарам. По товарам, отгруженным 5 июля, «Радар» должен заплатить НДС, поскольку на момент их отгрузки льгота уже не действовала.

Если покупатель перечислил предоплату до вступления в силу изменений, отменяющих льготу, продавцу нужно выписать счет-фактуру уже с учетом НДС и потребовать с покупателя доплатить сумму налога.

ПРИМЕР 4. Продавец получил аванс за товары до отмены льготы по НДС

ООО «Космос» продает товары, не облагаемые НДС.20 декабря текущего года покупатель перечислил «Космосу» аванс для оплаты товара в сумме 50 000 руб. (без НДС). С 1 января следующего года льгота по этим товарам была отменена, и они стали облагаться НДС по ставке 10%.Товары «Космос» отгрузил покупателю 10 января.Бухгалтер «Космоса» должен сделать проводки:

20 декабря ДЕБЕТ 51 КРЕДИТ 62 СУБСЧЕТ «АВАНСЫ ПОЛУЧЕННЫЕ»

— 50 000 руб. – получена предоплата от покупателя;

10 январяДЕБЕТ 62 СУБСЧЕТ «РАСЧЕТЫ С ПОКУПАТЕЛЯМИ» КРЕДИТ 90-1

— 55 000 руб. (50 000 руб. + 50 000 руб. × 10%) – отражена выручка от продажи товаров (с учетом НДС);

ДЕБЕТ 62 СУБСЧЕТ «АВАНСЫ ПОЛУЧЕННЫЕ» КРЕДИТ 62 СУБСЧЕТ «РАСЧЕТЫ С ПОКУПАТЕЛЯМИ»

— 50 000 руб. – зачтена предоплата;

ДЕБЕТ 90-3 КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС»

— 5000 руб. (55 000 руб. × 10% : 110%) – начислен НДС.В результате этих операций за покупателем возник долг на сумму 5000 руб.Когда покупатель погасит долг, в учете нужно сделать запись:

ДЕБЕТ 51 КРЕДИТ 62 СУБСЧЕТ «РАСЧЕТЫ С ПОКУПАТЕЛЯМИ»

— 5000 руб. – поступили деньги от покупателя.

Установлена новая льгота на товар

Если на момент отгрузки льгота еще не действует (то есть изменения, принятые в законодательстве, еще не вступили в силу), придется заплатить НДС. Даже если деньги придут в то время, когда льгота уже будет действовать.

ПРИМЕР 5. Если на момент отгрузки действует льгота по НДС

ООО «Радар» продавало товары, которые облагались НДС. Товары были отгружены покупателю 10 июня, а оплачены 5 июля. Допустим, что с 1 июля вступили в силу изменения в Налоговый кодекс, позволяющие фирме при реализации этих товаров не платить НДС.Несмотря на то, что деньги поступили 5 июля, по товарам, отгруженным 10 июня, «Радар» должен заплатить НДС, поскольку на момент их отгрузки льгота еще не действовала.

Наибольшие сложности возникнут, если покупатель перечислил деньги за товар авансом с учетом налога, а до того момента, как товар был отгружен, закон установил новую льготу.

В этом случае, если на дату отгрузки товар уже не будет облагаться НДС, бухгалтеру нужно принять к вычету НДС, уплаченный с аванса, и вернуть сумму налога покупателю.

ПРИМЕР 6. Как поступить, если за льготируемый товар поступила оплата с учетом НДС

ООО «Космос» продавало продукцию собственного производства, облагаемую НДС. В оплату продукции фирма получила аванс в сумме 120 000 руб. (в том числе НДС – 20 000 руб.). Аванс поступил 25 июня.Допустим, что с 1 августа вступили в силу изменения в Налоговый кодекс, позволяющие фирме использовать льготу. Начиная с этого времени продукция «Космоса» НДС не облагается.Товары были отгружены покупателю 10 августа.Бухгалтер «Космоса» должен сделать проводки:

25 июняДЕБЕТ 51 КРЕДИТ 62 СУБСЧЕТ «АВАНСЫ ПОЛУЧЕННЫЕ»

— 120 000 руб. – получен аванс от покупателя;

ДЕБЕТ 62 СУБСЧЕТ «АВАНСЫ ПОЛУЧЕННЫЕ» КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС»

— 20 000 руб. (120 000 руб. × 20% : 120%) – начислен НДС с аванса;

до 25 июля, 25 августа, 25 сентябряДЕБЕТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС» КРЕДИТ 51

— 6667 руб. – уплачен НДС в бюджет по итогам налогового периода (согласно декларации за II квартал);

10 августаДЕБЕТ 62 СУБСЧЕТ «РАСЧЕТЫ С ПОКУПАТЕЛЯМИ» КРЕДИТ 90-1

— 100 000 руб. (120 000 − 20 000) – отражена выручка от продажи продукции (без НДС);

ДЕБЕТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС» КРЕДИТ 62 СУБСЧЕТ «АВАНСЫ ПОЛУЧЕННЫЕ»

— 20 000 руб. – принят к вычету НДС, начисленный с аванса;

ДЕБЕТ 62 СУБСЧЕТ «АВАНСЫ ПОЛУЧЕННЫЕ» КРЕДИТ 62 СУБСЧЕТ «РАСЧЕТЫ С ПОКУПАТЕЛЯМИ»

— 100 000 руб. – зачтен полученный аванс;

ДЕБЕТ 62 СУБСЧЕТ «АВАНСЫ ПОЛУЧЕННЫЕ» КРЕДИТ 51

— 20 000 руб. – возвращена покупателю сумма НДС.Проводки, связанные со списанием себестоимости и формированием финансового результата, делаются в общеустановленном порядке.

По каким операциям можно отказаться от освобождения от НДС

Отказ от освобождения от налога возможен по операциям, указанным в п. 3 ст. 149 НК РФ. Пп. 1 и 2 ст. 149 НК РФ не дают такого права, и отказаться от освобождения по операциям, перечисленным в этих пунктах, нельзя.

Подробнее о том, какие операции перечислены в ст. 149 НК РФ, читайте в материале «Операции, не подлежащие налогообложению НДС: виды и особенности».

Если у налогоплательщика есть несколько видов операций, подходящих для освобождения, то отказ может быть произведен как по всем, так и по нескольким видам операций. То есть допускается отказ как по всем подпунктам п. 3 ст. 149 НК РФ, так и по одному из них.

Пример

Исходные данные:

Риелторская фирма реализует жилые дома, жилые помещения и доли в них (подп. 22 п. 3 ст. 149 НК РФ), и кроме этого ведет благотворительную деятельность (подп. 12 п. 3 ст. 149 НК РФ).

Решение:

Юридическое лицо реализует 2 вида операций, предусмотренных разными подпунктами п. 3 ст. 149 НК РФ. Фирма имеет право написать заявление об отказе от освобождения по одной из операций или по обеим. То есть она может, например, заявить отказ от освобождения по благотворительной деятельности и далее пользоваться освобождением по риелторской деятельности и наоборот.

При отказе от освобождения под его действие попадают все договоры и сделки, заключенные налогоплательщиком по освобождаемой деятельности. Отказ не должен применяться в зависимости от того, кто именно является покупателем.

Например, фирма, оказывающая банковские услуги по предоставлению займов (подп. 15 п. 3 ст. 149 НК РФ), не имеет права отказаться от освобождения в отношении услуг, оказываемых юридическим лицам, а при оказании таких же услуг физическим лицам продолжать использовать освобождение от налога.

О существующих видах освобождения от НДС читайте в статье «Как получить освобождение от уплаты НДС в 2014-2016 годах?».

«Популярные» льготы

На практике чаще всего налоговые льготы по НДС применяются при оказании медицинских или образовательных услуг. И здесь существуют свои особенности, которые обязательно нужно учесть в работе.

Медицинские услуги

Не облагается НДС реализация «…медицинских услуг, оказываемых медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, за исключением косметических, ветеринарных и санитарно-эпидемиологических услуг». Если ветеринарные и санитарно-эпидемиологические услуги финансируются из бюджета, то они также не облагаются НДС. Эта льгота установлена подпунктом 2 пункта 2 статьи 149 Налогового кодекса РФ.

Льготой могут пользоваться медицинские организации и учреждения, частнопрактикующие ИП – врачи и медицинские пункты, состоящие на балансе немедицинских фирм.

Вот перечень медицинских услуг, которые не облагаются НДС.

1. Услуги, предоставляемые по обязательному медицинскому страхованию. Такие услуги могут оказываться как физическим лицам, так и фирмам. Перечень этих услуг приведен в постановлении Правительства РФ от 04.10.2010 № 782 и Методических рекомендациях, утвержденных Минздравом РФ и Федеральным фондом обязательного медицинского страхования 28.08.2001 № 2510/9257-01, 3159/40-1.

2. Услуги, оказываемые населению по перечню, утвержденному постановлением Правительства РФ от 20.02.2001 № 132. К ним относятся:

- услуги по диагностике, профилактике и лечению, непосредственно оказываемые населению в рамках амбулаторно-поликлинической (в том числе доврачебной) медицинской помощи, включая проведение медицинской экспертизы;

- услуги по диагностике, профилактике и лечению, непосредственно оказываемые населению в рамках стационарной медицинской помощи, включая проведение медицинской экспертизы;

- услуги по диагностике, профилактике и лечению, непосредственно оказываемые населению в дневных стационарах и службами врачей общей (семейной) практики, включая проведение медицинской экспертизы;

- услуги по диагностике, профилактике и лечению, непосредственно оказываемые населению в санаторно-курортных учреждениях;

- услуги по санитарному просвещению, непосредственно оказываемые населению.

По мнению финансовых чиновников, если организация, имеющая лицензию, оказывает населению медицинские услуги, упомянутые в данном перечне, безвозмездно, то данные услуги также не облагаются НДС (письмо Минфина России от 13.04.2016 № 03-07-11/21224).

3. Услуги по сбору у населения крови. Медицинская организация или частный врач должны иметь договор с медицинской организацией, оказывающей медицинскую помощь в амбулаторных и стационарных условиях.

4. Услуги, оказываемые медицинскими организациями и частными врачами беременным женщинам, новорожденным, инвалидам и наркологическим больным.

5. Услуги скорой медицинской помощи.

6. Услуги по дежурству медицинского персонала у постели больного.

7. Услуги патологоанатомические.

8. Услуги аптечных учреждений по изготовлению лекарственных препаратов для медицинского применения (льгота предусмотрена подп. 24 п. 2 ст. 149 НК РФ).

9. Услуги по изготовлению и ремонту очковой оптики (кроме солнцезащитной), ремонту слуховых аппаратов и протезно-ортопедических изделий, услуги по оказанию протезно-ортопедической помощи (льгота предусмотрена подп. 24 п. 2 ст. 149 НК РФ).

10. Санитарно-эпидемиологические и ветеринарные услуги, финансируемые за счет бюджетных средств. При этом фирме необходимо иметь следующие документы:

- лицензию;

- договор на оказание ветеринарных или санитарно-эпидемиологических услуг с указанием источника финансирования;

- письменное уведомление заказчика, которому выделены средства из федерального бюджета, в адрес фирмы о выделенных ему целевых бюджетных средствах для оплаты санитарно-эпидемиологических и ветеринарных услуг;

- справку финансового органа об открытии финансирования ветеринарных и санитарно-эпидемиологических услуг за счет регионального или местного бюджета.

Ветеринарные и санитарно-эпидемиологические услуги, которые не финансируются из бюджета или финансируются на возвратной основе, облагаются НДС.

Фирма или врач, занимающийся частной практикой, должны иметь лицензию на медицинскую деятельность.

Если такой лицензии нет, то применять льготу нельзя.

Если ваша фирма оказывает медицинские услуги, которые не облагаются НДС, то вы не можете отказаться от этой льготы.

А вот услуги посредников в сфере медицинских услуг облагаются НДС.

ПРИМЕР 7. Посреднические медицинские услуги облагают НДС

ООО «Будь здоров» предоставляет платные услуги скорой медицинской помощи населению. При этом фирма осуществляет транспортировку больных как в рамках скорой помощи, так и для госпитализации в профилактических и диагностических целях.Услуги, оказанные в рамках скорой помощи, НДС не облагаются. Транспортировка же пациентов для госпитализации в профилактических либо диагностических целях, то есть в ситуациях, не угрожающих жизни и здоровью людей, облагается НДС, поскольку является посреднической услугой.

Услуги в сфере образования

Не облагается НДС реализация (подп. 14 п. 2 ст. 149 НК РФ) «…услуг в сфере образования, оказываемых некоммерческими образовательными организациями по реализации общеобразовательных и (или) профессиональных образовательных программ (основных и (или) дополнительных), программ профессиональной подготовки, указанных в лицензии, или воспитательного процесса, а также дополнительных образовательных услуг, соответствующих уровню и направленности образовательных программ, указанных в лицензии, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений».

Иными словами, услуги в сфере образования освобождаются от НДС не только если они указаны в лицензии. Льгота распространяется также и на дополнительные услуги, соответствующие образовательным программам организации (например, занятия с логопедом в дошкольном образовательном учреждении). Льгота предоставляется только некоммерческим образовательным организациям. Они не платят НДС независимо от того, как распределяется доход, полученный от оказания образовательных услуг.

Есть ряд достаточно распространенных услуг некоммерческих образовательных организаций, которые облагаются НДС. К таким услугам, в частности, относятся:

- консультационные услуги;

- услуги по сдаче помещений в аренду;

- реализация товаров собственного производства, изготовленных учебными предприятиями;

- реализация товаров, приобретенных на стороне.

Услуги коммерческих организаций и индивидуальных предпринимателей в сфере образования облагаются налогом в общеустановленном порядке.

Не облагаются НДС занятия с детьми в кружках, секциях и студиях (подп. 4 п. 2 ст. 149 НК РФ).

ПРИМЕР 8. Плату за дополнительные занятия в школе не облагают НДС

Школа имеет на балансе плавательный бассейн. Помимо основных занятий с учащимися организация проводит и дополнительные занятия с детьми до 18 лет на платной основе. При этом плата, поступающая за дополнительные занятия, НДС не облагается.

Если ваша фирма оказывает услуги в сфере образования и имеет право на льготу, то вы должны обязательно применять ее. Отказаться от льготы нельзя.

Услуги посредников в сфере образования облагаются налогом на добавленную стоимость по ставке 20 процентов.

Вообще посредники заслуживают того, чтобы поговорить об их налогообложении чуть подробнее.

По какой форме производится отказ от использования освобождения от налога

Отказ от использования освобождения по характеру действия считается уведомительным.

Для того чтобы налогоплательщик мог воспользоваться законным правом, ему следует направить в налоговый орган по месту регистрации заявление об отказе не позже 1-го числа периода, с которого планируется оформить отказ об освобождении. При совпадении этой даты с праздничным или выходным днем, заявление подается на следующий рабочий день (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 26.08.2010 № ШС-37-3/10064).

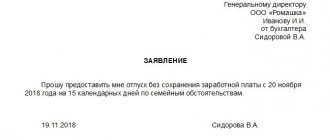

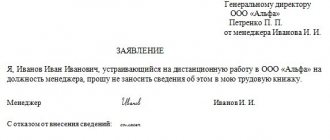

Форма заявления законодательством не установлена, поэтому оно оформляется в произвольной форме.

В заявлении указывается:

- перечень реализуемых операций, по которым планируется оформить отказ от освобождения,

- период, с которого налогоплательщик предполагает отказаться от использования освобождения,

- срок действия, во время которого планируется не использовать освобождение (не меньше 1 года).

Заявление о льготе для применения пониженной ставки по налогу

Нужно ли направить заявление о льготе для применения пониженной налоговой ставки в отношении земельных участков определенного вида разрешенного использования?

Пониженные налоговые ставки для налогообложения земельных участков определенных видов разрешенного использования не являются налоговыми льготами. Таким образом, для применения пониженной ставки (например, ставки, установленной статьей 2 Закона г. Москвы от 24.11.04 № 74 в размере 0,1% в отношении земельных участков, занятых жилищным фондом) заявление о льготе не требуется.

Каковы последствия непредставления заявления об отказе

Если срок подачи уведомления об отказе от освобождения нарушен или заявление не подано вообще, то никаких негативных последствий за собой это не повлечет. Причем налогоплательщик, по факту отказавшийся от применения освобождения (т. е. уплачивающий налог с оборота по реализации), но не подавший заявления об этом, вправе применять также и вычеты при расчете налога к уплате.

Подробнее об этом — в материале «Не успели уведомить налоговиков об отказе в освобождении от НДС. Что с вычетами?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Арбитражная практика

В июле 2015 года Арбитражный суд Московского округа рассматривал одно из таких дел. Управляющая компания (УК) с 2010 по 2012 год применяла положенное ей в соответствии с подпунктом 29 пункта 3 статьи 149 НК РФ освобождение от НДС. При этом суммы «входного» налога отражались в составе затрат, учитываемых при формировании базы по налогу на прибыль. Спустя год после указанного периода УК подала уточненные декларации по НДС с суммами налога к возмещению. Затем компания направила в налоговую инспекцию заявление об отказе от льготного налогообложения по НДС в рассматриваемом периоде. В ФНС посчитали, что УК нарушила установленный законом порядок отказа от налогового освобождения, и не приняли суммы НДС к вычету. Таким образом, дело оказалось на рассмотрении арбитров.

В ходе судебного разбирательства УК скорректировала свои обязательства по налогу на прибыль за 2010–2012 годы. Однако это ей не помогло: суд вынес решение в пользу налоговой службы и указал, что отказаться от льготного налогообложения можно исключительно на основании заявления, поданного до наступления налогового периода, в который предполагается начать исчислять НДС (постановление АС МО от 23.07.2015 № Ф05-9189/2015 по делу № А40-144426/14). Такой порядок, по мнению арбитров, призван поддержать систему налогообложения в устойчивом и стабильном состоянии, а также своевременно планировать поступления в бюджет.

Аналогичная ситуация рассматривалась в начале прошлого года Арбитражным судом Поволжского округа. Разница заключалась лишь в том, что в этом случае компания подала заявление об отказе от льготного налогообложения до подачи уточненных деклараций, в которых был отражен НДС к возмещению. Однако существенного влияния этот факт не оказал, поскольку арбитры также встали на сторону налоговой инспекции и признали отказ в возмещении НДС правомерным (постановление АС ПО от 28.01.2015 № Ф06-19353/2013, Ф06-20058/2013 по делу № А55-6412/2014 ).

Таким образом, в подобных ситуациях арбитражные суды приходят следующим выводам. Нельзя «задним числом» отказаться от налогового освобождения в том случае, когда налогоплательщик исполнял свои обязательства перед бюджетом с учетом права на льготу и включал сумма «входного» НДС в расходы по налогу на прибыль.