У упрощёнки много преимуществ: низкая налоговая нагрузка, маленький объём отчётности, возможность выбора налоговой базы. Но иногда бизнесменам приходится отказываться от неё в пользу общей системы налогообложения (ОСНО). Расскажем, как перейти с УСН на ОСНО и в каких случаях это необходимо.

Порядок перехода с УСН на ОСНО в 2021 году

- Добровольный переход с УСН на ОСНО

- Вынужденный переход с УСН на ОСНО

Учёт доходов и расходов

Учёт основных средств и нематериальных активов

Начисление НДС

Последствия перехода с УСН на ОСНО

Как осуществить переход с УСН на ОСНО в 2020-2021 годах

УСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

Как перейти с УСН на ОСН? Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

- Прекращение использования УСН на добровольной основе при подаче уведомления в налоговую (п. 6 ст. 346.13 НК РФ). Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима. Уведомление подается по форме № 26-2-3 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829).

Важно! Подавать уведомление о добровольном уходе с УСН нужно обязательно, так считает Минфин. Не сделав этого, нельзя начать применять общий режим налогообложения. Узнать, как складывается свежая судебная практика по этому вопросу, можно из аналитической подборки от К+, получив бесплатный доступ к системе.

- Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН (п. 4 ст. 346.13 НК РФ). Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН. Уведомление подается по форме № 26-2-2 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829).

Важно! Если просрочите или вообще не сдадите это уведомление, вас могут оштрафовать на 200 руб. (п. 1 ст. 126 НК РФ, письмо Минфина от 06.12.2017 № 03-11-11/81211). Для директора организации (главбуха или иного должностного лица) возможен также административный штраф от 300 руб. до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Как восстановить НДС

При использовании общего режима обязательно должен начисляться НДС по ставкам, которые актуальны в данное время. Значит, если вы переходили на ОСН со спецрежима при котором этого не нужно было делать, НДС придется восстанавливать.

Налог должен быть начислен по:

- Видам операций, которые связаны с отгрузкой товаров, оказанием услуг за период, который начался с 1-го числа того месяца, в котором вы начали работать на ОСНО;

- По тем авансам, которые вы уже получили от клиентов, с 1-го числа того месяца, как начали работать на ОСНО.

По этим операциям вы формируете счет-фактуры и передаете их клиентам, чтобы обосновать право на вычет НДС.

Что означает «слететь с упрощенки»?

«Слететь с упрощенки» — так в народе называют потерю права на применение УСН. Для этого нужно превысить как минимум один из показателей деятельности налогоплательщика:

- стоимость ОС — 150 млн руб. в 2020-2021 годах;

- средняя численность работников — 100 человек;

- установленный предел доходов: в 2021 году — 150 млн руб., на 2021 год эта сумма будет проиндексирована;

Важно! С 2021 года превышение лимитов по доходу и численности не приводит к слету со спецрежима сразу. С 01.01.2021 действуют переходные положения, которые позволяют в такой ситуации сохранять право на упрощенку, пусть и на чуть менее выгодных условиях. Подробнее см. нашу статью.

- начать заниматься деятельностью, несовместимой с УСН, например производить подакцизные товары, организовать ломбард (п. 3 ст. 346.12 НК РФ);

- обзавестись филиалом (при этом наличие представительства или иного обособленного подразделения применению УСН не мешает);

- превысить 25-процентную долю участия юрлиц в УК фирмы-упрощенца;

- стать участником в договоре простого товарищества или доверительного управления имуществом (п. 3 ст. 346.14 НК РФ).

При утрате права на применение УСН нужно рассчитать и уплатить налоги, используемые при ОСНО. Это делают по правилам, которые прописаны в НК РФ для вновь созданных организаций или вновь зарегистрированных ИП. Штрафы и пени за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором перешли на ОСНО, платить не придется.

В переходный период от УСН к ОСН придется определить:

- Величину дебиторской задолженности, т. к. при кассовом методе и при методе начисления доход будет отличаться.

- Кредиторскую задолженность по налогам, зарплате работников, перед поставщиками.

- Непогашенную кредиторскую задолженность.

- Остаточную стоимость имущества.

Все эти показатели помогут при подсчете налогооблагаемых баз и самих налогов.

Как посчитать и уплатить налоги, а также сдать отчетность при утрате права на УСН, подробно разъясняется в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к системе, получите его абсолютно бесплатно и переходите в материал.

Что делать, если налоговая сообщила о несоответствии условиям УСН, читайте здесь.

Отчеты для ИП на ОСН

Прежде всего обязательно нужно вести книгу продаж и книгу покупок. Это нужно, чтобы начислять НДС. Если говорить о бух. учете, то ИП вести его необязательно. Вся деятельность, которую осуществляет предприниматель, будет отражаться в книге доходов и расходов.

Что касается отчетности, то в случае перехода ИП на ОСНО и если есть наемные работники, нужно сдавать в ФНС:

- Раз в 12 месяцев сдавайте в ФНС книгу, в которой учитываются доходы и расходы;

- Раз в 12 месяцев – 3-НДФЛ;

- Ежеквартально: отчет по НДС;

- Раз в 12 месяцев: 2-НДФЛ;

- Каждый квартал: 6-НДФЛ;

- Каждый квартал: Расчет по страховым взносам.

Налог на землю и имущество платится, исходя из расчетов налоговой инспекции по выставленным платежным документам, до 01.12 года, следующего за отчетным. От сдачи деклараций по этим налогам ИП освобождены.

Переход с упрощенки на вмененку (до 01.01.2021)

Важно! С 2021 года режим в виде ЕНВД отменен.

Переход с УСН может быть не только на ОСН, но и на другие налоговые режимы, например, ЕНВД, если это соответствует осуществляемому виду деятельности (п. 2 ст. 346.26 НК РФ). Однако осуществить такой переход можно только с начала очередного года, поскольку добровольный отказ от УСН в течение налогового периода не допускается (п. 3 ст. 346.13 НК РФ). При этом о намерении применять ЕНВД в течение 5 первых рабочих дней года придется уведомить ИФНС (п. 3 ст. 346.28 НК РФ).

Перечень видов деятельности, к которым можно применять ЕНВД, устанавливает местная городская или районная власть. Она же принимает решение относительно величины ставки единого налога, которая зависит не от результатов ведения хоздеятельности, а от ее видов.

Перешедшие на вмененку организации так же, как и при УСН, обязаны представлять бухгалтерскую отчетность в налоговую инспекцию. Набор обязательных к уплате налогов для фирм и ИП при этом остается таким же, как и при УСН (платежи во внебюджетные фонды, НДФЛ), но налог УСН заменяется на налог ЕНВД.

Так же, как и при УСН, на ЕНВД не подлежат уплате налог на прибыль, налог на имущество (при отсутствии имущества, оцениваемого по кадастровой стоимости), НДС, но при наличии базы уплачиваются земельный, транспортный и водный налоги.

Налоговая база для ЕНВД расшифрована в ст. 346.29 НК РФ. К ней применяют корректировочные коэффициенты. Сумма налога за месяц образуется умножением налогооблагаемой базы на 15%. Единый налог уменьшают на суммы уплаченных страховых взносов — на 100% (ИП, работающие в одиночестве) или 50% (фирмы и ИП, нанимающие работников).

Процедура учета расходов

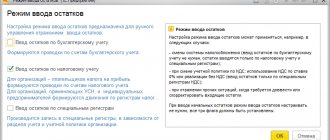

Этот момент мы представим в виде таблицы.

| Затраты | Будут признаны расходами при добровольном переходе | Будут признаны расходами, когда нарушены условия |

| Ценности и оборудование до 100 000 рублей: — если не оплачены и не отданы в производство; — если не оплачены, но в производство отданы | В день передачи в производство 01.01 года использования ОСНО | В день передачи в производство 1-го числа 1-го месяца квартала, когда нарушение установлено |

| Зарплата, которую начислили, но не выдали | 01.01 года использования ОСНО | 1-го числа 1-го месяца квартала, когда нарушение установлено |

| Страховые взносы, которые начислили, но не перечислили | 01.01 года использования ОСНО | 1-го числа 1-го месяца квартала, когда нарушение установлено |

| Работы и услуги, которые к учету приняли, но не оплатили | 01.01 года использования ОСНО | 1-го числа 1-го месяца квартала, когда нарушение установлено |

Особенности перехода с упрощенной системы налогообложения на общую: признаем доходы и расходы

Неоплаченную при УСН выручку нужно включить в состав доходов в 1-м месяце применения ОСН (подп. 1 п. 2 ст. 346.25 НК РФ, письмо ФНС РФ от 09.01.2018 № СД-4-3/6).

Все авансы, которые «упрощенец» получил до перехода с УСН на ОСНО, включают в налогооблагаемую базу по единому налогу. Это делают даже в том случае, если товары по авансам будут отгружены после перехода с УСН на общую систему налогообложения (подп. 1 п. 1 ст. 251 НК РФ). Расходы по такой отгрузке уменьшат базу по налогу на прибыль (письмо Минфина от 28.01.2009 № 03-11-06/2/8).

В расходы при переходе с УСН на ОСНО (в первом месяце применения нового режима) включается неоплаченная задолженность по оказанным услугам (подп. 2 п. 2 ст. 346.25 НК РФ), невыплаченной зарплате и неуплаченным страховым взносам (письма Минфина РФ от 03.05.2017 № 03-11-06/2/26921, от 22.12.2014 № 03-11-06/2/66188).

НК РФ не связывает возможность отнесения к расходам по ОСН неоплаченных по УСН товаров, работ, услуг с применением того или иного объекта налогообложения УСН («доходы» или «доходы минус расходы»). То есть расходы, которые были понесены при применении УСН, в том числе с объектом «доходы», но оплачены после перехода на ОСНО, учитываются при расчете налога на прибыль. Споры вызывает порядок учета расходов на товары. Чтобы учесть расходы на них для УСН, товары должны быть не только оплачены, но и реализованы. Поэтому товары, которые были приобретены и оплачены при УСН, а проданы после перехода на ОСНО, высшие судьи разрешают учитывать в периоде их реализации, то есть при расчете налога на прибыль (письмо ФНС РФ от 09.01.2018 № СД-4-3/6, определение Верховного суда РФ от 06.03.2015 № 306-КГ15-289). Ранее Минфин высказывал иную позицию – расходы нужно учесть на дату перехода (письмо от 31.07.2014 № 03-11-06/2/37697). Теперь позиция ведомства совпадает с мнением Верховного суда (письма Минфина РФ от 14.11.2016 № 03-03-06/1/66457, от 22.01.2016 № 03-03-06/1/2227). Это особенно выгодно для тех, кто применял УСН с объектом «доходы», ведь до перехода на ОСНО они не могут воспользоваться расходами, чтобы уменьшить налог.

Если у налогоплательщика на УСН есть дебиторская задолженность, возвращение которой невозможно, то убытки от ее списания не учитываются. Ею нельзя уменьшить налоговую базу на УСН (ст. 346.16 НК РФ) и отнести ее к расходам на ОСН (подп. 2 п. 2 ст. 346.25 НК РФ) тоже не получится (письма Минфина от 20.02.2016 № 03-11-06/2/9909, от 23.06.2014 № 03-03-06/1/29799).

О порядке учета расходов при добровольном переходе с УСН на ОСН читайте в материале «С УСН на ОСН: подбиваем прошлогодние расходы».

Уплата налогов

После возврата к общей системе все характерные для нее налоги фирма и предприниматель уплачивают так же, как вновь зарегистрированные (п. 4 ст. 346.13 НК РФ).

Правила перечисления авансовых платежей по налогу на прибыль изложены в статье 287 Налогового кодекса.

Согласно ей вновь созданные организации могут платить авансовые платежи поквартально. Однако нужно соблюдать условие: выручка от реализации не должна превышать 5 000 000 рублей в месяц либо 15 000 000 рублей в квартал. Нарушив указанный лимит, фирма должна будет перечислять ежемесячные авансовые платежи со следующего отчетного (налогового) периода.

ПРИМЕР ПРЕВЫШЕНИЯ ВЫРУЧКИ

ООО «Восток» с 1 июля перешло с УСН на обычный налоговый режим. Выручка от реализации продукции составила: в июле – 4 700 000 руб., в августе – 4 800 000 руб. и в сентябре – 5 600 000 руб.На основании пункта 2 статьи 286, пункта 5 статьи 287 и пункта 4 статьи 346.13 Налогового кодекса фирма обязана по итогам III квартала уплатить квартальный авансовый платеж. Поскольку выручка в III квартале превысила 15 000 000 руб., «Восток» в течение следующего отчетного периода (IV квартал) должен уплачивать ежемесячные авансовые платежи. Сумма каждого платежа будет составлять 1/3 суммы авансового платежа, исчисленного за III квартал.

При этом пени за несвоевременное перечисление авансовых платежей в «переходный» квартал платить не нужно (п. 4 ст. 346.13 НК РФ).

ПБУ 18/02

Как применять ПБУ 18/02, лучше всего рассмотреть на примере для самой распространенной ситуации – начисления амортизации основных средств.

ПРИМЕР ПРИМЕНЕНИЯ ПБУ 18/02

В декабре 2014 года ООО «Прогресс» купило легковой автомобиль и ввело его в эксплуатацию. Балансовая стоимость автомобиля равна 650 000 руб., срок полезного использования – 37 месяцев в бухгалтерском учете и 60 месяцев – в налоговом учете.В 2015 году фирма работала на общем налоговом режиме, считая доходы и расходы методом начисления. В соответствии с учетной политикой в обоих учетах амортизацию начисляли линейным способом.В бухучете ежемесячно по автомобилю начисляли амортизацию в сумме 17 568 руб. (650 000 руб. : 37 мес.).В налоговом учете бухгалтер ежемесячно начислял амортизацию в сумме 10 833 руб. (650 000 руб. : 60 мес.).В результате у «Прогресса» возникла временная вычитаемая разница в размере 6735 руб. (17 568 руб. – 10 833 руб.) и отложенный налоговый актив:

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

— 1347 руб. (6735 руб. × 20%) – начислен отложенный налоговый актив.С 2021 года «Прогресс» переходит на «упрощенку». К началу 2016 года остаточная стоимость автомобиля составила:— в бухгалтерском учете – 439 184 руб. (650 000 руб. – 17 568 руб. × 12 мес.);— в налоговом учете – 520 004 руб. (650 000 руб. – 10 833 руб. × 12 мес.).Поскольку фирма на УСН погасить отложенный налоговый актив и уменьшить на него налог на прибыль не сможет, его нужно списать. 31 декабря 2015 г. бухгалтер «Прогресса» сделал в учете проводку:

ДЕБЕТ 99 КРЕДИТ 09

— 16 164 руб. ((520 004 руб. – 439 184 руб.) × 20%) – списан отложенный налоговый актив.За весь 2021 год (время работы на УСН) «Прогресс» имеет право списать на расходы часть стоимости автомобиля в сумме 260 002 руб. (520 004 руб. × 50%). Каждый квартал в книгу учета доходов и расходов бухгалтер записывал сумму 65 000 руб. (260 000 руб. : 4 квартала).Однако «Прогресс» проработал на «упрощенке» только 6 месяцев, зарегистрировав филиал. К моменту возврата к общей системе налогообложения (1 июля 2016 года) остаточная стоимость автомобиля оказалась равной:— в бухгалтерском учете – 333 776 руб. (439 184 руб. – 17 568 руб. × 6 мес.);— в налоговом учете – 390 004 руб. (520 004 руб. – 65 000 руб. × 2 квартала).Бухгалтер «Прогресса» восстановил списанные при переходе на УСН временную вычитаемую разницу в размере 80 820 руб. (520 004 руб. – 439 184 руб.) и отложенный налоговый актив:

ДЕБЕТ 99 КРЕДИТ 09

— 16 164 руб. – восстановлен списанный отложенный налоговый актив.За полгода работы на «упрощенке» начислена амортизация:— в бухгалтерском учете – 105 408 руб. (17 568 руб. × 6 мес.);— в налоговом учете списаны на расходы – 130 000 руб. (65 000 руб. × 2 квартала).Таким образом, по состоянию на 30 июня 2021 года временная вычитаемая разница частично погашена на сумму 24 592 руб. (130 000 руб. – 105 408 руб.).1 июля 2021 года бухгалтер сделает в учете записи:

ДЕБЕТ 44 КРЕДИТ 02

— 105 408 руб. – начислена амортизация по автомобилю;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09

— 4918 руб. (24 592 руб. × 20%) – частично погашен отложенный налоговый актив.С июля 2021 года в бухгалтерском учете «Прогресс» продолжит начислять амортизацию в сумме 17 568 руб. в месяц.В налоговом учете ее будут рассчитывать исходя из остаточной стоимости автомобиля. Об этом сказано в пункте 3 статьи 346.25 Налогового кодекса. И поскольку срок полезного использования машины установлен, то надо исходить из него.На начало июля 2021 года автомобиль уже эксплуатировали в течение 18 месяцев. Значит, оставшийся срок его полезного использования составляет 19 месяцев в бухгалтерском учете и 42 месяца в налоговом учете.Сумма амортизации составит:— в бухгалтерском учете – 17 568 руб.;— в налоговом учете – 9286 руб. (390 004 руб. : 42 мес.).То есть в учете будет возникать временная вычитаемая разница в сумме 8282 руб. (17 568 руб. – 9286 руб.) в течение 19 месяцев (до тех пор, пока автомобиль амортизируется в бухучете):

ДЕБЕТ 44 КРЕДИТ 02

— 17 568 руб. – начислена амортизация по автомобилю;

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

— 1656 руб. (8282 руб. × 20%) – начислен отложенный налоговый актив.Через 19 месяцев в бухучете амортизацию перестанут начислять, а в налоговом учете – продолжат (в сумме 9286 руб.). С этого момента временные вычитаемые разницы и отложенные налоговые активы будут постепенно погашаться до полной амортизации автомобиля в налоговом учете. Каждый месяц бухгалтер «Прогресса» будет делать проводку:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09

— 1656 руб. (8282 руб. × 20%) – частично погашен отложенный налоговый актив.

Правила, установленные для перехода с УСН на ОСН, применяются и в случае присоединения «упрощенца» к общережимной организации.

Такой вывод сделал Минфин России в письме от 28 февраля 2013 года № 03-11-06/2/5850. По мнению финансистов, руководствоваться в этом случае нужно пунктом 2 статьи 58 Гражданского кодекса, согласно которому при присоединении одной организации к другой к последней переходят права и обязанности присоединенной компании в соответствии с передаточным актом.

При этом общережимная организация, исчисляющая доходы и расходы по методу начисления, которая присоединяет к себе , в месяце перехода на исчисление базы по налогу на прибыль по методу начисления учитывает в составе доходов сумму дебиторской задолженности «упрощенца».

Читайте в бераторе

Как при переходе с УСН на ОСН правильно учесть доходы, расходы, заплатить налоги и страховые взносы, читайте в Бераторе

Налог на добавленную стоимость

«Упрощенец» может получить предоплату, а отгрузить товары (выполнить работы, оказать услуги), передать имущественные права уже после перехода с УСН на ОСН. В этом случае сумму предоплаты он должен включить в состав «упрощенных» доходов и заплатить с нее единый налог.

После перехода с УСН на ОСН фирма (предприниматель) обязана выставлять покупателям счета-фактуры с НДС и платить налог в бюджет. Но поскольку предоплата была получена в период работы на УСН, НДС в нее не входил.

Поэтому после перехода с УСН на ОСН оформите с покупателем дополнительное соглашение к договору, увеличив его сумму на НДС. Покупатель должен перечислить вам налог.

Если условия договора не изменить, вам придется платить НДС в бюджет за счет собственных средств. В результате вы потеряете значительную часть прибыли.

Читайте также «Несвоевременная уплата УСН-налога»

НДС по МПЗ

Работая на УСН, фирма приобретает материалы для производства, товары, работы и услуги. Входной НДС по материалам она включает в «упрощенные» расходы в полной сумме в том периоде, когда материалы оплачены продавцу и оприходованы на склад.

Входной НДС по товарам, приобретенным для перепродажи, фирма включает в расходы пропорционально стоимости товаров, оплаченных продавцу и отгруженных покупателю.

Однако организация могла не использовать часть ресурсов в период работы на УСН, а сделать это уже на общем налоговом режиме. Поскольку МПЗ не попали в расходы при расчете единого налога, фирма имеет право принять НДС по ним к вычету, когда станет плательщиком налога. Это позволяет сделать пункт 6 статьи 346.25 Налогового кодекса. Дело в том, что ресурсы теперь будут использоваться в операциях, облагаемых НДС. Такой вычет можно применить с первого квартала, в котором возобновляется работа на общем режиме (письмо Минфина РФ от 15 марта 2011 г. № 03-07-11/53).

Читайте также «Вычет НДС по товарам при переходе на ОСН»

Возможен и более сложный вариант, когда фирма покупает МПЗ на общем режиме, принимает НДС по ним к вычету, а затем становится плательщиком УСН. Принятый к вычету НДС фирма восстанавливает и учитывает в составе прочих расходов. При этом часть МПЗ, купленных на общем режиме, деятельности, а другую – после возврата к общей системе налогообложения.

В этой ситуации будьте внимательны: принять к вычету восстановленный НДС по МПЗ, не использованным во время работы на «упрощенке», не получится. Поскольку это не предусмотрено Налоговым кодексом.

Такие разъяснения дают финансисты в письмах от 23 июня 2010 года № 03-07-11/265, от 27 января 2010 года № 03-07-14/03, от 30 июня 2009 года № 03-11-06/3/174.

А вот в письме от 26 марта 2012 года № 03-07-11/84 финансовое ведомство рассмотрело иную ситуацию. Фирма, работавшая на общем режиме налогообложения, при переходе на УСН восстановила НДС, но не учла его в прочих расходах. Однако и в этом случае финансисты утверждают: НДС, восстановленный при переходе на УСН и не включенный в состав прочих расходов, при возврате на общий режим к вычету не принимается.

ПРИМЕР ВОССТАНОВЛЕНИЯ НДС

В ноябре прошлого года АО «Прогресс», работая на общем режиме, купило за 118 000 руб. (в том числе НДС – 18 000 руб.) товары. Продать их в прошлом году не успели.С начала текущего года и проработала на этом режиме полгода. За это время проданы товары стоимостью 60 000 руб. Затем фирма вынуждена была вернуться к уплате обычных налогов.Бухгалтер отразил операции с этой партией товаров проводками:

в ноябреДЕБЕТ 41 КРЕДИТ 60

— 100 000 руб. (118 000 – 18 000) – приняты к учету товары;

ДЕБЕТ 19 КРЕДИТ 60

— 18 000 руб. – учтен НДС по товарам;

ДЕБЕТ 68 КРЕДИТ 19

— 18 000 руб. – принят к вычету НДС по товарам;

ДЕБЕТ 60 КРЕДИТ 51

— 118 000 руб. – оплачены поставщику товары;

31 декабряДЕБЕТ 19 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 18 000 руб. – восстановлен входной НДС по товарам;

ДЕБЕТ 91-2 КРЕДИТ 19

— 18 000 руб. – списан на прочие восстановленный НДС.В книгу продаж внесен счет-фактура на сумму НДС, равную 18 000 руб.

Определение остаточной стоимости основных средств и НМА при переходе с УСН на ОСНО

Если переход на ОСНО упрощенец совершает в добровольном порядке с начала следующего года, то проблем с основными средствами не возникает. Купленное при УСН имущество списывается равными долями в течение налогового периода — года.

Если же переход с УСН произойдет до окончания года, в учете будет числиться остаток стоимости приобретенного ОС. При объекте «доходы минус расходы» этот несписанный в «упрощенные» расходы остаток стоимости имущества нужно перенести в налоговый учет на ОСНО как остаточную стоимость ОС (письмо Минфина РФ от 15.03.2011 № 03-11-06/2/34). При переходе на ОСНО с упрощенки с объектом «доходы» вы также вправе определить остаточную стоимость ОС (п. 3 ст. 346.25 НК РФ, п. 15 Обзора, утвержденного Президиумом Верховного Суда РФ 04.07.2018, письма Минфина от 14.06.2019 № 03-04-05/43643, ФНС от 30.07.2018 № КЧ-4-7/14643). Для этого из первоначальной стоимости объекта нужно вычесть расходы, которые могли бы быть понесены, если бы вы применяли объект «доходы минус расходы».

Примеры расчета остаточной стоимости ОС для каждого из указанных случаев можно посмотреть, получив бесплатный доступ к КонсультантПлюс.

В НК РФ есть норма о расчете остаточной стоимости ОС и НМА при переходе с УСН на ОСНО. Она касается объектов, которые были приобретены еще до применения УСН в период работы на ОСНО. То есть на ОСНО купили имущество, затем перешли на УСН, а потом вернулись на ОСНО. На дату возврата к налогу на прибыль налоговая остаточная стоимость ОС и НМА рассчитывается как разница между остаточной стоимостью этих объектов при переходе на УСН и расходами, списанными за период применения упрощенки (п. 3 ст. 346.25 НК РФ).

Подробнее об основных средствах см. в этой статье.

Порядок действий

Рассмотрим переход с УСН на ОСНО в 2021 году на примере. ООО «Апельсин» применяло упрощёнку с объектом «Доходы минус расходы». По итогам 3 квартала выручка превысила 150 млн рублей, и право на льготный режим было потеряно. Компания оказалась на ОСНО с 1 июля 2021 года. Вот что нужно сделать после этого:

- Подать в налоговую сообщение об утрате права на УСН не позднее 15 октября по форме 26.2-2.

- Посчитать базу по упрощёнке за 6 месяцев 2021 года, уплатить налог и подать декларацию не позднее 25 октября.

- Начислить и уплатить за 3 квартал НДС с реализации, подать декларацию до 25 октября включительно в электронном виде через оператора ЭДО. В тот же срок нужно уплатить 1/3 исчисленного налога, остальное — равными частями до 25 ноября и 25 декабря.

- Посчитать налог на прибыль за период с 1 июля по 30 сентября. Подать декларацию за 9 месяцев не позднее 28 октября. В тот же срок нужно уплатить исчисленную сумму.

- Рассчитать авансовый платёж по налогу на имущество (недвижимость) и подать соответствующую форму не позднее 30 октября, если это предусмотрено местным законом.

Подготовить декларацию УСН онлайн

НДС при переходе с УСН на ОСНО

При прекращении применения УСН (независимо от причины этого прекращения) фирма или ИП становится плательщиком НДС и приобретает обязанность его начислять. В переходный период нужно принимать во внимание, когда поступили деньги. Если аванс за товар поступил до перехода на ОСНО, а его покупка произошла позднее, то начислять НДС нужно только на реализацию. В случае поступления аванса после перехода с УСН на ОСНО НДС исчисляют из суммы аванса, и начисляют на реализацию. При этом после отгрузки НДС с аванса можно включить в вычеты.

Подробнее о правилах возмещения НДС на упрощенке читайте в этой статье.

См. также статью «Как быть с ”входным” НДС по основным средствам при переходе с УСН на общий режим налогообложения?».

Начислять НДС при переходе с УСН нужно с начала квартала, в котором совершился переход на ОСНО, даже если это произошло в последний месяц квартала. Фирма должна рассчитать и уплатить налог в бюджет за весь квартал.

Немного об ОСНО

Под «ОСНО» понимают режим налогообложения, который применяется в том случае, если компания не обладает возможностями или желанием работать на другом режиме. Эта система непростая, характеризуется она налоговыми обязательствами разного типа.

При работе в этом режиме субъект должен уплачивать НДС, налог на прибыль, имущественные налоги и ряд платежей другого характера.

Счета-фактуры при переходе с УСН на ОСНО

Нужно обратить внимание на то, что переоформление счетов-фактур с включением в них НДС возможно только по тем отгрузкам, срок выставления которых (5 дней) истекает в том месяце, когда стал необходимым переход на ОСНО. Это регламентируется тем, что счета-фактуры со дня отгрузки выписывают именно в этот срок (п. 3 ст. 168 НК РФ). Подобные разъяснения дает и письмо ФНС от 08.02.2007 № ММ-6-03/[email protected] Если продавец утратит право на УСН, то НДС ему придется платить за счет собственных средств. Учесть эту сумму в расходах для налога на прибыль не получится (ст. 170, п. 19 ст. 270 НК РФ).

Некоторые арбитражные суды приходят к выводу о корректности переоформления счетов-фактур с выделением НДС с начала всего налогового периода по НДС, к которому относится утрата права на УСН (постановление ФАС Поволжского округа от 30.05.2007 № А12-14123/06-С29 поддержал и ВАС РФ в определении от 06.08.2007 № 9478/07).

Плюсы ОСНО

К главным достоинства этой системы относятся:

- Многие компании и ИП считают выгодным уплачивать НДС, так как в него уже заложен размер их затрат;

- Если вдруг компания понесет убытки, то есть возможность скорректировать сумму налога на прибыль либо вовсе его не уплачивать;

- При использовании данной системы налогообложения нет запрета на размер получаемой выручки, нет ограничений по объему имущества;

- Нет ограничений по количеству сотрудников.

Учитывая эти положительные моменты, многие ИП предпочитают использовать общую систему уплаты налогов. Главное использовать эти плюсы с выгодой для своей компании.

Итоги

Перейти с УСН на общую систему налогообложения можно в добровольном порядке с начала нового года или при утрате права на упрощенку. В результате этого увеличится объем как бухгалтерского, так и налогового учета, а также количество уплачиваемых налогов.

Источники:

- Налоговый кодекс РФ

- Обзор судебной практики Верховного Суда Российской Федерации N 2 (2018)

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Вывод

Бизнесмен может перейти с УСН на ОСНО вынужденно, при нарушении ограничений или в добровольном порядке, например – если это поможет привлечь крупных покупателей. При любом варианте перехода нужно уведомить ИФНС в установленные сроки и сдать декларацию за последний отчетный или налоговый период.

Далеко не все особенности расчета налогов при переходе с УСН на ОСНО урегулированы законом. Поэтому налогоплательщику во многих случаях приходится ориентироваться на разъяснения Минфина и ФНС. Далеко не все из них благоприятны для бизнесменов. В случае несогласия с позицией налоговиков можно попытаться оспорить ее в суде.

В чем отличие между УСНО И ОСНО

Режимы УСН и ОСНО имеют множество отличий друг от друга. В первом случае, предприниматель оплачивает единый налог, где в качестве налоговой базы используется определенный процент от выручки либо чистого дохода. В случае с основным режимом предпринимателю нужно оплачивать налоги на полученный доход, имущественные ценности и добавочную стоимость. Отличаются и ставки по налогам. Как показывает статистика, размеры выплат по ОСНО значительно выше в сравнении со взносами по упрощенке. Но здесь нужно отметить, что в некоторых случаях предприниматели могут снизить размеры налогов практически до нуля. Также предпринимателям, работающим по общей системе, предоставляется льгота в виде возможности отказа от оплаты НДС. Данное право предоставляется тем компаниям, где размер дохода за прошлый квартал составляет менее двух миллионов рублей.

Согласно действующим правилам, предприниматели, работающие на «упрощенке», обязаны подавать лишь единый отчет, содержащий в себе информацию о годовых итогах. Ведение учета по общей системе значительно труднее. Предприниматели должны ежеквартально отчитываться о размере полученной прибыли, имущественным налогам и НДС. Также необходимо отметить необходимость ежемесячного внесения взносов по налогам, что не свойственно специальным режимам.

Основываясь на вышесказанном можно сделать вывод, что при применении УСН, предприниматель может самостоятельно составлять все необходимые расчеты. Расходы и прибыль, полученная в течение отчетного периода, подтверждаются кассовыми чеками и другими финансовыми документами. В случае с ОСНО, использовать кассовые чеки с целью признания полученной выручки допускается только в тех ситуациях, когда размер годовой выручки составляет менее одного миллиона.

Беря в учет все вышеперечисленные отличия можно сказать о том, что в случае с ОСНО потребуется опытный специалист, который будет вести бухгалтерию. Многие предприниматели допускают большую ошибку, выбирая данную систему из-за требований партнеров по бизнесу. При выборе системы оплаты налогов очень важно учитывать как интересы контрагентов, так и финансовое состояние своей компании. Для проведения глубокого анализа необходимо привлечение специалистов. Перед тем как переходить с одного режима на другой, следует тщательно проанализировать возможные негативные последствия.

Следует помнить, что в случае перехода, изменить выбранный режим снова можно только в следующем году.

Если желание перейти на упрощенку носит исключительно добровольный характер, то переход с упрощенки на основную систему может быть и принудительным

Нюансы

Наиболее часто предприниматели после процедуры регистрации определятся с налоговым режимом и сообщают об этом в ФНС посредством заявления. Если же вы ФНС о своем выборе не уведомляли, придется работать по ОСН.

На предпринимателей обязанность вести учет в полном виде не распространяется, но от книг покупок и продаж никуда не денешься.

В той ситуации, когда в течение 5 дней после регистрации ИП вы известили налоговую о своем желании применять конкретный спецрежим, то в будущем сможете перейти на классическую систему либо высказав свое желание, либо утратив право применять ранее выбранный режим.