В каких случаях сдается нулевая декларация по налогу на прибыль

Обязанность по представлению «прибыльной» декларации не зависит от наличия или отсутствия в конкретном периоде прибыли или суммы налога к уплате (п. 1 ст. 289 НК РФ, письмо Минфина России от 03.02.2015 № 03-02-07/1/4179, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71).

Поэтому налогоплательщик, применяющий ОСН, сдать декларацию должен обязательно, в том числе тогда, когда прибыль равна 0 и налог платить не с чего.

ВАЖНО! Декларацию за 2021 год сдаем по новой форме. Заполнить ее вам помогут комментарии и образец от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Возникновение нулевого результата возможно в 2 случаях:

- если деятельность не ведется, в связи с чем нет ни доходов, ни расходов;

- если деятельность осуществляется, но доходы равны расходам и налоговая база в результате получается соответствующей 0.

Нулевой будет декларация, составляемая в первой ситуации. Во второй ситуации данные для заполнения есть, а нулевое значение налога — это всего лишь результат арифметических действий с имеющимися данными.

В каких случах представлять нулевую декларацию по налогу на прибыль, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению.

Сроки сдачи нулевых деклараций — обычные для прибыли: до 28 числа месяца, следующего за отчетным периодом, или до 28 марта для представления годовой формы.

В 2021 году 28 марта выходной, поэтому отчитаться нужно до 29.03.2021.

Подробнее про сроки читайте в статье «Какие сроки сдачи декларации по налогу на прибыль?».

Образец заполнения

При составлении отчета на компьютере необходимо выбирать шрифт Courier New с размером 16-18. При наличии опечаток либо исправления сотрудники налогового органа имеют все основания не принять документ.

Состав

Нулевая декларация включает в себя:

- титульный лист;

- подраздел первого раздела;

- второй лист;

- приложения 1 и 2 ко второй странице.

Состав декларация для НКО:

- титульный лист;

- второй лист;

- приложение (заполняется исключительно тогда, если имеется прибыль и расходы);

- лист 07 (если имело месту быть получение средств на целевые затраты и так далее).

В упрощенном варианте предоставляют отчетность:

- компании, у которых за весь отчетный период отсутствовали финансовые операции (не имеет значение по кассе либо по счету);

- компании, у которых отсутствует объект налогообложения.

Код налогового периода

Если компании совершают авансовые платежи ежемесячно, нужно будет указывать коды:

- за 1 квартал – “21”;

- за 6 месяцев – “31”;

- одновременно за 3 квартала – “33”;

- за годовой отчетный период – “34”.

В ситуации, когда предприятие предоставляет отчетность по авансовым платежам ежемесячно, в документе указывается код от “35” до “46” (по принципу 35 – январь, 36 – февраль и так далее).

Код по номеру 46 указывается исключительно в годовом отчете за последний период перед будущей реорганизацией.

Раздел 1

В разделе указываются сведения, касающиеся суммы исчисленного налога за отдельно взятый налоговый либо отчетный период. Подраздел 1.1 включает в себя авансовые выплаты и суммы, подлежащие зачислению в бюджет.

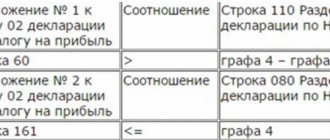

Порядок заполнения строк представлен в таблице.

| Нумерация строки | Что указывать |

| 040 | Сумма, обязательно подлежащая перечислению в бюджет. При указании данных нужно обращать внимание на информацию из 220 и 250 строки. Поле подлежит заполнению при условии, что размер 190 строчки превышает общую сумму 220 и 250 строчки. |

| 050 | Сумма, которая была переплачена в бюджет. Указывается лишь в том случае, если размер 190 графы меньше общей суммы 220 и 250 строчки. |

| 070 | Размер денежной суммы, которая обязательно подлежит доначислению в бюджет. Поле заполняется при условии, что сумма из 220 графы превышает общее число из 230 и 260. |

| 080 | Размер денежной суммы, которая была переплачена в бюджет. Поле заполняется при условии, что сумма из 220 графы меньше общего числа из 230 и 260. |

Налогоплательщики, которые совершают выплаты авансовых платежей, должны указывать также подраздел 1.2 из первого раздела.

Другие листы

Второй листок декларации отображает расчет налога. В нем необходимо указывать следующие сведения.

| Нумерация строки | Что нужно указывать |

| 010 | Доход, полученный от продаж |

| 020 | Поступления, не зависящие от продаж |

| 030 | Затраты, снижающие прибыль |

| 040 | Затраты, не зависящие от продаж |

| 050 | Затраты, которые не учитываются при налогообложении прибыли |

| 060 | Суммарный размер доходов |

| 070 | Доходы, элиминированные из самой прибыли |

| 080-140 | Поля заполняются различными компаниями при наличии специфической трудовой деятельности |

| 140-170 | Процентная налоговая ставка |

| 190 | Значение налога, которое определяется как произведение дохода и ставки |

| 200 | Денежная сумма, которая будет перечислена в бюджет |

| 210 | Авансовые выплаты |

Исходя из этого, в приложении (для второго листа) указывается прибыль от продаж, и другие виды поступлений, которые берутся во внимание при определении размера налога.

Для второго приложения второго листа нужно указывать расходы, которые берутся во внимание при расчете суммы налогообложения.

| Нумерация строки | Что указать |

| 010 | Все расходы, которые сопряжены с продажами |

| 040 | Косвенные расходы, используемые по методу “начисления” |

| Остальные поля заполняются теми компаниями, у которых специфическая трудовая деятельность |

В зависимости от разновидности направления трудовой деятельности, могут понадобиться и дополнительные листы.

Документы для скачивания (бесплатно)

- Образец заполнения нулевой декларации НДС

В каком составе сдается нулевая декларация по налогу на прибыль

Нулевую декларацию формируют на действующем бланке отчета в составе листов, обязательных к сдаче (п. 1.1 порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/[email protected]):

- титульного, заполняемого в общем порядке;

- раздела 1 (подраздел 1.1 или 1.2), в котором помимо ИНН и КПП указывают только коды ОКАТО и КБК, а в полях числовых показателей ставят прочерки;

- листа 02 и приложений 1 и 2 к нему — они тоже будут с прочерками.

О бланке декларации и принципах его заполнения читайте здесь.

Проверить правильно ли вы заполнили нулевую декларацию по налогу на прибыль поможет Готовое решение от КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Общие требования

Действующим законодательством установлены четкие требования по заполнению декларации, а именно:

- ценовые значения должны быть указаны исключительно в рублях, при этом цена до 50 копеек не берется во внимание, а свыше должна быть округлена в большую сторону до рубля;

- на всех страницах должна присутствовать сквозная нумерация, отсчет производится с титульного листа;

- нумерация страниц осуществляется в специальных полях по принципу: первая страница – “001”, вторая – “002” и так далее;

- категорически запрещается наличие помарок и ошибок, корректором пользоваться не допускается;

- запрещено производить двустороннюю распечатку;

- сведения должна заноситься чернилами: синего, черного или фиолетового цвета;

- для каждой информации предусмотрено свое соответствующее поле;

- все сведения в текстовом виде должны быть указаны печатными буквами (исключительно заглавными);

- если нет сведений для указания в каком-либо поле, нужно поставить прочерк.

Кому не нужно сдавать нулевую декларацию по налогу на прибыль

Во-первых, нулевую декларацию по налогу на прибыль не сдают те, кто освобожден от уплаты этого налога. Например, организации на УСН.

Также не сдавать «нулевку» можно, если заменить ее единой (упрощенной) декларацией. Но в этом случае помимо отсутствия объекта обложения у вас не должно быть движения денег по счетам или кассе. Форма единой декларации утверждена приказом Минфина РФ от 10.07.2007 № 62н. Имейте также в виду, что сдается она не позднее 20 числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (абз. 4 п. 2 ст. 80 НК РФ). То есть за 2020 год это 20.01.2021, что гораздо раньше срока подачи нулевки по прибыли.

Подробнее о единой упрощенной декларации читайте в этой статье.

Возможность другого отчета

Компании, которые не осуществляют свою трудовую деятельность, имеют законные основания вместо «нулевок» по доходу предоставлять ЕУД (единую упрощенную декларацию).

Для этого в процессе заполнения декларации необходимо указать: в первом поле – указывается налог на доходы компании, во второй – код “25”, в полях 3-4 указывается период, когда было предоставлено ЕУД.

Из минусов единой упрощенной декларации принято считать то, что крайний период предоставления отчета приходиться раньше, нежели это возможно в стандартной форме (подавать документ нужно до 20-ого числа). Однако на практике это мало когда играет весомую роль.

Больше информации по декларации — в данном видео.

Какая ответственность за непредставление нулевой декларации

Поскольку представление нулевой декларации по налогу на прибыль — обязанность налогоплательщика, за ее несдачу или просрочку возможен штраф по ст. 119 НК РФ. Его размер определяется в процентах от суммы налога, не уплаченной на основании несданной/опоздавшей декларации.

В данном случае сумма налога равна 0, поэтому взыскать с вас могут штраф лишь в минимальном размере — 1000 руб. Но только за годовую декларацию. За декларации по итогам отчетных периодов оштрафуют не более чем на 200 руб. — по ст. 126 НК РФ.

Подробнее об ответственности за неподачу налоговой отчетности читайте в этой статье.

Как подать

Предоставить декларацию в налоговый орган можно:

- при личном обращении;

- с помощью законного представителя (необходимо наличие нотариально заверенной доверенности);

- с помощью почты России, в этом случае отправляется заказное письмо с описью;

- в электронном варианте (при наличии электронной цифровой подписи).

При подаче декларации по почте днем ее предоставления в налоговую инспекцию принято считать дату отправления. Это касается и случая с электронной цифровой подписью.

Итоги

Отсутствие данных для внесения в декларацию или получение нулевой суммы налога к уплате не освобождает плательщика налога на прибыль от сдачи декларации. При отсутствии данных по доходам и расходам для заполнения разделов декларации она считается нулевой. Ее представление осуществляют в обычные для отчетности по прибыли сроки. Ответственность за непредставление нулевой декларации минимальна: штраф 1000 руб. за годовую декларацию и 200 руб. за декларации отчетных периодов.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 23.09.2019 № ММВ-7-3/[email protected]

- Приказ Минфина РФ от 10.07.2007 № 62н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

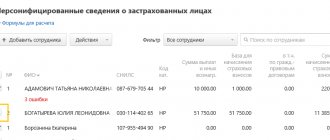

РСВ и 4-ФСС, если нет сотрудников

Расчёт по страховым взносам в налоговую и 4-ФСС в фонд социального страхования сдают ИП с сотрудниками и все ООО.

Если у ИП в течение года нет работников, сдавать РСВ и 4-ФСС не нужно.

ООО отчитываются всегда. Если в организации нет сотрудников, сдайте нулевую отчётность, но это может привести к претензиям со стороны государства.

Дело в том, что ООО — это отдельная организация, в интересах которой действует директор. Зачастую в небольших фирмах работу директора выполняет сам учредитель. Он не платит себе зарплату и получает доходы в виде дивидендов. Но по трудовому законодательству директор — такой же сотрудник, как и все остальные, поэтому ему положена зарплата.

Особенно подозрительно контролёры относятся к фирмам, которые получают доходы, но сдают нулёвки по сотрудникам. Могут потребовать разъяснений, доначислить взносы и оштрафовать.

Подробнее о директоре в ООО мы написали в статье «Даже если директор — учредитель ООО, ему положена зарплата».

Последствия несоблюдения сроков

Законодательство предусматривает штрафное наказание за нарушение сроков предоставления отчетности. Удерживаемая сумма зависит от периодичности подачи документов:

- за месяц, квартал или другой отчетный период – 200 руб.;

- за год – 1000 руб.

Однако для компаний предусмотрены исключения в таких случаях, как незначительный срок задержки, тяжелое материальное положение и т. п. Заметим, что полного списка смягчающих обстоятельств вы нигде не найдете. Этот вопрос отдан на откуп практике (также см. п. 1 ст. 112 НК РФ и постановления ВС (ВАС) РФ).

Для уменьшения размера штрафа необходимо вместе с нулевой отчетностью по налогу на прибыль написать письмо с соответствующей просьбой, указанием причины и ссылкой на статью закона.

Внимание! Если инспектор выписывает штраф 1000 руб. за несвоевременную подачу декларации за отчетный период, пишите жалобу в УФНС своего региона. Такие действия неправомерны!

За нарушение сроков подачи отчетности возможна временная блокировка банковских счетов организации (ст. 76 НК РФ). Такая мера предусмотрена для организаций, задержавших отправку декларации по итогам года на срок больше 10 рабочих дней.

Сроки предоставления и штрафы

Декларация по завершению календарного года (итоговая) должна быть сдана до 28 марта следующего года включительно. Все расчеты по авансовым выплатам должны быть переданы в ИФНС до 28 числа месяца. который наступает сразу после завершения отчетного периода.

Исходя из таких сведений, декларация за первые 3 месяца должна быть предоставлена до 28 апреля (включительно), за второй отчетный квартал – не позднее 28 июля, а за следующий – не позднее 28 октября.

В ситуации, когда компания производит авансовые выплаты ежемесячно, все расчеты должны быть предоставлены до 28 числа отчетного месяца. К примеру, за май нужно сдать до 28 июня.

Если период предоставления документа в налоговый орган припадает на выходной либо праздничный день, датой считается следующий рабочий.

Согласно статье 119 Налогового кодекса РФ за несвоевременную подачу декларации по итогам календарного года предусмотрен административный штраф в размере 1000 рублей.

Согласно статье 126 НК и Письма ФНС от 30 сентября 2013 года за несвоевременную подачу декларации по завершению отчетного периода, предусмотрен административный штраф в размере 200 рублей.

При нарушении сроков подачи нулевой декларации по завершению календарного года, помимо штрафа налоговый орган вправе заблокировать расчетные счета до выяснения обстоятельств (согласно статье 76 НК РФ).

Порядок оформления единой (упрощённой) декларации

Все налоговые декларации заполняются в машиночитаемых формах, поэтому при их оформлении в рукописном виде нужно быть особенно внимательными. Шаблон формы Единой (упрощённой) декларации в разных форматах (TIF, PDF, MS-Excel) можно скачать здесь.

Общие требования к заполнению формы единой декларации от руки стандартные:

- заполняем текст чёрной или синей ручкой;

- заглавными буквами;

- буквы и цифры вносятся по одной в каждую ячейку, без «выскакивания» за её пределы;

- данные пишутся разборчиво;

- при исправлении ошибок — зачёркиваем неверные значения, новые данные нужно завизировать и поставить дату исправления;

- запрещено применять корректоры или затирать ошибки.

Заполнить такую декларацию точно не составит труда для ИП — минимум данных и всего одна страница.

Налоговый (отчётный) период в единой упрощённой декларации указывается в графе 3

Основные данные, которые необходимо внести в единую (упрощённую) декларацию:

- В первом верхнем поле на каждой странице (№1–2) ставится ИНН предпринимателя, в строке КПП — прочерки (пусто);

- вид документа — ставим 1, цифра 3 ставится только в случае, если это не первая сдаваемая за этот период декларация. При каждой корректировке через дробь указывается номер, например: 3/1 — первая уточнённая декларация, 3/2 —вторая и т. д.;

- отчётный год — 2021 (либо тот, за который сдаётся отчёт);

- наименование налогового органа — полностью пишем название ИФНС, где зарегистрировано ИП, рядом — код этой инспекции;

- Ф. И. О. предпринимателя указывается полностью, как записано в паспорте;

- код объекта — заполняется по ОКТМО (Общероссийскому классификатору территорий муниципальных образований), уточнить его номер можно на портале ФНС РФ или перейдя по ссылке. Если код муниципального образования состоит из 10 (и менее) знаков, в пустых ячейках ставятся нули (00);

- ОКВЭД — ставится основной вид деятельности ИП;

- Перечисляем виды налогов, по которым сдаётся декларация. При этом названия пишутся корректно и полностью, например: Налог на добавленную стоимость (без сокращения — НДС);

- номер главы — ставим номер налога, по которому сдаётся декларация (у НДС, например, № 21);

- отчётные периоды ЕНВД — в столбце №3 ставим цифру «3» (количество месяцев), цифра в столбце №4 «номер квартала» определяется календарным кварталом (январь — март — 01 (первый квартал) и т. д.) ;

- по годовым отчётам УСН или НДФЛ в столбце №3 ставим «0», «номер квартала» — не заполняем;

- указываем телефон ИП;

- количество страниц — 1;

- количество листов подтверждающих документов — 0 (если есть, что предоставить, считаем);

- визируем первую страницу декларации собственноручной подписью.

Вторая страница единой (упрощённой) декларации индивидуальными предпринимателями не заполняется и не визируется, она предназначена только для физлиц.

Отчитываться на ОСНО по нулевой декларации НДС придётся 4 раза за год, если не снять обязанность плательщика налога на добавленную стоимость или не уйти на УСН.

СЗВ-М без сотрудников

СЗВ-М — ежемесячный отчёт в пенсионный фонд, который содержит список всех ваших сотрудников.

Если вы ИП без сотрудников, сдавать СЗВ-М не нужно.

А в ООО есть хотя бы один сотрудник — директор, и его нужно показывать в СЗВ-М.

По поводу того, нужно ли сдавать СЗВ-М на директора-единственного учредителя, с которым не оформлен договор, нет единого мнения. Сам ПФР выпустил два письма с противоположными позициями. По письму от 6 мая 2021 года сдавать СЗВ-М нужно в любом случае, а уже в письме от 27 июля 2021 года ПФР говорит, что такой обязанности нет.

Мы рекомендуем трудоустроить директора хотя бы на неполную ставку и сдавать за него СЗВ-М и другие отчёты как за обычного сотрудника. Если с директором не оформлен трудовой договор, у контролирующих органов могут возникнуть вопросы. Читайте подробности об этом в статье.

Если вы всё-таки не хотите трудоустраивать учредителя, задайте в ваш ПФР вопрос, нужно ли показывать директора без трудового договора в СЗВ-М — у разных управлений могут быть разные мнения.

Если организация приостановила бизнес, не получает доходы, и в ней нет нанятых сотрудников, сдавать СЗВ-М не нужно. Такие разъяснения даёт ПФР на своём сайте.

Нулевая бухотчётность ООО

Каждый год все ООО сдают бухгалтерскую отчётность, в которой отражают годовые итоги деятельности — деньги на счетах, имущество, долги, прибыль или убытки.

Бухотчётность не бывает нулевой, даже если вы не вели бизнес. В каждой организации есть уставный капитал, размер которого вы определяете при регистрации бизнеса и вносите на счёт в банке. Его нужно отразить в бухотчётности.

Статья о том, как вести бухучёт самому, — «Бухучёт без бухгалтера: что нужно знать ООО».

В Эльбе есть специальный тариф для ООО, которые сдают нулевую отчётность. О подробностях читайте на специальной странице.

Как сдавать нулевку в 2021 году

Нулевая декларация по налогу на прибыль в 2021 году представляется на том же бланке, что и обычная декларация. Он утвержден приказом ФНС России от 19.10.2016 № ММВ-7-3/[email protected] и не менялся последние пару лет.

Сдавать декларацию по прибыли обязаны многие категории организаций, куда входят и некоммерческие предприятия, и бюджетные организации, и иностранцы с представительствами в РФ, и коммерческие фирмы, применяющие ОСНО. Состав прибыльной отчетности может варьироваться в зависимости от категории налогоплательщика. Мы в статье приведем образец нулевой декларации налога на прибыль, используемый коммерческими предприятиями РФ.

Правила представления нулевой декларации налога на прибыль организаций не отличаются от сдачи ненулевого варианта отчетности. В зависимости от способа расчета налога на прибыль декларацию следует сдавать в налоговую по месту регистрации предприятия ежеквартально или ежемесячно, не позднее 28-го числа месяца, который следует за отчетным. Годовую декларацию представляют до 28 марта следующего года.