Работа некоторых сотрудников неразрывно связана с командировками. Выезд в другие города, регионы и страны является для них неотъемлемой частью эффективного производственного процесса.

Командировки могут быть вызваны необходимостью личного участия в деловых переговорах, обмене опытом, заключении сделок и т.д.

Как только руководство компании принимает решение о командировке кого-либо из сотрудников, бухгалтерия предприятия озадачивается целым рядом вопросов, в частности, о том, как правильно оформить, посчитать и провести служебную командировку. В данной статье мы подробно поговорим о служебных командировках, их порядке и расчете.

Следует ли возмещать работнику командировочные расходы за время прогула в командировке?

Кстати, быстро рассчитать сам размер командировочных вам поможет наш специальный калькулятор.

Что такое командировка

Командировка — это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 Трудового кодекса).

Поездка в филиал своей организации, который находится вне места постоянной работы, также считается командировкой. Это закреплено в пункте 3 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.08 № 749 (далее — Положение о командировках).

Автоматически рассчитать зарплату командированного работника по действующим правилам Рассчитать бесплатно

Выданы командировочные денежными документами

Командированному сотруднику могут выдаваться дорожные чеки. Дорожный чек — это обязательство эмитента по выплате суммы чека его владельцу. Учет дорожных чеков ведется на счете 50-3 «Денежные документы». В бухучете необходимо сделать следующие записи:

- Дт 50-3 Кт 60 (76) — приобретение дорожных чеков;

- Дт 71 Кт 50-3 — выданы дорожные чеки.

К сожалению, на территории РФ использование дорожных чеков не распространено. Их можно лишь обменять на деньги, но и то не во всех финансовых учреждениях. Поэтому такой вид финансового документа удобнее всего использовать при поездках в зарубежные командировки. Применение дорожных чеков в качестве средства платежа имеет свои преимущества — как в простоте, так и в безопасности их использования.

Организация может приобрести и выдать командированному сотруднику проездные документы. Учет проездных документов ведется аналогично учету денежных чеков на счете 50-3.

Кого можно направить в командировку

Работодатель вправе направить в командировку человека, который обычно трудится в одном и том же здании или в одном и том же городе: инженера, бухгалтера и проч. Если же работа сотрудника изначально носит разъездной характер, командировку для него не оформляют. Это относится, например, к курьерам и водителям-дальнобойщикам.

Работника, который трудится на дому, можно направить в командировку на общих основаниях. Это следует из статьи 310 Трудового кодекса, где говорится, что на надомников распространяется действие трудового законодательства и иных актов, содержащих нормы трудового права. Значит, положения о командировках в полной мере применимы и к надомникам.

Обратите внимание: направить в служебную поездку разрешается только сотрудников, которые состоят в штате. Специалистов, привлеченных в рамках гражданско-правового договора, командировать нельзя.

Перечислены командировочные на личную карту

В настоящее время широкую распространенность приобретают безналичные расчеты с использованием банковских карт. Выдача командировочных не является исключением. На зарплатную карту сотрудника разрешается перечислить и подотчетные суммы (письмо Минфина РФ, Казначейства РФ от 10.09.2013 № 02-03-10/37209, № 42-7.4-05/5.2-554).

В бухучете перечисление командировочных следует отразить проводкой Дт 71-1 Кт 51 — перечисление денег под отчет.

О важных нюансах такой операции вы можете узнать из статьи «Перевод подотчета на карту сотрудника с расчетного счета».

Продолжительность командировки

Работодатель волен установить любой срок командировки исходя из объема, сложности и прочих нюансов предстоящей поездки (п. 4 Положения о командировках).

При этом максимальная продолжительность нигде не обозначена. Таким образом, командировка может длиться сколь угодно долго, вплоть до нескольких месяцев или лет.

Вопрос о минимальной продолжительности до конца не урегулирован. Строго говоря, командировкой можно признать поездку продолжительностью свыше одного дня. Однодневная поездка командировкой не считается. Это признал ВАС РФ в постановлении от 11.09.12 № 4357/12 (см. «ВАС: выплаты взамен суточных по однодневным командировкам не облагаются НДФЛ»).

Но на практике компании и предприниматели часто направляют работников в однодневные поездки, и оформляют их так же, как обычные командировки. Другими словами, выплачивают суточные, компенсируют стоимость проезда и проч. О том, как правильно учесть такие расходы, мы расскажем ниже.

Учет командировок: основные процедуры

Участие сотрудника в командировке — процесс, который состоит из следующих основных процедур:

1. Выдача сотруднику авансов и суточных.

Точный срок выдачи авансовых средств, как и порядок их расчета, законодательно не установлен. Но они в любом случае выдаются перед командировкой. Если аванс не выдан, сотрудник вправе отказаться от поездки, и это не будет нарушением трудовых обязанностей.

2. Проверка авансового отчета и установление конкретных статей командировочных расходов.

Данная процедура осуществляется после командировки по факту представления авансового отчета работником. В зависимости от результатов проверки осуществляется классификация денежных сумм по тем или иным категориям (далее мы изучим, как именно).

3. Возмещение перерасхода, осуществленного за счет личных средств сотрудника, или, наоборот, удержание с него недостачи (при наличии перерасхода либо недостачи).

Неподтвержденные расходы, а также расходы, превышающие лимит суточных, подлежат возврату предприятию. В свою очередь, если работник совершает какие-либо траты в командировке за свой счет, фирма должна возместить их.

Как оформить и представить авансовый отчет по командировке, подробно рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

4. Выплата зарплаты сотруднику, находящемуся в командировке.

Во время командировки сотрудник продолжает числиться в штате фирмы и получает зарплату. Но начисляется она по особой схеме (ее особенности рассмотрим далее).

Теперь изучим подробнее специфику указанных учетных операций, а также то, какие бухгалтерские проводки применяются в целях отражения данных операций в регистрах учета.

Первый и последний день командировки

Первый день командировки — это дата отправления поезда, самолета, автобуса или другого транспортного средства. Последний день командировки — это дата прибытия соответствующего транспортного средства в населенный пункт, где расположено место постоянной работы.

При отправлении (или прибытии) транспортного средства до 24 часов включительно днем отъезда (или приезда) считаются текущие сутки, а с 00 часов и позднее — последующие сутки. Если станция, пристань или аэропорт находятся за чертой населенного пункта, учитывается время, необходимое для проезда до (или от) станции, пристани или аэропорта.

Как рассчитать суточные во время командировки в России и за ее пределами

При расчете суточных вне зависимости куда отправляется работник или по России, или за границу формула расчета одна:

РС = СД × Д,

Где

РС – расчетный размер суточных;

СД – сумма суточных на один день, которая установлена на предприятии во внутренних нормативных документах;

Д – Длительность командировки, которая выражается в днях, включаются и дни в пути.

Важно!!! Если суточные средства потрачены не в полном объеме, тогда неизрасходованную сумму возвращать не нужно, в отличие от аванса, предоставленного во время командировки.

Бывают случаи, когда суточных не хватает, тогда работник по согласованию с работодателем тратить свои денежные средства, а после возвращения предприятие ему возмещает потраченную сумму, только необходимо сохранить все подтверждающие документы.

Какие документы оформить при командировке

Прежде всего, необходимо составить приказ или распоряжение руководителя о направлении в командировку.

До 8 января 2015 года при направлении работников в командировки работодатели были обязаны утверждать служебные задания и оформлять командировочные удостоврения. Однако теперь это делать не нужно. С указанной даты фактический срок пребывания работника в месте командирования определяется по проездным билетам, представляемым по возвращении из командировки. Если же работник направляется в командировку на личном транспорте, то фактический срок пребывания в месте командирования работник должен указать в служебной записке.

Заметим, что организациям, которые регулярно направляют сотрудников в служебные поездки, лучше подготовить локальный нормативный акт, например, положение о командировках. В нем следует прописать все детали: размер суточных, величину компенсации расходов по командировке и т д. Подобный документ может стать одним из решающих аргументов в пользу налогоплательщика при проверках или на суде.

Бесплатно составить кадровые документы по готовым шаблонам

Учет расходов по загранкомандировкам

Командировка за границу оформляется так же, как и по России, только имеет некоторые особенности:

- Добавляются дополнительные траты на оформление визы, заграничного паспорта, консульские и другие сборы, необходимые для выезда за границу (подп. 12 ст. 264 НК).

- Лимит суточных, необлагаемых НДФЛ и взносами при командировке в другую страну, равен 2 500 руб.

- При поездке за границу время для расчета суточных определяется по проездным документам, а в случае их отсутствия по проездным документам или по подтверждающим документам принимающей стороны (п.7 положения о командировках №749).

- Первичные документы, оформленные на иностранном языке, должны быть переведены на русский (п. 9 Положения по бухучету, утвержденного приказом Минфина РФ от 29.07.1998 № 34н).

Если работник самостоятельно покупал валюту, то при составлении отчета ему необходимо приложить справки о ее покупке. Если такой справки не будет, то расходы будут пересчитаны по курсу Центробанка на момент получения подотчетных денег (пп. 5, 6, 7 ПБУ 3/2006).

После утверждения отчета:

- остаток аванса, возвращенный в валюте, приходуется в кассу с пересчетом в рубли по официальному курсу на дату поступления денег;

- перерасход, произведенный в валюте, выдается сотруднику в рублях с пересчетом по курсу на день утверждения авансового отчета.

По суточным в валюте та их часть, которая облагается НДФЛ, должна быть пересчитана в рубли по курсу на последний день месяца, в котором был утвержден авансовый отчет (письмо Минфина от 01.11.2016 № 03-04-06/64006).

Как учитывать расходы в иностранной валюте по загранкомандировке, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

ВАЖНО! Если в локальном нормативном акте компании указать размер суточных в иностранной валюте, а выплатить сотруднику в рублях, то перерасчет делать не нужно (письмо Минфина от 22.04.2016 № 03-04-06/23252).

Как заполнить табель учета рабочего времени

В табеле учета рабочего времени (унифицированные формы №№ Т-12 и Т-13) рабочие дни, которые пришлись на время командировки, обозначаются кодом «К» или его цифровым аналогом «06». Количество отработанных часов не проставляется.

Если во время командировки работник трудился в свой выходной или в праздник, в табеле ставится код «РВ» или его аналог «03». В графе, отведенной для количества отработанных часов, указывается значение, заранее согласованное с работодателем. Если же договоренности о работе в выходной день не было, работодатель вправе не указывать в табеле количество часов и, как следствие, не оплачивать это время. Об этом говорится в письме Минтруда России от 14.02.13 № 14-2-291.

Возможна ситуация, когда в выходной день работник находился в пути, то есть либо ехал к месту командировки, либо возвращался обратно. Нет полной ясности, нужно ли считать это время, как отработанное. По нашему мнению дорога, выпавшая на субботу, воскресенье или праздник — это ничто иное, как работа. Поэтому в табеле учета рабочего времени следует проставить «РВ» (либо «03») и количество часов, фактически проведенных в дороге.

Бесплатно вести табель учета рабочего времени в бухгалтерском веб‑сервисе

Итоги

Проводка при выдаче денег в подотчет на командировочные расходы будет зависеть от источника выдачи — будь то наличные деньги, безналичные деньги, карты или денежные документы.

Примеры проводок по расчетам с подотчетными лицами приведены в статье «Порядок расчетов с подотчетными лицами — проводки».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Заработная плата за время командировки

Период командировки оплачивается не так, как обычная работа, а по среднему заработку (ст. 167 ТК РФ). Каким бы не был режим работы, средний заработок рассчитывается исходя из фактически начисленной заработной платы и фактически отработанного времени за 12 календарных месяцев, предшествующих месяцу, когда началась командировка.

Пример

Сотрудник находился в командировке с 22 по 26 июня 2021 года (пять рабочих дней). Все выплаты, полученные сотрудником за период с июня 2021 по май 2021 года включительно (12 месяцев), приведены в таблице 1.

Таблица 1

Выплаты сотруднику за период с июня 2021 по май 2020 года

Месяц расчетного периода Вид выплаты Сумма (руб.) Июнь 2019 оклад 30 000 Июль 2019 оклад 30 000 Август 2019 оклад 30 000 Сентябрь 2019 оклад 30 000 Октябрь 2019 оклад 30 000 Ноябрь 2019 оклад 30 000 Декабрь 2019 оклад 5 714 больничные 19 000 Январь 2020 оклад 40 000 Февраль 2020 оклад 40 000 Март 2020 оклад 40 000 Апрель 2020 оклад 40 000 Май 2020 оклад 40 000 Итого: 404 714 Чтобы вычислить величину среднего заработка, бухгалтер выяснил, что из 12-ти месяцев, предшествующих командировке, сотрудник полностью отработал только 11, а с 3 по 25 декабря 2021 года (17 рабочих дней) находился на больничном. Время болезни необходимо исключить из расчетного периода, а пособие по временной нетрудоспособности не будет участвовать в расчете. В итоге средний заработок составил 385 714 руб.(404 714 — 19 000).

Затем бухгалтер вычислил количество рабочих дней в расчетном периоде. Оно составило 246 дней. Количество рабочих дней, учитываемое при расчете среднего заработка, равно 229 (246 — 17). Среднедневной заработок составляет 1 684,34 руб.(385 714 руб.: 229 дн.). Заработная плата за время командировки — 8 421,7 руб. (1 684,34 руб. х 5 дн.).

Заметим, что некоторые компании оплачивают командировку не по среднему, а по фактическому заработку. Такой вариант хотя и не вполне корректен, но допустим. Главное, чтобы фактический заработок за период командировки не оказался меньше среднего заработка, ведь иначе права работника окажутся нарушенными. Чтобы этого не произошло, лучше для каждой командировки сравнить два значения зарплаты: первое — по среднему заработку, второе — по фактическому. И если первое значение не больше второго, можно оплачивать командировку исходя из оклада.

Если человек трудился в командировке в свой выходной, и это отражено в табеле учета рабочего времени, то такую работу необходимо оплатить в двойном размере. Есть и альтернативный вариант: по желанию работника оплату предоставить в одинарном размере и дать дополнительные выходные (ст. 153 ТК РФ).

Порядок отчета по командировочному авансу

После прибытия из командировки сотруднику необходимо предоставить в течение 3-х рабочих дней авансовый отчет, составленный по форме №АО-1 (Согласно постановления п.4.4). В нем нужно отразить произведенные расходы в поездке согласно первичным документам, которые прикладываются к отчету (товарные чеки, кассовые, транспортные документы и т.п.). Первичные документы желательно пронумеровать в соответствии с записями отчета.

Компенсация командировочных расходов и суточные

Работодатель обязан не только выплатить сотруднику зарплату за время командировки, но и возместить командировочные расходы. Они перечислены в статье 168 ТК РФ. Это суточные, стоимость проезда, плата за наем жилого помещения и иные затраты, согласованные с работодателем. Рассмотрим каждый вид расходов в отдельности.

Суточные

Суточные полагаются работнику за каждый день нахождения в командировке, включая выходные и праздники, а также за дни нахождения в пути (п. 11 Положения о командировках).

Каждый работодатель волен установить тот размер суточных, который считает нужным. При этом не возбраняется утвердить разные величины суточных для различных категорий работников. Например, суточные руководителя могут быть выше, чем суточные инженера. Сотрудник, вернувшийся из командировки, не обязан отчитываться о том, на что потратил суточные. Проще говоря, работнику не нужно предоставлять в бухгалтерию первичные документы и авансовый отчет по суточным.

В налоговом учете суточные списываются на расходы без ограничения. От НДФЛ суточные освобождаются в пределах лимита: при командировках внутри страны — в размере 700 руб. за каждый день, при загранкомандировках — в размере 2 500 руб. за каждый день. Если в компании установлена величина суточных свыше данных сумм, то с превышения нужно заплатить налог на доходы физлиц. В справке о доходах сумму сверхнормативных суточных следует отразить как «иные доходы».

При служебных поездках длиною в один день (так называемых «однодневных командировках») суточные, строго говоря, не полагаются. Несмотря на это большинство компаний их выплачивает. Минфин России в письме от 17.05.18 № 03-15-06/33309 предложил следующий вариант их учета. Если работник предоставил подтверждающие документы, то суточные следует расценивать как возмещение иных расходов, связанных с командировкой. Тогда они в полном объеме освобождаются от НДФЛ. Если же документов нет, то нужно применять лимит, как в случае с более длинными командировками (см. «Минфин разъяснил, в каком случае расходы, связанные с однодневной командировкой, освобождаются от НДФЛ в полном объеме»).

В арбитражной практике есть примеры, когда судьи подтвердили: суточные при «однодневной командировке» освобождаются от взносов в ПФР (постановление ФАС Поволжского округа от 22.01.13 № А65-27465/2011) и учитываются в расходах (постановление ФАС Северо-Западного округа от 30.07.12 № А56-48850/2011).

Оплата проезда

Стоимость проезда до места командировки и обратно можно включить в расходы на основании подпункта 12 пункта 1 статьи 264 НК РФ. При этом «входной» НДС можно принять к вычету (п. 7 ст. 171 НК РФ).

При возмещении командированному сотруднику расходов на дорогу не нужно удерживать НДФЛ (п. 3 ст. 217 НК РФ) и платить страховые взносы (п.2 ст. 422 НК РФ).

Однако вышеприведенные нормы можно применить только в том случае, если затраты на проезд подтверждены первичными документами (допустимо принять «первичку», оформленную в электронном виде; письмо Минфина от 08.08.19 № 03-03-06/1/59877). На практике у бухгалтеров постоянно возникают вопросы, можно ли принять в качестве подтверждения тот или иной документ.

Если работник добирался на рейсовом транспорте, то ему придется предоставить проездной билет. При этом не обязательно, чтобы билет был установленной формы. Главное, чтобы на нем стояли реквизиты, подпись и печать перевозчика, а также наименование пунктов отправления и прибытия, цена (постановление ФАС Дальневосточного округа от 22.08.12 № Ф03-3467/2012).

Если речь идет о такси, то подтверждающими документами будут заказ-наряд на предоставление транспортного средства для перевозки пассажиров и багажа, а также квитанция на оплату услуг легкового такси. Об этом напомнил Минфин России в письме от 27.06.12 № 03-11-04/2/80 (см. «Минфин пояснил, какими документами можно подтвердить расходы на проезд сотрудника на такси к месту командировки и обратно»).

В случае авиаперелетов понадобятся два первичных документа: билет, на котором указана его стоимость, и посадочный талон. Если авиабилет электронный, то подтверждающим документом является маршрут-квитанция, содержащая обязательные реквизиты: тариф, итоговая стоимость перевозки, форма оплаты и проч. При утере посадочного талона необходимо взять справку авиаперевозчика. Такое мнение высказал Минфин России в письме от 21.09.11 № 03-03-07/33 (см. «В случае потери посадочного талона, факт перелета командированного работника можно подтвердить справкой авиаперевозчика»).

Входной НДС по авиа перелету можно принять к вычету, только если сумма налога выделена в билете или в маршруте-квитанции. На это указал Минфин в письме от 10.01.13 № 03-07-11/01 (см. «Минфин напомнил порядок принятия к вычету НДС по авиабилетам для командированных работников»). Это же правило действует, если сотрудник воспользовался электронным билетом (письмо Минфина от 28.05.2018 № 03-07-07/36077; см. «Как принять к вычету НДС по электронным билетам на поезд и на самолет»).

Оплата жилья

Сумму, потраченную на наем жилья для командированного работника, организация может учесть при налогообложении прибыли. Также компания вправе списать стоимость дополнительных услуг, оказанных гостиницей (за исключением баров и ресторанов, обслуживания в номерах, а также саун и фитнес-центров). Об этом говорится в подпункте 12 пункта 1 статьи 264 НК РФ. Входной НДС по жилью разрешено принять к вычету (п. 7 ст. 171 НК РФ).

При возмещении сотруднику расходов на жилье не нужно удерживать НДФЛ (п. 3 ст. 217 НК РФ) и платить страховые взносы (п. 2 ст. 422 НК РФ).

Однако вышеприведенные нормы можно применить только в ситуации, когда затраты на жилье подтверждены первичными документами (допустимо принять «первичку», оформленную в электронном виде; письмо Минфина от 08.08.19 № 03-03-06/1/59877). А именно — бланком строгой отчетности, самостоятельно разработанным гостиницей. В нем обязательно должны быть реквизиты, которые перечислены в пункте 3 положения, утвержденного постановлением правительства РФ от 06.05.08 № 359**. Кроме того, в бланке должна быть выделена сумма НДС.

На практике налоговики часто предъявляют претензии в случае, когда на гостиничном документе стоит несуществующий, либо «чужой» ИНН. Но арбитражная практика по данному вопросу положительна для налогоплательщиков (см., например, постановления ФАС Северо-Западного округа от 15.11.12 № А52-1635/2012, ФАС Уральского округа от 08.08.12 № Ф09-6736/12).

В случае, если командированный работник заплатил за жилье при помощи карты, он должен приложить к авансовому отчету «бумажные» документы, подтверждающие факт оплаты. К таким документам относится, в частности, слип и квитанция электронного терминала (письмо Минфина России от 06.10.17 № 03-03-06/1/65253).

Если же работник потерял подтверждающий документ или вовсе не получал его, так как проживал в частном секторе, то расходы в налоговом учете отразить нельзя, равно как нельзя и принять НДС к вычету. НДФЛ с суммы возмещения нужно удержать с величины, превышающей 700 руб. за каждый день при командировке внутри страны, и с величины, превышающей 2 500 руб. за каждый день загранкомандировки. Страховые взносы необходимо начислить на всю сумму неподтвержденных расходов на жилье. Об этом сообщили специалисты Минздравсоцразвития России от 11.11.10 № 3416-19, вывод подтверждают судьи (постановление АС Северо-Кавказского округа от 20.11.17 № А32-1706/2017).

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Оплата питания

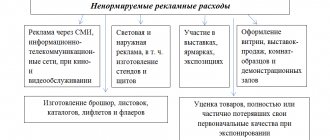

Налоговики считают, что питание во время командировки должно оплачиваться за счет суточных. Поэтому если работодатель возмещает стоимость питания отдельно, такие расходы нельзя учесть при налогообложении прибыли, и с них следует заплатить страховые взносы и НДФЛ.

Даже если компания вообще не выплачивают суточные, а только возмещает расходы на питание, подобные затраты не уменьшают прибыль и включаются в базу по взносам и по НДФЛ. Дело в том, что стоимость питания не упомянута среди командировочных расходов ни в Трудовом кодексе, ни в Положении о командировках.

Арбитражная практика по этому вопросу противоречива. Есть дела, выигранные компаниями (см., например, постановление ФАС Московского округа от 07.11.12 № А40-112186/11-20-455). Но также есть дела, выигранные инспекторами (см, например, постановление ФАС Дальневосточного округа от 20.03.12 № Ф03-912/2012).

На наш взгляд, безопаснее предотвратить конфликт, и не отражать стоимость питания в налоговом учете, а взносы и НДФЛ лучше заплатить.

Сколько возмещают работнику

Часто бывает, что покупкой билетов и бронированием гостиничного номера занимается непосредственно администрация компании, а значит, сотрудник не получает на это деньги. И с ними вопросов не возникает. Но если деньги на командировочные расходы выдаются на руки человеку, то надо понимать, по каким нормам их возмещать.

По закону, командировочные расходы позволяют работнику добраться до места назначения, купить себе еду, заплатить за проживание, позволить иные вещи, предварительно согласованные с руководителем компании. И поскольку человек поехал для выполнения служебного задания, то ему должны компенсировать все понесенные и согласованные с начальством траты, а не рассматривать выданную сумму как доход. То есть с них не удерживается ни подоходный налог, ни страховые взносы. Но это при условии, что в компании утвержден нормативный документ (положение о служебных командировках), который предусматривает нормативы возмещения, а также порядок этой процедуры.

Единственная статья расходов, которая нормирована на законодательном уровне, — это размер суточных. В частности, в НК РФ заявлено, что не облагаются НДФЛ и страховыми взносами суточные, выданные в следующих размерах:

- 700 рублей — за день поездки по стране;

- 2500 рублей — за день заграничной командировки.

Это не означает, что работодатель не может выплатить больше. Может. Но в таком случае с суммы превышения компания должна будет удержать подоходный налог и страховые взносы.

Также отметим, что подчиненный не обязан отчитываться, на что потратил суточные и потратил ли их вообще. Это та статья командировочных расходов, которая учитывается при налогообложении прибыли компании без документов, подтверждающих, что деньги потрачены.