Варианты бухучета при упрощенной системе налогообложения

Ведение бухучета при УСН для фирм стало обязательным после принятия нового закона о бухгалтерском учете под №402-ФЗ от 06.12.2011. Этот же закон установил возможность применения упрощенных способов ведения бухучета для субъектов малого предпринимательства (СМП), к которым, в большинстве своем, относятся фирмы, работающие на УСН.

Фирмы, работающие на упрощенке, но не являющиеся малыми предприятиями, а также «упрощенцы», имеющие риск перехода на ОСНО, осуществляют ведение учета при УСН в полном объеме по правилам законодательства о бухгалтерском учете. Такой вариант учета предпочтителен также для фирм, устойчиво работающих на УСН, но использующих данные бухучета для получения детальной информации о состоянии дел в организации и экономического анализа деятельности.

Варианты ведения упрощенного бухучета для СМП содержатся в 2 документах:

- приказе Минфина России от 21.12.1998 № 64н, указывающем на возможность организации учета (п. 21):

- без использования регистров учета имущества малого предприятия (простая форма);

- с использованием регистров такого учета (формы регистров приведены в качестве приложений к приказу);

- полная, осуществляемая посредством двойной записи с использованием регистров бухгалтерского учета активов СМП;

- сокращенная, при которой учет ведется посредством двойной записи без использования регистров бухгалтерского учета активов СМП;

- простая, осуществляемая без применения двойной записи.

Предложенные ИПБ РФ способы учета характеризуются определенными особенностями методологии ведения и предпочтительны каждый для своего круга предприятий малого бизнеса:

- Полный упрощенный бухгалтерский учет ведется по общеустановленным бухгалтерским правилам, но допускающим некоторые упрощения (неприменение ряда ПБУ, сокращение плана счетов, упрощенные регистры бухгалтерского учета, возможность исправления ошибок прошлых лет текущим годом). Он предпочтителен для СМП, ведущих разностороннюю деятельность, требующую отражения в учете всех ее аспектов, но допускающую достаточность укрупненных показателей для ее оценки.

- Сокращенный упрощенный бухгалтерский учет ограничивается ведением записей в книге учета фактов хозяйственной деятельности, представляющей собой единую таблицу, в которой все события отражаются способом двойной записи. Этот способ возможен для небольших СМП, ведущих однообразную деятельность с небольшим количеством операций, требующих использования очень ограниченного числа счетов бухгалтерского учета.

- Простой упрощенный бухгалтерский учет также ведут в книге учета всех фактов хозяйственной деятельности в виде таблицы, но без способа двойной записи. Такой способ доступен только для микропредприятий.

Для фирм, имеющих право на упрощенный бухучет, действующее законодательство допускает возможность ведения его кассовым методом (п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99).

Какие коммерческие организации вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность? Ответ на этот вопрос есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по бухгалтерской отчетности за 2021 год.

Об отличиях метода начисления от кассового читайте здесь.

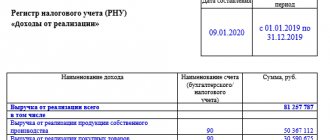

Однако никаких рекомендаций по его организации не существует. Скорее всего, это связано с тем, что ведение бухучета кассовым методом не отвечает главной задаче бухгалтерского учета: давать полную и достоверную информацию обо всех фактах хозяйственной деятельности фирмы. При применении кассового метода в бухучете искажается не только реальная картина хозяйственной жизни организации, но и ее бухгалтерская отчетность. Поэтому бухучет все же лучше вести методом начисления, а кассовый метод можно рекомендовать только как способ ведения налогового учета. В частности, именно этим методом при УСН оплаченные доходы и расходы, учитываемые при расчете налога, отражаются в книге доходов и расходов, которая при упрощенке является обязательным налоговым регистром (ст. 346.24 НК РФ).

О методе начисления в бухучете читайте в материале «В чем суть и особенности метода начисления в бухгалтерском учете».

С учетом того, что бухучет ведется в порядке, устанавливаемом действующими законом о бухгалтерском учете и ПБУ, а налоговый – по правилам НК РФ, данные бухгалтерского и налогового учета практически всегда будут различаться. Можно попытаться максимально сблизить их, выбрав сходные методы учета. Но при этом бухгалтерская отчетность всегда будет составляться по данным бухгалтерского учета, а расчет налога будет делаться по данным налогового учета.

О требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Совсем не вести бухучет по установленным правилам рискованно. Действующее законодательство предусматривает ответственность за это (п. 3 ст. 120 НК РФ и ст. 15.11 КоАП РФ). К таким нарушениям, в частности, отнесены отсутствие регистров бухгалтерского учета, отсутствие первички и систематические ошибки в заполнении бухгалтерских регистров.

Простая форма бухгалтерского учета

Принципиальное отличие простой формы бухгалтерского учета от двух предыдущих в том, что в данном случае не применяются бухгалтерские счета и двойная запись (п. 6.1 ПБУ 1/2008). Простая система разрешена для микропредприятий с численностью до 15 человек и годовой выручкой до 120 млн руб., а также для НКО, за исключением иностранных агентов (п. 6.1 ПБУ 1/2008).

Но здесь важны не только масштабы бизнеса. Учет в любом случае должен давать полноценную информацию о компании (п. 1 ст. 13 закона 402-ФЗ). Простой учет позволит выполнить это требование, если соблюдаются следующие условия:

- Характер деятельности компании позволяет определять финансовый результат по кассовому методу. При этом методе выручка признается при поступлении денег, а расходы – в момент оплаты.

- У компании нет амортизируемого имущества.

- Вся дебиторская и кредиторская задолженность гасится в периоде ее возникновения.

- Отсутствуют существенные остатки иного имущества и обязательств, которые могут повлиять на оценку финансового положения компании.

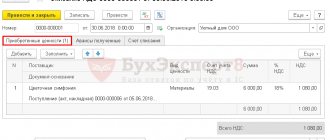

Пример ведения Книги при простом учете приведен ниже.

Книга бухгалтерского учета за ______________

руб. коп.

| Содержание факта хозяйственной жизни | Операции по расчетному счету поступление + списание — | Обычная деятельность | УСН налог на доходы | |

| Выручка | Расходы | |||

| 3 | 4 | 5 | 6 | 9 |

| Остаток денежных средств на начало отчетного года | 0 | |||

| Поступили вклады от учредителей | 2 000 000 | |||

| Оплачены счета поставщика за полученные товары (300 ед.)* | -6 000 000 | 6 000 000 | ||

| От покупателя «А» поступила оплата за поставленные товары (100 ед.)* | 4 400 000 | 4 400 000 | ||

| От покупателя «Б» поступила оплата за поставленные товары (180 ед.)* | 7 600 000 | 7 600 000 | ||

| Оплачены услуги по аренде помещений | -400 000 | 400 000 | ||

| Перечислена заработная плата работникам | -1 600 000 | 1 600 000 | ||

| Перечислен в бюджет НДФЛ, удержанный из заработной платы работников | -240 000 | 240 000 | ||

| Перечислены в бюджет обязательные страховые взносы | -555 680 | 555 680 | ||

Учетная политика и план счетов для УСН

Учетная политика при УСН – это такой же серьезный и подробный документ, какой составляется любой организацией, работающей на ОСНО.

Выбранный способ бухгалтерского учета и особенности его ведения обязательно закрепляются в приказе по учетной политике.

Наряду с организационно-техническими моментами бухучета в тексте приказа должен быть отражен выбор:

- форм регистров бухгалтерского учета;

- бухгалтерских счетов, используемых для учета (рабочий план счетов);

- форм первичных учетных документов;

Рекомендации по оформлению первичных документов см. в материале «Первичный документ: требования к форме и последствия ее нарушения».

- форм бухотчетности;

- способов хранения первички;

- правил документооборота;

- применения или неприменения ПБУ;

- границ между основными средствами и малоценным имуществом;

- создания резервов или отказа от них;

- возможности или невозможности учета убытков прошлых лет.

Формы упрощенных регистров бухучета необходимо привести в качестве приложений к приказу. Для варианта полного упрощенного бухучета они в целом будут сходны с оборотно-сальдовыми ведомостями, применяемыми при ОСНО, но могут объединять информацию по близким счетам учета и требуют формирования в дополнение к ним сводной шахматной ведомости. Рекомендованные Минфином России формы упрощенных регистров бухучета можно увидеть в приложениях к протоколу ИПБ РФ от 25.04.2013 № 4/13 и приказу Минфина России от 21.12.1998 № 64н.

Объединение данных по бухгалтерским счетам базируется на сокращенном плане счетов бухучета, в котором допускается уменьшение количества используемых счетов за счет их укрупнения. Можно, например, объединить счета учета ТМЦ (07, 10, 14, 15, 16) на счете 10, счета учета затрат (20, 23, 25, 26, 28, 29) на счете 20, счета учета безналичных денежных средств (51, 52, 55, 57) на счете 51, счета расчетов с контрагентами ( 73, 75, 76, 79) на счете 76. Решение о том, как будут объединены счета, должно быть отражено в учетной политике. Рабочий план счетов – обязательное приложение к тексту приказа.

В связи с предоставленным СМП правом формирования бухгалтерской отчетности в сокращенном варианте (только в составе двух форм) и по укрупненным показателям (с меньшим количеством строк в формах), необходимо закрепить это право в учетной политике.

Об отчетности СМП читайте в статье «Упрощенная отчетность малого бизнеса».

Особое внимание следует уделить вопросам хранения первичных учетных документов, которые могут понадобиться даже тем фирмам на упрощенке, которые ведут бухучет при УСН 6% (доходы), в случае изменения системы налогообложения.

Бухучет при УСН должен быть организован так, чтобы при необходимости возврата на ОСНО или перехода с УСН «доходы» на УСН «доходы минус расходы» можно было с минимальным количеством трудозатрат восстановить аналитику по учетным данным в соответствии с требованиями соответствующей системы налогообложения.

О том, что еще должен содержать приказ по учетной политике, читайте в материале «Форма приказа об утверждении учетной политики».

Ограничительный критерий — доход вместо выручки

Если выполняются «численные» параметры и условия п. 1.1 ст. 4 закона № 209-ФЗ, претенденту на получение статуса СМП необходимо проверить еще один показатель — предпринимательский доход за предыдущий календарный год. Если он превышает установленное Правительством РФ значение, обрести статус СМП не получится.

ВНИМАНИЕ! С 01.08.2016 вступило в силу постановление Правительства России от 04.04.2016 № 265, установившее предельные значения предпринимательского дохода, позволяющего получить статус СМП:

- микрофирмы — 120 млн руб.;

- малые компании — 800 млн руб.;

- средние предприятия — 2 млрд руб.

Ранее действовавшее постановление Правительства России (от 13.07.2015 № 702) оперировало теми же цифровыми порогами, однако за сравниваемый показатель вместо дохода принималась выручка от реализации товаров (работ, услуг) без учета НДС.

Изучайте нюансы учета выручки и НДС с материалами нашего сайта:

- «МСФО № 18 Выручка — особенности применения (нюансы)»;

- «Основные правила, когда организация без НДС работает с организацией с НДС».

Выручка и доход — понятия не идентичные. Доход от предпринимательской деятельности представляет собой более широкий совокупный показатель, включающий в себя не только выручку, но и остальные полученные коммерсантом доходы (к примеру, взысканные с контрагентов штрафные санкции, полученные банковские проценты за размещение депозита и др.).

О нюансах определения предпринимательского дохода расскажут статьи, размещенные на нашем сайте:

- «Если кредитор не требует уплаты штрафных санкций, предусмотренных договором, нужно ли их включать в доходы?»;

- «Какие доходы являются внереализационными?».

Учетная политика при упрощенке по объекту «доходы минус расходы»

При составлении учетной политики по УСН «доходы минус расходы» в приказе должны найти отражение все особенности учета ее финансово-хозяйственной деятельности. Особое внимание нужно уделить вопросам бухучета расходов, которые обычно тщательно проверяются налоговыми органами:

- определение стоимости ОС;

- порядок списания стоимости ОС и НМА;

- определение стоимости ТМЦ;

- порядок списания стоимости ТМЦ;

- порядок учета и списания ТЗР;

- порядок учета и списания НДС;

О порядке учета НДС при УСН читайте в статье «Какой порядок списания НДС на расходы (проводки)?».

- порядок учета расходов на продажу;

- порядок учета нормируемых расходов;

- порядок учета расходов будущих периодов;

- порядок учета убытков прошлых лет;

- порядок учета минимального налога, уплаченного при убытке.

Образец учетной политики для упрощенцев, применяющих «доходы минус расходы» вы можете скачать в системе КонсультантПлюс. Оформите бесплатный пробный доступ к К+ и получите документ от экспертов К+.

Подробнее о составлении учетной политики можно прочитать в статьях:

- «Учетная политика при УСН «доходы минус расходы» (2021)»;

- «Готовая учетная политика — образец для организации».

Итоги

Ведение бухгалтерского учета при УСН обязательно только для юридических лиц. Если юрлицо, применяющее УСН, является субъектом малого предпринимательства, оно имеет возможность применять упрощенный способ ведения учета и формировать отчетность по упрощенной форме. Выбранные способы учета, применяемый план счетов, формы документов, отчетности, порядок хранения документов и многие другие аспекты организации и ведения учета организация разрабатывает самостоятельно и утверждает в учетной политике.

Источники:

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»

- Приказ Минфина РФ от 21.12.1998 N 64н

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.