Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Попробовать 30 дней бесплатно Подарок новым ИП Акция действует для ИП младше 3 месяцев

Сверим расчеты по налогам и взносам

Его направляют почтой. В нем указывают дату проведения сверки расчетов и перечисляют документы, которые необходимы для проведения сверки расчетов. Полагаем, что форма уведомления должна использоваться и в иных случаях, когда сверка осуществляется по инициативе налогового органа.

Ведь такое мероприятие — процесс двухсторонний, и без участия налогоплательщика он невозможен. Вне зависимости от того, кто инициировал сверку, ее результаты оформляют актом, который подписывают обе стороны. Бумажная форма акта утверждена приказом ФНС России от 20.08.2007 № Передать акт инспекция согласно подп.

Сверка с налоговой

Электронные акты сверки аналогичны их бумажным форматам, однако документооборот через интернет позволяет сделать взаимодействие между плательщиками налогов и ФНС более оперативным и комфортным.

11 п. 1 ст. 32 НК РФ может: лично в руки плательщику (или его представителю); по почте; через личный кабинет налогоплательщика; по телекоммуникационным каналам связи.

Проконтролировать поступление уплаченных в бюджет налогов, проверить наличиенедоимок или переплат, узнать о начислении пеней, штрафов и многом другом вы можете не отходя от своего рабочего места. С помощью СБИС вы с легкостью отправите запрос в налоговую инспекцию и получите интересующую выписку в течение суток.

В рамках программы информационного обслуживания налогоплательщиков (ИОН) вы можете запросить через интернет следующие типы документов: Акт сверки расчетов по налогам, сборам, пеням и штрафам (КНД 1160070)

содержит сальдо, общую сумму начислений и оплат по выбранным налогам на начало и конец сверяемого периода.

Акт сверки с налоговой инспекцией по налогам и страховым взносам: образец 2021 года

СодержаниеУтверждена ли новая форма акта сверки с налоговой инспекцией на 2021 год? Будет ли применяться новая форма акта при сверке по страховым взносам, которые с 2021 года перешли под контроль ФНС?

В этой статье мы расскажем о главных аспектах прохождения сверки по налогам и страховым взносам и приведем образец новой формы акта.

Также вы сможете скачать актуальный бланк сверки.В ИФНС организации и ИП могут пройти сверку по всем видам налогов и сборов, которые контролируют налоговики. Также с 2021 года все виды страховых взносов (кроме взносов «на травматизм») администрирует также Федеральная налоговая служба. Поэтому с 2021 года в ИФНС можно обращаться за прохождением сверки по страховым взносам за периоды, с 1 января 2021 года.

Если же организации и ИП нужно сверить платежи по взносы, которые перечислялись до 2021 года, то обращаться следует в ПФР.Если вы хотите получить акт сверки расчетов по налогам (пеням, штрафам), то можете подать в свою ИФНС (пп.

11 п. 1 ст. 32 НК РФ, п. 3 Регламента ФНС):

- или заявление на бумаге в произвольной форме с просьбой о проведении сверки;

- или запрос с помощью размещенного на сайте ФНС сервиса “Личный кабинет налогоплательщика – юридического лица” (ЛК);

- или запрос в электронном виде по ТКС. На запрос по ТКС ИФНС предоставит акт в электронном виде (Письмо ФНС от 30.10.2015 № СД-3-3/4090).

В 2021 году в обязательном порядке сверка с ИФНС по налогам и страховым взносам проводится в названных ниже ситуациях:

- при переходе организации или ИП из одной ИФНС в другую;

- при ликвидации (реорганизации);

- по инициативе организации или ИП;

- ежеквартально коммерческими организациями – крупнейшими налогоплательщиками.

Если сверку инициирует налоговый орган, то для вас участие в ней является правом, а не обязанностью (пп. 5.1 п. 1 ст. 21 НК РФ). Рекомендуем вам принять предложение налогового органа о проведении сверки.

Ведь сверка позволяет своевременно выявить переплату и распорядиться ею, а также обнаружить ошибки и несовпадения данных, которые иначе могут остаться незамеченными. Более того, целесообразно проводить сверку ежегодно – по завершении очередного года.Результаты сверки налоговая инспекция оформляет специальным актом сверки. Например, в 2021 году действовала форма акта, утвержденная приказом ФНС России от 20 августа 2007 г.

№ ММ-3-25/494. Эта форма состояла из титульного листа и двух разделов. Первый раздел был предназначен для краткой сверки, а второй раздел – для конкретизированных сведений.Однако Приказом ФНС России от 16.12.2016 № ММВ-7-17/685 была утверждена новая форма акта совместной сверки расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам. Новая форма акта применяется с 27 января 2021 года.

Рекомендуем прочесть: Приказ на пересмотр инструкций после

После этой даты выдавать акт сверки по старой форме налоговики уже не вправе. Новая форма акта сверки 2021 года имеет следующие состав:

- титульный лист;

- раздел 1 (общие данные);

- раздел 2 (более подробная информация по результатам сверки с расшифровкой).

Эта форма продолжает применяться и в 2021 году. Изменения в нее в 2021 году не вносилось.Утверждать новую форму акта сверки потребовалось в связи с тем, что с 1 января 2021 г.

налоговым органам переданы полномочия по администрированию страховых взносов.

Поэтому в бланке акта сверке прописали упоминание про страховые взносы, пени и штрафы по ним. С применением прежней формы акта оформлять результаты сверки по взносам было бы попросту невозможно.Далее приведем официально утвержденный бланк акта сверки, с применением которого в 2021 году налоговые инспекции обязаны оформлять результаты сверки.

Привести единый и унифицированный образец заполненного акта сверки, разумеется, не представляется возможным, поскольку данные на налогам и взносам в каждом конкретном случае будут разными.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как проходит камеральная проверка отчета 6-НДФЛ

Камеральная проверка 6-НДФЛ затрагивает контрольные соотношения между данными самого расчета и прочими отчетами, подаваемыми в ИФНС. В нашей статье расскажем о принципах камеральной проверки 6-НДФЛ, а также что грозит НДФЛ-агенту, если инспектор найдет нарушения.

Отметим, что равенство строк 040 и 070 соблюдаться не должно, поскольку НДФЛ может быть начислен в одном периоде, а удержан в другом. Например, если зарплата сотрудникам выплачивается в следующем месяце после месяца ее начисления. В такой ситуации НДФЛ с зарплаты за последний месяц квартала исчисляется в одном квартале, а удерживается и перечисляется в бюджет в следующем.

Как правильно читать акт сверки: советы и правила

Документ составляется в 2-х экземплярах и подписывается уполномоченным лицом с указанием ФИО и должности (главный бухгалтер или директор). Акт также проштамповывается печатью при ее использовании в организации.

При получении акта сверки от контрагента возможны 3 варианта ответных действий:

- Подтвердить остаток при совпадении в расчетах.

- Проигнорировать сверку (при отсутствии пункта о периодичности сверки в договоре и при наличии более неотложных дел, акт можно вовсе не рассматривать).

- .

Если с 1-м и 3-м пунктом все просто, то 2-й требует внимательности к правилам его оформления. Акт разногласий оформляется отдельным документом с обязательной ссылкой на дату и номер акта сверки, на основе которого он составляется. Перед табличной частью указывается дата получения спорного акта сверки и наименования сторон, а также реквизиты договора, по которому осуществляется поставка товара или предоставление услуг.

Вопрос

Как правильно вести отражение в бухучете по НДФЛ чтобы сойтись с ИФНС? По Оборотной сальдовой ведомости сч.68.01 проводка Д70 К68.01 формируется ежемесячно последним числом месяца, документом отражение зарплаты в регламентированном учете. Сумма отражается — НДФЛ исчисленный. Например 10 000 рублей. 31.03.2017 Уплата отражается на основании платежного поручения и делается проводка Д68.01 К70 например 2 000 рублей. 20.03.2017 (уплата НДФЛ с отпускных) Уплата НДФЛ с зарплаты 10.04.2017 — 8 000 рублей. В 6-НДФЛ в отчете за 1 кв. 2021 года раздел 2 отражен блок: 20.03.17 20.03.17 31.03.17 в 6-НДФЛ в отчете за полугодие 17 г. раздел 2 отражен блок 31.03.17 10.04.17 11.04.17. ИФНС отражает налог начисленный на основании сданного отчета 6-НДФЛ. То есть запрашивая акт сверки с ИФНС на 31.03.2017 г. вижу что начислен налог 2 000 рублей. А у меня по ОСВ сч.68.01 на 31.03.2017 начислен НДФЛ- 10 000 рублей. Или если акт сверки с ИФНС на 02.05.2017 г. у меня по ОСВ будет начислен налог за март (31.03.2017г) — 10000р и начислен налог за апрель 10000р.(30.04.2017) а в акте сверки НДФЛ апреля еще отражен не будет т.к. на 02.05.2017 не сдан отчет 6-НДФЛ. И как следствие задолженность (сальдо конечное на дату) тоже между ОСВ и актом не сходится. Как подписывать акт сверки с ИФНС, с расхождениями.

Все, что нужно знать про сверку с налоговой инспекцией

Первый экземпляр акта оставить у вас, второй — в ИФНС (п. 3.1.3 Регламента ФНС).

- Если обнаружены расхождения с данными ИФНС, то:

- подписать акт на последней странице разд. 1 с пометкой «Согласовано с разногласиями»;

- в графе 4 разд. 1 акта рядом с указанными ИФНС суммами, с которыми вы не согласны, указать суммы по вашим данным;

- передать подписанный экземпляр акта в ИФНС.

Получив акт с разногласиями, ИФНС проверит свои данные по внутренним информационным ресурсам и предложит вам представить документы, подтверждающие данные вашего учета (например, платежные поручения на уплату налога).

- Если ошибку допустили налоговики, то они должны ее устранить (п. п. 3.1.5, 3.1.6 Регламента ФНС). Сверяются первичные документы компании и данные информационных систем в инспекции.

Образец пояснений, почему доходы в РСВ-1 и 6-НДФЛ отличаются

С 1 января 2021 года изменится порядок перечисления страховых взносов. Их нужно будет переводить в ФСН, а не в фонды страхования. Налоговые инспекции будут проводить сверки РСВ-1 и 6-НДФЛ. Если по взносам и НДФЛ данные будут расходиться, то работодатели должны будут пояснить данные несоответствия. Существует несколько образцов пояснения причин расхождения сумм доходов в РСВ-1 и 6-НДФЛ.

ПФР до января 2021 года должен будет передать базу данных по страховым взносам в ФНС для того, чтобы сотрудники органов налоговой инспекции могли собрать и сверить данные по 6-НДФЛ, 2-НДФЛ и РСВ-1. В том случаи, если суммы не сойдутся, налоговые инспекторы буду проводить проверку налогоплательщиков за период с 2014 по 2021 годы. Именно для этого необходимо подать пояснение о различии доходов по взносам и НДФЛ.

На самом деле цель данного уведомления – не мучить главных бухгалтеров, а произвести сверку по НДФЛ и ИНПС на сумму фактической переплаты по НДФЛ, которая в виде правильной суммы должна остаться в карточке лицевого счета (далее – КЛС) каждого налогоплательщика. Если у вас переплаты по данному налогу не было, то, соответственно, сумма переплаты в КЛС, образовавшаяся из сальдо за 4 квартал 2021 года, обнулится.

Причем, как поясняют специалисты ГНК, ориентироваться они будут в первую очередь на показатели, представленные со стороны налогоплательщика (по данным акта сверки предприятия либо уточненной отчетности по НДФЛ).

Как поясняется в уведомлении налогоплательщику, необходимо:

2) сверить оставшиеся суммы (сальдо) заработной платы, НДФЛ и ИНПС по состоянию на 1 января 2021 года у себя в учете с данными показателями, указанными в Расчете по НДФЛ, и далее все эти данные сверить с показателями уплаты/переплаты в КЛС;

3) в случае выявления разницы между учетными данными и показателями, отраженными в Расчете НДФЛ за 4 квартал 2021 года, необходимо представить в ГНИ уточненную отчетность по НДФЛ;

Из текста уведомления выделим следующее:

«В случае отсутствия со стороны налогоплательщика претензий по суммам, указанным в уведомлении, рекомендуется предоставить в государственную налоговую инспекцию по месту налогового учета письменное уведомление об этом. Непредставление письменного уведомления будет считаться согласием с показателями, указанными в уведомлении. Т.е. сумма переплаты, образовавшаяся в результате отражения сальдо за 4 квартал 2021 года, обнулится в счет ее списания в качестве суммы начисленного и уплаченного НДФЛ.

Как провести сверку расчетов с налоговой инспекцией

При этом крайне важно указать, что документ подписан с разногласиями, оставив соответствующую подпись. После выявления всех расхождений и подписания акта руководством компании копии данного документа, заверенные подписью директора и печатью компании, направляются в ИФНС посредством личного визита или отправки письма. Подписанный без расхождений документ подкалывается инспектором в дело компании, на этом шаге процедуры будет считаться завершенной.

При получении документа, подписанного с разногласиями, сотрудник налоговой сверяет полученные данные и устраняет выявленные несоответствия. Важно! На устранение ошибок налоговой дается не более пяти дней, после чего инспектору предстоит сформировать и направить предприятию обновленный акт с приложением второго раздела.

После внесения соответствующих корректировок в базу инспектор должен сформировать новый акт сверки на актуальную дату, и в течение последующих трех дней передать два экземпляра документа налогоплательщику.

Инспектор медлит не отступать и не сдаваться

Если вы видите, что все сроки для проведения сверки прошли, а от вашего инспектора ни ответа ни привета, позвоните ему и уточните причины, по которым вам до сих пор не вручили акт сверки. Кстати, советуем «не нападать» сразу на инспектора с претензиями, хоть и обоснованными. Ведь иногда он и рад выполнить свою работу, но просто не может по техническим причинам, например, в связи с тем, что компьютерная программа налоговиков не работает (бывает, что вследствие этого работа инспекторов приостанавливается на несколько дней).

А возможно, инспектор уже отправил акт по почте. Тогда узнайте в канцелярии ИФНС номер почтового идентификатора этого письма. С его помощью вы сможете отследить движение акта сверки от ИФНС на ваш адрес. При этом, скорее всего, вам придется идти в канцелярию, чтобы узнать номер этого идентификатора, по телефону подобную информацию вам могут не дать.

Если же инспектор не дал вам никакого вразумительного ответа, напишите жалобу на имя руководителя инспекции, подробно изложив в ней суть ваших претензий. К этой жалобе рекомендуем приложить копию заявления о проведении сверки.

Если же и это не возымеет действия, то дальше обращайтесь уже в УФНС вашего региона. Хотя, как показывает практика, все проблемы налоговики стараются решить, не вынося сор из избы.

***

Подводя итог сказанному, хотим дать несколько советов:

проходите сверку хотя бы раз в год. Кстати, если вы сверялись со своей инспекцией в связи с переходом в другую, желательно через несколько месяцев после перехода свериться уже с вашей новой ИФНС, так как при передаче между инспекциями данных иногда «плывет» сальдо (исходящие сальдо не совпадает с входящим);

“Если вы переходите в другую налоговую инспекцию, не ждите, «пока грянет гром», то есть когда вы получите свидетельство о снятии с учета. Начинайте сверяться со старой ИФНС, как только приняли решение о переходе. Ведь в настоящее время налоговым инспекциям сильно сократили сроки для передачи дел налогоплательщиков из одной ИФНС в другую. И если вы будете ждать приглашения от инспекторов, то можете просто не успеть пройти сверку. А если в вашей новой инспекции обнаружится нехватка каких-то данных, то подписанный акт сверки — самый весомый аргумент в вашу пользу”.

РОГАЧЕВА Галина НиколаевнаФинансовый директор ЗАО «ФармАссист»

- к письму о проведении сверки прикладывайте реестр своих начислений и платежей за сверяемый период. Инспектор «открыжит» ваши данные и данные ИФНС и сможет выявить ошибки еще до вручения вам раздела I акта сверки. А чем раньше будут устранены ошибки, тем быстрее вы получите «красивый» акт сверки;

- возьмите инициативу в свои руки. Сдав письмо, не сидите и не ждите звонка инспектора, теребите его сами;

- если инспектор не идет на контакт и при этом нарушает сроки проведения сверки, не бойтесь жаловаться.

Сверка расчетов по НДФЛ

1 Порядка заполнения формы справки о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам, утвержденного приказом ФНС России от 05.06.2015 № В графе 4 справки показывается состояние расчетов по налогу (положительное или отрицательное сальдо расчетов). Отрицательное сальдо образуется, если сумма начислений с учетом входящего сальдо превышает сумму уплаты налога.

Если же сумма начислений с учетом входящего сальдо меньше суммы поступлений, появляется положительное сальдо. В отношении НДФЛ сумма отрицательного сальдо определяется только при неуплате денежных средств, начисленных по решению налогового органа по результатам налоговых проверок (п.

1 раздела IX Единых требований к информационному ресурсу). Следовательно, при отсутствии доначислений по результатам проверок налоговики могут указать в справке только данные об уплаченных суммах налога, поступивших в бюджет (положительное сальдо расчетов).

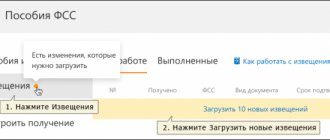

Формирование запроса

Теперь непосредственно о том, как сделать сверку с налоговой через Интернет. Для выполнения этой операции пользователь должен сделать заявку на предоставление информационной на панели инструментов нужно выбрать сначала раздел «Иные документы для налоговых органов», затем – «Запрос на получение информационной услуги».

В открывшемся окошке необходимо кликнуть пиктограмму «Создать»:

После выполнения данного действия появится список возможных информационных услуг. Из них нужно выбрать «Предоставление акта сверки расчетов по налогам» (№ 4).

А вот краткая информация о других вариантах информационных услуг:

| № 1 | Делают запрос о состоянии расчетов по налоговым платежам. Его используют для уточнения информации об открытых налоговых обязательствах. |

| № 2 | Выбирают в случаях, когда необходимо получить выписку об отсутствии долгов перед казной. Из обязательных реквизитов – ОКАТО и КБК. |

| № 3 | Нужен тогда, когда бухгалтер желает получить информацию о представленных отчетах на определенную дату |

| № 5 | Справка об исполнении может потребоваться для документального подтверждения сделанных платежей |

При выборе запроса на появится поле, показанное на рисунке ниже. В нем нужно указать дату формирования заявки и запрашиваемый период.

В нашем случае сверка с ФНС проводится по состоянию на дату – 26 января:

Пользователь может указать тип файла, в котором он желает получить ответ из налоговой инспекции. По умолчанию стоит формат RTF – текстовый документ, открываемый в редакторе Word, или PDF.

Когда необходимо получить информацию для машинного чтения, установите XML. Если планируете работать с данными сверки в программе Excel, следует выбрать формат XLS. Выбрав подходящий вариант, кликните «ОК».

Для сохранения файла с запросом необходимо нажать на панели инструментов вкладку «выгрузить».

Откроется окно со служебной информацией, в котором прописаны реквизиты заинтересованных сторон. Пользователь может проверить её и указать путь сохранения документа с запросом.

После подтверждения совершенных действий, появится поле «Реестр выгруженных документов». Если в нем есть ранее созданный запрос, значит он готов к отправке в налоговую.

Внимание — новая форма акта сверки с налоговой

Акты сверки с налоговиками оформляются с 2021 года по форме, утв.

Приказом ФНС от 16.12.2016 № В статье пойдет речь о целях изменений прежней формы, о сути корректировок и о способах получения таких документов. Каждый налогоплательщик вправе реализовать свое желание и свериться с ИФНС по произведенным платежам в бюджет. С 2021 года федеральной налоговой службе переданы функции администратора страховых взносов.

По этой причине был изменен и акт сверки с налоговой. Форму дополнили, чтобы сделать пригодной для сверок и по взносам.

Рекомендуем прочесть: Отражается ли в трудовой книжки временная должность

В документ теперь могут включаться сведения не только по налоговым платежам и соответствующим пеням и штрафам, но и аналогичная информация по взносам, вносимым в страховые фонды. Образец акта сверки с налоговой приводится на нашем сайте. А не так давно акт сверки и другие документы на зачет / возврат взносов .

Как и прежде, акт сверки с налоговой предоставляется по запросу, направляемому в ИФНС.

Несмотря на то, что документ можно составлять в произвольной форме, при его составлении следует придерживаться определенных правил оформления и последовательности изложения. Для того чтобы налогоплательщики могли сориентироваться в правилах его составления, для письменного заявления на акт сверки с налоговой образец представлен на нашем сайте.

запроса для письменного обращения Современные программные системы позволяют общаться с налоговиками через интернет. В том числе можно провести сверку расчетов и получить в электронном виде акт сверки по налогам и сборам.

Однако для этого организация должна обладать усиленной квалифицированной электронной подписью, которой и визируется запрос, посылаемый по ТКС в налоговую инспекцию, где организация стоит на учете.

Образец заявления на сверку расчетов с налоговой для такого случая немного отличается от того, который оформляется в письменном виде. Мы его тоже привели на нашем сайте. Скачать рекомендованную форму запроса для ТКС Рекомендуем образец заявления на сверку расчетов с налоговой, который устроил и инспекцию и компанию, сохранить как шаблон, чтобы впоследствии ускорить оформление.

Специалистам службы дается на обработку документа и на подготовку ответа налогоплательщику 5 рабочих дней.

Если в запросе поставлена дата, которая должна служить точкой отсчета для сверки, то налоговики на нее и будут ориентироваться. Если такая дата не проставлена, расчеты будут сверяться на ту дату, когда оформлено заявление.

Зачем это нужно

Согласно российскому законодательству, все налогоплательщики обязаны своевременно и в полном объеме уплачивать фискальные сборы в государственный бюджет. В противном случае компанию или индивидуального предпринимателя накажут рублем: выставят штрафы и пени. А за особо крупные налоговые преступления грозит уголовная ответственность.

Чтобы избежать проблем, налоговики настоятельно рекомендуют систематически контролировать текущее состояние взаиморасчетов с бюджетом. Чиновники напоминают, что даже незначительная ошибка в платежном поручении может привести к плачевным последствиям.

Например, неверно указан код бюджетной классификации в платежке — и денежные средства не дойдут по назначению. Следовательно, налог не будет считаться уплаченным, и инспекторы применят штрафные санкции. Напомним, что наказанием за несвоевременную уплату обязательств являются не только штрафы. Представители ФНС вправе:

- самостоятельно списать деньги с расчетного счета налогоплательщика;

- заморозить расчетные счета компании;

- приостановить деятельность организации или предпринимателя;

- инициировать судебное разбирательство.

Систематический контроль взаиморасчетов позволит избежать таких последствий. Провести проверку довольно просто: достаточно подать заявление на сверку с налоговой в ближайшее территориальное отделение ФНС. Однако есть и другие способы, о них расскажем далее.