По данному вопросу мы придерживаемся следующей позиции: Работодатель вправе вести табель учета рабочего времени в электронном виде, но только с обязательным использованием соответствующей электронной подписи.

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ Наумчик Иван

Контроль качества ответа: Рецензент службы Правового консалтинга ГАРАНТ Кудряшов Максим

30 января 2015 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Нужно ли составлять отдельный табель для начисления аванса?

Вопрос-ответ по теме

Добрый вечер? Какой документ отдел кадров обязан предоставить в бухгалтерию начисления аванса? я хочу понимать обязанности кадровика по поводу предоставления табеля для начисления заработной платы за первую половину месяца.

На сегодняшний день ст. 136 ТК РФ не содержит такое понятие, как «аванс».

Не пропустите: главная статья месяца от эксперта практика

Пять советов про сменный график, когда неясно, как оформить табель.

Аванс – это предоплата, т.е. оплата «вперед» за еще не отработанный период времени.

С 3 октября 2021 года начнет действовать новая редакция статьи 136 ТК РФ. В связи с этим произойдет изменение сроков выплаты зарплаты в 2021 году. Статья 136 ТК РФ, по-прежнему, будет предусматривать, что зарплату

нужно выплачивать «не реже чем каждые полмесяца». Однако появится уточнение: «

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена

». Т.е. и новая редакция ст. 136 ТК РФ не предусматривает предоплату по заработной плате.

Понятие «аванс» в основном используется в бухгалтерской литературе и некоторых разъяснениях Роструда.

Установление авансирования действующим законодательством не запрещено. Но в таком случае работодатель несет определенные риски, связанные с возвратом излишне выплаченных сотрудникам сумм.

В рамках ст. 136 ТК РФ корректнее говорить именно о расчетах с сотрудниками за первую и вторую половину месяца.

Более подробно об авансе при сдельной форме оплаты труда вы можете узнать в статье.

Таким образом, в соответствии со ст. 136 ТК РФ заработная плата выплачивается работнику за каждую половину месяца.

Табель заполняется за период, за который предусмотрена выплата заработной платы.

Такой вывод следует из приказа Минфина России от 30 марта 2015 г. № 52н (в указаниях по заполнению табеля включено это условие)

Также сама форма табеля Т-13 и указания по его заполнению утверждены постановлением Госкомстата России от 5 января 2004 г. № 1., в соответствии с которым табель рабочего времени разбит на две части: с 1 по 15 и с 16 по 31.

Порядок исчисления половины месяца установлен в ст. 192 ГК РФ, согласно которой «срок, определенный в полмесяца, рассматривается как срок, исчисляемый днями, и считается равным пятнадцати дням

».

Из сказанного можно заключить, что, независимо от количества рабочих дней в месяце, табель за первую половину месяца заполняется с 1 по 15 число.

Образец табеля за половину месяца:

Популярные вопросы

Аналогично заполняется табель за вторую половину месяца, но в графе половина месяца надо указать II и итого за месяц проставляется суммарно отработанное время работником уже за месяц.

Подоходный налог согласно пункту 3 статьи 226 Налогового кодекса РФ Вы выплачиваете при выплате заработной платы за месяц.

Подробности в материалах Системы Кадры:

- Ситуация

:

Нужно ли составлять отдельный табель для начисления аванса

Работодатель обязан вести учет времени, фактически отработанного каждым сотрудником (ч. 4 ст. 91 ТК РФ). С этой целью работодатель использует унифицированные формы табеля учета рабочего времени, утвержденные постановлением Госкомстата России от 5 января 2004 г. № 1, или самостоятельно разработанные формы. Предполагается, что ответственный специалист заполняет табель ежедневно по факту присутствия или отсутствия сотрудников.

Табель служит не только для отображения явок или неявок сотрудников, но и для расчета их зарплаты. Зарплату начисляют по итогам месяца, поэтому унифицированные формы табелей также составлены для заполнения помесячно.

Законодательство обязанности оформлять отдельный табель для выплаты аванса не предусматривает. Поэтому каждая организация вправе самостоятельно определить порядок формирования табеля. На практике применяют два подхода:

- составляют единый табель помесячно и согласовывают порядок передачи табеля в бухгалтерию два раза в месяц: для начисления аванса и по итогам месяца;

- составляют отдельные табели на каждые полмесяца с указанием периода.

Конкретный порядок составления и подачи в бухгалтерию табеля учета рабочего времени следует закрепить в локальных нормативных актах организации, где прописан порядок начисления и выплаты зарплаты (ст. 8 ТК РФ).

заместитель директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России

Как выплачивается аванс — новые правила и порядок выплат

А для учета и подтверждения отработанного и за первую половину месяца времени используется табель. Таким образом, в соответствии со ст. 136 ТК РФ заработная плата выплачивается работнику за каждую половину месяца. Для начала необходимо вписать в первый столбик этого раздела порядковый номер сотрудника, затем, во второй — его ФИО (желательно имя и отчество полностью, чтобы не возникало путаницы и ошибок). В третью графу нужно вставить табельный номер работника, присвоенный ему при трудоустройстве (он индивидуален и никогда не повторяется).

Федерального закона от 06.04.2011 N 63-ФЗ «Об электронной подписи» (далее — Закон N 63-ФЗ) электронная подпись — это информация в электронной форме, которая присоединена к другой информации в электронной форме (подписываемой информации) или иным образом связана с такой информацией и которая используется для определения лица, подписывающего информацию. При этом ТК не запрещает производить выплату аванса чаще, чем каждые полмесяца, например, 3 раза в месяц (каждую декаду) или 1 раз в неделю.

Такое утверждение является верным только наполовину: важно не только правильно рассчитать зарплату работников, но и правильно ее выплатить. При этом камнем преткновения для многих является выплата аванса сотрудникам. Нужно ли дробить зарплату на аванс и окончательный расчет, если ее сумма и так невелика? Положен ли аванс внешним совместителям? Как рассчитать сумму аванса?

При использовании такого коэффициента у вас гарантированно останутся деньги, из которых можно будет удержать НДФЛ, если, допустим, работник вторую половину месяца проболеет. Ведь даже в этом случае в конце месяца у него будет начисление, равное сумме НДФЛ с зарплаты за первую половину месяца, которое вы удержите полностью.

Часть зарплаты, которую нужно выплатить по итогам первой половины месяца, не может быть меньше тарифной ставки или оклада за фактически отработанное время или выполненную работу (письма Роструда от 8 сентября 2006 г. № 1557-6, Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709). То есть начислять зарплату за каждые полмесяца нужно примерно в равных суммах без учета премиальных выплат при условии отработки полной нормы времени. А вот оплата больничных листов как раз привязана к выплате заработной платы: пособия должны выплачиваться в ближайший после назначения пособия день, установленный для выплаты заработной платы. Если таким ближайшим днем является день выплаты аванса, то пособия должны быть выплачены вместе с ним.

Должен ли табель на аванс утверждать директор?

Вопрос-ответ по теме

Наше предприятие выплачивает аванс и заработную плату, но аванс хотят получать не все сотрудники. В законе чётко прописано, что даже если сотрудник письменно написал отказ от аванса это не служит оправданием при проверке. Вопрос у меня следующий как правильно выдать аванс, как заполняются табеля, два раза в месяц и на разных бланках, первый с 1 по 15 число, а второй с 16 по 31, либо на одном? Должен ли табель на аванс утверждать директор? У нас большее количество сотрудников работают сдельно, значит мне скорее всего придётся считать наряды, потому что примерно подсчитать аванс не получится.Заранее спасибо.

1. Подробный порядок выдачи аванса приведен в подобранных материалах. Есть примеры.

2. Про табель учета рабочего времени. Вы вправе утвердить свою форму и порядок ее заполнения, тот, что удобен вам. Если используете форму утвержденную Госкостатом то необходимо учесть следующее.

Однако сведения из Табеля для начисления аванса все же необходимы. Тут вы можете поступить одним из двух способов:

Первый – действительно вести два табеля учета рабочего времени в месяце.

Второй (он проще) – человек ответственный за ведение табеля передает его или его копию для расчета аванса, а итоговый документ за месяц отдает уже для расчета заработной платы. Так требования статьи 136 ТК РФ и Роструда о выплате заработной платы дважды в месяц нарушены не будут. Как собственно и необходимость выплачивать аванс в размере не меньше фактически отработанного сотрудниками времени.

3. Согласно порядку заполнения Табель используют для составления Расчетно-платежной ведомости после утверждения руководителем. Однако вы вправе изменить форму заменив руководителя на любое ответсвенное лицо чьи полномочия подтверждены (например, приказом).

4. Если у вас люди работают сдельно, то выплаты им считайте согласно нарядам на сдельную работу. То есть по ним необходимо вести учет выработки, а не рабочего времени.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация:Как выплатить аванс по зарплате

Это интересно: Перечень документов при приеме на работу

Ситуация: в какие сроки нужно выплатить аванс по зарплате

Аванс нужно выплачивать в срок, установленный Правилами трудового распорядка, коллективным и трудовыми договорами.

Конкретные даты выплаты аванса трудовым законодательством России не установлены. В статье 136 Трудового кодекса РФ сказано только, что зарплату нужно платить не реже чем каждые полмесяца.

Вместе с тем устанавливать сроки выплаты аванса по зарплате безопаснее с учетом мнения контролирующих ведомств и сложившейся судебной практики. Специалисты Роструда в устных разъяснениях рекомендуют устанавливать срок выплаты аванса в середине месяца (15-го или 16-го числа). Однако если установить дату выплаты аванса, например, 25-го числа, это не будет нарушением. Ведь законодательство таких ограничений не предусматривает. Главное, чтобы такой срок был прописан во внутренних документах организации.

Таким образом, работодатель вправе установить по своему усмотрению дату выплаты аванса в Правилах трудового распорядка. Вместе с тем если организация желает избежать споров по данному вопросу, лучше установить такую дату в середине месяца (15-го или 16-го числа). При этом следует учитывать, что проверку соблюдения трудового законодательства проводят специалисты Роструда, которые допускают более позднюю дату выплаты (например, 25-е число).

Ситуация: обязательно ли платить аванс по зарплате при сдельной системе оплаты труда

Нет, не обязательно. При этом запретов на такие действия также нет.

Ситуация: можно ли выплачивать зарплату один раз в месяц, если от сотрудников поступили письменные заявления о согласии на такой порядок

Периодичность выдачи зарплаты установлена Трудовым кодексом РФ. Поэтому выплата зарплаты не реже чем каждые полмесяца – это не право, а обязанность работодателя (ч. 6 ст. 136 ТК РФ). Причем выдавать зарплату чаще этой периодичности (например, раз в 10 дней) можно.

Выплачивая же зарплату только один раз в месяц, работодатель нарушает требования законодательства. Этого делать нельзя, даже если сотрудники написали заявления о согласии с таким порядком.

Внимание: организация, которая выдает своим сотрудникам зарплату реже чем каждые полмесяца, нарушает трудовое законодательство.

Наказание за такие действия (в т. ч. нарушение правил выдачи зарплаты) предусмотрено частями 1 и 4 статьи 5.27 Кодекса РФ об административных правонарушениях в отношении:

- организации – штраф в размере от 30 000 до 50 000 руб.;

- предпринимателя – штраф в размере от 1000 до 5000 руб.;

- должностных лиц организации (например, руководителя) – предупреждение или штраф в размере от 1000 до 5000 руб.

Повторное нарушение лицом, которое ранее наказали за аналогичные деяния, влечет:

- для организации – штраф в размере от 50 000 до 70 000 руб.;

- предпринимателя – штраф в размере от 10 000 до 20 000 руб.;

- должностных лиц организации (например, руководителя) – штраф в размере от 10 000 до 20 000 руб. или дисквалификацию на срок от одного года до трех лет.

Кроме того, ситуация, когда работодатель выплачивает зарплату реже чем каждые полмесяца, может быть расценена как несвоевременная выплата зарплаты. Организация, которая выплачивает зарплату один раз по окончании месяца, несвоевременно выплачивает одну из двух обязательных частей зарплаты (ст. 136 ТК РФ). Поэтому за период задержки сотрудники могут потребовать выплатить им компенсацию (ст. 236 ТК РФ).

Ситуация: в каком размере выплачивать аванс по зарплате, если сотрудник в первой половине месяца был в отпуске или болел

В размере не меньше, чем сотруднику полагается за реально отработанное время. Если же отработанных дней в первой половине месяца нет, то аванс можно не выплачивать совсем.

Конкретный порядок расчета и выплаты аванса работодатель может установить на свое усмотрение, поскольку действующим законодательством размер аванса не установлен.

К примеру, можно выплатить за первую половину месяца фиксированную сумму аванса (скажем, 40% от месячной зарплаты) независимо от количества отработанных дней. А зарплату по итогам месяца посчитать уже с учетом дней болезни или отпуска, если такие у сотрудника были. Или же можно считать аванс строго по количеству фактически отработанных дней в первой половине месяца.

Выбранный порядок закрепите во внутренних документах, например в Правилах трудового распорядка или Положении об оплате труда.

Пример определения суммы аванса по зарплате, если сотрудник был в отпуске в первой половине месяца. Аванс считают пропорционально отработанному времени

Менеджер ООО «Альфа» А.С. Кондратьев брал отпуск на три дня с 5 по 7 ноября 2014 года.

В период с 1 по 15 ноября 2014 года Кондратьев отработал 5 дней. Таким образом, аванс по зарплате за ноябрь составил: 11 111,10 руб. (2222,22 руб. × 5 дн.).

Отражение в локальных актах

Главбух советует: несмотря на то что по срокам выплаты аванса никаких ограничений в трудовом законодательстве нет, лучше, если срок будет приблизительно приходиться на середину месяца.

Выдачу аванса оформляйте теми же документами, что и выплату окончательного расчета по зарплате. Перечень документов, которые нужно оформить при выплате аванса, зависит от способа его выдачи:

При выплате аванса наличными деньгами ведомость по форме № Т-49 не составляйте. Эта форма предназначена для учета начислений, выплат и удержаний за полный месяц. А аванс выплачивают только за часть месяца. Поэтому выдачу аванса наличными деньгами оформляйте ведомостью по форме № Т-53 или расходными кассовыми ордерами по форме № КО-2.

Сумма выплаченного аванса не является расходом (п. 3 ПБУ 10/99). Отражение выплаты аванса в бухучете зависит от способа его выдачи.

Бухучет: выдача наличными

При выплате аванса наличными деньгами сделайте проводку:

Дебет 70 Кредит 50

– выплачен аванс из кассы.

Бухучет: перечисление на счет

Перечисление аванса на счет сотрудника в банке отразите проводками:

Дебет 76 Кредит 51

– переведены деньги в счет выплаты аванса по зарплате;

Дебет 70 Кредит 76

– перечислены банком деньги на зарплатные карты сотрудников.

При перечислении аванса на индивидуальный счет сотрудника сделайте проводку:

Дебет 70 Кредит 51

– перечислен аванс сотруднику отдельным платежным поручением.

Бухучет: выдача аванса готовой продукцией

При выдаче аванса готовой продукцией или товарами сделайте проводки:

Дебет 70 Кредит 90-1

– отражена выручка от передачи готовой продукции (товаров, работ, услуг) в счет аванса по зарплате;

Дебет 90-2 Кредит 43 (41, 20, 23)

– списана себестоимость готовой продукции (товаров, работ, услуг), передаваемой в счет аванса по зарплате.

Бухучет: передача прочего имущества

Передачу прочего имущества (материалов, основных средств) в счет аванса отразите следующим образом:

Дебет 70 Кредит 91-1

– отражена выручка от передачи прочего имущества в счет выплаты аванса;

Дебет 91-2 Кредит 01 (08, 10, 21. )

– списана стоимость прочего имущества, передаваемого в счет аванса по зарплате;

Дебет 02 Кредит 01

– списана амортизация по выбывшему имуществу (при передаче в качестве аванса основных средств).

НДФЛ и страховые взносы

При выдаче аванса НДФЛ не удерживайте, страховые взносы не начисляйте.

НДФЛ нужно рассчитывать по итогам месяца, за который начислены доходы (п. 3 ст. 226 НК РФ). Этот налог нужно удержать в момент выплаты сотруднику дохода (п. 4 ст. 226 НК РФ). Датой получения дохода в виде зарплаты признается:

- последний день месяца, за который она была начислена;

- последний день работы сотрудника в организации в случае его увольнения до окончания месяца.

Об этом сказано в пункте 2 статьи 223 Налогового кодекса РФ.

Не нужно рассчитывать с авансов и взносы на обязательное пенсионное (социальное, медицинское) страхование. Ведь страховые взносы начисляют в последний день месяца по итогам всех выплат, начисленных в этом периоде (ч. 3 ст. 15 Закона от 24 июля 2009 г. № 212-ФЗ).

Взносы на страхование от несчастных случаев и профзаболеваний нужно рассчитать с начисленной зарплаты (п. 4 ст. 22 Закона от 24 июля 1998 г. № 125-ФЗ). Аванс – это только часть зарплаты. При его выплате начисление зарплаты не происходит. Поэтому взносы на страхование от несчастных случаев и профзаболеваний при выплате авансов не рассчитывайте.

Это интересно: Глава 46 ТК РФ — Особенности регулирования труда работников, занятых на сезонных работах

Ситуация: нужно ли перечислять взносы на обязательное пенсионное (социальное, медицинское) страхование перед тем, как выплатить зарплату сотруднику, собирающемуся в отпуск. Организация решила выдать зарплату заранее, еще до того, как закончился месяц

Взносы на обязательное пенсионное (социальное, медицинское) страхование, рассчитанные по итогам месяца, нужно перечислить не позднее 15-го числа месяца, следующего за месяцем, за который рассчитаны взносы (ч. 5 ст. 15 Закона от 24 июля 2009 г. № 212-ФЗ).

Следовательно, уплату страховых взносов можно отложить до 15-го числа следующего месяца.

2. Рекомендация:Как вести учет рабочего времени

Существует два способа учета рабочего времени:

- поденный (применяется при пяти- и шестидневной рабочей неделе);

- суммированный (применяется, когда условия производства не позволяют соблюдать установленную для сотрудников ежедневную или еженедельную продолжительность рабочего времени, в т. ч. для сотрудников с вредными или опасными условиями труда)

Можно ли выдать аванс раньше установленного срока

Выплата аванса в строго оговоренные локальными актами работодателя сроки не всегда возможна, поскольку иногда даты выдачи аванса или зарплаты попадают на выходные или нерабочие дни. И тогда работодатель обязан выплатить зарплату накануне. Например, в организации установлена дата выплаты зарплаты на 23-е число каждого месяца, а 23.01.2021 года выпадает на субботний день. Как выдается аванс в этом случае? Работодатель обязан рассчитаться с работниками в пятницу, 22.01.2021.

Возможна ситуация, когда работодатель по своей воле решит выплатить аванс заранее в не установленную для этого мероприятия дату. ТК не содержит ограничений на досрочную выплату аванса или зарплаты. Но трудинспекция при проверке может посчитать такой метод нарушением, поскольку формально срок до следующей выплаты зарплаты будет больше, чем полмесяца. Поэтому при выдаче аванса лучше придерживаться установленных сроков. Либо и следующую часть тогда выдать раньше, чтобы уложиться в 15 дней (письмо Минтруда от 25.01.2019 № 14-1/ООГ-461).

Подробнее о позиции чиновников по этому вопросу мы писали здесь.

Можно ли выплатить аванс раньше установленного срока по заявлению работника? Как уже было отмечено выше, прямого запрета ТК не содержит. Но ответ на данный вопрос зависит от величины запрашиваемого сотрудником аванса.

Если работник при зарплате в 30 000 руб. просит выдать ему 100 000 руб. в счет будущей зарплаты, то, во-первых, работодатель несет высокие риски, ведь сотрудник может уволиться, не отдав всю сумму. Во-вторых, трудинспекция может оштрафовать за нарушение требования о выдаче зарплаты каждые полмесяца. А с налоговиками, скорее всего, возникнет спор о сроках и порядке уплаты НДФЛ.

При выдаче аванса, как мы уже выяснили, НДФЛ не удерживается. А если по итогам месяца зарплаты к выплате не будет, то и НДФЛ удерживать будет не из чего. Также налоговики могут расценить выплаченный аванс как беспроцентный заем и начислить сотруднику НДФЛ по ставке 35% от экономии на процентах. А организации выставят штраф за невыполнение обязанности налогового агента.

Как правильно отразить досрочную зарплату в 6-НДФЛ, читайте здесь.

Образец табеля за 1 половину месяца

Закон N 402-ФЗ) прямо следует, что первичный учетный документ может составляться как на бумажном носителе, так и в виде электронного документа*(1), подписанного электронной подписью*(2), либо одновременно и в бумажном, и в электронном виде.Кроме того, п. 7 Инструкции по применению единого плана счетов бухгалтерского учета для государственных органов власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной приказом Минфина РФ от 01.12.2010 N 157н, определено, что первичные и сводные учетные документы составляются на бумажных носителях или, при наличии технических возможностей субъекта учета, на машинных носителях — в виде электронного документа с использованием электронной подписи (далее — электронный документ).

Как заполнить табель за первую половину месяца?

Из сказанного можно заключить, что, независимо от количества рабочих дней в месяце, табель за первую половину месяца заполняется с 1 по 15 число. Образец табеля за половину месяца: Табель учета рабочего времени (фрагмент). Сотрудник является внутренним совместителем Аналогично заполняется табель за вторую половину месяца, но в графе половина месяца надо указать II и итого за месяц проставляется суммарно отработанное время работником уже за месяц. Подоходный налог согласно пункту 3 статьи 226 Налогового кодекса РФ Вы выплачиваете при выплате заработной платы за месяц. Подробности в материалах Системы Кадры:

- Ситуация: Нужно ли составлять отдельный табель для начисления аванса

… Работодатель обязан вести учет времени, фактически отработанного каждым сотрудником (ч. 4 ст. 91 ТК РФ).

Ответственность за невыдачу или несвоевременную выплату аванса

Выплата аванса позже установленного локальными нормативами срока (или невыплата аванса вообще) подпадает под действие ст. 142 ТК РФ, согласно которой работодатель и должностные лица несут административную ответственность по п. 6 ст. 5.27 КоАП:

- от 1 000 до 5000 руб. для ИП;

- от 10 000 до 20 000 руб. для должностных лиц работодателя;

- от 30 000 до 50 000 руб. для юрлиц.

ВАЖНО! Работодатель будет оштрафован за невыплату аванса даже в том случае, когда у него есть письменное заявление работника о выплате заработной платы 1 раз в месяц, т. к. такой подход противоречит ст. 136 ТК РФ.

Кроме того, за несвоевременную выплату заработной платы, включая аванс, работодатель понесет материальную ответственность в виде компенсации за каждый день задержки в размере 1/150 от ключевой ставки ЦБ (ст. 236 ТК РФ).

Как рассчитать компенсационную выплату за задержку зарплаты, узнайте в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Табель на аванс по зарплате: нужен или нет

- Назначение ответственного (или ответственных) за ведение табеля.

- Необходимость ведения отдельных табелей по подразделениям.

- Утверждение дополнительных кодов для выходов или невыходов на работу.

- Утверждение порядка отражения данных в табеле: все факты присутствия/отсутствия или только невыходы.

- Определение порядка отражения данных по выходам/невыходам в сложных или нестандартных ситуациях.

Заполнение формы Т-13 В заголовочной части формы Т-13 приводятся данные о работодателе (наименование, код ОКПО, название подразделения), номер и дата документа, период, за который он составлен. Основанием для внесения работника в табель является приказ о его приеме на работу, а для исключения – приказ на увольнение. Данные по Ф. И. О. каждого сотрудника указываются полностью.

Образец табеля за 1 половину месяца

Однако после внесения всей необходимой информации его все равно придется распечатать для подписей ответственных лиц. Форма Т-13. Особенности формы Начнём с формы Т-13, которая используется для ведения табеля учёта рабочего времени сейчас куда чаще. Унифицированная форма Т-13 или электронный табель учета рабочего времени хорошо знакома работникам отдела кадров.

Это не единственный, но, определенно, самый стандартный способ учитывать проработанные часы. Если вы ведете учет вручную, следует использовать форму Т-12. Табель учета рабочего времени — привычный инструмент для отслеживания посещаемости сотрудников.

Форма Т-13 позволяет фиксировать в деталях причины неявки на работу, включая отпуски студентов на время сессии, повышение квалификации и несколько типов отпуска по нетрудоспособности. Срок, за который заполняется документ, может быть менее 31 дня. Рассмотрим, в чем его особенности и где найти эту форму. Когда применяется форма Т-13 Утверждение порядка ведения формы Т-13 Заполнение формы Т-13 Где взять коды для формы Т-13 Когда применяется форма Т-13 Вести учет рабочего времени своих сотрудников обязан каждый работодатель (ст. 91 ТК РФ). Он может использовать для этого любую подходящую к особенностям режима своей работы форму, в том числе разработанную им самим.

Существуют 2 формы, утвержденные одним постановлением Госкомстата, которые можно применять для целей учета отработанного времени либо в неизмененном, либо в доработанном виде:

- Форма Т-12, 1-й раздел которой построен как табель учета рабочего времени.

- Форма Т-13, которая, собственно, и называется табелем учета рабочего времени.

Форма Т-13 утверждена постановлением Госкомстата РФ от 05.01.2004 № 1. Скачать ее можно на нашем сайте.

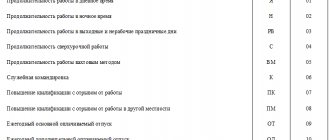

Остальные обозначения и коды

Приведем буквенные обозначения, используемые в табеле учета рабочего времени, в виде таблиц.

Присутствие на рабочем месте:

| Я | Работа в дневное время |

| Н | В ночное время |

| РВ | Работа в выходные и праздники (используется, если сотрудник выходит на работу в дни, объявленные нерабочими в связи с карантином |

| С | Сверхурочная |

| ВМ | Вахтовым методом |

ВАЖНО!

Удаленная и дистанционная работа в табеле отмечается теми же обозначениям, что и обычная. Если сотрудник на удаленке отработал полный рабочий день, в верхней строке указывайте Я (или 01 при цифровом обозначении), а в нижней — количество фактически отработанных часов по норме рабочего времени.

Командировки и повышение квалификации:

| К | Служебная командировка |

| ПК | Повышение квалификации с отрывом от труда |

| ПМ | Повышение квалификации с отрывом от труда в другой местности |

Отсутствие на рабочем месте:

| Б | Временная нетрудоспособность (больничный) с выплатой пособия (используется и в том случае, если работник находится на карантине) |

| Т | Временная нетрудоспособность без выплаты пособия |

| ЛЧ | Сокращенный рабочий день в предусмотренных законом случаях |

| ПВ | Вынужденный прогул при незаконном отстранении (увольнении) |

| Г | Неявка в связи с исполнением государственных (общественных) обязанностей |

| ПР | Прогул без уважительных причин |

| НС | Режим неполного рабочего времени |

| В | Выходные и праздничные нерабочие дни (ставится и для случаев установления нерабочих дней в связи с карантином) |

| ОВ | Дополнительный оплачиваемый выходной |

| НВ | Дополнительный неоплачиваемый выходной |

| ЗБ | Забастовка |

| НН | Невыясненная причина неявки |

| РП | Простой по вине работодателя |

| НП | Простой по не зависящим ни от кого причинам |

| ВП | Простой по вине работника |

| НО | Отстранение от работы (оплачиваемое) |

| НБ | Остранение без сохранения ЗП |

| НЗ | Приостановка работы при задержке ЗП |

ВАЖНО!

Если работник выходит на работу в дни, объявленные президентом как нерабочие в связи с карантином по коронавирусу (30.03-03.04.2020), в табеле рекомендуется ставить код РВ с указанием отработанных часов.

Приведем только основные цифровые коды видов оплаты труда (полный перечень — в приказе ФНС России от 13.10.2006 № САЭ-3-04/[email protected]):

| 2000 | Трудовые выплаты (ЗП, вознаграждения) |

| 2010 | Выплаты по гражданско-правовым договорам |

| 2012 | Отпускные |

| 2300 | Больничное пособие |

| 2530 | Оплата в натуральной форме |

| 2760 | Материальная помощь при увольнении и выходе на пенсию |

| 3020 | Проценты по вкладам |

Образец табеля за 1 половину месяца форма 0504421

Табель учёта рабочего времени предназначен для внесения сведений о фактически отработанном сотрудниками организаций времени. Надо сказать, что бланк табельного учета не является строго обязательным – в принципе, он может быть произвольным, то есть каждое предприятие вольно применять собственный табельный бланк при возникновении такой необходимости. Однако форма разработана и рекомендована к применению Госкомстатом РФ и является предпочтительной. ФАЙЛЫСкачать пустой бланк формы Т-13 .xlsСкачать образец заполнения формы Т-13 .xlsи образец формы Т-13 в архиве .zipСкачать пустой бланк по форме Т-12 .docСкачать образец заполнения формы Т-12 .doc Кто заполняет табель учета рабочего времени Бланк заполняется либо работником отдела кадров, либо руководителем структурного подразделения, либо специально нанятым для этой функции табельщиком. Согласно нормам ст. 136 ТК РФ работодатель обязан извещать в письменной форме каждого работника при выплате заработной платы: 1) о составных частях заработной платы, причитающейся ему за соответствующий период; 2) о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику; 3) о размерах и об основаниях произведенных удержаний; 4) об общей денежной сумме, подлежащей выплате. Заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором. Для справки. Следует сказать, что иногда ответственные за заполнение табеля лица, вносят в него только те сведения, которые касаются дней, когда сотрудник отсутствовал на рабочем месте. Однако, такой вариант может повлечь кадровые и бухгалтерские ошибки, поэтому пользоваться им не целесообразно. Дата и подписи ответственных лиц После того, как табель учета рабочего времени заполнен, сотрудник, ответственный за него, должен указать свою должность, а также проставить в соответствующих ячейках подпись с обязательно расшифровкой.

Это интересно: Несчастный случай на производстве

Утвердить табель должен и руководитель структурного подразделения или директор предприятия – тоже с указанием должности и подписью с расшифровкой.

Пошаговая инструкция заполнения

Применяются два правила заполнения табеля учета рабочего времени, выбор делает работодатель:

- сплошное заполнение — каждый день отмечаются все явки и неявки;

- заполнение по отклонениям — отмечаются только опоздания, неявки.

Приведем инструкцию, как вести табель рабочего времени вручную, — для формы Т-13 методом сплошного заполнения.

Шаг 1. Название организации и структурного подразделения

Вверху вписывают название фирмы (Ф.И.О. ИП) и наименование структурной единицы: например, отдел продаж, отдел маркетинга, производственный отдел и т. п.

Шаг 2. Код по ОКПО

ОКПО — Общероссийский классификатор предприятий и организаций. Содержится в базах Росстата, состоит из:

- 8 цифр — для юрлиц;

- 10 цифр — для ИП.

Шаг 3. Номер документа и дата составления

Номер документу присваивается по порядку.

Датой составления обычно является последний день отчетного месяца.

Шаг 4. Отчетный период

Табель сдают за месяц — период с первого по последнее число июня в нашем случае.

Шаг 5. Информация о работнике

Для каждого сотрудника отдела заполняется отдельная строка. Указывают порядковый номер, фамилию и должность работника.

Табельный номер присваивается каждому работнику и используется во всех внутренних документах учета. Сохраняется за сотрудником на все время работы в организации и не передается другому человеку еще несколько лет после увольнения.

Шаг 6. Сведения о явках и количестве часов

Для заполнения информации о явках и неявках сотрудников используют сокращенные условные обозначения. Их список вы найдете в конце статьи в отдельном пункте. В нашем примере для работника Петрова А.А. использованы 4 сокращения:

- Я — явка (в случае явки в нижней ячейке записывают количество отработанных часов);

- В — выходной;

- К — командировка;

- ОТ — отпуск.

Шаг 7. Итоговое количество дней и часов за месяц

Вот как правильно считать часы в табеле рабочего времени организации:

- в 5-й графе указывают число отработанных дней и часов за каждые полмесяца;

- в 6-й графе — итоговое число дней и часов за месяц.

Шаг 8. Сведения для начисления зарплаты

Код вида оплаты определяет конкретный вид денежной выплаты, зашифрованный цифрами. Полный список кодов смотрите в конце статьи. В примере использованы:

- 2000 — зарплата (оплата труда);

- 2012 — отпускные.

Корреспондирующий счет — бухгалтерский счет, с которого списываются затраты на указанный вид оплаты труда. В нашем случае счет списания зарплаты, командировочных выплат и отпускных один и тот же.

В столбце 9 указывается количество проработанных дней или часов по каждому виду оплаты труда. В нашем случае в верхнюю ячейку внесены дни явки и командировки, в нижнюю — дни нахождения в отпуске.

Если ко всем работникам в течение месяца применим один вид оплаты труда (зарплата), то код вида оплаты и номер счета пишут сверху, графы 7 и 8 оставляют пустыми, указывая только отработанные дни или часы в графе 9. Вот таким образом:

Шаг 9. Сведения о причинах и времени неявки

Графы 10-12 содержат код причины неявки и количество часов отсутствия. В нашем примере работник отсутствовал 13 дней:

- 3 дня — в связи с командировкой;

- 10 дней в отпуске.

Шаг 10. Подписи ответственных лиц

Табель подписывают в конце месяца:

- сотрудник, ответственный за ведение;

- руководитель отдела;

- кадровый работник.

Табель учета рабочего времени на первую половину месяца

Табель учета рабочего времени — заполнение образца Руководство вправе назначить любого для выполнения этой задачи. Для этого издаётся приказ с указанием должности и фамилии ответственного лица. Если приказ о назначении такого работника не выпущен, то обязанность вести учёт должна быть прописана в трудовом договоре. Иначе требовать от сотрудника ведения учёта неправомерно. В крупных организациях в каждом отделе назначается такой работник. Он заполняет в течение месяца бланк, отдаёт на подпись начальнику отдела, тот в свою очередь, проверив данные, передаёт форму кадровику. Сотрудник отдела кадров сверяет информацию, заполняет на её основе необходимые для своей работы документы, подписывает табель и передаёт бухгалтеру. В маленьких фирмах такая длинная цепочка не соблюдается — табель учёта ведёт кадровый работник, а затем сразу передаёт в бухгалтерию.

Как заполнить табель за первую половину месяца?

Однако появится уточнение: « Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена». Т.е. и новая редакция ст. 136 ТК РФ не предусматривает предоплату по заработной плате.

Понятие «аванс» в основном используется в бухгалтерской литературе и некоторых разъяснениях Роструда. Установление авансирования действующим законодательством не запрещено. Но в таком случае работодатель несет определенные риски, связанные с возвратом излишне выплаченных сотрудникам сумм.

В рамках ст. 136 ТК РФ корректнее говорить именно о расчетах с сотрудниками за первую и вторую половину месяца.

НДФЛ при выдаче аванса сотрудникам

Но если дата выплаты аванса установлена на 30-е число и оно является последним днем месяца, не исключены проблемы, т. к. налоговики могут признать последний день месяца датой фактического получения дохода, а судьи могут их поддержать (см. определение ВС от 11.05.2016 № 309-КГ16-1804). Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Оклад менеджера по продажам — 25 000 руб. Он работает в режиме пятидневки по 8 часов в день. Доплата к окладу, в зависимости от объема продаж по итогам месяца, может быть от 5000 до 20 000 руб. В первой половине сентября 2021 г. — 11 рабочих дней. Сотрудник отработал их полностью. Кроме того, в связи с выездом к клиентам он отработал 2 выходных дня по 6 часов. Если продолжительность трудового дня (смены) является неизменной, можно регистрировать только отклонения, поскольку условиями трудового договора или правилами внутреннего трудового распорядка определено количество рабочих часов на каждый день работы.

Как составить табель за половину месяца?

Перед тем как отмечать отпуск в табеле учёта рабочего времени, важно знать следующие моменты:

- какой именно вид отпуска проставлять;

- период отпуска — с какого по какое число отдыхает работник;

- каким методом заполняется табель — сплошным или регистрируются только отклонения.

Разные виды отпуска обозначаются в табеле такими сокращениями: ОТ очередной оплачиваемый отпуск ОД дополнительный оплачиваемый ДО административный (без сохранения ЗП) У учебный с сохранием ЗП УВ учебный без отрыва от производства (сокращенный день) УД учебный без сохранения ЗП Р по беременности и родам ОЖ по уходу за ребёнком до 3 лет ОЗ без сохранения ЗП в предусмотренных законом случаях ДБ дополнительный без сохранения ЗП При использовании обоих методов заполнения табеля условное обозначение отпуска проставляется за каждый день отсутствия работника.

Форма т-13. табель учета рабочего времени

Чем отличаются формы N Т-12 и N Т-13 Табеля учёта рабочего времени Отличаются две утверждённые формы тем, одна из них (Т-13) используется в учреждениях и фирмах, где установлен специальный турникет — автоматическая система, контролирующая явку сотрудников. А форма Т-12 считается универсальной и содержит, кроме того, дополнительный Раздел 2. В нем можно отражать расчёты с работниками по оплате труда.

Но если фирма ведёт расчёты с персоналом как отдельный вид учёта, раздел 2 просто остаётся пустым.

Табель на аванс по зарплате: нужен или нет

Это значит, что при выплате аванса необходимо учитывать фактическое присутствие сотрудников на рабочем месте, то есть ориентироваться на данные табеля. Законодательство обязанности оформлять отдельный табель для выплаты аванса не предусматривает. Поэтому каждая организация вправе самостоятельно определить порядок формирования табеля.

На практике применяют два подхода:

- составляют единый табель помесячно и согласовывают порядок передачи табеля в бухгалтерию два раза в месяц: для начисления аванса и по итогам месяца;

- составляют отдельные табели на каждые полмесяца с указанием периода.

Конкретный порядок составления и подачи в бухгалтерию табеля учета рабочего времени следует закрепить в локальных нормативных актах организации, где прописан порядок начисления и выплаты зарплаты (ст. 8 ТК РФ).

Итоги

Заработная плата должна выплачиваться работникам 2 раза в месяц: с 16-го по 30-е число — авансовая часть, с 1-го по 15-е число — итоговая часть заработной платы. Сроки выплаты аванса, а также алгоритм его исчисления устанавливаются работодателем самостоятельно. При выплате аванса удерживать и перечислять НДФЛ в бюджет не нужно.

Источники:

- Трудовой кодекс РФ

- Налоговый кодекс РФ

- КоАП РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.