Упрощенная система известна достаточно простым учетом и отчетностью. Если у предпринимателя нет работников, то свои доходы и расходы он отражает в КУДиР, а раз в год сдает декларацию по УСН. Бухгалтерскую отчетность ИП не ведет, это обязанность только организаций.

Но если работники есть, то ИП на УСН обязан сдавать ту же самую отчетность за работников, что и другие работодатели, а уж ее назвать простой никак нельзя. Что надо платить, вести и сдавать ИП с работниками в 2021 году?

Учитывая, что полноценная бухгалтерия предпринимателям не нужна, под ведением бухгалтерского учета ИП мы будем подразумевать только налоговый учет и отчетность по работникам. Отчетность ИП на УСН с работниками в 2021 году включает в себя отчеты в ИФНС и в фонды – Пенсионный и соцстрахования. Кроме того, ежемесячно работодатели выплачивают за своих работников страховые взносы. Мы расскажем в этой статье о том, какую отчетность сдает ИП на УСН с работниками в 2021 году.

Виды отчетов

Законодательство РФ предусматривает для частного бизнеса сдачу отчетов для нескольких органов. Виды отчетов, сроки подачи, правила заполнения зависят от формы налогообложения и наличия сотрудников на предприятии. Таким образом, согласно Приказу Минфина России № 66 н от 02.07.2010 (ред. 06.03.2018), основные типы деклараций для всех ИП:

- Налоговы декларации: бланки 2-НДФЛ, 3-НДФЛ, 4-НДФЛ, 6-НДФЛ, НДС.

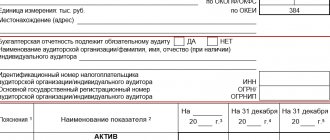

- Финансовая или бухгалтерская отчетность. Включает бухгалтерский баланс (ОКУД 0710001), результаты финансовой деятельности (ОКУД 0710002), отчеты о переменах в капитале (ОКУД 0710003) и о перемещении материальных средств (ОКУД 0710004), 4-ФСС.

- Статистическая отчетность. Это анкеты-бланки, которые ежемесячно либо ежеквартально предприниматели подают в Федеральную службу статистики РФ (Росстат). Содержимое анкет помогает выявить основные проблемы в сфере торговли и услуг определенного сектора, а также отследить своевременную уплату средств в налоговый бюджет. Обязательные бланки для подачи независимо от схемы обложения налогами (СНО): 1-ИП, 1-ИП (торговля), ПМ-пром.

- Нулевая отчетность. Отчет сдают, если в налоговом периоде не было денежных оборотов. Если на предприятии есть сотрудники, то отчеты в ПФР (СЗВ-М) и ФСС (4-ФСС) по страховым взносам подают в любом случае.

Согласно ст. 6 ФЗ № 402 от 06.12.2011 (ред. 29.07.2018), ИП, ведущему частную практику, разрешено не вести бухучет, соответственно, сдавать ничего не нужно. Но учет прихода средств и затрат, который отражается в специализированной книге, бизнесмен вести обязан.

Иногда предпринимателю удобнее отчитываться перед Росстатом и ФНС, тогда предпочтительнее применять упрощенный способ ведения бухучета, включающий в себя отчетную финансовую документацию.

Учитывая налоговые обязательства перед государством, бизнесмен отчитывается перед налоговиками, а также Росстатом минимальным отчетным пакетом.

Справка 2-НДФЛ

По итогам года сведения об удержании и уплате НДФЛ с сотрудников нужно представить в ИФНС в справке 2-НДФЛ. Форму справки утвердил приказ ФНС № ММВ-7-11/566 от 02.10.2018 года.

Форма 2-НДФЛ — это справка по каждому сотруднику о том, сколько налоговый агент ему заплатил и сколько удержал налога за прошедший год. Ибрагиму нужно сдавать этот документ не позднее 1 апреля.

Однако если по каким-то причинам налоговый агент не мог удержать НДФЛ, он должен отчитаться об этом не позднее 1 марта.

Справка 2-НДФЛ может понадобится сотруднику или подрядчику компании. И работодатель должен выдать ее:

- сотруднику — по устной или письменной просьбе – в течение трех дней со дня обращения;

- физлицу, которое получало облагаемую НДФЛ оплату от компании — в течение 30 дней со дня обращения.

Также справку о доходах предоставляют физлицу в день увольнения из компании.

Если Ибрагим просрочит сдачу 2-НДФЛ в налоговую, фирму Евгения могут оштрафовать ст. 126 НК РФ на 200 рублей за каждый документ, который сдан не вовремя. То есть, Евгению придется уплатить 600 рублей штрафа (200 * 3). Немного, но если вырастет штат, вырастит и штраф.

Примечание: ИП без работников справку 2-НДФЛ сдавать не нужно. Если в компании трудится 25 человек или больше, отчет сдают в форме электронного документа и подписывают квалифицированной ЭП.

Какие отчеты сдают ИП с работниками и без них

Налоговый Кодекс РФ разъясняет каждый вид схемы обложения налогами, типы отчетной документации. Предприниматель подает декларации и заполняет бланки для налоговых, статистических служб в зависимости от СНО.

Пользоваться определенной схемой может не каждый владелец частного бизнеса, так как некоторые сферы занятости не рассчитаны на определенную систему СНО. Например, сельскохозяйственное производство ведут только по ЕСХН. Таблица ниже разъясняет виды отчетов, соответствующие каждому виду схемы обложения налогами.

| СНО | Обязательная отчетность для ИП без сотрудников | Дополнительные отчеты ИП с работниками |

| УСН (гл. 26.2 НК РФ) |

|

|

| ПСН (гл. 26.5 НК РФ) | ㅡ |

|

| ЕНВД (гл. 26.3 НК РФ) |

|

|

| ЕСХН (гл. 26.1 НК РФ) | КНД 1151059 |

|

| ОСНО |

|

|

Нулевую декларацию подают ИП, работающие по УСН, по утвержденной форме КНД 1152017. При движении средств в налоговом периоде бланк является полноценным отчетом, а при нулевых показателях ㅡ нулевым.

Сколько сотрудников может нанять ИП

Предприниматель может нанять столько сотрудников, сколько положено по закону, с учетом вида предпринимательской деятельности. Например, если компания работает на патенте, то может нанять не больше 15 человек сотрудников. На УСН и вмененке — не больше 100 человек.

Если индивидуальный предприниматель взял в штат больше 100 человек, то он больше не на УСН, а на ОСНО — основной системе налогообложения.

Сдача отчетности ИП с работниками осложняется количеством этих самых работников. Чем их больше, тем сложнее сдавать отчетности ИП. В крупных компаниях отчеты сдает штат бухгалтеров. У маленьких компаний нет возможности содержать бухгалтерию, поэтому они нанимают бухгалтера на удаленке, к которому обращаются только по необходимости.

отчетность ип с работниками в 2021 году отчетность ип за работников в 2021 сдача отчетности ип с работниками отчетность ип в пфр за работников отчетность ип на псн с работниками отчетность в пфр ип с работниками отчетность за работников ип в 2021 году отчетность ип с сотрудниками в 2021 году куайринг будет в 5 раз дешевле эквайринга куайринг будет в пять раз дешевле эквайринга бесплатные сайты по поиску сотрудников в москве стоит ли искать работу во время коронавируса можно ли найти работу во время карантина можно ли найти работу в период коронавируса можно ли устроиться на работу при коронавирусе стоит ли менять работу в период коронавируса стоит ли менять работу во время коронавируса принимают ли на работу во время коронавируса можно ли сейчас устроиться на работу коронавирус устраиваться ли на работу во время коронавируса будет ли удаленная работа из за коронавируса сервисы по отчетности индивидуальных предпринимателей облагается ли эквайринг ндс на общей системе налогообложения кассовый аппарат при применении упрощенной системы налогообложения патентная система налогообложения для самозанятых граждан кассовый аппарат при патентной системе налогообложения упрощенная система налогообложения кассовый аппарат законопроект о системе налогообложения самозанятых новая система налогообложения для самозанятых система налогообложения для самозанятых граждан спецрежим налогообложения для самозанятых граждан система налогообложения без кассового аппарата отчеты упрощенная система налогообложения самозанятые новый режим налогообложения режим налогообложения для самозанятых система налогообложения для самозанятых проект налогообложения самозанятых самозанятые налог от сдачи квартиры декларация для самозанятых лиц налог с самозанятых граждан рф как будет рассчитываться налог налог для самозанятых граждан рф 2021 в каких регионах налог для самозанятых граждан рф 2020 что это такое налог для самозанятых граждан рф 2021 что это значит налог для самозанятых граждан рф 2021 виды деятельности как будет взиматься налог с самозанятых граждан рф налог на самозанятых граждан 2021 закон планка доходов налог с самозанятых граждан рф как будет рассчитываться налог для самозанятых граждан рф 2021 кого коснется налог для самозанятых граждан рф 2021 что это налоговый вычет 18000 на ккм нк самозанятые определение в нк бухгалтерия для ооо на усн без работников ккт для енвд без работников енвд без работников касса штрафы для самозанятых неоформленных в налоговой работников отчетность индивидуального предпринимателя без работников может ли самозанятый нанимать работников самозанятое население налоги и взносы в 2021 году будут ли самозанятые платить взносы в пфр взносы в пфр для самозанятых граждан взносы в пфр самозанятых 2021 самозанятые взносы в пфр могут ли снт принимать взносы в кассу должны ли самозанятые граждане платить страховые взносы платят ли самозанятые страховые взносы в пенсионный сроки постановки на учет контракта валютный контроль обязан ли индивидуальный предприниматель вести бухгалтерский учет должен ли индивидуальный предприниматель вести бухгалтерский учет как вести бухгалтерский учет ооо на енвд учет кассового аппарата при усн учет процентов по овердрафту усн учет доходов самозанятых договор в валюте оплата в рублях учет у покупателя информация фнс россии о постановке на учет самозанятых граждан договор в валюте оплата в рублях учет у поставщика договор займа между юридическими лицами бухгалтерский и налоговый учет безналичные конверсионные операции по поручению клиента и их учет кассовый аппарат поставить на учет в налоговой документы учет банковских гарантий у принципала в бухгалтерском учете постановка на учет кассового аппарата в налоговой учет банковских гарантий у бенефициара по мсфо как встать на учет в качестве самозанятого как встать на учет как самозанятый гражданин кассовый аппарат для енвд с какого года нужно нужно ли снимать кассовый аппарат с учета нужно ли применять кассовый аппарат при енвд нужно ли иметь ккт при усн ооо нужно ли применять кассовый аппарат при усн нужно ли применять ккм при усн нужно ли регистрировать ккм при усн нужно ли применять ккт при усн займы между юр лицами нужно ли начислять проценты ежемесячно заимодавцу что нужно чтобы закрыть расчетный счет в банке юридическому лицу что нужно для открытие счета в банке для юридических лиц оплата по эквайрингу нужно ли пробивать чек по кассе онлайн что нужно чтобы взять кредит на бизнес с нуля ведение бухгалтерии ооо на осно самостоятельно осно услуги населению кассовый аппарат бухучет овердрафта на осно как снять зет отчет на кассовом аппарате как снять z отчет на кассовом аппарате отчет в банк по валютным операциям как снять отчет на кассовом аппарате как называется счет зарплатной карты для декларации уплата страховых взносов самозанятым населением самозанятые уплата страховых взносов какой штраф для самозанятых граждан рф предусмотрен черный список цб рф юрлиц рф страхование вкладов юридических лиц в банках рф 2020 изменения сумма когда вступает в силу закон о самозанятых гражданах в рф банки россии рейтинг надежности 2021 цб рф на сегодня законопроект о самозанятых гражданах рф когда вступит в силу как снять ккт с учета в налоговой в 2021 году кассовый аппарат для ооо на усн закон до 2021 года нужна ли касса для ооо на усн в 2021 году онлайн касса для усн в 2021 году изменения свежие новости применение ккм при усн в 2021 году для ооо кассовый аппарат для ооо при усн в 2021 году онлайн кассы для ооо на усн в 2021 году онлайн кассы для усн в 2021 году последние новости контроль доходов самозанятых банковская гарантия на обеспечение исполнения контракта 44 фз сроки статья банковская гарантия на обеспечение исполнения контракта 44 фз сроки срок банковской гарантии по 44 фз 2 месяца налог на доходы самозанятых составит 4 процента закон о самозанятости населения 2021 как считать эти 4 процента требования к банковской гарантии по 44 фз в 2021 году изменения по банковской гарантии с 2021 года по 44 фз изменения в банковской гарантии по 44 фз в 2021 году банковская гарантия на обеспечение исполнения контракта 44 фз что это ккт онлайн касса под фз 54 с фн в комплекте какие банки имеют право выдавать банковские гарантии по 44 фз срок возврата банковской гарантии по 44 фз при обеспечении контракта ведение бухгалтерии ооо на есхн самостоятельно срок действия банковской гарантии менее срока подачи заявок срок подачи подтверждающих документов для валютного контроля ооо на усн доходы минус расходы покупка авто в кредит расходы на онлайн кассы при усн доходы минус расходы оплата банковской гарантии при усн доходы минус расходы налог на доходы самозанятых россиян как будут контролировать доходы самозанятых как будут отслеживать доходы самозанятых самозанятое что это такое в налоговую инспекцию кассовые аппараты с передачей данных в налоговую офд какие данные передаются в налоговую уведомление о самозанятости в налоговую штраф 1 от суммы лимита банковской гарантии штраф за самозанятость в полную сумму дохода штраф за непредоставление документов в валютный контроль валютный контроль штраф за нарушение срока поставки какой штраф за работу без кассового аппарата кассовый аппарат не зарегистрирован в налоговой штраф штраф за прием наличных без кассового аппарата займ между юридическими лицами с ндс или без ндс проценты по договору займа между юридическими лицами облагаются ндс ндс при товарном займе между юридическими лицами договор займа между юридическими лицами ндс облагается ндс в договоре займа между юридическими лицами займ товаром между юридическими лицами ндс беспроцентный займ между юридическими лицами ндс как снять ккм с учета в налоговой 2021 как снять с учета ккт в 2021 году валютный контроль сроки предоставления документов 2020 закон о самозанятых гражданах россии на 2021 год виды деятельности закон о самозанятых гражданах с 1 января 2021 года текст закон о самозанятых гражданах россии на 2021 год последние новости топ 10 банков россии по данным центробанка на 2021 год топ 30 банков россии по данным центробанка на 2021 год топ 50 банков россии по данным центробанка на 2021 год для каких видов деятельности до 2021 не нужна онлайн касса требования к банкам выдающим банковские гарантии с 1 января 2021 помощь малому бизнесу от государства в 2021 году 1000000 рублей самозанятые граждане налогообложение в 2021 году отзывы и виды деятельности открыть расчетный счет в банке для ооо за 1 день требования к банкам выдающим банковские гарантии с 1 июня 2021 открыть счет в банке для юридического лица за 1 день открытие счета в банке для юридических лиц за 1 день как закрыть счет в банке юридическому лицу в 2020 году минимальная процентная ставка по договору займа между юр лицами 2021 минимальный процент по займам между юридическими лицами в 2021 году банковская гарантия с 01 07 2021 по 44 фз открытие расчетного счета для ооо сроки с момента регистрации открытие расчетного счета для ооо после регистрации сроки закрытие счета в банке юридического лица сроки закрытие расчетного счета при ликвидации ооо сроки сбербанк открыть расчетный счет для ооо сроки возврат денег через терминал на карту сроки открытие расчетного счета для ооо сроки новости онлайн кассы исключения и сроки онлайн кассы для медицинских учреждений сроки сроки предоставления сведений о валютных операциях валютный контроль снятие контракта с учета в банке как снять ккт с учета в налоговой снять кассовый аппарат с учета в налоговой вид банковской кассы предназначенной для учета денег снятие кассового аппарата с налогового учета

Что такое КУДиР

КУДиР ㅡ книга учета доходов и расходов, необходимая участникам УСН. В книгу вносят записи согласно предписаниям Приказа Минфина России № 135 н от 22.10.2012 (ред. 07.12.2016). В документ входит титульник и пять отделов, в которых отражаются:

- выручка от реализации и затраты предприятия;

- подсчет затрат на покупку и создание средств, которые учитываются при подсчете налоговой базы;

- подсчет убытка в суммарном размере, который ведет к убавлению пошлины;

- прочие затраты, уменьшающие размер налога;

- торговый сбор, убавляющий налог, который рассчитан к оплате.

В зависимости от типа «упрощенки» предприниматель заполняет разные отделы КУДиР. На «доходах» ㅡ 1 и 4, на «доходах минус расходах» ㅡ 1, 2, 3. Пятый оформляют предприниматели, на которых распространен торговый сбор.

КУДиР ведут в электронном виде или на бумажном носителе. Каждый год бизнесмен начинает новую книгу, а старую распечатывает, прошнуровывает и нумерует. На заключительной странице указывают дату окончания, предприниматель ставит подпись и, если есть, печать.

Страховые взносы

Евгений удерживает НДФЛ с зарплаты сотрудникам, то есть уменьшает выплаты на сумму налога. А вот выплачивать страховые взносы он должен сам. Из денег бизнеса или личных средств — он должен исполнить свои обязательства перед командой, которую нанял.

Страховые взносы нужно делать ежемесячно. Деньги перечисляют в ФНС и ФСС каждый месяц. Что это за выплаты?

- 22% — на обязательное пенсионное страхование. Уменьшается до 10%, если общая сумма выплат сотруднику в течение года превысит лимит. Для 2021 года лимит 1 150 000 рублей установлен постановлением Правительства № 1426 от 28.11.2018 года.

- 5,1% — на обязательное медицинское страхование.

- 2,9% — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Как и пенсионные взносы имеют предельную базу. Как только выплаты в 2019 году достигают 865 000 рублей, взносы больше не начисляют до конца года.

- От 0,2 до 8,5% — взносы на травматизм. Платят за сотрудников, оформленных по трудовому договору, а также за подрядчиков, в договоре с которыми содержится такое условие. Размер взноса зависит от группы профессионального риска предприятия.

Взносы на травматизм Ибрагим будет перечислять в ФСС, остальные — в ФНС. Затем налоговая распределит деньги по фондам.

Группа профессионального риска и размер взносов указаны в «Уведомлении о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» из ФСС. Его выдают при регистрации, а потом при ежегодном подтверждении основного вида деятельности. Правда, ИП подтверждает вид деятельности только при его изменении.

Взносы нужно переводить ежемесячно. Последний день — 15 число следующего месяца. Если оно приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день.

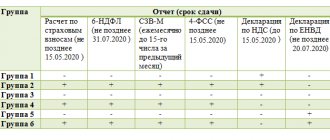

Сроки сдачи отчетности

Бизнесмена не предупреждают о сроках подачи деклараций. Каждый отчет подают в промежуток, утвержденный Законодательством РФ. Также на период влияет вид СНО. Бухгалтерский баланс ОКУД 0710001 и отчеты по финансовым результатам ОКУД 0710002 сдают в конце года. Отчетность сдают только те ИП, которые ведут бухучет. Основные декларации для каждой схемы налогообложения сдают в сроки, утвержденные НК РФ. Каждую декларацию подают в том месяце, квартале или году, который следует после отчетного. Сроки подачи отчетной документации для ИП:

- Декларация УСН КНД 1152017 ㅡ ежегодно до 30 апреля.

- ПСН отчитываются только «по сотрудникам», если таковые имеются. Это отчеты 4-ФСС, СЗВ-М. Сроки сдачи указаны ниже.

- Декларация ЕНВД КНД 1152016 ㅡ ежеквартально до 20 числа месяца.

- Декларация ЕСХН КНД 1151059 ㅡ ежегодно до 31 марта года.

- Главную декларацию для ОСНО ㅡ НДС ㅡ подают ежеквартально до 25 числа месяца.

Прочие отчеты:

- 3-НДФЛ ㅡ до 30 апреля каждого года.

- 4-НДФЛ сдают при получении первой выручки.

- 6-НДФЛ ㅡ до последнего числа месяца, следующего за отчетным промежутком.

- 4-ФСС «на бумаге» ㅡ ежемесячно до 20 числа того месяца, который следует за отчетным; в электронной форме ㅡ до 25 числа месяца, следующего за отчетным.

- СЗВ-М ㅡ до 15 числа каждого месяца после отчетного.

- 1-ИП ㅡ ежегодный отчет, который подают не позднее 2 марта того года, который идет за отчетным.

- ПМ-ПРОМ ㅡ ежемесячно не позже 4 числа.

Сроки подачи деклараций меняются практически каждый год. Поэтому стоит отслеживать актуальную информацию на специализированных ресурсах.

Налоговая отчетность ИП на ОСНО

Исходя из вышеизложенного, какую отчетность ИП в налоговую подает в первую очередь? При регистрации предпринимателя таким документом будет форма 4-НДФЛ. Именно по указанным в ней суммам предполагаемого дохода налоговая инспекция вычислит размер авансовых платежей по налогу на доходы. В основу расчета берется:

- Сумма полученного ежемесячного дохода, умноженная на количество месяцев работы в текущем году (для новых ИП).

- Сумма, отраженная в декларации 3-НДФЛ (для действующих ИП). При этом сравниваются показатели форм 4-НДФЛ и 3-НДФЛ. И если предполагаемый доход оказывается вдвое ниже полученного в прошлом году, то за основу расчета авансовых платежей берутся реальные цифры из декларации 3-НДФЛ.

Особые правила относительно заполнения декларации 3-НДФЛ:

- ее можно заполнять и от руки, но при этом почерк должен быть крупным и разборчивым;

- сумма налога отражается только в рублях (без копеек);

- в незаполненных графах обязательно ставятся прочерки.

Декларация по НДС учитывает информацию, полученную из счетов-фактур, книги покупок и продаж, других регистров, содержащих суммы налога. Особенность подачи отчетности по этому налогу состоит в том, что сдают ее только в электронном виде. При предоставлении декларации на бумаге, ее примут в налоговой, но предприниматель будет оштрафован.

Образцы форм, по которым сдается налоговая отчетность ИП в 2018 году были несколько видоизменены. Был принят обновленный образец декларации по НДС. В нем некоторые строки объединены, что упрощает его заполнение и вместе с тем требует от бухгалтера внимательного отношения. Изменения коснулись обязанности предпринимателей предоставлять уточняющий документ к декларации, где отражены исправления по отчетности за предыдущие годы. Таблица налоговых корректировок и строка налоговых обязательств теперь ведется в упрощенном виде.

НДС рассчитывается простым действием: из суммы к начислению вычитается сумма к вычету. Налог на имущество рассчитывается, исходя из суммы и ставки, не превышающей 2 процента. Этот платеж затрагивает личное имущество предпринимателя, используемое для получения прибыли.

Штрафы за несвоевременную сдачу

Согласно ст. 119 ФЗ № 146 от 31.07.1998 (ред. 03.08.2018) НК РФ ч. 1, если ИП вовремя не сдал ту или иную налоговую декларацию, то на бизнесмена возлагается штраф ㅡ 5% от начисленной суммы пошлины. В случае длительной просрочки ㅡ более месяца ㅡ 30% за каждый просроченный месяц, но не более 1000 рублей.

Согласно ст. 13.19 КоАП РФ, наказание ИП за просрочку статистической отчетности (ПМ-ПРОМ, 1-ИП, 1-ИП (торговля)):

- при первичном правонарушении ㅡ 10 000 − 20 000 рублей;

- при вторичном ㅡ 30 000 − 50 000 рублей.

Просрочка подачи отчетности в ПФР (СЗВ-М) карается штрафом в размере 500 рублей за каждого застрахованного гражданина. Ведение частного бизнеса независимо от схемы обложения налогами не уменьшает ответственности предпринимателя перед налоговыми и статистическими органами, но снижает требования к количеству документации. Выбор СНО напрямую влияет на ведение отчетности, но не каждая схема налогообложения распространяется на выбранную сферу деятельности.

Расчет и удержание НДФЛ

Не только компании, но и физлица делят доход с государством. Делается это посредством удержания налога на доходы — НДФЛ с доходов физлиц. Ставка налога в общем случае равна 13%.

Если физлицо является наемным работником или подрядчиком компании, то работодатель или заказчик становится налоговым агентом этого физлица. Она должна рассчитать, удержать и перечислить в ИФНС налог с зарплаты сотрудника.

Примечание: подрядчик в статусе ИП сам должен исчислить и уплатить НДФЛ с дохода за контракт, который оплачен заказчиком, будь то другой ИП или организация.

Но вернемся к нашим пельменям. Евгений тратит на зарплаты с учетом налога 80 000 рублей: 50 000 платит Ибрагиму, по 30 000 — подмастерью Никите. Зарплату он перечисляет дважды в месяц, в соответствии со ст. 136 ТК РФ.

НДФЛ считается от полной суммы зарплаты, но перечисляется только раз в месяц — не позже следующего дня после выплаты зарплаты по итогу месяца. Если этот день выпадает на выходной или официальный праздник, платеж переносят на ближайший рабочий день.

НДФЛ с отпускных и больничных нужно перечислить в бюджет не позднее последнего дня месяца, в котором доходы были выплачены.

Так сколько денег получат сотрудники Евгения на руки за полный месяц?

Рассчитаем зарплату Никиты: 30 000 – 30 000 * 13% = 26 100 рублей

А теперь зарплату Ибрагима: 50 000 – 50 000 * 13% = 43 500 рублей

Оба ежемесячно пополняют бюджет на сумму:

3 900 + 6 500 = 10 400 рублей

А еще Евгений платит 6% с дохода ИП за вычетом расходов, потому что использует режим налогообложение «Доходы минус расходы». В прошлом месяце он уплатил 7 080 рублей.

Куда эти 17 480 рублей уходят ежемесячно? На работу детских садов, школ, полиции и судов, на ремонт дорог и на социальные программы, поддержку малоимущих. Налоги идут в основном в бюджет региона, где зарегистрирована компания.

Все это Ибрагим объяснил Евгению и Никите. А Евгений пообещал, что в скором времени Ибрагим будет получать на руки 50 000 рублей, а Никита — 30 000 рублей. Как посчитать НДФЛ, отталкиваясь от заданного значения зарплаты? Ибрагим объяснит на своем примере.

Для этого нужно разделить сумму зарплаты, которую планируется выдавать на руки, на разницу между 100% и 13%:

50 000 : 87% = 57 470 рублей

Итак, налог посчитали и перечислили в казну. Что дальше? Ибрагим будет отчитываться об исполнении этой обязанности в ИФНС.

Индивидуальные предприниматели

Так, для начала необходимо вообще понять почему именно для индивидуального предпринимателя есть такая возможность снижать процент налога с шести до нуля. Это можно делать, потому что в упрощенной системе налогообложения действует статья 346.21 НК РФ.

Она гласит: «Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму…».

Реализуют это с помощью разных страховых взносов. Работает это так: налогоплательщик в течении года вносит небольшие суммы страховых взносов, а когда сдает отчетность ИП без работников, на сумму этих выплат уменьшает налог.

Отчётность ИП в Росстат

Так как органы статистики собирают данные о деятельности компаний, индивидуальным предпринимателям тоже нужно отчитываться перед ними о своей деятельности. Но здесь есть один момент — не все предприниматели обязаны отчитываться перед Росстатом, а только те, что есть в его списках. И тут возникает справедливый вопрос — как узнать, что ИП находится в этих списках? Здесь всё предельно просто — Росстат сам пришлёт уведомление, все отчётные формы, которые необходимо заполнить, и даже инструкции по их заполнению. Частота подачи отчётности зависит от масштабов бизнеса. ИП, которых нет в списках Росстата отчитываются один раз в пять лет.

Органы статистики изучают и собирают информацию о результатах деятельности предприятий

Способы сдачи отчётности по патенту

Если рассматривать способы сдачи отчётности, здесь нет каких-то особенностей для ИП, работающих на патенте. Нужно только учесть, что налоговая отчётность в виде Книги учёта доходов представляется в ИФНС только по отдельному запросу налоговиков.

В остальном все способы ничем не отличаются от общепринятых:

- все отчёты (к примеру, 6-НДФЛ по работникам) можно сдать лично, посетив налоговую инспекцию по месту регистрации ИП, в этом случае рекомендуется иметь с собой флешку с закаченными на неё отчётами, налоговики всё чаще требуют именно электронного формата при сдаче;

- второй способ предоставления отчётности — по электронному документообороту, для этого и во внебюджетных фондах, и, естественно, в ФНС РФ существуют специальные программные продукты;

- есть и «дедовский», но рабочий способ — отправить отчёты Почтой России, письмо оформляется с уведомлением и обязательной описью вложения, конечно, это самый длительный способ, но срок, указанный на почтовом штемпеле, является подтверждением сдачи отчётности.

По требованиям налоговиков, если количество трудоустроенных работников коммерческого предприятия не превышает 25 человек, то всю отчётность можно сдавать в том числе и на бумаге, но строго по утверждённым машиноориентированным формам. То есть любой отчёт можно заполнить от руки, а можно внести все данные на компьютере, отправить на печать и завизировать. Так как штат ИП на патенте не может превышать 15 человек, соответственно, и ограничений по способу подачи расчётов нет. Электронный способ только приветствуется налоговиками.

Отчётность по прочим налогам

Так как ИП могут вести практически любую деятельность, в процессе у них возникают обязательства по уплате и подаче отчётности по другим налогам. Например:

- транспортный налог,

- земельный налог,

- водный налог,

- платежи за пользование недрами.

Транспортный и земельный налог платятся ИП на основании уведомлений из налогового органа. Декларации по этим видам налогов подавать не нужно.

Декларация по водному налогу подаётся ежеквартально, как и расчёты платежей за пользование недрами.