Транспортный налог обязаны ежегодно вносить в казну все собственники автотранспорта, независимо от того пользуются они им или он пылится в гараже. Юридические лица самостоятельно начисляют налог, а граждане получают по почте налоговое извещение, в котором указана его сумма и сроки внесения платежа.

Тем не менее, все автовладельцы несут ответственность за своевременную и полную оплату налога. Как начисляется налог за неполный месяц владения машиной.

Порядок расчета транспортного налога за неполный год

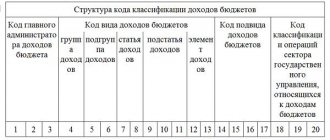

Дата публикации: 18.06.2013 09:28 (архив) Управление Федеральной налоговой службы по Липецкой области разъясняет, что в соответствии со статьями 14 и 356 Налогового кодекса Российской Федерации (далее – Кодекс) транспортный налог является региональным налогом, который устанавливается Кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с Кодексом законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации. На территории Липецкой области транспортный налог установлен «О транспортном налоге в Липецкой области» (далее – Закон 20-ОЗ). Согласно статье 362 Кодекса сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Ставки в зависимости от мощности и категории транспортного средства установлены Законом 20-ОЗ. Пунктом 3 статьи 362 Кодекса установлено, что в случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом периоде.

При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. Таким образом, при постановке на учет транспортного средства, например, 15 мая 2012 года налог исчисляется за 8-мь полных месяцев (104 л.с. х 28 руб./12 х 8 =1941,33 рублей). Уважаемые налогоплательщики! Произвести расчет транспортного налога в Липецкой области можно с помощью регионального сервиса Узнать о ставках и льготах по транспортному налогу налогоплательщик может, воспользовавшись сервисом «». Поделиться:

Как расчитать период владения nc

Чтобы посчитать транспортный налог 2021 года автовладельцам шикарных авто, которыми они пользуются менее года, надо немного видоизменить формулу. Для начала узнается среднемесячная сумма, которая в последствие умножается на количество месяцев. Налоговая сумма = (ставка налога) х (мощность двигателя) х (коэффициент)/12 месяцев х (количество месяцев фактического владения).

Если вышеупомянутое авто пребывает в собственности менее года, например, семь месяцев, то размер налогового обязательства автовладельца составит: 3480,75 руб. = 15 руб. (налоговая ставка для таких авто) х 306 х 1,3 (коэффициент для данного авто) /12 месяцев х 7 месяцев.

ВажноК транспортным средствам технические особенности, которых предусматривают только сезонное использование можно отнести:

- снегоуборочные (например, снегопогрузчик);

- сельскохозяйственные (например, зерноуборочные, картофелеуборочные комбайны, самоходная кормоуборочная техника);

- поливочные;

- другие специальные транспортные средства.

Если технические характеристики транспортного средства позволяют использовать ТС в течение всего года, страхователь указывает в заявлении период использования менее одного года, договор не может быть заключен на условиях с ограниченным периодом использования, в заключении договора должно быть отказано. Коэффициент КС, учитывается при расчете тарифа в случае, если период использования менее года указан в Заявлении на страхование. Значение коэффициента определяется в зависимости от числа месяцев использования ТС.

Расчет налога для мотоцикла. Мощностью двигателя 40 л.с. Ставки налога рассматриваем общие.Владение мототранспортом весь год: 40 л.с. х 5 = 200 рублей Мотоцикл был во владении 9 месяцев из полного года: 40 л.с. х 5 х (9 мес. / 12 мес.) = 40 л.с. х 5 х 0,75 = 40 л.с. х 3,75 = 150 рублей Стоимость мототранспорта не влияет на расчет суммы транспортного налога. Расчет налога для автобуса. Мощность двигателя 300 л.с. Ставки – общие.Владение автобусом весь год: 300 л.с. х 10 = 3 000 рублей Человек владеет автобусом 8 месяцев: 300 л.с. х 10 х (8 мес. / 12 мес.) = 300 л.с. х 10 х 0,67 = 300 л.с. х 6,7 = 2 010 рублей Стоимость автобуса не влияет на расчет транспортного налога. Расчет по регионам Региональные власти сами регулируют коэффициенты, по которым считаются суммы транспортного налога для всех граждан. Как правило, ставки меняются ежегодно.

Как рассчитать транспортный налог за неполный год

Данные о владельцах транспортных средств поступают из регистрационных органов в налоговую автоматически (без непосредственного участия автовладельца).

Причем новые данные (о снятии с учета или регистрации ТС) должны предоставляться в течение 10 дней с момента проведения соответствующей операции и подтверждаться в конце отчетного периода (31 декабря, так как отчетным периодом считается год). Расчет транспортного налога производится по формуле: Сумма к оплате = налоговая база * налоговая ставка * Кв, где

- Кв — коэффициент, зависящий от количества месяцев фактического использования.

- налоговая ставка — определяется региональным законом о транспортном налоге;

- налоговая база — исчисляется в лошадиных силах или иных единицах, определяющих мощность ТС;

Коэффициент может быть понижающим, если автотранспорт находился во владении собственника менее 1 года и повышающим (применяется для автомобилей стоимостью более 3 млн. рублей). Если человек владел автомобилем менее 1 года, то Кв определяется как отношение месяцев использования ТС к 12, то есть к полному количеству месяцев в году.

Например, автомобиль был поставлен на учет 3 октября. Фактическое время использования составляет 3 месяца, а коэффициент составит 3/12=0,25. Вся информация о начислении транспортного налога содержится в налоговом уведомлении, высылаемом автовладельцу почтой.

Этот же документ содержит и дату, до наступления которой налог должен быть оплачен. Транспортный налог за неполный месяц для юридического лица рассчитывается по такому же принципу, что и для граждан.

Формула ТН

На многих сайтах функционирует специальный калькулятор, позволяющий рассчитать транспортный налог как за год, так за несколько месяцев.

Но чтобы самостоятельно проверять правильность суммы ТН в налоговом извещении, автолюбителю нужно ознакомиться с применяемой формулой, и правилами проведения расчета при разных условиях.

Для расчета ТН применяется такая формула: база ТН х ставка ТН х Кв х Кп.

Остановимся подробно на каждой составляющей формулы. За базу ТН приняли мощность двигателя автотранспорта, которая должна исчисляться лошадиными силами. Такой показатель указывается в техпаспорте автомобиля.

Формула расчета ТН.

Для некоторых моделей машин мощность мотора в ПТС указана в кВт.

В таком случае применяется простая формула позволяющая переводить одни единицы исчисления в другие: 1 сила лошадки = 1 квт х 1,3596. Полученное число округляют до двух цифр после запятой.

В формуле могут использоваться 2 коэффициента:

- Кв – владения. Учитывает количество месяцев, считаемых полными, на протяжении которых авто было зарегистрировано за автовладельцем. Если машинка стояла на учете в организации или автолюбителя целый год, то коэффициент равен 1.

- Кп – повышающий. Используется при расчете ТН для легковых машин, стоящих свыше 3 млн. рублей.

Мы дальше на примере рассмотрим, как применяются оба коэффициента.

Особенности ставки по налогу

Ставка ТН в каждом регионе страны разная. Поскольку, ТН относится к региональным сборам, то на Федеральном уровне принято базовое значение ставки. Оно зафиксировано в НК.

В каждом субъекте РФ депутаты принимают закон о ТН, которым регулируют значение региональной налоговой ставки. Региональная ставка может отличаться от базовой в большую или меньшую сторону до 10 раз.

Мнение эксперта

Сергей Александрович

Независимый эксперт в сфере оценки после ДТП, юрист в автоправе со стажем.

Получить бесплатную помощь!

. Dismiss

Узнать значение ставки ТН можно в своей налоговой инспекции либо на сайте ФНС отыскать информацию о регионе проживания.

Её особенность в том, что в отличие от других налоговых ставок, которые измеряются в процентах, она исчисляется в рублях и имеет твердое значение на каждую силу лошадки. При её расчете учитывались три параметра ТС: объём двигателя, класс экологии и год выхода авто с конвейера.

Что надо знать о повышающем коэффициенте?

Таблица повышающего коэффициента ТН

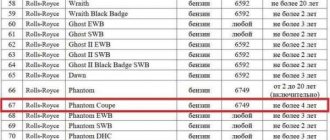

Кп учитывается только при расчете ТН для авто, чья цена стартует от 3 млн. рублей. Причем, независимо от того кому принадлежит такая машина представительского класса – предприятию или гражданину.

Список дорогих машинок ежегодно до 1 марта публикует Минпромторг на своем сайте.

Значение Кп зависит от двух параметров: цены авто и года его производства. Чем старше становится авто, тем меньшее значение у коэффициента.

Для наглядности рассмотрим значения Кп для машин стоящих то 3 до 5 млн. рублей: 1,5 – авто до 1 года; 1,3 – машинке 1-2 года; 1,1 – ласточке 2-3 года и т.д. Таблица со значениями Кп находится в п. 1 ст. 363 ФНК.

Транспортный налог за неполный месяц владения

Сам порядок уплаты прописан в налоговом законе, а муниципальные власти определяют размер налогоставки, повышающий коэффициент, а также условия и сумму льгот для автовладельцев. Объект обложения — транспортные средства, в том числе наземные, водные и воздушные суда как самоходные, так и прицепы.

Но не стоит забывать, что сбором также облагают владельцев катеров, мотосаней, моторных лодок и гидроциклов.

А имеется ли обязанность уплаты сбора в случае угона авто.

Ведь остается только документальное право собственности на машину, а физически владелец не может ею распоряжаться. Правила начисления и оплаты транспортного налога для.

Не производить выплату дозволено, когда есть документально подтвержден угон автомобиля.

Расчет транспортного налога при снятии машины с учета Такой документ выдает или полиция или следственный комитет, которые непосредственно занимается розыском машины и расследованием инцидента. Постановления от этих структур нужно предоставить в ИФНС, чтобы с даты угона налог не исчислялся.

Существуют причин по которым автомобиль владельцем не используется наиболее распространенные примеры: машину отогнали на штрафстоянку, водителя лишили прав, транспорт на консервации в гараже или длительном ремонте.

Как быть с оплатой транспортного налога в этом случае?

Логика проста: так как Вы по документам по-прежнему владелец авто, то и обязанность по его уплате остается не измененной.

Факт простоя автомобиля в данном случае никакого значения не имеет.

Порядок и правила начисления

Как начисляется транспортный налог за неполный месяц

Данные о владельцах транспортных средств поступают из регистрационных органов в налоговую автоматически (без непосредственного участия автовладельца). Причем новые данные (о снятии с учета или регистрации ТС) должны предоставляться в течение 10 дней с момента проведения соответствующей операции и подтверждаться в конце отчетного периода (31 декабря, так как отчетным периодом считается год).

Расчет транспортного налога производится по формуле: Сумма к оплате = налоговая база * налоговая ставка * Кв, где

- Кв — коэффициент, зависящий от количества месяцев фактического использования.

- налоговая база — исчисляется в лошадиных силах или иных единицах, определяющих мощность ТС;

- налоговая ставка — определяется региональным законом о транспортном налоге;

Рекомендуем прочесть: Выписка из банка для внж

Коэффициент может быть понижающим, если автотранспорт находился во владении собственника менее 1 года и повышающим (применяется для автомобилей стоимостью более 3 млн. рублей). Если человек владел автомобилем менее 1 года, то Кв определяется как отношение месяцев использования ТС к 12, то есть к полному количеству месяцев в году.

Например, автомобиль был поставлен на учет 3 октября. Фактическое время использования составляет 3 месяца, а коэффициент составит 3/12=0,25.

Вся информация о начислении транспортного налога содержится в налоговом уведомлении, высылаемом автовладельцу почтой. Этот же документ содержит и дату, до наступления которой налог должен быть оплачен.

Транспортный налог за неполный месяц для юридического лица рассчитывается по такому же принципу, что и для граждан.

Итог

По действующему законодательству физическим лицам транспортный налог начисляется налоговыми инспекторами. Они по почте направляют налоговое извещение и квитанцию, по которой нужно оплачивать налог. Без этих документов автовладелец не сможет внести платёж.

Если до 1 ноября он их не получил, то ему следует лично посетить налоговую инспекцию, чтобы уладить этот вопрос. Дело в том, что именно автолюбитель несет ответственность за своевременную оплату ТН в полном объёме. За долги по ТН насчитывается пеня и накладывается штраф.

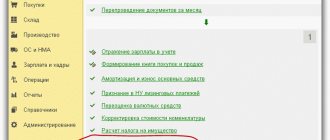

Юридическому лицу необходимо самостоятельно рассчитать, сколько нужно заплатить ТН и своевременно внести авансовые платежи, если такие предусмотрены региональным законодательством. Таким образом, всем автовладельцам важно знать, ка правильно рассчитать ТН за неполный месяц и год Удачи на дорогах!

Систематизация бухгалтерии

Но не забыли добрые люди из налоговой — базу они взяли из гайки, а там она висит на мне. Ну это все обычное дело. Прикол в том что мне налоговая выставила квитанцию с реквизитами машины, которой я никогда и не видел.

1.Тот, у кого осели документы сделал замену кузова (с универсала на седан) и соответственно замену движки.

Получился из деревянного универсала крутое авто.

Замена всего этого (постановка со снятием)была сделана за 1 день, т.е.

авто в новой комплектации на госучете не стояло ни одного дня. В общем-то это обычная денежная схема. Замена прошла в конце июня. 2. Налоговая выкатила квитанцию на уже новую машину начиная с нового года — я просто обалдел, цифры отличались на порядок. Пришло обозлиться на них и накатать суровую телегу с приложением данных из базы гайки и инета.

Самое смешное — ответили моментально, и оказалось что это они мне еще остались должны после перерасчета.

Так,что лучше в таких ситуациях общаться с ними документально и аргументированно. Они просто должны в обязательном порядке обратиться в гайку и пересчитать налог по фактическому нахождению на учете.

Автор: Илюха(СПб) (194.186.172.—) Дата: давно Привет всем еще раз!

Вчера съездил в налоговую, получил консультацию инспектора.

Дело то было как: в 2004 г. на учете стояла Королла (3мес.), потом в сентябре купил РАВ4. Оказывается, я не знал, как начисляется налог: например, поставил машину на учет в сентябре 2004 г., и в 2005 г. платишь за 4 мес 2004г. и за ВЕСЬ 2005г.

Соответственно, за 2004 г.

Количество месяцев владения транспортным средством

Если коротко:

- Машина снята с учета до 15 числа — месяц не учитывается;

- Машина поставлена на учет до 15 числа – транспортный налог за полный месяц;

- Машина снята с учета после 15 числа — транспортный налог за полный месяц.

- Машина поставлена на учет после 15 числа – месяц не учитывается;

П.С. До 01.01.2016 года считалось так: месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полный месяц.

В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц. Коэффициент владения транспортным средством регистрация и снятие в одном месяце Отличительными особенностями являются:

- в конце каждого года в налоговую инспекцию подается декларация, содержащая порядок исчисления транспортного налога (по каждому ТС в отдельности) с приложением квитанций об оплате авансовых платежей.Размер авансового платежа определяется как ¼ от общей суммы налога.

- оплата налога производится в конце отчетного периода или поквартально (авансовыми платежами). Данный аспект регулируется региональными законами;

- необходимость проведения самостоятельного расчета суммы налога по каждому транспортному средству, то есть налог, подлежащий выплате, определяется сотрудниками бухгалтерии предприятия на основания данных о мощности автомобиля и размере налоговой ставки;

Примеры расчета Разберем примеры расчета транспортного налога на конкретных ситуациях.

Примеры расчета

Разберем примеры расчета транспортного налога на конкретных ситуациях.

Пример 1

| проживание гражданина | Краснодарский край |

| зарегистрировал приобретенный автомобиль | 3 мая 2021 года |

| мощность ТС | составляет 123 л.с. |

| ставка налога в регионе | 25 рублей |

| время пользования автомобилем | 8 месяцев |

| Кв | 8/12=0,67 |

| сумма налога | 123*25*0,67=2060,25 рублей |

Таким образом, оплате в бюджет подлежит сумма 2060 рублей 25 копеек.

Пример 2

| проживание | Тюменская область |

| автомобиль поставлен на учет | 12 января 2021 года |

| снят с учета | 24 января 2021 года |

| региональная налоговая ставка | 30 рублей |

| мощность транспортного средства | 145 л.с. |

| Кв | 1/12=0,83 |

| сумма налога | 145*30*0,83=3610,5 рублей |

Если автовладелец ставит на учет и снимает с него автотранспортное средство в течение одного месяца, то оплата налога производится за период, равный 1 месяцу (статья 362 НК РФ).

То есть сумма налога, подлежащая оплате, составляет 3610 рублей 50 копеек.

Пример 3

| автомобиль поставлен на учет | 23 июня 2021 года |

| мощность автомобиля | составляет 445 л.с. |

| произведено ТС | в 2013 году |

| стоимость | 3 670 000 рублей |

| налоговая ставка в регионе | составляет 150 рублей |

| Кв | 7/12=0,58 |

| повышающий коэффициент | 1,3 |

| сумма налога | 445*150*0,58*1,3=50329,5 рублей |

Таким образом, владельцу авто с указанными характеристиками необходимо оплатить налог в размере 50329 рублей 50 копеек.

Пример 4

| грузовой автомобиль | мощностью 210 л.с. |

| приобретено и зарегистрировано ТС | в феврале 2021 года |

| размер налоговой ставки в регионе | составляет 38 рублей |

| период владения ТС | составляет 11 месяцев |

| Кв | 11/12=0,92 |

| сумма налога | 210*38*0,92=7341 рубль 60 копеек |

В законодательстве региона по транспортному налогу предусмотрена оплата авансовых платежей.

В каждом квартале предприятие обязано оплачивать 7341,6/4=1835,4 рублей.

Следует учесть, что при расчете суммы транспортного налога мощность автомобиля берется в лошадиных силах.

Если в документах на ТС этот параметр указан в кВт, то для перевода в лошадиные силы используется следующая формула:

1 л.с.=1кВт*1,3596

Например, мощность автотранспорта составляет 73 кВт. Мощность в лошадиных силах = 73*1,3596=99,25

Транспортный налог 2021

Эту идею президент России Владимир Путин поддержал еще в ноябре 2012 года.

«За» выступили Минтранс, а также Федерация автовладельцев России. В регионах власти опасаются значительного сокращения поступлений в бюджет, поэтому не поддерживают отмену налога. Однако в июле 2021 года проект об отмене транспортного налога был отклонен.

Профильный комитет принял решение вернуть документ авторам за отсутствием заключения Правительства РФ. Соответственно, транспортный налог с 2021 года, регулируемый главой 28 НК РФ, не отменен, организации и физлица по-прежнему обязаны платить его за каждое зарегистрированное транспортное средство.

- Физические лица не рассчитывают сумму налога сами, а платят сумму в соответствии с налоговым уведомлением из ФНС. Такой документ ежегодно получает каждый автовладелец.

- Организации — юридические лица рассчитывают и переводят в бюджет авансовые платежи по транспортному налогу самостоятельно (если они введены региональными властями на законодательном уровне) и годовой платеж (остаток);

Если на организацию или физлицо в ГИБДД зарегистрирован транспорт (см.

список ниже), то оно облагается дорожным налогом. Организации платят налог и авансы по месту, где транспорт числится на учете, а значит по месту своего нахождения (юрадресу) или обособленного подразделения.

И покупатель, и продавец техники, если в течение года с ней были совершены сделки, определяют срок владения в месяцах. Рассчитать его можно по формуле: Срок владения транспортным

Средняя стоимость ТС

Перечень легковых автомобилей средней стоимостью от 3 млн руб. согласно п. 2 ст. 362 Кодекса должен ежегодно не позднее 1 марта размещаться на официальном интернет-сайте Минпромторга. Во исполнение данной нормы 28 февраля 2014 г. на сайте указанного министерства появился соответствующий Перечень. Всего в нем поименована 191 модель легковых автомобилей таких марок, как Aston Martin, Audi, Bentley, BMW, Bugatti, Cadillac, Ferrari, Hyundai, Infiniti, Jaguar, Jeep, Lamborghini, Land Rover, Lexus, Maserati, Mercedes-Benz, Nissan, Porsche, Rolls-Royce, Toyota и Volkswagen. В Минпромторге отмечают, что при формировании указанного Перечня учитывались статистические данные, данные таможенной статистики и информация о сделках с соответствующими моделями.

Порядок расчета средней стоимости легковых автомобилей также определяется Минпромторгом. Соответствующий Приказ ведомства от 28 февраля 2014 г. N 316 прошел регистрацию в Минюсте 2 апреля 2014 г. (документ вступает в силу 20 апреля 2014 г.). В нем представлены две формулы.

Первая формула применяется в случаях, когда производитель или его уполномоченное лицо представлены на территории РФ. Эта формула выглядит следующим образом:

,

где:

Спр — средняя стоимость автомобиля;

Р1 — рекомендованная розничная цена автомобиля данной марки, модели, базовой версии автомобиля и года выпуска, полученная по состоянию на 1 июля соответствующего налогового периода;

Р2 — рекомендованная розничная цена автомобиля данной марки, модели, базовой версии автомобиля и года выпуска, полученная по состоянию на 1 декабря соответствующего налогового периода.

При этом показатели Р1 и Р2 Минпромторг будет запрашивать у автопроизводителей или их уполномоченных лиц.

Вторая формула несколько сложнее. Она применяется в случае, если автопроизводитель или его уполномоченное лицо не представлены на территории РФ или когда сведения о рекомендованной розничной цене ТС не поступили в Минпромторг. По ней же определяется средняя стоимость автомобиля, с момента выпуска которого прошло более 5 лет. Эта формула выглядит так:

,

где:

Ck — средняя стоимость автомобиля;

Pcr max — максимальная цена продажи автомобиля на территории РФ данной марки, модели, базовой версии автомобиля и года выпуска по состоянию на 31 декабря соответствующего налогового периода по данным каталогов;

Pcr min — минимальная цена продажи автомобиля на территории РФ данной марки, модели, базовой версии автомобиля и года выпуска по состоянию на 31 декабря соответствующего налогового периода по данным каталогов;

Kt — коэффициент, равный сумме утилизационного сбора и ввозной таможенной пошлины, уплачиваемых за подобный автомобиль;

Kc — коэффициент приведения каталожной цены автомобиля в цены в рублевом эквиваленте согласно валютному курсу года выпуска автомобиля. Таковой, в свою очередь, определяется по формуле:

,

где:

Q1 — курс инвалюты к валюте Российской Федерации, установленный Банком России на 1 января года выпуска автомобиля;

Q2 — курс инвалюты к валюте Российской Федерации, установленный Банком России на 31 декабря года выпуска автомобиля.

Ну а если данные о ценах автомобилей берутся из российских каталогов, то расчеты производятся при коэффициентах Kc = 1 и Kt = 0.

С одной стороны, конечно же, если бы в расчетах использовалась покупная стоимость автомобиля, было бы значительно проще. С другой — понятно, почему законодатели пошли иным путем. Ведь в целях снижения налогового бремени, думается, в договорах купли-продажи ТС стороны по договоренности указывали бы минимальные цены.

Бухгалтерия и финансы

Мощность — 95 л.с. Ставка в местности — 10 рублей.

Транспортный налог за неполный месяц считается:

- по абзацу 2 п.3 ст.362 НК РФ февраль включается в расчет, т. к. право собственности возникло на 15-ый день месяца;

- следовательно, количество месяцев владения — 11;

- налог: 95 × 10 × 11 / 12 = 871 рубль.

Рекомендуем прочесть: На рвп какие документы если усыновление

Пример 4 Маргарита Некрасова купила машину 16 сентября прошедшего года. Мощность и ставка аналогичны предыдущим примерам.

Количество месяцев владения — 8, т. к. сентябрь не включается в них. В сентябре Некрасова больше дней не владела машиной, чем владела. Расчет: 950 × 8 / 12 = 633 рубля. Необходимость оплаты транспортного налога закреплена Налоговым Кодексом РФ (глава 28). Указанный документ определяет транспортные средства, облагаемые налогом, порядок начисления и оплаты.

Согласно документу оплачивать налог на транспортное средство обязаны граждане и юридические организации, владеющие ТС.

Причем автомобиль или иное ТС должны быть зарегистрированы в соответствующих инстанциях. Как вычислить сумму налога, если автомобиль находился в распоряжении владельца неполный месяц? Давайте разбираться вместе. НК РФ гласит, что расчет транспортного налога основывается на:

- времени владения транспортом.

- мощности ТС;

- налоговой ставки региона регистрации ТС (налог является региональным, поэтому каждый субъект РФ имеет право самостоятельно устанавливать размеры налоговых ставок, но они не должны более чем в 10 раз отличаться от базовых);

Возникновение особых ситуаций

При эксплуатации автотранспортного средства предприятием может возникать большое количество различных ситуаций, осложняющих порядок расчета транспортного налога. Разберем наиболее популярные из них.

Автомобиль приобретен организацией, но не поставлен на учет в органах ГИБДД. Согласно правил дорожного движения, эксплуатация не прошедших регистрацию ТС возможна только в течение короткого срока после покупки (не более 10 дней).

После истечения указанного срока эксплуатировать транспорт нельзя.

Налогооблагаемой базой при расчете налога на ТС являются исключительно зарегистрированные надлежащим образом автомобили (статья 357 НК РФ).

Следовательно, оплачивать налог на ТС, не состоящее на учете, не требуется.

Сложность с определением категории ТС. Ставка транспортного налога зависит от его категории и мощности. Оба параметра указываются в ПТС и свидетельстве о регистрации.

Для определения категории необходимо пользоваться строкой документа о характеристике ТС, в которой четко прописано легковой, грузовой автомобиль, автобус и так далее.

Автомобиль изначально был приобретен в лизинг, а после этого зарегистрирован на организацию.

Оплачивать транспортный налог в ситуации, когда авто было зарегистрировано изначально на арендатора, а в последствии на собственника, необходимо только 1 раз. При этом Кв определяется согласно вышеизложенных правил.

Если первоначально авто было зарегистрировано на компанию – лизингодателя, а впоследствии перерегистрировано на собственника, то сумма транспортного налога определяется исходя из общих правил покупки – продажи автотехники.

Автотранспортное средство угнано и поэтому не может эксплуатироваться предприятием. О факте угона необходимо получить справку из ГИБДД. Этот документ подтверждает отсутствие необходимости оплачивать транспортный налог.

Транспортное средство в течение одного месяца перерегистрировано на филиал компании, расположенный в другом регионе.

Во избежание двойного налогообложения организации месяц перерегистрации оплачивается первоначальным владельцем ТС, а филиал компании обязан оплатить транспортный налог с месяца, следующего за проведением процедуры перерегистрации.

Таким образом, при совершении сделок с транспортными средствами необходимо иметь в виду, что месяц продажи или покупки считается целым месяцем владения ТС и облагается транспортным налогом на законном основании.

Вынесение судебного приказа на взыскание транспортного налога найдёте в статье: судебный приказ о взыскании транспортного налога. Расчет авансового платежа по транспортному налогу в 2021 году есть здесь.

Как узнать транспортный налог по фамилии и ИНН, рассказывается на странице.

Транспортный налог за неполный месяц владения

Это физические лица, индивидуальные предприниматели и юридические лица.

Об этом говорится в статье 357 НК РФ.

Налог уплачивают только собственники транспортных средств, а не те, кто его эксплуатируют. Часто бывает, что два разных юридических лица.

- Объекты налогообложения – это то транспортное средство, которым предприятие владеет на праве собственности, и с которого и начисляется налог. Это автомобили, мотоциклы, яхты, автобусы, мотороллеры и прочие транспортные средства, перечисленные п. 1 ст. 358 НК РФ. В п. 2 этой же статьи перечислены транспортные средства, которые не являются объектами налогообложения;

К таковым не относятся:

- Автомобили мощность до 100 л.с, которые являются средством передвижения инвалидов и специально для этого оборудованы.

- Весельные лодки.

- Транспортные средства, «находящиеся» на военной службе.

- Другие транспортные средства, которые перечислены в вышеуказанной статье.

- Водные транспортные средства, предназначенные для перевозки пассажиров в том случае, если этот вид деятельности является основным для ИП или юридического лица.

- Промысловые речные и морские суда.

- Налоговая база – это численный показатель, от которого рассчитывается налог. В данном случае, это лошадиные силы, тяга реактивного двигателя, валовая вместимость, единицы транспортного средства. Налоговая база зависит от вида транспортного средства.

Например, у автомобилей она измеряется в лошадиных силах, а у самолёта – тяга реактивного двигателя в килограммах.

- Налоговая ставка.

Транспортный налог за нефполный год владения: нужно ли платить, как рассчитать

Транспортный налог равен: 95 × 10 / 12 = 79 рублей. Расчет транспортного налога за неполный месяц владения производится по второму абзацу :

- право собственности на средство возникло в первой части месяца, включая 15-ый день, то этот месяц добавляется к месяцам владения; если во второй части — не добавляется; если право собственности прекратилось в первой части месяца, включая 15-ый день, то этот месяц не добавляется к расчету; если во второй части — добавляется.

Пример 3 Маргарита Некрасова купила машину 15 февраля прошлого года. Мощность — 95 л.с. Ставка в местности — 10 рублей.

Транспортный налог за неполный месяц считается:

- по абзацу 2 п.3 февраль включается в расчет, т. к. право собственности возникло на 15-ый день месяца; следовательно, количество месяцев владения — 11; налог: 95 × 10 × 11 / 12 = 871 рубль.

Пример 4 Маргарита Некрасова купила машину 16 сентября прошедшего года.

Мощность и ставка аналогичны предыдущим примерам.

Количество месяцев владения — 8, т.

к. сентябрь не включается в них. В сентябре Некрасова больше дней не владела машиной, чем владела. Расчет: 950 × 8 / 12 = 633 рубля.

При учете месяца возникновения или прекращения права собственности нужно опираться на день регистрации — до или после 15-го

Нюансы начисления ТН

Транспортный налог, или сокращенно ТН относится, к региональным пошлинам. Его начисляют на каждый автомобиль, зарегистрированный за гражданином либо организацией.

Важный момент при проведении расчетов – правильно посчитать время пребывания автотранспорта на учете в течение налогового периода.

Мнение эксперта

Наталья Алексеевна

Для автовладельцев, являющихся физическими лицами, налог начисляется за 12 месяцев и оплачивается единым платежом до 1 декабря года, который наступит за тем, что принят налоговым периодом.

Отчетность по транспортному налогу.

Другими словами, ТН за 2021 год автомобилист должен оплатить до 1 декабря 2021 года. Юридические лица проплачивают ТН квартальными платежами, поэтому, расчёт проводят по кварталам.

Автолюбители могут продать своего железного коня и купить нового либо по каким-то причинам переквалифицироваться в пешехода.

Причем, момент снятия или постановки машины на учет может быть как в начале месяца, так его средине или ближе к завершению.

Поэтому, всем автомобилистам важно знать, как правильно провести расчет налога транспортного за неполный месяц владения машиной.

В налоговом законодательстве периодически происходят изменения. Они коснулись двух аспектов, касающихся ТН. Во-первых, какой месяц считается полным. Раньше считалось по-другому, Поэтому, этот вопрос следует хорошо освоить. Во-вторых, ТН должен считаться полными рублями.

Изменениями в Налоговой кодекс принято правило: когда значение имеет менее 50 копеек, то они не учитываются, а больше – округляются до рубля.