Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

Простое ведение бухгалтерии

Система сама рассчитает налоги и напомнит вам о сроках платежей и сдачи отчетов

Автоматический расчет зарплаты, отпускных и больничных

Техподдержка 24/7, подсказки внутри сервиса, справочно-правовая база

Отправка отчетности через интернет

Отчеты и КУДиР формируются автоматически по данным бухучета

Электронный документооборот и быстрая проверка контрагентов

Документы, сделки, аналитические отчеты, сверка по НДС

В соответствии со ст. 126 НК РФ за отсутствие УП компанию привлекают к ответственности в форме штрафа в 300-500 рублей. Несоблюдение правил УП приравнивается к грубым нарушениям требований, которые регламентируются ст. 120 НК РФ и влекут наказания в виде штрафных санкций от 10 000 рублей.

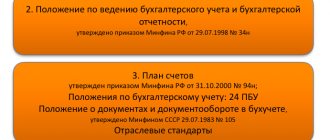

Нормативно-правовая база, регулирующая УП: Федеральный закон №402 — ФЗ «О бухгалтерском учете», Положения по бухгалтерскому учету №34 — н, Налоговый кодекс РФ.

Основополагающие принципы УП:

- полнота — все хозяйственные операции подлежат обязательному оформлению;

- своевременность — факты хозяйственной жизни должны фиксироваться в том периоде, в котором они совершены;

- непротиворечивость — обязательно должны совпадать данные аналитического и синтетического учета;

- рациональность — затраты, отраженные в бухгалтерском учете, должны обосновываться в соответствии с установленным порядком хозяйственной деятельности предприятия;

- последовательность — УП должна применяться систематично из года в год;

- сопоставимость — изменения в УП производятся только с начала финансового года.

Случаи внесения изменений в УП:

- изменение законодательства РФ;

- введение новых способов организации и ведения учета;

- изменения видов деятельности хозяйствующего субъекта.

Организация параллельно с утверждением УП разрабатывает, утверждает и отражает в приложении следующие виды документов:

- рабочий план счетов предприятия;

- формы первичных учетных документов, применяемые организацией;

- график документооборота;

- регистры бухгалтерского и налогового учета;

- инструкция организации и ведения кассовых операций;

- методика оценки активов и обязательств;

- порядок проведения инвентаризации;

- правила контроля за фактами хозяйственной жизни.

Налог на имущество

Налог на имущество — еще один налог, от которого освобождены плательщики ЕНВД. В учетной политике пропишите в каком порядке определяется стоимость:

- ОС, используемых одновременно в двух видах деятельности;

- ОС, используемых на вмененке;

- ОС, облагаемых налогом на имущество, в том числе ОС, налог по которым рассчитывается из кадастровой стоимости.

Для этого включите в рабочий план счетов счубсчета к счету 01, на которых будут учитываться различные объекты основных средств. По объектам ОС начисляется амортизация, поэтому к счету 02 тоже предусмотрите субсчета.

Стоимость основных средств, которые используется и на общей системе и на вмененке, распределяйте по механизму, закрепленному в учетной политике. Показатель для расчета выбирайте самостоятельно, исходя из специфики деятельности и вида имущества. Как правило, применяется все та же доля выручки от деятельности на общем режиме в общей выручке за квартал.

Совмещение УСН и ЕНВД

УСН и ЕНВД — это специальные налоговые режимы, которые освобождают юридические лица от уплаты налога на прибыль организаций, НДС, налога на имущество организаций и освобождают ИП от уплаты НДФЛ с доходов от бизнеса, НДС и налога на имущество физлиц в отношении самого предпринимателя.

В организации возможно совмещение двух режимов налогообложения УСН и ЕНВД. В этом случае компания ведет раздельный учет доходов, расходов, имущества и других хозяйственных операций отдельно по каждому режиму. При этом всю информацию о раздельном учете нужно отразить в УП предприятия, так как налоговый кодекс не дает четких указаний по распределению.

Одновременное применение двух налоговых спецрежимов требует для данных бухгалтерского и налогового учета дополнительной детализации, а для ИП — распределения сведений налогового учета.

ЕНВД отменяют с 1 января 2021 года. Организации и предприниматели болше не смогут совмещать вмененкй с упрощенной системой. Выберите альтернативный налоговый режим с минимальной налоговой нагрузкой для вашего бизнеса — наше бесплатный калькулятор в этом поможет. Если вы собираетесь перевести всю деятельность с ЕНВД на УСН или другой налоговый режим, прочитайте статью — мы собрали в ней ответы на самые популярные вопросы по переходу с вмененки. Не нашли ответа на свой вопрос? Задайте его в комментариях, обязательно ответим.

Итоги

ЕНВД с 2021 года отменяется на территории всей России. Это значит, что учетную политику в целях налогообложения на 2021 год придется пересматривать. Так как ЕНВД не может существовать как самостоятельная система налогообложения и всегда совмещается с УСН или ОСНО, налогоплательщики автоматически будут переведены на применяемую систему.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Совмещение специальных режимов у юридического лица

Упрощенный бухгалтерский учет подразумевает уменьшение бухгалтерских счетов с помощью их объединения. Однако объединение невозможно при раздельном учете, так как при нем происходит не укрупнение показателей, а, напротив, их конкретизация:

- аналитическое распределение доходов;

- распределение прямых расходов;

- обособленный учет расходов, не относящихся к прямым, которые согласно учетной политике относят на финансовый результат или распределяют пропорционально видам деятельности;

- распределение персонала согласно видам деятельности;

- разделение имущества по видам деятельности;

- создание инструкции распределения расходов.

Подробнее этот процесс нужно описать в приказе об учетной политике.

Значимость детализации налогового учета возрастет при том, что компания наряду с УСН будет реализовывать несколько видов деятельности по ЕНВД. Организация и ведение налогового учета станут более сложными за счет:

- осуществления раздельного учета доходов;

- ведения обособленного учета расходов;

- разработки алгоритма распределения;

- распределения персонала по режимам, в особенности находящихся на учете по ЕНВД, так как количество единиц персонала необходимо при расчете вмененного налога, оно выступает в качестве показателя базовой доходности;

- распределения имущества по режимам, в особенности которые учитывается при ЕНВД;

- распределения сотрудников административно — управленческого аппарата.

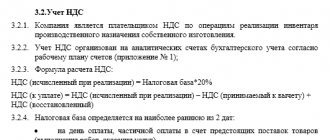

Учет входного НДС

Организации на ОСН платят НДС, тогда как единый налог освобождает от его уплаты. Входной НДС на ЕНВД входит в стоимость товаров, работ и услуг, а входной НДС на общей системе можно принять к вычету. При совмещении режимов нужно урегулировать порядок расчета НДС в учетной политике и разделить учет входного налога. Если вы не станете вести раздельный учет, то не сможете принимать НДС к вычету и будете покрывать налог из собственных средств.

Совмещая два режима, распределяйте НДС по правилам п. 4 ст. 170 НК РФ. Разделите товары, работы и услуги на три вида и откройте к ним субсчета на счете 19:

- используемые на ОСН в налогооблагаемых операциях — 19.1;

- используемые на ЕНВД — 19.2;

- используемые в двух видах деятельности — 19.3.

По общим ресурсам проводите распределение налога методом пропорции по квартальным показателям. Порядок определения пропорции закрепите в учетной политике.

Если вы не знаете, в какой деятельности будет использоваться ресурс, то можете учитывать входной НДС при реализации по одному из вариантов, который нужно обозначить в учетной политике:

- принять НДС к вычету, а затем восстановить и уплатить в бюджет ту часть, которая относится к товарам, использованным на вмененке;

- учесть входной НДС в стоимости товаров, а затем восстановить ту часть, которая приходится на ОСН и принять ее к вычету;

- разделять НДС по частям — часть принимать к вычету, а часть оставлять в стоимости товаров. Затем восстанавливать его и принимать часть к вычету.

Совмещение налоговых режимов у ИП

Одновременное применение ЕНВД и УСН у ИП проще, чем у организации, поскольку ИП вести бухгалтерский учет не обязан. Однако налоговый учет ИП должен вести раздельно, также он должен распределить между налоговыми системами имущество и сотрудников.

ИП при совмещении спецрежимов в большинстве случаев выбирают УСН при объекте налогообложения «доходы», так как она схожа с ЕНВД, а, следовательно, такое совмещение является менее трудоемким.

ИП без наемных работников при совмещении УСН по ставке 6% и ЕНВД имеет право применить вычет к одному из налогов за счет сумм уплаченных страховых взносов. ИП с работниками на УСН 6% и ЕНВД может уменьшить два налога до 50% за счет страховых взносов, которые были выплачены за весь персонал, в том числе и самого индивидуального предпринимателя, с учетом специфики распределения работников по режимам.

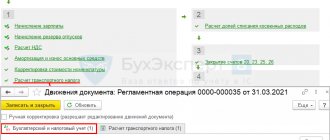

Оформление продаж ОСНО

Шаг 6. После того, как все настройки установлены, можно оформить продажу ОСНО, указав организацию ООО «Ласточка», указав контрагента и соглашение с контрагентом, также указав склад и установив статус документа «Реализация товаров и услуг» — «Реализовано».

Шаг 7. Выберем товары для реализации, убедившись, что они присутствуют на складе, для товаров установим ставку НДС 20% (если это новые товары, то можно указать ставку в настройках, при создании номенклатуры).

Шаг 8. В стандартном варианте оформления реализации устанавливается галка «Цена включает НДС», чтобы можно было увидеть конечную цену товара. Для того, чтобы увидеть отдельно в отчете по валовой прибыли данные по оптовым и розничным продажам установим оптовое подразделение «Отдел продаж торгового оборудования».

Учетная политика при едином налоге и упрощенной системе

Важность УП при совмещении упрощенки и вмененки усиливается. В УП должен отражаться порядок ведения специальных налоговых режимов, и компании необходимо составлять данный документ согласно следующим правилам:

- разработка положения о раздельном учете;

- выбор объектов налогообложения;

- определение методов ведения учета;

- определение способов осуществления учета;

- выбор принципов ведения учета;

- утверждение правил приказом руководителя;

- составление пояснительной записки в случае, если установленные правила не позволяют отразить достоверные сведения.

В случае одновременного использования специальных режимов ведение бухгалтерского учета производится в полном объеме. В УП отразите субсчета, согласно которым в фирме будет осуществляться учет по каждому режиму налогообложения, а также опишите методы распределения доходов и расходов по каждому виду деятельности предприятия.

Налог на прибыль организаций

Организации на ОСНО уплачивают налог на прибыль, то есть налог с разницы между доходами и расходами. Компании на вмененке — ЕНВД, для которого не имеет значения фактический уровень дохода компании.

Чтобы верно рассчитать налоговую базу по налогу на прибыль, отделяйте доходы и расходы по общей системе от деятельности на ЕНВД. Если учитывать расходы от ЕНВД для расчета налога на прибыль, то он окажется существенно занижен, а доходы от вмененки наоборот увеличат налоговую базу.

Как правило, размер выручки по видам деятельности четко определен, поэтому учитывать доходы отдельно не составляет труда. Нужно только относить суммы полученной выручки на субсчета для соответствующей деятельности. Например, счет 90.1.1 — выручка от деятельности на ОСН и счет 90.1.2 — выручка от деятельности на ЕНВД. Это позволит наглядно увидеть выручку по видам деятельности и исключить доход от вмененки из расчета налоговой базы.

Укажите в учетной политике документ, на основе которого рассчитана выручка, и сошлитесь на строку 2110 отчета о финрезультатах. Иначе, проводя проверку, налоговая может воспользоваться выписками с расчетного счета и прийти к неверным выводам.

Для разделения расходов нужно открывать субсчета расходов по ЕНВД, расходов по ОСН и общих расходов. Распределяйте общие расходы пропорционально выручке, как предписывает НК РФ (ст.274). В учетной налоговой политике пропишите на основе каких доходов определяется пропорция, и за какой период используются данные.

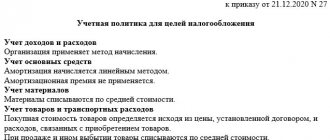

УП для целей налогообложения

При одновременном использовании ЕНВД и УСН УП для целей налогового учета должна отражать следующие сведения:

- факт использования УСН;

- факт использования ЕНВД;

- положение о соблюдении законодательства, а также о методике организации и ведения раздельного учета;

- перечисление расходов, не относящихся к тому или иному виду деятельности, которые подлежат делению расчетным путем;

- методы распределения данных расходов;

- документальное отражение раздельного учета.

Страховые взносы

Раздельный учет страховых взносов нужен для исчисления прибыли и для уменьшения ЕНВД. Для этого нужно разделить персонал на три группы:

- занятые во вмененнной деятельности;

- занятые в деятельности общего режима;

- занятые в обоих видах деятельности.

Компании издают приказы для распределения сотрудников по видам деятельности и закрепляют их принадлежность в должностных инструкциях. Сложности возникают со страховыми взносами на сотрудников, занятых в двух видах деятельности. Численность такого персонала распределяют, как правило, на основании доли выручки одного режима в общей выручке компании или исходя из процентного соотношения персонала, задействованного в каждом виде деятельности. Важно отметить, что персонал управленческого аппарата распределять запрещено и его нужно учитывать в числе сотрудников по вмененной деятельности.

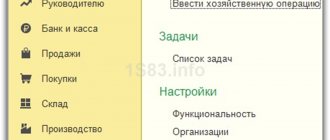

Совмещайте режимы легко в веб-сервисе для малого бизнеса Контур.Бухгалтерия. В сервисе можно выбрать учетную политику для совмещения (кроме ОСНО+ЕНВД). Вы вносите данные в учет, система сама формирует отчеты, рассчитывает налоги и создает платежки для интернет-банка. Первые 14 дней работайте в сервисе бесплатно.