Что должно быть в учетной политике по НДС

Учетная политика по НДС может включать:

- описание синтетических и аналитических счетов учета НДС, применяемых в компании;

- технологию документооборота по учету НДС;

- перечень подтверждающих правомерность вычетов по НДС документов и требования к их оформлению, включая формы (счет-фактура, УПД, УКД и др.);

- формы применяемых бухгалтерских справок-расчетов (по исчислению налоговых вычетов, суммы НДС к восстановлению и др.);

- порядок нумерации счетов-фактур при наличии обособленных подразделений;

- формулы и алгоритмы раздельного учета НДС;

Как описать методику ведения раздельного учета по НДС в учетной политике, детально разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

- алгоритм подтверждения правомерности применения нулевой ставки НДС (ответственные лица, перечень представляемых налоговикам документов и др.);

- перечень лиц, уполномоченных подписывать счета-фактуры (УПД, УКД);

- список ответственных лиц за оформление и отправку по ТКС деклараций по НДС;

- алгоритмы оформления и подписания документов, связанных с расчетом НДС (книги покупок, книги продаж и др.);

- иные аспекты (порядок подшивки и хранения счетов-фактур и иных связанных с исчислением НДС документов).

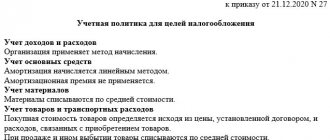

Настройка учётной политики для целей налогового учёта в 1С: Бухгалтерии ред. 3.0

Опубликовано 22.03.2020 23:31 Автор: Administrator Учётная политика является самым первым документом, утверждаемым после открытия бизнеса. В ней указываются основные параметры работы предприятия и на неё в дальнейшем будут опираться как работники бухгалтерии, так и руководитель при принятии управленческих решений. Рассмотрим нюансы настройки учетной политики для целей налогового учета в данной статье.

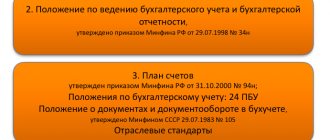

При составлении учетной политики нужно обязательно руководствоваться нормативно-правовыми основами, то есть действующим законодательством. В связи с изменениями, вносимыми в налоговый кодекс, учётную политику по налоговому учёту необходимо проверять ежегодно. В случае отсутствия изменений программа автоматически сделает её продление на будущий год.

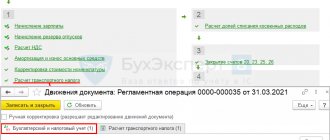

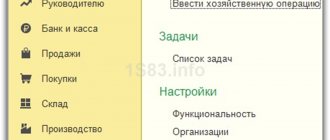

Для заполнения или редактирования учётной политики для целей налогового учёта необходимо перейти в раздел «Главное» и выбрать пункт «Налоги и отчёты». Ещё один способ открыть эту настройку – это выбрать в разделе «Главное» пункт «Учётная политика» и внизу окна перейти по ссылке «Настройка налогов и отчётов».

В открывшемся окне левая сторона представлена в виде закладок, каждая из которых – это отдельный налог. На каждой закладке есть ссылка «История изменений», перейдя по которой вы можете посмотреть данные, введённые в предыдущих периодах.

На первой закладке необходимо выбрать систему налогообложения, на которой вы находитесь. В зависимости от сделанного выбора количество закладок и их наименования будут меняться. Например, при выборе общей системы налогообложения, основными разделами являются «НДС» и «Налог на прибыль». А при выборе упрощённой системы налогообложения главной закладкой будет «УСН».

Пройдёмся по всем разделам.

На закладке «Налог на прибыль» при первоначальной настройке автоматически проставляются текущие ставки налога. В случае применения вашим предприятием пониженных ставок по налогу на прибыль вы можете изменить эти значения вручную. Напомним, что ставка налога, уплачиваемого в федеральный бюджет, устанавливается главой 25 НК РФ, а региональная ставка — в законах субъектов РФ.

В налоговом учёте существует два метода начисления амортизации – это линейный и нелинейный методы. При вводе в эксплуатацию основного средства есть возможность выбрать метод начисления амортизации по бухгалтерскому учёту. А по налоговому – он будет определён исходя из текущей настройки. И менять её перед вводом в эксплуатацию нового основного средства для применения другого метода нельзя. На этом этапе важно принять решение о том, каким методом вы будете начислять амортизацию по всем объектам основных средств и нематериальным активам, потому что поменять метод можно не чаще одного раза в пять лет (ст. 259 НК РФ).

Спецодежду и спецоснастку, в зависимости от её стоимости и срока полезного использования, списывают на затраты одним из трёх методов: линейным, погашением стоимости при передаче в эксплуатацию и списанием пропорционально объёму продукции (работ, услуг).

Если вы заранее знаете, что на вашем предприятии планируется приобретение спецодежды или спецоснастки только стоимостью менее 100 000 рублей, то можно смело устанавливать флаг «Единовременно». Но если есть вероятность покупки более дорогостоящих спецвещей, то лучше выбрать пункт «Указывается при передаче в эксплуатацию». В этом случае при вводе документа «Передача материалов в эксплуатацию» в разделе «Склад» у вас будет возможность для каждой отдельной единицы выбрать необходимый вам метод.

Формирование резервов по сомнительным долгам в налоговом учете, в отличие от бухгалтерского, не является обязательным для организаций. Данный пункт остаётся на ваше усмотрение. Чтобы сделать верный для вас выбор, советуем прочитать нашу статью Эти непростые резервы – формирование резерва по сомнительным долгам в 1С: Бухгалтерии.

Согласно ст. 318 НК РФ все затраты предприятия делятся на прямые и косвенные. Прямые расходы – это те, которые напрямую влияют на расчёт себестоимости выпускаемой продукции, и при закрытии месяца, дебет 20 счёта закрывается на дебет 90.02. Среди них обычно выделают стоимость материалов, потребовавшихся для выпуска продукции, аренда производственных площадей, заработная плата и страховые взносы, начисленные сотрудникам производства и другие. Все остальные затраты являются косвенными, и при закрытии месяца закрываются в дебет счёта 90.08. По ссылке «Перечень прямых расходов» можно проверить и отредактировать список затрат, относящихся к прямым.

Номенклатурные группы вводятся с целью определения себестоимости выпускаемой продукции, а также при выполнении работ и оказании услуг. Их также используют в аналитических целях, для разделения выручки по группам выпускаемых товаров или оказываемых услуг. Более подробную информацию об этом можно узнать из видеоролика Почему так важны настройки номенклатуры в 1С: Бухгалтерии? — фрагмент вебинара

Статья 286 НК РФ определяет порядок уплаты авансовых платежей по налогу на прибыль. Так организации, чья выручка за четыре предыдущих квартала не превысила 60 млн. руб., могут уплачивать лишь квартальные авансовые платежи. При нарушении данного критерия они переходят на уплату ежемесячных авансовых платежей по расчётной прибыли.

Предприятия имеют право перейти на уплату ежемесячных авансовых платежей, рассчитанных исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду.

Следующий раздел, требующий настройки, это «НДС».

В статье 145 НК РФ указаны организации и индивидуальные предприниматели, которые при применении общей системы налогообложения освобождены от исполнения обязанностей налогоплательщика по НДС. В случае отнесения вашей организации к таковым следует установить флаг «Организация освобождена от уплаты НДС».

Раздельный учёт входящего НДС обязаны вести налогоплательщики, осуществляющие операции, облагаемые НДС одновременно с необлагаемыми, или облагаемыми по ставке 0%.

Флаг «Начисляется НДС при отгрузке без перехода права собственности» позволяет начислять НДС при вводе документа «Реализация (акт, накладная)» в разделе «Продажи» с видом операции «Отгрузка без перехода права собственности».

Флаг «Контролировать долю вычета» позволяет оградить ваше предприятие от налоговой проверки в части заявляемых вами вычетов по НДС. Подробная статья на эту тему есть на нашем сайте Безопасная доля вычетов по НДС.

В программе предусмотрено 5 вариантов регистрации счетов-фактур на аванс.

По умолчанию стоит «Регистрировать счета-фактуры всегда при получении аванса». При выборе данного варианта, счета-фактуры будут регистрироваться по каждой поступившей сумме, кроме тех, которые зачлись в тот же день. Этот вариант рекомендуется разработчиками программы как самый безопасный, т.к. именно он позволяет отследить факт пропуска регистрации счет-фактуры на аванс. При выполнении регламентных операций по учету НДС программа самостоятельно сформирует все пропущенные счета-фактуры на аванс.

В случае выбора других вариантов в конце отчетного периода обязательно проверяйте корректное формирование счетов-фактур.

Согласно п. 3 ст. 168 НК РФ продавец должен выставить покупателю счет-фактуру на сумму предоплаты в течение 5 календарных дней, после ее получения, если отгрузка в счёт оплаты производится также в течение 5 дней. В данном случае выбирается пункт «Не регистрировать счета-фактуры в течение 5-ти календарных дней».

Третий вариант предполагает выписывание счетов-фактур на аванс только по суммам, которые не зачлись на конец месяца. Обычно это используется при непрерывных долгосрочных поставках товаров, оказания услуг одному и тому же покупателю.

Следующий вариант предназначен для организаций, которые готовы отстаивать позицию о том, что платежи не признаются авансовыми, если отгрузка и оплата товара произошли в одном налоговом периоде.

Согласно п.13 ст. 167 НК РФ организации, имеющие производственный цикл, превышающий полгода, имеют право считать момент возникновения налоговой базы в день отгрузки. Для них предусмотрен последний вариант из возможных.

На закладке «Налог на имущество» указывается ставка налога в соответствии с законом субъекта РФ.

Напомним, что с 2021 года налогом на имущество облагается только недвижимое имущество. В случае применения организацией льгот по налогу на имущество, указанных в главе 30 НК РФ или в региональном законодательстве, устанавливаются соответствующие флаги:

• «Всё имущество освобождено от налога» — при выборе данного пункта необходимо указать код льготы;

• Если льгота предусматривает не полное освобождение налога, а уменьшение ставки, то устанавливается флаг «Это сниженная ставка»;

• Если льготой предусмотрено снижение суммы налога, а не процента, то устанавливается флаг «Налог уменьшен на»;

• Если организация применяет несколько льгот, то по каждой из них нужно формировать отдельный лист раздела 2. Но если льгота одна, то заполнять раздел 2 отдельно по каждому имуществу нет необходимости. За данную настройку отвечает флаг «При наличии одной льготы заполнять один лист раздела 2 декларации».

Бывают случаи, что льгота распространяется не на всё имущество, а только на определённые объекты. Их данные необходимо заполнить по ссылке «Объекты с особым порядком налогообложения».

По ссылке «Порядок уплаты налогов на местах» можно указать несколько налоговых органов, в которые вы в дальнейшем будете перечислять налог.

По правилам ведения бухгалтерского учёта расходы по налогу на имущество следует отражать на тех затратных счетах, что и амортизация по этим объектам. Амортизация может начисляться как на 20 счёт, в случае использования оборудования для производственных процессов, так и на 26 или 44, если они задействованы в торговле или используются административно-управленческим персоналом. Соответственно, по ссылке «Способы отражения расходов» нужно настроить по дебету каких затратных счетов будет производиться начисление имущественного налога.

На закладке «НДФЛ» есть возможность выбрать способ применения стандартных вычетов. Ранее был возможен только первый вариант, но после письма Минфина РФ от 07.10.2004 г. № 03-05-01-04/41 в программу был добавлен и второй метод. Позднее, Минфин изменил своё решение, поэтому по умолчанию переключатель стоит на «нарастающем итоге». Теперь каждая организация самостоятельно принимает решение какой вариант ей применять.

На закладке «Страховые взносы» выбирается тариф страховых взносов, применяемый на вашей организации и указывается ставка взноса от несчастных случаев.

По ссылке «Все налоги и отчеты» можно настроить порядок расчёта по транспортному, земельному, водному и многим другим налогам в том случае, если для вашей организации они являются актуальными.

Для получения печатной формы необходимо перейти в раздел «Главное», выбрать пункт «Учётная политика», нажать на кнопку «Печать» и из выпадающего списка выбрать «Учётная политика по налоговому учёту». При желании печатную форму можно отредактировать, распечатать или сохранить вне программы.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Алина Календжан 09.04.2020 21:31 Цитирую Александра:

Цитирую Алина Календжан: Цитирую Александра: Здравствуйте! если расчет зп ведется в зуп 3.1., настройка ндфл и страховых взносов по другому будет? Подскажите, где почитать. Спасибо

Добрый день, настройка учетной политики будет такой же. Если вы не ведёте расчёт зарплаты в программе 1С: Бухгалтерия, то в разделе «Зарплата и кадры» в пункте «Настройки зарплаты» нужно установить флаг, что вы ведёте учёт во внешней программе. Спасибо. Галочку поставлю. Настройка учетной политики в части НДФЛ и Страховых взносов имела в виду. Или после установки Учет ЗП во внешней программе, настройка НДФЛ и СВ в учетной политике не будет отображаться? Сейчас не в офисе, не могу посмотреть. Добрый день. Выглядеть настройка будет также, но влияния ни на что не будет, раз начисления производятся в иной программе. Цитировать

0 Александра 09.04.2020 19:46 Цитирую Алина Календжан:

Цитирую Александра: Здравствуйте! если расчет зп ведется в зуп 3.1., настройка ндфл и страховых взносов по другому будет? Подскажите, где почитать. Спасибо

Добрый день, настройка учетной политики будет такой же. Если вы не ведёте расчёт зарплаты в программе 1С: Бухгалтерия, то в разделе «Зарплата и кадры» в пункте «Настройки зарплаты» нужно установить флаг, что вы ведёте учёт во внешней программе. Спасибо. Галочку поставлю. Настройка учетной политики в части НДФЛ и Страховых взносов имела в виду. Или после установки Учет ЗП во внешней программе, настройка НДФЛ и СВ в учетной политике не будет отображаться? Сейчас не в офисе, не могу посмотреть. Цитировать

0 Алина Календжан 08.04.2020 15:29 Цитирую Александра:

Здравствуйте! если расчет зп ведется в зуп 3.1., настройка ндфл и страховых взносов по другому будет? Подскажите, где почитать. Спасибо

Добрый день, настройка учетной политики будет такой же. Если вы не ведёте расчёт зарплаты в программе 1С: Бухгалтерия, то в разделе «Зарплата и кадры» в пункте «Настройки зарплаты» нужно установить флаг, что вы ведёте учёт во внешней программе. Цитировать

0 Александра 07.04.2020 14:08 Здравствуйте! если расчет зп ведется в зуп 3.1., настройка ндфл и страховых взносов по другому будет? Подскажите, где почитать. Спасибо

Цитировать

Обновить список комментариев

JComments

Как выглядит образец учетной политики по НДС на 2021 год

НДС не относится к разряду обязательных налоговых платежей, уплачиваемых всеми без исключения фирмами и предпринимателями.

Например, если ИП или компания применяет спецрежим и не исполняет обязанности налогового агента по НДС, уделять внимание вопросам налога на добавленную стоимость в учетной политике не требуется.

Учитывая специфичность работы с НДС разных компаний и предпринимателей, информация о порядке, способах учета, отчетных и иных связанных с НДС нюансах может быть оформлена по-разному, например:

- отдельной учетной политикой — такой вариант может применяться налогоплательщиками НДС при наличии многочисленных нюансов исчисления этого налога (сложной структуре филиалов, работе с иностранными контрагентами, совмещении режимов налогообложения и др.);

- приложением к учетной политике — обычно в таком виде оформляется методика раздельного учета НДС, без которой затруднительно подтвердить правомерность налоговых вычетов при осуществлении облагаемой и необлагаемой НДС деятельности и в иных случаях;

Оформить грамотно такую методику поможет наш раздел про раздельный учет НДС.

- специальной главой (разделом, подразделом) учетной политики — если обязанность по уплате НДС необходимо выполнять в силу требований НК РФ и при этом применяются стандартные учетно-расчетные подходы (отсутствует необходимость раздельного учета НДС, нет льгот и пр.).

Посмотрите образец учетной политики по НДС на нашем сайте:

Раздельный учет

Во всех случаях, когда налогоплательщик наряду с облагаемой НДС деятельностью совершает необлагаемые операции, он обязан вести их раздельный учет. Согласно п. 4 ст. 170 НК РФ суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав таким налогоплательщикам:

— учитываются в стоимости товаров (работ, услуг), имущественных прав, используемых для осуществления операций, не облагаемых НДС;

— принимаются к вычету в соответствии со ст. 172 НК РФ по товарам (работам, услугам), имущественным правам, используемым для осуществления операций, облагаемых НДС;

— принимаются к вычету либо учитываются в стоимости товаров в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождаются от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемым налогом, так и не подлежащих налогообложению (освобождаемых от налогообложения), в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения.

Указанная пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отраженных за налоговый период.

Необходимо напомнить, что налогоплательщики, не соблюдающие требования о ведении раздельного учета, лишаются права принять к вычету суммы НДС, а также включать данные суммы в расходы в целях исчисления налога на прибыль.

Из вышеизложенного следует, что сумму «входного» НДС нужно распределять в пропорции, базой для которой является стоимость отгруженных товаров (работ, услуг), имущественных прав. Переход права собственности в данном случае значения не имеет. Рассчитывать базу следует за тот налоговый период, в котором были приобретены имущество (работы, услуги), имущественные права, предназначенные для облагаемых и необлагаемых операций.

Нужно ли менять учетную политику по НДС на 2021 год?

Согласно действующему законодательству изменения в учетную политику компании вносятся в том числе при изменении нормативных актов, регламентирующих исчисление и уплату налога.

Так, с января 2021 года на территории РФ была повышена ставка НДС до 20%. В этой связи налогоплательщику в приказе на изменение учетной политики следовало прописать порядок исчисления налога, а также алгоритм учета переходных авансов. Т.к. получив аванс в 2018 году и рассчитав с него налог по ставке 18/118, налогоплательщик при отгрузке в 2021 году должен был предъявить покупателю налог, исчисленный по ставке 20%.

Как считать НДС в переходном периоде читайте здесь.

Внести изменения в учетную политику с 2021 года (или с любого нового налогового периода 2020-2021 годов) необходимо, если:

- компания планирует осуществлять операции, освобожденные от НДС (к примеру, выдавать займы контрагентам) — методику раздельного учета НДС необходимо разработать и включить в учетную политику;

О том, как ведется раздельный учет по НДС — принципы и методика, мы рассказывали в этом материале.

- в действующей учетной политике детализированы особенности расчета налога или отчетности по НДС, которые со следующего года меняются в связи с законодательными нововведениями (например, если в учетной политике указана применяемая форма декларации по НДС и прописан алгоритм ее заполнения, а форма декларации по НДС меняется);

О том, какие еще законодательные нововведения по НДС нужно учесть в учетной политике, читайте в нашем обзоре изменений НДС.

Образец учетной политики по НДС на 2021 год есть и в «КонсультантПлюс». Получите бесплатный демодоступ к К+ и изучите нюансы составления данного документа.

Налоговый период

Обратите внимание, что налоговым периодом по НДС является квартал, а это значит, что определить базу для расчета пропорции можно только по окончании квартала (Письма Минфина России от 12.11.2008 N 03-07-07/121, ФНС России от 01.07.2008 N 3-1-11/150 и от 24.06.2008 N ШС-6-3/[email protected]). Этого порядка следует придерживаться, даже если основное средство или нематериальный актив, используемые в операциях, облагаемых и не облагаемых НДС, принимаются на учет в первом месяце квартала и необходимо определить сумму НДС, которая включается в первоначальную стоимость этого имущества.

Порядок отнесения НДС на первоначальную стоимость имущества необходимо изложить в Учетной политике предприятия. Варианты при этом могут быть различные (см. пример 1).

Пример 1. Вариант 1. База для расчета в момент принятия на учет имущества принимается равной данным по итогам предыдущего квартала. Затем, по окончании квартала, когда будут известны пропорции отгрузки по операциям, облагаемым и не облагаемым НДС, производятся исправительные операции.

Вариант 2. База для расчета в момент принятия на учет имущества принимается равной некой средней величине. Затем, по итогам квартала (налогового периода), производятся исправительные операции.

Как отмечалось выше, базой для расчета сумм НДС является стоимость отгруженных товаров (работ, услуг), имущественных прав. В примере 2 приведены варианты расчетных формул сумм налога, подлежащих вычету и включению в стоимость покупки, которые стоит отразить в Учетной политике.

Пример 2.

НДСвыч. = НДСобщ. x СОП / ОСП,

где НДСвыч. — сумма НДС по товарам (работам, услугам), имущественным правам, используемым в облагаемых и не облагаемых НДС операциях, которую можно принять к вычету;

НДСобщ. — общая сумма НДС по товарам (работам, услугам), имущественным правам за налоговый период;

СОП — стоимость продукции, облагаемой НДС, отгруженной в периоде, когда приобретались товары (работы, услуги), имущественные права;

ОСП — общая стоимость продукции, отгруженной в налоговом периоде.

НДСзат. = НДСобщ. x СНП / ОСП,

где НДСзат. — сумма НДС по товарам (работам, услугам), имущественным правам, используемым в облагаемых и не облагаемых НДС операциях, включаемая в их стоимость;

НДСобщ. — общая сумма НДС по товарам (работам, услугам), имущественным правам за налоговый период;

СНП — стоимость продукции, не облагаемой НДС, отгруженной в периоде, когда приобретались товары (работы, услуги), имущественные права;

ОСП — общая стоимость продукции, отгруженной в налоговом периоде.

9.6. Элементы учетной политики при применении упрощенной системы налогообложения

Налогоплательщики, применяющие упрощенную систему налогообложения, вправе:

• выбрать режим налогообложения;

• выбрать объект налогообложения;

• выбрать метод оценки покупных товаров, приобретенных для дальнейшей реализации;

• уменьшить налоговую базу в налоговом периоде на сумму убытка, полученного по итогам предыдущих налоговых периодов.

9.6.1. Выбор режима налогообложения

В соответствии с п. 2.1 ст. 346.12 НК РФ, введенным Федеральным законом от 19.07.2009 № 204-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» и п. 3 ст. 346.12 НК РФ организации, доход которых за 9 месяцев текущего года не превысил 45 млн руб., со средней численностью работников за налоговый период не более 100 человек и с остаточной стоимостью основных средств и нематериальных активов не выше 100 млн руб. вправе:

• перейти на упрощенную систему налогообложения;

• применять иные режимы налогообложения, предусмотренные законодательством Российской Федерации.

Если по итогам отчетного (налогового) периода доходы организации превысили 60 млн руб. и (или) в течение отчетного периода допущено несоответствие требованиям, установленным пп. 3 и 4 ст. 346.12 НК и п. 3 ст. 346.14, то данная организация утрачивает право на применение УСН с начала квартала, в котором допущены указанное превышение и (или) несоответствие указанным требованиям.

Индивидуальные предприниматели могут перейти на упрощенную систему налогообложения, если средняя численность работников за налоговый (отчетный) период не превышает 100 человек.

Не вправе применять упрощенную систему налогообложения организации и индивидуальные предприниматели, перечисленные в п. 3 ст. 346.12 НК РФ.

Индивидуальные предприниматели помимо обычной упрощенной системы налогообложения вправе перейти на упрощенную систему налогообложения на основе патента.

Следует отметить, что в соответствии с п. 2.1 ст. 346.25.1 НК РФ, введенным Федеральным законом от 22.07.2008 № 158-ФЗ, индивидуальные предприниматели, применяющие упрощенную систему налогообложения на основе патента, вправе привлекать наемных работников, среднесписочная численность которых за налоговый период не должна превышать пять человек.

Патент выдается по выбору налогоплательщика на период от 1 до 12 месяцев (п. 4 ст. 346.25.1 НК РФ). Налоговым периодом считается срок, на который выдан патент. Виды предпринимательской деятельности, по которым разрешено применять упрощенную систему налогообложения на основе патента, указаны в п. 2 ст. 346.25.1 НК РФ.

Индивидуальные предприниматели могут перейти на упрощенную систему налогообложения на основе патента на территории субъекта Российской Федерации, только после принятия указанным субъектом соответствующего закона.

9.6.2. Выбор объекта налогообложений

В соответствии со ст. 346.14 НК РФ налогоплательщики, применяющие упрощенную систему налогообложения, вправе признать объектом налогообложения:

• доходы;

• доходы, уменьшенные на величину расходов.

Объект налогообложения налогоплательщик может менять ежегодно.

Следует также иметь в виду, что участники договора простого товарищества или договора доверительного управления имуществом в качестве объекта налогообложения применяют только доходы, уменьшенные на величину расходов.

9.6.3. Выбор метода оценки покупных товаров, приобретенных для дальнейшей реализации

В соответствии с п. 2 ст. 346.17 НК РФ налогоплательщик для целей налогообложения вправе использовать один из следующих методов оценки покупных товаров:

• по стоимости первых по времени приобретений (метод ФИФО);

• по стоимости последних по времени приобретений (метод ЛИФО);

• по средней стоимости;

• по стоимости единицы товара.

Выбранный метод оценки покупных товаров указывается в учетной политике организации. Последствия применения каждого из перечисленных методов рассмотрены в § 4.2.2.

9.6.4. Использование права на уменьшение налоговой базы в налоговом периоде на сумму убытка, полученного по итогам предыдущих налоговых периодов

В соответствии с п. 7 ст. 346.18 НК РФ (в ред. Федерального закона № 158-ФЗ от 22.07.2008) налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе:

• уменьшить исчисленную по итогам налогового периода налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял упрощенную систему налогообложения и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. При этом под убытком понимается превышение расходов, определяемых в соответствии со ст. 346.16 НК РФ, над доходами, определяемыми в соответствии со ст. 346.15 НК РФ;

• перенести убытки на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получены эти убытки;

• перенести на текущий налоговый период сумму убытков, полученных в предыдущем налоговом периоде.

Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих девяти лет. Если убытки получены более чем в одном налоговом периоде, они переносятся на будущие налоговые периоды в очередности их получения.

Налогоплательщик обязан хранить документы, подтверждающие размер понесенного убытка и сумму, на которую была уменьшена налоговая база каждого налогового периода, в течение всего срока использования права на уменьшение налоговой базы на сумму убытка.

Следует также иметь в виду, что убыток, полученный налогоплательщиком при применении иных режимов налогообложения, не принимается при переходе на упрощенную систему налогообложения; убыток, полученный при применении упрощенной системы налогообложения, не принимается при переходе на иные режимы налогообложения.

Что такое

Необходимость ведения раздельного учета по НДС возникает, как при наличии у организации экспортных операций (необлагаемых налогом на добавленную стоимость), так и при ведении прочих хозяйственных операций, подлежащих обложению НДС.

Главной целью раздельного учета по НДС является распределение входного налога для того чтобы впоследствии принять его к вычету.

Весь входной налог на добавленную стоимость позволяет принимать к вычету применение «Правила 5%» по расходам, относящимся как к облагаемым, так и к не облагаемым операциям по НДС, к которым относятся общехозяйственные расходы.

Из этой статьи вы узнаете, как применять «Правило пяти процентов» по НДС в 2021 году и сможете ознакомиться с подробным примером расчета. При совмещении ЕНВД и ОСНО данное правило не применяется.

Советы для организаций, ведущих операции, которые облагаются НДС

В случае если организация ведет операции, которые подлежат обложению налогом на добавленную стоимость и лишь изредка получает доход по займам (или осуществляете расчет векселями третьих лиц), то в учетную политику рекомендуется внести такие положение об использовании «Правила пяти процентов» по НДС.

Использование этого правила позволяет организации определить величину общехозяйственных расходов, которые приходятся на необлагаемые операции пропорционально доле прямых расходов на данные операции в общей величине расходов, которые связаны с реализацией продукции.

При применении «Правила пяти процентов», если организация будет предоставлять займы, доля расходов, на необлагаемые НДС операции, будет равно 0. Таким образом, можно будет принять весь НДС по общехозяйственным расходам к вычету.

Если организация занимается ведением операций, не облагаемых налогом на добавленную стоимость на постоянной основе, то для того чтобы рассчитать доли расходов по этим операциям, следует организовать ведение бухгалтерского учета таким образом, чтобы нижеперечисленные сведения формировались отдельно:

1. О себестоимости продаж, которые подлежат обложению НДС.2. О себестоимости продаж, которые не подлежат обложению НДС.

3. О других расходах, которые связаны с реализацией:

- облагаемой НДС (к примеру, по реализации ОС);

- не облагаемой НДС (к примеру, реализации ценных бумаг).

4. О других расходах, которые не связаны с реализацией (к примеру, проценты, полученные предприятием по займам).

Для того чтобы вести учет операций было удобнее, рекомендуется открыть отдельные субсчета. Кроме того, можно вести отдельные регистры.

Добавим, что организации следует определиться с оптимальным порядком расчета доли общехозяйственных расходов, которые приходятся на операции, не облагаемые налогом на добавленную стоимость.

К примеру, доли общехозяйственных расходов, приходящиеся на операции, которые не облагаются НДС, можно принять равной одному из таких соотношений:

- доле прямых расходов по операциям, которые не подлежат обложению НДС в общей величине прямых расходов по всем операциям, которые связаны с продажей;

- доле выручки по операциям, которые не подлежат обложению НДС в общей сумме выручки от продаж.

Не менее важным является вопрос налоговой политики раздельного учета в отношении операций, которые не подлежат обложению НДС. Стоит обратить внимание на такие моменты, которые связаны с основаниями совершения такого рода операций, а именно:

1. Какие льготные режимы связаны с налогообложением.2.

Присутствуют ли операции по налогообложению, которые не предусмотрены статьей 149 Налогового кодекса РФ.3.

Наличие права на освобождение от НДС в случае недостаточного размера полученной выручки.

4. Продажа продукции (услуг или работ) в другие страны.

Ведение раздельного учета по НДС: на что обратить внимание

Подавляющее большинство организаций имеют дело как с облагаемой, так и с не облагаемой налогом на добавленную стоимость продукцией.

Напомним, что раздельное ведение учета по этому налогу осуществляется по исходящему НДС – по стоимости продукции, которая была отгружена. При этом продукция может быть обложена НДС или освобождена от него. НДС, включенный в цену продукции, тоже необходимо учитывать.

Тем не менее, какой-либо единой методики по ведению раздельного учета по НДС не существует. Именно поэтому можно пользоваться удобным для организации порядком. Самое главное, чтобы при ведении раздельного учета операции по облагаемые и не облагаемые по НДС операции четко разграничивались.

Выбранный организацией порядок ведения раздельного учета по НДС обязательно должен быть закреплен в общей учетной политике фирмы.

Отказ от ведения корректного раздельного учета по НДС может привести к тому, что налоговики начнут восстанавливать весь входной налог по единицам, приобретенным для использования в операциях, которые подлежат и не подлежат обложению налогом на добавленную стоимость. Такие действия сотрудников налоговой службы приведут к тому, что у организации появятся недостачи в НДС, а значит, штрафов и пеней избежать не получится.

Минфин считает, что если операции по освобожденным единицам товаров от НДС полностью отсутствуют, то это является основанием для освобождения организации от ведения раздельного учета по налогу на добавленную стоимость.

Ведение раздельного учета по НДС при экспорте: основные моменты

Раздельный учет по НДС при экспорте продукции обязателен. При этом сырье, которое применялось в процессе проведения операций по экспорту (сумма операций) должна быть подана в ФНС в виде декларации с нулевой ставкой.

Нормы действующего российского законодательства не предусматривают четко прописанной методики по определению входного НДС товаров на экспорт.

Удобный способ учета выбирается организацией самостоятельно.

Порядок учета следует закрепить в соответствующих документах (в приказах, относящихся к ведению учетной политики предприятия).

Если организация ранее не предполагала, что будет заниматься экспортом товаров, и применяла на общих основаниях обычный входной НДС, то налог, который был уплачен, может быть восстановлен. Чтобы это сделать, организация подает декларацию (уточненную) и уплачивает налог.

Если за квартал общая доля расходов на приобретение, а также на производство продукции – не более 5% (от всех общих расходов, которые направлены на производство и реализацию товаров), то организация освобождается от ведения раздельного учета по НДС. То есть, входной НДС, предъявляемый поставщиками (в одном или другом квартале), можно принимать к вычету.

Пример

Расходы организации, облагаемые налогом – 8 000 000 рублей. Расходы, не облагаемые налогом – 400 000 рублей. Затраты на общехозяйственные нужды составили 2 000 000 рублей.

Расчет будет осуществляться по такой формуле:

| Расходы, связанные с реализацией, не облагаемой НДС (за квартал) / Общая величина расходов, связанных с реализацией (за квартал) X 100% ≤ 5% |

400 000 рублей : (8 000 000 рублей + 2 000 000) x 100% = 4%

Сумма из нашего примера составила 4%, что менее 5%, а значит, организация вправе вести раздельный учет по входному налогу на добавленную стоимость. К тому же она вправе принимать весь входной НДС к вычету за отчетный период.

Источник: https://my-biz.ru/buhgalteriya/pravilo-5-procentov