Амортизацию в бухучете можно считать с помощью метода уменьшаемого остатка. Данный способ начисления позволяет списать стоимость ОС в ускоренном режиме по сравнению с равномерным линейным порядком.

Метод основан на использовании остаточной стоимости и ускоряющего коэффициента и применяется для объектов основных фондов, эксплуатационные свойства которых быстро снижаются.

От какой суммы могут быть ОС

Внесенные с начала прошлого года изменения в НК трактуют ограничения на стоимость ОС следующим образом:

- Всеми свойствами основных средств, включая и амортизацию, обладают объекты, оцененные в более чем 100000 руб. С учетом присутствия в них остальных признаков ОС.

- Если оценочные критерии расположены в диапазоне от 40000 до 100000 руб., то данный объект можно отнести к ОС с последующим списанием его стоимости в виде амортизации только в бухучете. В налоговом же учете амортизация на него не предусмотрена, а стоимость списывается в день ввода в эксплуатацию.

- Объекты, обладающие признаками ОС, но с первоначальной оценкой менее 40000 руб., в бухучете относятся к запасам материально-технического характера.

- Основные средства, задействованные в эксплуатации, но имеющие стоимость меньше чем 3000 руб., учитываются по счету №21. Их внутреннее перемещение отражается на забалансовых счетах.

Применение статьи 340 «Увеличение стоимости материальных запасов» описано в данном видео:

Формулы для ускоренного метода

Правила начисления амортизации нелинейным способом уменьшаемого остатка прописаны в п.19 ПБУ 6/01.

Расчет способом уменьшаемого остатка отчислений ведется от остаточной стоимости, что позволяет иметь наибольшие отчисления именно в первые месяцы и годы использования. Далее с течением времени размер амортизации снижается.

Если компания дополнительно вводит ускоряющий коэффициент, то процесс списания методом уменьшаемого остатка ускоряется.

Формулы:

Норма годовая = 1* 100% * Ку / СПИ

Амортизация годовая = Остаточная стоимость * Норма годовая

Амортизация ежемесячная = Ам. / 12 месяцев

Остаточная стоимость = Первоначальная – Накопленная амортизация

В данных формулах присутствуют следующие показатели:

- Ку – это ускоряющий коэффициент, который предприятие вправе принять для ускорения процесса переноса стоимости ОС на затраты, можно выбрать значение в пределах 3.

- СПИ – срок полезного использования, который компания устанавливает в бухгалтерских целях самостоятельно.

- Первоначальная стоимость – та, по которой основное средство принято к учету (если проводилась переоценка, то берется восстановительная).

- Накопленная амортизация – сумма отчислений по объекту за весь срок службы на момент расчета.

- Остаточная стоимость – разница начальной стоимости и произведенных отчислений, рассчитывается ежегодно.

- Годовая норма – показатель в процентах, который отражает долю стоимости ОС, относимую в расходы ежегодно.

Пример расчета

Исходные данные:

Компания в декабре 2021 года купила станок для производства пластиковых крышек для бутылок.

Сумма всех затрат по его приобретению, доставке и настройке составила 1 500 000 руб. без учета НДС.

По этой стоимости станок принят к учету.

Для станка выбран срок использования – 4 года.

В учетной политике прописано, что для производственного оборудования предприятие применяет нелинейный ускоренный метод уменьшаемого остатка.

Так как организация планирует нагрузить станок на 100% сразу же после ввода в эксплуатацию и интенсивно его использовать с максимальной отдачей, то решено дополнительно ввести коэффициент ускорения = 2.

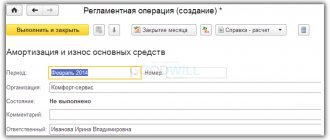

Начисление амортизации начинается с января 2021 года.

Расчет:

Норма = 1 * 100% * 2 / 4 = 50%

То есть планируется каждый год списывать 50% от остатка стоимости станка.

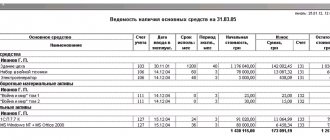

Процесс амортизационных отчислений методом уменьшаемого остатка представлен в виде таблицы:

| Год | Годовая норма | Остаточная стоимость | Амортизация годовая | Амортизация месячная |

| Первый | 50% | 1 500 000 | 750 000 (1500000 * 50%) | 62 500 (750000 / 12) |

| Второй | 750 000 (1500000 – 750000) | 375 000 (750000 * 50%) | 31 250 (375000 / 12) | |

| Третий | 375 000 (1500000 – 750000 – 375000) | 187 500 (375 000 * 50%) | 15 625 (187 500 / 12) | |

| Четвертый | 187 500 (1500000 – 750000 – 375000 – 187500) | 93 750 (187 500 * 50%) | 7 812,50 (93 750 / 12) |

Итого за 4 года отчисления = 750 000 + 375 000 + 187 500 + 93 750 = 1 406 250.

Остаток стоимости на конец срока полезного использования = 1 500 000 – 1 406 250 = 93 750.

Как списать этот остаток?

Существует несколько способов:

- Добавить эту сумму к последнему месяцу и списать в декабре 2021 года 7 812,50 + 93 750 = 101 562,50;

- Равномерно разбить эту сумму на последний год эксплуатации.

В данном случае удобно выбрать второй вариант, распределив остаточную стоимость 187 500 на 12 месяцев последнего года эксплуатации.

Тогда амортизационные отчисления в последний год = 187 500 / 12 = 15 625.

Другие нелинейные методы начисления:

- по сумме чисел лет СПИ;

- пропорционально продукции.

Когда применяется?

Способ уменьшаемого остатка доступен только для бухгалтерского учета. На практике его удобно использовать в случаях, когда нужно быстро вернуть потраченные на основные фонды деньги с целью перевооружения, обновления, улучшения, замены имеющихся объектов ОС.

Данная потребность обычно возникает для основных средств, которые:

- быстро стареют морально (компьютерная техника);

- интенсивно используются – производственное оборудование;

- быстро изнашиваются.

Способ, основанный на уменьшаемом остатке, не применяется, как правило, в отношении длительно эксплуатируемого имущества.

Оно не теряет своих качеств (здания, сооружение, мебель),а потому не требует применения ускоренного метода.

Плюсы и минусы

У способа уменьшаемого остатка есть свои достоинства и недостатки.

| Достоинства | Недостатки |

| Есть возможность быстрого возврата вложенных в ОС средств | Имеет ограниченную область применения |

| Обладает повышенной эффективностью вложений в амортизируемые активы | Не используется для транспортных средств, исключением являются такси и служебный транспорт |

| Можно самостоятельно регулировать скорость списания имущества с помощью коэффициента ускорения | Не используется для ОС, у которых срок службы менее трех лет |

| Применение вызывает расхождения с амортизацией, рассчитанной в налоговом учете |

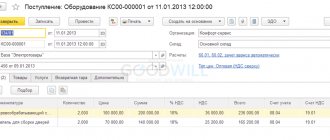

Увеличение стоимости основных средств

Если действующий объект, учтенный как ОС, был переоборудован, то компания имеет право на его переоценку в сторону увеличения. Это допускается, но не более одного раза в год. Стоимость имущества можно увеличить если произошла:

- Модернизация (частичная или полная).

- Дооборудование (оснащение новыми узлами или деталями).

- Реконструкция.

- Техническое обновление (переход на новые технологии).

- Достройка.

- Или переоценка по другим причинам.

Все расходы в этом случае заносятся на счет 08, при этом они должны быть подтверждены документально такими документами как:

- Сметный проект.

- Акт о приемке работ.

- Акт сдачи объекта.

- Обновленная инвентарная карточка на объект.

- Приказ руководителя о выполненных работах и принятия в эксплуатацию объекта.

Как вести учёт необоротных и малоценных активов в 1С , расскажет видеоролик ниже:

Уменьшение и уценка

Так как сроки амортизации ОС могут быть длительными, то за этот период может измениться и их рыночная стоимость. В таких случаях проводится их переоценка. Переоценка объекта со снижением его стоимости называется уценка. Цели уценки:

- Определение настоящей, действительной на рынке в данный момент стоимости объекта.

- Анализ эффективности использования ОС.

- Снижение налогов.

Уценка ОС может проводиться одним из двух способов:

- Прямым перерасчетом в соответствии с их реальной стоимостью.

- Индексацией в соответствии со степенью износа.

В бухгалтерском учете отражается как уменьшение стоимости объекта, так и уменьшение его амортизации.

Проводки в бухгалтерском учете

| Период | Содержание операции | Дебет | Кредит | Сумма, в руб. |

| Март 2016 | Отражены расходы на приобретение ОС | 08 | 60 | 48000 |

| Имущество введено в эксплуатацию в качестве ОС | 01 | 08 | 48000 | |

| Начислено отложенное налоговое обязательство (48 000 рублей × 20 %) | 68 | 77 | 9600 | |

| Апрель 2016* | Начислена амортизация ОС | 20 | 02 | 1000 |

| Частично погашено отложенное налоговое обязательство (1 000 рублей × 20 %) | 77 | 68 | 200 |

*В течение всего срока амортизации оборудования нужно будет повторять те же проводки, что в апреле.

Автоматизированный бухгалтерский, налоговый и складской учет на крупных предприятиях и в бюджетной сфере

Узнать больше

Обесценение основных средств

В процессе эксплуатации расходы на обслуживание объекта ОС могут превысить приносимый ими доход. Вот тогда наступает обесценивание основных средств. Его признаки:

- Падение рыночной оценки объекта.

- Изменение конъектуры не в лучшую для компании сторону.

- Превышение балансовой стоимости над рыночной.

- Устаревание или износ ОС.

- Длительное неиспользование оборудования.

- Предстоящее прекращение деятельности компании.

- Объект ОС предполагается к выбытию.

- Ухудшение экономических результатов использования данного ОС.

Если объекту присущ один из признаков обесценивания, то проводится его проверка на этот предмет. Ее процедура закреплена в стандарте IAS 36 «Обесценение активов» и заключается в сравнении балансовой стоимости с возмещаемой. При этом балансовая стоимость не должна быть выше. Возмещаемая стоимость рассчитывается как разница между:

- Справедливой (рыночной стоимостью).

- Затратами на продажу или демонтаж со стоимостью материалов или деталей годных к использованию.

Еще одним критерием эффективности в использовании ОС компанией являются оборачиваемость и ликвидность.

Обесценение ОС описано в данном видеоролике:

Другие нововведения

- Появился новый критерий для признания основного средства. Таким критерием является материально-вещественная форма объекта.

- В ПБУ 6/01 сказано: к основным средствам не относятся объекты, которые в будущем предполагается перепродать. В ФСБУ 6/2020 подобного ограничения нет.

- Введено требование проверять ОС на обесценение.

- Выделена отдельная группа основных средств — инвестиционная недвижимость. Это объекты, предназначенные для сдачи в аренду и (или) для получения дохода от прироста их стоимости. Подобное имущество учитывается отдельно по особым правилам.

Ликвидность

Это возможность быстрого перевода имеющихся на балансе компании ОС в деньги. Эта способность оценивается показателями ликвидности, к которым относятся:

- Общий коэффициент, рассчитывающийся так: размер оборотных активов/краткосрочные обязательства×100%. Оптимальное значение:100 – 200%.

- Абсолютный коэффициент, равный отношению: денежное выражение ОС/краткосрочные обязательства×100%. Рекомендуется удерживать в районе 10 – 30%.

- Срочная ликвидность (20 – 40%): (денежные средства+ценные бумаги)/краткосрочные обязательства×100%.

- Уточненный коэффициент: (денежные средства+ценные бумаги+дебиторские долги)/краткосрочные обязательства×100% в пределах 80 – 100%.