Организации, предлагающие страховые услуги, обязаны вести бухучет. Деятельность их контролируется департаментом страхового рынка, существующим при ЦБ.

Вопрос: Как отражаются в бухгалтерском и налоговом учете расходы на страхование имущества (в том числе лизингового, арендованного)? Организация заключила договор имущественного страхования сроком на 12 месяцев (365 дней) и единовременно уплатила страховую премию в сумме 146 000 руб. Договор страхования действует с 1 марта текущего года (даты уплаты страховой премии) по 28 февраля следующего года включительно. Для целей налогообложения доходы и расходы учитываются методом начисления. Отчетными периодами по налогу на прибыль признаются I квартал, полугодие, девять месяцев календарного года. Промежуточная бухгалтерская отчетность составляется на последнее число каждого квартала. Посмотреть ответ

Первичная документация

Первичная документация – это бумаги, на основании которых ведется бухучет. Первичка для страховой организации:

- Учредительные бумаги: устав, лицензия.

- Договоры о страховании.

- Бумаги, подтверждающие наступление случая (заявка, страховой акт).

- Бумаги, подтверждающие покрытие убытков.

- Регистры налогового учета.

Страховой компании нужно утвердить график документооборота и формы документов, которые необходимы для нужд бухучета.

Как при расторжении договора ОСАГО отражается в бухгалтерском учете страховая премия?

Учет расходов на приобретение полиса ОСАГО и КАСКО

Предприятия в своей хозяйственной жизни могут использовать различные транспортные средства, в частности, автомобили.

После приобретения автомобиля организация первым делом должна заключить договор обязательного страхования гражданской ответственности (ОСАГО), поскольку страхование ответственности для автовладельцев является обязательным (пункты 1, 2 ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»), а полученный полис ОСАГО необходим для регистрации транспортного средства в ГИБДД, его техосмотра и эксплуатации (п. 2 ст. 19, п. 3 ст. 16 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»; пункты 1, 3 ст. 32 Федерального закона от 25.04.2002 № 40-ФЗ).

Выплаты по ОСАГО могут не покрывать в полном объеме ущерб, который может быть причинен автомобилю при ДТП (дорожно-транспортном происшествии). К тому же возмещаются потери только потерпевшей стороне. Поэтому организации в дополнение к ОСАГО заключают договора добровольного имущественного страхования самого транспортного средства от угона и возможного причинения ущерба в результате ДТП, противоправных действий третьих лиц и повреждений по иным рискам. В практике автострахования такие договоры получили название договоров КАСКО (от испанского casco — «корпус», «остов судна»).

Договора ОСАГО и КАСКО, как правило, заключаются на один год и вступают в силу с момента оплаты полиса. В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

При этом согласно толкованию Р112 «Об участии организации в договорах страхования в качестве страхователя», принятому Фондом развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»» (см. https://bmcenter.ru/Files/P112), приобретение полиса не приводит к возникновению в бухгалтерском учете организации-страхователя расходов будущих периодов.

Оплата полиса страхователем учитывается как предоплата услуг (авансы по услугам), которая признается расходом организации по мере потребления страховых услуг, т. е. по мере истекания периода страхования. Указанная предоплата отражается на счете учета расчетов со страховщиками. До истечения оплаченного страхового срока соответствующие суммы отражаются в бухгалтерском балансе в зависимости от их существенности по самостоятельной статье или включаются в агрегированную статью «Прочие оборотные активы» или «Прочие внеоборотные активы» (при оплате на срок более года).

Для учета расчетов со страховщиками по суммам предоплаты в толковании Р112 рекомендуется использовать счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию».

В налоговом учете стоимость полиса ОСАГО учитывается при налогообложении прибыли в пределах страховых тарифов (п. 1 ст. 263 НК РФ).

Затраты на КАСКО признаются при налогообложении прибыли в размере фактических затрат (подп. 1 п. 1, п. 3 ст. 263 НК РФ).

При этом страховые премии по договорам ОСАГО и КАСКО признаются в течение срока действия договора равномерно — пропорционально количеству календарных дней в отчетном периоде (п. 6 ст. 262 НК РФ). Затраты на уплату премий включаются в состав прочих расходов, связанных с производством и (или) реализацией (пункты 2 и 3 ст. 263 НК РФ).

Для учета сумм предоплаты по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8» предназначен субсчет 76.01.9 «Платежи (взносы) по прочим видам страхования». Аналитический учет по Субконто 2 на субсчете 76.01.9 ведется по статьям расходов будущих периодов, что позволяет выполнять автоматическое списание учтенных на этом субсчете сумм по определенным правилам, в частности, равномерно — пропорционально количеству календарных дней в отчетном периоде.

Порядок учета расходов на приобретение полисов ОСАГО и КАСКО в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример1

| Организация в связи с покупкой автомобиля 1 октября 2012 года застраховала свою гражданскую ответственность, а также оформила договор КАСКО. Стоимость полиса ОСАГО составила 6 000 руб., КАСКО — 60 000 руб. Сумма страховых взносов по ОСАГО перечислена 1 октября 2012 года. По договору КАСКО предусмотрена уплата страховой премии в два этапа: до 2 октября 2012 года и до 1 апреля 2013 года. Оплата взносов за первые 6 месяцев произведена 1 октября 2012 года. Период страхового срока по договорам ОСАГО и КАСКО — с 1 октября 2012 года по 30 сентября 2013 года. |

Рассмотрим отражение этих событий в учете организации.

1) Перечисление страховой премии отражается документами Списание с расчетного счета для вида операции Прочее списание:

от 01.10.2012 — на сумму страховых взносов по ОСАГО и первого платежа по договору КАСКО;

от 30.03.2013 — на сумму второго платежа по договору КАСКО.

В разделе Расшифровка платежа формы документа Списание с расчетного счета указывается:

- счет дебета 76.01.9 «Платежи (взносы) по прочим видам страхования»;

- аналитика по субконто Контрагенты и Расходы будущих периодов.

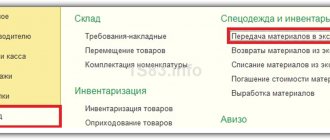

В описании статьи будущих периодов в справочнике Расходы будущих периодов указывается (рис. 1):

- Вид РБП — Прочие;

- Способ признания расходов — По календарным дням;

- Сумма — сумма перечисленной страховой премии;

- Начало списания и Окончание списания — оплаченный период страхования;

- Счет и Субконто — счет и аналитика, на которые списываются страховые взносы;

- Вид актива — «Прочие оборотные активы».

Рис. 1

2) Ежемесячное включение уплаченных страховых взносов в расходы текущего периода в части потребленных услуг страховщика производится при выполнении регламентной операции закрытия месяца Списание расходов будущих периодов.

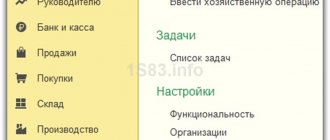

Для документального обоснования включенных в расходы сумм рекомендуется сформировать и вывести на бумажный носитель Справку-расчет к операции (рис. 2), составленную отдельно «по данным бухгалтерского учета» и «по данным налогового учета».

Рис. 2

Учет платежей по основным соглашениям со страхователями

Организация делает страховые выплаты при наступлении страховых случаев. Они могут касаться различных сфер:

- Собственности (выплаты делаются на случаи краж, затоплений и прочего ущерба).

- Медицины (выплаты на случай болезни).

- Авто (платежи на случай угона авто).

Как ведется бухучет при страховании предмета лизинга лизингополучателем (сублизингополучателем)?

Страховые выплаты формируются из совокупности всех поступлений от людей, заключивших с организацией страховое соглашение. Выплаты учитываются на счете 22. Сведения о них собираются в регистрах. Аналитический учет осуществляется в разрезе форм соглашений и страхователей. Сведения фиксируются в учете на дату наступления страхового права.

Учет расходов на ремонт и возмещения ущерба при ДТП

При эксплуатации автомобиль организации может пострадать в результате ДТП. Ущерб, причиненный автомобилю в этом случае, может быть возмещен:

- в рамках договора ОСАГО страховой компанией виновника аварии, если организация не приобретала полис КАСКО-страхования и в аварии виноват не ее сотрудник;

- в рамках договора КАСКО вне зависимости от того, кто признан виновником — сотрудник организации или владелец другого автомобиля.

При этом и по договору ОСАГО, и по договору КАСКО страховая компания может возместить сумму ущерба путем денежной выплаты либо в счет этой выплаты организовать и частично или полностью оплатить ремонт в выбранной ею или пострадавшей стороной авторемонтной организации.

При выплате страховой компанией возмещения в денежном выражении оно в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

Суммы страхового возмещения, получаемые при наступлении страхового случая, не связаны с оплатой реализуемых товаров, работ, услуг, поэтому они не включаются в базу по НДС (письма Минфина России от 24.12.2010 № 03-04-05/3-744 и ФНС России от 29.12.2006 № 14-2-05/[email protected]).

Учет возмещения ущерба денежными средствами в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример 2

| Организация имеет в собственности автомобиль. Договор КАСКО со страховой компанией не заключался: — 01.12.2012 — автомобиль организации попал в ДТП. Виновником признан водитель другого автомобиля; — 14.12.2012 — страховая организация виновника аварии признала выплату возмещения в сумме 29 500 руб.; — 20.12.2012 — сумма возмещения ущерба в размере 29 500 руб. зачислена на расчетный счет организации. |

Рассмотрим отражение этих событий в учете организации.

1) На дату признания страховой компанией виновника аварии суммы возмещения ущерба вводится документ Операция (бухгалтерский и налоговый учет) с проводкой

Дебет 76.01.1 «Расчеты по имущественному и личному страхованию» Кредит 91.01 «Прочие доходы»

Для целей налогового учета сумма возмещения указывается в ресурсах Сумма НУ Дт и Сумма НУ Кт (рис. 3).

Рис. 3

Аналитика по счету 76.01.1 — страховая компания и основание расчетов (заявление на возмещение убытка). Аналитика по счету 91.01 — статья учета доходов и расходов по страховым случаям с видом Прочие внереализационные доходы (расходы).

2) Поступление на счет организации суммы возмещения ущерба регистрируется документом Поступление на расчетный счет для вида операции Прочие расчеты с контрагентами. В поле Счет расчетов указывается счет 76.01.1.

Затраты на ремонт признаются в общем порядке, предусмотренном статьей 260 НК РФ, как расходы на ремонт основных средств.

Они отражаются в периоде осуществления в размере фактических затрат (письмо Минфина России от 31.03.2009 № 03-03-06/2/70).

Вычет НДС по товарам, работам и услугам, приобретаемым для ремонта поврежденного автомобиля, производится на общих основаниях независимо от того, что стоимость ремонтных работ компенсируется страховой организацией (письма Минфина России от 29.07.2010 № 03-07-11/321 и от 15.04.2010 № 03-07-08/115).

Учет расходов на ремонт автомобиля после ДТП в «1С:Бухгалтерии 8» рассмотрим на примере.

Пример 3

| Автомобиль организации, используемый для целей управления, 1 декабря 2012 года попал в ДТП. От страховой компании виновника аварии 20 декабря 2012 года на расчетный счет поступила сумма возмещения ущерба в размере 29 500 руб. Ремонт автомобиля выполнен 24 декабря 2012 года организацией «Автосервис», о чем составлен акт приема-передачи выполненных работ. Стоимость ремонта составила 23 600 руб., в том числе НДС 3 600 руб. На выполненные работы исполнителем выставлен счет-фактура. Организация 26 декабря 2012 года оплатила исполнителю выполненные работы по ремонту автомобиля в сумме 23 600 руб., в том числе НДС 3 600 руб. |

Рассмотрим отражение этих событий в учете организации.

1) На дату акта приема-передачи выполненных работ по ремонту автомобиля вводится документ Поступление товаров и услуг для операции Покупка, комиссия.

На закладке Услуги в табличной части указываются выполненные работы, их стоимость, счета и аналитические признаки бухгалтерского и налогового учета (рис. 4).

Рис. 4

На закладке Счет-фактура указываются реквизиты полученного от исполнителя счета-фактуры, и устанавливается флажок Отразить вычет НДС в книге.

2) Перечисление исполнителю оплаты за выполненные работы отражается документами Платежное поручение (для подготовки платежного поручения банку) и Списание с расчетного счета для операции Оплата поставщику (для отражения перечисления на счетах бухгалтерского учета).

Если страховая компания, возмещающая ущерб, сама организует и оплачивает ремонт поврежденного автомобиля в счет выплаты возмещения, организация -владелец пострадавшего автомобиля не признает в бухгалтерском и налоговом учете ни доходы в виде страхового возмещения (она его не получает), ни расходы в виде стоимости ремонта (оплачивается страховщиком).

Учет премий

Страховые премии – это выплаты лица в адрес организации. Страховое соглашение вступает в силу или с даты, прописанной в нем, или с даты внесения первой премии.

Как ведется бухучет при страховании груза грузоотправителем?

Компенсация при наступлении страхслучая выплачивается только тогда, когда у лица нет задолженностей по премиям. Все суммы за прошедший период должны быть внесены.

Компенсация, уплачиваемая застрахованному лицу, может засчитываться в счет следующих страховых премий.

Рассмотрим пример. Застрахованному лицу начислено возмещение в размере 50 000 рублей. Были также подтверждены дополнительные траты, связанные со страховым случаем. Лицо решило направить половину из этой суммы в счет следующих платежей по страховке. В этом случае используются эти проводки:

- ДТ22/1 КТ51. Выплата возмещения по страховке.

- ДТ22/1 КТ51. Выплата дополнительных трат.

- ДТ22/1 КТ77/1. Зачет части суммы возмещения в счет следующих страховых премий.

Законность всех выплат подтверждается первичкой.

Учет расходов и возмещения при ликвидации автомобиля после ДТП

В результате ДТП может быть зарегистрирован факт полной или конструктивной гибели автомобиля. О конструктивной гибели говорят тогда, когда затраты на восстановление автомобиля превышают 75 процентов страховой стоимости по договору КАСКО. Конструктивная гибель приравнивается к полной гибели имущества.

Если организация отказывается от своих прав на автомобиль, выплата возмещения при его полной или конструктивной гибели производится в размере полной страховой суммы за вычетом износа автомобиля за прошедший до страхового случая срок действия договора (п. 5 ст. 10 Закона РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации»).

Страховое возмещение в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

В «1С:Бухгалтерии 8» расчеты по страховому возмещению при полной или конструктивной гибели автомобиля отражаются аналогично рассмотренному выше учету расчетов по денежным средствам на ремонт автомобиля (см. Пример 2).

Не подлежащий восстановлению автомобиль списывается с бухгалтерского и налогового учета на основании акта о списании автотранспортных средств. О факте списания также делается отметка в инвентарной карточке учета основных средств. Для прекращения уплаты транспортного налога списываемый автомобиль необходимо снять с учета в органах ГИБДД.

В бухгалтерском учете списание автомобиля отражается следующими записями:

Дебет 01.09 «Выбытие основных средств» Кредит 01.01 «Основные средства в организации» — перенесена на отдельный субсчет балансовая стоимость выбывающего автомобиля; Дебет 02.01 «Амортизация основных средств, учитываемых на счете 01» Кредит 01.09 «Выбытие основных средств» — перенесена на отдельный субсчет накопленная амортизация по выбывающему автомобилю; Дебет 91.02 «Прочие расходы» Кредит 01.09 «Выбытие основных средств» — списана на прочие расходы остаточная стоимость выбывающего автомобиля.

В налоговом учете остаточная стоимость и расходы, связанные с выводом из эксплуатации не подлежащего восстановлению автомобиля, включаются в состав внереализационных расходов (подп. 8 п. 1 ст. 265 НК РФ).

В «1С:Бухгалтерии 8» списание автомобиля с бухгалтерского и налогового учета в результате полной или конструктивной гибели отражается документом Списание ОС (рис. 5). В качестве аналитического признака на счете 91.02 указывается статья прочих доходов и расходов с видом Доходы (расходы), связанные с ликвидацией основных средств.

Рис. 5

Учет при перестраховании

Перестрахование – это передача обязательств по защите от рисков. Предполагается, что эти обязательства передаются от одной организации другой. То есть договор лицо заключает с одной организацией. Она будет считаться основным страхователем. Именно она несет ответственность перед клиентами. Она же принимает различные претензии, касающиеся страховки.

Если выполняется перестрахование, становятся актуальными эти проводки:

- ДТ92/4 КТ77/4. Премия, направленная на перестрахование.

- ДТ77/4 КТ91/1. Деньги, полученные от перестраховщика.

- ДТ77/4 КТ77/6. Деньги, депонированные по соглашениям, направленным в перестрахование.

Соглашение о перестраховании – это отдельный договор. Перестраховщик делает выплаты только в размерах, установленных договором. Суммы больше лимита выплачиваются основным страховщиком.

На что влияют расходы

Если рассматривать расходы страховщика с позиции потребителя (клиента), то по ним страхователь может отследить, насколько эффективно компания выполняет свои обязательства перед клиентами. Если страховщик регулярно отказывает в выплатах либо занижает их, задерживает перечисление средств, это свидетельствует о его ненадежности, которая может быть связана с плохим финансовым положением организации.

Отследить, выплачивает ли страховщик возмещение своим клиентам, довольно просто. Для этого следует:

- Ознакомиться с отзывами о компании на популярных порталах «Банки.ру», «Сравни.ру» или других форумах, посвященных финансовым и страховым услугам РФ. Если на сайте много негативных отзывов о страховщике, вероятно, компания часто обманывает своих клиентов.

- Проанализировать финансовую отчетность. Зайдите на официальный сайт фирмы и посмотрите, куда и в каком размере расходовались средства компании.

- Посмотрите списки страховщиков в рейтингах агентства «Эксперт РА». Компания регулярно публикует рейтинги, посвященные финансовой устойчивости и надежности страховых фирм.

СОВЕТ. Нет возможности долго изучать отчеты или рейтинги? Зайдите на сайт Центробанка. Если страховой фирмы нет в списке компаний, лишенных лицензии (или находящихся под наблюдением/санацией ЦБ РФ), значит, финансовое положение страховщика в текущем периоде довольно стабильное.

Учет платежей по соглашениям о состраховании

Лицо может заключить страховые соглашения с несколькими организациями. В этом случае компании будут нести солидарную ответственность перед лицом при возникновении страхового случая. То есть каждая организация вносит определенную долю. Существует 2 варианта оформления соглашения:

- Лицо заключает отдельные соглашения с каждой компанией. Расчеты осуществляются каждой организацией в отдельном порядке.

- Все операции выполняются одной организацией, которая действует от лица других.

Если с соглашения заключены с каждой организацией отдельно, используются эти проводки:

- ДТ77/1 КТ92/1. Начисление страховой премии.

- ДТ51 КТ77/1. Внесение премии.

- ДТ22/1 КТ77/1. Начисление выплаты при наступлении страхового случая.

- ДТ77/1 КТ51. Перечисление выплаты.

Если расчеты ведутся одной организацией, учет осуществляет каждая страховая компания. В учете отражаются суммы, пропорциональные доле организации.

Какие виды страхования применяются

На практике применяется значительное количество видов страхования. А именно:

| операция | ее значение |

| Личная собственность граждан (имущественный вид) | В целях защиты предмета страхования от повреждений, а также снижения риска в случаях причинения вреда третьей стороной или по независящим от человека обстоятельствам (форс-мажор) |

| Персональное | Для обеспечения в случаях причинения вреда здоровью или жизни человека |

| Риски | Финансовые, технические, правовые: · товар на время транспортировки страхуется от повреждений, порчи, утери; · перевозчик страхует средство доставки: автомобиль, воздушное, водное судно. |

| Ответственность | Защищается интерес кредитора, заемщика, застройщика. Автогражданская или профессиональная ситуация. |

Размер тарифа, по которому определяется страховая премия, регулируется государственным органом надзора. А итоговая стоимость выплаты указывается в договоре и зависит от действующих расценок страховщика.

Обратите внимание, что страхование определенных ситуаций происходит как в интересах страхователя лично, так и в пользу третьей стороны. Также, один и тот же предмет страхования может выступать в качестве страхования сразу по нескольким видам обеспечения. Добровольным и обязательным способом (КАСКО и ОСАГО, ОМС и ДМС).

Выплата страховой премии осуществляется в пользу страховщика тем лицом или организацией, с которой заключается договор. В качестве плательщика выступают:

- Организации-работодатели по договорам добровольного, медицинского личного страхования;

- Владелец объекта имущества на праве собственности или оперативного управления (в целях хозяйственной деятельности);

- Лицо, получающее имущество во временное пользование: транспортная компания, арендатор и т.п.;

- Организация, при использовании опасного объекта, способного причинить значительный вред окружающим, вред здоровью и жизни граждан, а также при возникновении пожара, аварии.

В отношении объектов, которые в процессе их эксплуатации наносят критичные повреждения, влияющие на положительное состояние окружающей среды, здоровья людей предусмотрена обязательная необходимость страхования рисков. На это указывает п. 1 ст. 15, п. 1 ст. 9 Федерального закона № 116-ФЗ от 21.07.1997.

Подобные источники повышенной опасности перечислены в статье 15 закона 116-ФЗ. К ним, в частности, относятся строительно-монтажные площадки, где расположена строительная, грузоподъемная и прочая техника и механизмы. Тем же положением и регулируется сумма страхового договора 100 000 рублей минимум.

Учет страхования ответственности

Страхование ответственности предполагает компенсацию ущерба, нанесенного страховщиком третьему лицу. К примеру, человек получил страховку на случай затопления квартиры. А потом он затопил квартиру соседа. В этом случае страховая организация возмещает ущерб, нанесенный этому соседу. Рассмотрим другие распространенные случаи страхования ответственности:

- Ущерб, нанесенный чужому ТС в ходе его эксплуатации.

- Ущерб, нанесенный окружающей среде или людям в связи с потенциально опасной деятельностью.

- Ущерб, нанесенный третьим лицам в связи с выполнением адвокатской или медицинской деятельности.

Рассмотрим записи, выполняемые при страховании ответственности (пример):

- ДТ22/1 КТ51. Выплата ущерба пострадавшему в автоаварии лицу.

- ДТ91/2 КТ22/1. Выплата включена в структуру трат.

- ДТ50 КТ91/1. Поступление денег от лица, признанного виновным в аварии.

К СВЕДЕНИЮ! Застраховать можно предпринимательские риски. В этом случае действие страхового соглашения оканчивается досрочно при завершении предпринимательской деятельности.

Выводы

Страховая деятельность фирмы сопряжена с регулярными расходами на различные нужды. Выводы по теме:

- Все расходы страховщика условно делятся на 3 группы: направленные на страховую, инвестиционную и иную деятельность.

- Часть расходов регулируется на законодательном уровне, остальные компания может изменять (увеличивать, сокращать) по своему усмотрению.

- Наблюдение за расходами страховщика позволит клиенту узнать, в каком финансовом положении находится компания. Если организация своевременно выполняет обязательства перед клиентами, а доходы превышают размер расходов, значит, риск оказаться без выплаты с таким страховщиком минимальный.

Хотите узнать больше о том, что представляют собой расходы страховщика? Задайте вопросы дежурному юристу портала. Консультации бесплатные. Не забывайте про лайки и репосты: делитесь с близкими интересными новостями о страховании в РФ.

Читайте далее о формировании и учете средств страховых организаций в 2021 году.

Особенности учета ДМС

ДМС – это один из видов личного страхования. Как правило, входит в «социальный пакет», предоставляемый работодателем. Взносы на ДМС включаются в расходы при наличии обстоятельств, оговоренных в подпункте 16 статьи 255 НК РФ. Рассмотрим эти обстоятельства:

- Соглашение ДМС подписывается на срок больше года.

- У страховой организации есть лицензия на ведение страховой деятельности.

- Фиксируются расходы не больше 6% от совокупности трат на оплату труда.

В бухучете траты на ДМС относятся к тому периоду, в котором они возникли. Платежи по страхованию фиксируются по ДТ счетов расходов (к примеру, счет 20, 26, 44). Компания может вносить страховые платежи за лиц, трудовые отношения с которыми не оформлены. Сопутствующие траты будут фиксироваться на ДТ 91. К нему открывается субсчет 02.

Зачем были нужны поправки?

В заключение попытаемся ответить на самый главный вопрос: для чего же Минфин вообще выпустил в свет такие изменения, которые, по сути, ничего не изменили?

Представляется, что ответ гораздо проще, чем можно было бы ожидать: такими изменениями финансовое ведомство постаралось напомнить о требовании осмотрительности (п. 6 ПБУ 1/2008 «Учетная политика организации») и подчеркнуть, что в составе расходов будущих периодов подлежат отражению только такие расходы, которые действительно относятся к будущим периодам. В частности, не могут и не должны учитываться в этом качестве расходы, осуществленные в период отсутствия выручки (а ведь такой порядок очень часто применялся и применяется до сих пор на практике — прежде всего, в угоду налоговикам, которые не хотят видеть убытки в учете). В качестве расходов будущих периодов не должны отражаться и авансы выданные, так как они еще не стали расходами, а представляют собой лишь отток денежных средств.

Иными словами, в составе расходов будущих периодов следует отражать лишь такие расходы, которые, с одной стороны, действительно являются расходами (как они описаны в п. 2 и 3 ПБУ 10/99 «Расходы организации»), а с другой стороны — относятся к будущим отчетным периодам. То есть существует и может быть достоверно определен период, в течение которого осуществленные расходы будут приносить организации экономические выгоды.

* Напомним, что согласно пункту 7.2.1 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине РФ, Президентским советом ИПБ РФ 29.12.1997), будущие экономические выгоды — это потенциальная возможность активов прямо или косвенно способствовать притоку денежных средств в организацию. Считается, что актив принесет в будущем экономические выгоды организации, когда он может быть: а) использован обособленно или в сочетании с другим активом в процессе производства продукции, работ, услуг, предназначенных для продажи; б) обменен на другой актив; в) использован для погашения обязательства; г) распределен между собственниками организации

Особенности создания страховых резервов

Формирование страховых резервов – это мероприятие, считающееся обязательным для страховой компании. Обязательность создания таких резервов оговорена в статье 26 ФЗ №4015-1 «О страховом деле» от 27 ноября 1992 года. Последовательность формирования резервов оговорена в приказе Минфина №51 н от 11 июня 2002 года.

Рассмотрим последовательность формирования резервов:

- Установление нужного вида резерва. В этом помогут приказы Минфина 32н и 51н. Ориентироваться также нужно на локальные акты фирмы.

- Установление метода определения резерва.

- Определение резерва по каждому страховому соглашению.

Резерв нужен для того, чтобы у организации всегда была сумма средств, которая необходима при возникновении страхового случая.

Отчетность страховой компании

Так как деятельность страховщиков является открытой, они обязаны публиковать свои расходы на официальном сайте. Если у клиента нет возможности ознакомиться с финансовой отчетностью страховой фирмы онлайн, он может узнать о ней на сайте Центробанка.

Отчетность страховой компании позволяет узнать, в каком финансовом положении находится фирма. Это важная информация для клиентов. Страховщики с нестабильным положением часто задерживают выплаты либо вовсе необоснованно отказывают в получении страхового возмещения.

СПРАВКА. Сокрытие отчетности страховщика, как и незаконное изменение реального финансового состояния компании, является нарушением. Уличив страховую в подобных действиях, вы можете направить жалобу в надзорный орган.