Какие счета применить для расчетов по договору ГПХ

Иногда для компании отдельные виды работ (услуг) выполняют физлица по договорам гражданско-правового характера (ГПХ).

В этом случае бухгалтеру требуется провести в бухучете необходимые операции: по отражению и выплате вознаграждения, начислению страховых взносов, удержанию НДФЛ и т. д. Какие счета для этого применить?

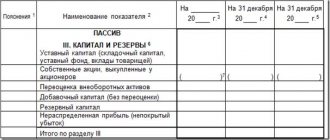

Для отражения расчетов в рамках договора ГПХ применяется счет 76 «Расчеты с разными дебиторами и кредиторами». Этот счет нужно использовать вне зависимости от того, выполняет работу по договору ГПХ сотрудник этой же компании или стороннее лицо, не состоящее в трудовых отношениях с работодателем (заказчиком). В данном случае некорректно использовать для отражения расчетов счет 70 «Расчеты с персоналом по оплате труда», так как он не предназначен для учета подобного рода операций.

Какие использовать проводки в бухучете по договору ГПХ? Корреспондирующие счета определяются в зависимости от того, для каких целей была выполнена работа (оказана услуга): для нужд основного или вспомогательного производства, для решения общехозяйственных задач и т. д.

Проводки по начислению вознаграждения:

С проводками по различным хозяйственным операциям вас познакомят материалы:

- «Проводки по начислению и уплате ЕНВД»;

- «Проводки по заработной плате в бюджетном учете»;

- «Бухгалтерские проводки по депозитам и процентам».

Как правильно заключить договор ГПХ с физлицом, тоже рассказывается у нас на сайте. А эксперты КонсультантПлюс подготовили инструкцию, с помощью которой вы можете проверить его на налоговые риски:

Чтобы посмотреть рекомендации, получите бесплатный пробный доступ к К+ и переходите в Готовое решение.

Бухучет

Выручка подрядчика от реализации работ по договорам строительного подряда относится к доходам по обычным видам деятельности (п. 5 ПБУ 9/99).

Порядок бухучета выручки по договору строительного подряда зависит от длительности выполнения работ.

По этому признаку договоры строительного подряда делятся на:

- краткосрочные (если работы выполняются в течение одного отчетного года);

- долгосрочные (если период выполнения работ занимает более 12 месяцев или если начало и окончание работ приходится на разные отчетные годы).

Такой вывод следует из пункта 1 ПБУ 2/2008.

При этом независимо от длительности выполнения работ:

- выручка от реализации строительных работ включается у подрядчика в состав доходов по обычным видам деятельности (п. 5 ПБУ 9/99, п. 7 ПБУ 2/2008);

- авансы, полученные от заказчика, в состав доходов не включаются и отражаются в составе кредиторской задолженности (абз. 4, 5 п. 3, п. 12 ПБУ 9/99, п. 7 ПБУ 2/2008).

В бухучете выручку от реализации признавайте в соответствии с требованиями пункта 12 ПБУ 9/99.

Основным критерием признания выручки в бухгалтерском учете является приемка заказчиком результатов выполненных работ. Сдачу и приемку работ оформите документами, подписанными обеими сторонами (ст. 720, 753 ГК РФ). Дата составления таких документов является датой отражения доходов в бухучете подрядчика (подп. п. «г» п. 12 ПБУ 9/99, ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Проводка в бухучете по выплате начисленного вознаграждения

Каждая из указанных в предыдущем разделе проводок формирует в учете обязательство заказчика перед исполнителем по выплате вознаграждения за выполненные по договору ГПХ работы (оказанные услуги). Оно возникает после того, как заказчик примет у исполнителя работы (услуги) и подпишет акт сдачи-приемки. Акт будет служить основанием для проводок в учете. Затем заказчику необходимо расплатиться с исполнителем и также отразить эту операцию в учете.

Для отражения расчетов по договорам ГПХ применяется проводка:

Основанием для такой записи в бухучете (помимо договора и акта) будет служить выписка банка, если деньги перечислены в безналичной форме, или расходный кассовый ордер — при выплате исполнителю денег из кассы.

С проводками по учету кассовых операций вас познакомит этот материал.

Как заказчику рассчитывать налог на прибыль, уплачивать НДФЛ и страховые взносы при оплате услуг физическому лицу, вы можете узнать в КонсультантПлюс, получив пробный доступ к системе бесплатно.

Документальное оформление приемки-передачи работ

Приемка-передача работ по договору строительного подряда оформляется актом, подписанным заказчиком и подрядчиком. Такой порядок применяется независимо от длительности выполнения работ по договору. Это следует из положений пункта 4 статьи 753 Гражданского кодекса РФ.

Для оформления приемки-передачи работ организация может воспользоваться унифицированными формами документов, утвержденными постановлением Госкомстата России от 11 ноября 1999 г. № 100. К ним относятся:

- акт о приемке выполненных работ (форма № КС-2) (составляется на основании данных журнала учета выполненных работ по форме № КС-6а);

- справка о стоимости выполненных работ и затрат (форма № КС-3);

- акт приемки законченного строительством объекта (форма № КС-11).

При этом такие документы должны содержать обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Кроме того, их должен утвердить руководитель организации (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

В акте о приемке выполненных работ (например, по форме № КС-2) приведите перечень работ, выполненных подрядчиком за отчетный период, с указанием их стоимости. Акт о приемке выполненных работ (например, по форме № КС-2) может быть составлен в двух случаях:

- при приемке заказчиком этапа работ, если поэтапная приемка предусмотрена условиями договора подряда;

- для определения стоимости выполненных подрядчиком работ за определенный промежуток времени с целью осуществления промежуточных расчетов, если такие выплаты предусмотрены условиями договора.

В первом случае подписание акта о приемке выполненных работ (например, по форме № КС-2) говорит о приемке выполненного этапа работ в соответствии с договором. Риск случайной гибели или повреждения результата работ переходит к заказчику (п. 3 ст. 753 ГК РФ).

Во втором случае соглашением сторон следует предусмотреть, что составление акта о приемке выполненных работ (например, по форме № КС-2) не свидетельствует о приемке заказчиком результатов выполненных работ с переходом на него рисков случайной гибели или повреждения результатов работ. А также, что акты составляют только для проведения расчетов между сторонами. В этом случае такие документы носят промежуточный характер (п. 18 информационного письма ВАС РФ от 24 января 2000 г. № 51). Акты служат основанием для определения суммы очередного авансового платежа и заполнения справки о стоимости выполненных работ (например, по форме № КС-3), которая выставляется заказчику для оплаты.

При заполнении этих форм соблюдайте рекомендации, которые содержатся в постановлении Госкомстата России от 11 ноября 1999 г. № 100.

Стоимость, указанная в акте о приемке выполненных работ (например, по форме № КС-2), может отличаться от стоимости, указанной в справке о стоимости выполненных работ (например, по форме № КС-3). В частности, в справке, помимо стоимости выполненных работ, отраженной в акте, могут быть внесены данные о стоимости оборудования, подлежащем оплате заказчиком, данные о котором в акт не заносят.

Приемку заказчиком завершенного строительством объекта оформите актом приемки законченного строительством объекта (например, по форме № КС-11).

На каком счете отразить НДФЛ с выплат исполнителю

При выплате вознаграждения источник выплат обязан удержать НДФЛ с начисленной физлицу суммы (подп. 6 п. 1 ст. 208 НК РФ). Заказчик не должен исполнять обязанности налогового агента по НДФЛ только в том случае, когда договор ГПХ заключен с ИП, частным нотариусом или адвокатом. Эти категории исполнителей уплачивают налог сами (п. 2 ст. 227 НК РФ).

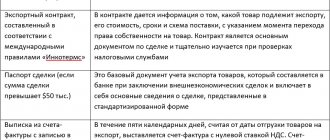

Операции по начислению налога и перечислению его в бюджет производятся по следующей схеме:

Обязанности налогового агента при выплатах в рамках договора ГПХ не ограничиваются удержанием налога, его перечислением и отражением выплат в форме 6-НДФЛ. По завершении года нужно оформить справку 2-НДФЛ или сообщить налоговикам и получателю дохода о невозможности удержания налога, если вознаграждение выдано в натуральной форме (п. 5 ст. 226 НК РФ).

Гражданско-правовые отношения

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1 ст. 702 ГК РФ).

Если договором подряда не предусмотрена предварительная оплата выполненной работы или отдельных ее этапов, заказчик обязан уплатить подрядчику обусловленную цену после окончательной сдачи результатов работы при условии, что работа выполнена надлежащим образом и в согласованный срок либо с согласия заказчика досрочно (п. 1 ст. 711 ГК РФ).

Подрядчик вправе требовать выплаты ему аванса либо задатка только в случаях и в размере, указанных в законе или договоре подряда (п. 2 ст. 711 ГК РФ).

Как показать в учете страховые взносы по договору с физическим лицом

На суммы вознаграждения по договору ГПХ начисляются страховые взносы: на обязательное пенсионное и медицинское страхование. Взносы в ФСС на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством начислять не нужно (подп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от несчастных случаев начисляются только в том случае, когда в договоре ГПХ это предусмотрено (абз. 4 п. 1 ст. 5, п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Начисление и уплата страховых взносов отражаются записями по счетам бухучета в следующем порядке:

На счете 69 нужно организовать аналитический учет по видам уплачиваемых страховых взносов (субсчет «Расчеты с ПФР», субсчет «Расчеты с ФФОМС» и т. д.).

Как отразить в РСВ выплаты по договорам ГПХ, рассказано в этой публикации.

Учет договоров строительного подряда

5, 6, 6.1 ПБУ 10/99). Указанные расходы признаются при выполнении условий, предусмотренных п. 16 ПБУ 10/99, в данном случае эти условия выполняются на дату подписания акта приемки-сдачи выполненных работ.

Страховые взносы, начисленные на сумму вознаграждения подрядчику (о чем сказано в разделе «Страховые взносы»), также относятся к расходам по обычным видам деятельности и признаются на дату их начисления (п. п. 5, 16 ПБУ 10/99).

Бухгалтерские записи по отражению рассматриваемых операций производятся в порядке, установленном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Итоги

Проводки по договору ГПХ с физическим лицом затрагивают разные счета учета. Начисление вознаграждения отражается на счете 76 «Расчеты с разными дебиторами и кредиторами». Выплату его заказчик проводит по дебету счета 76 в корреспонденции со счетами учета денежных средств. На сумму вознаграждения начисляются страховые взносы с отражением их на счете 69 «Расчеты по социальному страхованию и обеспечению». Удержание и перечисление НДФЛ с полученного вознаграждения производится с применением счета 68 «Расчеты по налогам и сборам».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Учетные долгосрочных договоров

Порядок учета по долгосрочным договорам отличается от описанного выше. Расходы и выручка субподрядчиком признается по мере выполнения работ. При этом важно определить достоверный финрезультат на конкретную дату. Он может быть разным: в учете отражаются и прибыли, и убытки. Часто признаваемый доход на отчетную дату определяется пропорционально доле стоимости завершенных работ в общей выручке по договору субподряда.

Определение степени завершенности работ должно быть закреплено в учетной политике субподрядной организации. Здесь возможно два варианта:

- определение по доле в общем объеме работ по конкретному договору субподряда;

- определение по доле фактических расходов в общей сумме расходов по утвержденной смете.

Перечень проводок по стандартному долгосрочному договору включает:

- Получение аванса – Дт51 Кт62.

- Уплату НДС – Дт62 Кт68.

- Учет расходов на выполнение работ – Дт20 Кт60, 70 или 10.

- Учет налога, предъявленного по услугам, материалам сторонних поставщиков – Дт19 Кт60.

- Определение выручки по готовности работ или фактическим расходам – Дт46 Кт90.

- Величину расходов – Дт90 Кт20.

- Предъявление стоимости работ к оплате – Дт62 Кт46.

- Реализацию при подписании заказчиком акта приемки – Дт62 Кт90.

- Начисление НДС с выручки – Дт90 Кт68.

- Списание расходов – Дт90 Кт20.

Также по дебету 68 счета зачитывается уплаченный с авансов НДС и принимается к вычету налог, предъявленный подрядчиками, поставщиками.