Пройдя официальную регистрацию в налоговой инспекции, вновь созданная организация автоматически принимает на себя обязательства по уплате налогов и сборов, а значит, становится налогоплательщиком. Помимо выполнения обязательных начислений и их оплаты, компания должна в определенные контролирующим органом сроки предоставлять утвержденные формы отчетности.

Сведения о среднесписочной численности работников или СЧР считаются одним из первых и обязательных отчетов для вновь созданной фирмы. Несмотря на кажущуюся простоту бланка СЧР, при ее сдаче у ответственных лиц возникает масса вопросов, ответы на которые мы попробуем сформулировать в данной статье.

Где и когда используются данные о среднесписочной численности

При составлении ежегодных сведений для ИФНС

Сведения о среднесписочной численности за предшествующий год должны сдать в налоговую инспекцию все без исключения организации, а также ИП, которые в прошлом году привлекали наемных работников (п. 3 ст. НК РФ). Форма сведений утверждена приказом ФНС России от 29.03.07 № ММ-3-25/174. Срок сдачи — не позднее 20 января текущего года.

Бесплатно сдать сведения о среднесписочной численности через интернет

Вновь созданные и реорганизованные компании также должны отчитываться о среднесписочной численности. Сделать это нужно даже в том случае, если в штате еще нет ни одного сотрудника. Такое мнение высказал Минфин России в письме от 04.02.14 № 03-02-07/1/4390 (см. «Даже если у недавно открытой компании еще нет наемных работников, она должна отчитаться о среднесписочной численности»). К аналогичным выводам пришли и судьи в постановлении ФАС Центрального округа от 25.04.14 №А62-2115/2013. (см. «Вновь созданная организация должна отчитаться о среднесписочной численности работников даже в случае отсутствия персонала»). Срок сдачи — не позднее 20 числа месяца, следующего за месяцем создания или реорганизации.

Для вновь зарегистрированных предпринимателей особые сроки отчетности не установлены. Это значит, что в месяце, следующем за месяцем регистрации, подавать сведения о среднесписочной численности они не обязаны. Это подтвердил и Минфин России в письме от 19.07.13 № 03-02-08/28371 (см. «Минфин напомнил, в какой срок индивидуальный предприниматель должен отчитаться о среднесписочной численности работников»).

Добавим: организации, открывшие обособленные подразделения, должны отчитаться о среднесписочной численности в ИФНС по местонахождению головного офиса. В отчете необходимо указать сведения обо всех сотрудниках компании, включая филиалы. Подавать сведения по каждому из подразделений в отдельности не нужно (письмо Минфина России от 14.02.12 № 03-02-07/1-38; «Сведения о среднесписочной численности работников компании, включая сотрудников филиалов, представляются по месту нахождения головного офиса»).

При выборе способа представления отчетности по налогам и взносам

Способ сдачи налоговой отчетности (через интернет или на бумаге) напрямую зависит от среднесписочной численности персонала. В пункте 3 статьи НК РФ говорится, что налогоплательщики, чья среднесписочная численность за предшествующий календарный год превышает 100 человек, могут сдать декларацию только через интернет. Если среднесписочная численность равна 100 человек и менее, у компаний и ИП есть выбор — они могут отчитываться либо через интернет, либо на бумаге.

Правда, из данного правила есть одно исключение — налог на добавленную стоимость. Плательщики НДС независимо от численности работников обязаны представлять декларации только через интернет (см. «Как сдать электронную декларацию по НДС»). Это требование закреплено в пункте 5 статьи 174 НК РФ.

Отчетность по страховым взносам также привязана к среднесписочной численности. Страхователи, чья среднесписочная численность за предшествующий год превысила 10 человек, обязаны сдавать расчеты по страховым взносам исключительно через интернет (п. 10 ст. 431 НК РФ).

Кроме того, при численности персонала более 25 человек необходимо сдавать в электронном виде форму 4-ФСС (п.1 ст.24 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний») и ежегодные сведения о стаже и другие отчеты в ПФР, в том числе форму СЗВ-ТД (п. 2 ст. 8 Федерального закона от 01.04.96 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»). При более скромной численности персонала отчитаться можно на бумаге.

Заполнить, проверить и сдать всю отчетность по взносам через интернет Сдать бесплатно

При решении различных налоговых вопросов (льготы, прибыль филиалов, спецрежимы)

В Налоговом кодексе много правил и ограничений, для соблюдения которых необходимо знать среднесписочную численность работников. Мы объединили их в таблицу.

Вопросы, для решения которых нужно знать среднесписочную численность сотрудников

| Вопрос | Норма НК РФ |

| Предоставление льгот | |

| освобождение от НДС для компаний, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 2 п. 3 ст. 149 |

| освобождение от НДС для ГУП и МУП, в штате которых не менее половины инвалидов | подп. 2 п. 3 ст. 149 |

| право IT-компаний относить на расходы стоимость ЭВМ | п. 6 ст. 259 |

| право списать расходы на социальную защиту инвалидов для компаний, в штате которых не менее половины инвалидов | подп. 38 п. 1 ст. 264 |

| освобождение от налога на имущество для организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 3 ст. 381 |

| освобождение от земельного налога для организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 5 ст. 395 |

| Доля прибыли филиала и участника консолидированной группы | |

| расчет доли прибыли, приходящейся на обособленное подразделение (для правильной уплаты налога на прибыль в региональный бюджет) | п. 2 ст. 288 |

| расчет доли прибыли, приходящейся на участника консолидированной группы (для правильной уплаты налога на прибыль в региональный бюджет) | п. 6 ст. 288 |

| Применение спецрежимов | |

| право на применение УСН организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 14 п. 3 ст. 346.12 |

| право на применение ЕНВД организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 2 п. 2.2 ст. 346.26 |

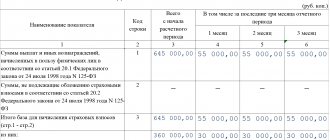

При заполнении формы 4-ФСС и РСВ-1

Плательщики взносов на обязательное страхование от несчастных случаев на производстве и профзаболеваний должны отчитываться перед фондом соцстрахования по форме 4-ФСС (утв. приказом ФСС России от 26.09.16 № 381). На титульном листе этой формы есть поле, которое так и называется — «Среднесписочная численность работников».

Аналогичное поле предусмотрено и в расчете по форме РСВ-1, предоставляемом в Пенсионный фонд за периоды до 2021 года (утв. постановлением Правления ПФ РФ от 16.01.14 № 2п).

Бесплатно сдать 4-ФСС и РСВ-1 через интернет

При составлении статистической отчетности

Организации и ИП, не являющиеся представителями малого бизнеса, сдают в органы статистики форму № П-4 «Сведения о численности и заработной плате работников». В некоторых случаях вместо нее представляется форма № 1-Т с таким же названием. В числе прочих показателей в этих отчетах необходимо указывать среднюю численность, которая включает в себя среднесписочную численность работников.

Заполнить и сдать всю отчетность в Росстат по актуальным на сегодня формам через интернет

Способы подачи

Количество работающих по трудовому договору имеет значение не только при расчёте налогов, но и при выборе способа подачи отчёта СЧР: бумажный или электронный. Обычно сведения о среднесписочной численности вновь созданной организации подают в бумажном виде, т.к. количество работающих, нанятых в первый же месяц, редко превышает 100 человек.

Правило статьи 80 (3) НК РФ гласит, что подавать налоговые декларации и расчёты в бумажном виде вправе только налогоплательщики, имеющие не более 100 человек. Если подходить буквально, то эта статья не должна распространяться на отчёт о среднесписочной численности, т.к. он не является налоговым. Однако налоговики настаивают на том, чтобы при количестве работающих выше 100 человек информация об их количестве тоже сдавалась в электронном формате.

На самом деле это требование особых трудностей не вызывает, учитывая, что с 2015 года плательщики страховых взносов обязаны сдавать отчётность по страховым взносам в электронной форме, уже начиная с 25 человек. То есть, если количество работников на вашем предприятии превысило 25 человек, всё равно придется оформлять электронную цифровую подпись, которой можно подписывать все отчёты.

Отчёт о количестве работающих подается в налоговую инспекцию по месту постановки на учёт: по прописке индивидуального предпринимателя или юридическому адресу ООО. Если документ оформлен на бумажном носителе, то сдать отчёт можно лично в ИФНС или по почте с описью вложения.

Какие сотрудники учитываются при расчете среднесписочной численности

Во всех ситуациях, о которых говорилось выше, среднесписочную численность нужно рассчитывать в соответствии с пунктами 76-79 указаний по заполнению форм статистического наблюдения (утв. приказом Росстата от 27.11.19 № 711. далее — Указания).

Согласно Указаниям, в среднесписочной численности учитываются наемные сотрудники, с которыми заключен трудовой договор. Срок договора и характер работы (постоянный, временный или сезонный) не имеет значения. Даже если человек трудился в компании всего один день, а потом уволился, его нужно включить в расчеты.

В среднесписочную численность попадают не только те, кто фактически присутствовал на рабочем месте, но и те, кто находился в отпуске (в том числе за свой счет), на больничном (кроме декрета), либо в командировке. Лица, находящиеся в отпуске по уходу за ребенком, в общем случае в среднесписочную численность не вклчаются. Исключение сделано для тех, кто во время отпуска по уходу работает на условиях неполного рабочего времени или на дому с сохранением права на получение пособия. Таких сотрудников следует включить в среднесписочную численность.

Также учитываются внутренние совместители, то есть работники, одновременно занимающие несколько должностей в одной компании. Обратите внимание: независимо от количества совмещаемых должностей такого сотрудника нужно учитывать один раз по месту основной работы. То же правило применяется и к работникам, получающим более одной ставки — их также следует учитывать как единицу. Полный перечень работников, попадающих в среднесписочную численность, приведен в пункте 77 Указаний.

Форма отчетности.

Обратите внимание, сведения о среднесписочной численности сдаются по рекомендованной форме, которая утверждена приказом ФНС России от 29.03.2007 № ММ-3-25/174.

Скачать бесплатно

Вы можете предоставить отчет в налоговую как в электронном, так и в бумажном виде.

Важно!

Правила подсчета применяются те же, что и для статистической отчетности, и для формы 4-ФСС: они утверждены приказом Росстата от 22.11.2017 № 772. Документ имеет отличия от предыдущего действующего приказа Росстата.

Какие работники не учитываются при расчете среднесписочной численности

В среднесписочной численности не надо учитывать женщин, находящихся в отпуске по беременности и родам. К тому же не учитываются лица, которые взяли отпуск в связи с усыновлением новорожденного. Наконец, не учитываются работники, оформившие отпуск по уходу за ребенком (кроме тех, кто трудится неполный день или на дому, получая при этом пособие). Не следует учитывать студентов и абитуриентов, взявших отпуск без сохранения зарплаты, а также некоторые другие категории работников (их перечень приведен в пункте 78 Указаний).

Из среднесписочной численности исключаются внешние совместители, то есть сотрудники, для которых основным местом работы является другая компания или другой ИП. Не попадают в расчет и лица, работающие по договорам гражданско-правового характера. В ситуации, когда один и тот же человек работает одновременно по трудовому договору и договору подряда, в среднесписочной численности его нужно учесть один раз.

Новые коды тарифа плательщика и категорий застрахованных лиц для сферы электроники

При заполнении Приложений 1 и 2 к Разделу 1 РСВ проектировщики и разработчики изделий электронной компонентной базы и электронной (радиоэлектронной) продукции будут указывать код тарифа «22».

При заполнении Раздела 3 с I квартала 2021 года им следует применять соответствующие коды категорий застрахованных лиц из приложения № 7:

- ЭКБ — физлица, с выплат и вознаграждений которым исчисляются страховые взносы;

- ВЖЭК — застрахованные в системе ОПС лица из числа иностранных граждан или лиц без гражданства, временно проживающие на территории РФ. Сюда же относятся временно пребывающие на территории РФ иностранные граждане или лица без гражданства, которым предоставлено временное убежище, с выплат и вознаграждений которым исчисляются страховые взносы;

- ВПЭК — иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов), временно пребывающие на территории РФ, с выплат и вознаграждений которым исчисляются страховые взносы.

Елена Кулакова, эксперт по персучёту и страховым взносам

Нужно ли учитывать учредителя и предпринимателя

По общему правилу собственник попадает в среднесписочную численность, только если он работает в своей компании по трудовому договору и получает заработную плату. Учредителя, которому выплачивают дивиденды, но не выплачивают зарплату, из расчетов надо исключить.

На практике распространена следующая ситуация: директором является собственник, назначенный общим собранием учредителей (без трудового договора). Нет четких инструкций относительно того, нужно ли учитывать такого директора в среднесписочной численности. Обычно при подобных обстоятельствах директора считают за единицу, несмотря на отсутствие договора.

Но если в роли директора выступает единственный учредитель, то по нашему мнению в среднесписочной численности его учесть нельзя. Дело в том, что единственный учредитель не в состоянии принять себя на работу и выплачивать себе зарплату. Это признал и Минфин России (см. «Минфин: директор — единственный учредитель не должен начислять себе зарплату»). Значит, такой руководитель априори не может относиться к персоналу компании.

Индивидуальный предприниматель также не учитывается в среднесписочной численности, ведь, как и единственный учредитель, он не способен заключить трудовой договор с самим собой.

Как правильно заполнить

Получив доступ к личному кабинету, приступайте к заполнению сведений.

ВАЖНО!

Информацию необходимо подавать с учетом регионов: если учреждение имеет несколько филиалов или обособленных подразделений в разных регионах России, то необходимо заполнить информацию по каждому отдельно. Для этого выберите нужный субъект РФ в поле «Регион» при заполнении электронного отчета.

Инструкция, как заполнить отчет:

| Блок электронного отчета | Комментарии по заполнению |

| Раздел «Общие сведения о юридическом лице» | В блоке указываем:

|

| Раздел «Адрес места нахождения» | Указываем юридический и фактический адрес работодателя. |

| Раздел «Данные о заявителе» | Вносим Ф. И. О. и должность работодателя (отчество указывают при наличии). Затем вносим номер контактного телефона и адрес электронной почты. |

| Раздел «Сведения об изменении численности и неполной занятости» | Вносим фактическую информацию о численности персонала, планируемых увольнениях, наличии задолженности по заработной плате. |

Заполнив сведения, проверьте отчет. Если все указано правильно, нажмите на кнопку «Подать сведения».

Образец заполненного отчета:

Как рассчитать среднесписочную численность за месяц (при полном рабочем времени)

Прежде всего необходимо выяснить, какой была численность работников (учитываемых по приведенным выше правилам) в каждом из календарных дней месяца, включая выходные и праздники. Численность в нерабочий день принимается равной численности в предшествующий рабочий день.

Численность за каждый день месяца нужно просуммировать и разделить на количество календарных дней месяца. Полученное число следует округлить до целого значения (остаток менее 0,5 отбрасывается, остаток 0,5 и более округляется в большую сторону).

Пример 1

Организация работает по графику пятидневной рабочей недели. Все сотрудники заняты полный рабочий день. Численность в каждом из дней месяца приведена в таблице 2. Среднесписочная численность за месяц равна 17,097 (530: 31 день), после округления принимает значение 17.

Число месяца Количество работников, учитываемых при расчете среднесписочной численности 1 15 2 14 3(сб.) 14 4(вс.) 14 5 16 6 17 7 17 8 18 9 20 10(сб.) 20 11(вс.) 20 12 20 13 20 14 18 15 18 16 18 17(сб.) 18 18(вс.) 18 19 17 20 17 21 16 22 16 23 16 24(сб.) 16 25(вс.) 16 26 16 27 15 28 17 29 17 30 18 31(сб.) 18 Итого: 530

Иногда организации работают не полный месяц. Это происходит с компаниями, созданными в середине месяца, либо с теми, кто занимается сезонным бизнесом. Среднесписочная численность за неполный месяц считается точно так же, как и за полный: суммируются показатели численности в каждом из дней, и полученный результат делится на количество календарных дней месяца. Проще говоря, если в месяце 31 день, то делить нужно именно на 31 независимо от того, сколько дней фактически отработано.

Пример 2

Компания начала работать 28-го марта 2021 года. Численность в каждом из дней месяца приведена в таблице 3.

Чтобы найти среднесписочную численность, бухгалтер разделил суммарную численность на 31, так как в марте 31 календарный день. Получилось, что среднесписочная численность за март равна 1,71 (53: 31 день), а после округления принимает значение 2.

Число месяца Количество работников, учитываемых при расчете среднесписочной численности 28 10 29 10 30 15 31 18 Итого 53

В какие сроки нужно представить сведения

Крайний срок сдачи для действующих компаний и ИП — совпадает на дату подачи ЕРСВ: 30 января 2021 года. Но ЕРСВ за 2021 год можно подать позже: до 01.02.2021, т.к. 30.01.2021 — суббота.

Напомним! При выпадении любого из указанных сроков на выходные или праздники они в общем порядке переносятся на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Если компания была создана в течение года, представить сведения она должна вместе с первым отчетом по форме ЕРСВ. Если реорганизована, — то с последним.

Если отчетный период отработан не полностью

Среди ИП и организаций немало таких, чья деятельность началась, либо прекратилась в середине года. В такой ситуации отчетный период отработан не полностью. Тем не менее, алгоритм расчета среднесписочной численности остается прежним: сначала следует сложить показатели за каждый из месяцев периода, а затем разделить на количество месяцев данного периода. Обратите внимание: делить нужно на количество календарных, а не фактически отработанных месяцев.

Пример 4

Компания зарегистрирована в сентябре 2015 года, все сотрудники заняты полный рабочий день. Среднесписочная численность работников составила в сентябре 8, в октябре 9, в ноябре 12 и в декабре 11.

Чтобы найти среднесписочную численность за 2015 год, бухгалтер определил суммарную среднесписочную численность за все месяцы года. Она составила 40 (8 + 9 + 12 + 11). Эту цифру бухгалтер разделил на 12, так как в году 12 месяцев. Получилось, что среднесписочная численность за 2015 год равна 3,33 (40: 12 мес.), после округления принимает значение 3.

Пример 5

Индивидуальный предприниматель занимается сезонным бизнесом. В период с 1 мая по 30 сентября (5 полных месяцев) у него работало 5 человек, все заняты полный рабочий день. В остальные месяцы года сотрудников не было.

Бухгалтеру нужно определить среднесписочную численность за 9 месяцев. Для этого бухгалтер определил суммарную численность за все месяцы периода. Она составила 25 (5 + 5 + 5 + 5 + 5). Эту цифру бухгалтер разделил на 9. Получилось, что среднесписочная численность за девять месяцев равна 2,78 (25: 9 мес.), после округления принимает значение 3.

Инструкция по работе с сервисом сбора информации о численности сотрудников для работодателей

Необходимо предварительно зарегистрироваться на портале госуслуг, если у вас нет аккаунта.

1. На главной странице сайта «Работа в России» выбрать вкладку «Работодатель», нажать «Войти».

2. На странице «Вход для работодателей» выбирайте «Войти через ЕСИА» (потребуется регистрация через портал госуслуг).

3. Откроется страница авторизации. Вводите логин/пароль, на вкладке «войти как» выбирайте нужное из предложенного списка (что планируете зарегистрировать — частное лицо/ИП/организация).

4. Система перейдет на портал «Работа в России» → «Регистрация организации» и предложит вам присоединиться к зарегистрированной компании, если указанный ОГРН есть на портале. Выбирайте необходимое.

5. Выбрать роль → Владелец → Сохранить.

Личный кабинет создан.

Как открыть страницу для заполнения сведений? Либо кликнуть на баннер «Подать сведения» → подать информацию, либо через «Меню» → «.

Далее заполняйте все поля открывшейся формы.

В форме обязательны для заполнения все поля, кроме отчества. Сначала выбирайте регион, если у предприятия имеются филиалы, заполняйте данные по каждому отдельно.

1. Общие сведения о юрлице:

- название;

- форма собственности;

- код ОКВЭД;

- организационная форма;

- ОГРН, ИНН.

2. Адрес:

- юридический / фактический.

3. Данные заявителя:

- указывайте ФИО, контакты.

4. Заполните информацию об изменении численности и задолженности по зарплате.

5. Подать сведения.

Данные вносятся на постоянной основе, при изменении актуализируются.

Расчет среднесписочной численности при неполном рабочем времени

Работников, занятых неполное рабочее время, нужно считать обособленно. Правда, это относится лишь к тем, кто переведен на неполный график по трудовому договору, штатному расписанию, либо давал письменное согласие на неполное рабочее время.

Люди, для которых сокращенное рабочее время установлено на основании закона (инвалиды, несовершеннолетние и проч.), учитываются на общих основаниях как целые единицы. Кроме того, на общих основаниях учитываются специалисты, перешедшие на неполное рабочее время не добровольно, а по инициативе работодателя.

Обособленный учет подразумевает, что каждый не полностью занятый работник учитывается в среднесписочной численности пропорционально отработанному времени. Алгоритм расчета следующий. Чтобы определить показатель за месяц, нужно взять количество человеко-часов, отработанных всеми не полностью занятыми сотрудниками в данном месяце. Важная деталь: если в рабочий день человек отсутствовал по причине болезни, отпуска или прогула, количество человеко-часов берется за предыдущий рабочий день.

Полученный результат необходимо разделить на продолжительность рабочего дня (правила ее вычисления показаны в таблице 4). В итоге получится количество человеко-дней за данный месяц.

Продолжительность рабочего дня в зависимости от продолжительности рабочей недели

| Продолжительность рабочей недели | Продолжительность рабочего дня | |

| 5-ти дневная рабочая неделя | 6-ти дневная рабочая неделя | |

| 40 часов | 8 часов | 6,67 часов |

| 36 часов | 7,2 часа | 6 часов |

| 24 часа | 4,8 часа | 4 часа |

Далее показатель человеко-дней за месяц необходимо разделить на количество рабочих дней по календарю данного месяца. Полученная величина — это среднесписочная численность не полностью занятых работников за месяц.

Пример 6

Компания работает по графику пятидневной рабочей недели. Согласно штатному расписанию сотрудник Иванов трудится по 4 часа в день, сотрудник Петров — по 3,2 часа в день.

В марте 2021 года Иванов и Петров отработали 21 день.

Количество человеко-часов в марте равно 151,2 (4 часа × 21 день) + (3,2 часа × 21 день)). Количество человеко-дней в марте равно 18,9 (151,2: 8). Исходя из того, что в марте 2021 года 21 рабочий день, среднесписочная численность не полностью занятых сотрудников за март равна 0,9 (18,9: 21 день), после округления принимает значение 1.

Ответственность

Работодатели привыкли, что любое нарушение сдачи отчетности грозит санкциями, и спрашивают, обязателен ли для заполнения новый отчет в Минтруд по порталу Работа в России. Пока таких решений нет. Ответственность за оперативный сбор и передачу сведений Минтруд возложил на региональные службы занятости. Они обязаны:

- оповещать работодателей о необходимости своевременного информирования в кадровых изменениях;

- обеспечить создание личных кабинетов работодателей на портале «Работа в России»;

- контролировать качество и полноту заполнения отчетной формы.

Особое внимание требуется обратить на ситуацию с занятостью в системообразующих организациях российской экономики (по прилагаемому перечню), они обязаны формировать отчет в Роструд в 2020 году ежедневно.

Санкций за непредоставление информации работодателем не предусмотрено. На основании сведений, размещенных на портале «Работа в России», будут разрабатываться программы господдержки. Предприятия, не предоставившие данные об ухудшении ситуации в период пандемии коронавирусной инфекции, не смогут участвовать в этих мероприятиях.

Как рассчитать среднесписочную численность сотрудников, работавших полное и неполное время

Если часть работников занята полное рабочее время, а другая часть — неполное рабочее время, среднесписочную численность нужно считать следующим образом. Сначала определить среднесписочную численность сотрудников на полном графике за каждый месяц отчетного периода. Затем найти среднесписочную численность сотрудников на неполном графике за каждый месяц отчетного периода. Полученные значения сложить, разделить на количество месяцев в отчетном периоде и округлить.

Пример 7

В организации есть сотрудники, которые приняты на полную ставку. Также есть сотрудники, которые приняты на 0.5 ставки. Бухгалтер определил среднесписочную численность тех и других в отдельности за каждый месяц отчетного года (см. таблицу 5).

Среднесписочная численность за год равна 16,42 ((155 + 42): 12 мес.), после округления принимает значение 16.

| Месяц | Среднесписочная численность работников на полной ставке | Среднесписочная численность работников на 0,5 ставки |

| январь | 10 | 5 |

| февраль | 10 | 5 |

| март | 15 | 4 |

| апрель | 10 | 4 |

| март | 9 | 3 |

| июнь | 15 | 3 |

| июль | 16 | 3 |

| август | 14 | 3 |

| сентябрь | 14 | 2 |

| октябрь | 14 | 3 |

| ноябрь | 13 | 3 |

| декабрь | 15 | 4 |

| Итого: | 155 | 42 |

Бесплатно вести кадровый учет и готовить всю кадровую отчетность в сервисе «Контур.Персонал»

Что указать в отчете, если среднесписочная численность равна нулю

Распространена ситуация, когда среднесписочная численность небольшой компании или персонала ИП, исчисленная по всем правилам, после округления принимает значение 0. Возникает вопрос, можно ли указать нулевой показатель в отчетности, предназначенной для ИФНС и фонда соцстрахования?

К сожалению, ни один нормативный правовой акт не дает четкого ответа. На практике налоговики настоятельно рекомендуют вместо нуля поставить 1. Объясняют это тем, что согласно внутренним регламентам ФНС, при «нулевых» сведениях о среднесписочной численности инспектор должен закрыть карточку по НДФЛ. И потом, когда организация или предприниматель станет отчитываться по налогу на доходы, у них возникают сложности. Чтобы избежать путаницы, лучше заранее указать единицу. Специалисты ФСС также советуют не проставлять нулевой показатель, особенно если начисления зарплаты не были нулевыми.

На наш взгляд, работодателям проще последовать совету чиновников, чем впоследствии давать дополнительные объяснения. Тем более что подобное завышение среднесписочной численности не грозит никакими неприятными последствиями.

Правда, искусственное завышение недопустимо для ИП без персонала и для организаций, где нет иных работников кроме единственного учредителя. Как уже говорилось выше, предприниматели и единственные учредители не учитываются в среднесписочной численности. Поэтому округление до единицы в данном случае будет сильно искажать реальное положение дел.

Кому надо сдать отчет?

Отчет о среднесписочной численности сдают не все. Например, если у предпринимателя нет персонала, то отчитываться не нужно. Но если вы организация, то сведения в любом случае надо предоставлять, даже если не было наемных сотрудников, в соответствии с письмом Минфина от 4 февраля 2014 года №03-02-07/1/4390.

Отчет предстоит сдать следующим организациям:

- Компания или ИП с сотрудниками;

- Новые ИП с наемными работниками;

- ИП с наемным персоналом, который прекратил деятельность в середине года;

- Новая или реорганизованная компания сдает отчет дважды:

- не позднее 20-го числа месяца, следующего за месяцем создания или реорганизации;

- не позднее 20 января года, следующего за годом создания или реорганизации.

Надо иметь ввиду, что если ИП закрывается, но наемные сотрудники в 2021 году, то вам придется предоставлять сведения о среднесписочной деятельности.

Итак, сведения о среднесписочной численности работников необходимо предоставить до 20 января в ФНС