С 1 января 2021 года вы будете платить НДС по ставке 20 процентов (Федеральный закон от 03.08.2018 № 303-ФЗ). Когда менеджеры оформляли долгосрочный договор с покупателем, они заложили цену с учетом налога по ставке 18 процентов.

Образец дополнительного соглашения (Цена с НДС)

Образец дополнительного соглашения (Цена без НДС)

Теперь новую ставку НДС утвердили. И у поставщиков есть время, чтобы согласовать с покупателями изменение договоров.

Для этого нужно заключить дополнительные соглашения к договорам.

Некоторые договоры можно не корректировать.

Во-первых, если договор предусматривает право продавца в одностороннем порядке увеличить цену в случае, если законодатели повысят ставку НДС. Но это редкая ситуация. Обычно в договор такое условие не включают.

Во-вторых, если цену на конкретные партии товаров компании устанавливают в спецификациях или других дополнительных документах к договору. О еще одной ситуации, когда договор изменять не обязательно, читайте дальше.

Предупредите менеджеров, чтобы в новых договорах они сразу учитывали увеличение ставки НДС.

Если вы реализуете товары, облагаемые по ставке 10 процентов, корректировать договоры не нужно.

Кого коснется и не коснется рост ставки НДС

Закон от 03.08.18 № 303-ФЗ вносит изменения в ставку НДС, указанную в п. 3 ст. 164 НК РФ. С 1 января 2021 года ставка по налогу увеличится с 18 до 20%.

Рост НДС затронет не всех налогоплательщиков: существует льготный перечень товаров, их продавцы останутся работать на ставке 10%.

Для кого ставки останутся прежними

Продавцы «льготных» видов товаров, использующие ставку 10%.

Это касается товаров и услуг, перечисленных в п. 2 ст. 164 НК РФ:

- продовольствие, кроме деликатесов;

- детская одежда и обувь, кроме спортивной;

- книги и периодика, кроме рекламных и эротических изданий;

- медицинские товары;

- услуги по внутренним воздушным перевозкам.

Экспортеры и другие бизнесмены, использующие ставку 0%.

Перечень дан в п. 1 ст. 164 НК РФ:

- международные перевозки;

- снабжение иностранных дипломатических представительств в РФ;

- транспортировка газа, нефти и нефтепродуктов;

- таможенная переработка;

- международные поставки электроэнергии.

Для кого ставки изменятся

Налогоплательщики на общем налоговом режиме

, которые работают на внутреннем рынке и продают товары, не входящие в льготный перечень. Для них ставка вырастет на 2 процента — с 18% до 20%.

С 15,25% до 16,67% вырастет расчетная ставка, применяемая в особых случаях:

- Продажа целого предприятия как имущественного комплекса (п. 4 ст. 158 НК РФ);

- Оказание организациями-нерезидентами электронных услуг для физических лиц резидентов РФ (п. 5 ст. 174.2 НК РФ):

- размещение рекламы;

- услуги электронных торговых площадок;

- предоставление доменных имен, услуги хостинга, администрирование и поддержка сайтов;

- поиск, хранение и обработка информации через интернет;

- предоставление прав на использование книг, аудиовизуальных произведений и другой информации, представленной в электронном виде.

| Наталья Танцюра, руководитель практики «Разрешение споров», Объединенная Консалтинговая Группа рассказывает, как рост ставки повлияет на бизнес: |

Прежде всего, изменение ставки НДС коснется среднего и малого бизнеса, поскольку изменение цены на продукцию монополистов не повлияет на спрос. Снижение же спроса на продукцию малого и среднего бизнеса «уберет» многих игроков, которые пока неустойчивы. Чтобы избежать этого, предприниматели будут планировать различные маневры в виде сохранения цен на прежнем уровне в ущерб себе, различных бонусов и премий покупателям.

Повышение ставки затронет и те компании, которые НДС не платят (УСН или патент) — так как из-за повышения цен поставщиками им придется также повышать цены.

В целом, повышение НДС приведет к замедлению бизнес-процессов и экономического роста многих компаний, в том числе и крупных.

Реальность будет такова, что расходы на «увеличение налога» лягут на конечного потребителя.

Хорошим решением для малого бизнеса станет переход на УСН.

Многие будут экономить и незаконным способом: сокращать работников, которые устроены официально, либо выплачивать зарплату в конвертах.

Компании, которые работают на госзаказах, будут вынуждены отказываться от договоров, поскольку также работают с компаниями-упрощенцами. И повышение НДС ляжет на плечи компаний на УСН, их рентабельность существенно снизится, что приведет к задолженностям по текущим обязательствам и в дальнейшем – к банкротствам.

При этой всей тенденции будет наблюдаться снижение покупательской способности населения.

Как изменится законодательство о налогах и сборах в 2021 году

Подписанный президентом закон о повышении НДС с 2021 года до 20% сохраняет на постоянной основе ставку страховых взносов в социальные внебюджетные фонды на уровне 30%.

Кроме того, согласно документу, продолжают действовать все существующие льготные ставки по НДС и права автопроизводителей получать вычеты на суммы НДС, уплаченные за товары, работы и услуги, даже если они приобретались за счет бюджетных субсидий или бюджетных инвестиций.

До 2025 года будет действовать нулевая ставка НДС для авиаперевозок в Республику Крым и Севастополь, в регионы Дальневосточного федерального округа, Калининградскую область. Сейчас внутренние авиаперевозки облагаются НДС по льготной ставке 10%. Исключение распространяется на Республику Крым, Севастополь и Калининградскую область — для них установлен нулевой НДС (для Крыма и Севастополя — до 1 января 2021 года, для Калининградской области — на бессрочной основе).

Принятый закон сохраняет на постоянной основе действующую ставку взноса на обязательное пенсионное страхование в размере 22%. Сохраняется ставка взноса в 10% на зарплаты сверх установленной предельной величины. До 2025 года для некоммерческих и благотворительных организаций продлено действие пониженных тарифов страховых взносов на обязательное пенсионное страхование (20%), медстрахование и страхование от временной нетрудоспособности и в связи с материнством (0%).

В настоящее время общая ставка страховых взносов — 30% от фонда оплаты труда, из которых 22% — это взнос в ПФР, 5,1% — в ФОМС, 2,9% — в ФСС. Предполагалось, что с 2021 года общая ставка должна вырасти до 34%, однако с учетом принятого закона она останется на уровне 30%.

Когда нужно вносить изменения в договоры

Договоры купли-продажи, подряда и оказания услуг часто заключают на длительный срок, поэтому они захватывают 2021 и 2021 год. В таком случае у бизнесменов возникает вопрос — нужно ли вносить изменения, и если да, то какие?

Изменения не нужны, если:

Пример:

Цена товара за единицу — 1 000 рублей без НДС. Итоговая сумма к оплате определяется на основании действующей на дату отгрузки ставки налога:

- до 01.01.2019: 1 000 + 1 000 × 18% = 1 180 рублей;

- с 01.01.2019: 1 000 + 1 000 × 20% = 1 200 рублей.

- Товар поставляется по льготным ставкам 10% или 0%;

- Цена на каждую поставку согласуется отдельно;

- Цена установлена без налога, и формулировка «без НДС» прописана в тексте договора;

- Условия договора предусматривают «автоматическую» корректировку цены при изменении ставки НДС. Цена пересчитывается аналогично предыдущему варианту. Разница в том, что итоговая сумма в договоре указана с учетом налога.

Во всех остальных случаях в договор нужно внести дополнительное соглашение, чтобы разделить отгрузки 2021 и 2021 года. Это поможет избежать споров о стоимости товаров с контрагентами.

Главным образом, это относится к уже действующим договорам, которые были подписаны до принятия решения о росте ставки НДС — в первом полугодии 2021 года и ранее. Договоры, заключенные позже, в большинстве случаев включают этот раздел. Если бизнесмен забудет об этом соглашении — можно дополнить договор. Главное, чтобы соглашение было датировано 2021 годом.

При заключении договора купли-продажи на товар, ценой 1 000 рублей за единицу, включите в договор соглашение со ссылкой на новую редакцию ст. 164 НК РФ:

Цена единицы товара без учета НДС составляет 1 000 руб. НДС начисляется дополнительно по ставкам, установленным п. 3 ст. 164 НК РФ, а именно: до 31.12.2018 включительно налог рассчитывается по ставке 18%, начиная с 01.01.2019 — по ставке 20%

Что необходимо указать в допсоглашении

На первый взгляд может показаться, что в допсоглашении об изменении НДС на 20% нет необходимости. Величина налоговой ставки и порядок ее применения не зависят от воли налогоплательщиков и не могут быть изменены ими, ведь согласно п. 1 ст. 168 НК РФ ТРУ определяются без НДС, который выставляется покупателю дополнительно.

Однако на практике много нюансов, и повышение цены, выгодное продавцу, совершенно невыгодно покупателю. Кроме того, встречаются ситуации, когда допсоглашение на изменение ставки НДС поможет не просто разрешить ситуацию, но и избежать конфликта между налогоплательщиками и проверяющими органами.

Наиболее распространены ситуации, когда:

- окончательная стоимость товара или услуги, включая НДС, фиксируется в договоре;

- цена товара определяется с учетом расчетной ставки налога и в договоре прямо указано: «в том числе НДС»;

- в 2021 году делается предоплата за ТРУ, реализуемые в 2019-м.

Обратите внимание! Если сумма налога в договоре не выделена, НДС определяется по расчетной ставке 120/20 (110/10) или 16,67% (п. 4 ст. 158, п. 5 ст. 174.2 НК РФ), а стоимость товара — путем вычитания расчетного НДС из итоговой стоимости.

Поэтому вопрос, нужно ли заключать допсоглашение-2019 об изменении НДС, в каждом случае решается индивидуально.

Дополнительное соглашение к договору оформляют в случае изменения прописанных в нем условий или обстоятельств, в которых действуют стороны. Оно составляется в той же форме, что и основной договор, и после подписания сторонами становится его неотъемлемой частью.

В тексте допсоглашения приводят только подвергшиеся корректировке пункты со ссылкой на их номера в основном договоре, после чего излагают текст этого пункта в новой редакции.

Кроме того, в документе указывают:

- дату подписания основного договора;

- номера основного договора и допсоглашения;

- место подписания;

- наименования сторон;

- Ф. И. О лиц, подписавших допсоглашение;

- реквизиты сторон и их подписи.

По общему правилу допсоглашение вступает в силу в день подписания, но согласно ст. 425 ГК РФ стороны могут изменить эту дату.

Форма документа официально не утверждена, поэтому контрагенты могут разработать собственный образец допсоглашения о повышении НДС с учетом положений, сформулированных в основном договоре.

Пример

С 01.01.2015 ООО «Полет» арендует у ООО «Центральный» офисное помещение. Размер арендной платы до 31.12.2018 составлял 11 тыс. 800 руб., в том числе НДС 18% — 1 тыс. 800 руб.

После изменения ставки НДС с 01.01.2019 арендная плата поднялась до 12 тыс. руб. в т. ч. НДС 20% — 2 тыс. руб. Принятое решение было зафиксировано в допсоглашении.

Дополнительное соглашение № 3

к договору аренды № 215/04 от 01.01.2015

10.01.2019, Москва

ООО «Полет», именуемое в дальнейшем Арендатор, в лице директора Розанова П. Н., действующего на основании устава, с одной стороны и ООО «Центральный», именуемое в дальнейшем Арендодатель, в лице директора Мишиной И. В., с другой стороны заключили настоящее допсоглашение к договору купли-продажи № 125/опт от 12.05.2015 о нижеследующем.

Изложить п. 4.3 вышеупомянутого договора в следующей редакции:

- Установить с 01.01.2019 размер арендной платы равным 12 000 (двенадцать тысяч) руб., в т. ч. НДС 20%.

Настоящее соглашение составлено в двух равноценных экземплярах, по одному для каждой из сторон.

Дополнительное соглашение вступает в силу с 01.01.2019.

| АДРЕС | АДРЕС |

| и реквизиты Арендодателя | и реквизиты Арендатора |

| ИНН _______________________ | ИНН ____________________ |

| ОГРН_______________________ | ОГРН ____________________ |

| Адрес:_____________________ | Адрес: __________________ |

| Счет ______________________ | Счет ___________________ |

| Банк: _____________________ | Банк: __________________ |

| БИК ______________________ | БИК ___________________ |

| Корреспондентский счет ______ __________________________ | Корреспондентский счет ____ _________________________ |

| Е-mail: ____________________ | Е-mail: __________________ |

| Тел. ______________________ | Тел. ____________________ |

| _____________________ Подпись представителя Арендодателя | _____________________ Подпись представителя Арендатора |

| М. П. | М. П. |

Допсоглашение к договору о повышении НДС необходимо для урегулирования отношений между участниками договоров поставки товаров (выполнения работ, оказания услуг). В нем стороны определяют новый порядок формирования цен на ТРУ и размер уплачиваемого налога. Допсоглашение составляется в письменной форме и является непосредственной частью договора. Образец допсоглашения об изменении ставки НДС мы привели в этой статье.

Допсоглашение об изменении ставки налога на добавленную стоимость должно урегулировать все разночтения, которые возникли в связи с поправками в законодательство. В целом его структура выглядит так:

- Заголовок с указанием номера и даты заключения исходного документа.

- Дата и город подписания.

- Пункт, подлежащий переформулировке.

- Его новая редакция.

- Дата вступления в силу новых положений.

- Реквизиты и подписи сторон.

Подробнее об НДС

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Получить БЕСПЛАТНЫЙ доступ на 3 дня к КонсультантПлюс

Как правильно прописать в договоре ставку НДС, мы рассмотрели выше. Однако в допсоглашении желательно сделать это как можно более точно.

Но есть и другое мнение. В соответствии с ним, в переходный период лучше воздержаться от указания размера налоговой повинности. Это касается и процентного выражения, и денежного. Лучше просто сослаться на пункт 3 статьи 164 Налогового кодекса.

В уведомлении можно сообщить контрагенту, что:

- Поставщик по причине увеличения НДС в силу закона вынужден повысить отпускную стоимость своих товаров.

- В соответствии с договором (с указанием его реквизитов) отпускная стоимость товара с 01.01.2018 составляет столько-то, а по факту изменения ставки с 01.01.2019 составит столько-то.

- В силу того, что отгрузка товара (с указанием его вида и объемов) происходит в 2021 году, поставщик вынужден запросить у контрагента оплату с учетом увеличенного НДС (с уточнением общей суммы к оплате). Если до этого был получен аванс, необходимо запросить доплату (с указанием ее суммы).

- Поставщик предлагает перезаключить договор (с указанными реквизитами) и зафиксировать в нем новую ставку НДС. Либо заключить дополнительное соглашение.

Также в информационном письме о повышении ставки НДС можно сразу предложить конкретную схему перезаключения договора (самое простое — приложить к уведомлению его экземпляр, который контрагент может подписать и отправить по почте).

С 1 января вступила в действие новая ставка в 20%. В случае, если отгрузка товара будет производиться после данной даты, в документах необходимо будет использовать новую ставку, даже если договор на поставку был заключен в предыдущем году.

Для того, чтобы не понести убытки из-за претензий контрагентов и споров с налоговой инспекцией, необходимо сразу провести ревизию заключенных договоров поставки и внести в них корректировки. Обычно это производится при помощи заключения дополнительного соглашения.

Исправлению необходимо подвергнуть следующие договора:

- Если в договоре прямо указано, что используется ставка 18% – в допсоглашении необходимо проставить стоимость товара без НДС и указать, что НДС начисляется сверху данной цены по действующей на момент отгрузки ставки;

- Если в договоре указана только стоимость товара без НДС — в такой ситуации договор менять не обязательно, но лучше в допсоглашении указать что НДС начисляется сверху цены по действующей ставке. Благодаря этому можно будет точно избежать споров с покупателями;

- В договоре вообще не сказано об НДС — в допсоглашении указывается информация о том, что цена договора не содержит НДС, а налог начисляется сверху по действующей ставке.

Не нужно вносить изменения в следующие договора:

- Если стоимость товаров либо услуг определяется не в самом договоре, а в прилагающихся в нему документах (сметах, спецификациях и т. д.);

- Если компания реализует работы либо товары, которые облагаются ставкой 0% либо 10%;

- Если договор содержит пункт о том, что продавец имеет право в одностороннем порядке увеличивать стоимость товаров либо услуг при увеличении размера налога.

Не будет исключением ситуация, при которой покупатель откажется подписывать допсоглашение на увеличение стоимости товара. В этом случае разница в цене ляжет на компанию поставщика в виде снижения продажной цены.

Продавец, конечно же, может подать в суд и заставить подписать допсоглашение по решению суда. Однако данная судебная практика только начинает формироваться, а потому нельзя предсказать, какую именно позицию займет суд.

Внимание! Стоит отметить, что налоговая инспекция в своем письме от 23.10.2018 № СД-4-3/[email protected] указывает, что заключать допсоглашения в обязательном порядке не требуется. В любом случае с 01 января 2021 года будет действовать ставка 20% независимо от того, что указано в договоре поставки.

Дополнительное соглашение не имеет какой-либо особой формы, и составляется по принципу других документов в стиле делового письма.

Сначала указывается посередине наименование бланка – «Дополнительное соглашение».

Далее ниже необходимо указать наименование документа, к которому оформлено допсоглашение, его номер и дату подписания.

Следом на новой строке с одной ее стороны записывается место составления бланка, а с другой дата составления.

Далее идет вводная часть к соглашению. В ней необходимо обозначить каждую сторону договора, ее обозначение далее по тексту (к примеру, «Поставщик» и «Покупатель»), ФИО лица, которое действует от имени каждой из сторон и документ, на основе которого это лицо осуществляет деятельность.

Здесь же необходимо отметить, что стороны заключили дополнительное соглашение к договору поставки, и снова указать его реквизиты.

Далее текст соглашения необходимо построить по следующей схеме.

В пункте 1 нужно указать, что искомый пункт договора поставки по 31.12.2018 года действует в следующей формулировке. После этого нужно изложить указанный текст, содержащий цену товара либо услуги и налог НДС в размере 18%.

Далее, в пункте 2 соглашения нужно проставить, что начиная с 01.01.2019 года искомый пункт договора должен действовать в новой редакции. После этого нужно указать стоимость товара, в которой используется размер налога НДС 20%.

Кто заплатит за повышение ставки

Кто должен платить дополнительные 2%? Продавец или покупатель? Зависит от условий заключенного договора.

Когда за повышение платит покупатель

Если условия договора предусматривают корректировку цены при увеличении НДС — разницу в 2% платит покупатель. В этом случае ему придется смириться с ростом цены, так как условия сделки не дадут оспорить этот факт.

Если цена товара составляла 1 000 рублей без НДС и 1 180 рублей с НДС, то с 01.01.2019 она будет равняться 1 200 рублей с НДС.

В итоге покупатель заплатит больше на 20 рублей или на 1,7% (20 рублей / 1 180 рублей).

Когда за повышение платит продавец

Если цена в договоре указана с учетом НДС и не предусматривает корректировку, изменить ее можно только по соглашению сторон. В этом случае покупатель, руководствуясь принципом свободы договора (ст. 421 ГК РФ), не обязан идти навстречу продавцу и может не согласиться на увеличение стоимости.

Тогда продавец, начиная с 01.01.2019, будет обязан выделить из общей цены продажи НДС по ставке 20%.

Если итоговая цена единицы товара 1 180 рублей, то цена без НДС после 01.01.2019 будет равна 1 180 рублей / 120 × 100 = 983,33 рубля.

Продавец потеряет 16,67 руб. (1 000 рублей — 983,33 рубля) или 1,67% от стоимости.

Как стороны сделки могут договориться

Когда покупатель платит НДС, продавец может попытаться договориться с ним, сославшись на то, что «дополнительные» 20 рублей можно поставить к вычету по декларации и уменьшить сумму к уплате в бюджет. В итоге покупатель практически ничего не потеряет. Разница в том, что заплатить поставщику надо будет сразу, а экономия на НДС возникнет по итогам налогового периода (квартала).

Если же покупатель работает на одном из специальных налоговых режимов и не платит НДС, то он учитывает всю сумму в качестве затрат и теряет 1,7% «безвозвратно». В таком случае продавец может предложить компромисс — поделить разницу пополам. То есть при цене 1 000 рублей без НДС увеличить итоговую сумму не на 20, а на 10 рублей — до 1 190 рублей.

| Шведчикова Ольга Анатольевна, заместитель генерального директора по экономике ООО «Маркет Лайн» рассказывает, как скажется рост НДС на бизнесе, который платит налог по ставке 10%. |

— Как повышение НДС отразится на вашем бизнесе?

— 98% продаж у нас идет со ставкой НДС 10%, таким образом, к доначислению сумма будет минимальной, но вычеты по полученным работам и услугам вырастут. Таким образом, сумма НДС для перечисления в бюджет снизится, также снизится процент налоговой нагрузки.

— Какие последствия в вашем сегмента вы ожидаете/прогнозируете?

— В связи со снижением процента налоговой нагрузки участятся запросы из ИФНС с обоснованием показателя. На финансовые результаты и движение денежных средств значительного влияния не прогнозируется.

— Поменяется ли что-то еще с увеличением НДС (к примеру, декларация по налогу, форма книг продаж и покупок)?

— Да, думаю, что форма декларации будет откорректирована, книги покупок и книги продаж также, добавятся поля для отражения всех ставок: 10%, 18%, 20% — в переходный период это необходимо.

Что говорят чиновники об изменении цены договора при росте ставки НДС

Государственные органы дают разъяснения, которые вряд ли обрадуют продавцов.

Минфин в информационном письме от 28.08.2018 № 24-03-07/61247 указал, что рост ставки НДС не должен привести к изменению цены по государственным контрактам. Поэтому продавцам, работающим по госконтрактам, в большинстве случаев придется компенсировать повышение ставки НДС за свой счет. Исключение — крупные сделки, объемы которых превышают лимиты, установленные постановлением Правительства РФ от 19.12.2013 № 1186:

- 10 млрд рублей для федеральных нужд;

- 1 млрд рублей для нужд субъектов РФ;

- 500 млн рублей для муниципальных нужд.

По всем остальным категориям договоров ФНС РФ в своем письме от 23.10.2018 № СД-4-3/[email protected] приходит к аналогичному выводу. По мнению чиновников, между ростом ставки НДС и необходимостью внести изменения в договор нет связи.

Однако в этом же письме специалисты ФНС указывают, что за сторонами остается право изменить условия по договоренности. Если договориться не удалось, остается рассчитывать только на суд.

НДС — 20 процентов: причины повышения

Повышение ставки НДС до 20% будет приносить бюджету более 600 млрд руб. дополнительных доходов в год, отмечает Дмитрий Медведев.

По словам премьер-министра, правительство также приняло решение отказаться в будущем от использования такого института, как консолидированные группы налогоплательщиков, из-за отмены требования о контроле за трансфертными ценами внутри страны.

«Проблема так называемых консолидированных групп не новая. У этого механизма есть существенные недостатки. Прежде всего речь идет о выпадающих доходах региональных бюджетов. Поэтому начиная с 2016 года, напомню, мы приостановили создание новых групп и запретили расширение уже действующих, ввели ряд ограничительных мер, — отметил премьер-министр на заседании правительства. – А с 2023 года этот институт на федеральном уровне вообще будет ликвидирован. Принимая это решение заранее, мы должны сделать так, чтобы и у налогоплательщиков, и у региональных властей было время подготовиться к изменению налоговых правил в части консолидированных групп налогоплательщиков».

Предложенные налоговые меры позволят поддержать экономический рост, будут стимулировать технологическое обновление, развитие малого бизнеса, индивидуального предпринимательства. Новую налоговую конфигурацию, если она будет принята, Медведев предложил зафиксировать на ближайшие шесть лет.

В текущем году правительство также планирует проработать решение о создании условий по улучшению администрирования и снижения административной нагрузки на бизнес. Это позволит снизить налоговую нагрузку на самозанятых, индивидуальных предпринимателей.

Что решит суд, если партнеры по сделке не договорятся

Перспективы судебного разбирательства неоднозначны. Пункт 2 ст. 422 ГК РФ определяет, что условия договора не меняются при изменении законодательства.

Исключение — прямое указание в законе на то, что обязательства по ранее заключенным договорам подлежат корректировке. Однако закон № 303-ФЗ не содержит подобных положений.

Можно сослаться на ст. 451 ГК РФ о корректировке договора в связи с существенными изменениями условий сделки и посчитать таковым рост ставки НДС. В этом случае продавцу придется доказывать, что он понесет значительный ущерб, знание о котором препятствовало бы заключению договора. Однако потери продавца нельзя считать существенными — они составляют менее 2% от суммы сделки.

Новая арбитражная практика по этому вопросу еще не сформировалась, судебные разбирательства начнутся со следующего года. В «зеркальной» ситуации, после снижения ставки НДС с 20% до 18% в 2004 году, суды указывали, что изменить договор можно только по соглашению сторон.

Постановление ФАС Уральского округа от 08.07.2008 г. по делу N Ф09-4928/08-С5 — лизингополучатель просил уменьшить цену по договору, так как ставка НДС снизилась на 2%. Суд отказал, сославшись на то, что лизинговый платеж можно пересчитать только по договоренности сторон.

Такой же позиции придерживается и Высший Арбитражный Суд РФ (п. 17 Постановления Пленума ВАС РФ от 30.05.2014 № 33.)

Таким образом, шансов выиграть дело в такой ситуации практически нет, а изменять договор в одностороннем порядке недопустимо. Расторгнуть договор можно только если в нем прописано изменение налоговых ставок как одно из условий досрочного расторжения.

Как начислять НДС в переходном периоде

Рассмотрим «переходные» случаи уплаты налога с точки зрения обеих сторон сделки. Речь идет о ситуации, когда аванс перечислен в одном периоде, а отгрузка произведена в следующем. Рассмотрим именно аванс, так как если оплата поступает после отгрузки, ее период не влияет на начисление НДС.

Основной критерий определения ставки — период оплаты аванса или реализации (приобретения) товара.

Как начислять НДС в переходном периоде

Если аванс относится к отгрузке 2021 года, то:

- покупателю выгоднее платить аванс в 2021 году, чтобы возместить на 2 процентных пункта больше;

- продавцу выгоднее получать аванс в 2021 году, чтобы заплатить на 2 процентных пункта меньше налога.

После отгрузки обеим сторонам сделки придется заплатить налог сполна, но в текущем периоде можно получить небольшую экономию.

Как начислять НДС при возврате товара

В 2021 году покупатель может захотеть вернуть товар, купленный в 2018 году. Когда товар уже был принят к учету, его можно вернуть, только если продать обратно продавцу с выставлением счета-фактуры «на общих основаниях». Тогда ситуация будет «зеркальной» по сравнению с рассмотренной выше. Если стороны не договорились об изменении цены, то «страдает» покупатель, который теперь продает товар и вынужден начислить дополнительный НДС при обратной отгрузке.

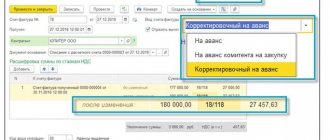

Когда нужен корректировочный счет-фактура

Если стороны согласовали увеличение цены — разницу доплачивает покупатель. Когда доплата производится в 2021 году, ее следует учесть с использованием корректировочного счета-фактуры, который составляется в дополнение к первоначальному счету-фактуре на аванс.

Корректировочный счет содержит сведения об изменении суммы налога и общей суммы отгрузки по сравнению с первоначальным счетом-фактурой. В письме ФНС от 23.10.2018 № СД-4-3/[email protected] приведены примеры корректировочного счета-фактуры.

Корректировочный счет-фактура

Случается, что по каким-то причинам счет-фактура, выставленный в 2018 году, не был учтен вовремя. В этом случае чтобы определить период, за который применяется вычет, важна дата получения документа.

Счет-фактура, относящийся к 4 кварталу 2021 года, будет получен уже в 2021 году. Этот документ включает НДС по ставке 18%. В зависимости от даты поступления счета-фактуры вычет применяется в следующем порядке:

- Если он поступил раньше срока, установленного для представления декларации по НДС за 4 квартал 2021 года (т. е. до 25.01.19) — включите вычет по счету-фактуре в эту декларацию (п. 1.1 ст. 172 НК РФ);

- Если он поступил после 25 января — учитывайте вычет в декларации за 1 квартал 2021 года. Так как отгрузка была в предыдущем периоде, оснований для увеличения вычета нет — примите к вычету НДС по ставке 18%.

На дату написания статьи (ноябрь 2021 года) изменения в форму декларации по НДС не внесены. Но уже есть проект приказа ФНС, опубликованный на Едином портале проектов нормативных правовых актов. В соответствии с проектом, в раздел 3 будут добавлены строки, отражающие увеличенные налоговые ставки. В декларации за 1 квартал 2021 года вследствие переходной ситуации будут задействованы старые и новые строки.

Проект новой формы декларации по НДС

Что делать с ККТ

ФЗ №54 от 22/05/03 г., регулирующий применение ККТ (ст. 4.7-1), предусматривает на чеке обязательную информацию об НДС. В 2021 году на чеке должна указываться новая ставка – 20%. Приказ №ММВ-7-20/229 от 21/03/17 г. налоговой службы, в котором указаны все реквизиты чека ККТ, вскоре должен быть изменен в части тега реквизита 1139. Здесь указывается сумма НДС по соответствующей законодательству ставке налога. Проект поправок к приказу уже внесен на рассмотрение и, надо полагать, будет рассмотрен до конца года.

Руководителям организаций, применяющих кассовую технику, об изменении ее настроек следует позаботиться заранее. С 00:00:01 1 января в чеках должна стоять новая ставка НДС. Это особенно важно для торговых точек, магазинов, работающих в праздничные дни в усиленном режиме, в ночное время. Перерегистрация ККТ в ФНС не требуется.

На заметку! По вопросу о принятии к вычету налога на основании кассового чека противоречие между позицией Минфина (письмо №03-07-09/634 от 12/01/18 г. и ряд других) и позицией судов (пост. ВАС №17718/07 от 13/05/08 г.) в наступающем году сохраняется. Первый источник считает вычет на основании чека невозможным, а второй, напротив, утверждает право при покупке товаров или услуг, работ за наличные деньги получить вычет, в том числе и на основании кассового чека. При этом и ряд чиновников ФНС склоняется к возможности получения вычета. Так, на сайте налоговиков можно найти информацию УФНС Алтая о вычете 20% на основании чека ККТ.