Патентная система налогообложения не освобождает от налогового учёта полностью. У предпринимателей остаётся обязанность вести книгу учёта доходов. За отсутствие книги штрафуют на сумму до 30 тыс. ₽.

Казалось бы, какая разница: на патенте налоги не зависят от доходов, 1% взносов считают от потенциального дохода, налоговых деклараций нет. Но для налоговой разница есть, потому что ИП на патенте она тоже регулярно проверяет.

Налоговую интересует:

- Не превысил ли ИП лимиты? При доходах больше 60 млн за год по всем патентам — применять эту систему уже нельзя. Соответственно, ИП должен заплатить налог с начала года по УСН или ОСНО, а бюджет — получить больше денег. Конечно, опасность такой проверки есть у бизнеса с большими оборотами. К ИП с парой сотрудников вряд ли придут.

- Не должен ли ИП платить за несколько патентов? Например, проверяют межрегионального перевозчика. Формально, он должен получать все заказы в своём регионе. Налоговая запрашивает КУДиР, составляет список интересных ей операций — и запрашивает соответствующие договоры у предпринимателя. Договоры заключили в другом регионе — значит, можно доначислять налог.

Должен ли ИП на патенте вести книгу доходов и расходов

ИП на патенте обязан учитывать доходы, подпадающие под эту систему налогообложения. Для него установлен лимит доходов, при достижении которого применять ПСН нельзя. Подтвердить, что предельный размер еще не достигнут, можно только с помощью учета в соответствии с правилами.

Доходы ИП по всем патентам не могут быть больше 60 млн рублей в год. Если вы совмещаете ПСН и УСН, считаются доходы по обоим налоговым режимам.

В книге доходов и расходов на патенте ИП должен учитывать только доходы от реализации. Внереализационные доходы и доходы по другими режимам налогообложения отражать не нужно.

Способы сдачи отчетности

Как вы могли заметить, ИП с сотрудниками в штате должен сдать достаточно большое количество документов в различные контролирующие органы. Но бизнесмену не обязательно самому заниматься этими вопросами и тратить свое время.

На данный момент предприниматель может выбрать один из четырех способов для сдачи налоговой отчетности и бухгалтерской отчетности:

Самостоятельная сдача документов – самый простой, с точки зрения исполнения, но самый время- и трудозатратный способ;

Оформление доверенности на другого человека. Представитель ИП может сдать отчеты за него, если оформить нотариальную доверенность;

Отправление отчетов по почте

Обратите внимание на то, что датой сдачи отчета в этом случае, будет считаться дата отправления письма в контролирующий орган. В конверте должна быть вложена опись документа, подписанная у бухгалтера и руководителя

Эксперты советует вкладывать два экземпляра описи. Мы советуем отправлять отчетность заказными или ценными письмами. Так вы будете точно уверены, что они дойдут до адресата;

Отправление отчетов через интернет. Для этого вам необходимо обратиться к сайту ФНС России. Там необходимо получить идентификатор абонента, установить программу ПК ”Налогоплательщик Юл”, она нужна для формирования документов. Либо осуществлять отправку отчетов через операторов специальной связи, аккредитованных в налоговых инспекциях. Также вам необходимо оформить доверенность для сдачи отчетности.

Правила ведения книги учета доходов ИП на патенте

Заполнять КУДиР необходимо в хронологическом порядке. Все записи ведутся только на русском языке.

Сведения о полученных доходах вносятся на основании первичных учетных документов — платежных поручений, банковских ордеров, отчетов о кассовых сменах и других документах, которые ИП может выдавать вместо кассовых чеков. Они могут быть составлены как на русском, так и на других языках. В последнем случае необходим подстрочный перевод.

Вести книгу учета доходов и расходов для ИП на патенте можно как на бумаге, так и электронно. Она открывается на каждый календарный год. После завершения очередного года электронный документ необходимо распечатать.

Заполненные листы книги следует пронумеровать и прошнуровать. На последнем листе указывается их количество. Оно подтверждается подписью ИП и заверяется печатью (если вы используете её в своей деятельности).

Рекомендуем прочитать: Должен ли ИП на Патенте вести кассовую книгу и сдавать наличные в банк.

Внесение записей

На титульном листе журнала учета доходов указываются сведения об ИП, налоговый период и реквизиты расчетных счетов.

Записи о доходах ИП заносятся в раздел I в день получения наличных или поступления денег на счет. Возвраты отражаются со знаком «минус». Пополнение счета личными деньгами ИП, получение или возврат займов не считаются доходом, поэтому в книгу не вносятся.

При учете поступлений по эквайрингу в зачет дохода идут суммы, которые фактически уплатили покупатели. Деньги от банка на счет ИП поступают за вычетом комиссии, поэтому отражения только поступившей суммы недостаточно.

Пример 15 мая 2021 на расчетный счет ИП по договору эквайринга поступило 14 600 руб., комиссия банка за операцию — 400 руб. Следовательно, за 15 мая нужно отразить доход в размере 15 000 руб. (14 600 + 400).

В графе «Дата и номер первичного документа» отражаются данные о документах, на основании которых вносится запись, например, «15.05.2020, 13» или «23.05.2020, 9-11». Документы одного вида можно сгруппировать в одну запись, указав соответствующий диапазон номеров. Здесь также разрешается указать вид документа, тогда записи приобретут следующий характер: «15.05.2020, банковский ордер 13» и «23.05.2020, БСО 9-11».

Запись в графе «Содержание операции» должна отражать её экономическую сущность, например, «Поступление выручки от продажи товаров по эквайрингу», «Поступление выручки от оказания услуг наличными денежными средствами» или «Поступление аванса за выполнение работ на расчетный счет».

Доходы учитываются в рублях с точностью до двух знаков после запятой, например, 500,02. Итоги подводятся за весь календарный год.

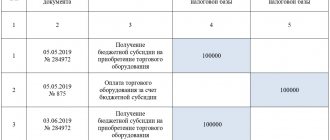

Образец заполнения книги доходов для ИП на патенте

КУД на патенте можно на сайте налоговой или специализированного справочного сервиса бесплатно. Заполнить её можно по нашему образцу. Он разработан с учетом наиболее типичных для розничной торговли операций, но может быть взят за основу и в других видах деятельности.

Пример заполнения КУД на патенте для розничной торговли:

Совмещение патентной системы с другими режимами

Предприниматель, применяющий патентную систему налогообложения, может совмещать ее с любым другим налоговым режимом. Такой вывод следует из пункта 1 статьи 346.43 Налогового кодекса РФ.

При этом в отношении одного и того же вида деятельности совмещать патентную систему с иным налоговым режимом предприниматель вправе по следующим видам деятельности:

автоперевозки пассажиров (подп. 10 п. 2 ст. 346.43 НК РФ);

автоперевозки багажа (подп. 11 п. 2 ст. 346.43 НК РФ);

перевозка пассажиров водным транспортом (подп. 32 п. 2 ст. 346.43 НК РФ);

перевозка грузов водным транспортом (подп. 33 п. 2 ст. 346.43 НК РФ);

услуги общепита (подп. 47 п. 2 ст. 346.43 НК РФ);

розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. м по каждому объекту (подп. 45 п. 2 ст. 346.43 НК РФ);

розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети (подп. 46 п. 2 ст. 346.43 НК РФ).

Например, предприниматель получил патент на розничную торговлю через объекты стационарной торговой сети с площадью торговых залов не более 50 кв. м (подп. 47 п. 2 ст. 346.43 НК РФ). Кроме того, он ведет розничную торговлю в магазинах с другой площадью зала. В такой ситуации предприниматель может:

по торговле через залы площадью не более 50 кв. м – применять только патентную систему;

по торговле через залы площадью более 50 кв. м и до 150 кв. м – платить ЕНВД;

по торговле через залы площадью более 150 кв. м – применять упрощенку или общую систему налогообложения.

В аналогичном порядке предприниматель может совмещать патентную систему с иным налоговым режимом по услугам общепита.

По услугам перевозки пассажиров или багажа водным или автомобильным транспортом предприниматель может совмещать патентную систему с иным налоговым режимом в следующем порядке:

по транспортным средствам, указанным в патенте, нужно применять патентную систему налогообложения;

по транспортным средствам, не заявленным в патенте, можно применять иной налоговый режим.

Об этом сказано в письмах Минфина России от 5 апреля 2013 г. № 03-11-10/11254 и ФНС России от 7 июня 2013 г. № ЕД-4-3/10450. Документы размещены на официальном сайте ФНС России.

Например, у предпринимателя семь автомобилей, которые используются в деятельности по перевозке пассажиров. На пять из них он получил патент. Следовательно, в отношении доходов от пяти автомобилей предприниматель должен применять патентную систему, а по оставшимся двум он может применять другой режим налогообложения.

Ситуация: может ли предприниматель, который сдает в аренду объекты недвижимости, применять патентную систему налогообложения лишь в той части таких объектов, которые указаны в патенте, а по оставшимся объектам применять другой налоговый режим?

Да, может.

Предприниматель вправе применять патентную систему налогообложения, если сдает в аренду жилые и нежилые помещения, дачи, земельные участки, которые принадлежат ему на праве собственности (подп. 19 п. 2 ст. 346.43 НК РФ). При этом патентная система распространяется только на те объекты аренды, которые указаны в патенте. Если в собственности предпринимателя находятся другие объекты недвижимости, которые сдаются в аренду, но которые не указаны в патенте, то в отношении доходов от аренды такой недвижимости он вправе применять иные режимы налогообложения. Например, упрощенку или общую систему налогообложения.

Об этом сказано в письмах Минфина России от 5 апреля 2013 г. № 03-11-10/11254 и ФНС России от 7 июня 2013 г. № ЕД-4-3/10450. Документы размещены на официальном сайте ФНС России.

Например, у предпринимателя пять объектов недвижимости, которые он сдает в аренду. На три из них предприниматель получил патент. Следовательно, в отношении доходов от трех объектов предприниматель должен применять патентную систему, а по оставшимся двум он может применять иной режим налогообложения.

Следует отметить, что ранее представители налоговой службы придерживались другой точки зрения. В письме ФНС России от 28 марта 2013 г. № ЕД-3-3/1116 говорилось, что применять патентную систему нужно в отношении деятельности по сдаче в аренду в целом. То есть если предприниматель, который имеет в собственности недвижимость, расположенную в одном субъекте РФ, решил применять патентную систему, он должен применять ее ко всем таким объектам (т. е. по виду деятельности в целом). Однако с выходом письма ФНС России от 7 июня 2013 г. № ЕД-4-3/10450 прежние разъяснения утратили актуальность.

Срок хранения КУД

Книгу учета доходов на патенте необходимо хранить не меньше 5 лет. Указанный срок начинается с 1 января года, следующего за отчетным. До его истечения налоговая вправе истребовать КУД для проведения проверки. Если не предоставить её в течение 10 дней, начислят штраф в размере 200 рублей.

Рекомендуем прочитать: ИП на патенте и НДС: в каких случаях нужно платить.

Официальная инструкция

Основным документом правового регулирования системы налогообложения Налоговым кодексом (НК) не даётся пояснение юридического понятия книги учёта доходов предпринимателя, применяющего патент (КУД). В статье 346.53 лишь имеется упоминание о том, что форма данного документа и порядок его ведения утверждается профильным министерством.

Таким образом, Министерство финансов нашей страны своим нормативным документом (приказом) определило форму КУД, а также процедуру ведения и заполнения данной книги. Данный документ был принят 22.10.2012 № 135н. Форма её довольно проста и включает в себя следующую информацию:

- указание периода (года), на который данная книга заводится;

- дата начала ведения документа (т.е. конкретные день и месяц данного года);

- наименование плательщика налога, применяющего упрощенную систему в виде патента. Поскольку таким образом уплачивать налоги может лишь индивидуальный предприниматель, то указывается его фамилия и имя (при наличии отчества указывается и оно);

- идентификационный номер, который был указан в документе о регистрации данного физического лица в качестве субъекта предпринимательской деятельности (СПД);

- срок действия выданного патента в виде начальной и конечно даты его действия;

- единица измерения. Она указана уже в самой форме документа и представляет собой российский рубль (ни в коем случае не может вестись учёт в других валютах, даже в общепринятых долларах или валюте европейского союза);

- место жительства ИП;

- реквизиты счетов предпринимателя, а также банков, в которых они открыты;

- единственный раздел данной книги – Доходы, представленный в виде таблицы.

Документы для скачивания (бесплатно)

- Скачать форму КУД в Word

- Форма КУД в Excel

В случае возникновения сложностей, предпринимателя могут проконсультировать бесплатно в налоговой службе или следовать советам данной статьи.