Недавно мы писали о том, как правильно заполнить КУДИР для тех, кто использует упрощенку с Доходов. Что заполняют ИП на других спецрежимах? ИП на ЕНВД никакую КУДИР не заполняют, они должны учитывать только свои физпоказатели, по которым считается налог, а вот ИП на патенте обязаны осуществлять учет своих доходов, только не в КУДИР, а в книге учета доходов. Как ее правильно заполнить? Читаем в этой статье.

Заполнять КУДИР автоматически, вести учет и сдавать отчетность удобнее всего в специальном сервисе.

Начнем, как всегда, с общих правил:

- Книга заполняется в хронологическом порядке;

- Записи делаются попозиционно, основание записи — конкретный первичный документ;

- Записи ведутся на русском языке, в случае, если среди прикладываемых документов есть бумаги на иностранном языке, у них должен быть перевод;

- Книгу можно заполнять в бумажном виде, а можно сначала вести в электронном формате, а затем распечатывать;

- Документ должен быть прошнурован, пронумерован, скреплен подписью ИП и печатью, если она есть;

- Если вносится исправление, то оно должно быть обоснованным (плюс его надо подтвердить подписью ИП.

Одно из правил выделим отдельно:

Книга открывается на каждый патент, соответственно, в ней отражаются доходы, относящиеся к сроку действия конкретного патента. Если вы приобретали патент на год, то книга будет одна, если два патента, каждый на полгода – то книги будет две, каждая на свой патент.

Теперь о том, как заполнить книгу учета доходов (или КУД).

Она имеет унифицированную форму, утвержденную Минфином РФ, этот же приказ финансового ведомства утверждает форму КУДИР для УСН и порядки заполнения этих форм. Здесь вы можете посмотреть и .

Форма содержит в себе только титульный лист и один раздел, где отражаются доходы. Расходы в ней не отражаются вообще, в том числе и взносы в фонды – на патенте их вычесть из суммы налога нельзя, поэтому и смысла показывать нет.

Предназначение книги учета доходов по патентной системе

В соответствии с Законом № 402-ФЗ предприниматели освобождены от необходимости ведения бухгалтерского учета. Безусловно, это упрощает административный документооборот компании, но не избавляет от обязанности фиксирования выручки. Согласно п. 1 ст. 346.53 НК учет реализационных доходов в части деятельности на ПСН ведется в особом порядке, а именно в специальной книге, бланк и порядок заполнения которой регламентирует Минфин РФ.

Заверение книги в территориальном отделении ИФНС не требуется, как и составление налоговых деклараций (ст. 346.52). Однако несмотря на то, что при работе на ПСН в расчет принимается не фактический размер дохода ИП, а условно возможный, ведение КУДиР необходимо для соблюдения установленных законодательством лимитов выручки. В 2021 году работать на патенте вправе те предприниматели, общий доход которых не превышает 60 млн руб. с начала года (п. 6 ст. 346.45). Хозяйственные операции при получении доходов в части ПСН отражаются в хронологическом порядке в книге учета, что позволяет оперативно проверять величину выручки за текущий период.

Как вести регистр

Есть два допустимых способа ведения книги доходов на патенте:

- на бумажных листках в виде прошитой книги;

- в электронном виде.

Если выбрали первый вариант, то после того, как перестанет действовать патент либо закончится налоговый период, коммерсант обязан сдать этот регистр в ИФНС, где его проверят.

Если речь идет об электронном варианте, то работают со специальными файлами на компьютере, куда ИП впечатывает сведения о доходах. При тех же условиях, что и в первом случае, необходимо распечатать документ и представить в налоговый орган.

Вне зависимости от того, предполагает ли деятельность, которую ведет коммерсант, сотрудничество с иностранными контрагентами и клиентами, все записи должны вестись на русском языке либо должны быть переведены на него.

Если записи были внесены на другом языке, тогда в следующей колонке пишут перевод. Важно, чтобы предприниматель с помощью даты, печати и подписи заверил адекватность перевода. Если он работает без печати, то достаточно автографа и соответствующей даты.

Самая важная особенность, она же – главное требование, которое необходимо учитывать при ведении книги, это строгое соблюдение хронологического порядка. Также важно, чтобы заполнение книги шло без исправлений и четко. Если же корректив не удалось избежать, то нужно каждый раз указывать причину. Но этого недостаточно: факт того, что учет на новый лад был верным, должен подтверждать финансовый приходный документ с подписью ИП.

Состав книги учета доходов при патентной системе налогообложения

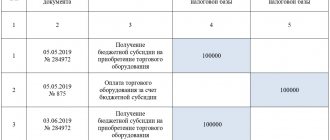

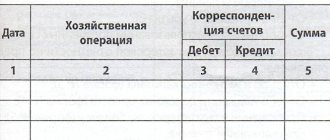

По Приказу № 135н в 2021 г. бланк книги учета доходов индивидуальных предпринимателей на патенте состоит из раздела I, который включает в себя 4 строки, куда записываются:

- В стр. 1-3 – обязательные реквизиты первичной финансовой документации, подтверждающей факт совершения хозоперации. Это, в первую очередь, дата и номер кассовых ордеров, чеков, платежных требований и поручений, выписок со счетов, накладных, БСО, договоров и пр. В стр. 1 указывается номер по порядку, стр. 2 – дата/номер документа, стр. 3 – содержание операции.

- В стр. 4 – отражается размер дохода по сделке в части той деятельности, по которой применяется патент.

Важно! Если предприниматель применяет два налоговых режима – к примеру, УСН и ПСН, необходимо вести две разных книги для разделения учета хозяйственных операций. Составление одного регистра в этом случае не допускается.

Документы о доходах

Оформление и получение ряда документов автоматически дает сигнал о необходимости внести очередную доходную позицию в регистр. Так, подтверждать прибыть, могут следующие финансовые документы:

- договоры, в которых оговорено получение таких финансовых средств, как предоплата или аванс;

- кассовые ордера приходного плана;

- чеки и платежные поручения;

- накладные на перевозку товаров (ТТН, если это доходы);

- финансовые документы строгой отчетности.

Пару слов скажем о нюансах, которые могут возникнуть с авансом. При удачном течении сделки полученный аванс в отчетности показывают как прибыль. Однако может так случиться, что впоследствии по каким-либо причинам его пришлось вернуть. Тогда коммерсант соразмерно уменьшает полученную прибыль. Главное, не забыть внести коррективы в книгу учета доходов. Подобные случаи находятся в рамках закона.

Книга доходов для ИП на патенте – правила заполнения:

- На каждый налоговый период заводится новый бланк книги – период должен соответствовать сроку выдачи патента. Если предприниматель получает новый патент вместо старого, формируется новая КУДиР.

- Разрешается составлять книгу в бумажном или электронном виде. В первом случае требуется предварительно прошить и пронумеровать все страницы, заверить документ подписью ИП и печатью при ее наличии. Если же отчетность составляется компьютерным способом, заверение прошитой и пронумерованной книги выполняется после распечатки.

- Регистрировать КУДиР в ИФНС не нужно.

- Все операции отражаются в книге кассовым способом – порядок фиксации доходов определен в п. 2 ст. 346.53, то есть, по мере их, так сказать, производства. Получили деньги – отразили в книге.

- Расходы вносить в книгу не требуется, только доходы в рублях в хронологическом порядке.

- Корректировка показателей возможна при наличии оправдательных документов – ошибки и исправления заверяются подписью/печатью ИП.

Обратите внимание! Отсутствие книги трактуется, как грубое нарушение законодательных требований к правилам учета доходов/расходов и грозит предпринимателю штрафными санкциями размером в 10 000-30 000 руб.

КУДиР для ИП на ОСНО

Порядок заполнения Книги для ИП на общем режиме налогообложения утвержден совместным Приказом Минфина № 86н и МНС России № БГ-3-04/430 от 13.08.02.

Нами подготовлен образец документа для ОСНО «Книга расходов и доходов ИП», скачать бесплатно его можно в конце статьи.

Книга доходов и расходов для ИП на ОСНО состоит из листка со сведениями об ИП, листка с содержанием и 6 разделами:

- Учет доходов и расходов.

- Расчет амортизации основных средств.

- Расчет амортизации по МБП, не списанным на 01.01.2002.

- Расчет амортизации НМА.

- Расчет начисленной и выплаченной оплаты труда.

- Определение налогооблагаемой базы.

Для каждого из них разработано несколько таблиц, заполнять их надо по каждому виду деятельности отдельно.

На листе «Сведения об индивидуальном предпринимателе» указываются регистрационные данные ИП, его банковские счета, номера лицензий, номера кассовых аппаратов, виды предпринимательской деятельности, место осуществления деятельности, телефоны.

В листке «Содержание» перечисляют все заполненные таблицы с указанием номеров страниц.

В 6.1 отражаются сводные данные, на основании которых заполняется декларация.

Книга учетов доходов и расходов, образец заполнения раздела 6.1

КУДиР для ИП на УСН

Документ для УСН намного проще, и заполняют его не только ИП, но и организации, применяющие упрощенную систему налогообложения.

Книга доходов и расходов при УСН 2021 состоит из титульного листа и 4 разделов:

- Доходы и расходы.

- Учет затрат на приобретение ОС и НМА, учитываемых при определении налоговой базы.

- Расчет суммы убытка, уменьшающей налоговою базу по УСН.

- Расходы, уменьшающие сумму исчисленного УСН.

На титульном листе указывают: наименование ИП, ИНН, объект налогообложения, реквизиты банковского счета, налоговый период, код ОКПО.

В разделе 1 в хронологическом порядке по мере поступления платежей от клиентов записывают суммы доходов.

Образец заполнения КУДиР 2021 «доходы минус расходы» (далее — «Д минус Р»):

Так выглядит раздел 1 КУДиР 2021 УСН, excel можно в конце статьи.

Последнюю, 5-ю, графу заполняют только при УСН с объектом налогообложения «Д минус Р».

Цифры, отраженные в первом разделе КУДиР, суммируются поквартально нарастающим итогом, на основании полученных данных определяют налогооблагаемую базу для УСН.

Разделы 2 и 3 заполняются только при УСН «Д минус Р».

Раздел 4 заполняется только при объекте налогообложения «Доходы», здесь показывают уплаченные страховые взносы и прочее, определяемое п. 3.1 статьи 346.21 НК РФ.

Суммы, указанные в разделе 4, уменьшают сумму начисленного УСН в полном объеме у ИП без наемных работников и не более, чем на 50 %, если ИП производит выплаты вознаграждений физическим лицам.

Ответственность за неправильное ведение КУД

В российском законодательстве предусмотрена ответственность за неправильное ведение или не предоставление отчетности субъектами предпринимательской деятельности.

Если надзорными органами, будут выявляться какие-либо нарушения по деятельности предпринимателя, связанные с неправильным или неполным ведением учета его коммерческой деятельности, то можно получить штраф в сумме 10 тыс. рублей одно нарушение, а при обнаружении повторных нарушений, штраф может уже составить 30 тысяч рублей. Это также касается и тех, кто ее вообще не ведет отчетность по своей предпринимательской деятельности.

Из этого следует, что вся коммерческая деятельность субъектов предпринимательства, в том числе и по патенту, строго контролируется законодательством, а при нарушении действующих норм и правил, можно нарваться на штрафы. Поэтому к заполнению КУД нужно отнестись внимательно и ответственно. Для правильного заполнения отчетности, необходимо ознакомиться с правилами и образцами заполнения КУД.

Что считать доходом при ведении налогового учёта на патенте

При ведении налоговой отчётности бизнеса на патенте следует грамотно вести учёт доходов. Разберёмся в деталях учётных записей в КУДиР, что принимается к доходам ИП:

- Вся прибыль ИП на патенте формируется по кассовому методу, порядок фиксирования прибыли определён в пункте 2 ст. 346.53. Кассовый способ учёта означает, что в Книгу могут быть включены только суммы, поступившие на расчётный счёт ИП или полученные по кассе. Из этого следует вывод, что если услуги оказаны в определённый срок, указанный в договоре, а деньги от клиента ещё не пришли, доход в регистре не отражается. Планируемый доход не может считаться прибылью ИП.

- Нужно уточнить, что доходами ИП-патентщика признаются не только полученные денежные средства, но и прибыль, полученная в натуральной форме. В данном варианте доход должен быть отражён в КУДиР в день передачи, учитывается такая доходная часть по рыночной цене ТМЦ. Это регулируется пунктом 5 статьи 346.53 Кодекса. Причём рыночная стоимость прибыли, полученной в натуральной форме, должна быть определена исходя из положений статьи 105.3 НК РФ.

- Когда коммерсант, применяющий ПСН, получает доход в валюте, он должен пересчитать номинал по официальному курсу ЦБ РФ, установленному на момент его получения. Это правило закреплено также в пункте 5 статьи 346.53 НК РФ.

- Отдельный вопрос — предоплата по договорам. Здесь нужно знать, что даже поступившие на счёт деньги не считаются прибылью до получения полной суммы, указанной в договоре. Это регламентировано , в которой чётко установлено, что все авансы, а также залоговые суммы и задаток не могут быть отнесены к бизнес-доходу при ведении учёта.

- Часто у ИП возникают вопросы, которые касаются возвращённых авансов за услуги или товар. Ответ здесь однозначный: когда сделка разрывается, а авансовый платёж возвращается заказчику (покупателю), сумма, которую пришлось вернуть, указывается в доходной части КУДиР. Только фиксируется она с отрицательным показателем. Соответственно, полученная прибыль уменьшается. Такие шаги закреплены в нормативных актах.

- Рассмотрим ещё один важный вопрос: каким образом предпринимателю на патентном режиме вносить в КУДиР данные, если у него нет контрольно-кассовой техники (ККТ). Ведь таких операций в день может быть много, если ИП оказывает, к примеру, разовые услуги населению. В учёте важны конкретные реквизиты первички, а не факт проведения определённой операции. Значит, ИП может взять за основу форму приходно-кассового ордера (ПКО) или самостоятельно разработать другой удобный для него документ. В этом случае в столбце №3 КУДиР «Содержание операции» можно поставить формулировку «поступление наличной выручки» и добавить пятый столбец в Книгу («примечание / комментарии»), где указывать конкретику. Составив 2 ПКО, первый на сумму полученной прибыли по бланкам строгой отчётности, второй — на сумму полученной наличности, коммерсант сможет грамотно отразить свой ежедневный доход двумя документами. В примечаниях нужно будет перечислять номера всех БСО, когда их количество значительно, достаточно указать нумерацию: «от №… до №…».

Коммерческая деятельность предпринимателя — цепочка соблюдения чётких алгоритмов, прописанных в Налоговом кодексе РФ. Чтобы избежать вопросов и санкций со стороны налоговиков, рекомендуется неукоснительно им следовать. Благо, ведение предпринимательского учёта на патентной системе обложения — минимальный среди всех налоговых режимов свод отчётных требований, где ключевым звеном является Книга учёта доходов. Грамотное ведение этого документа обязательной отчётности обезопасит ИП от штрафов.

Видео: всё, что касается патентной системы

Лежит на поверхности вывод: если бизнес ИП, применяющего патентный режим, без штата несёт довольно лёгкую налоговую и страховую нагрузку, то отчётность патентщика с сотрудниками тяжеловесна и трудоёмка. Любой отчёт, который не сдан своевременно, может повлечь за собой санкции и финансовые взыскания. В связи с этим рекомендуется грамотно и постоянно вести Книгу учёта доходов, кропотливо относиться ко всем платёжным и отчётным формальностям ИП-работодателя. И помнить: всё, что касается взаимоотношений с регуляторами, — довольно серьёзно.

Косяки с книгой

При нарушениях и неправильном ведении отчетности на патенте можно ожидать негативной реакции государства в лице налогового органа. Поэтому к книге учета доходов будет основное внимание.

Если в рамках налоговой проверки будут выявлены грубые нарушения и неточности при заполнении и ведении книги, это может повлечь наложение штрафа. Если речь идет о единичном нарушении, то размер санкции установлен в 10 000 рублей. Когда же правила работы с книгой нарушались либо игнорировались неоднократно в течение длительного периода, в казну придется заплатить 30 000 рублей (п. 1 и 2 ст. 120 НК РФ). Полное отсутствие книги учета доходов либо ее неведение формально тоже подпадает под указанную норму.

Поэтому ИП на патенте можно посоветовать уделять особое внимание ведению и правильному заполнению книги учета доходов.

Несмотря на то, что применение патентной системы максимально легко ложится на плечи предпринимателя, у нее есть и свои подвохи. Поэтому обо всех подводных камнях лучше знать заранее, чтобы избежать неприятных ситуаций с налоговыми инспекторами и штрафных санкций. Будьте внимательны с патентной системой, опирайтесь на нормы законов. В этом случае можно будет избежать очень многих ошибок.

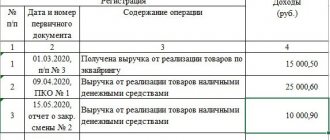

Пример заполнения книги учета доходов ПСН

Что такое патент ИП

Патент ИП – это разрешение налоговой инспекции заниматься определенными видами деятельности какое-то количество месяцев. Например, частный парикмахер может купить патент на 2-3 месяца, чтобы понять востребованность своих услуг.

Чтобы купить патент ИП, надо подать заявление в налоговую инспекцию по месту деятельности. В заявлении указывают вид деятельности и срок, на который оформляется патент – от 1 до 12 месяцев в пределах одного календарного года.

Заявление подается за 10 рабочих дней до начала действия патента. Если вы хотите продолжать работать на ПСН, не забывайте вовремя подавать новое заявление. Продлить уже выданный патент нельзя.

Действие патента ограничено не только его сроком, но и территорией муниципального образования, которое указывается в документе. Причем, стоимость патента для одного и того же вида деятельность в разных населенных пунктах будет различаться.

Штрафы

За нарушение сроков подачи заполненной отчётности накладываются штрафы в диапазоне от 10 000 рублей (за несущественные и разовые прегрешения) и до 30 000 (злостные нарушители). Кроме взыскания штрафных санкций распространённым методом убеждения налогоплательщиков со стороны инспекции является блокировка банковского счёта ИП.

Кроме нарушения сроков санкции могут «прилететь» и за неправильное оформление бланков и форм строгой отчётности. Минимальный размер 200 рублей.

В отношении ИП-работодателя санкции за несвоевременную сдачу отчётности отличаются разнообразием:

- За не перечисленный и не удержанный НДФЛ с зарплаты работников неминуем 20% штраф от суммы налога.

- За каждый несданный в срок документ (справка, отчёт, информационный документ) придётся расстаться с 200 рублями.

- За недостоверные данные ещё минус 500 рублей за каждый документ.

- За подделку отчётности грозит 10 000 штрафа.

Для финансового благополучия лучше не допускать все указанные случаи и контролировать сроки.

Патент для ИП избавит его от головной боли под названием «бухгалтерская и налоговая отчётность». Если не нанимать персонал, то достаточно один раз заплатить за патент, и спокойно жить весь год. Для работодателей требования к налогам и взносам серьёзнее.

Заполнение раздела доходов, табличной части КУД

ИП, находящиеся на упрощенной патентной системе налогообложения, заполняют следующие столбцы учетной таблицы доходов, таким образом:

- в первом столбце учетной таблицы указывается порядковый номер хоз.операции, которая подлежит учету в КУД;

- во втором столбце учетной таблицы указывается номер и дата первичного документа, который будет являться основанием и подтверждением совершенной хозоперации;

- в третьем столбце учетной таблицы, кратко описывается содержание хозоперации, которая подлежит учету в КУД;

- в четвертом столбце учетной таблицы указывается доход в рублях от предпринимательской хозяйственной деятельности ИП, четко соответствующей выданному патенту, дающем право на такую коммерческую деятельность.

Суммы доходов в КУД отображаются только в целых рублях, без копеек.

Как отражать доходные операции исходя из того, каким способом поступил доход:

- При поступлении дохода на расчетный счет ИП, в соответствующем столбце учетной таблицы пишем документ основание платежное поручение № и дата документа, если за этот день было несколько платежей, то можно указать в качестве документа – основания банковскую выписку за этот день, указав также ее номер и дату;

- Если доход был принят через кассу наличными денежными средствами, то нужно указывать дату и номер кассового Z-отчета;

- Если доход поступил наличкой но не через ККТ, то надо составить приходный ордер – стандартный ПКО, указав в учетной книге его дату и номер. Если клиентам выдаются товарные чеки, либо другие стандартные БСО, на них так же должен быть оформлен приходник.

КУД может иметь сколько угодно строк, число строк равно числу хозопераций за отчетный период, который ограничивается сроком действия патента и календарным годом. По истечении отчетного периода, в отчетной книге нужно подвести итоги. Затем книга распечатывается и сшивается.

Порядок заполнения

Табличная форма ведения соответствующего раздела книги (а он здесь один) практически не оставляет места для ошибок, важно лишь внимательно заполнять все его граф:

- номер записи по порядку;

- реквизиты учётного документа (его номер и дата выдачи);

- описание приходной операции (связанной с получением предпринимателем какого-либо дохода);

- сумма дохода, полученного от операции, указанной в предыдущем разделе. Сумма указывается в российских рублях. В данный раздел вносятся лишь те доходы, которые были получены в результате выполнения той деятельности, на осуществление которой выдавался патент.

Заполнение титульного листа КУД

Титульный лист, нужно заполнять на стандартном бланке в полном соответствии подстрочными подписями. Обязательными реквизитами являются следующие данные:

- За какой отчетный период ведутся записи в учетной книге (например, на 2021 год);

- Дата начала ведения КУД;

- ФИО предпринимателя;

- ИНН предпринимателя;

- Полное наименование субъекта РФ, выдавшего предпринимателю патент;

- Указать конкретно срок действия патента, в формате «день.месяц.год»;

- Адрес места жительства предпринимателя;

- Банковские реквизиты ИП – номер расчетного счета и название кредитного учреждения.

Как вести книгу учёта: способы, порядок и правила заполнения, документы и нюансы учёта

Изначально разберёмся, какие способы ведения КУДиР существуют. Собственно, их только два:

- Книгу учёта можно приобрести в бумажном виде или просто взять шаблон и распечатать его. Скачать форму, а также уточнить порядок её оформления можно, перейдя с портала ФНС РФ на базовый официальный сайт Консультанта по гиперссылке. Форматы для скачивания могут предлагаться разные:

- PDF — для оптимального заполнения от руки;

- Excel — для сохранения на компьютере и ведения КУДиР в электронном виде.

- Ведение Книги учёта в электронном виде гораздо удобнее. Ведь здесь можно всегда исправить неточную информацию, дополнить или убрать лишние строки и прочее. Отличие этого формата только в том, что по итогам отчётного периода для предоставления в ИФНС (по запросу налоговиков) документ распечатывается, все страницы нумеруются. Затем Книга учёта сшивается по стандартным правилам и визируется предпринимателем. Если у ИП есть печать, её оттиск ставится рядом с подписью ответственного лица.

У предпринимателей, которые заполняют свою Книгу от руки, есть возможность вносить исправления в документ. Но такие корректировки должны быть правильно оформлены:

- запрещено пользоваться корректорами и затирать данные ластиком;

- неверные данные просто зачёркиваются, а рядом ставятся дата исправления и виза предпринимателя;

- уточнение данных должно быть подкреплено оригиналами фискальных документов;

- учтите, что наличие большого количества исправлений может вызвать у инспекторов закономерные вопросы, поэтому рекомендуется их не допускать.

Как мы уже говорили, утверждён этот документ Минфином, точное название формы — Приложение №3 к Приказу Министерства финансов РФ №135н от 22.10.2012. Не путайте этот шаблон с Приложением №1, которое предназначено для ведения упрощенцами на УСН. Шаблон для бизнеса, применяющего патент, проще, в нём нет ненужных для отчёта данных и разделов.

В КУДиР, которую заполняют ИП на ПСН, учитываются только доходы

Пошаговая инструкция заполнения формы КУДиР

Что касается формы Книги учёта ИП на патенте и алгоритма её заполнения, то здесь всё элементарно. Бланк содержит всего 2 листа — титульный лист КУДиР и Раздел I — Доходы. Разберёмся, какие данные и каким образом вносятся в документ:

- Титульный лист Книги учёта доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, оформляется в момент, когда начинает действовать полученный патент.

- в нашем случае — с начала 2021 года. Если же разрешение на работу по ПСН получено, к примеру, с 1 апреля, нужно поставить в блок «дата» соответствующий день года (18_04_01). Обратите внимание, что формат даты определён как обратный: сначала ставятся две последние цифры года, затем — месяц и только потом — день;

- в блоке, определяющем ИП-плательщика, пишется Ф. И. О. предпринимателя (как указано в паспорте или выписке из ЕГРИП), в строке ИНН проставляются цифры бизнес-идентификатора ИП;

- далее идут: регион, в котором получено разрешение на осуществление коммерческой деятельности по патенту, а также период, на который он выдан;

- заполнить адрес проживания ИП не составит труда, здесь нужно написать адрес по требованиям Минсвязи РФ: с индексом и другими почтовыми реквизитами;

- в нижнем левом блоке указываются все расчётные счета, оформленные на бизнесмена. Сначала идёт кодовый номер, затем название и местонахождение кредитной организации;

- код муниципального образования (ОКАТО) можно уточнить в отдельном сервисе налоговиков по ссылке. Там всё довольно просто: достаточно найти в выпадающем списке код муниципалитета, где будет осуществляться бизнес-деятельность;

- код ОКЕИ — данные из общероссийского классификатора единиц измерения. При заполнении Книги учёта в нашем варианте это всегда будет код рубля — 383.

В титульный лист КУДиР вносятся данные об ИП на ПСН и полученном им патенте - Заполнение Раздела I, отражающего доходную часть предпринимателя, не должно вызывать вопросов:

- в первом столбце проставляется порядковый номер регистрируемой первички;

- далее ставится дата и номер первичного документа;

- название операции и полученная сумма от конкретного платежа клиента или контрагента;

- многие не учитывают (а в шаблоне налоговиков не настроен формат этого столбца), что сумма дохода должна быть указана в рублях;

- если форма ведётся в электронном виде, в финальной строке шаблона — «итого» — настраивается автосумма;

- не забудьте в этом случае сразу настроить нижний колонтитул, в котором должны быть указана нумерация страниц. В нашем случае — №1, но если приходов за месяц много, КУДиР может растянуться на несколько листов. Важно, чтобы нумерация станиц отражалась при печати, непронумерованная Книга не будет принята налоговиками;

- нужно отметить ещё один важный момент, который стоит знать: в нумерацию страниц, по стандарту документооборота, не входит титульный лист Книги, поэтому раздел №1 начинается с первой страницы.

В разделе I КУДиР при получении дохода заполняются все четыре столбца, при его отсутствии — поля остаются пустыми - В финальном листе Книги (вне зависимости от того, в каком формате она велась) указывается общее количество заполненных листов. Электронная КУДиР распечатывается и визируется предпринимателем. Причём подпись должна быть личная. Книга, подписанная не собственником бизнеса, может быть не принята к учёту при проверке.

Итак, если по алгоритму оформления титульного листа КУДиР всё очевидно (см. пошаговую инструкцию выше), то при оформлении первого раздела учётного документа нужно знать определённые формальные требования. Они заключаются в следующем:

- В КУДиР должны быть отражены все фактические бизнес-доходы ИП на патенте, к ним относятся как поступления денег на расчётный счёт или в кассу ИП, так и средства, полученные в натуральной форме, а также прибыль в валюте. Здесь нужно учитывать, что прибыль, полученная от бизнес-деятельности, не подпадающей под патент, не вносится в эту Книгу.

- Затраты на бизнес в этом документе не отражаются, что логично, ведь они учитываются в налоговом учёте этого режима (для этого даже столбца в КУДиР нет).

- Все записи в реестр вносятся строго в хронологическом порядке. Регламентировано это правило в подпункте 1.1 Приложения №4 к Приказу Минфина РФ №135н.

- Открывая новый патент, на каждый новый отчётный период открывается свежая Книга учёта (смотри пункт 1.4 указанного Приложения). Если ИП получает новый патент взамен закончившего старого, логично, что начинает вестись новая Книга, так как, согласно пункту 2 статьи 346.49 НК РФ, отчётным налоговым периодом признаётся срок, на который выдано патентное разрешение.

- Все данные проставляются в КУДиР на основании первички. Перечень первичной документации является закрытым, сюда могут быть отнесены только следующие документы:

- оригиналы договоров ИП с контрагентами или физлицами;

- приходные кассовые ордера;

- фискальные чеки, платёжные поручения;

- товарные накладные, отражающие прибыль (так называемые ТТН);

- бланки строгой отчётности (БСО).

- Книга учёта доходов составляется в единственном экземпляре.

- Срок хранения КУДиР определён налоговым законодательством и составляет, как для всей налоговой отчётности, — 4 года. В случае если бумаги будут уничтожены или утеряны, на частное предприятие могут быть наложены штрафные санкции.

- Когда бизнес ИП распространяется, в том числе на иностранных контрагентов (клиентов), реестр должен вестись строго на русском языке, все фискальные документы должны быть переведены на русский.

- Все суммы проставляются в регистраторе в рублях с копейками;

- Так как отчётный период плательщиков ПСН составляет 1 календарный год либо (если период действия патента меньше) срок, на который выдано ПСН-разрешение, Книга ведётся нарастающим итогом без определения промежуточных отчётных периодов (месяц, квартал, полугодие). В этом заключается отличие Книги ПСН-плательщиков от регистров других систем обложения.

Регулятор не заметит, если при оформлении КУДиР будут допущены незначительные ошибки. Ключевое требование здесь, чтобы регистр вёлся регулярно и содержал полноценные данные по всем проведённым операциям ИП.

Видео: как сформировать в 1С раздельные Книги учёта доходов ИП для разных патентов

Отчетность и выплаты ИП с ПСН с работниками

В том случае, если вы привлекли в свое дело сотрудников, налоговое бремя и количество отчетов значительно возрастет.

Особенные трудности у предпринимателей вызывает необходимость ежегодного подтверждения в Федеральной службе страхования (ФСС) вида деятельности. Сделать это обязан каждый предприниматель до 15 апреля после окончания текущего года.

| Периодичность представления | Сроки сдачи документа | Место сдачи | |

| Журнал доходов | Один раз за период | В конце периода | Налоговая |

| Информация о количестве работников в штате | Один раз за год | До 20 января | По месту жительства предпринимателя Налоговая |

| Справка 2-НДФЛ | Один раз в год | До 1 апреля | По месту регистрации бизнесмена Налоговая |

| Справка 6-НДФЛ | Каждый квартал | До 30.04 (1 кв.) До 31.07 (1 полугодие) До 31.10. (9 месяцев) До 31.01 (отчетный год) | По месту регистрации бизнесмена Налоговая |

| Ежеквартально | До 20 числа месяца, следующего за отчетным кварталом | Фонд социального страхования | |

| Форма СЗВ-М | Ежемесячно | До 15 числа месяца, следующего за отчетным месяцем | Пенсионный фонд |

| Расчет страховых взносов | Ежеквартально | До 30.04 (1 кв.) До 31.07. (1 полугодие) До 31.10. (9 месяцев) До 30.01 (отчетный год) | По месту регистрации бизнесмена Налоговая |

| СЗВ-СТАЖ | Ежегодно | До 1 марта года, следующего за отчетным | Пенсионный фонд |

Кроме того, сразу после того как в вашей компании появился первый сотрудник, вам необходимо зарегистрироваться в ФСС (на это вам предоставляется 10 дней) и пенсионном фонде (посетить ПФР вы можете в течение 30 дней).

Что касается выплат, то предприниматель с сотрудниками должен выплатить НДФЛ и взносы в Пенсионный фонд и Фонд социального страхования. Уплата НДФЛ производится ежемесячно. Кроме того, сразу после того как в вашей компании появился первый сотрудник, вам необходимо зарегистрироваться в ФСС (на это вам предоставляется 10 дней) и пенсионном фонде (посетить ПФР вы можете в течение 30 дней). Также к отчетности, обязательной к сдаче в ПФР, относятся формы РСВ-1, АДВ-6-5 и СЗВ 6-4. Сдаются они ежеквартально.

При этом информация о доходах сотрудников и удерживаемом НДФЛ, необходимо предоставлять в ИФНС по месту регистрации ИП. Предоставлять эту информацию необходимо раз в год до 1 апреля.