Каждая декларация или расчет, предоставляемые в ИФНС, содержат на титульном листе трехзначное поле для заполнения — «По месту нахождения (учета)». Это реквизит, обязательный к заполнению. Коды для каждой из форм различны: часть из них общая для всех деклараций, часть – различается. Налогоплательщики также разделены по учетным категориям. Заполнять код следует внимательно и в строгом соответствии с инструкциями: так, один и тот же налогоплательщик может иметь один и тот же код по месту учета во всех отчетах. Одновременно существует форма-исключение, не подчиняющаяся этому правилу, и в ней используется иное значение кода (как в случае с ИП).

Как заполнить поле “по месту нахождения учета” на титульном листе?

По общим правилам налогоплательщики представляют отчет в налоговую инспекцию по месту своей регистрации. Компании, на основании юридического адреса, предприниматели, адвокаты и нотариусы – по прописке. ОКТМО указывается по месту регистрации, а в поле “по месту нахождения учета” проставляются следующие обозначения (в зависимости от категории налогового агента):

- 120 – ИП, применяющие ОСНО и УСН;

- 125 – адвокаты;

- 126 – нотариусы;

- 212 – российские предприятия;

- 213 – компании, признанные крупнейшими налогоплательщиками.

Справка! ФНС определил крупнейшие предприятия страны в отдельную категорию. Для того чтобы попасть в нее, финансово-хозяйственные показатели организации должны отвечать ряду условий, установленных приказом ФНС. Одним из них является объем начисленных налогов и сборов в бюджет, он должен превышать 1 млрд. руб.

Такие организации сдают отчетность в налоговый орган по месту своего учета, инспекция должна специализироваться именно на крупнейших налогоплательщиках.

Предприниматели, применяющие патентную систему или вмененный доход, представляют форму 6 НДФЛ не по прописке, а по месту осуществления деятельности. Какой код указывают физические лица в этом случае? ОКТМО отображается по месту ведения предпринимательской деятельности. Также для таких ИП установлен отдельный код места учета – 320.

Налоговая декларация для ИП: как заполнить и подать, как обелить доходы ип через интернет

Налоговая декларация для ИП: 4 основных вида + простое решение по поводу правильного заполнения бланков налоговых деклараций + 4 способа подачи отчетности.

Каждому предпринимателю, зарегистрировавшему бизнес, государством вменяется в обязанность предоставлять информацию о своих доходах.

Такое информирование осуществляется при помощи подачи налоговой декларации в соответствующие контролирующие органы.

Налоговая декларация для ИП – это задокументированный отчет, отражающий полученную прибыль за установленный отрезок времени и налог, изымаемый соответственно выбранной системе налогообложения.

Отчетные документы подаются в налоговые структуры с целью контроля государством деятельности граждан и их доходов.

Регистрация предпринимательства обычно осуществляется по месту жительства. Подают декларации также в территориальных инспекциях.

Некоторые виды бизнеса предполагают подачу по месту ведения деятельности.

Налоговая декларация для ИП: 4 основных вида

Итак, вы частный предприниматель.

Теперь вам нужно определиться с системой налогообложения. Каждый тип налогообложения предполагает определенные виды деятельности. Иногда важно и место ведения деятельности.

Существует 4 основных способа уплаты налога для ИП:

1) Налоговая декларация для ЕНВД

В документе указывается приблизительный доход, с которого взимается налог в 15%.

Даже если не велась предпринимательская деятельность, отчет подавать необходимо.

При такой форме налогообложения возможность подачи «нулевой» декларации не предусмотрена.

Отчетные документы при ЕНВД предоставляются в налоговые органы ежеквартально.

Крайний срок подачи: 20 число следующего за отчетным кварталом месяца. Это единственный вид отчетных документов для этого типа налогообложения.

Сдавать отчет следует по месту ведения бизнеса.

Для некоторых видов деятельности, когда сложно определить место оказания услуг (например, развоз продуктов питания на заказ), бланки отчетности сдаются по месту жительства предпринимателя.

декларации по ЕНВД можно на официальном сайте (https://www.nalog.ru/rn77/taxation/submission_statements/#title8) или взять в ИФНС, лично посетив инстанцию.

ЕНВД вменяется ИП на следующие виды предпринимательства:

- общепит;

- сдача в аренду жилья, земельных участков, торговых точек;

- транспортные услуги;

- розничная торговля;

- бытовые услуги;

- техобслуживание;

- ветеринарные услуги;

- наружная реклама.

2) Декларация для УСН

Такой вид отчета сдается по месту жительства предпринимателя.

Установленная форма – НДФЛ-3.

Если отсутствует движение денег на счетах в банках, нет самих объектов налогообложения или ИП закрывается, подается нулевая отчетность по УСН (ежеквартально).

Обязательные поля, которые должны быть заполнены в бланке налогового отчета по УСН:

- ФИО (или зарегистрированное название организации),

- ИНН,

- налог в процентах,

- период налогообложения,

- код ОКВЭД,

- взносы по страхованию,

- КБК (код бюджетной классификации),

- ОКАТО.

Декларацию предоставляют 1 раз за год. Предусмотрена возможность подачи документа до 30 апреля следующего календарного года.

Есть 2 способа подачи документа:

- В первом варианте указывается прибыль и затраты за текущий период.

- Во втором варианте указывается доход и предусмотренная законом сумма уменьшения налога.

Найти бланки можно также на официальном сайте или взять, лично посетив налоговую инспекцию.

Недавно появилась декларация с 0%-й ставкой по УСН для предпринимателей Крыма, Севастополя и регионов, где введены налоговые каникулы.

3) Декларация для ЕСХН

Из названия документа понятно, какой вид деятельности он предусматривает (единый сельскохозяйственный налог).

Подается по месту расположения земельного участка, которым владеет или который арендует ИП.

Предусмотренный отрезок времени отчетности по получению доходов – 1 календарный год.

Крайние сроки подачи документа: до 31 марта следующего года после отчетного периода.

Если деятельности по ведению сельского хозяйства не было, то декларацию подают до 25 числа месяца, следующим после ее прекращения.

За не предоставленный вовремя отчет начисляются штрафы.

4) Декларации при ОСН

Общая Система Налогообложения (ОСН) обязывает индивидуального предпринимателя предоставлять декларацию о получении прибыли по форме НДФЛ-4.

Крайний срок подачи: месяц + 5 дней с момента фиксации прибыли.

Для ИП, который только начинает свою работу, ее подача является обязательной. В документе рассчитываются авансовые платежи.

Для ИП, которые работают не первый год, эти платежи могут быть рассчитаны на основе предыдущих данных.

Поэтому, штрафы за неподачу отчетности не предусмотрены.

ОСН – это более сложная форма отчетности.

Она может сочетать несколько способов уплаты налогов: может подаваться отчетность по ЕНВД, единая упрощенная, отчетность по транспортному налогу и пр.

Также предоставляется декларация по НДС.

Отчетным периодом для этой формы налогообложения является квартал. 25 число следующего месяца после отчетного периода – конечное число предоставления документа.

Если отсутствовали движения средств по счетам, то предприниматель имеет возможность отчитаться по единой упрощенной декларации:

Налог на Добавочную Стоимость (НДС) вменяется участникам ВЭД (Внеэкономическая Деятельность), которые осуществляют экспорт и импорт товаров.

Предусмотрена форма отчетности по косвенным налогам для ИП, которые осуществляют доставку товара через Таможенный Союз.

Это новый тип отчетности. Декларация по НДС может подаваться как уточненная.

Происходит это в случае обнаружения ошибок в поданном документе: указанный налог меньше или больше необходимой суммы.

Заполнение бланков налоговых деклараций

Как правило, предприниматели сами успешно ведут отчетность.

Особенно, при отсутствии работников.

Поскольку закон не предусматривает личное заполнение отчетных документов, то не исключена возможность обращения к бухгалтеру.

Также можно воспользоваться услугами специализированных на отчетной налоговой деятельности фирм.

Посреднические услуги стоят недешево.

И не всегда специалист владеет должными навыками заполнения сложной отчетности.

Есть хорошая альтернатива в виде бухгалтерских программ в интернете и онлайн-сервисов:

- https://service-online.su/forms/nalog/deklaratsiya_usn/ (бесплатно);

- https://www.nalogia.ru/declaration/online.php(стоимость услуги — 599 рублей);

- https://verni-nalog.ru/3-ndfl (услуга платная — 400 рублей);

- https://ndflka.ru (за одну придется заплатить 599 рублей).

На основе предоставленной информации, автоматически рассчитывается сумма налогов, предоставляются подсказки и инструкции по заполнению бланков.

Далее вам останется только распечатать готовую заполненную декларацию.

Важно следить за актуальностью формы бланков, так как их образцы довольно часто меняются.

4 варианта предоставления документов для отчетности

Существуют 4 способа подачи отчетности. Подать можно на бумаге или электронном носителе:

- по почте;

- по интернету в электронном варианте (ссылка на нужный раздел сайта ФНС — https://www.nalog.ru/rn77/service/pred_elv/);

- лично (нужное отделение ищите на официальном сайте ФНС https://www.nalog.ru/rn77);

- вашим представителем в ИФСН.

Если документ подается физически, работник его завизирует (поставит на нем штамп) – зафиксирует дату подачи.

Это самое важное при сдаче отчетных налоговых документов.

При несоблюдении сроков вы можете попасть под штрафные санкции.

Поэтому, способ передачи документов почтой не всегда удобен из-за долгого периода доставки.

Если вы все-таки решили воспользоваться услугами почты, то документ должен быть отправлен не позже 24-х часов до конечного термина его сдачи.

Письмо следует оформлять как заказное, с уведомлением и описью.

У вас должен остаться на руках дубликат отправленных документов, заверенный печатью почты.

Очень популярна сейчас электронная форма отчетности.

Тем более что интернет-сервисы, помогающие правильно оформить налоговую документацию, включают и услугу ее передачи.

Чтобы воспользоваться этим способом отправки бумаг, вам необходимо получить личную электронную подпись, заключить договор со спецоператором.

Также устанавливается специальное программное обеспечение.

Подробные инструкции с актуальной информацией есть на официальном сайте ФНС: https://www.nalog.ru/rn77/service/pred_elv/.

Передавать налоговую отчетность лучше заблаговременно, так как в работе интернет-сети могут быть сбои.

Дата отправления документации является датой обращения в налоговый орган.

В видеоролике рассказано, как отчитаться по своей деятельности за год в налоговой инспекции:

Налоговая декларация для ИП – не единственный инструмент налоговой отчетности, о котором вы должны знать.

Также существует отчетность по кассовым операциям, дополнительным налогам (если такие есть) и за работников.

Если предприниматель решил закрыть дело, подаются дополнительные формы отчетности даже за неполный период налогообложения.

Примеры оформления всех бланков можно найти на официальном сайте ФНС по ссылкам, приведенным в тексте.

Здесь вы также найдете новости об изменениях в системах налогообложения.

Введите e-mail и получайте новые статьи на почту

Источник: https://ndpr.ru/ooo120/nalogovaya-deklaraciya-dlya-ip-kak-zapolnit-i-podat-kak-obelit-doxody-ip-cherez-internet/

Особенности заполнения формы для организаций с обособленными подразделениями

Предприятия, имеющие обособленные подразделения сдают несколько форм 6 НДФЛ. По территориальному нахождению самой организации и по месту учета всех ее филиалов. В каждом случае заполняются разные коды ОКТМО. Отчеты направляются в налоговые инспекции в соответствии с указанными ОКТМО.

Однако это относится только к тем компаниям, в которых обособленные подразделения самостоятельно производят выплаты своим сотрудникам. Если все доходы выплачивает головная компания, форма 6 НДФЛ сдается только по ней.

Если работнику выплачивался доход одновременно головной компанией и подразделением, он отражается в обоих отчетах. Денежные средства, выплаченные главным офисом, отражают по месту учета самой организации. Доходы, полученные от подразделения, указываются в отчете по месту размещения филиала.

При сдаче 6 НДФЛ за обособленное подразделение в бланке, в качестве кода по месту нахождения учета, ставится 220. Указываются КПП и ОКТМО обособленного подразделения.

Рассмотрим порядок заполнения титульного листа формы 6 НДФЛ на следующем примере: ООО “Пионер” находится в Москве и имеет обособленное подразделение в Казани. Казанский офис самостоятельно выплачивает заработную плату своим сотрудникам. Предприятие должно предоставить два отчета: в московскую инспекцию по головному офису и в казанскую инспекцию по подразделению. Титульный лист будет выглядеть следующим образом:

- для головного офиса

- для обособленного подразделения

Что делать, если код места нахождения по обособленному подразделению указан ошибочно, вместо 220 заполнено 212? В этом случае необходимо сообщить об ошибке налоговому инспектору и сдать скорректированный отчет, в котором необходимо указать верный код. Не все налоговые инспекции требуют уточненный отчет, в отдельных случаях может быть достаточно письма, с пояснениями по ошибке.

Важно! При неверно указании кода 212 по месту нахождения обособленного подразделения, отчет могут записать на головную компанию и выставить штраф за непредставление отчета по подразделению в срок.

Обособленные подразделения иностранных компаний, находящиеся на территории России также сдают отчетность по доходам сотрудников. В расчете 6 НДФЛ в качестве кода по месту нахождения они указывают 335. ОКТМО заполняется в соответствии с территориальным расположением иностранного подразделения.

Налоговая декларация индивидуального предпринимателя

Налоговая декларация для ИП — это обязательный документ, который сдают все предприниматели. Даже те, для которых период оказался убыточным.

Если не предоставить нужную бумагу в положенный срок, можно не только увязнуть в штрафах — налоговая инспекция вправе заморозить банковский счет и организовать административную проверку.

Что такое налоговая декларация

Суть термина «налоговая декларация ИП» раскрыта в Налоговом кодексе России. Простыми словами, это официальный документ, посредством которого индивидуальный предприниматель предоставляет налоговой сведения о размерах дохода за определенный период.

Для отчета по каждому налогу предусмотрена специальная форма, то есть сказать, что все бизнесмены сдают однотипный документ нельзя. Но все виды деклараций состоят из примерно одинаковых разделов:

- Титульный лист: конечные результаты расчетов из второго раздела, страховые взносы, сумма налога.

- Раздел 1: ИНН, ФИО, номер корректировки, номер телефона, номер и наименование налогового органа, коды налогового периода и ОКВЭД, подписи, дата.

- Раздел 2: КБК, код ОКТМО, фактический адрес, по которому осуществляется деятельность, расчет пошлины и код вида деятельности.

Виды деклараций

Все декларации ИП можно разделить на основные, уточненные, нулевые и финальные. Основная подается всеми предпринимателями. В ней указываются сведения обо всех доходах, полученных в ходе предпринимательской деятельности. А вот остальные виды следует оформлять лишь в особых случаях:

- Уточненную подают только отдельные налогоплательщики. Те, которым необходимо внести корректировки в уже поданную основную. Ее может запросить налоговая служба, если найдет неточности или ошибки в расчетах, но может подать и сам предприниматель. Оформляется уточненный документ так же, как и первичный, но на лицевой стороне бланка будет красоваться специальный штамп, а во втором разделе порядковый номер корректировки.

- Нулевая подается теми бизнесменами, деятельность которых была приостановлена в течение отчетного периода. Прибегнуть к такой форме отчетности и освободиться от уплаты налога могут не все — плательщики ЕНВД рассчитывают подлежащую к уплате сумму не по реальному доходу, а по вмененному государством, поэтому нулевая декларация для них не предусмотрена.

- Финальная — это та, которую подают перед закрытием ИП. Если не отчитаться перед ИФНС, она не примет заявление о закрытии.

Более подробная классификация деклараций зависит от видов налогов, по которым предстоит отчитываться бизнесмену. А их список зависит от избранной системы налогообложения.

Ип на осно

ОСНО — самый сложный режим. На нем нет никаких поблажек — только полная отчетность и уплата всех возможных налоговых отчислений:

НалогСтавкаНалоговая база

| НДФЛ | 13% | Весь доход за налоговый период |

| НДС | 0—18% | Стоимость товара/услуги в день реализации |

| Налог на имущество | 2,2% | Кадастровая стоимость имущества ИП |

Правительство РФ стремится облегчить ведение учета для предпринимателей и разрабатывает упрощенные режимы, на которых меньше бухгалтерской волокиты.

Но многие бизнесмены по-прежнему работают с ОСНО, поскольку крупные контрагенты отдают предпочтение тем, кто уплачивает НДС.

Так они могут уменьшить размер своих налоговых отчислений.

Отчетность по НДФЛ

Плательщики НДФЛ сдают 2 вида отчета — на бланках 3-НДФЛ и 4-НДФЛ. Последний заполняется один раз, как только ИП перейдет на ОСНО и получит свой первый доход за год. В нем следует указать величину полученного дохода и размер предполагаемого годового дохода.

С помощью этих сведений налоговики рассчитают авансовые платежи и отошлют плательщику уведомление с указанными суммами и сроками уплаты. После этого сдавать декларацию 4-НДФЛ нельзя. Даже в следующем году.

Декларация о доходах ИП на бланке 3-НДФЛ подается в конце каждого отчетного года. Крайний срок — 30 апреля. Когда этот день попадет на выходной или праздничный, дата смещается в сторону ближайшего рабочего дня.

Тип отчетаСрокиФормат

| 3-НДФЛ | Раньше 30 апреля | Бумажный |

| 4-НДФЛ | В пятидневный срок после получения первой прибыли | Бумажный |

Отчетность по НДС

Для отчета по НДС должна подаваться форма КНД 1151001. Данные в нее вносятся из следующих документов:

- счетов-фактур;

- книги покупок/продаж;

- других учетных регистров.

КНД 1151001 сдается до 25 числа месяца, следующего за отчетным кварталом. Когда в течение всего срока ИП не работает и может подтвердить это отсутствием движений на счетах и ККМ, он вправе сдать общую упрощенную декларацию вместо ежеквартальных.

По налогу на имущество

Сам предприниматель налог на имущество не рассчитывает. Это делает налоговая инспекция, после чего отправляет налогоплательщику уведомление, в нем указана сумма платежа и срок оплаты. Поэтому декларирование по этому виду пошлины не осуществляется.

Отчетность на ЕНВД

ЕНВД рассчитывается по некоему идеальному доходу, который вменило государство для конкретной деятельности и региона.

И в этом заключен огромный минус режима, потому как сдать декларацию в налоговую для ИП, которые не функционировали в отчетном периоде, все равно придется.

Пошлина вносится в обязательном порядке, даже если прибыль предприятия равна нулю.

Работать по ЕНВД могут не все, поскольку режим доступен не во всех регионах, в Москве, к примеру, его нет, и имеет четкие ограничения:

- Меньше 100 работников;

- Меньше 25% доля участия иных организаций;

- Подпадающий вид деятельности.

В 2021 ИП должны подавать новую форму по ЕНВД — КНД 1152017. В ней изменены следующие поля:

- Удалена строчка для КБК из первого раздела;

- Из второго исключены коды ОКУН;

- В 3 приложении обновлены пункты 4, 5;

- Новые штрих-коды;

- В третьем разделе добавлено поле для взносов за себя под номером 030, до 2021 года владельцы ИП могли уменьшать налог только на сборы, отданные в пользу работников, поэтому в форме была предусмотрена только строка 020;

- В полях 020, 030 раздела номер три появились новые формулировки.

Декларация по вмененке подается ежеквартально. Крайняя дата — 20 число месяца, следующего за отчетным кварталом.

КварталДата (до)

| Первый квартал | 20 апреля |

| Второй | 20 июля |

| Третий | 20 октября |

| Четвертый | 20 января |

Если у ИП небольшой штат, до 25 человек, он имеет право сдавать налоговую декларацию любым из существующих способов: лично, через представителя, почтой, через интернет. А если больше 25 человек, разрешена только электронная подача.

https://www.youtube.com/watch?v=5Yj06Z2WQeA

При заполнении налоговой декларации следует учитывать следующие нюансы:

- Коэффициент К1 сегодня такой же, как в 2021 году — 1,798;

- Узнать К2 (строка 060) можно только в местных органах, многие из них изменились;

- К2 округляется до тысячных;

- Остальные величины до круглых сумм;

- Если ИП отчитывается по нескольким видам работ под разными ОКТМО, то следует заполнять дополнительные строки 010, 020 в первом разделе.

Отчетность на УСН

УСН — это тот же общий режим, только до предела упрощенный. Применять его могут лишь те предприниматели, у которых набран штат до 100 человек, доход за четверть года не превышает 112 миллионов рублей, и вид деятельности входит в перечень разрешенных.

Упрощенная система налогообложения подразумевает уплату только одного единого налога, по нему ИП подают форму КНД 1152018. Ставка и налоговая база зависят от выбранного объекта:

- Доходы. Облагается только доход фирмы по ставке 6%.

- Расходы. Облагаются доходы ИП за минусом расходной части по ставке 15%.

Крайний срок сдачи декларации для ИП на УСН — 30 апреля года, следующего за отчетным. В конце кварталов вносятся авансовые платежи, которые предприниматель подсчитывает самостоятельно.

Налоговая не проверяет правомерность внесенных авансов, оставляя их на совести налогоплательщика.

Но лишь до подачи налоговой декларации по УСН, по ней осуществляется сверка начисленной и внесенной суммы.

УСН имеет одно неоспоримое преимущество перед ЕНВД — на этом режиме, если фирма отработала в минус, подается нулевая налоговая декларация. Для этого необходимо заполнить тот же бланк, но немного по-другому:

- Для ИП на УСН 6% подлежит заполнению титульный лист, раздел №1.1 и раздел №2.1.1. Если плательщик оплачивает торговый сбор, нужно заполнить еще и раздел №1.1.2.

- Для ИП на УСН 15% данные вносятся в титульный лист, раздел №1.2 и раздел №2.2.

- Когда ИП подает нулевую декларацию, 3 раздел заполнять не нужно.

Порядок заполнения

Налоговую декларацию необходимо заполнять в соответствии с требованиями, которые выдвигает законодательство к такому роду документов:

- Используйте заглавные буквы и ручку с черными чернилами.

- Если будете печатать, обязательно установите шрифт Courier New.

- Не черкайте, не прибегайте к помощи корректора.

- Помните, что каждая ячейка — это место для одного знака или символа.

- В пустых ячейках надо ставить прочерк, никак не 0.

- Не прошивайте отчет и не распечатывайте текст с двух сторон А4.

- Заполнять декларацию начинайте с последней страницы, затем приступайте к разделу 1 и лишь потом к титульному листу. Так удобнее, поскольку на титульнике указывается итоговая информация, которая рассчитывалась на предыдущих.

- Все величины округляются до целых, к примеру, не 10 тысяч 102 рубля, а 10 тысяч 100 рублей. Это правило не актуально для К1 в декларации по ЕНВД, этот коэффициент округляется до тысячных.

Когда начнете заполнять бланки, положите рядом с собой все необходимые документы. Вам должны потребоваться:

- ИНН;

- реквизиты ИФНС;

- свидетельство о постановке на учет в ИФНС;

- выписки, подтверждающие оплату налогов;

- код ОКТМО, КБК, ОКАТО, ОКВЭД.

В какой орган подавать

Предприниматели сдают отчетность по налогам в «родную» налоговую. То есть ту, в которой проходили регистрацию. Ее расположение всегда совпадает с местом жительства ИП.

И еще несколько нюансов:

- При отправке декларации почтой в заказное письмо вкладывается один экземпляр отчета. А в качестве подтверждения принятия декларации контролирующим органом можно использовать квитанцию об отправке, уведомление с печатью ИФНС и подписью ее сотрудника.

- Если бизнесмен совмещает несколько режимов, декларация должна сдаваться по каждому.

Способы сдачи

Самый понятный способ сдачи отчетности — личное посещение налоговой службы. Но если вы находитесь в другой стране, не торопитесь заказывать билет на самолет, потому как подавать декларацию в налоговую ИП могут и удаленно. Вот несколько вариантов:

- Через представителя. Чтобы все прошло законно, надо оформить и заверить у нотариуса доверенность на поверенное лицо.

- По почте. В конверте с декларацией должны находиться опись вложения и заполненный бланк уведомления, на котором принявший документы служащий ИФНС поставит свою подпись и печать. Подготовить декларацию в этом случае следует заранее, поскольку на доставку письма потребуется дополнительное время. Получить уведомление можно как по почте, так и в самом органе.

- Через личный кабинет на сайте госуслуг. Этот способ требует наличия собственной электронной подписи и печати.

Сроки для 2021 и 2021 года

Поскольку по законодательству крайний срок сдачи отчетности, который совпал с выходным днем, переносится на ближайший будний, сроки подачи налоговой декларации для ИП в 2021 году и 2021 могут отличаться от стандартных. Рассмотрим их в таблице:

Тип декларацииКрайний срок сдачи в 2021 годуСрок сдачи в 2021 году

| 3-НДФЛ | По 2 мая | По 30 апреля |

| Декларация НДС |

| Те же даты |

| Декларация ЕНВД |

|

|

| Декларация УСН | За 2021 г. по 2 мая 2021 | За 2021 г. по 30 апреля 2021 |

Ип нарушил сроки: что будет

За несвоевременную сдачу декларации налогоплательщику выпишут штраф.

Его размер зависит от вида и важности отчетности, длительности задержки и суммы налога, которая подлежала уплате.

Однако выплата штрафа не освобождает от последующей подачи декларации. Причем, чем раньше должник исполнит свои обязанности, тем меньше ему придется платить.

Штраф не самое болезненное, что может ожидать предпринимателя. Очень часто налоговики прибегают к наложению ареста на банковские счета.

Также они вправе списать требуемую сумму для погашения неуплаченного налога. А если ИП зачастит с нарушением сроков, это станет поводом для проверки всей его деятельности.

Итог прост: не хотите, чтобы у налоговой возникли к вам вопросы, сдавайте нужные бумаги вовремя.

Источник: https://IP-vopros.ru/vedenie-ip/otchetnost/nalogovaya-deklaratsiya-o-dohodah

Предоставление отчетности

Налоговый период – календарный год. Период представления отчетности – каждый квартал.

Данные по первому разделу заполняются с начала года, по налоговой ставке. Если работодатель удерживает подоходные налоги по разным ставкам, заполняются дополнительные листы с разделом 1. Во втором разделе отражаются все доходы и исчисленные с них налоги за текущий квартал. Он не разделяется, в зависимости от размера налоговой ставки. Если выплат было много и они не помещаются на одной странице, заполняется необходимое количество.

Срок сдачи отчетности – последний день месяца, следующего за отчетным. Например, 6 НДФЛ за полугодие необходимо сдать до 31июля.

6 НДФЛ предоставляется в электронной форме через специализированные программы. Днем предоставления считается дата отправки отчета в ИФНС.

Небольшие организации и ИП, у которых работает не более 25 сотрудников, могут сдать расчет 6 НДФЛ на бумажном носителе лично или почтой. Расчет сдается на установленном бланке. Если отчет предоставляет в налоговую по почте, его необходимо отправить ценным письмом с описью вложения. Днем предоставления отчет является дата отправки.

За непредставление отчетности в установленные сроки предусмотрены штрафные санкции – 1 тыс. рублей за каждый полный или неполный месяц просрочки.

Коды по месту нахождения учета необходимы для быстрой обработки данных по налогоплательщикам налоговым органом. Они присваиваются всем налоговым агентам. Перечень обозначений установлен Приказом ФНС и зависит от того, кто выплачивает доходы работникам: российское предприятие, ИП или обособленное подразделение иностранной компании. Компании, имеющие обособленное подразделение, находящееся в другом регионе страны, сдают два расчета 6 НДФЛ по месту учета головного и регионального офисов.

Проставление правильных кодов в декларации по УСН

имеет большое значение, поскольку в противном случае вся работа бухгалтера с этим бланком может пойти насмарку. Поэтому рассмотрим подробнее кодовые показатели декларации по упрощенной налоговой системе.

Срок сдачи декларации по УСН за 2020 год

Налоговая декларация по единому налогу при УСН юридическими лицами сдается ежегодно, до 31 марта года, следующего за отчетным (подп. 1 п. 1 ст. 346.23 НК РФ).

Отчет юридического лица за 2021 год необходимо представить до 31 марта 2021 года.

Налоговая декларация по единому налогу при УСН индивидуальными предпринимателями сдается ежегодно, до 30 апреля года, следующего за отчетным (подп. 2 п. 1 ст. 346.23 НК РФ).

Отчет ИП за 2021 год необходимо представить до 30 апреля 2021 года.

Зачем нужны

Имейте в виду, что при заполнении некоторых реквизитов декларации по УСН за 2021 год нужно вносить не конкретные суммовые сведения, а проставлять определенные коды.

По общему правилу любой код налоговой декларации УСН

служит для упрощения. Чтобы:

- не перегружать заполненный бланк;

- специальные программы могли анализировать данный отчет более оперативно.

С отчета за 2016-й год все упрощенцы должны применять бланк, принятый приказом налоговой службы России от 26 февраля 2021 года № ММВ-7-3/99. Разберемся, какие именно коды нужно в нем проставлять.

Значения

Как было сказано, проставлять правильные коды при заполнении декларации по УСН за 2021 год – очень важно. Собственно, основная их часть присутствует сразу на первом листе:

Что касается кода налогового органа (первые две цифры – код вашего региона, а вторые две – номер налогового органа), то его берут из свидетельства о государственной регистрации фирмы (ИП). Этот вопрос можно уточнить с помощью сервисов официального сайта налоговой службы России – www.nalog.ru.

Разобраться с тем, какой код в налоговой декларации УСН

проставлять в том или ином случае, вам помогут нижеследующие таблицы.

Налоговый период

Особенности заполнения титульного листа

Рассмотрим особенности заполнения титульного листа обновленных деклараций, а также порядок заполнения титульного листа остальных деклараций (включая расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов).

Налогоплательщик заполняет страницу 001 типовой формы титульного листа, кроме раздела «Заполняется работником налогового органа». Эта страница содержит:

- сведения о виде налоговой декларации, налоговом периоде и дате представления декларации в налоговый орган (код);

- основные учетные сведения о налогоплательщике;

- подпись налогоплательщика — физического лица либо руководителя, главного бухгалтера организации-налогоплательщика и (или) их уполномоченного представителя.

Итоги

Декларацию по доходно-расходной УСН «упрощенец» заполняет на основании КУДиР, справок-расчетов авансовых платежей и данных о суммах убытка за прошлые годы (при их наличии). Если деятельность «упрощенец» не вел, сдать он должен нулевую декларацию, а если получил по итогам года убыток, то заплатить в бюджет ему предстоит минимальный налог, равный 1% от доходов за год.

Подробнее о реквизитах для уплаты авансов, годового платежа и минимального налога на УСН «доходы минус расходы» читайте здесь.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

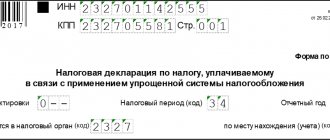

ИНН и КПП

Сначала на титульном листе указывается ИНН (идентификационный номер налогоплательщика), присвоенный организации или индивидуальному предпринимателю налоговым органом.

В строке «ИНН» 12 ячеек. Такое же количество знаков содержит ИНН индивидуального предпринимателя и физического лица. ИНН организации состоит из 10 знаков, поэтому организации заполняют эту строку следующим образом. В декларации по налогу на прибыль, налогу на имущество, ЕНВД, земельному налогу, налогу, уплачиваемому при применении УСН, а также по сельхозналогу показатель ИНН в зоне из 12 ячеек заполняется слева направо начиная с первой ячейки, при этом в последних двух ячейках ставятся прочерки. В остальных декларациях и расчете о суммах выплаченных иностранным организациям доходов и удержанных налогов в первых двух ячейках организации проставляют нули, а ИНН вписывают начиная с третьей ячейки.

После ИНН организации указывают КПП. Юридические и физические лица, представляющие декларации, ИНН и КПП указывают на основании свидетельств и уведомлений о постановке на налоговый учет .

Для российских организаций и физических лиц формы свидетельства и уведомления о постановке на налоговый учет утверждены приказом ФНС России от 11.08.11 № ЯК-7-6/, для иностранных организаций — Приказом ФНС России от 13.02.12 № ММВ-7-6/, для крупнейших налогоплательщиков — приказом ФНС России от 26.04.2005 № САЭ-3-09/ Особенности постановки на учет крупнейших налогоплательщиков определены приказом Минфина России от 11.07.2005 № 85н.

Как подать декларацию в налоговую через Интернет: способы

В последнее время все большее количество услуг предоставляется через интернет.

Особую популярность имеет отправка документов, в том числе налоговой декларации, по интернету в различные государственные службы.

Какие особенности имеет данная процедура? Как подать декларацию в налоговую через интернет? Могут ли отказать в услуге?

Основные плюсы и минусы дистанционной подачи декларации

Преимуществ дистанционной подачи налоговой декларации гораздо больше, чем недостатков.

Основной минус — периодические сбои и ошибки в бухгалтерских программах, в результате возникновения которых отчеты не доходят до ФНС в срок.

Однако такие ситуации возникают редко, когда декларации подаются в крайние сроки.

Полноценный переход на электронный документооборот произойдет еще не скоро, поскольку для проведения проверок требуются бумажные носители.

Плюсами данного способа являются:

- экономия времени (не нужен визит в ФНС);

- легкость оформления услуги (достаточно один раз зарегистрироваться на сайте, чтобы в дальнейшем получать услугу);

- малое количество ошибок при обработке информации в ФНС (данные копируются, а не вносятся вручную).

Важно заметить, что подать налоговую декларацию через интернет можно любого вида.

Что понадобится?

Юрлицам и ИП для подачи декларации по интернету понадобятся:

- выписка из ЕГРЮЛ или ЕГРИП;

- справка из Росстата с кодом деятельности;

- сертификат о постановке ИП или юрлица в налоговой службе и на госучет;

- ИНН;

- паспорт;

- прочие бумаги, подтверждающие регистрацию юрлица или предпринимателя.

Как подать декларацию в налоговую через интернет физическому лицу? Для этого понадобятся паспорт, ИНН и СНИЛС.

Что понадобится для пересылки документов по интернету?

До того как подать декларацию в налоговую через интернет, потребуется предварительное заключение договора с оператором ФНС, который впоследствии будет осуществлять электронную пересылку документов.

Стоимость данной услуги начинается с 1,5 тысяч рублей в год. Помимо этого, необходимо иметь электронную подпись, которая нужна для идентификации личности заявителя.

Она оформляется в одной из уполномоченных служб Министерства связи по текущему месту прописки (непосредственно в налоговой инспекции либо в МФЦ).

Как подать декларацию через интернет: способы

Физические и юрлица могут сдавать отчеты в налоговую службу по интернету следующим образом:

- Через сайт ФНС в личном кабинете.

- На портале государственных услуг.

Сайт ФНС

Согласно действующим законодательным нормам РФ, все юридические лица должны быть зарегистрированы на сайте ФНС, то есть они должны иметь личный кабинет, где осуществляется хранение информации, необходимой контролирующему органу. Войти в личный кабинет можно следующими способами:

- С помощью предварительно оформленной электронно-цифровой подписи.

- Путем ввода имени налогоплательщика и кода с регистрационной карты (оформляется в налоговой инспекции).

И физические лица могут зарегистрироваться на сайте ФНС. Для этого нужно ввести ФИО, ИНН и СНИЛС.

Как подать декларацию в налоговую через интернет на сайте налоговой инспекции? Для этого потребуется зайти в раздел по работе с декларациями и отчетами.

Декларация заполняется по шаблону установленной формы. После заполнения всех полей документа его можно отправить.

После проведения камеральной проверки документа в личном кабинете появится соответствующее уведомление.

Портал государственных услуг

Подача деклараций любых видов может осуществляться и через «Госуслуги.ру».

Чтобы воспользоваться сервисом, необходимо зарегистрироваться на данном сайте и создать логин, пароль.

Далее необходимо скачать и осуществить установку программного обеспечения под названием «Налогоплательщик». Это ПО имеет ряд существенных преимуществ, таких как:

- возможность создания в электронном виде различных документов;

- автоматизированное заполнение деклараций;

- сохранение ранее созданных и заполненных документов.

Как отправить налоговую декларацию через интернет посредством данной программы? После установки ПО заявители должны регулярно отслеживать выход обновлений. Алгоритм подачи декларации следующий:

- Выбираем необходимую форму декларации, вносим всю информацию. Заполненную декларацию можно сохранить на компьютере.

- Индивидуальные предприниматели и юрлица указывают код отделения ФНМ, куда будет направлена декларация.

- Составляем заявку, прикрепляем к ней отчетный документ. Налогоплательщику нужно сохранить или записать ее номер.

- Осуществляем отправку отчета. После этого заявителю необходимо отслеживать статус обработки заявки в своей учетной записи на «Госуслуги.ру».

- После получения подтверждения от ФНС о получении декларации, ее бумажный носитель можно заверить печатью организации (для юрлиц и ИП) и подписью уполномоченного лица.

После этого заявителям необходимо предварительно записаться на прием в ФНС. До визита следует убедиться в наличии всех необходимых печатей и подписей.

Для того чтобы впоследствии не возникло проблем с налоговой инспекцией по поводу исправлений и ошибок в декларации, налогоплательщикам рекомендуется сдавать документ как минимум за сутки до крайнего срока.

Могут ли отказать в приеме документа?

Подать налоговую декларацию через интернет довольно просто, а вот не возникнут ли проблемы с ее приемом? Отказать в приеме отчетных документов могут в следующих ситуациях:

- отсутствие заверения электронно-цифровой подписью;

- отсутствие информации об ответственном за заполнение декларации лице;

- наличие ошибок в документе;

- подача отчетности через несертифицированные сервисы;

- невозможность идентификации налогоплательщика посредством электронной подписи.

Как подать декларацию о доходах через интернет или любой другой отчетный документ в налоговую службу? Данный сервис доступен на сайте ФНС и портале «Госуслуги.ру». Подать декларацию могут и юридические, и физические лица.

Источник: https://.ru/article/282666/kak-podat-deklaratsiyu-v-nalogovuyu-cherez-internet-sposobyi

Номер корректировки и отчетный период

Далее в декларациях по НДС, налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, налогу, уплачиваемому при применении УСН, и сельхозналогу заполняется ячейка «Номер корректировки». При представлении первичной декларации в этой ячейке ставится 0. Если представляется уточненная декларация, то в этой ячейке указывается, какая по счету уточненная декларация представляется в налоговый орган (например, 1, 2). Цифры проставляются слева направо начиная с первой ячейки. В незаполненных ячейках ставятся прочерки.

В остальных декларациях заполняется строка «Вид документа», в которой указывается код 1 (первичный) либо 3 (корректирующий).

Код 1 проставляется в первичных декларациях, составленных за тот или иной налоговый период.

При обнаружении ошибок (искажений) в исчислении налога в прошлом налоговом периоде налогоплательщик должен его пересчитать и подать уточненную налоговую декларацию за этот период. В таком случае на титульном листе в поле строки «Вид документа» указывается код 3, а через дробь — порядковый номер уточненной декларации.

Следующий показатель в декларациях называется так. В декларации по налогу на прибыль организаций и расчете о суммах выплаченных иностранным организациям доходов и удержанных налогов он называется «Налоговый (отчетный) период». Заполняются ячейки с названными показателями следующим образом. Плательщики налога на прибыль, отчитывающиеся по налогу поквартально, в ячейке «Налоговый (отчетный) период» в декларации за год ставят цифру 34. Эту же цифру указывают плательщики земельного налога, сельхозналога и налога, уплачиваемого при применении УСН. Плательщики налога на прибыль, отчитывающиеся по налогу ежемесячно, в декларации за год ставят 46. Организации, заполняющие расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов, по итогам IV квартала указывают 3. В ячейке «Налоговый период» плательщики НДС и водного налога указывают цифру 3, а плательщики акцизов и косвенных налогов — цифру 1. Плательщики ЕНВД в ячейке «Налоговый период» в декларации за IV квартал должны поставить 24.

Показатели «Отчетный год», «Текущий налоговый период», «Текущий расчетный период» заполняются соответствующими цифрами.

Состав декларации

Помимо титульного листа в декларации 6 разделов. Какие из них нужно заполнять?

- Субъекты, выбравшие в качестве объекта налогообложения доходы, заполняют разделы 1.1 и 2.1.1 в обязательном порядке. Если при этом они являются плательщиками торгового сбора, то также заполняют раздел 2.1.2.

- Раздел 3 заполняется только теми, кто в отчетном периоде получал средства целевого финансирования. Как правило, у рядовых фирм и ИП этот раздел в декларации отсутствует.

- Раздел 2.2 заполняют УСНщики, выбравших в качестве объекта налогообложения доходы минус расходы.

Налоговый орган (код)

В поле строки «Представляется в налоговый орган код»

необходимо указать код налогового органа, в который представляется декларация, и его код в соответствующей ячейке. Первые две цифры — это код субъекта Российской Федерации, вторые две — код налогового органа. В декларации по НДС, налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, сельхозналогу и налогу, уплачиваемому при применении упрощенной системы налогообложения, в соответствующих ячейках указывается только код налогового органа.

Компания сдает декларацию по налогу на прибыль в ИФНС России №8 по г. Москве. Код налоговый орган

ставим такой — 7708. Где 77 — код региона, а 08 — код инспекции.

В строке «По месту нахождения (учета)» в декларации по НДС, налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, сельхозналогу и налогу, уплачиваемому при применении УСН, указывается соответствующий код (табл. 1, 2, 3, 4, 5 и 6). В остальных декларациях в зависимости от того, куда они представляются (по месту нахождения организации, обособленного подразделения и т. д.), в соответствующей ячейке ставится знак V. Крупнейший налогоплательщик ставит знак V в строке «По месту учета крупнейшего налогоплательщика».

В декларации по акцизам в строке «По месту нахождения (жительства)» в зависимости от того, кто представляет декларацию (российская организация, обособленное подразделение или предприниматель), в соответствующей ячейке ставится знак V. Иностранные организации ставят этот знак в строке «По месту осуществления деятельности иностранной организации через постоянное представительство».

Далее на титульном листе указывается полное наименование российской или иностранной организации. Если в учредительных документах организации имеется латинская транскрипция, она тоже вписывается в строку. Если декларацию подает индивидуальный предприниматель или физическое лицо, то указывается его фамилия, имя и отчество. Они вписываются полностью без сокращений в соответствии с документом, удостоверяющим личность. В декларациях по налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, сельхозналогу и налогу, уплачиваемому при применении УСН, текстовые показатели заполняются печатными буквами слева направо.

Код вида экономической деятельности (если этот показатель предусмотрен на титульном листе) указывается согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 (ОКВЭД).

Основной государственный регистрационный номер организации (ОГРН) указывается на основании свидетельства о государственной регистрации юридических лиц или свидетельства о внесении записи в Единый государственный реестр юридических лиц.

Заполняем раздел 1.1

В строке 010 указывается код ОКТМО. Далее в разделе аналогичное поле встречается еще три раза — за каждый период. Если код не менялся, его можно указать только один раз.

Остальные строки раздела предназначены для отражения сумм авансовых платежей и налога, который исчислен к уплате за год. Расчет производится на основании данных из раздела 2.1.1 и 2.1.2. Налог к уплате рассчитывается так:

- если субъект не платит торговый сбор: строка 130 — строка 140;

- если субъект уплачивает торговый сбор: строка 130 раздела 2.1.1 — строка 140 того же раздела — строка 160 раздела 2.1.2.

Аналогичным образом рассчитывается и налог за все остальные периоды. Однако из полученной суммы вычитается сумма налога, начисленная за предыдущий период в разделе 1.1.

Если итоговая сумма налога вышла со знаком «минус», значит, налогоплательщик переплатил.

Коды по месту нахождения учета

В показателе «По месту нахождения (учета) (код)» декларации по НДС указывается значение кода 400. Это значение кода означает, что декларация представляется по месту постановки на учет налогоплательщика.

Таблица 1. Коды представления в налоговый орган налоговой декларации по налогу на прибыль

| Код | Наименование |

| 213 | По месту учета в качестве крупнейшего налогоплательщика |

| 214 | |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 223 | По месту нахождения (учета) российской организации при представлении декларации по закрытому обособленному подразделению |

| 231 | По месту нахождения налогового агента — организации |

Таблица 2. Коды представления в налоговый орган налоговой декларации по налогу на имущество

Таблица 3. Коды представления в налоговый орган налоговой декларации по земельному налогу

Таблица 4. Коды представления в налоговый орган налоговой декларации по ЕНВД

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

| 332 | По месту осуществления деятельности иностранной организации через иную организацию |

| 333 | По месту осуществления деятельности иностранной организации через физическое лицо |

Таблица 5. Коды представления в налоговый орган налоговой декларации по налогу, уплачиваемому при применении УСН

Таблица 6. Коды представления в налоговый орган налоговой декларации по сельхозналогу

На титульном листе декларации по акцизам отражаются сведения о наличии (отсутствии) свидетельства. В ячейке указываются следующие цифры:

- — 1 — при наличии свидетельства на производство прямогонного бензина;

- — 2 — при наличии свидетельства на переработку прямогонного бензина;

- — 3 — при наличии свидетельства на производство денатурированного этилового спирта;

- — 4 — при наличии свидетельства на производство неспиртосодержащей продукции;

- — 5 — при наличии свидетельства на производство спиртосодержащей парфюмерно-косметической продукции в металлической аэрозольной упаковке;

- — 6 — при наличии свидетельства на производство спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке;

- — 7 — при отсутствии свидетельства.

Также на титульных листах деклараций проставляется номер контактного телефона налогоплательщика.

На титульном листе обязательно указывается количество страниц, на которых представлена декларация, и количество листов подтверждающих документов или их копий, приложенных к декларации.

Достоверность и полноту сведений, содержащихся в декларации, подтверждает своей подписью в соответствующем разделе руководитель организации. Подпись заверяется печатью организации. Также в этом разделе полностью указывается фамилия, имя и отчество названного лица и проставляется дата подписания декларации. Декларацию может подписать и представитель налогоплательщика. В этом случае к декларации прилагается документ, подтверждающий его полномочия на подписание декларации. В декларациях по налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, сельхозналогу и налогу, уплачиваемому при применении УСН, расшифровка фамилии, имени и отчества руководителя организации и представителя налогоплательщика дается построчно заглавными буквами.

Работник налогового органа при приеме налоговой декларации в разделе «Заполняется работником налогового органа» подтверждает количество страниц декларации и количество листов документов, приложенных к декларации. Он также указывает, каким образом представлена декларация, дату представления и номер регистрации. Все заполненные сведения заверяются подписью работника налогового органа.

Страница 002 титульного листа (если она имеется в декларации) заполняется только тогда, когда на первом листе отсутствует ИНН физического лица, подписавшего декларацию. В декларации по единому социальному налогу данные о месте жительства физического лица при отсутствии у него ИНН заполняются на первой странице декларации. На странице 002 указываются:

- фамилия, имя, отчество — полностью без сокращений в соответствии с документом, удостоверяющим личность;

- номер контактного телефона с кодом города для взаимодействия работника налогового органа с физическим лицом;

- сведения о документе, удостоверяющем личность (наименование документа, серия, кем выдан и дата выдачи);

- адрес места жительства в Российской Федерации указывается на основании записи в паспорте или документе, подтверждающем регистрацию по месту жительства (если указан не паспорт, а иной документ, удостоверяющий личность), с обязательным указанием почтового индекса и кода субъекта Российской Федерации. Для иностранных лиц и лиц без гражданства при отсутствии адреса места жительства указывается адрес ведения деятельности в Российской Федерации.

Помимо перечисленных сведений физические лица указывают дату и место рождения, пол и гражданство.

Сведения, указанные на странице 002, заверяются подписями тех лиц, которые подтверждают достоверность сведений на первой странице.

Как составить и сдать декларацию по ЕНВД. Порядок заполнения декларации по ЕНВД для индивидуального предпринимателя по месту жительства или по месту учета.

Вопрос:

Мы осуществляем деятельность ЕНВД в одном муниципальном образовании — Новосибирск ОКТМО одно, но в разных районах Новосибирска. В каждом районе своя ИФНС, но так как ОКТМО одно то мы можем выбрать ИФНС первую по времени регистрации в качестве плательщика ЕНВД. У нас ИФНС куда мы отчитываемся по ЕНВД и ИФНС по месту жительства ИП одно и тоже. Получается ИФНС куда мы отчитываемся можно отнести и к коду 320 — по месту осуществления деятельности ИП и к коду 120 — по месту жительства ИП. в декларации по ЕНВД на титульном листе в поле «по месту учета (код)», какой код ставить: 320 — по месту осуществления деятельности ИП или 120 — по месту жительства ИП?

Ответ:

Поскольку постановка на учет по месту осуществления деятельности по ЕНВД и по месту постановки на учет по месту жительства предпринимателя проведена в одной инспекции, то в декларации по ЕНВД необходимо поставить код по месту учета «120- по месту жительства индивидуального предпринимателя». Данный порядок одинаков как для ИП, так и для ЮЛ.

Заполняем раздел 2.1.2

Этот раздел заполняют плательщики торгового сбора. Он служит для расчета суммы, на которую им позволено уменьшить налог. Соответственно, у неплательщиков торгового сбора этот раздел в декларации отсутствует, как и у тех, кто сбор платит, но налог не уменьшает.

В строках 110-143 указываются те же данные, что и в разделе 2.1.1, но лишь в части деятельности, которая облагается торговым сбором.

Если субъект на УСН ведет деятельность, которая облагается и не облагается торговым сбором, ему следует вести раздельный учет. Это касается не только выручки, но и расходов, которые уменьшают налог.

Налог уменьшается на взносы по тем же правилам, что и в разделе 2.1.1

В строках 150-153 отражается торговый сбор, который был фактически уплачен в 2021 году, в том числе и за 2021 год. В строках 160-163 указывается сумма сбора, которая уменьшает налог.

Торговый сбор вычитается из суммы налога к уплате и уменьшает его вплоть до нулевого значения.

Рассчитывается сумма сбора, уменьшающего налог, путем вычета из строк 130-133 значений, указанных в строках 140-143 за соответствующий период. Если полученный результат больше суммы торгового сбора, то в строках 160-163 повторяется значение строк 150-153. Если меньше, то указывается то, что рассчитано.

Допустим, в строке 130 сумма налога равна 50000 рублей. В строке 140 указана сумма взносов и прочих расходов, которая уменьшает налог — 25000 рублей. В строке 150 сумма торгового сбора — 25000 рублей. По строке 160 отражается весь уплаченный сбор за 1 квартал.