Главная / Недвижимость / Приобретение недвижимости / Покупка квартиры / Вычет

Назад

Опубликовано: 28.12.2017

Время на чтение: 5 мин

4

755

Покупка жилья для большинства людей становится самой крупной тратой в жизни. Поэтому возможность сэкономить крайне важ

- Вычет и покупка жилья

- Ограничения и особенности выплат по вычетам Возврат налога по процентам ипотеки на жильё, купленное до 2014 г.

- Возврат налога по процентам ипотеки на жильё, купленное после 2014 г.

- Возврат подоходного налога до 01.01.01 г.

Отвечает адвокат юридической Александр Меньшиков:

К сожалению, если Вы частично получили налоговый вычет за покупку квартиры до 2014 года, его остаток при покупке нового жилья Вы получить не сможете. Дело в том, что до 1 января 2014 года налоговый вычет можно было использовать только на один объект жилой недвижимости. С 1 января 2014 года в Налоговый кодекс Российской Федерации внесены изменения, и с этого времени Вы можете использовать налоговый вычет на любое количество объектов недвижимости до его полного погашения.

Однако налоговый орган считает, что действующие сейчас изменения, дающие право использовать налоговый вычет, не имеют обратной силы. Этой же позиции придерживаются и суды. Обратная сила изменений налогового закона должна быть прямо указана в этих изменениях в Налоговом кодексе. В изменениях об использовании налогового вычета на несколько объектов недвижимости, вступивших в силу в 2014 году, такого указания нет. В связи с чем Вы больше не можете использовать налоговый вычет при покупке жилья.

Однако, если Вы, например, состоите в браке, и Ваша супруга не использовала налоговый вычет до 2014 года, она может получить его сейчас.

Мешает ли продажа квартиры получить налоговый вычет?

Как оформить ипотеку, чтобы налоговый вычет получила и я, и муж?

Вычет и покупка жилья

на. Благодаря действующему законодательству каждый человек может воспользоваться снижением стоимости за счёт налогового вычета. Это право закреплено статьёй №220 Налогового Кодекса (НК России).

Ранее такой бонус граждане могли получить лишь однократно. После вступления в силу поправок, которые были приняты в 2014 году, россияне могут многократно получать вычет по подоходному налогу при покупке и/или строительстве жилой недвижимости до тех пор, пока общий размер налога не достигнет предельной суммы в 2 млн. руб.

Для реализации права на возврат налога человек должен быть официально трудоустроен. Это означает наличие белой зарплаты, за которую работодатель оплачивает в государственный бюджет 13% налога.

Способы получения налогового вычета

Через ИФНС

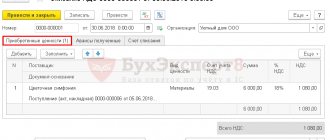

Процедура получения имущественного налогового вычета через налоговую службу происходит в 3 этапа:

Первый этап – сбор необходимых документов

Для получения имущественного вычета необходимо собрать следующие документы:

Основные документы:

- Декларация 3-НДФЛ. Обратите внимание, что форма декларации должна быть актуальной для того года, за который заявляется вычет. То есть, если вычет заявляется за 2013 год, декларация должна быть актуальной именно на 2013 год.

- Справка 2-НДФЛ. Её можно получить в бухгалтерии по месту работы (если за год вы работали в нескольких местах – необходимо взять справку с каждого из них).

- Заявление на получение вычета.

- Паспорт гражданина РФ.

- Выписка из ЕГРН, подтверждающая право собственности на дом, квартиру, землю и т.д. (копия).

- Договор купли-продажи + акт о передаче жилой недвижимости (копия).

- Копии платежных документов

, подтверждающие расходы при приобретении имущества или его самостоятельном строительстве и отделке (квитанции, кассовые чеки, платёжные поручения и т.д.).

Примечание

: справка 2-НДФЛ не входит в перечень обязательных документов, необходимых к представлению при заявлении вычета.

Дополнительные документы, в случае покупки жилья в ипотеку

- Кредитный договор с банком (копия).

- Выписка из лицевого счёта или справка об уплаченных процентах (выдается в банке, который оформил кредит).

- Копии платежных документов, подтверждающие факт оплаты кредита (квитанции, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в совместную собственность

- Копия свидетельства о браке.

- Копия свидетельства о рождении ребёнка (в случае получения вычета за детей).

- Заявление о распределении долей имущественного вычета между супругами (если квартира приобретена до 2014 года) или заявление о распределении расходов (если после 2014 года).

Примечание»

: приведенный перечень документов является исчерпывающим и расширительному толкованию не подлежит. Отказ налогового органа принять документы на вычет вследствие отсутствия справки 2-НДФЛ и иных, не указанных выше документов, является неправомерным (Письмо ФНС от 22.11.2012 N ЕД-4-3/[email protected]).

Обратите внимание

, при подаче в налоговую службу копий документов, рекомендуется при себе иметь их оригиналы.

Второй этап – передача собранных документов в налоговый орган

Передать собранные документы можно следующими способами:

- Лично

обратившись в территориальный налоговый орган по месту жительства. При таком способе, налоговый инспектор лично проверит все документы и если потребуется, сразу скажет, каких документов не хватает или какие необходимо исправить. - Через представителя

по нотариальной доверенности (в некоторых налоговых службах принимают документы по рукописной доверенности). - По почте

— ценным письмом с описью вложения. Для этого необходимо вложить документы в конверт (конверт не запечатывать) и составить 2 экземпляра почтовый описи с перечислением всех вложенных документов.

При таком способе не требуется посещение налоговой службы, но в случае если были допущены ошибки или пакет документов был собран не в полном объеме, узнаете вы об этом только через 2-3 месяца (после проверки документов).

- С помощью личного кабинета налогоплательщика (ЛКН)

, расположенного на сайте ФНС РФ. Для того, чтобы получить доступ к ЛКН, необходимо обратиться в любой налоговый орган для создания учетной записи и получения логина и пароля для входа в нее. Для этого необходимо взять с собой ИНН и паспорт. Плата за подключение ЛКН не взимается.

Обратите внимание

, декларацию 3-НДФЛ и комплект документов необходимый для получения налогового вычета можно подать в налоговую службу

в течение всего года

, но не ранее окончания периода, за который заявляется вычет.

Третий этап – проверка документов и получение налогового вычета

Проверка налоговой декларации и прилагающихся к ней документов проводится в течение 3-х месяцев

со дня их подачи в налоговый орган.

В течение 10 дней после окончания проверки налоговая служба должна направить в адрес налогоплательщика письменное уведомление с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в налоговый орган и предоставить заявление на возврат НДФЛ если оно ранее не было приложено к основному пакету документов.

Денежные средства должны перечислить в течение 1-го месяца

со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

Применение имущественного вычета в случае оформления жилья единолично на одного из супругов

В связи с тем, что все имущество, приобретенное в браке, считается общей совместной собственностью супругов (п. 1 ст. 256 ГК РФ, ст. 33, 34 СК РФ), вычет может быть распределен даже тогда, когда право собственности оформлено только на одного из супругов. Письма Минфина России от 20.04.2015 № 03-04-05/22246, от 18.03.2015 № 03-04-05/14480, от 01.02.2013 № 03-04-05/7-87.

Соответственно, если квартира/дом оформлены только на одного из супругов, то:

— Вычет может целиком получить супруг, на которого оформлено жилье. Заявление о распределении вычета в этом случае не требуется.

— Вычет может быть распределен между супругами по их договоренности с помощью заявления о распределении вычета. Подробнее об этом было написано в разделе Имущественный налоговый вычет при приобретении жилья супругами в общую совместную собственность.

Пример: Находясь в официальном браке супруги Краев О.С. и Краева Е.В. приобрели квартиру за 2 000 000 рублей, которая была оформлена целиком на Краеву Е.В. Несмотря на то, что квартира и все документы оформлены на жену, супруги решили, что налоговый вычет будет получать муж.

Они подали соответствующее заявление о распределении долей вычета (100% мужу и 0% жене) в налоговую инспекцию, и в результате Краев О.С. получил вычет в полном объеме (2 млн руб., то есть 260 тыс. руб. к возврату).

Имущественный вычет супруг за ипотеку, оформленную до 2014 года

От срока покупки квартиры зависит, сколько денег государство вернет супругам. В прошлой статье мы разобрались, как получить вычет супругам при покупке квартиры в ипотеку после 2014 года. А теперь давайте выясним: как получить вычет супругам, если купили квартиру в ипотеку до 2014 года?

Изменения по основному вычету: до 2014 года и после 2014 года

Право на вычет возникает с момента регистрации права собственности (для вторичного жилья) или с подписания акта приема-передачи (для первичного жилья — по ДДУ).

Если купили квартиру до 1 января 2014 года, то вернут на каждого по 130 тыс. рублей, а вместе — 260 тыс. рублей. Это максимальные суммы. Больше положенного супругам не вернут. Вычет до 2014 года привязан к объекту недвижимости, а сумму налога супруги делят пропорционально размерам их долей.

Если один из супругов использовал вычет не полностью, перенести остаток на другие объекты не получится. Воспользоваться вычетом можно один раз за всю жизнь.

Если супруги купили квартиру после 1 января 2014 года, то каждый вернет по 260 тыс. рублей, а вместе — 520 тыс. рублей.

Какие изменения по вычету на ипотечные проценты: до 2014 года и после 2014 года

До 2014 года вычет по ипотечным процентам привязан к основному вычету. Только по одной квартире можно получить основной и «процентный» вычет. Если не использовали основной вычет, то и вычет с уплаченных процентов не давали.

Максимального ограничения по сумме уплаченных процентов нет (пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ — старая редакция). Ограничение в 3 млн. рублей, как с вычетом после 2014 года, не работает. Не важно, какая дорогая ипотека. Вы вернете 13 % налога и с 4 млн. рублей, и с 10 млн. рублей.

Если супруги купили в ипотеку квартиру после 1 января 2014 года, то каждый вернет по 390 тыс. рублей, а вместе — 780 тыс. рублей. После 2014 года вычет по ипотечным процентам считается самостоятельным видом вычета.

Как получить всю сумму сразу?

Если годовой доход одного из супругов — 2 млн. рублей, то его работодатель уплатит 13 % НДФЛ — 260 тыс. рублей. Только в этом случае появится право на получение вычета в полном объеме и одним разом. Принцип вычета — сколько заплатили НДФЛ в текущем году, столько вернут в следующем.

Не обязательно быть миллионером, чтобы вернуть 260 тыс. рублей одним махом. Возвращайте деньги постепенно. По мере уплаты НДФЛ в бюджет. Смотрите, как это выглядит на примере.

Пример:

В 2013 году семья из двух человек купили квартиру за 4 млн. рублей. Оформили в собственность на мужа (единоличная собственность). В 2021 году узнали о возможности получения вычета и заявили его. На вычет имеют право оба супруга пропорционально своим долям (по заявлению — 50 % на каждого), но в пределах — 2 млн. рублей.

По закону налог вернут только за 3 предыдущих года, т.е. за 2017,2018,2019 годы.

За 2021 — 2021 годы с мужа работодатель удержал и уплатил 100 тыс. рублей налога (НДФЛ). С жены за тот же период работодатель удержал и уплатил — 85 тыс. рублей налога. Вернуть семья может 260 тыс. рублей (13 % * 2 млн. рублей — т.к. квартиру купили до 2014 года), но в 2021 году вернут налог только в размерах уплаченного НДФЛ — 185 тыс. рублей (100 тыс. рублей 85 тыс. рублей). Остальную сумму — 75 тыс. рублей вернут на следующий год.

Распределение вычета между супругами

Основной вычет распределяется между супругами пропорционально их долям (общая долевая собственность) или по письменной договоренности (общая совместная собственность). За супруга получить вычет не получится.

Вычет по ипотечным процентам распределяют в той же пропорции, что и основной вычет.

На примерах подробно рассмотрим, как получить вычет супругам при покупке квартиры в единоличную, общую совместную и общую долевую собственность.

Единоличная собственность

По закону купленное в браке жилье — совместная собственность супругов (п. 2 ст. 34 СК РФ). Когда квартиру оформили только на одного из супругов, также можно распределить вычет по договоренности или получить кому-то одному (письмо Минфина России от 01.02.2013 № 03-04-05/7-87). Во втором случае заявление о распределении вычета писать не нужно.

Пример 1:

В 2011 году семья из двух человек купили квартиру за 3 млн. рублей. Оформили в собственность на жену. Супруги написали в налоговую заявление о распределении вычета — по 50 % на каждого. В результате, оба супруга получили вычет по 1 млн. рублей (максимальная сумма вычета на двоих — 2 млн. рублей). На счет им вернули — 260 тыс. рублей (по 130 тыс. рублей на каждого супруга).

Однако, распределение 50 % на 50 % — крайне невыгодное. В таком случае, второй супруг теряет право вычета в полной сумме в будущем. Если супруги распределят вычет в пропорции — 100 % и 0 %, то один супруг получит максимальный вычет — 2 млн. рублей, на счет вернут — 260 тыс. рублей. А у второго супруга сохранится право на максимальную сумму вычета (2 млн. рублей) для покупки второй квартиры.

Пример 2:

В 2013 году семья из двух человек купили квартиру за 1,5 млн. рублей. Квартиру оформили в собственность на мужа. Супруги написали в налоговую заявление о распределении вычета: 100 % — супруге и 0 % — супругу. В результате супруга получила вычет в полном размере — 1,5 млн. рублей (вернули налог — 195 тыс. рублей), а за супругом сохранилось право на получение вычета в будущем.

Совместная собственность

При покупке квартиры в совместную собственность супруги распределяют вычет по договоренности. По умолчанию вычет распределяется по 50 % на каждого. Но пропорцию можно изменить по желанию супругов, хоть 100 % — одному и 0 % — другому. Главное, в письменном виде проинформировать об этом налоговую. Заявление о распределении вычета можно подать один раз. Изменить соотношение долей или передать остаток вычета другому супругу не получится (письма Минфина России от 07.09.2012 № 03-04-05/7-1090, от 28.08.2012 № 03-04-05/7-1012, от 20.07.2012 № 03-04-05/9-890, от 18.05.2012 № 03-04-05/7-647).

На двоих супруги получат основной вычет (вычет за покупку квартиры) — 2 млн. рублей, а на счет им вернут — 260 тыс. рублей (письмо Минфина России от 01.02.2013 № 03-04-05/7-87).

Вычет за ипотечные проценты привязан к основному вычету — такие же пропорции (письмо Минфина РФ от 25 августа 2011 № 03-04-05/7-597). Но сумма вычета не имеет ограничений. Вернете налоги даже с самой дорогой ипотеки. Но только после того, как получите весь возврат по основному вычету.

Пример 1:

В 2013 году семья из двух человек купили в совместную собственность квартиру за 5 млн. рублей. В налоговую инспекцию подали заявление о распределении вычета — по 50 % каждому. Максимальная сумма вычета на двоих — 2 млн. рублей. Каждому супругу вернут на счет по 130 тыс. рублей (2 млн. рублей * 13 % / 2).

Пример 2:

В 2011 году семья из двух человек купили в совместную собственность квартиру за 3 млн. рублей. Так как супруга временно не работает (в декрете), вычет получит супруг. В налоговую инспекцию подали заявление о распределении вычета: супруг — 100 %, супруга — 0 %. Супруг получит вычет в максимальном размере — 2 млн. рублей, на счет вернут — 260 тыс. рублей. При этом, за супругой сохранится право на получение вычета в будущем.

Пример 3:

В 2013 году семья из двух человек купили в совместную собственность квартиру за 7 млн. рублей. Из них 3 млн. рублей — собственные средства, 4 млн рублей — ипотека. Ипотека на 20 лет под 8 % годовых. Сумма процентов за 20 лет — 4 млн. рублей. Ипотеку оформили на мужа, но основной вычет и вычет по процентам получит жена (у нее доход больше). В заявлении о распределении расходов по основному вычету и по ипотечным процентам супруги указали: супруга — 100 %, супруг — 0 %. Таким образом, супруга получит вычет с 2 млн. рублей (максимальная сумма вычета) за покупку квартиры, на счет вернут — 260 тыс. рублей. Как только супруге вернут всю сумму налога по основному вычету, она получит вычет по ипотечным процентам. По уплаченным процентам ей вернут налог — 520 тыс. рублей (4 млн. рублей*13%). Вычет по уплаченным процентам не имеет ограничений, распределяется в той же пропорции, что и основной вычет.

Долевая собственность

При покупке квартиры в общую долевую собственность, доли супругов указаны в свидетельстве о регистрации права собственности (с 15 июля 2021 года — в выписке из ЕГРН). Налоговый вычет за покупку и налоговый вычет по уплаченным процентам распределяют пропорционально долям. Получить вычет за другого супруга не получится. Если один из супругов ранее получил вычет, то другой все равно получит вычет в размере своей доли (Письма ФНС России от 11.07.2013 №ЕД-4-3/[email protected], Минфина России от 27.02.2013 № 03-04-05/9-148).

Пример 1:

В 2012 году семья из двух человек купили квартиру за 5 млн. рублей. Оформили в общую долевую собственность — ? доли на каждого супруга. Вычет распределяется между супругами пропорционально их долям. Так как оба супруга работают — их годовой доход позволяет вернуть всю сумму налога одним разом. В результате каждый супруг оформил возврат от 1 млн. рублей (максимальная сумма вычета на двоих — 2 млн. рублей), а на счет каждому вернули по 130 тыс. рублей.

Пример 2:

В 2013 году семья из двух человек купили в общую долевую собственность квартиру за 5 млн. рублей (? доли на каждого супруга). Из них 1 млн. рублей — собственные средства, 4 млн рублей — ипотека. Ипотека на 15 лет под 7 % годовых. Сумма процентов за 15 лет — 3,5 млн. рублей. Вычет распределяется между супругами пропорционально их долям. Таким образом, супруга получит вычет с 1 млн. рублей (максимальная сумма вычета на двоих — 2 млн. рублей) за покупку квартиры, на счет вернут — 130 тыс. рублей. Супруг также получит вычет с 1 млн. рублей, на счет вернут — 130 тыс. рублей. Как только супруги вернут всю сумму налога по основному вычету, они получит вычет по ипотечным процентам. По уплаченным процентам каждому вернут налог — 227,5 тыс. рублей (3,5 млн. рублей*13% / 2). Так как вычет по уплаченным процентам распределяется в той же пропорции, что и основной вычет.

Общая собственность с детьми

Если родители оформили право собственности вместе с несовершеннолетними детьми или только на детей, то можно получить вычет за свою долю и долю ребенка (письма Минфина РФ от 20 августа 2013 N 03-04-05/33942, 17 февраля 2012 N 03-04-05/7-194).

Если родители увеличивают свой вычет на долю ребенка, то нужно подать в налоговую заявление о распределении долей между родителями и детьми.

Пример 1:

Мама с несовершеннолетней дочерью купили квартиру за 2 млн. рублей. Оформили квартиру в общую долевую собственность — по ? доли на каждого. Хоть на дочь оформлена половина квартиры, мама получит вычет по своей доле — 1 млн. рублей, и за долю дочери — 1 млн. рублей. На счет вернут — 260 тыс. рублей (2 млн. рублей*13%). При этом, за дочерью сохранится право на вычет в будущем.

Пример 2:

Семья из четверых человек (родители и два несовершеннолетних ребенка) купили квартиру за 4 млн. рублей. Оформили квартиру в общую долевую собственность — по ? на каждого члена семьи. Родители решили, что каждый из них получит долю за одного из детей. Так мать получит вычет с ? доли — 1 млн. рублей (максимальная сумма вычета — 2 млн. рублей), и отец с ? доли — 1 млн. рублей. Налоговая вернет семье налог в общей сумме — 260 тыс. рублей (130 тыс. рублей на каждого супруга).

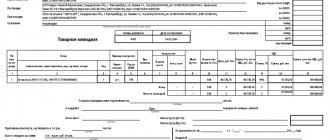

Документы для оформления вычета за квартиру

Подать документы на налоговый вычет можно либо лично в налоговую инспекцию — отдел работы с налогоплательщиками, либо отправить через личный кабинет налогоплательщика.

Список документов для оформления вычета:

- Копия свидетельства о праве собственности или выписка из ЕГРН (с 2021 года).

- Копия договора купли-продажи квартиры или договора о долевом участии.

- Акт приема-передачи квартиры.

- Платежные документы (расписка, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, кассовые чеки).

- Договор ипотеки и банковская справка об уплаченных процентах

- Копия свидетельства о браке (если квартира является общей совместной собственностью).

- Заявление о распределении размера имущественного налогового вычета между супругами.

- Справка по форме 2-НДФЛ (при подаче декларации).

- Заполненная налоговая декларация по форме 3-НДФЛ.

Как быстро и недорого оформить вычет

В процессе сбора документов для налоговой, вы не раз пожалеете, что взялись за это дело. Что точно повергнет вас в глубокое отчаяние, так это заполнение налоговой декларации. И в этой непростой ситуации, специалисты компании Верните.налог помогут как можно скорее вернуть ваши деньги.

Меньше чем за 24 часа вас проконсультируют по вычетам, заполнят декларацию, подготовят и подадут документы в налоговую. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

Если в ходе камеральной проверки, налоговая недосчитает ваши налоги или задержит их возврат (частое явление), специалисты быстро и грамотно решат этот вопрос. Пакет «Премиум» предлагает полное сопровождение проверки с момента подачи и до получения денег на ваш счет. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.

Вычет до 2001 года

Некоторые граждане использовали его еще до 2001 года. Тогда действовал другой закон. Однако он утратил силу в 2001 году. Поэтому если компенсацию получили в тот промежуток времени, то считается, что ею не пользовались.

Ситуация No 7

Седов Р.Т. приобрел имущество в 1999 году. А для вычета обращался в ФНС как в 2000 году, так и в 2001 и 2002. Затем купил еще один, в 2021 году, и подал декларацию снова. Однако ему отказали, так как уже было использовано право до 2014 года и после 2001 года. Но если бы он взял кредит, то мог рассчитывать на возмещение по процентам.

Если один из супругов уже получал вычет ранее

Даже если один из супругов уже получал вычет ранее, супруги могут распределить вычет полностью в пользу другого супруга (100%/0%), и он сможет получить вычет в максимальном размере.

См. письма ФНС России от 04.04.2013 N ЕД-3-3/[email protected], от 11.03.2013 N ЕД-3-3/[email protected], от 05.03.2013 N ЕД-3-3/[email protected], от 25.02.2013 N ЕД-3-3/[email protected], от 15.01.2013 N ЕД-3-3/[email protected], Минфина России от 28.05.2013 N 03-04-05/19367.

Заметка: Ранее контролирующие органы склонялись к позиции, что уже получивший вычет супруг не может участвовать в распределении вычета, и, соответственно, второй супруг может рассчитывать на вычет лишь в размере 50% от стоимости жилья.

Пример: Супруги Соколов В.Г. и Соколова О.Б. купили квартиру в общую совместную собственность за 2 млн рублей. При этом муж уже получал вычет ранее по другой квартире.

Они написали заявление о распределении долей, согласно которому Соколов В.Г. будет получать 0% вычета, Соколова О.Б. – 100%. Таким образом, Соколова О.Б. сможет получить вычет в полном объеме в размере 2 млн рублей (к возврату 260 тыс. руб.).

Можно ли вернуть подоходный налог с покупки квартиры второй раз?

Да. Возврат подоходного налога при покупке квартиры повторно ничем не отличается от первично поданной заявки.

В первую очередь необходимо выбрать способ, на основании которого деньги должны будут поступить на ваш счет.

О способах возврата налогового вычета мы писали в этой статье.

Через работодателя

Выясним сперва можно ли вернуть налог с покупки квартиры второй раз через работодателя и что для этого понадобится.

Чтобы высчитать сумму, полагающуюся по закону за расходы на жилье, необходимо от 260 000 отнять тот вычет, который вы уже получили в первый раз или должны дополучать, если процесс еще не завершен. Одновременно можно оформить возврат налога при покупке квартиры второй раз на следующую недвижимость.

Часто задают вопрос: «Могу ли я получить налоговый вычет с покупки квартиры второй раз в ипотеку?». В случаях ипотечных покупок возможен выбор. Поскольку средства за переплату по кредиту можно вернуть только один раз, и в обоих случаях использовался заем, выгоднее к возврату оформлять тот кредит, где переплата больше.

Куда обращаться?

Чтобы получить имущественный вычет при покупке квартиры второй раз необходимо:

- Предоставить заявление в налоговую и все необходимые документы.

- Получив уведомление из налоговой о результате рассмотрения заявки, отнести его в бухгалтерию организации, работником которой вы являетесь. Туда же необходимо подать заявление.

Что для этого нужно?

Рассмотрим документы, которые необходимо собрать, чтобы оформить налоговые вычеты при покупке второй квартиры:

- оригинал справки 2-НДФЛ, подготавливает бухгалтерия;

- документ-основание, по которому приобретено право (договор купли-продажи, акт передачи жилья), в оригинале и копии;

- выписка из ЕГРН или свидетельство, в оригинале и копии;

- чеки о внесении всей стоимости за жилье, в оригинале и копии;

- квитанции о дополнительных тратах на обустройство имущества, если речь идет о новостройке, в оригинале и копии;

- договор об ипотеки, если недвижимость приобреталась с помощью заемных средств, в оригинале и копии;

- справка из банка об уплаченных процентах по ипотеке, если таковая имеется (тоже в двух вариантах).

Справка о доходах физического лица 2-НДФЛ: бланк, образец.

Заполнение заявления

Как правило, образец у них есть, да и заполнить заявление на получение вычета очень легко. Указываете размер, который вам причитается, и год.

Ниже вписываете данные своего счета. Наличными налог не выдается.

Скачать заявление на предоставление вычета при покупке квартиры:

- для налоговой: бланк, образец заполнения;

- для работодателя: бланк, образец заполнения.

Особенности заполнения декларации пенсионерам

- Представлять свою заявку следует не ранее окончания календарного года, в котором была совершена покупка. То есть за сделку от 2021 г. возвращать средства можно в 2021 за 3 предшествующих года.

- Невозможно оформлять возврат более, чем за 4 последних года.

- Если за текущий период у пенсионера не имелось доходов, то и средств, подлежащих возврату, нет. Например, гражданин вышел на пенсию 6 лет назад и с тех пор не трудоустроен, значит, подавать на вычет он не имеет права.

О том, можно ли получить вычет неработающему пенсионеру и как это сделать, написано тут.

Сроки и госпошлина

Выбор получения налогового вычета за покупку квартиры через работодателя характеризуется более щадящими сроками, чем через налоговую. 1 месяц изучаются ваши документы до выдачи уведомления, остальное – на счету у вашей бухгалтерии.

Госпошлина при получении имущественного налогового вычета с покупки жилья не взимается.

Теперь с вашей зарплаты не будет браться 13% весь период, пока за приобретение 2-х квартир или долей в них величина прибыли не составит предельно допустимую.

При повторном вычете за последующую недвижимость (если в первый раз не все 260 000 были возвращены) заново собирается комплект документов. Если речь идет о подаче заявки на следующий год за одну и ту же недвижимость, то достаточно сдавать только справку из бухгалтерии и декларацию.

Через налоговую

Теперь узнаем, можно ли получить налоговый вычет при покупке квартиры второй раз через ФНС.

Таким же образом, как и при первом случае, высчитывается размер налога. В этом случае вы получите единовременно сумму подоходного налога за период.

Документы для вычета потребуются те же самые, только еще и декларация 3-НДФЛ. Сдаются в налоговую только копии, кроме справки 2-НДФЛ, подлинники предъявляются.

Налоговая декларация по форме 3-НДФЛ: бланк, пример заполнения.

В декларации обязательно указываются сведения о полученных ранее вычетах, и сумму, перешедшую с прошлого налогового периода.

Как правило, этот способ продлевается месяца на 3, после проверки документации на указанный вами счет перечисляются средства. Возможно, налоговая затребует уточнить некоторые детали при обнаружении противоречий.

Перенос вычета работающими пенсионерами

В Налоговом Кодексе предусмотрена возможность перенести вычет пенсионерам на три предыдущих года (п.10 ст. 220 НК РФ). Однако по правилам, действующим до 2014 года, такой перенос не был возможен для работающих пенсионеров.

C 2014 г. воспользоваться правом переноса имущественного вычета могут все пенсионеры, включая тех, которые продолжают работать и получать доход, облагаемый налогом на доходы по ставке 13 %.

См. п. 10 ст. 220 НК РФ, Письма Минфина России от 17.04.2014 № 03-04-07/17776, от 08.08.2013 N 03-04-05/32020, Письмо ФНС России от 28.04.2014 № БС-4-11/[email protected]).

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.

Ограничения на имущественный вычет

Таких ограничений немного. Но они есть.

Первое — имущественный вычет не предоставляется, если недвижимость приобретена у взаимозависимого лица. Взаимозависимыми признают тех лиц, которые перечислены в статье 105.1 Налогового кодекса. Например, это ваши близкие родственники. Поэтому, если вы купили квартиру у жены/мужа (родителей, брата, сестры), то в вычете вам откажут.

Второе — имущественный вычет не предоставляются, если недвижимость оплачивали за вас другие лица и у вас никаких обязательств перед ними нет. Например, вы настолько понравились на работе, что ваш работодатель купил вам квартиру. Квартира есть — обязательств нет. В вычете вам откажут. Однако, если тот же работодатель вам дал деньги на покупку квартиры в долг, то вычет вы получите. Ровно также у вас сохранится на него право, если вы покупаете квартиру за счет банковского кредита. Ведь обязательства вернуть деньги у вас и в первом и во-втором случае остаются.

Третье — в состав имущественного вычета нельзя включить расходы на покупку квартиры (другой недвижимости), которые оплачены из средств материнского (семейного) капитала или за счет выплат из федерального, регионального или местного бюджета. Соответственно если, например, квартира стоит 1 800 000 руб. и сумма в размере 250 000 руб. оплачена за счет материнского капитала вычет составит лишь 1 550 000 руб. (1 800 000 — 250 000).

Получение вычетов у нескольких работодателей

Согласно прошлой редакции Налогового Кодекса, если гражданин работал одновременно на нескольких работах (по совместительству), получить налоговый вычет у работодателя он мог только на одном месте работы (на свой выбор).

С 2014 года получать имущественный вычет можно у нескольких работодателей одновременно (абз. 4 п. 8 ст. 220 НК РФ). Для этого необходимо указать в заявлении на вычет, как Вы хотите распределить налоговый вычет между работодателями, и налоговый орган выдаст уведомления для Ваших работодателей с указанными суммами.

Пример: Фет А.А. купил в январе 2021 года квартиру за 2 000 000 рублей. При этом Фет А.А. работал на двух работах по совместительству. Он решил не дожидаться окончания 2021 года для получения вычета через налоговый орган, а вместо этого получить вычет через своих работодателей.

Фет А.А. обратился в налоговую инспекцию по месту жительства с соответствующим заявлением, где указал, что он хочет получать вычет у обоих работодателей (1 000 000 руб. у первого и 1 000 000 руб. у второго). Через месяц налоговая инспекция прислала ему уведомления, подтверждающее право на вычет.

Фет А.А. передал уведомления о получении вычета своим работодателям. С этого момента он стал получать заработную плату на обеих работах без вычета 13% налога на доходы физических лиц.

Подробнее о получении вычета через работодателя смотрите наши статьи:

- Получение налогового имущественного вычета при покупке квартиры/дома через работодателя

- Как лучше получить налоговый вычет при покупке квартиры: через налоговый орган или через работодателя?

По жилым объектам, купленным в 2013 году и раннее, вычет по процентам за кредит не лимитируется

В том, что новые положения статьи 220 НК РФ не распространяется на правоотношения по предоставлению имущественного вычета, возникшие до дня вступления в силу Закона № 212-ФЗ, есть и плюсы. Их могут ощутить ипотечные заемщики, купившие жилье до 2014 года. Дело в том, что сейчас размер вычета по процентам за кредит не лимитирован: сколько бы заемщик ни заплатил банку, он может вернуть 13 процентов НДФЛ. Со следующего года вычет по уплате процентов за кредит будет ограничен — его можно будет получить в размере не более 3 млн. руб. (п. 4 ст. 220 НК РФ). При этом данный вычет будет предоставлен только в отношении одного объекта недвижимого имущества. Получить остаток вычета при выплате процентов по кредиту за другое жилье будет нельзя.

В каком размере предоставляется вычет, в ситуации, когда проценты банку по кредиту на квартиру, купленную в 2012 году, составят 5 млн. руб.? Можно ли будет и после 2014 года получать вычет в сумме фактически произведенных расходов по уплате процентов или он будет ограничен 3 млн. руб.? Данные вопросы рассмотрены в письме Минфина от 09.08.13 № 03-04-05/32336. Чиновники ответили, что в рассматриваемой ситуации ограничения, установленные пунктом 4 статьи 220 НК РФ (в новой редакции), не применяются. То есть вычет в отношении процентов по кредиту можно заявить в размере 5 млн. руб. При этом повторное предоставление имущественного вычета по процентам не допускается.

Какие расходы учитывают при предоставлении имущественного вычета

Подобные расходы можно разделить на три группы. Первая — на строительство или покупку:

- жилого дома (доли в нем);

- квартиры (доли в ней);

- комнаты (доли в ней);

- земельного участка, предоставленного под жилищное строительство или участка на котором расположен жилой дом (доля в нем).

Вторая — на уплату процентов по займам и кредитам, которые предоставлены для строительства покупки вышеупомянутых объектов (жилого дома, квартиры, комнаты и т. д.). Третья — процентов по банковским кредитам, полученным для перекредитования упомянутых займов и кредитов.

В расходы на строительство или покупку жилого дома (доли в нем) включают ваши затраты:

- на приобретение самого жилого дома (в том числе не оконченного строительством);

- на разработку проектной и сметной документации;

- на приобретение строительных и отделочных материалов;

- на работы или услуги по строительству (достройке дома, не оконченного строительством) и отделке;

- на подключение к сетям электро-, водо-, газоснабжения и канализации или создание автономных источников электро-, водо-, газоснабжения и канализации.

В расходы на приобретение квартиры или комнаты (доли в них) включают ваши затраты:

- на приобретение самой квартиры, комнаты или доли, либо прав на них в строящемся доме;

- на приобретение отделочных материалов;

- на работы, связанные с отделкой этого имущества

- на разработку проектной и сметной документации на проведение отделочных работ.

Внимание! Как вы видите в составе данных расходов есть не только непосредственно стоимость самого дома или квартиры, но и затраты по их достройке или отделке. Так вот подобные затраты могут быть включены в состав вычета при условии, что вы приобретаете, например, дом, который не завершен капитальным строительством (то есть незавершенку). А на такие объекты выдают специальное свидетельство о госрегистрации. Поэтому, если вами куплен дом, который строительством был завершен, то включить данные расходы в состав вычета вам запретят.

В отношении квартиры — она должна быть приобретена в новостройке (желательно по договору долевого участия в строительстве). Если квартира куплена на вторичном рынке жилья, то включить расходы по ее отделке в состав вычете не получится (см. письмо ФНС России от 15.08.2013 № АС-4-11/14910). Еще одно требование. Если вы покупаете дом или квартиру, которая нуждается в отделке, об этом должно быть четко написано в договоре купли-продажи или ДДУ. При этом еще раз напомним, что независимо от суммы подобных расходов вычет не может превышать 2 000 000 руб.

Пример Человек приобретает квартиру и претендует на получение имущественного вычета.

Ситуация 1 Квартира стоит 2 400 000 руб. Она нуждается в отделке. Расходы на отделку составили 340 000 руб. В данном случае вычет будет предоставлен в максимальной сумме — 2 000 000 руб. Причем затраты на отделку подтверждать документально не нужно. Они все равно в сумму вычета включены не будут.

Ситуация 2 Квартира стоит 1 800 000 руб. Она нуждается в отделке. Расходы на отделку составили 560 000 руб. В данном случае вычет будет предоставлен опять же в максимальной сумме — 2 000 000 руб. Затраты на отделку должны быть подтверждены документально минимум на сумму в 200 000 руб.

Ситуация 3 Квартира стоит 1 250 000 руб. Она нуждается в отделке. Расходы на отделку составили 480 000 руб. В данном случае вычет будет предоставлен в сумме: 1 250 000 + 480 000 = 1 730 000 руб.

Затраты на отделку должны быть подтверждены документально на полную сумму включаемую в состав вычета в размере 480 000 руб.

Внимание! Проценты по ипотечному кредиту, который брался на приобретение этой квартиры, будут увеличивать сумму имущественного вычета.

Какие документы нужны чтобы получить имущественный вычет

Чтобы получить имущественный вычет при покупке квартиры (другой недвижимости) вы должны предоставить налоговикам декларацию формы 3-НДФЛ и специальное заявление на вычет. Форму заявления на имущественный вычет вы можете посмотреть по ссылке. Все расходы, которые вы включаете в сумму имущественного вычета, должны быть подтверждены документами. К декларации формы 3-НДФЛ прилагают все документы, которые подтверждают расходы на оплату недвижимости (или процентов по ипотечному кредиту) и ваше право на возврат налога. Подробнее о том как должна быть предоставлена декларация 3-НДФЛ смотрите по ссылке.

К таким документам относят копии:

— имущественный вычет при покупке квартиры или комнаты на вторичном рынке:

- договора на приобретение квартиры (комнаты) со всеми дополнительными соглашениями и приложениями к нему;

- документов, подтверждающих факт оплаты квартиры или комнаты (например, расписки продавца в получении с вас денег, платежных поручений и т. д.);

- свидетельства о праве собственности на квартиру (комнату);

- соглашения о распределении вычета, если квартира или комната куплена в совместную собственность (оригинал!).

— имущественный вычет при покупке квартиры или комнаты в новостройке по договору долевого участия в строительстве или договору переуступки прав:

- договора долевого участия в строительстве (инвестировании) либо договора уступки права требования со всеми дополнительными соглашениями и приложениями к ним;

- документа, подтверждающего факт передачи квартиры или комнаты (например, акт приемки-передачи);

- документов, подтверждающих факт оплаты квартиры или комнаты (например, расписки продавца в получении с вас денег, платежных поручений и т. д.);

- соглашения о распределении вычета, если квартира или комната куплена в совместную собственность (оригинал!).

— имущественный вычет при покупке жилого дома и земельного участка:

- договора на приобретение жилого дома и земельного участка со всеми дополнительными соглашениями и приложениями к нему;

- документов, подтверждающих факт оплаты жилого дома и земельного участка (например, расписки продавца в получении с вас денег, платежных поручений и т. д.);

- свидетельств о праве собственности на жилой дом и земельный участок;

- соглашения о распределении вычета, если жилой дом и земельный участок куплены в совместную собственность (оригинал!).

— имущественный вычет при оплате процентов по ипотечному кредиту, потраченному на приобретение недвижимости:

- кредитного договора со всеми дополнительными соглашениями и приложениями к нему;

- документов, подтверждающих факт оплаты процентов по кредиту (например, справку банка, выписку со счета и т. д.).

Внимание! Указанный перечень документов приведен в письме ФНС России от 22 ноября 2012 г. № ЕД-4-3/19630. Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе. Данное письмо обязательно для применения всеми налоговыми инспекциями России.

Если помимо расходов на покупку самой квартиры или дома вы включаете в состав вычета и затраты по ее отделке (достройке дома), то вам понадобятся и документы, которые их подтверждают. Это могут быть договоры подряда со строителями на проведение работ по отделке, чеки ККТ подтверждающие оплату этих работ, товарные чеки на приобретение стройматериалов и чеки ККТ подтверждающие их оплату. Если документов не будет, то сумму подобных расходов в вычет включить нельзя.

После 2014 года

В связи с принятыми изменениями, граждане имеют возможность дополучать неиспользованную часть компенсации при приобретении иных объектов. Право возникало, если по первой квартире ее в размер составил менее установленного предела.

Ситуация No 3

Володина Ж.К. в 2014 году стала собственницей комнаты, заплатив за нее 500 000 руб. А в 2021 году она собирается приобрести недвижимость за 4 000 000 р. Тогда она вправе рассчитывать на возмещение в размере оставшейся суммы с полутора миллиона, то есть 195 тысяч рублей.

Ипотека

Кроме того, появились новые возможности и по недвижимости, приобретение которой осуществлялось по ипотечному кредиту. Вычеты разделили:

- по процентам кредитного договора стал действовать отдельный вид;

- максимальный размер уже стал применяться 3 млн. р., при котором размер компенсации был равен 390 тысяч рублей;

- однако эта возможность используется раз, в отличие от видов по расходам на покупку.

Ситуация No 4

Купленный объект недвижимости в 2021 году обошелся Ефимову Д.К. в 1 000 000 руб. С этой целью он взял ипотечный кредит. За имущество он получил льготу по процентам и по покупке. Но в 2021 году он собирается приобрести иную квартиру, стоимость которой 6 000 000 руб. Так как вычет на покупку не был использован им полностью, то остаток ему выплатят. А вот возмещение по процентам Ефимов Д.К. уже не получит.

Без посредников цены на арендное жилье вырастут на 20%!

) сегодня являются важным фактором, влияющим на ценообразование на рынке аренды жилья. Если посредников вдруг не станет цены на арендное жилье вырастут, в среднем, на 20%. К такому выводу пришли наши эксперты, проведя экспресс-опрос среди клиентов.

Владельцы недвижимости и арендаторы являются эпизодическими участниками рынка, так-как изучать его конъюнктуру им приходится лишь в моменты окончания действия договоров аренды. В случае долгосрочных договоров периоды между их появлениями на рынке могут превысить несколько лет. За такой срок рынок меняется до неузнаваемости. При маркетинговом исследовании им приходится опираться на сомнительные источники информации, такие, как газеты и интернет, где в основном публикуются так называемые «хотелки»,

т.е. «я хочу сдать недвижимость за столько-то рублей…», или «я хочу снять за столько-то рублей…».

Несомненно, в результате встречи арендодателя и арендатора, в случае их обоюдной заинтересованности, будет достигнуто соглашение и выработана взаимоприемлемая цена, но процесс ее согласования займет определенное время, и она составит среднее значение между «хотелками». Процесс ценообразования примет хаотический характер.

Риэлторы, как постоянные участники рынка, тонко чувствуют его конъюнктуру и, рассматривая то, или иное предложение от владельцев недвижимости или арендаторов регулируют цены. При этом они действуют так же, как брокеры на биржах, рекомендуя клиентам снизить, или повысить стоимость своего предложения. В случае явно завышенных «хотелок» хозяина и его нежелании «утоптаться» до реальной цены его предложение надолго повиснет где-нибудь в базах данных. Так же и со спросом, при заниженной цене предложение не увидит света.

За свои услуги риэлторы взимают определенную плату, что несколько увеличивает стоимость аренды. Размер увеличения зависит от сроков аренды, чем он больше, тем меньше влияние комиссионных на общую стоимость. Для некоторых арендаторов стоимость услуг агентства является тормозящим фактором и если вдруг посредников не станет спрос на жилье вырастет. Рост спроса конечно же не будет лавинообразным, но его увеличение в любом случае, вызовет повышение цен.

Но главным ценообразующим условием, будет общее уменьшение количества предложений на рынке. Не секрет, что многие владельцы недвижимости, в особенности жилой, боятся быть обманутыми недобросовестными арендаторами. Память о «смутных» девяностых, когда мошенничество особенно бурно процветало на ниве недвижимости, еще жива. Многие хозяева лишились своих квартир, просто сдав их мошенникам. Поэтому, сегодня, в агентствах недвижимости многие видят гарантов юридической чистоты сделки. По нашим опросам около трети владельцев жилья никогда не решились бы на сдачу своих квартир напрямую.

А теперь представим, что агентств не стало. Те, кто невзирая ни на что, продолжат сдавать квартиры, будут вынуждены требовать предоплату за несколько месяцев вперед, пытаясь тем самым, хоть как-то гарантировать свои доходы и уберечься от обмана. При этом общее количество предложений, как мы уже отмечали, уменьшится. Результат — повышение цены.

Проводя опросы среди наших клиентов-арендодателей, мы пытались определить порог цены при котором владельцы все-таки согласятся сдать квартиру напрямую, без агентства. Большинство предполагает повысить ее на 50%-100%. Интерполируя общую статистику опроса и учитывая покупательную способность арендаторов наши эксперты пришли к выводу, что реальный рост составит примерно 20%.

Конечно же — это лишь предположительный результат. Окончательную точку поставит рынок, но тенденция роста цен будет превалирующей. Под вопросом только величина роста. Наивно предполагать, что ценам расти некуда. Вспомните, как лет 10—15 назад никто не верил, что стоимость квадратного метра жилья может зашкалить за тысячу долларов…

И напоследок, кое-что успокаивающее. Практически все опрошенные на вопрос:«Что будет, если исчезнут агентства недвижимости?», — ответили: — «Они тут же возникнут вновь!»

Для получения подробной информации Вы можете связаться с менеджером по телефонам:

73-04-95, 94-47-20