Косвенными считаются расходы, которые в силу особенностей их возникновения невозможно отнести ни к одной из существующих номенклатурных позиций. При этом они характерны для производства нескольких номенклатурных позиций. Сюда можно отнести траты на аренду производственных помещений, зарплаты административно-управленческого состава и так далее.

Для грамотного учета косвенных расходов от бухгалтера требуется не только провести их правильное отражение, но и предварительно провести правильную настройку учетной политики.

Косвенные расходы

В БУ косвенные (накладные) расходы

– это расходы, которые являются общими по цеху, производству, организации. И их нельзя напрямую отнести к конкретному виду продукции, услуги, работы или товару.

Косвенные расходы в БУ аккумулируются на счетах 25, 26, 44 (кроме ТЗР).

Данные счета учета ежемесячно закрываются и по ним не должно быть остатка.

В НУ косвенные расходы

– это все иные расходы, связанные с производством и реализацией товаров (работ и услуг), кроме прямых и кроме внереализационных расходов (ст. 265 НК РФ).

На конец месяца остатка по счету 25 не должно быть!

Общепроизводственные расходы распределяются в дебет счета 20 «Основное производство» по видам продукции, работ, услуг при процедуре Закрытие месяца

.

Правила распределения общепроизводственных расходов задаются по ссылке Методы распределения косвенных расходов

.

На конец месяца остатка по счету 26 не должно быть!

Вариант № 1.

Общехозяйственные расходы распределяются в дебет счета 20 «Основное производство» по видам продукции, работ, услуг при процедуре

Закрытие месяца

, т.е. рассчитывается «полная» себестоимость.

Правила распределения общепроизводственных расходов задаются по ссылке Методы распределения косвенных расходов

.

Вариант

№ 2.

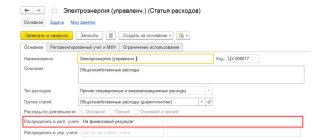

Общехозяйственные расходы полностью списываются на финансовый результат в дебет счета 90.08 «Управленческие расходы» (метод «Директ-костинг»).

Для ежемесячного списания затрат выбирается вариант В себестоимость продаж (директ-костинг)

в разделе

Общехозяйственные расходы включаются

.

Правила распределения общепроизводственных расходов задаются по ссылке Методы распределения косвенных расходов

.

Загадочные транспортные расходы: когда их можно классифицировать как косвенные, а когда нельзя

Транспортные расходы — один из неоднозначных видов затрат, которые не всегда возможно отнести напрямую к разряду косвенных и отразить в соответствующем перечне расходов в УП.

Перед специалистами, формирующими УП, стоит непростая задача — безошибочно разграничить транспортные расходы прямые и косвенные. Чтобы найти решение, необходимо исходить из основного распределительного принципа: включение расхода в состав прямых или косвенных зависит от того, с какой стадией производства и (или) реализации он связан.

В УП транспортные расходы могут быть отражены в перечне:

- косвенных — если фирма доставляет товар (продукцию) покупателю (при этом не имеет значения способ доставки: собственным транспортом, арендованным или с привлечением стороннего перевозчика);

- прямых — если фирма осуществляет расходы по транспортировке приобретаемых товаров, сырья и материалов и учитывает их отдельно от стоимости МПЗ: такие расходы требуют распределения с учетом остатка нереализованных МПЗ на конец отчетного периода.

В соответствии с этими критериями определенные транспортные расходы могут быть отнесены к одной из этих групп или даже к обеим.

Познакомиться с алгоритмом распределения транспортных расходов и разобраться с соответствующими бухгалтерскими проводками на примерах поможет статья «Распределение транспортных расходов на остаток товара».

Прямые расходы в НУ

Прямые расходы относятся к расходам в момент

реализации

продукции, работ, услуг, в стоимости которых они учтены (ст. 318 НК РФ).

Перечень прямых расходов определяется в учетной политике. Он должен быть экономически обоснованным и применяться не менее 2-х налоговых периодов (ст. 319 НК РФ).

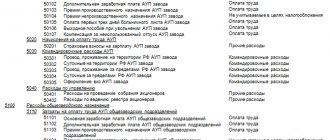

В НУ перечень прямых расходов задается по ссылке Методы определения прямых расходов производства в НУ.

При этом счета учета затрат могут использоваться разные (счет 20, 25), главное чтобы настройки для такой корреспонденции были указаны в составе прямых расходов.

Нюансы рекламных расходов в учетной политике

Попадание затрат на рекламу в перечень косвенных — распространенная ситуация для множества компаний вне зависимости от специфики, масштабов и иных особенностей их деятельности.

О том, как влияет система налогообложения на признание рекламных расходов, читайте в статьях:

- «Как учесть расходы на рекламу при УСН»;

- «Налог на прибыль: нормируемые и ненормируемые расходы на рекламу».

В УП этот вид косвенных расходов требует следующей детализации:

- перечень документов (договор на оказание рекламных услуг, протокол согласования цены, акт выполненных работ, маркетинговая политика, протоколы, приказы);

- разграничение видов рекламы для целей налогового учета — ненормируемые (в СМИ, интернете, на телевидении, посредством размещения информации на рекламных щитах) и нормируемые (проведение розыгрышей, вручение призов во время массовой рекламной кампании);

- алгоритм расчета нормируемых рекламных расходов при расчете налога на прибыль — совокупная сумма нормируемых рекламных расходов, рассчитанная нарастающим итогом с начала года, не должна превышать 1% от выручки без НДС и акцизов (п. 1 ст. 248, п. 3 ст. 318 НК РФ);

- конкретизация даты осуществления рекламных расходов (подп. 3 п. 7 ст. 272 НК РФ);

- применяемый для отражения рекламных затрат учетный счет — в соответствии с Планом счетов бухучета и инструкцией по его применению, утвержденными приказом Минфина РФ от 31.10.2000 № 94н, расходы на рекламу учитываются на отдельном субсчете сч. 44 «Расходы на продажу»;

- порядок списания рекламных расходов — списание в полной сумме в периоде возникновения или с распределением (способ распределения также необходимо отразить в УП);

- налоговый регистр аналитического учета расходов на рекламу — разрабатывается компанией самостоятельно или используются дополненные определенными реквизитами регистры бухучета (абз. 10 ст. 313 НК РФ), форма регистра закрепляется в УП.

Избежать ошибок при формировании налоговых регистров поможет знакомство с материалом «Как вести регистры налогового учета (образец)?».

Расчет себестоимости в 1С. Услуги и работы

- отражается выручка по кредиту счета 90.01 по наименованию работы;

- по дебету счета 90.02 с кредита счета 20 списывается себестоимость выполненных работ (услуг).

Вариант № 1. Без учета выручки от выполнения работ (оказания услуг)

- Все затраты, учитываемые на счете 20 по работам и услугам будут списываться автоматически в полной сумме в Дт 90.02 всегда при закрытии месяца. Вне зависимости от того – отражена выручка по кредиту 90.01 или не отражена вообще.

Вариант № 2. С учетом выручки от выполнения работ (оказания услуг)

- Если отражена выручка по номенклатурной группе, то затраты, учитываемые на счете 20 по этой же номенклатурной группе, спишутся автоматически на всю сумму в Дт 90.02 при закрытии месяца.

- Если выручки не было по номенклатурной группе, то затраты НЕ спишутся, а останутся в виде НЗП по дебету счета 20.

Вариант № 3. С учетом выручки только по производственным услугам

- Выручка по работам и услугам должна отражаться только с помощью документа Оказание производственных услуг

. - Если выручка отражается по номенклатурной группе с помощью этого документа, то затраты, учитываемые на счете 20 по этой же номенклатурной группе, спишутся автоматически на всю сумму в Дт 90.02 при закрытии месяца.

- Если выручки не было по номенклатурной группе или она отражается документом Реализация товаров и услуг

, то затраты не спишутся, а останутся в виде НЗП по дебету счета 20.

Учет косвенных затрат

В программе 1С:Бухгалтерия существует много документов для отражения косвенных затрат. К ним можно отнести поступления товаров и услуг, ТН, списания, некоторые регламентные операции и т. д.

В нашем примере в документе поступления услуги по аренде склада можно детально настроить счет учета.

Здесь можно указать не только сам счет учета. Если по каким-либо причинам у вас нет данного функционала, проверьте правильность описанной выше настройки.

После проведения документ сформировал следующие движения.

Выручка от реализации товаров, работ и услуг

Номенклатурная группа

– это вид ТРУ, т. е. это обобщенное понятие, аккумулирующее затраты и выручку в разрезе видов продукции, товаров, работ и услуг

По ссылке Номенклатурные

группы

реализации продукции, услуг определяются виды ТРУ собственного производства, выручка от реализации которых должна быть отражена в декларации по налогу на прибыль по стр. 011 Приложения N 1 к Листу 02 «Доходы от реализации и внереализационные доходы».

Для заполнения других строк Приложения N 1 к Листу 02 специальных настроек в учетной политике делать не нужно.

См. также:

- Конструктор учетной политики

- Настройка учетной политики по НУ (УСН)

- Настройка учетной политики по НУ в 1С: Налог на прибыль

- Учетная политика в 1С 8.3 Бухгалтерия 3.0

- Учетная политика по БУ: Распределение косвенных расходов

- Реализация работ

- Оказание услуг со списанием прямых затрат

- Реализация продукции

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как может выглядеть в учетной политике образец перечня косвенных расходов

Учитывая, что специфика различных компаний отражается на видах и соотношении устанавливаемых в УП прямых и косвенных расходов, универсального образца такого перечня не существует.

Тем не менее обозначить универсальный список косвенных расходов, которые могут присутствовать в УП множества компаний, возможно. К примеру, такой перечень в УП производственной компании может выглядеть следующим образом:

К косвенным относятся следующие расходы:

- коммунального характера: на отопление, освещение и водоснабжение административного корпуса;

- амортизация зданий, используемых для административно-управленческих нужд по перечню, указанному в приложении к учетной политике;

- на оплату труда (включая отчисления на социальные нужды) вспомогательных работников и административно-управленческого персонала;

- на размещение рекламы в СМИ;

- на аренду транспорта для административных нужд;

- на приобретение канцелярских принадлежностей и средств гигиены;

- представительские и иные расходы (кроме прямых и внереализационных).

О том, можно ли сократить перечень прямых и расширить список косвенных расходов, узнайте из материала «Перечень прямых расходов по налогу на прибыль».

Образец оформления затрат в учетной политике производственного предприятия на ОСНО подготовили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе К+ и бесплатно изучите материал.

Особенности учета расходов на заработную плату

Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, включены в примерный перечень прямых расходов (п. 1 ст. 318 НК РФ). При этом расходы на оплату труда сотрудников аппарата управления налогоплательщик вправе отнести к косвенным расходам. Это подтверждается судебной практикой. Так, по мнению инспекции, налогоплательщик необоснованно включил в расходы затраты на содержание производственного персонала. Суд признал ошибочными выводы налогового органа об отнесении к производственному персоналу работников аппарата управления (главного инженера, начальника ПТО, начальника участка, начальника сметно-договорного отдела). В соответствии с п. 1 ст. 318 НК РФ к прямым затратам, подлежащим распределению между незавершенным производством и выполненными работами, относятся расходы на оплату труда персонала, участвующего в процессе выполнения работ, т.е. рабочих профессий, которые в штате налогоплательщика отсутствуют. Все иные расходы на оплату труда относятся к косвенным расходам, которые в соответствии с п. 2 ст. 318 НК РФ в полном объеме относятся к расходам текущего отчетного (налогового) периода. Арбитражный суд сделал вывод о том, что налогоплательщик правомерно в полном объеме включил в состав затрат в целях налогообложения прибыли расходы на оплату труда персонала (Постановление ФАС Поволжского округа от 29.01.2009 по делу N А55-8550/2008). Как показывает практика, некоторые организации относят затраты на оплату труда персонала, участвующего в процессе производства товаров, к косвенным расходам. Данный подход связан с высокими налоговыми рисками. Проиллюстрируем сказанное на следующем примере из арбитражной практики. Налоговая инспекция признала неправомерным включение налогоплательщиком расходов на оплату труда персонала, участвующего в процессе производства товаров, включая суммы единого социального налога и расходы на обязательное пенсионное страхование, начисленные на указанные суммы, в состав косвенных расходов. Предприятие, воспользовавшись предоставленным ему правом, в своей учетной политике отнесло расходы на оплату труда, единый социальный налог и страховые взносы на обязательное пенсионное страхование к косвенным расходам. Между тем право самостоятельно определять перечень расходов при выборе распределения прямых и косвенных расходов одновременно требует от предприятия обоснования принятого решения исходя из специфики деятельности налогоплательщика, технологического процесса, и такое распределение должно быть экономически оправданным. Налогоплательщик осуществляет производство и реализацию алкогольной продукции. Поскольку технологический процесс производства алкогольной продукции невозможен без работников, которые заняты в ее производстве, арбитражный суд указал, что затраты на оплату труда персонала, участвующего в процессе производства, относятся непосредственно на изготавливаемую продукцию. При этом суд правильно отметил, что организация вправе в целях налогообложения отнести расходы на оплату труда персонала, участвующего в процессе производства товаров, к косвенным расходам только при отсутствии реальной возможности отнести указанные затраты к прямым расходам, применив при этом экономически обоснованные показатели. Учитывая, что предприятием не представлено доказательств отсутствия реальной возможности отнесения указанных затрат к прямым расходам, равно как и не экономического обоснования отнесения их к косвенным расходам, суд пришел к выводу о неправомерном исключении таких расходов из состава прямых расходов без какого-либо экономического обоснования. Статья 318 НК РФ не может быть истолкована как позволяющая налогоплательщику самостоятельно и без какого-либо обоснования решать вопрос об отнесении производимых затрат к косвенным или прямым расходам. Предоставляя налогоплательщику возможность самостоятельно определить учетную политику, включая формирование состава прямых расходов, НК РФ не рассматривает этот процесс как зависящий исключительно от воли налогоплательщика. Напротив, указанные нормы относят к прямым расходам затраты, непосредственно связанные с производством товаров (выполнением работ, оказанием услуг) (Определение ВАС РФ от 13.05.2010 N ВАС-5306/10). Позиция суда отражена в Постановлении ФАС Западно-Сибирского округа от 23.04.2012 по делу N А27-7287/2011. В то же время в другой ситуации налогоплательщику удалось подтвердить правомерность отнесения расходов на оплату труда к косвенным расходам. Так, налоговый орган решил, что действия организации по отнесению прямых расходов на зарплату и отчислений по единому социальному налогу к расходам текущего периода в полном объеме (как косвенные расходы) без учета реализации продукции, в стоимости которой они учтены, являются неправомерными. Инспекция посчитала, что расходы на оплату труда работников вне зависимости от их должностных обязанностей в любом случае входят в состав затрат на выпуск продукции, т.е. являются прямыми расходами; при этом не требуется определять долю участия каждого работника в выпуске отдельной партии товара. Однако суд пришел к выводу о правильном и обоснованном учете предприятием спорных расходов в составе косвенных. Такой порядок учета не противоречит ст. ст. 318, 319 НК РФ, учетной политике компании. Налогоплательщик представил мотивированное обоснование необходимости именно такого учета расходов. Предприятие включило в состав косвенных расходов (налоговый учет) заработную плату работников, занятых в основном производстве; отчисления с заработной платы таких работников; суммы амортизации основных средств, не участвующих непосредственно в процессе производства продукции (корпусов цехов, зданий, в которых находится производственное оборудование, рабочие места — столы). Налогоплательщику в силу ст. ст. 254, 318 и 319 НК РФ предоставлено право исключения некоторых затрат из перечня прямых расходов с предоставлением соответствующего обоснования. При отнесении расходов к той или иной группе (виду) следует исходить из их характера, и налогоплательщик вправе отнести материальные затраты к косвенным расходам при отсутствии реальной возможности их отнесения к прямым расходам, применив при этом экономически обоснованные показатели. Выбор организацией метода распределения прямых и косвенных расходов должен быть технологически обоснованным и экономически оправданным. В рассматриваемом случае налогоплательщиком представлено соответствующее обоснование. Согласно позиции Конституционного Суда РФ (Постановление от 24.02.2004 N 3-П) и Президиума ВАС РФ (Постановления от 26.02.2008 N 11542/07 и от 09.12.2008 N 9520/08) хозяйствующие субъекты самостоятельно выбирают способы достижения результата от предпринимательской деятельности. Предприятие указало, что ввиду производственной специфики предприятия рабочие вынуждены постоянно перемещаться в пределах структурного подразделения, поэтому их нельзя строго привязать к работе на каком-либо одном оборудовании или к производству определенного вида продукции. Поэтому определить долю заработной платы конкретного работника (группы работников) в себестоимости каждой конкретной реализованной партии изделий невозможно. Технологический цикл изготовления продукции иногда длится несколько месяцев, в ее изготовлении задействовано большое количество сотрудников нескольких подразделений, а заработная плата каждого работника рассчитывается исходя из выполнения им норматива (плана) в отчетном периоде. При этом выполнение работником нормы выработки является лишь частью длительного процесса производства продукции, когда завершение одной стадии является основанием для начала выполнения каждой последующей в цепочке операции вплоть до выпуска готового изделия. Дополнительные выплаты работникам (оплата отпусков, льготных часов подросткам, перерывов в работе для кормящих матерей, времени выполнения государственных и общественных обязанностей, прохождения медицинских осмотров) также не могут быть достоверно соотнесены с производственным процессом. В отношении основных средств (суммы амортизации), а именно здания корпусов цехов, зданий, в которых расположено оборудование, рабочих мест (столы), предприятие пояснило, что площадь цехов занята оборудованием не более чем на 30 — 50%, а потому эксплуатация данных основных средств напрямую не влияет на производство предприятием продукции — в отличие от основных средств, непосредственно используемых в производстве (прессы, печи, станки, оборудование, мельницы, сушильные барабаны), амортизация по которым отнесена к прямым расходам. Суд признал используемый налогоплательщиком порядок расчета косвенных расходов соответствующим требованиям норм гл. 25 НК РФ. Приняв во внимание особенности производственного процесса предприятия, суд признал доказанной необходимость учитывать в составе косвенных расходов заработную плату работников, занятых в основном производстве, отчисления с нее, амортизацию по основным средствам, не участвующим непосредственно в процессе производства продукции. Данные выводы сделаны в Постановлении ФАС Северо-Западного округа от 30.03.2012 по делу N А44-1866/2011.

Итоги

Перечень расходов, относящихся к прямым, налогоплательщик определяет самостоятельно исходя из специфики своего технологического процесса. Затраты, относящиеся к производству и реализации, относятся косвенным расходам только при отсутствии реальной возможности отнести их к прямым расходам.

Ошибки в распределении расходов между прямыми и косвенными приводят к искажению (чаще всего занижению) налогооблагаемой базы, начислению штрафов и пени. Поэтому любой расход в целях исчисления налога на прибыль нужно не только тестировать на соблюдение норм ст. 252 НК РФ, но и правильно классифицировать.

Амортизация по недвижимости

Несколько сложнее ситуация с помещениями. Ведь, зачастую, и производственные, и непроизводственные мощности располагаются в одном и том же здании. Делить амортизацию единого объекта Налоговый кодекс не разрешает. Это означает, что компании нужно четко определиться: относятся подобные затраты к прямым или косвенным.

Сделать это можно путем экономического анализа. Необходимо посмотреть, сколько (в процентном отношении) площади занято производственными мощностями, а сколько — непроизводственными. Если получится, что производственные площади занимают явно меньше половины, то суммы амортизации по всему помещению можно признать косвенными расходами (см. определение ВАС РФ от 16.08.12 № ВАС-9792/12, где судьи признали законным включение в состав косвенных расходов амортизации по зданию, где производственное оборудование занимало не более 30-50% площади помещений).

При этом в учетной политике рекомендуем закрепить не только сам факт отнесения данных затрат к косвенным, но и основные моменты расчетов. Это можно сделать, например, в приложении к учетной политике. В случае спора бухгалтеру не придется заново готовить доказательства — они всегда будут под рукой.

Арендные платежи

Отнесение арендных платежей к прямым или косвенным расходам напрямую зависит от того, что именно арендуется и как предмет аренды используется компанией. Понятно, что арендные платежи за станки или компьютеры, которые используются для производства продукции, иначе как к прямым расходам не отнесешь. А вот плату за аренду офиса уже можно рассматривать с точки зрения доли, которую в этом офисе занимает «производственная часть» (см. постановление АС Московского округа от 30.09.14 № Ф05-10544/14). А поскольку данные соотношения могут из года в год меняться, то это лишний повод провести аудит учетной политики и привести ее в соответствие с реальностью, чтобы и налоги не переплачивать, и конфликта с инспекторами избежать.

НК РФ — не правила, а ориентиры

В статье 318 НК РФ приведены виды расходов, которые законодатель считает возможным отнести к прямым.

Согласно статье 318 НК РФ к прямым расходам могут быть отнесены, в частности:

- материальные расходы на приобретение сырья, материалов, используемых в производстве либо выступающих необходимым компонентом при производстве товаров (работ, услуг), а также на приобретение комплектующих изделий, подвергающихся монтажу, полуфабрикатов, подвергающихся дополнительной обработке в организации.

- расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказанияуслуг, а также страховые выплаты, начисленные на такие суммы;

- амортизация по основным средствам, используемым при производстве товаров, работ, услуг.

Однако бухгалтеру важно знать, что этот перечень носит лишь рекомендательный характер. Ведь в Кодексе прямо сказано «могут быть отнесены, в частности». Проще говоря, даже прямо названные в этом перечне затраты налогоплательщик вправе в своей учетной политике отнести к косвенным. И наоборот, включить в прямые можно любые другие затраты, не названные прямо в статье 318 НК РФ.

Однако делать такие «переносы» произвольно нельзя. Отнесение расходов к прямым или косвенным должно быть обоснованным. Такое требование предъявляют и налоговые органы (письмо ФНС России от 24.02.11 № КЕ-4-3/[email protected]; см. «ФНС: распределение расходов на прямые и косвенные должно быть обоснованным»), и суды (см. определение ВАС РФ от 22.06.12 № ВАС-7511/12).

Порядок списания расходов

Независимо от того когда поступит оплата за продукцию, прямые расходы нужно списывать в том периоде, в котором продукция была реализована. Даже если оплата поступит в следующем отчетном периоде. Не стоит списывать расходы на готовую продукцию на складах, НЗП, и отгруженные товары.

Прямые расходы можно единовременно списать только организациям, оказывающим услуги. Они могут относить весь объем прямых затрат на отчетный период. Для организаций, занимающихся выполнением работ, это правило не действует, так как при выполнении работ результат представлен в материальной форме.

Косвенные расходы в налоговом учете не подлежат распределению. Они списываются единовременно, в том же налоговом периоде, в котором были произведены. Размер налогооблагаемой прибыли при этом снижается.

Для сближения бухучета и налогового учета постарайтесь уравновесить размер производственной себестоимости с прямыми расходами в налоговом учете.

Использование облачного сервиса Контур.Бухгалтерия поможет вам верно разделить расходы на прямые и косвенные, а также своевременно и в полном размере их отразить. В течение 14 дней вы можете бесплатно вести учет и составлять отчетность в Контур.Бухгалтерии.

Для прямых расходов по налогу на прибыль существует особый порядок учета, предусмотренный Налоговым кодексом РФ.

Суть прямых расходов в том, что они учитываются лишь в части, приходящейся на товары, работы, услуги или продукцию после переработки, реализуемые в текущем налоговом или отчетном периоде (абз. 2 п. 2 ст. 318 НК РФ). Это утверждение разъяснено, кроме того, в письмах Минфина России от 20.07.2017 № 03-03-06/1/46286, от 31.10.

Отдельно указано, что такие расходы надо списывать в периоде, когда продукция реализована, даже если средства по ее оплате поступили уже в следующем налоговом периоде. Подтверждение этому можно найти в постановлении ФАС Западно-Сибирского округа от 15.06.2011 № А45-12953/2010.

Как вести налоговый учет прямых и косвенных расходов – НалогОбзор.Инфо

В налоговом учете расходы на производство и реализацию делят на две группы:

Такой порядок установлен пунктом 1 статьи 318 и статьей 320 Налогового кодекса РФ.

Кто распределяет расходы

Распределять расходы на прямые и косвенные нужно не всегда. Понять, в каком случае это нужно сделать, поможет схема:

Как видно, неторговым организациям, в которых доходы и расходы определяют кассовым методом, делить расходы на прямые и косвенные не нужно. То же самое относится к тем, кто применяет вместо общего режима упрощенку или вмененку, а также предпринимателям. Последние, даже будучи на общем режиме, налог на прибыль не платят.

Все это следует из положений статей 272, 318 и 320 Налогового кодекса РФ.

Состав прямых и косвенных расходов

Состав прямых и косвенных расходов отличается для производственных и торговых организаций.

Производство товаров, работ или услуг

Какие расходы при производстве товаров, работ или услуг относить к прямым, а какие к косвенным, вы вправе определить самостоятельно. Перечень расходов утверждает руководитель организации и фиксирует его в учетной политике.

Делая выбор, руководствуйтесь следующими принципами. В составе прямых расходов отражайте те затраты, которые непосредственно связаны с производством или реализацией. При этом можно ориентироваться на отраслевую специфику и исходить из конкретных особенностей производственного процесса в самой организации.

Обычно к прямым расходам производств относят:

- материальные затраты. В частности, издержки на покупку сырья и материалов, которые будут использованы непосредственно в производстве, а также комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, требующих дополнительной обработки;

- расходы на оплату труда сотрудников, занятых в производственной деятельности, и взносы на социальное страхование, начисленные с этих сумм. То же касается и взносов на страхование от несчастных случаев и профзаболеваний;

- амортизацию основных средств, которые используют при производстве товаров, работ или услуг.

Это следует из пункта 1 статьи 318 Налогового кодекса РФ.

Остальные расходы, которые напрямую с производством не связаны или согласно техническим регламентам в него не включены, относят на косвенные. Кроме внереализационных расходов – их считают отдельно.

При этом косвенными признавайте только такие расходы, которые невозможно отнести к прямым по объективным причинам. Например, затраты на сырье и материалы, которые включают в себестоимость единицы продукции, можно отнести только к прямым.

Все это следует из статьи 318 Налогового кодекса РФ. Подтверждают это письма ведомств – Минфина России от 7 февраля 2011 г. № 03-03-06/1/79 и ФНС России от 24 февраля 2011 г. № КЕ-4-3/[email protected] Аналогичная позиция выражена и в определении ВАС РФ от 13 мая 2010 г. № ВАС-5306/10 и постановлении ФАС Уральского округа от 25 февраля 2010 г. № Ф09-799/10-С3.

Торговля

Для торговых организаций перечень прямых расходов фиксированный. Он приведен в статье 320 Налогового кодекса РФ. К прямым затратам относятся:

- покупная стоимость товаров. Как ее считать, организации вправе определить самостоятельно. Например, можно включить в нее расходы, которые связаны с покупкой товаров. Это, в частности, траты на фасовку, складские и другие затраты, оплаченные другой организации. Выбранный вариант закрепите в учетной политике для целей налогообложения;

- расходы на доставку товаров до склада покупателя (когда их считают отдельно от стоимости самих товаров).

Все остальные расходы (кроме внереализационных расходов, предусмотренных ст. 265 НК РФ) относятся к косвенным и уменьшают доходы от реализации текущего месяца.

Такой порядок предусмотрен статьей 320 Налогового кодекса РФ.

Ситуация: можно ли отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров от поставщика к себе на склад собственным транспортом? Организация занимается торговлей.

Да, можно.

Затраты на доставку товаров до склада покупателя торговая организация должна включать в состав прямых расходов. При этом каких-то отдельных условий или ограничений не установлено. И значит, не важно, платит покупатель за доставку сторонней организации или перевозит товар собственными силами.

А вот расходы на содержание собственного автотранспорта, занятого перевозкой товаров, нужно относить к косвенным расходам. Они напрямую не связаны с приобретением товаров. Это следует из положений статьи 320 Налогового кодекса РФ. Аналогичное мнение выражено и в письме Минфина России от 13 января 2005 г. № 03-03-01-04.

Ситуация: может ли торговая организация отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров, которые она отгружает покупателям непосредственно со складов изготовителей? Организация занимается торговлей.

Нет, не может.

К прямым расходам относят затраты на доставку покупных товаров (транспортные расходы) только до склада организации, если они не включены в цену их приобретения.

Поскольку при транзитной торговле товар отгружают сразу покупателю, минуя собственный склад, указанные условия не выполняются.

Поэтому такие транспортные издержки надо рассматривать как расходы, связанные не с приобретением, а с продажей товара.

Расходы, связанные с транспортировкой реализуемых товаров, являются косвенными. При этом они уменьшают доходы от реализации именно этих товаров. Такой порядок следует из положений статьи 286 и абзаца 3 статьи 320 Налогового кодекса РФ.

Когда признать расходы

Косвенные расходы в полной сумме списывайте в том периоде, к которому они относятся. То есть согласно правилам статьи 272 Налогового кодекса РФ.

https://www.youtube.com/watch?v=yK_YhXcuejA

А вот прямые расходы придется распределить. Ту их часть, которая относится к остаткам незавершенного производства или нереализованных товаров, признать в текущих расходах нельзя. Сделать это можно только по мере реализации товаров и работ, в стоимости которых такие расходы учтены.

Об этом сказано в пункте 2 статьи 318 Налогового кодекса РФ.

Прямые расходы между затратами текущего налогового (отчетного) периода и стоимостью услуг, не принятых заказчиками на конец этого периода, распределять не нужно.

Причина в том, что услугой для целей налогообложения признают деятельность, результаты которой не имеют материального выражения. Услуги реализуют и потребляют в процессе их оказания.

В связи с этим распределять все понесенные расходы как прямые, так и косвенные по услугам не нужно. Вы вправе признавать их в текущем периоде. Такой порядок учета прямых затрат нужно закрепить в учетной политике.

Это следует из пункта 5 статьи 38, статьи 313 и абзаца 3 пункта 2 статьи 318 Налогового кодекса РФ, письма Минфина России от 15 июня 2011 г. № 03-03-06/1/348.

Расходы, когда доходов нет

Ситуация: как при расчете налога на прибыль методом начисления учесть прямые и косвенные расходы, если в отчетном периоде доходы от реализации отсутствуют. Организация не относится к вновь созданным?

Если в отчетном периоде отсутствуют доходы, организация может признать только косвенные расходы.

Объяснение простое – признавать прямые расходы можно только по мере реализации товаров, работ или услуг, в стоимости которых затраты включают. Прямые расходы, которые относятся к остаткам нереализованной продукции, при расчете налога на прибыль учесть нельзя.

Что же касается косвенных расходов, то они к полученной выручке никак не привязаны. Их можно учесть в текущем периоде. А расходами в налоговом учете признают только издержки, которые отвечают следующим критериям:

- направлены на получение доходов и экономически обоснованы;

- документально подтверждены.

Таковы требования пункта 1 статьи 252 Налогового кодекса РФ.

При этом если конкретный расход не приносит организации прямых доходов, то это не значит, что он необоснован. Достаточно, чтобы он был необходим для деятельности, результатом которой будет полученный доход.

Поэтому косвенные расходы организации можно признать и в том случае, когда доходы в отчетном периоде еще не получены. Такие выводы выражены и в письмах Минфина России от 25 августа 2010 г. № 03-03-06/1/565, от 21 мая 2010 г.

№ 03-03-06/1/341, от 8 декабря 2006 г. № 03-03-04/1/821.

Расходы относятся к нескольким периодам

Ситуация: как при расчете налога на прибыль методом начисления учесть косвенные расходы, которые относятся к нескольким отчетным периодам?

Такие расходы нужно распределять.

Косвенные расходы при расчете налога на прибыль методом начисления учитываются в том периоде, к которому относятся. Следовательно, списать единовременно косвенные расходы, которые относятся к нескольким отчетным периодам, нельзя (п. 2 ст. 318, п. 1 ст. 272 НК РФ).

Действует такой порядок.

Косвенные расходы списывайте равномерно по отчетным периодам.

Поступайте так, если можно определить период, в течение которого будут произведены затраты или получены доходы по договору.

Срок списания расходов определите исходя из длительности договора или по другому документу. Например, по бланку лицензии, в котором будет указан срок ее действия. (абз. 2 и 3 п. 1 ст. 272 НК РФ).

Косвенные расходы распределяйте самостоятельно. Так делать можно, только если период, к которому относятся расходы, определить нельзя. Например, договор заключен на бессрочный период. Такое условие предусматривает абзац 2 пункта 1 статьи 272 Налогового кодекса РФ.

В частности, такие затраты можно распределить:

- равномерно в течение периода, утвержденного приказом руководителя организации;

- пропорционально доходам, полученным от реализации.

Выбранный способ распределения расходов, относящихся к нескольким отчетным периодам, определите в учетной политике организации для целей налогообложения.

Пример отражения при расчете налога на прибыль косвенных расходов, относящихся к нескольким отчетным (налоговым) периодам

1 апреля 2021 года организация заключила с А.С. Кондратьевым авторский договор на передачу неисключительных прав на использование созданного Кондратьевым музыкального произведения. Договор заключен на два года (с 1 апреля 2021 года по 31 марта 2021 года).

По условиям договора Кондратьеву выплачивается вознаграждение в виде фиксированного разового платежа в размере 144 000 руб.

При расчете налога на прибыль организация применяет метод начисления. В учетной политике организации на 2021 год для целей налогообложения установлено, что расходы по долгосрочным договорам списываются на текущие расходы равномерно в течение всего срока действия этих договоров.

Отчетный период по налогу на прибыль в организации – квартал. Сумма вознаграждения, которую бухгалтер может учесть в налоговой базе каждого отчетного периода, составляет 18 000 руб. (144 000 руб. : 8 кварталов).

Кроме того, существует определенная группа косвенных расходов, которые относятся на уменьшение налоговой базы не в момент возникновения, а по особому алгоритму, определенному главой 25 Налогового кодекса РФ. К таким расходам, в частности, относят расходы на научные исследования и опытно-конструкторские разработки (ст. 262 НК РФ), расходы на страхование (п. 6 ст. 272 НК РФ) и т. д.

Подробнее об учете расходов будущих периодов см. Как по налогу на прибыль учитывать расходы, относящиеся к нескольким отчетным периодам.

Источник: https://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nalog_na_pribyl/kak_vesti_nalogovij_uchet_prjamih_i_kosvennih_raskhodov/2-1-0-71