Любая предпринимательская деятельность предусматривает расходы. Тратиться приходится на разноплановые процессы и покупки: нужные для производства продукции, обслуживания оборудования, на закупку сырья, упаковку, транспортировку. А также на управленческие процессы, не говоря уже о заработной плате. Такая многофакторность затрат говорит о необходимости их классификации и раздельного учета.

Разберемся с понятием «накладные расходы», уточним, какие затраты можно к ним отнести и как их признавать в финансовом учете.

Чем накладные расходы отличаются от основных расходов?

Что такое накладные расходы

Не все затраты в производстве переходят непосредственно в продукт и могут быть напрямую запланированы и учтены в его себестоимости. Тем не менее затраченные средства оказываются абсолютно необходимыми для изготовления продукции, ее реализации, продвижения на рынке, а также управления самой организацией.

Самым верным определением накладных расходов было бы «все остальные». Этот тип затрат не выделяется отдельной статьей в Налоговом кодексе РФ, естественно, там не прописана и их структура. При бухучете их также невозможно однозначно дифференцировать.

ОБРАТИТЕ ВНИМАНИЕ! Законом закреплен перечень накладных расходов только в отраслях строительства и медицины. Все остальные предприятия должны определять накладные расходы самостоятельно, закрепляя это в своей учетной политике.

Принятое в бизнесе понятие накладных расходов подразумевает траты, которые нельзя отнести непосредственно к технологическим процессам производства, сопровождающие процесс производства, но не входящие в стоимость работы и сырья. Другое название накладных расходов – косвенные издержки. Из указывают при планировании и составлении смет как фирмы в целом, так и отдельных структурных подразделений.

Как калькулировать себестоимость продукции с учетом накладных расходов?

Постоянные и переменные затраты

Два основных типа затрат, которые существуют на предприятии — это постоянные

и

переменные

затраты.

Постоянные затраты не зависят от выпуска продукции, в то время как переменные затраты зависят от него. Постоянные затраты иногда называются накладными расходами. Они производятся независимо от того, изготовляет ли фирма 100 единиц продукции или 1000 единиц продукции. При составлении бюджета статьи постоянных затрат могут включать в себя арендную плату, амортизацию и заработную плату руководителей. Накладные расходы на производство могут включать такие статьи затрат, как налоги на имущество и страхование. Эти постоянные издержки остаются неизменными, несмотря на изменения в объеме производства.

С другой стороны, переменные затраты колеблются в прямой пропорции к изменениям в объеме производства. В бюджетной классификации затрат на производство затраты на рабочую силу и материалы обычно являются переменными затратами, которые возрастают по мере увеличения объема производства. Требуется больше труда и материала для производства большего объема продукции, поэтому стоимость рабочей силы и материалов изменяется в прямой зависимости от объема выпуска.

Для многих компаний в сфере услуг традиционное разделение затрат на постоянные и переменные не работает. Как правило, переменные затраты определяются главным образом как «труд и материалы». Однако в сфере услуг рабочая сила обычно оплачивается контрактом или управленческой политикой и, таким образом, не зависит от производства. Следовательно, для этих компаний это постоянная, а не переменная стоимость. Нет жесткого и твердого правила о том, какая категория (постоянная или переменная) подходит для конкретных расходов. Например, стоимость офисной бумаги в одной компании может быть накладной или постоянной стоимостью, поскольку бумага используется в административных офисах для выполнения административных задач. Для другой компании эта же офисная бумага может быть переменной стоимостью, потому что бизнес производит печать как услугу для других предприятий. Каждая компания должна определять на основе собственных нужд, является ли расход постоянной или переменной стоимостью для бизнеса.

В дополнение к переменным и постоянным затратам некоторые из затрат считаются смешанными

. То есть, они содержат элементы постоянных и переменных затрат. В некоторых случаях расходы на надзор и проверку рассматриваются как смешанные.

Зачем учитывать накладные расходы

Самая очевидная цель – планирование будущей прибыли, на которую влияют все понесенные предпринимателем издержки. Но в отношении накладных расходов это связано с определенными трудностями. Если потенциальные прямые затраты можно довольно точно подсчитать относительно конкретных видов продукции, то довольно трудно определить, сколько косвенных издержек получится и как они распределятся при, например, расширении производства или подписании некоего договора.

ВАЖНО! Для адекватного определения себестоимости продукта нужно учитывать и распределять накладные расходы пропорционально прямым тратам – проводить калькуляцию издержек производства.

Расчет процента накладных расходов от прямых затрат

Для вопросов прогнозирования и принятия решений по ценам важен такой показатель, как соотношение прямых затрат и накладных расходов, точнее, та величина, умножив на которую имеющиеся прямые затраты (или сумму какого-то одного их вида), можно получить сумму накладных расходов, относящуюся к этим прямых затратам. Сам расчет этого соотношения достаточно прост: сумму накладных расходов делим на сумму прямых затрат или на величину одного из видов прямых расходов. Для выражения величины соотношения в процентах частное от деления умножают на 100%.

Первый такой расчет делается по плановой калькуляции (смете). В дальнейшем его результаты уточняются по мере накопления фактических данных. Для определения устойчивой величины соотношения прямых затрат и накладных расходов, обеспечивающих высокий уровень достоверности прогнозных расчетов, необходимо обработать фактические данные за достаточно продолжительный период.

Об организации учета затрат читайте в материале «Система учета производственных затрат и их классификация».

Что входит в накладные расходы

Косвенные издержки можно приблизительно распределить по 4 основным группам:

- Затраты на управленческий аппарат:

- его заработная плата;

- деньги, потраченные на обучение, аттестацию и повышение квалификации управленческого звена.

- Содержание: покупка компьютеров, канцелярии, расходы на офисные потребности, в том числе и услуги связи.

- Траты, связанные с процессом организации производства:

- поддерживающий ремонт принадлежащих организации сооружений, зданий, помещений, оборудования;

- затраты на транспорт, принадлежащий фирме;

- выплата аренды за складские помещения и/или офис;

- трата денег вследствие простоя, брака и т.п.;

- деньги, которые нужно тратить на содержание основных активов.

- Расходы на обслуживание персонала:

- отчисления на социальный налог;

- выплаты в соцстрах и другие фонды;

- оборудование бытовых помещений, столовых, душевых и пр.

- Издержки, не связанные с производством:

- рекламные расходы;

- оплата консультаций, экспертиз;

- погашение коммунальных платежей и др.

Контролируемые и неконтролируемые затраты

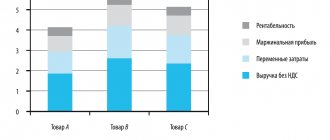

При использовании бюджетов для расчета показателей эффективности, важно различать контролируемые и неконтролируемые затраты. Менеджеры не должны нести ответственность по неконтролируемым затратам. Следовательно, в типичном бюджете будет отображаться доход от продаж в виде прогноза и переменные затраты, связанные с этим уровнем продаж. Разница между доходом от продаж и переменными затратами — это маржа или маржинальная прибыль. Затем из маржинальной прибыли вычитаются постоянные затраты для получения показателя операционного дохода. В результате, менеджеры и центры финансовой ответственности (ЦФО) оцениваются на основе тех затрат, которые они, как ожидается, будут контролировать.

Параметры распределения накладных расходов

ВАЖНО! Рекомендации по распределению накладных расходов от КонсультантПлюс доступны по ссылке

Несмотря на трудности планирования косвенных издержек, это необходимая процедура, которую можно осуществлять несколькими методами:

- Метод «рабочей зарплаты». Если на основном производстве занято большое количество рабочих, особенно если превалирует ручной труд, можно рассчитать накладные расходы пропорционально фонду оплаты их труда.

- Метод «объема продаж» целесообразно применять, если в компании преобладают автоматизированные процессы. Можно распределить доходы пропорционально машино-часам.

- Метод «единицы продукции» применим, когда прямые затраты значительно превышают косвенные. Тогда можно взять за основу отношение прямых издержек на единицу товара к общей сумме прямых расходов.

- Метод прямого счета. Суммируются отдельно непрямые траты по каждой расходной статье.

- Комбинированные методы применимы в крупных компаниях со сложной структурой, где производится несколько видов продукции. Например, можно учитывать производственные накладные расходы по фонду зарплаты, а общехозяйственные – на базе стоимости единицы продукции.

ПРИМЕР РАСЧЁТА. ООО «Автоколесо» занимается перевозкой грузов. Фонд оплаты труда персонала составляет 8 млн. рублей в год. Коэффициент накладных расходов в 2021 году составил 80%, то есть 6 млн. 400 тыс. руб. Компания решила уменьшить накладные расходы, для чего уволила несколько человек. При этом фонд оплаты труда уменьшился на 20%, значит, накладные расходы ООО «Автоколесо» на 2021 год можно запланировать в сумме 5 млн. 120 тыс. руб.

Предусмотрено ли нормирование накладных расходов?

Всегда ли нужно разносить косвенные расходы

Сама по себе логика классификации затрат на прямые и накладные (по отношению к определенному объекту) вроде как понятна. Цель этой классификация – посчитать экономическую эффективность анализируемых объектов.

Выделив прямые затраты, можно, например, рассчитать какую прибыль дает компании каждый продукт, подразделение (если продажами занимается не один отдел), канал сбыта, клиент, филиал, магазин (если это розничная сеть) и т.д.

Очевидно, что прибыль любого объекта по прямым расходам посчитать достаточно просто, но далее компания задается другим вопросом, а как определить, так сказать, полную эффективность объекта.

Это автоматически приводит к другому вопросу – как корректно разнести накладные расходы по объектам. Мне кажется, что никакого правильного ответа на данный вопрос не существует. Да, есть методики разнесения косвенных расходов, но прежде чем их применять нужно понимать зачем вообще это нужно делать.

Все вроде бы понимают, что составление любого управленческого отчета не является самоцелью. Каждый управленческий отчет должен помогать принимать решения, выполнение которых позволит повысить эффективность работы компании и в конечном итоге улучшить ее финансово-экономическое состояние.

Если разнесение косвенных расходов позволит принять решение, реализация которого уменьшит расходы компании (без нанесения какого-либо вреда) и повысит ее эффективность, то в таком случае в разнесении косвенных расходов есть смысл. Но если ничего не улучшится, то зачем вообще нужно этим заниматься.

Как и любые другие функции, разнесение косвенных расходов по каким-либо объектам в каждой конкретной компании должно иметь совершенно четкий практический смысл. Прежде чем заниматься выбором методики разнесения и разработкой определенной схемы для каждого конкретного случая, нужно определиться с тем, зачем вообще это нужно делать.

Предположим, что компании удалось придумать самую правильную методику разнесения косвенных расходов, после применения которой получился определенный управленческий отчет, содержащий информацию о финансово-экономической эффективности соответствующих объектов учета. И что дальше?

По логике, наверное, компания должна избавляться от неэффективных объектов, если подробный анализ показывает, что ситуацию улучшить невозможно. Теперь самое важное. Если после сокращения неэффективных объектов суммарные косвенные затраты остались прежними, то возникает вполне логичный вопрос: а зачем вообще нужно было проводить такое разнесение?

Ведь ситуация с накладными расходами нисколько не улучшилась, но при этом итоговое финансово-экономическое состояние компании могло ухудшиться за счет того, что компания могла лишиться той прибыли, которую давали сокращенные объекты.

Например, после разнесения накладных расходов по продуктам, может оказаться, что некоторые из них убыточные. Хотя без учета разнесения накладных расходов они давали определенный вклад на покрытие накладных расходов.

Если же накладные расходы, распределяемые по объектам учета, не являются релевантными, то и нет смысла в их разнесении, поскольку такие манипуляции и последующие принятия неверных решений могут привести только к ухудшению итогового финансово-экономического состояния компании.

Релевантными затратами как раз считаются те затраты, которые зависят от принимаемых решений. Например, если в результате разнесения косвенных затрат по продуктам было принято решение о снятии с производства убыточных продуктов, но при этом никакая статья накладных расходов не уменьшилась, это означает, что все они не были релевантными, то есть не зависели от принятого решения.

На самом деле принятие решения о сокращении того же ассортиментного ряда может приниматься и без учета разнесения накладных расходов. Наличие положительной маржи вовсе не должно считаться необходимым и достаточным условием, обеспечивающим «бессмертие» продукта (впрочем, как и любого другого объекта).

Для контроля эффективности ассортимента в компании могут применяться специализированные ограничения (лимиты) по маржинальной прибыли и рентабельности продукции (примеры таких специальных ограничений рассмотрены в Книге 1 «Бюджетирование как инструмент управления»

из

серии «100% практического бюджетирования»

).

Могут быть ситуации, когда разнесение накладных расходов по объектам носит не регулярный, а разовый характер. То есть такая процедура может проделываться перед принятием стратегических решений.

Примерами таких стратегических решений может быть открытие нового бизнес-направления или сокращение какого-то подразделения с последующей передачей его функций на аутсорсинг или открытие нового бизнес-направления на основе существующего подразделения (например, создание дочерней компании).

В таком случае, конечно же, лучше применять ABC-метод (о нем пойдет речь ниже). С одной стороны, он более сложный, чем распределение по базе, но в данном случае работа носит разовый, а не постоянный характер, к тому же последствия стратегических решений могут очень существенно повлиять на будущее финансово-экономическое состояние компании.

Кстати, при принятии таких стратегических решений нужно учитывать не только финансово-экономическую составляющую, но и маркетинговые перспективы. Например, когда в одной достаточно крупной компании всерьез задумались о выделении нескольких подразделений в дочерние компании с целью повышения эффективности их работы, то столкнулись с такой проблемой.

Одним из подразделений-кандидатов на выделение была служба, выполняющая строительно-монтажные и ремонтные работы. С одной стороны, если бы данное подразделение было выделено в дочернюю компанию, то было бы легче рассчитывать финансово-экономический результат (не нужно было бы разносить косвенные расходы всего предприятия) и, самое главное, можно было бы увеличить полномочия и ответственность руководителя, что способствовало бы более эффективной работе.

Но когда стали оценивать маркетинговую перспективу, то пришли к выводу, что практически единственным заказчиком будет материнская компания. А это значит, что никакой рыночный механизм при этом не заработает, и ожидаемого повышения эффективности не произойдет.

На самом деле при выделении дочерних компаний может возникнуть другая проблема, связанная с расчетом финансово-экономического состояния. До разделения единой компании на бизнес-единицы достаточно актуальной может быть проблема разнесения косвенных расходов с целью более точного расчета финансового результата каждой бизнес-единицы. Но после разделения возникнет другая проблема – построение консолидированной отчетности по группе.

Ведь важно будет рассчитывать финансово-экономический результат не только каждой отдельной компании, но и холдинга в целом. А задача консолидации может оказаться ничуть не проще задачи разнесения накладных расходов.

В общем, на практике может возникать много различных ситуаций, в которых нужно принимать решение о целесообразности разнесения накладных расходов и выборе конкретного метода. К сожалению, не существует какой-то общей для всех схемы, но принципы, на которые при этом нужно опираться, практически универсальны для любой компании.

Как-то раз в моем семинаре-практикуме по управленческому учету принимал участие начальник ПЭО одной региональной розничной сети, занимающейся торговлей бытовой техникой. В первом же перерыве он подошел ко мне и спросил как правильно разнести на магазины некоторые косвенные расходы на рекламу, в частности, речь шла о статье затрат «Реклама на радио». По радио они рекламировали всю сеть, а не какой-то конкретный магазин.

Он хотел рассчитать, так сказать, эффективность работы каждого магазина с учетом всех затрат, в том числе и накладных.

На мой вопрос, зачем это делать ответа не последовало. Тогда я предложил представить, что удалось найти способ абсолютно правильного разнесения накладных расходов по магазинам. Теперь начинаем рассуждать о том, что нам это даст.

Предположим, после такого разнесения выяснится, что какой-то магазин является убыточным или его прибыль меньше лимита (ограничения), установленного в компании. Какое решение будет принято в таком случае?

Начальник ПЭО сказал, что в такой ситуации может быть принято решение о закрытии магазина. Теперь возникает следующий логичный вопрос: изменятся ли после этого расходы на рекламу? Естественно нет, но при этом компания потеряет прибыль, поскольку магазин по прямым расходам был прибыльным.

Достаточно часто вопрос разнесения накладных расходов становится актуальным, когда разрабатывается финансовая структура компании.

При этом возникает вопрос о распределении косвенных расходов по центрам финансовой ответственности (ЦФО). Хотя на самом деле необходимость разнесения накладных расходов по ЦФО тоже можно поставить под сомнение.

Опять-таки логика вроде бы в этом есть. Если компания хочет внедрить реальную ответственность за результаты деятельности ЦФО, то все ЦФО должны отвечать и за затраты, на которые они влияют.

Но в таком случае все более-менее понятно с прямыми затратами, на которые ЦФО непосредственно влияют, а значит и должны нести за это ответственность. Нужно ли в этом случае разности и косвенные затраты?

Если речь идет, скажем, о схеме мотивации центра прибыли, то достаточно часто фонд материального поощрения (ФМП) такого ЦФО привязывается к прибыли ЦФО. Поэтому считают, что нужно при расчете прибыли ЦФО учесть все расходы: и прямые, и накладные. Ведь если не учесть накладные, то ФМП ЦФО может быть завышен.

На самом деле, можно этого и не делать, а поступить проще. Прибыль ЦФО считать только по прямым расходам, но при этом коэффициент в схеме мотивации уменьшить.

Таким образом, прежде чем думать о том, как правильно разнести накладные расходы по объектам сначала нужно понять, а зачем вообще это нужно. Только после того, как компания придет к целесообразности такого решения, нужно искать способ разнесения косвенных затрат.

Итак, на практике в каждой конкретной компании решение о разнесении накладных расходов нужно принимать с учетом различных факторов, существенно влияющих на бизнес компании и ее финансово-экономическое состояние.

Если же компания все-таки сочла целесообразным регулярное разнесение накладных расходов по определенным объектам, то и здесь при выборе методики разнесения придется учитывать соотношение полезности и затрат на проведение данной работы.

Порядок расчета накладных издержек

Планирование и учет всех расходов, в том числе и накладных, производится в определенном порядке:

- Вычисляется общая сумма затрат на общехозяйственную деятельность компании.

- Определяется количество накладных издержек, которые нужно будет включить в смету на единицу каждого вида из ассортимента продукции.

ВНИМАНИЕ! Нужно принимать во внимание законодательные лимиты для накладных затрат по конкретным статьям и нормы, определенные внутренними нормативными актами компании.

Сбор прямых расходов производства

Для аккумуляции прямых расходов в бухучете предназначены счета 20, 23, 29, выбираемые в зависимости от назначения соответствующего этим счетам производства:

- основное,

- вспомогательное,

- обслуживающее.

На этих же счетах будет сформирована и итоговая себестоимость созданной продукции путем добавления к прямым затратам необходимой доли накладных расходов.

Аналитику на счетах 20, 23, 29 организуют:

- по подразделениям;

- видам создаваемой продукции;

- статьям расходов, в числе которых помимо относящихся непосредственно к прямым будут иметь место и соответствующие включаемым в себестоимость видам накладных расходов.

Перечень статей прямых расходов производства, как правило, очень ограничен и чаще всего предполагает разбивку:

- на материалы,

- зарплату рабочих,

- начисления на зарплату.

Законодательные лимиты относительно накладных расходов

Закон определяет состав и пределы накладных издержек в строительной и медицинской отраслях.

Строительные накладные расходы

В этой отрасли планирование накладных расходов особенно важно. Составляется смета, в которой отмечаются средние расходы по отрасли, которые входят в себестоимость строительной продукции или услуг.

Нормирование расходов в строительной сфере регламентируется Методическими указаниями по определению величины накладных расходов в строительстве, утверждаемых Постановлением Госстроя России (отдельно по районам Крайнего Севера и приравненным к ним). В этих документах определяется коэффициент, который нужно применить для определения накладных расходов по определенной строительной деятельности, а также уточняется область ее применения. За базу принимается фонд оплаты труда строительных рабочих. Распределение коэффициентов проводится по таким основным видам строительства:

- промышленное;

- сельскохозяйственное;

- транспортное;

- жилищное;

- энергетическое;

- связанное с водным хозяйством;

- в области атомной энергетики;

- реставрационные работы;

- капитальные ремонты;

- другие виды.

К СВЕДЕНИЮ! Накладные расходы по нормативам в строительстве нужно применять на стадии составления сметы, а также при расчете за выполненные работы.

Медицинские накладные расходы

Нормы и состав накладных расходов в медицинской отрасли регламентированы приказом Минздравмедпрома России № 60 от 14.03.1995 года. Согласно положениям этого приказа, в себестоимость медпомощи должны включаться все годовые затраты медучреждения:

- зарплата всех видов персонала, кроме медицинского, со всеми начислениями;

- расходы на покупку мебели, канцелярских, бытовых товаров (всего, кроме лекарств и перевязочного материала);

- средства для осуществления ремонта.

За основу принимается фонд заработной платы медперсонала, оказывающего конкретные медицинские услуги, из расчета коэффициента в 1,5.

ВАЖНО! Как правило, в медицине накладные расходы значительно выше, чем в строительстве.

Структура прямых и накладных расходов по статьям

Прямые расходы чаще всего состоят из затрат:

- на материалы, необходимые для создания конкретной продукции;

- зарплату персонала, непосредственно задействованного в создании этой продукции;

- страховые взносы, начисляемые на зарплату персонала, создающего продукцию.

Состав накладных расходов, обычно разбиваемых на 2 основных вида, значительно шире и характеризуется существенным сходством перечней, имеющих место для общепроизводственных и общехозяйственных затрат. В эти перечни, как правило, входят расходы:

- на оплату труда руководства и иного персонала производственного или общехозяйственного подразделения;

- страховые взносы, начисляемые на оплату труда этого персонала;

- материальное обеспечение текущей работы подразделений (малоценное оборудование, канцелярские и хозтовары, расходные материалы для малоценного оборудования);

- амортизацию используемых основных средств;

- содержание и эксплуатацию основных средств, в т. ч. на их текущее техническое обслуживание, обеспечение необходимыми ресурсами (ГСМ, сменно-запасные части, электроэнергия, вода, тепло, газ), текущие и капитальные ремонты;

- аренду имущества;

- страхование имущества и персонала;

- получение разрешительной документации;

- обеспечение качества выпускаемой продукции;

- охрану труда;

- информационно-консультационное и юридическое обеспечение;

- командировки;

- представительские мероприятия;

- подбор персонала.

Образец приказа об утверждении накладных расходов вы можете найти в К+. Получите пробный доступ к системе и переходите к примеру оформления этого документа.

Подробнее о составе расходов общехозяйственного назначения читайте в статье «Счет 26 в бухгалтерском учете (нюансы)».

Из-за невозможности прямого соотнесения с конкретными видами создаваемой продукции (объектами) накладные расходы являются распределяемыми. Базу для этого распределения организация выбирает самостоятельно. Это может быть один из видов прямых расходов (материалы или оплата труда) или их общая сумма.

Накладные общехозяйственные расходы

Для сбора общехозяйственных расходов предназначается счет 26. Аналитика на нем организуется по тем же принципам, что и на счете 25: по подразделениям и по видам расходов. Перечень общехозяйственных расходов в основном схож с создаваемым для счета 25, но может быть расширен за счет добавления в него, например, расходов:

- по обеспечению связи с контрагентами (телефон, интернет, почта);

- услугам юридического и консультационного характера;

- представительским мероприятиям;

- проведению медосмотров работников;

- подбору и подготовке персонала;

- охране территории предприятия;

- налогам, относимым на затраты.

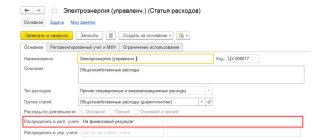

Так же, как и счет 25, счет 26 подлежит ежемесячному закрытию. Однако в зависимости от того, на каком уровне решено формировать себестоимость, собранные на нем расходы будут учтены следующим образом:

- для неполной себестоимости — списаны на счет учета финрезультата от продаж без включения в себестоимость, формируемую на счетах 20, 23, 29;

- для полной себестоимости — распределены между всеми видами создаваемой продукции в пропорции либо к той же базе, относительно которой распределялся счет 25, либо к иной выбранной базе.

В составе полной себестоимости конкретного продукта доля попавших туда накладных общехозяйственных расходов тоже будет числиться без разбивки на составные части под единой аналитикой «общехозяйственные расходы».

Общехозяйственные расходы можно списывать методом директ-костинг.

Пример формирования себестоимости методом директ-костинг от КонсультантПлюс: Цех N 1 производит столы и стулья. Остаток НЗП и готовой продукции на начало месяца — 0 руб. В течение месяца со склада переданы материалы на производство столов на 325 000 руб., на производство стульев — 100 000 руб. За месяц произведено 50 столов и 45 стульев. Остаток НЗП на конец месяца… Изучите материал, получив пробный доступ к системе К+ бесплатно.

Прочие расходы

Существуют еще прочие затраты, которые отражаются отдельной группой расходов. Основную долю в них занимают компенсация ущерба. Это затраты на выплаты жильцам за компенсацию ремонтов по протечкам, повреждения автомобилей сосульками, снегом или аварийными деревьями. Штрафы ГЖИ также занимают существенную долю затрат.

Любой эксплуатирующей организации важно максимально контролировать и учитывать расходы по основной деятельности. Важна роль в исполнении этой функции отводится экономисту в ЖКХ.

Рекомендуем ознакомиться со статьей по налогам и рентабельности УК