Главная → Статьи → Нужно ли оформлять кассовый чек при перечислении оплаты на расчетный счет?

Продавец должен применять ККТ даже в том случае, если покупатели перечисляют деньги за товар по безналичному расчету на расчетный счет через банк путем создания платежного поручения. Иными словами, наличность в кассу не поступает, но чек пробить нужно все равно. Такое видение ситуации, совпадающее с позицией Минфина РФ, изложили специалисты ФНС в письме от 06.07.2017 № ЕД-3-20/[email protected] Нужно ли оформить кассовый чек, когда покупатель – юридическое лицо или физическое лицо перечисляет оплату на расчетный счет продавца через банк?

Что такое безнал?

Форма безналичного расчета представляет собой движение денежных средств по счетам клиентов банковских или кредитных организаций в электронном виде. Выполняется любая оплата товаров по безналу только через специализированные организации, имеющие лицензии на выполнение банковских операций.

Доступен безнал абсолютно всем лицам, независимо от формы их деятельности. Как правило, по окончании рабочего дня владельцам счетов предоставляется выписка активности движения их денежных средств за сутки, что позволяет контролировать все операции. Но при необходимости такую выписку можно запросить у кредитной организации в любое время.

Мобильный эквайринг

Среди всех видов эквайринга мобильный является самым «молодым». Его используют службы доставки, такси, для разъездной торговли. Также это подходящий вариант для небольших предприятий с низким потоком клиентов, которые проводят расчеты стационарно.

Для организации мобильного эквайринга предназначены MPOS-терминалы. Это небольшие и удобные устройства, подключаемые к смартфонам и планшетам беспроводным и проводным способом (через аудиоразъем, Bluetooth). Еще один вариант реализации мобильного эквайринга — использование компактной онлайн-кассы с эквайрингом. Онлайн касса такого типа имеет встроенный пин-пад и картридер. Мобильные онлайн кассы со встроенным эквайрингом — наиболее удобный и оптимальный вариант для выездной торговли, курьеров и доставки, небольших фирм по оказанию услуг или микро- и малого бизнеса.

В случае эксплуатации мобильной кассы по результатам расчетов формируется бумажный чек, а при необходимости можно направить его электронный аналог на e-mail или номер телефона покупателя в случае предоставления им контактных данных. При использовании в качестве основного устройства смартфона или планшета, у которых отсутствует встроенный принтер для печати чеков, клиенту может быть направлен только электронный фискальный документ. Для успешной работы на гаджет придется установить специальное ПО.

Принцип использования MPOS-терминала (мобильного пин-пада) аналогичен другим.

Мобильные банковские терминалы имеют определенные недостатки:

- сравнительно низкая скорость обработки данных;

- тарифы чаще более высокие, чем у других видов эквайринга;

- не печатает бумажные чеки;

- в случае приема платежей на выезде нужно два устройства (касса + терминал).

Устройства для мобильного эквайринга чаще используются тогда, когда нет возможности проводить расчеты стационарно. В остальных случаях применять их оказывается нецелесообразно.

Регулировка безналичных расчетов

Оплата по безналу подчиняется только трем нормативным документам, которые полностью контролируют их осуществление. Главным является Гражданский кодекс РФ, в 46 главе которого описаны все базовые требования к разрешенным безналичным формам денежного обращения.

Далее безнал подчиняется:

- положению от эмиссии платежных карт;

- положению о правилах осуществления переводов денежных средств.

Первый документ был утвержден Центральным Банком еще 24.12.04 года и раскрывает порядок законного осуществления эквайринга. Данное понятие определяет привычную для многих обычных граждан безналичную оплату за услуги или товары.

Второй документ был утвержден только 19.06.12 года Банком России и содержит в себе все необходимые подробные описания возможных форм безналичных расчетов и требования к ним. Все содержащееся в положении полностью соответствует нормам Гражданского кодекса.

Любая оплата по безналу обязана осуществляться в строгом соответствии всем перечисленным нормативным документам, но такой контроль не является препятствием для роста популярности безналичного денежного обращения среди всего населения.

Принципы организации

Представленный способ платежей является одним из важных инструментов для развития рыночной экономики страны. Он носит добровольный характер, разрешая переводить и получать заработную плату, накопления со вкладов и другие доходы без посещения финансовых учреждений. Непрерывность переводов денежных средств обеспечивают принципы, на которых базируется организация безналичных расчетов:

- Предприятия и организации, участвующие в операциях, сами выбирают их форму вне зависимости от сферы своей деятельности.

- Права клиента на распоряжение денежными средствами не ограничены.

- Транзакции реализуются в порядке очереди.

- Платежи переводятся со счета на счет при наличии финансов.

- Зразы мясные: рецепты с фото

- Прополис детям для иммунитета

- Ленивые голубцы в духовке- рецепты приготовления. Как приготовить ленивые голубцы в духовом шкафу

Преимущества безналичного расчета

В первую очередь оплата по безналу документы требует минимальные, в сравнении с обычным наличным расчетом между организациями. Многие компании выбирают именно такую форму расчетов, поскольку она дает возможность избежать больших штрафов из-за допущения ошибки в оформлении кассовой дисциплины и пользовании кассовыми аппаратами.

Крупные организации также все чаще выставляют счет на оплату по безналу своим клиентам, вместо того, чтобы брать с них живые деньги. Это позволяет компаниям заметно экономить, поскольку обслуживание подобных операций обходится на порядок дешевле.

Явная выгода подобных расчетов для обычных граждан в удобстве проведения операций. Дело в том, что осуществлять их можно просто имея платежную банковскую карту и возможность выхода в интернет, а комиссии за денежные переводы между счетами взимаются не всегда или составляют минимальные потери.

Выгода подобных виртуальных расчетов есть и для государства, ведь это позволяет постоянно контролировать все денежные потоки в реальном времени. Кроме этого, уменьшение оборота живой денежной массы снижает возможность инфляции в стране.

В целом, преимущества безналичного расчета четко видны для каждого, а главное, что осуществлять их можно в любое время суток, в любой день недели и совершенно независимо от географии перевода.

Готовые решения

Рассмотрим известные модели онлайн-касс с возможностью оплаты картой:

| aQsi 5 с эквайрингом Мобильная касса, распознает карты типа EMV чип, Magstripe, NFC. Имеет бесплатную кассовую программу, сенсорный эран и печатает чеки. Узнать подробнее |

| Эвотор 5i Смарт-терминал, опционально доступен встроенный аккумулятор, обеспечивает считывание магнитных карт и с чипом. Узнать подробнее |

| МТС 5 с эквайрингом Мобильный смарт-терминал со встроенным картридером, считывает магнитные, бесконтактные, смарт-карты, для всех сфер деятельности. Узнать подробнее |

| mSPOS E Ф Модулькасса с эквайрингом, имеет встроенный аккумулятор с поддержкой работы до 24 часов, способна считывать все виды карт. Узнать подробнее |

Нужна онлайн касса с оплатой картами? Товары в интернет-магазине Мультикас — выгодное сочетание цены и качества. Предоставляется полный набор сопутствующих услуг для автоматизации бизнеса. Действует доставка по всем регионам России.

Виды расчетов по безналу для физических лиц

Рядовым гражданам может показаться, что оплата по безналу — это только переводы между счетами, но на самом деле существует 6 их разновидностей. Большинство доступно только для юридических лиц и организаций и контролируется теми же нормативными документами.

Наиболее распространенная и доступная гражданским лицам форма оплаты – в виде электронного перевода. Она представляет собой перемещение денежных средств с личного банковского счета плательщика на счет получателя посредством банковского оператора. Получателем может быть физическое лицо или организация, главное, чтобы такое право было описано в договоре между держателем счета и банком. Плательщиком же может быть только частное лицо.

Еще одной формой расчетов, которая, как и предыдущая, регулируется законом «О национальной платежной системе» является прямое дебетование. Оно представляет собой списание со счета владельца средств по требованию их получателя, но только в случае, если это разрешено договором между владельцем счета и кредитной организацией. Чаще всего такие выплаты представляют собой обязательные комиссии за обслуживание банковской карты или счета.

В чем сложность пробития и выдачи кассового чека покупателю при оплате на расчетный счет

Действительно, многие торговые и сервисные предприятия осуществляют прием оплаты за товары и услуги не на штатной кассе, а на расчетный счет — по квитанции или с применением иных инструментов, с помощью которых осуществляется перевод по банковским реквизитам предприятия (например, с помощью форм оплаты в интерфейсах систем клиент-банк — в которых по умолчанию могут прописываться — либо указываться вручную, нужные реквизиты поставщика товаров или услуг). Платеж может быть осуществлен и через кассира-операциониста в банке, через терминал оплаты и т.д.

По такой схеме могут работать самые разные категории хозяйствующих субъектов. Но всех их, как правило, объединяет продажа товаров и услуг онлайн — без непосредственного контакта с потребителем в момент реализации товара (часто — вообще без контакта по умолчанию), что затрудняет (на практике часто делает невозможным) определить момент расчета. Схема по приему платежей на расчетный счет распространена, в частности, среди:

- туристических агентств, реализующих путевки онлайн;

- торговых предприятий, реализующих товары оптом и в розницу по онлайн-каталогам.

Схему оплаты «на расчетный счет» следует принципиально отличать от схемы, при которой покупатель товаров и услуг рассчитывается с продавцом непосредственно на его сайте — с помощью банковской карты или иного электронного средства платежа.

В этом случае, с одной стороны, имеет место отсутствие непосредственного «контакта» между продавцом и покупателем. С другой стороны, сохраняется возможность зафиксировать момент расчета — который, очевидно, устанавливается различными электронными инструментами при попытке провести электронную транзакцию с карты (или иного платежного инструмента).

Благодаря возможности зафиксировать момент расчетов на сайте, транзакция может быть фискализирована — то есть, «пробита» на онлайн-кассе, которая определенным образом подключена к сайту (как правило, автоматически — с помощью онлайн-касс, специально адаптированных для продаж через интернет). Для проведения транзакции на сайте плательщик практически всегда указывает те или иные контактные данные — как правило, это e-mail и телефон. На них продавец с помощью онлайн-кассы отправляет электронный кассовый чек — собственно, это требование законодательства.

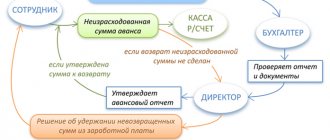

В случае с получением оплаты «на расчетный счет» — ситуация совершенно иная. Здесь, как мы уже отметили выше, определить момент расчетов крайне сложно. Кроме того, при схеме, о которой идет речь, имеет место проблема с отлаженным механизмом получения контактных данных покупателя для отправки чека хотя бы в электронном виде. То есть, получив денежные средства на расчетный счет, хозяйствующий субъект:

- не получит реальной возможности оперативно — в момент расчета (внесения покупателем денежных средств в кассу) сформировать кассовый чек, так как не будет попросту знать, что оплата совершена (и произойти это может задолго до поступления денежных средств на расчетный счет);

- с высокой вероятностью не получит возможности отправить кассовый чек покупателю — неважно, в каком виде, бумажном или электронном, ввиду отсутствия контактов.

До недавнего времени, а именно — до вступления в силу новой редакции Закона № 54-ФЗ — от 03.07.2018 года, само законодательство не регламентировало условий фискализации транзакций по схеме «расчетный счет», хотя формально требовало такую фискализацию осуществлять — поскольку, так или иначе, имел место расчет между хозяйствующим субъектом и физическим лицом. И эта фискализация должна была быть осуществлена «в момент расчета».

С точки зрения положений Закона № 54-ФЗ в прежней редакции тот факт, что оплата происходила дистанционно и без гарантированной возможности установить момент ее проведения (особенно если оплата проходила через кассира-операциониста — со стороны которого продавец при желании не имел возможности получать сведения о совершении оплаты), не имел никакого значения. Оплата «на расчетный счет» подлежала пробитию на онлайн-кассе — и совершенно непонятно, как. Продавец вынужденно становился нарушителем требований Закона № 54-ФЗ, по которым кассовый чек при приеме оплаты от физического лица отправлять покупателю нужно обязательно.

В своем письме № 03-01-15/73999 от 24.08.2020 (ССЫЛКА) Минфин России дополнительно разъясняет, что если физическое лицо оплатило товар через кассу банка (на расчетный счет продавца), то в этом случае продавец обязан применять онлайн-кассу (оформлять кассовый чек).

Разъяснения регулирующих органов по данному вопросу были достаточно противоречивыми и где-то не вполне логичными и обоснованными в принципе.

Так, Минфин России в письме от 15.08.2017 N 03-01-15/52356 (ССЫЛКА) подтвердил, что оплата «на расчетный счет» подлежит обязательной фискализации и, вместе с тем, рекомендовал хозяйствующим субъектам во что бы то ни стало получать контактные данные покупателей еще до совершения ими оплаты — чтобы затем при первой возможности пробивать чеки и отправлять их в электронном виде на полученные контакты. В этих целях Минфин советовал бизнесам договариваться с банками о передаче контактов покупателей непосредственно перед оплатой квитанции за товар. И это, совершенно очевидно, было практически нереализуемо на практике.

Со вступлением в силу Закона № 54-ФЗ в редакции от 03.07.2018 года (поправки были внесены Федеральным законом 192-ФЗ от 03 июля 2018 года) ситуация заметно прояснилась. В федеральном законе появились более или менее четкие правила фискализации операций, характерных для схемы оплаты «на расчетный счет».

Самая распространенная форма

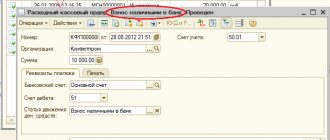

ИП оплата по безналу чаще всего осуществляется посредством платежного поручения. Воспользоваться такой формой могут даже частные лица, не имеющие расчетного счета в кредитной организации. Оплата представляет собой составление и передачу в банк определенного документа – поручения, подробно описывающего сумму, получателя и срок, в который необходимо осуществить перевод. Все это осуществляется за средства плательщика.

Срок действия поручения официально составляет 10 дней, не учитывая момент подачи документа, но на практике все происходит намного быстрее. Затормозить получение средств может только неправильное оформление поручения.

Возврат безналичного платежа

По закону допускается, чтобы клиенты, обслуживающиеся в банке, отзывали свои расчётные документы. Однако на практике возврат безналичного платежа влечёт за собой целую серию процедур.

- В случае, если деньги были перечислены ошибочно, операция проведена и средства зачислены, возврат денег по безналичному платежу совершается в судебном порядке. При этом важно доказать, что никаких услуг (при зачислении средств на счёт компании) не оказывалось.

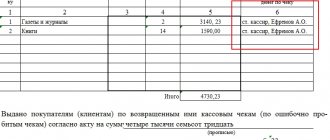

- Если возврат необходим клиенту магазина, возвращающему товар, то возможны несколько вариантов: перечисление нужной суммы продавцом покупателю безналичным способом (например, обратный перевод на карту), либо наличным.

Внимание. Зачастую компании, работающие в сфере торговли, заключают с банком, обслуживающим терминалы, о возможности возврата денежных средств при безналичных расчётах.

От клиента, в пользу которого необходимо осуществить возврат, обычно требуются номер расчётного счёта, наименование банка и номер корсчёта, ИНН и БИК получателя, его ФИО.

Самая защищенная форма

Наиболее защищенной формой безналичного расчета считается оплата посредством аккредитива. Она представляет собой неудобства для плательщика, поскольку требует отдельного открытия аккредитива, даже если в этом банке уже имеется расчетный счет, но все это ради безопасности.

Плательщик должен перевести на открытый счет определенную сумму за товары или услуги и обязать банк выплатить их получателю только при выполнении определенных условий. То есть, пока получатель не даст кредитной организации подтверждение о том, что полностью выполнил свои обязательства сделки, деньги он не получит. Банк в этом случае выступает не заинтересованным третьим лицом и гарантирует законность операции.

Налично-безналичный расчет

Условно оплата нал-безнал определяет расчеты через чековые книжки, поскольку после списания средств со счета чекодателя может подразумевать выдачу их наличными на руки или перевод на банковский счет. Распространена такая форма оплаты больше в странах Европы и США и осуществляется только при подтверждении личности предъявителя чека и получении информации о наличии достаточной для перевода суммы на счету чекодателя, ну и, конечно, после подтверждения подлинности чека.

Еще одной формой безналичного расчета является перевод посредством инкассо или инкассового поручения. Выполняется он только в том случае, когда получатель средств предоставляет банку подтверждение перед ним денежных обязательств владельца счета. По сути, это взыскание долга и происходит оно даже без своевременного уведомления владельца счета. Как правило, должник узнает о снятии уже после осуществления перевода.

Проблемы безналичных платежей

Основные проблемы безналичных платежей – это:

- сложность налаживания расчётно-платёжной системы,

- риски, возникающие в связи с проведением платежей,

- наличие неплатежей (их изменения влияют на дефицит бюджета),

- скорость осуществления платежей (в том числе учитывая сбои и задержки, ошибки, допускаемые как отправителями и получателями средств, так и самими расчётными центрами),

- очерёдность платежей и её регулирование, наносящее ущерб другим кредиторам,

- недостаточность развития нормативно-правовой базы для совершения безналичных платежей (по вексельным и аккредитивам).

Кроме того, предприятия несут ответственность за соблюдение кредитных договоров, а также установленной расчётной дисциплины. Если организация не выполняет обязательств по расчётам, его могут объявить неплатёжеспособным.

На чем базируется безнал?

В первую очередь, все безналичные расчеты обязаны проводиться в соответствии с законодательством и нормативными документами. Помимо общих правил, каждая кредитная организация обязана действовать только в рамках действующего договора между банком и владельцем счета. Выйти за рамки составленного документа разрешается только при подписании нового соглашения. Кроме этого, банк не имеет права влиять на выбор формы оплаты участников сделки.

Любой выставленный счет на оплату по безналу, образец которого можно получить прямо в кредитной организации, должен быть подкреплен достаточным количеством средств на счету плательщика. Помимо этого, операции по переводу денег обязаны осуществлять в указанный срок, в противном случае на виновника могут накладываться санкции или штрафы. Ну и, конечно, каждый владелец счета имеет право акцепта, а значит, без предварительного его уведомления списывать деньги со счета запрещено даже государству.

Разновидности счетов

Любой безналичный расчет допустим только при наличии банковского счета с необходимой суммой на нем. Исключением является лишь оплата посредством платежного поручения, которая разрешена законодательством и может осуществляться даже при отсутствии счета в банке, но только физическими лицами. Для ведения предпринимательской деятельности обязательно нужно иметь банковский счет.

Их существует несколько разновидностей:

- Текущий счет. Доступен для пользования обычным гражданам и не имеет отношения к ведению предпринимательской деятельности.

- Депозит. Позволяет получать доходы со своих же средств физическим лицам и организациям.

- Расчетный счет. Открывается для коммерческой деятельности граждан, предпринимателей или организаций, кроме кредитных.

- Бюджетный. Используется только юридическими лицами для распределения бюджетных средств.

- Специальные счета. К ним относят клиринговые, залоговые, аккредитивы и другие счета. Открываться они могут для всех.

- Корреспондентские. Доступны только для кредитных организаций.

Прием безналичных платежей

Приём безналичных платежей выполняется несколькими способами: либо зачислением на счёт организации через банк, либо посредством терминала (ККТ, банковский пинпад). Кроме того, сегодня организации стараются максимально автоматизировать перечисление средств, чтобы исключить ошибки и «человеческий фактор». Комиссия при безналичном расчёте, в отличие от платёжных систем, берущих до 5%, составляет 0%. Для приёма платежей безналичным способом организации решают несколько задач:

— оформление счетов и договоров (по желанию),

— контроль зачисления средств,

— оформление закрывающих документов.

Для приёма платежей нужны ИНН организации, номер расчетного счета, БИК обслуживающего плательщика банка, юридический и почтовый адрес.

Контроль средств

Для частных лиц учет движения средств на счету позволяют вести банковские выписки, для организаций все сложнее. Они используют книги доходов и расходов, в которые заносят данные платежных поручений, инкассовых операций, мемориальных ордеров и так далее. Аналитика специальных счетов ведется с помощью выписок по аккредитивам, депозитам, чековым операциям и другим формам расчетов.

О том, как выставить счет на оплату по безналу держателю счета, должны подробно рассказать в банке, а также сообщить о возможных штрафах. Накладываются они как на сами кредитные организации, так и на платежных агентов, если те не выполнили в срок свои обязательства.