Для расчета многих налогов введены специальные документы, подтверждающие данные налогоплательщика и правильность оценки им обязательств перед бюджетом. По НДС таких документов всех больше: и разнообразные счета-фактуры (обычные, авансовые, корректировочные), и книги покупок и продаж, и журнал учета полученных и выставленных счетов-фактур. Поэтому даже опытному бухгалтеру приходится непросто. Кому, когда и как оформлять эти документы? Давайте разберемся вместе.

Типы документов

Надо сказать, что различных видов первичных документов существует немало. Но в первую очередь ИП нужно запомнить такие:

- Договор.

- Счет на оплату.

- Кассовый чек или иной документ об оплате (БСО, товарный чек).

- Товарная накладная.

- Акт выполненных работ, оказанных услуг.

- Счет-фактура.

Вовсе не обязательно, что в работе предприниматель будет использовать все эти документы. Например, если ИП на УСН оказывает услуги юридическим лицам и другим предпринимателям, то он будет заключать договоры, выставлять счета на оплату, подписывать акты оказанных услуг. А вот с такими документами, как и счет-фактура и кассовый чек, он иметь дела не будет.

Рассмотрим каждый из этих документов более подробно.

Сколько ждать возврата?

Скорость возврата налогового вычета зависит от места подачи заявления:

- таможня (проверка займет месяц со дня подачи полного комплекта документов);

- налоговая (проверка продлится три месяца со дня обращения).

Компания сможет получить возврат НДС через налоговую только после проверки документов сотрудниками камеральных отделов налоговых органов. Как только завершается надзорное мероприятие, выносится решение о возможности возмещения налога.

После принятия решения осуществляются следующие действия:

- в 10-дневный срок сведения о результатах проверки передаются заявителю;

- в 12-дневный срок осуществляется перечисление средств на счета компании.

Таким образом, только по истечении более 100 дней при положительных результатах проверки фирма сможет получить свой вычет.

Но для некоторых юридических лиц проверка может завершиться быстрее. С июня 2021 года налоговиками запущена в работу Система управления рисками АСК «НДС». Данная программа автоматически распределяет все компании по трем уровня риска: низкий, средний и высокий. Те, кто вошел в группу с низким или средним риском, вправе рассчитывать на ускорение проверочных мероприятий. Однако такие компании дополнительно должны соответствовать еще нескольким условиям:

- заявленная к возмещению сумма должна быть равна или меньше, чем размер уплаченных за три последних года налогов;

- почти во всех сделках (90%) должны участвовать контрагенты с низким уровнем риска.

С 2021 года в данный перечень попали организации, готовые предоставить банковскую гарантию в размере возмещаемой суммы, а также предоставившие поручительство, обеспечивающее возврат неправомерно полученных денежных средств.

Ускоренный порядок возмещения импортного НДС применяется только по заявлению налогоплательщика.

Для ускоренного возврата уплаченного налога потребуется подать соответствующее заявление в течение 5 дней с даты подачи налоговой декларации. В тексте заявления должно найти отражение обязательство заявителя вернуть возмещенный налог, если по результатам проверки будет отказано в его возмещении.

Что нужно знать о договоре

Договор — это первый документ, который подписывают стороны сделки. Договор в классическом виде составляется на бумаге в 2-х экземплярах и подписывается обеими сторонами с указанием их реквизитов. В договоре стороны прописывают важные моменты своего сотрудничества:

- Предмет, то есть то, в отношении чего заключается сделка. Например, договор на продажу определенного товара или на оказание какой-либо услуги.

- Стоимость предмета договора и порядок расчета.

- Права, обязанности и ответственность продавца и покупателя.

- Порядок, в соответствии с которым стороны могут внести изменения в договор, расторгнуть его и решить возникшие разногласия.

Договор вовсе не обязательно должен быть составлен в письменной форме. Например, если ИП занимается розничной продажей товаров, то он, по сути, заключает устный договор с каждым своим покупателем. Объектом этого договора является предложенный товар, ценой — его стоимость на ценнике. Если покупатель этот товар оплачивает, значит, он принимает предложенные условия. Факт заключения такого договора подтверждается выдачей покупателю кассового чека или заменяющего его документа.

Одной из форм договора является оферта — это предложение о заключении сделки, направленное неограниченному кругу лиц. Оферта чаще всего размещаться публично, например, на сайте. Факт оплаты считается принятием условий договора — акцептом оферты.

Подтверждение Уплаты Ндс

Прокомментируйте, пожалуйста, письмо Минфина России от 02.10.2021 г. № 03-07-08/198. Обязательно ли в таможенных органах получать подтверждение об оплате таможенных платежей по форме № 647-р для принятия к вычету НДС по импортным товарам?

Суммы НДС, уплаченные

налогоплательщиком при ввозе товаров на таможенную территорию Российской Федерации в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории,

подлежат вычету

(

п. 2 ст. 171 НК РФ

).

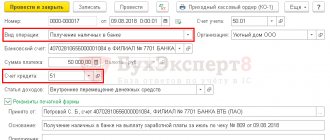

Счет на оплату

На самом деле счет на оплату, скорее, удобный, нежели необходимый для учета документ. В нем содержится информация о количестве /объеме и стоимости товаров или услуг, подлежащих оплате. Обычно счет направляется покупателю — юридическому лицу или ИП — для оплаты «безналом», то есть через банк.

Форма счета может разрабатываться предпринимателем самостоятельно. Ниже предложена одна из возможных форм, которую довольно часто применяют субъекты бизнеса.

Образец счета

Кстати, существует документ, который объединяет в себе договор и счет на оплату. Он так и называется — счет-договор. По сути, это счет, в который внесены обязательные условия договора (их называют существенными). Его образец представлен ниже.

Образец счета-договора

Заполнение налоговой декларации по НДС. Основные правила, пример заполнения

Декларация состоит из титульного листа и 12 разделов. К разделам 3, 8 и 9 предусмотрены также приложения.

Титульный лист и раздел 1 представляются всегда в обязательном порядке.

Разделы 2–12, а также приложения включаются в декларацию только при осуществлении соответствующих операций (п. 3 Порядка заполнения налоговой декларации по НДС).

О правилах заполнения декларации налоговыми агентами читайте в статье Как правильно заполнить налоговому агенту раздел 2 декларации по НДС.

Рассмотрим пример заполнения новой декларации по НДС 2020 года.

06.05.20ХХ приобрела автомобиль за 2,5 млн руб. (в т.ч. НДС 416 667 руб.). 03.06.20ХХ машину продали за 2,9 млн руб. (в т.ч. НДС 483 333 руб.).

Бухгалтер ООО «Эльбрус» заполнил титульный лист, указав сведения из учредительных документов.

Далее бухгалтер перенес сведения о суммах, датах, номерах счетов-фактур, а также информацию о контрагентах из книги продаж и книги покупок в разделы 9 и 8 соответственно.

На основании этих данных бухгалтер заполнил сводный раздел 3, отразив:

- в строке 010 сумму реализации и величину исчисленного налога;

- в строке 120 сумму налога, предъявленного к вычету.

Рассчитал сумму налога к уплате и зафиксировал ее в строке 200.

См. также порядок заполнения других строк раздела 3:

- Как заполняется строка 030 раздела 3 декларации по НДС»;

- Как заполняется строка 090 раздела 3 декларации по НДС»;

- «Что отражается в строке 130 декларации по НДС».

Раздел 1 был заполнен в последнюю очередь, т. к. сюда переносятся итоговые данные о сумме НДС к уплате или к возмещению. Также здесь отражаются коды ОКТМО (подробнее о них — в материале Куда платить НДС и как и где найти правильные реквизиты для уплаты?») и КБК.

Остальные разделы декларации заполняются при наличии данных:

- Раздел 2 заполняют налоговые агенты. Как правильно заполнить данный раздел, читайте здесь.

- Разделы 4-6 заполняются при экспорте. Подробнее об этом мы рассказываем в следующем разделе.

- Раздел 7 заполняется при отсутствии налогооблаемых операций. Подробности здесь.

- В разделы 10 и 11 переносятся сведения из журнала счетов-фактур. О том как правильно заполнять данные разделы, мы рассказывали здесь и здесь.

Важно! Подсказка от КонсультантПлюс Декларацию по НДС подавайте в электронной форме по ТКС через оператора электронного документооборота (п. 5 ст. 174 НК РФ). Исключением из данного правила являются… Кто может отчитываться по НДС на бумаге, смотрите в К+. Это можно сделать бесплатно.

Документы о приеме платы

Таких документов существует несколько, и выбор делается не по желанию, а в зависимости от условий работы.

Важно! Единственный случай, когда ИП ничего не должен выдавать покупателю при получении от него денежных средств — это прием оплаты непосредственно на банковский счет. В этом случае на руках у покупателя остается документ из банка, который подтвердит факт осуществления им платежа.

Обычно через банк рассчитываются между собой юридические лица и предприниматели. А вот расчеты с покупателями — физическими лицами субъект бизнеса должен подкреплять документами. Это необходимо при приеме оплаты наличными деньгами, банковскими картами или электронными средствами платежа (кошельками Qiwi, Яндекс.Деньги и другими). Документ остается у покупателя и служит подтверждением факта оплаты.

В большинстве случаев ИП лишен права выбора того, какой именно документ оформлять, — все регламентировано законом. Так, если предприниматель применяет ОСНО или УСН и торгует в розницу, то он обязан использовать кассовый аппарат. Соответственно, покупателю необходимо выдавать кассовый чек. Если ИП применяет ЕНВД либо покупает патент и при этом занимается розничной торговлей или работает в сфере общественного питания, вопрос с кассой решается так:

- при наличии сотрудников ККТ обязательна с 1 июля 2018 года;

- при самостоятельной работе ККТ можно не применять до 1 июля 2021 года.

Что касается оказания услуг населению, то вне зависимости от наличия работников и применяемой системы налогообложения без ККТ можно работать до 1 июля 2021 года. Однако взамен кассового чека покупателю нужно выдавать бланк строго отчетности (БСО). Причем всегда, а не только по требованию. БСО можно заказать / купить в типографии, сформировать посредством автоматизированной системы, в том числе онлайн через специальный сервис.

Внимание! Сформировать БСО на обычном компьютере нельзя — они не будут действительны.

В каких случаях НДС при импорте не оплачивается?

Случаи освобождения от уплаты НДС перечислены в ст. 150 НК РФ и охватывают 15 позиций различных товаров, материалов, оборудования и прочих объектов. Для того чтобы освободить компанию от уплаты налога, недостаточно импортировать некоторые товары по указанному в кодексе перечню. Таможня в обязательном порядке потребует разрешительную документацию, выданную различными государственными структурами.

Под обложение НДС не попадает довольно широкий перечень объектов. Назовем лишь некоторые из них (полный перечень указан в ст. 150 НК РФ, ознакомиться с ним можно на официальном сайте ФНС):

- товары, передаваемые РФ в качестве безвозмездной помощи (на подакцизные товары данное исключение не распространяется);

- товары, не подлежащие обложению налогами на российской территории, а также комплектующие для их производства (например, изделия для реабилитации инвалидов, протезно-ортопедические товары и т.д.). Полный список содержится в подп. 1 п.2 ст. 149 НК РФ, а более детальные перечни определяются правовыми актами Правительства РФ;

- сырье для получения иммунных препаратов, перечень которых устанавливается Правительством РФ;

- приобретенные (полученные в дар) государственными учреждениями экспонаты, представляющие особую культурную ценность;

- произведения кинематографии и печатная продукция, если они ввозятся в рамках безвозмездного международного обмена.

Согласно нормам ст. 151 НК РФ, НДС не взимается в следующих случаях:

- если продукция подлежит помещению под такие таможенные процедуры, как транзит или реэкспорт, размещение на таможенном или свободном складах, беспошлинная торговля, необходимость уничтожения или отказа в пользу государства, прохождение специальных таможенных процедур, а также в случае подачи декларации на припасы;

- при нахождении товаров на территории таможни или вне данной территории в целях переработки;

- если продукция находится под процедурой ограниченного по времени вывоза.

Для решения вопроса об освобождении от уплаты НДС в каждом конкретном случае необходимо сначала обратиться к положениям НК РФ, а затем изучить перечни товаров, конкретизирующие данные нормы.

Пожалуйста, помогите сделать эту статью лучше. Ответьте всего на 3 вопроса.

Товарная накладная

Накладная применяется, если ИП реализует товар другому предпринимателю или юридическому лицу. При продаже обычным физическим лицам (не ИП) этот документ не оформляется. Составляется товарная накладная в 2-х экземплярах:

- один для поставщика в качестве подтверждения факта отгрузки товара;

- другой для покупателя — по нему он будет получать этот товар.

Чаще всего товарная накладная составляется по форме ТОРГ-12.

Образец накладной ТОРГ-12

Документ подтверждающий уплату ндс

Для целей налогообложения импорт товаров на территорию РФ, приравнивается к операциям по ввозу товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, подлежащим налогообложению налогом на добавленную стоимость.

(Хотя по предположительно проблемным контрагентам я такой запрос все равно направляю, получаю ответ с посылом нах и заботливо подкадываю его в папочку контрагента в подтверждение своей добросовестности и подлости налорга).

Акт приемки

Акты приемки выполненных работ или оказанных услуг являются важными первичными документами. Они подтверждают факт исполнения услуги (выполнения работы), а также то, что заказчик их принял и не имеет претензий к исполнителю.

Составляется акт в двух экземплярах и подписывается обеими сторонами. Из названия понятно, что составляется этот документ по итогам работы исполнителя. Если сотрудничество продолжительное, а услуги оказываются часто, акт можно составлять периодически. Например, договор заключен на год, услуга оказывается 1 раз в неделю — в таком случае акт можно составлять 1 раз в месяц.

Составление декларации по НДС. Как составить и правильно заполнить декларацию

Форма декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/[email protected] Этот же приказ устанавливает и правила ее заполнения. Напоминаем: в большинстве случаев она сдается в электронном виде по ТКС. В первоначальный бланк уже не один раз вносились уточнения. С отчетности за 4 квартал 2021 года применяется обновленный бланк.

Посмотреть, что изменилось в отчете по НДС с 4 квартала 2020 года и как эти поправки отразятся на вашей декларации, вы можете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Основой для заполнения декларации по НДС служат:

- книга покупок и книга продаж;

- журнал учета счетов-фактур (для тех, кто ведет посредническую деятельность);

- счета-фактуры, выставленные неплательщиками НДС (п. 5 ст. 173 НК РФ);

- данные бухгалтерского и налогового учета.

Для проверки правильности заполнения используйте контрольные соотношения из письма ФНС РФ от 23.03.2015 № ГД-4-3/[email protected]

Подробнее о действующих контрольных соотношениях читайте в материале «Как проверить декларацию по НДС (контрольные соотношения).

Важно! Подсказка от КонсультантПлюс Вы вправе не подавать в налоговые органы декларацию по НДС, если: применяете спецрежим (УСН, ЕНВД или ПСН) при условии… Полный перечень лиц, которые не должны отчитываться по НДС, смотрите в К+. Это бесплатно.

Счет-фактура

Счет-фактура — важный документ для плательщиков НДС. Этот налог уплачивают ИП (и компании), которые применяют основной налоговый режим. При применении УСН, ЕНВД, ЕСХН (до 2019 года) и патентной системы НДС не уплачивается (хотя из этого правила есть исключения). Поэтому если ИП применяет один из специальных режимов, формировать счет-фактуру он не должен. Более того, если он по просьбе покупателя выставит счет-фактуру и выделит в нем сумму НДС, то обязан будет этот налог уплатить в бюджет и подать декларацию.

ИП — плательщики НДС выписывают счет-фактуру в обязательном порядке. Сделать это необходимо не позже, чем через 5 дней после отгрузки товара. Составляется документ в 2-х экземплярах — по одному для покупателя и продавца.

Если ИП является плательщиком НДС, ему также важно своевременно получать счета-фактуры от своих поставщиков, поскольку этот документ является основанием для применения им вычета НДС.

Книга покупок

Данный документ служит для регистрации счетов-фактур, дающих право на налоговый вычет по НДС. Правила ведения книги покупок представлены в разд. II приложения 4 к Постановлению N 1137. Наряду со счетами-фактурами в книге покупок фиксируются (п. 17, 18 Правил ведения книги покупок):

— таможенные декларации и платежные документы, подтверждающие уплату НДС на таможне (по товарам, ввезенным на территорию РФ);

— бланки строгой отчетности, дающие право на вычет НДС по расходам на проезд и проживание, включенные работником в отчет о служебной командировке.

В книге покупок указываются данные регистрируемых документов и сумма налога, который покупатель (заказчик) предъявляет к вычету. При этом есть нюанс при осуществлении налогоплательщиком облагаемых и необлагаемых операций. На данный счет существует правило, согласно которому счет-фактура отражается в книге покупок не на всю сумму, а лишь на часть (пропорционально выручке, полученной от облагаемых НДС операций, в общей сумме выручки за квартал) (п. 4 ст. 170 НК РФ, п. 13 Правил ведения книги покупок).

К сведению.

Вычеты производятся на основании счетов-фактур, а не на основании книги покупок, поэтому ошибки в оформлении данной книги не могут привести к отказу в осуществлении вычетов (постановления Десятого арбитражного апелляционного суда от 24.03.2014 N А41-7289/13, ФАС МО от 19.02.2013 N А40-40052/12-90-210).

Нельзя обойти вниманием заполнение дополнительных листов книги покупок. Зачем они нужны? Для того чтобы зарегистрировать исправления, относящиеся к прошлому налоговому периоду. Если данные меняются за текущий период, то дополнительный лист составлять не нужно. Принцип использования дополнительного листа напоминает метод «красного сторно» в бухгалтерском учете и заключается в следующем. Сначала отражается подлежащий аннулированию неверный (ошибочный) счет-фактура с отрицательными стоимостными показателями в том квартале, к которому он относится (когда он был зарегистрирован). После этого исправленный (верный) счет-фактура фиксируется в книге покупок (с положительными цифрами) в периоде его получения.

В результате перечисленных действий меняется налоговая база по прошлому и текущему периоду, что обязывает бухгалтера сдать уточненную декларацию в налоговый орган за закрытый период (п. 1 ст. 81 НК РФ, п. 6 Правил ведения дополнительного листа книги покупок, указанных в разд. IV приложения 4 к Постановлению N 1137).

Итоги

В числе ситуаций, допускающих использование ставки 0% по НДС, преобладают связанные с вывозом товаров из РФ и оказанием услуг по перевозке, сопровождающихся пересечением границы России. Право на такую ставку нужно подтверждать путем сбора свидетельствующих о возможности ее использования документов. Перечни документов содержатся в ст. 165 НК РФ применительно к ситуациям, приведенным в п. 1 ст. 164 НК РФ.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.