Расчет отпускных производится с учетом премиальных, начисленных в расчетном периоде. Ошибочно рассчитанные в сторону увеличения выплаты ведут к необоснованному увеличению затрат фирмы. Недоплата работнику положенных ему по закону сумм может привести к конфликту с ним, с привлечением контролирующих и судебных органов.

Бухгалтеру нужно обращать внимание не только на величину премиальных, но и на характер выплаты: за какой период начислена, выдается регулярно или разово, за что начислены премиальные, какова формулировка приказа руководителя.

Как учитывать премии при расчете среднего заработка?

Какие выплаты включаются в расчет отпускных в 2020-2021 годах?

Согласно действующему трудовому законодательству у каждого работника существует право на использование ежегодного отпуска (ст. 114 ТК РФ), возникающего не ранее чем через 6 месяцев после начала работы у конкретного работодателя, что не препятствует его досрочному предоставлению (ст. 122 ТК РФ). Время этого отпуска подлежит оплате работодателем.

Нормальная длительность отпуска — 28 календарных дней (ст. 115 ТК РФ), но может быть больше за счет:

- дополнительного отпуска, дающегося из-за особых условий труда (ст. 116–119, 348.10 ТК РФ);

- нерабочих праздничных дней, попадающих в период отпуска (ст. 120 ТК РФ).

Возможна разбивка отпуска на несколько частей (ст. 125 ТК РФ), при этом каждую из них оплачивают отдельно. Если работник увольняется, не воспользовавшись своим правом на ежегодный отпуск, ему положена за это компенсация (ст. 127 ТК РФ), расчет которой делают по тем же правилам, что и расчет обычных отпускных.

Оплату периода нахождения в отпуске определяют из расчета среднего заработка, единые общие правила исчисления которого содержит ст. 139 ТК РФ. Правила сводятся к следующему:

- В расчете этого заработка задействованы все выплаты, предусмотренные действующей у работодателя системой оплаты за труд, вне зависимости от того, за счет какого источника они сделаны.

- Для расчета берут фактически начисленный доход и фактическое время работы за 12 календарных месяцев, предваряющих месяц того события, ради которого считают средний заработок. Но работодатель может утвердить и иной период для расчета, если это не приведет к ухудшению положения работника.

- Среднедневной заработок определяют как общую сумму дохода за период расчета (расчетный период), деленную на 12 месяцев и на среднее количество календарных дней в месяце (29,3).

- Обязанность установления нюансов исчисления среднего заработка возложена на Правительство РФ.

Таким образом, премии, входящие в систему оплаты труда (ст. 129 ТК РФ), учитывают в доходе для исчисления среднего заработка при расчете отпускных. Перечень премий, учтенных в этой системе, должен быть зафиксирован хотя бы в одном из таких документов, как (ст. 135 ТК РФ):

- трудовое соглашение;

- положение об оплате труда;

- положение о стимулировании (премировании);

- коллективный договор.

Подробнее об оформлении документа, отражающего систему оплаты за труд, читайте в статье «Положение об оплате труда работников — образец 2020-2021».

Что регулирует процесс включения премий в расчет?

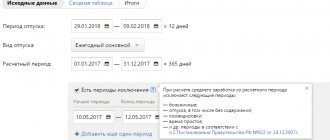

Нюансам, имеющим значение для расчета среднего заработка, посвящено положение об особенностях порядка исчисления средней заработной платы, утвержденное постановлением Правительства РФ от 24.12.2007 № 922 (далее — положение № 922), и именно в нем говорится предметно о премиях.

Премии упоминаются в подп. «н» п. 2 положения № 922, где отмечается, что эти выплаты обязательно должны быть предусмотрены действующей системой оплаты за труд. Но основные моменты, касающиеся премий, изложены в п. 15 положения № 922. Они предписывают премиальные выплаты, начисляемые:

- Ежемесячно, учитывать в их фактическом размере, но не больше чем одну за каждый месяц периода расчета в отношении каждого из показателей премирования.

- За период работы больше месяца, включать в расчет в их фактическом размере в отношении каждого из показателей премирования, если период их начисления не больше продолжительности периода расчета, в противном случае — в размере, соответствующем месячной части премии за каждый из месяцев, составляющих период расчета.

- За год, предваряющий то событие, с которым связан расчет, учитывать в их фактическом размере независимо от того, когда в реальности начисляют эту выплату.

Об иных видах премии мы рассказываем в материале «Какие бывают виды премий и вознаграждений работникам?».

Общим для премий правилом, установленным п. 15 положения № 922, является необходимость учитывать сумму премии в пропорции к фактически отработанному в периоде расчета времени, если этот период отработан не полностью или в нем есть периоды, не подлежащие учету в расчете (п. 5 положения № 922). Это правило действует при условии, что в момент начисления премии фактически отработанное время не было учтено. К премиям, при начислении которых учитывают долю отработанного времени, обычно (но не всегда) относятся начисляемые за определенный период, например ежемесячные, ежеквартальные, ежегодные.

Не подлежат учету при определении среднедневного заработка (п. 5 положения № 922) периоды:

- сохранения среднего заработка;

- нахождения на больничном;

- неисполнения работы по вине работодателя или по причинам, не зависящим ни от одной из сторон;

- использования дополнительных выходных, предназначенных для ухода за детьми-инвалидами;

- иные оплачиваемые или неоплачиваемые периоды освобождения от работы.

Пропорцию, учитывающую долю отработанного времени для распределения каждой из премий, рассчитывают как отношение фактически отработанных в периоде расчета рабочих дней к общему количеству рабочих дней, входящих в этот период (письмо Минздравсоцразвития РФ от 26.06.2008 № 2337-17).

Пример расчета

Пусть по итогам года сотрудник получил премию. Ее необходимо включить в подсчет среднего заработка, когда этому сотруднику потребуется рассчитать отпускные.

Формула: Пр.отп. = (Пр.н. / Рдн) * (Рдн — РднИ), где:

- Пр.отп. — премия, включаемая в расчет по отпускным;

- Пр.н. – начисленная премия по итогам года;

- Рдн – количество р. дней в году, за которые начислена премия;

- РднИ – количество р. дней, не включаемых в расчет.

Рабочих дней в 2021 году 247. Работник фактически трудился не весь рабочий период, согласно табелю учета рабочего времени необходимо исключить 41 день. Премия за год начислена в сумме 60 тыс. рублей.

Считаем. Пр.отп. = (60000 / 247) * (247 — 41) = 50039,46 руб. Такую сумму премиальных нужно учесть, рассчитывая отпускные работнику.

Главное

- В расчет выплат к отпуску работника включаются премиальные суммы по правилам, прописанным в Положении №922 от 24/12/07 г.

- Все премии, включаемые работодателем в расчет, обязательно фиксируются ЛНА фирмы.

- Включать в состав затрат по отпускным премиальные за выслугу лет к профессиональным праздничным датам, с точки зрения законодательства, рискованно. Прописывая подобную возможность в ЛНА, фирма должна быть готова доказать правомерность включения в затраты этих сумм перед фискальными органами.

Какие правила в части премий важны для расчета отпускных?

Итак, согласно изложенным выше правилам премию при расчете отпускных нужно учесть, если она:

- учтена в системе оплаты труда;

- поименована во внутреннем нормативном акте работодателя, отражающем процедуру премирования;

- начислена в периоде расчета или должна быть учтена (годовая премия) в этом периоде;

- не может расцениваться как дублирующая выплату той же периодичности за аналогичный показатель премирования в одном и том же периоде;

- пересчитана пропорционально доле фактически отработанного времени за период расчета, если в отношении нее необходим такой пересчет.

Из дублирующих выплат действующие правила не препятствуют выбору наибольшей по размеру. Правила такого выбора следует отразить во внутреннем нормативном акте о премировании.

Возможность принятия премий в расчет среднего заработка в полном или неполном размере зависит от трех обстоятельств:

- полностью ли отработан период расчета;

- входит ли период начисления премии целиком в период расчета;

- пропорционально доле отработанного времени или без учета этого соотношения происходило начисление премии.

Какие нюансы премирования сотрудников важны при расчете компенсации за отпуск?

В соответствии с действующими правилами премия в обязательном порядке должна быть включена в общую базу расчета отпускных, если она отвечает следующим требованиям:

- Ее наличие предусматривается системой оплаты труда, которая была установлена внутри конкретного предприятия.

- Информация о наличии данной премии закреплена в официальном порядке в отдельном положении, которое действует внутри организации. В данном документе должна содержаться вся важная информация относительно основных правил и особенностей премирования сотрудников.

- Начисление премии сотруднику происходило в пределах расчетного периода, который используется во время определения точной суммы отпускной компенсации.

Если все вышеуказанные условия действительно выполнены, значит, премиальную выплату в обязательном порядке необходимо учесть во время расчета отпускных. Что же касается иных аспектов этой процедуры – вся она проводится в стандартном порядке с обязательным соблюдением всех основных правил. В частности, положенные денежные средства должны быть выданы на руки служащему в последний день его нахождения в организации, перед непосредственным началом отпускного периода. Метод выдачи должен совпадать с методом начисления заработной платы. Денежные средства могут быть выданы на руки сотруднику либо, например, переведены на его банковскую карту.

Следует помнить, что задержки в начислении отпускной выплаты являются недопустимыми со стороны работодателя. В противном случае сотрудник сможет предъявить официальные претензии в адрес начальства. Это может грозить директору последующим применением различных санкций, включая и назначение денежного взыскания.

Учет ежемесячной премии и премии за квартал

В зависимости от сочетания трех вышеуказанных обстоятельств варианты учета и ежемесячной, и квартальной премии возможны такие:

- в полном размере примется в расчет премия, если:

- период расчета отработан весь, при этом не будут иметь значения ни период, за который начислена премия, ни факт учета (неучета) отработанного времени при ее начислении;

- период расчета отработан не весь, однако период начисления премии целиком попадает в него и при начислении премии учтено фактически отработанное время;

- целиком попадает в расчетный, но при начислении премии не учтено фактически отработанное время;

- не попадает в расчетный или входит в него частично, при этом факт учета (неучета) отработанного времени при начислении премии роли не играет.

Подробнее о расчете квартальной премии читайте в статье «Расчет квартальной премии за фактически отработанное время».

Общее число премий, начисленных в отношении одного и того же показателя премирования, за весь период расчета не сможет превысить:

- для ежемесячных — 12 единиц;

- квартальных — 4 единиц;

- полугодовых — 2 единицы (абз. 3 п. 15 положения № 922).

Примеры учета ежеквартальной, ежемесячной премии при расчете отпускных есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к расчетам.

Примеры расчёта

Принципы расчёта ежемесячных и ежеквартальных премий схожи. Поэтому нет необходимости рассматривать каждый из этих видов выплат отдельно. Информация, представленная ниже, носит справочный характер.

Ежемесячная премия

Сотрудник К. получает премию ежемесячно. В августе 2021 г. он уходит в отпуск на 28 дней. Расчётный период совпадает с премиальным — с 1 августа 2015 по 31 июля 2021 гг. Пропусков нет, больничных К. не брал. При условии, что ежемесячная премия К. — 10 000 рублей, а заработная плата — 30 000 рублей, за 12 месяцев он заработал 480 000 рублей.

Сумма отпускных будет приблизительно равна: (480 000 ÷ 12 ÷ 29,4) × 28 = 38 095 рублей.

Разовая квартальная премия

Сотруднику Т. начислили премию за четвёртый квартал 2015 года. Выплата премии закреплена в нормативных документах компании. Расчётный период — с 1 августа 2015 по 31 июля 2021 гг., отпуск — 14 дней. В январе Т. взял больничный.

Так как премиальный период входит в расчётный, при определении величины отпускных бухгалтер полностью учтёт стимулирующие выплаты. И при заработной плате в 30 000 рублей и 4 премиях по 15 000 рублей он получит на руки: (420 000 ÷ 12 ÷ 29,4) × 14 = 16 666 рублей.

Как в расчет входит годовая премия?

Годовую премию также включают в расчет, но среди условий ее учета есть особые:

- она должна относиться к году, предваряющему год того события, с которым связан расчет среднего заработка, т. е. если расчет отпускных делают в 2021 году, то учитывают годовую премию за 2019 год;

- принятие ее в расчет не увязывается с реальным временем начисления этой премии, т. е. если на момент расчета отпускных годовая премия еще не начислена и поэтому ее невозможно учесть в доходе, то после начисления этой премии средний заработок придется пересчитать и доплатить работнику отпускные (письмо Роструда от 03.05.2007 № 1253-6-1).

Варианты принятия годовой премии в расчет существуют следующие:

- в полной сумме ее принимают, если:

- период расчета отработан весь (письмо Роструда от 13.02.2007 № 317-6-1), при этом факт учета (неучета) отработанного времени при начислении премии роли не играет;

- период расчета отработан не весь, но период начисления премии абсолютно соответствует расчетному и премия была начислена с учетом фактически отработанного времени;

- абсолютно соответствует расчетному, но премия была начислена без учета фактически отработанного времени;

- не соответствует расчетному (письмо Минздравсоцразвития РФ от 05.03.2008 № 535-17), при этом факт учета (неучета) отработанного времени при начислении премии роли не играет.

Эксперты К+ подготовили пример учета годовой премии при расчете отпускных. Получите пробный бесплатный доступ к системе и переходите к рекомендациям.

О расчете годовой премии мы более подробно рассказываем в статье «Как рассчитать и провести учет годовой премии?».

Разовые премиальные выплаты

Ранее отмечалось, что разовые выплаты поощрительного характера в общем случае не включают в расчет выплат к отпуску. Однако существуют документы (например, письмо Минфина №03-03-06/1/150 от 22-03-12 г., аналогичное, более раннего периода — Минздравсоцразвития), согласно которым учет премий к юбилею, профессиональному празднику при расчете среднего заработка может иметь место, если эти выплаты прописаны в ЛНА, начислены в периоде расчета и, самое важное, являются частью системы оплаты труда.

Фактически включать или не включать премии за нетрудовые заслуги в отпускные при их расчете, решает руководство фирмы с полной ответственностью за это решение.

Разовые, единовременные премиальные выплаты обычно не связаны с определенным интервалом времени. Он может совпадать с расчетным периодом, а может не совпадать. Указанные премиальные, начисленные в расчетный период, берутся в расчет отпускных полностью.

Однако если в документах на начисление (приказ) указано, что премия выплачена за труд с указанием периода, учитывать в отпускных ее нужно как премию именно за период, указанный в приказе. Период может быть нестандартным: полгода, 2,3 или более лет.

Если премия начислена за период больше года (он превышает расчетный период – 12 мес.), то ее распределяют помесячно. Далее премия учитывается полной суммой, если полностью отработан период. Расчетный период частично отработан — премиальная выплата включается пропорционально фактическому рабочему времени на протяжении расчетного периода.

Важно! «Обычную» премию по полугодию учитывают в отпускных по тем же правилам, что и месячную, квартальную.

Премии за периоды в течение года и годовые

Годовые премиальные выплаты включаются в расчет отпускных выплат, если начисление было за год, предваряющий отпуск (в 2018 году – за 2021 год).

Если она предусмотрена ЛНА, но по каким-то причинам начисление еще не прошло, то отпускные придется пересчитывать заново, когда произойдет начисление (Роструд, письмо №1253-6-1 от 03/05/07 г.).

Необходимо учитывать такой нюанс: если расчетный период в полной мере отработан, премию полностью включают в расчетную формулу отпускных. Не играет роли в этом случае, учитывалось ли отработанное время при начислении. Расчетный период может быть отработан не в полной мере, но период начисления премиальных соответствует ему абсолютно, а премия начислялась, учитывая фактически отработанное время. И в этом случае сумму нужно включить полностью.

Бывают ситуации, при которых расчетный период отработан частично и премию включают в расчет пропорционально времени, которое отработано в расчетном периоде:

- Период начисления премиальных полностью соответствует расчетному, но премия начислялась без привязки к фактически отработанному времени.

- Период начисления не относится к расчетному. В данном случае не важно, учитывалось ли рабочее время или нет.

По указанному выше принимаются в расчет и годовые, квартальные премии. Так, если расчетный период частично отработан, при этом:

- отработанное время не учитывались; несмотря на то что премия полностью входит в расчетный период, ее пересчитывают пропорционально фактически отработанному фонду рабочего времени в расчетном периоде;

- отработанное время учитывались; премия не входит в расчетный период (частично не входит), ее пересчитывают аналогично, т.е. пропорционально отработанному в расчетном периоде ФРВ.

Единовременные и разовые премии: особенности учета

Единовременные и разовые премии, отвечающие общим необходимым требованиям к такого рода выплатам (включены в систему оплаты труда, зафиксированы во внутреннем нормативном акте, начислены в периоде расчета), учитывают в объеме дохода при расчете среднего заработка для отпускных. В т. ч. возможен учет в расчете и премий, начисляемых за нетрудовые достижения (к юбилею или к праздничной дате), если они соответствуют этим общим требованиям (письма Минфина РФ от 22.03.2012 № 03-03-06/1/150, Минздравсоцразвития РФ от 13.10.2011 № 22-2/377012-772).

Единовременные и разовые премии обычно не охватывают какого-либо периода и поэтому не зависят от факта совпадения или несовпадения с периодом расчета. В этом случае они приурочены только к периоду расчета и в связи с этим берутся в этот расчет в полном размере.

Но если разовую премию выплачивают за результат работы, проведенной в течение какого-либо периода, то при ее учете надо следовать правилам, действующим для премий, начисляемых за соответствующий период. Однако для премий такого рода периоды начисления могут отличаться от обычных и составят, например, полгода или несколько лет.

Для полугодовых премий правила принятия в расчет будут аналогичны правилам, применяемым для ежемесячных и квартальных премий. Отличие будет заключаться в том, что в период расчета по одному и тому же показателю премирования сможет войти не больше двух полугодовых премий.

Если премию начислили за период, превышающий величину периода расчета (1 год), то в силу вступит правило о том, что в каждом месяце периода расчета нужно учесть сумму такой премии в размере, приходящемся на ее месячную часть. Причем определенная таким способом сумма премии будет учтена:

- в полной величине, если период расчета отработан весь;

- объеме, пропорциональном доле фактически отработанного в периоде расчета времени, если этот период отработан не весь.

Как учитываются единовременные выплаты к празднику?

Единовременные денежные поощрения, которые выплачиваются к различным праздничным датам, юбилеям учитываются при вычислении отпускных, если одновременно соблюдаются следующие требования:

- Такое премирование регламентировано системой денежного вознаграждения персонала у данного работодателя.

- Поощрительная выплата начислена наемному работнику в течение расчетного временного интервала.

Если сумма, выплаченная сотруднику работодателем к конкретной праздничной дате, не относится к его трудовой (профессиональной) деятельности на данном предприятии, её не нужно учитывать для вычисления среднего заработка.

Последствия ошибок в принятии в расчет премий

Ошибки в учете премий при расчете среднего заработка делятся на 2 вида по влиянию на размер дохода, определяемого за расчетный период:

- завышающие этот доход и, соответственно, сумму отпускных;

- занижающие этот доход и, соответственно, приводящие к начислению отпускных в меньшей сумме.

Завышение возникает при включении в расчет премий:

- не учтенных в системе оплаты труда;

- не отраженных во внутренних нормативных актах;

- начисленных не в периоде расчета или не относящихся (если премия годовая) к этому периоду;

- дублирующих друг друга по показателям премирования при одной и той же периодичности;

- не пересчитанных в пропорции к доле фактически отработанного в периоде расчета времени, если это надо было сделать.

Занижение образуется, если в доход не включены какие-то из начисленных в периоде расчета премий. Кроме того, и завышение, и занижение могут быть связаны с неверным расчетом суммы премии или ее неправильным пересчетом в пропорции к фактически отработанному в периоде расчета времени.

Выявленные ошибки в любом случае требуют исправлений, так как:

- завышение неправомерно увеличивает расходы на оплату труда, учтенные в затратах, уменьшающих базу по прибыли;

- занижение ущемляет права работника.

Занижение суммы исправить достаточно легко: нужно сделать перерасчет и доплатить работнику недостающую сумму. Суммы завышения, объясняющиеся счетной ошибкой, можно удержать из зарплаты работника (ст. 137 ТК РФ). А вот суммы завышения, не связанные с подобной ошибкой и объясняющиеся, по существу, нарушением работодателем норм законодательства при расчете среднего заработка, получить от работника обратно достаточно сложно: он может не согласиться на добровольное удержание и судебные органы вряд ли признают за ним обязанность это сделать, поскольку его вина в создавшейся ситуации отсутствует.

О том, какие еще удержания возможны из зарплаты работника, читайте в материале «Ст. 137 ТК РФ: вопросы и ответы».

Итоги

Премии, начисленные в 12-месячном периоде, предваряющем месяц расчета отпускных, необходимо учитывать при определении дохода, задействованного в исчислении среднего заработка, если эти премии предусмотрены действующей системой оплаты труда. Однако процесс включения всей суммы премии или определенной ее части в расчет требует соблюдения ряда правил, зависящих от полной (неполной) отработки периода расчета, совпадения (несовпадения) периода начисления премии с расчетным и учета (неучета) отработанного времени при начислении премии.

Последние новости об НДФЛ с премий читайте в статьях:

- «Минфин вернулся к вопросу об НДФЛ с премий»;

- «Как правильно отразить разовую премию в 6-НДФЛ (нюансы)».

Источники:

- Трудовой кодекс РФ

- Постановление Правительства РФ от 24.12.2007 N 922

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.