Хотим мы того или нет, но государство обязует каждого, кто работает, официально регистрироваться в соответствующих госинстанциях, тем самым соглашаясь с удержанием ежемесячных отчислений из заработка.

Работник может быть наемным, тогда его права и обязанности прописываются в трудовом соглашении, составленном между сотрудником и нанимателем. Трудовое соглашение является гарантией того, что трудящийся не только уплачивает взносы в социальные фонды, но и может сам надеяться на возврат денег при условии, если он заболел и оформил больничный лист по всем правилам, установленным российским законодательством.

Во время отпуска, который ежегодно предоставляется работнику, доход сохраняется в полном объеме, что тоже выгодно трудящемуся. Более того, достаточный стаж работы станет залогом того, что в будущем по достижении пенсионного возраста вам начислят большую пенсию, по сравнению с пенсией граждан, которые не работали или сознательно не регистрировались в государственных фондах, тем самым укрывались от уплаты налогов.

В основном незарегистрированные сотрудники остаются не выявленными, слишком трудно поймать гражданина за руку и привлечь к ответственности. Однако если вы до сих пор работаете неофициально, задумайтесь не только о сегодняшнем, но и завтрашнем дне, ведь когда-то вы тоже станете пенсионером.

По статистике в 2021 году среди активного трудоспособного населения России 6% приходится на безработных, но в реальности эта цифра, скорее всего, выше. Из этого количества российских граждан практически половина все же работает, но отчисления на социальные нужды не уплачивает, а значит, сознательно лишает старшее поколение повышения пенсий. Государство постоянно пытается залатать дыру в государственном бюджете с помощью увеличения ставок налогов, которые по-прежнему взимаются с одних и тех же работников, остальные по привычке прохлаждаются и считают себя свободными от обязательств.

Что такое социальные нужды?

Помимо заработной платы, компенсаций, стимулирующих премий и прочих гарантированных сотрудникам выплат, работодатель несет затраты, делая отчисления на социальные нужды. Это дает возможность при необходимости в предусмотренных законом ситуациях получать денежные пособия, пенсии.

Значение самого понятия «нужда» включает недостаток чего-то, порой жизненно важную потребность.

Следовательно, затраты работодателя на социальные нужды– это расходы, связанные с уплатой страховых взносов в фонды, которые смогут при необходимости выплатить человеку денежное пособие, оказать помощь.

Кроме того, материальная поддержка работников может быть предусмотрена локальными правовыми актами внутреннего пользования, например:

- дополнительные выплаты для оздоровления сотрудников;

- денежная помощь для организации похорон близких родственников;

- пособий при выходе на пенсию;

- другие.

Отчисления на социальные нужды включают в себя:

Медицинское страхование

Трудовое законодательство гарантирует работающим гражданам сохранение рабочего места на время отсутствия:

- если есть подтверждение нахождения на лечении;

- когда человек проходит реабилитацию после полученных травм.

Дни нетрудоспособности оплачиваются по предоставленному должным образом оформленному больничному листу.

Помимо этого, застрахованные лица при ухудшении состояние здоровья, для профилактических мероприятий получают гарантированную базовой программой бесплатную медицинскую помощь.

Зачем нужно социальное страхование работников

Обязательное страхование работодателем вновь принятых сотрудников при трудоустройстве предусматривает защиту от ухудшения социального, или материального положения, при обстоятельствах, независящих от работающих лиц.

Застрахованные граждане имеют право получить социальную помощь при утрате возможности заработать средства для жизни по причине:

- наступления старости;

- нетрудоспособности в случае болезни;

- признания инвалидности в результате профессионального заболевания или после полученных травм;

- материнства;

- и так далее.

Пенсионное страхование

Позволяет человеку, достигнув пенсионного возраста или, утратив трудоспособность (частично, полностью) в связи с установленной инвалидностью, получать ежемесячно пенсионные выплаты.

Помимо того, такое право есть у лиц, находившихся на иждивении умершего кормильца.

Какие расходы нужно учитывать в качестве отчислений на соцнужды

По российским законам, к расходам на социальные обязательства относят взносы на социальное, пенсионное и медицинское страхование. До 2001 года к таким тратам относились еще взносы в четвертый внебюджетный фонд — Фонд занятости населения. Но после перехода на единый соцналог обязательства работодателей сократили до перечисления платежей только в три внебюджетных фонда.

Несмотря на то, что фонда занятости уже давно нет, в некоторых ведомственных методических указаниях для бухгалтеров до сих пор сохраняется формулировка, гласящая, что определенный процент от затрат на оплату труда нужно перечислять в эту организацию. Но этой рекомендации следовать уже не надо.

Кто платит страховые взносы?

Страхователями, делающими отчисления на соц. нужды для работающих граждан, выступают:

- организации, предприятия в лице собственника или руководителя, представляющего интересы юридического лица;

- индивидуальные предприниматели, использующие труд наемных рабочих.

Формирование фондов социального страхования происходит за счет взносов, которые делаются предприятиями, организациями, предпринимателями.

Недостающие средства для покрытия расходов перечисляются из федерального бюджета страны.

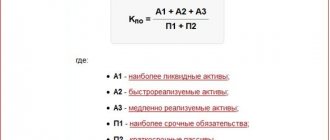

Формула отчислений

Для расчета отчислений в пенсионный фонд применяется формула, в которой учитываются издержки, понесенные предприятием на производство и реализацию товара, она имеет следующий вид:

Отчисления в ПФР=З/П работника*процент отчислений/ 100;

Для расчета размера отчислений в ФСС РФ применяется формула:

Отчисления в ФСС=З/П работника*процент отчислений/100;

Расчет взноса на медицинское страхование производится по формуле:

Отчисления в ОМС= З/П работника*процент отчислений/100.

Исчисляются полученные значения в рублях, поэтому для нахождения полной суммы отчисления следует сложить полученные результаты.

Подводя итог, следует сделать вывод, что социальные отчисления в фонды являются отложенной частью заработной платы каждого работника, возвращение которой происходит в момент наступления чрезвычайной ситуации или обеспечивает старость гражданина.

В идеализированном представлении социальное отчисление является договоренностью между трудовым коллективом и предприятием. Как показывает практика западных стран, путь снижения государственного посредничества в данной системе является наиболее эффективным.

Что такое добровольное социальное страхование, читайте в статье: добровольное социальное страхование. Что входит в понятие социального страхования, вы можете прочитать в этой статье.

Про расчеты по социальному страхованию узнайте здесь.

С каких выплат необходимо делать отчисления?

Перед тем, как посчитать отчисления на социальные нужды, нужно определиться какие выплаты облагаются обязательными взносами.

Взносы должны быть удержаны из расчета выплаченных сумм:

- заработной платы официально трудоустроенным штатным сотрудникам;

- денежной компенсации за неиспользованный ежегодный отпуск при увольнении;

- за оказанные услуги по договорам гражданско-правового характера;

- авторских гонораров;

- пособий, если их размеры по усмотрению руководителя превышают установленные пределы.

Страховые взносы не начисляют на:

- суммы по оплате больничных листов, детских пособий;

- компенсационные выплаты по возмещению причинения вреда здоровью работников по вине работодателя;

- предоставление сотрудникам жилья, оплаты коммунальных услуг,

- оплату стоимости спецпитания;

- сумму гарантированного пособия при увольнении (по сокращению штата или численности сотрудников, по состоянию здоровья, других случаях);

- расходы работодателя, связанные с обучением (по данному направлению) специалистов и прохождением работниками курсов повышения квалификации;

- компенсацию работодателем затрат сотрудникам, связанных с переездом при переводе в структурное подразделение, находящееся на удаленном расстоянии;

- суммы оказываемой единовременной материальной помощи для возмещения материального ущерба или вреда их здоровью в результате стихийных бедствий, аварий, других чрезвычайных ситуаций;

- денежные выплаты разового характера при рождении (усыновлении) детей, если их размер не превышает 50 тыс. рублей;

- командировочные затраты (оплату проезда и суточных расходов), работникам, направленным по распоряжению руководителя в другие населенные пункты с целью выполнения поставленных производственных заданий;

- оказываемую по решению собственника материальную помощь подчиненным в пределах до 4 000 рублей;

- и другие выплаты и компенсации (ст.422 НК РФ).

Отчисления на социальные нужды – обязанность работодателя

Отчисления работодателей на социальное страхование

На основании действующих законов, регулирующих деятельность социальных фондов, все предприятия должны производить выплаты.

Размеры отчислений определяются ФЗ, а также региональными постановлениями. На действующие ставки имеет влияние отрасль, в которой организация ведет свою деятельность.

Следует отметить, что случаи неуплаты работодателем социальных взносов не являются поводом для лишения гражданина социальных выплат по старости, временной нетрудоспособности или инвалидности.

Нарушения сроков выплат предполагает ответственность работодателя перед контролирующими органами и выплаты штрафов. Для выявления подобного рода нарушений налоговые органы совершают выездные проверки, с 2015 года их длительность будет составлять до полугода.

С наступившего года вводится отсрочка платежей в страховые социальные фонды. Данное изменение внесено в законодательство РФ. Ранее оплатить социальные обязательства организации должны были в срок до 31 декабря. Теперь у них есть возможность воспользоваться рассрочкой, превышающий период одного года.

Для этого компания должна вести свою деятельность с сезонным характером работ или быть признанной, пострадавшей от стихийных бедствий. За некоторым исключением получить отсрочку могут бюджетные организации.

Как рассчитывают сумму отчислений

Страхователь уплачивает взносы согласно действующим тарифам.

Отчисления на социальные нужды от фонда оплаты труда (фот) составляют процентное соотношение:

- 22% – для пенсионного обеспечения застрахованных работников;

- 2,9% – для выплат, связанных с временной нетрудоспособностью штатных сотрудников, включая гарантированные выплаты беременным женщинам при оформлении декретного отпуска, пособия при рождении (усыновлении) детей;

- 5,1% – на оказание медицинской помощи, профилактических мер охраны здоровья.

Расчет соц. отчислений можно провести двумя способами.

Вариант 1

Общая сумма всех обязательных взносов составляет

22% + 2,9% + 5, 1% = 30 %.

Умножив заложенную в смету сумму для расходов по заработной плате на 30%, получают размер положенных отчислений.

Вариант 2

Считают расходы, необходимые для ежемесячных выплат в расчетном периоде для каждого сотрудника.

Складывают результаты по всем работникам.

От полученной суммы высчитывают процентную часть обязательных страховых взносов.

Меняются ли ставки по взносам

Страховщики держат на пульсе руку каждый год и фиксируют проценты в начале каждого года. Льготные тарифы тоже корректируются с учетом индексации валюты и изменений ее курса. В 2021 году, по сравнению с предыдущим 2021 годом, проценты не изменились, а деньги налогоплательщиков по-прежнему направляются по таким важным позициям:

- обеспечение пенсионных выплат;

- бесплатное получение квалифицированной медицинской помощи;

- оплата пособий в качестве больничных и декретных.

К данной статье предлагается к просмотру данное видео:

Законодательное регулирование

Нормативное подкрепление ЕСН оформлено на нескольких уровнях, вот они:

- Обязательное наличие налогов в социальных сферах прописано в Конституции Российской Федерации. Данный акт является ключевым, ведь на первой ступени в иерархии правовых актов.

Еще на первом уровне находятся все виды кодексов.- Законы, принятые на федеральном уровне, также можно отнести к нормативам первого уровня. ЕСН был введен 01.01.2011 согласно Федеральному законодательству № 118 от 5.05.2000 года. В данном виде налоговые отчисления социального типа существовали девять лет. А начиная с 01.01.2010 года, налог принял привычную форму.

Категории ИП, для которых отменены льготы

На 2021 год всего несколько групп ИП не теряют льготы:

ИП на «упрощенке», практикующий льготируемую деятельность, доходность которого составляет меньше 70%. Но с одним ограничением, что годовой ИП не более 78 миллионов рублей.- Аптечные компании и ИП, имеющие соответствующую лицензию на открытие и ведение фармацевтического бизнеса, на ЕНВД.

- ИП, применяющие патентную систему налогообложения по отношению к выплатам ЗП и других вознаграждений для своих сотрудников.

Отчисления за счет сотрудников

За счет сотрудников, а именно с их заработной платы, работодатель в пользу государства платит один налог — НДФЛ. Налог уплачивается со всех видов вознаграждения за труд: заработной платы, по договорам подряда, гражданско-правовым договорам и пр. Налоговая инспекция внимательно следит за этими отчислениями, и за неуплату, а также за ошибки в расчетах накладывается штраф в размере 20% от суммы, которая должна была быть уплачена (статья №123 НК РФ).

Процесс расчета НДФЛ в 2021 году остался неизменным. Для того чтобы рассчитать сумму налога, бухгалтер или иной ответственный сотрудник должен определить сумму дохода за отчетный период и вычесть из нее сумму налогового вычета, если он имеется. Налоговые вычеты могут быть:

- стандартные — это вычеты, которые предоставляются родителям несовершеннолетних детей, инвалидам детства, чернобыльцам, вдовам военнослужащих и т. д. (статья №218 НК РФ);

- социальные — вычеты на расходы на лечение, добровольное медицинское страхование, обучение, благотворительность и пр. (статья №219 НК РФ);

- инвестиционные — вычеты за операции с ценными бумагами и инвестиционными счетами (статья №219.1 НК РФ);

- имущественные — это вычеты за продажу, покупку, строительство недвижимости;

- профессиональные — вычеты с доходов, которые получены за работу ИП, нотариусами, деятелями науки и культуры (статья №221 НК РФ);

- вычеты, которые осуществляются при переносе на будущие сроки убытков от операций с ценными бумагами и с финансовыми инструментами при срочных сделках (статья №220.1 НК РФ).

После этого полученная сумма умножается на ставку НДФЛ. Ставка налога зависит от того, является ли сотрудник резидентом РФ (имеет российское гражданство или вид на жительство), так для резидента НДФЛ составляет 13%, а для нерезидента уже 30% (исключением являются высококлассные специалисты, работающие в РФ по патенту, и резиденты Евразийского экономического союза).

Например, заработная плата сотрудника составляет 63000 рублей в месяц, он имеет право на вычет на троих детей, который составляет 3000 рублей: (63000 — 3000) * 13% = 7800 рублей, соответственно, сотрудник получит на руки 55200 рублей (63000 — 7800).

Способы и методы расчета

Теперь вы знаете, как посчитать страховые взносы на заработную плату. По сути, все способы и методы сводятся к тому, чтобы правильно определить налогооблагаемую базу, а также применить актуальную ставку, которая, как вам стало известно, может снижаться при превышении установленного лимита.

Есть несколько важных особенностей, которые позволяют правильно осуществить расчеты:

- Страховые взносы исчисляются ежемесячно. Причем их уплата должна производиться во время начисления заработной платы сотруднику, а не в день ее фактической выплаты.

- Денежные средства перечисляются несколькими платежами в зависимости от вида страховых взносов.

- Сначала специалист должен вычислить размер страховых отчислений для каждого отдельно взятого сотрудника. Затем все данные нужно сложить, чтобы узнать сумму общих выплат для организации.

- Еще одна особенность состоит в том, что для каждого сотрудника требуется заносить информацию о страховых взносах в отдельную карточку, форма которой установлена законодательством. Однако в нее могут вносить изменения. Вот почему специалист должен отслеживать актуальную информацию.

В некоторых случаях расчет страховых взносов осуществляется по пониженным ставкам. Это касается компаний, которые создают инновации, осуществляют деятельность в сфере малого предпринимательства или занимаются благотворительностью. При этом требуется предоставить налоговой соответствующие документы, которые подтверждают право применять пониженные тарифы.

Особенности

В Российской Федерации действует регрессивная система налогообложения, что, в свою очередь, накладывает некоторый отпечаток на особенности уплаты страховых взносов. При их расчете нужно принимать во внимание установленные лимиты, применяемые к налогооблагаемой базе. Если пренебрегать этой информацией, то вам не удастся узнать, как рассчитать сумму страховых взносов безошибочно. В противном случае придется столкнуться с административными мерами воздействия со стороны налоговой инспекции.

Проводки по фиксированным платежам ИП

Индивидуальные предприниматели вправе не вести бухучет. Соответственно, такая операция, как начисление фиксированных платежей, ИП проводки составлять не обязывает. Если же предприниматель все же составляет проводки для собственного учета доходов и расходов, проще всего воспользоваться общими правилами. То есть, при начислении фиксированных платежей, ИП проводки формирует следующие:

- Дт 20, 26, 44 ― Кт 69.02.7 ― фиксированные взносы в ПФ;

- Дт 20, 26, 44 ― Кт 69.03.1 ― фиксированные взносы в ФФОМС.

В прочие внебюджетные фонды предприниматели перечислять платежи не обязаны.

Изменения в 2021 году

Нынешняя модель экономики не может подстроиться под текущее состояние рынка и ситуацию в общем, поэтому требуются некоторые изменения, способствующие факторам роста. Как раз для достижения этого роста система взимания единого социального налога будет пересмотрена и частично изменена с текущего года.

Данное нововведение в группе с другими мерами поможет предотвратить такое явление, как застой в экономике. Представители Минэкономразвития утверждают, что если сейчас не принять меры и не пересмотреть систему взимания ЕСН, то нового кризиса не избежать.

Само собой, налоговые ставки в текущем 2021 году будут изменены и ЕСН не исключение. Нельзя сказать однозначно, к каким последствиям приведет такое решение, остается только ждать, чтобы увидеть, в какую сторону изменится функционирование экономической системы через год. Обновленные ставки уже представлены на сайте ФНС и находятся в свободном доступе.

Российские власти напоминают, что изменения налоговой ставки вступят в силу только по окончании выборов, так что нет смысла преждевременно надеяться на значительное уменьшение текущих размеров страховых выплат.

Стоит отметить, что компенсировать такие утраты будут за счет увеличения НДС, а это в свою очередь влияет на цены товаров и услуг.

Объект налогообложения

В Налоговом Кодексе РФ прописаны несколько объектов налогообложения по ЕСН, которые необходимо знать каждому налогоплательщику, чтобы их выплачивать. А точнее эти выплаты предусмотрены в заключаемом между соискателем и работодателем в юридически заверенном трудовом соглашении и договоре про дополнительные вознаграждения, которые приписаны физ. лицам.

В пункте под номером 3 статье 236 НК РФ, четко прописано, что объектами платежа не будут признаваться и иметь отношение действительные выплаты, которые никоим образом не уменьшают размер налоговой базы. Именно, в связи с этим возврат по ним не происходит, и выплачивать их нет необходимости.

ФСС

Давайте начнем обсуждения с этого фонда. Именно сюда поступают средства, предназначенные для оплаты больничных, декретных и прочих пособий. Юридическое лицо, сотрудник которого получает социальные выплаты, сможет получить возмещение затраченных средств, обратившись в ФСС. Однако для этого требуется правильно рассчитать сумму страховых взносов для ИП или юридических лиц. На текущий момент размер отчислений установлен на уровне 2,9 % от заработной платы сотрудника.

Помимо этого, каждая компания должна осуществлять страхование сотрудников от несчастных случаев, которые могут произойти на предприятии. Размер взносов не имеет фиксированной ставки и составляет от 0,2 до 8,5 %. Это зависит от класса риска производства. Лимит, свыше которого приостанавливается начисление взносов, не установлен.