Покупка товаров у физлиц – не такое уж и редкое явление. Зачастую фирмы покупают что-то нужное у своих учредителей, руководителей или иных сотрудников. Но порой машину, компьютер, необходимое оборудование, запчасти, стройматериалы и т. д. выгодно приобрести и у каких-то сторонних граждан. А некоторые организации сотрудничают с физлицами регулярно. Взять хотя бы покупателей сельхозпродукции – в большинстве своем это магазины, предприятия общепита и производители продуктов питания. Каковы особенности подобных сделок?

Главное

Некоторые думают, что покупка у физического лица юридическим лицом стоит под запретом, но это не так. Почему? Ведь не будет возможности оформить чек или накладную!

Можно сделать по-другому. Для такого рода сделки необязательно оформлять договор. Решают этот вопрос сами стороны, но мы рекомендуем все же зафиксировать операцию документально. В первую очередь такая мера позволит избежать многих проблем и обеспечит гарант того, что сделка совершится.

Что касается оплаты, то покупку у физического лица юридическим лицом можно оплатить как наличными, так и с помощью перечисления на лицевой счет в банковской организации. Важно понимать, что сумма расчета не ограничивается ничем, так как закон разрешает расплачиваться с физическими лицами в любом размере.

Возможные варианты оплаты и ограничения

У безналичной сделки нет лимита оплаты. Ограничения установлены только при оплате наличными в размере 100 тысяч рублей.

Безналичные расчёты проходят через банки, поэтому разрешено использовать платежные поручения, аккредитив, чеки, расчеты по инкассо.

При безналичной сделке в договоре нужно указать, когда будет считаться, что покупатель полностью выполнил своё обязательство по оплате:

- когда деньги зачислили на расчётный счёт или корреспондентский счет продавца;

- когда деньги списали с корреспондентского счета банка покупателя.

Если в договоре этого не указано, то будет считаться, что покупатель оплатил сделку, когда деньги поступили на корреспондентский счет банка продавца.

Что допускает закон

Ниже мы приведем документы по покупке у физического лица юридическим лицом, а пока поговорим о том, какие операции можно проводить с частными лицами, а какие нет.

Существует закон «О контрактной системе в сфере закупок», согласно которому участником торгов, кроме предприятий, ИП и организаций, может выступать и физическое лицо.

Закупка в такой ситуации может быть проведена по статье 93 ФЗ-44 или конкурентным способом, то есть с помощью аукциона или конкурсов. Ярким примером являются граждане, которых нанимают в качестве экскурсоводов или преподавателей на короткий срок.

Единственным ограничением является то, что физические лица не имеют права участвовать в торгах, ориентированных на СОНКО и СМП. Как узнать о таких участниках? Этот момент должен быть обязательно прописан заказчиком в закупочных документах.

Еще одним показателем является отличие заявок. Мы говорим:

- О фамилии, об отчестве и имени, а также месте жительства поставщика. Обычно на этом месте пишется название предприятия и его юридический адрес.

- О документах, которые удостоверяют личность. Как правило, здесь должна находиться выписка из ЕГРЮЛ.

- Об ИИН в обязательном порядке должны указывать только предприятия-участники. Физические лица от этого освобождены.

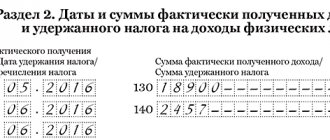

Важно понимать, что, совершая покупку у физического лица юридическим лицом, на НДФЛ уменьшается стоимость товара. На все эти моменты не только можно, но и нужно обращать внимание, чтобы в будущем не возникало проблем.

Без НДС-вычета, но с поблажками

Физические лица плательщиками НДС не являются (п. 1 ст. 143 НК РФ), в связи с чем не предъявляют организации-покупателю налог, который та могла бы принять к вычету.

Для компаний на ОСН это несомненный минус. Чего не скажешь о «доходных упрощенцах», которым такой вычет без надобности (в отличие, кстати, от их «доходно-расходных» коллег, списывающих «входной» НДС на затраты (подп. 8 п. 1 ст. 346.16 НК РФ)).

Имейте в виду: определять налог расчетным методом, дабы впоследствии принять его к вычету, при таких покупках нельзя (Постановление ФАС Северо-Кавказского округа от 29 мая 2007 г. № Ф08-2109/2007-875А).

Если же предприятие впоследствии будет это имущество реализовывать, придется начислить НДС на его продажную стоимость (подп. 1 п. 1 ст. 146, п. 1 ст. 154 Кодекса). Однако из этого правила есть два исключения, когда фирма исчисляет налог с межценовой разницы (то есть с цены реализации продукции с учетом НДС за минусом цены ее приобретения у граждан) с использованием расчетных ставок – 10/110 или 20/120. Благодаря подобной преференции организация заплатит налог в гораздо меньшем размере.

Первый случай – реализация купленной у «физиков» сельхозпродукции и продуктов ее переработки (кроме подакцизных товаров) из Перечня, утвержденного Постановлением Правительства РФ от 16 мая 2001 года № 383 (п. 4 ст. 154 НК РФ).

Обратите внимание

Покупки у предпринимателей-спецрежимников под действие этой нормы Кодекса не подпадают (см. письмо финансового ведомства от 7 декабря 2006 г. № 03-04-11/234, Постановление ФАС Поволжского округа от 3 декабря 2013 г. № А12-6633/2013).

Учтите – по мнению финансистов, данная льгота применима только при перепродаже фирмой упомянутой продукции.

Если же компания ее закупает, затем перерабатывает, после чего продает готовую продукцию, то налоговая база определяется исходя из полной стоимости реализуемого, то есть в обычном порядке (письмо Минфина России от 11 июля 2021 г. № 03-07-14/43942).

Так же считают и некоторые судьи (см. постановления ФАС Западно-Сибирского округа от 8 июня 2009 г. № Ф04-2975/2009(6522-А03-42), Центрального округа от 8 октября 2008 г. № А36-528/2008). Однако у большинства арбитров иная точка зрения – они позволяют пользоваться льготой и переработчикам сырья (постановления АС Восточно-Сибирского округа от 30 июля 2015 г. № 02-3273/2015, ФАС Уральского округа от 8 мая 2009 г. № Ф09-2751/09-С2, а также определения ВАС РФ от 11 декабря 2007 г. № 15613/07 и от 9 августа 2007 г. № 8061/07). Так что шансы отстоять свою позицию у компании очень даже неплохие.

Важно

Если компания приобретает продукцию у граждан одного населенного пункта, объединить все эти закупки в едином документе, по мнению юристов, нельзя. Ведь каждая такая сделка является двусторонней, а значит, со всеми продавцами надо оформлять отдельные договоры (закупочные акты).

Пример 1. НДС при купле-продаже сельхозпродукции

Компания закупила у физлица 145 кг картофеля по цене 15 руб. за кг, после чего реализовала его по цене 27 руб. за кг с учетом налога. В Перечне № 383 картофель поименован.Таким образом, при продаже данной продукции налоговая база равна 1740 руб. ((27 руб. – 15 руб.) × 145 кг).Сумма НДС к уплате, исходя из положений подп. 1 п. 2 и п. 4 ст. 164 Налогового кодекса РФ, составила 158,18 руб. (1740 руб. × 10/110).

Основные документы

Покупка у физического лица юридическим лицом сопровождается пакетом бумаг, без которых сделка просто не осуществится. Что это за документы? Сейчас посмотрим.

- Акт приема-передачи имущества.

- Акт СП-40. Используется, если покупаются животные.

- Закупочный акт по форме ОП-5.

- Приемо-сдаточный акт. Нужен, если покупается металлолом.

Важно помнить, что актов должно быть всегда два.

Кстати, можно и самостоятельно оформить акт по индивидуальному образцу. В такой ситуации надо смотреть, чтобы форма содержала все необходимые реквизиты. Поговорим о них.

Обязательные реквизиты

Покупка товару у физического лица юридическим лицом должна оформляться с помощью актов. В этих документах необходимо указать стандартные реквизиты. О чем речь?

- Название бумаги.

- Дата подписания документа.

- Содержание документа.

- Название предприятия или организации.

- Количество и единица измерения.

- Подписи двух сторон.

На основании этой бумаги предприятие примет стоимость товара как расход, что необходимо, если система налогообложения предполагает оплату разницы между расходами и доходами.

Когда и для чего необходимо решение учредителей?

Крупная сделка требует дополнительных документов от всех учредителей — решений. Крупная сделка — это:

- Для общества с ограниченной ответственностью — покупка или отчуждение недвижимости, стоимостью 25% от цены всего имущества фирмы.

- Для унитарного предприятия — стоимость покупки более 10% уставного фонда фирмы или более 50 тысяч раз размера МРОТ.

Коллективное

Если участников ООО более двух, нужно организовать собрание и составить соответствующий протокол. Он и будет считаться решением.

В документе нужно указать:

- дату, время начала и окончания собрания;

- место;

- повестку;

- участников;

- данные об объекте;

- покупателе;

- сумму сделки;

- порядок и срок оплаты.

Правила составления протоколов общих собраний ООО установлены в ст. 181.2 Гражданского кодекса РФ.

Единственного учредителя

Законом не установлена форма данного документа. Его составляют по общим правилам решений для учредителей ООО. Различие: в тексте нужно указать, что участник сделки её одобряет.

Документы для оплаты

Покупка товара у физического лица юридическим лицом тоже осуществляется за деньги. И тут есть два способа оплаты: наличными и банковским переводом. Последний вариант обязательно должен быть подтвержден с помощью платежного поручения.

А вот расчет наличными стоит рассмотреть подробнее. Для предприятия или организации есть два пути расчета с частным лицом:

- Выдача денег из кассы. При этом оформляется расходно-кассовый ордер, но не всегда. Например, индивидуальным предпринимателям можно это не делать.

- Выдача наличных сотруднику предприятия под отчет. Как только сотрудник расплатится с продавцом, он должен будет составить авансовый отчет. Но последний подается не без всего, к нему прикрепляется акт, в котором есть отметка об оплате товара.

Когда оформляется закупочный акт

Если планируется покупка оборудования у физического лица юридическим лицом или речь идет о какой-то ценности, то необходимо оформить закупочный акт. Последний может выступать в качестве первичного договора, а может стать самостоятельным документом. Это обусловлено формой договора, которая может быть разной.

Документ вступит в силу лишь после подписи обеих сторон.

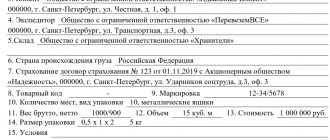

Существует уже разработанный шаблон по форме ОП-5, которым можно воспользоваться. Как вариант, предприятие может разработать шаблон самостоятельно.

Покупка квартиры

Как происходит покупка недвижимости у физического лица юридическим лицом? Процедура не так уж сильно отличается от стандартной по приобретению недвижимости.

В первую очередь, нужно запомнить, что юридическое лицо может купить квартиру или помещение либо у такого же юридического лица, либо у частного лица. Закон разрешает и тот, и тот вариант.

Юридическим лицом будет коммерческая организация в статусе АО, ООО, ЗАО. Покупка квартиры у физического лица юридическим лицом может производиться со следующим целями:

- Инвестиционной. Квартиру покупают для того, чтобы вложить деньги и в будущем перепродать ее. В этом случае квартира не является основным средством.

- Коммерческой. Квартира является основным средством и по ней ведется бухгалтерский учет.

Отличием от стандартной сделки является то, что необходимо получить согласие от собственника предприятия на крупное приобретение. К слову, крупной сделкой называют ту, что превышает четверть стоимости активов организации.

«Прибыльные» опасности

Приобретение у физлиц товаров, сырья, материалов, основных средств отражается в налоговом учете в том же порядке, что и покупка данных ценностей у организации. При этом первичка должна быть в идеальном состоянии, а расходы – экономически обоснованы (п. 1 ст. 252 НК РФ). Иначе у компании возникнут проблемы.

Следите за тем, чтобы в закупочных актах содержались полные и достоверные сведения. Если выяснится, например, что по перечисленным адресам физлица не проживали, а паспорта с указанными в актах данными продавцам не выдавались, компания вполне может поплатиться (см. Постановление ФАС Дальневосточного округа от 11 октября 2006 г., 4 октября 2006 г. № Ф03-А73/06-2/ 3360).

Удостоверьтесь в личности продавца. Случай из жизни – в первичке на приобретение продукции у частного лица оказались сведения из паспорта совсем другого гражданина, утерянного им несколько лет назад. Причем сам этот человек в момент совершения сделки отбывал наказание в исправительной колонии и отрицал свою причастность к данным хозоперациям. В результате фирма лишилась расходов, несмотря на то, что товар был действительно ею куплен, оприходован и впоследствии реализован (Постановление ФАС Поволжского округа от 9 августа 2012 г. № А12-22472/2011, оставленное в силе Определением ВАС РФ от 19 декабря 2012 г. № ВАС-16290/12).

Также надо проконтролировать, чтобы во всех закупочных актах стояли подписи продавцов. Конечно, есть примеры судебных решений, в которых компаниям в отсутствие таких автографов все равно удалось доказать факт приобретения продукции (Постановление ФАС Поволжского округа от 7 августа 2009 г. № А57-14214/2008 и др.).

Однако терять время, силы и испытывать судьбу – занятие не из приятных.

Сразу предостережем от того, чтобы в подобной ситуации подделывать подписи продавцов. Обман вполне могут раскрыть с помощью почерковедческой экспертизы, и тогда – прощай, расходы (Постановления ФАС Северо-Западного округа от 15 июня 2009 г. № А52-5063/2008, ФАС Северо-Кавказского округа от 6 мая 2009 г. № А53-17846/2008).

Ревизоры наверняка заподозрят неладное и в случае, когда объем приобретенной у «физиков» продукции зашкаливает за все разумные пределы.

Например, ФАС Волго-Вятского округа в Постановлении от 14 мая 2007 года № А31-9242/2005-15 пришел к выводу, что в закупочных актах содержится недостоверная информация. Ведь компания ежедневно приобретала у четырех физических лиц нереальное количество грибов – от 2,5 до 10 тонн. В итоге «прибыльных» расходов компания лишилась.

Как проводится сделка

Покупка помещения юридическим лицом у физического лица проходит по стандартному порядку.

- Участники обговаривают важные моменты сделки.

- Подписывается предварительный договор купли-продажи и вносится аванс или задаток.

- Участники подписывают основной договор.

- Покупатель и продавец проходит процедуру госрегистрации перехода прав собственности.

- По договору купли-продажи вносится окончательный платеж.

- Участники подписывают акт приема-передачи недвижимости.

От продавца требуется определенные пакет документов, который уже должен быть готов на момент продажи.

Это:

- Паспорт.

- Свидетельство о собственности или другой документ, который удостоверяет право владения.

- Выписка из реестра, которая подтверждает отсутствие обременений.

- Документы, которые объясняют, как к владельцу пришло право владения. Сюда относится договор приватизации, купли-продажи или завещание.

- Экспликация помещения и технический план из БТИ. Этими бумагами подтверждается отсутствие неоформленных перепланировок.

- Выписка из домовой книги, где видно, что прописанных лиц в квартире нет.

- Выписка из Единого жилищного документа или финасово-лицевого счета. С помощью нее продавец подтверждает, что долгов по коммунальным платежам нет.

- При необходимости согласие от органов опеки на сделку. Понадобится в том случае, если среди собственников есть лица под опекой или несовершеннолетние.

Иногда продавец прикладывает к уже имеющемуся пакету доверенность на предоставление интересов. Так происходит в ситуациях, когда сделку проводит уполномоченный представитель.

Налогообложение

После заключения сделки нужно заплатить налог при продаже недвижимости юридическим лицом. Это может быть довольно крупная сумма.

В общем случае нужно заплатить два налога – подоходный (начисляют на сумму прибыли фирмы от сделки) и НДС — в размере 20%.

На размер налога в сделках купли-продажи недвижимости влияет:

- Жилая недвижимость или нежилая.

- Юрлицо зарегистрировано в России или заграницей.

При купле-продаже жилой недвижимости налог платят только на прибыль, НДС не требуется. Если объект сделки — нежилые помещения, вместе с налогом на прибыль выплачивают НДС.

При продаже недвижимости физлицом сделка облагается обычным НДФЛ.

Некоторые нюансы

При покупке имущества физическим лицом у юридического лица и наоборот необходимо много времени уделить договору купли-продажи. При составлении должны учитываться требования Гражданского кодекса нашей страны. Договор должен четко определять недвижимость, давать характеристику сторон купли-продажи, содержать стоимость сделки. Последнее требование очень важно, ведь если информации о цене не будет, то договор признают недействительным.

Кроме того, документ должен отражать всех прописанных в квартире лиц, обязанности и права сторон, наличие задолженностей по ЖКХ и обременений, условия расторжения договора.

К тому же, во время оформления документов, продавец должен будет написать заявление на отчуждение, а покупатель на вступление в права собственности. Не стоит игнорировать и госпошлину, так как это необходимый взнос. Для юридических лиц она равна 22 тысячам рублей. Сумма актуальна для каждого региона и закреплена в Налоговом кодексе.

Регистрация осуществленной сделки

После того, как договор подписан, необходимо совершить регистрацию сделки в ЕГРН. Сделать это можно либо в органах Росреестра – либо через МФЦ города.

Для этого потребуется предоставить:

- Сам договор.

- Квитанцию об оплате госпошлины. Для граждан она равна 2 000 рублей, для организаций – 22 тысячи.

- Заявление установленного образца.

- Копию и оригинал доверенности, если сделка ведётся через посредников.

СПРАВКА: После того, как документы сданы, нужно подождать – и по истечении срока регистрации право будет зафиксировано в ЕГРН.

Покупаем машину

Сделки между физическим и юридическим лицом могут быть не только на предмет недвижимости или товаров. Часто имеет место покупка машины у юридического лица физическим лицом и наоборот. Расскажем о том, есть ли отличия от стандартной процедуры.

Принципиальных отличий во время проведения сделки не наблюдается, но зато есть некоторые нюансы. Если о них не знать, то продавец или покупатель могут заработать себе проблемы.

- Проверка продавца на юридическую чистоту.

- Небольшие отличия в оформлении сделки.

Важно перед совершением сделки проверить непосредственно продавца, а не автомобиль, на юридическую чистоту. Зачем это делать? У юрлица могут быть невыполненные обязательства, по которым предприятие отвечает всем имуществом. Автомобиль непосредственно относится к имуществу предприятия или организации.

Если человек купит такую машину и не проверит продавца, со временем права на машину могут предъявить другие юридические лица, которые являлись кредиторами.

Чтобы проверить предприятие или организацию достаточно получить выписку из ЕГРЮЛ. Ее можно проанализировать на наличие несостыковок или подозрительных сведений.

Также необходимо проверить, есть ли на юридическом лице налоговые задолженности и дееспособно ли оно. Для этого можно воспользоваться сайтом налоговой службы.

Необходимо узнать, не считается ли предприятие банкротом. Делать это обязательно нужно, ведь вы идете на риск и расстаетесь с немалой суммой.

Что касается особенностей проведения сделки, то их есть несколько.

- Представительство юрлица.

- Проведение оплаты.

- Оформление документов.

Прежде всего перед заключением сделки нужно убедиться, что у представителя есть доверенность на продажу автомобиля. Документ должен быть на фирменном бланке и заверен нотариусом. Только таким образом оформленный документ позволяет надеяться на чистоту сделки.

Набор документов для продажи стандартный, но есть некоторые нюансы. Например, во всех полях для физических лиц-собственников обязательно должна быть информация о предприятии. Причем важно проверять еще и наличие печати, подпись представителя юрлица.

Обратите внимание, что ДКП должен содержать ссылку на доверенность, заверенную нотариусом. Она должна соответствовать той, что имеет на руках представитель юридического лица.

Чтобы исключить проблемы в дальнейшем, старайтесь вносить деньги в кассу предприятия. Последняя должна быть оснащена кассовым аппаратом. После того как операция завершится, кассир обязан выдать покупателю приходной кассовый ордер, заверенный печатью юрлица.

Почему возникают сложности

ИП — это обычный человек, который сказал государству о том, что занимается бизнесом. Закон не делит его имущество на две части: для предпринимательства и личной жизни. Всё, что есть у простого парня Дениса, есть и у ИП Емельянова Дениса Александровича.

Отсюда и начинаются сложности. Имущество — общее, а обязанности у ИП и обычного человека — разные. Денис платит УСН как предприниматель и НДФЛ как простой парень. Чтобы посчитать налоги без ошибок, нужно правильно определить статус имущества.

Покупаем участок

Выше мы уже рассказали о том, как проходит покупка материалов у физического лица юридическим лицом. Пришла пора поговорить о приобретении земельного участка.

Что нужно знать о процедуре покупки земли у физического лица юридическим лицом? Сейчас расскажем.

Вся процедура крутится вокруг договора купли-продажи. В нем указываются как данные продавца, так и данные покупателя. Вроде бы все чисто, но нет.

Прежде чем юрлицо согласится на сделку, оно должно осознавать, что существуют определенные риски. Мы говорим про:

- Сложность проверки юридической чистоты приобретаемого участка.

- Риск изъятия земли в процессе оформления органами государственной власти.

- Наличие обременений, которые не позволяют совершать с участком те или иные действия.

- Завышенная стоимость земли.

Как проверять документы? В отличие от покупки ОС у физического лица юридическим лицом, здесь очень много тонкостей.

Чтобы не попасться на уловки мошенников, достаточно самостоятельно собрать документы, которые помогут обнаружить скрытую информацию.

Сначала необходимо снять копии настоящих документов на землю. Обратите внимание, подлинное свидетельство о регистрации защищается голограммой и водяными знаками. Чтобы проверить документ нужно обратиться в службу федеральной регистрации. Если продавцу нечего скрывать, то документ он даст без проблем.

Также необходимо проверить землю по кадастровому номеру. Делается это на сайте Росреестра по публичной карте федеральной регистрационной службы.

Стоит заказать выписку на участок в федеральной регистрационной службе. На ней будет видно, есть ли на земле обременения, арест и кто является владельцем участка.

Если вы боитесь, что не справитесь сами, поручите проверку агентству, которое занимается недвижимостью.

Схема: Приобретение имущества у физического лица

Автор Дегтярев В.А. – генеральный директор ООО «Объединенная управляющая компания», www.pnpb.ru

Приобретение имущества у физического лица – способ уменьшения налога на прибыль без уплаты налога на доходы физических лиц и единого социального налога

Суть схемы: Физическое лицо продает товары (материалы) организации, которые используются ей в производственных целях.

В результате физическое лицо вправе получить безналоговый доход до 125 тыс. рублей в календарном году. При этом организация сможет учитывать такие расходы для целей исчисления налога на прибыль.

Принципиальная возможность схемы

Согласно п.п.1 п.1 ст.220 НК РФ физическое лицо имеет право на имущественный налоговый вычет в каждом налоговом периоде в случае получения дохода до 125 тыс. рублей от продажи своего имущества.