Единая упрощенная налоговая декларация (ЕУД)

— универсальный отчетный документ, совмещающий несколько налоговых деклараций. Актуален для субъектов, которые не вели деятельность в налоговом периоде (например, предприятие только зарегистрировано).

Преимущество ЕУД в том, что она заменяет сразу несколько пустых деклараций, что ускоряет и упрощает отчетность.

В каком случаем подается единая упрощенная налоговая декларация

Такой документ могут отправлять в налоговую плательщики, которые в течение отчетного периода соответствовали установленным требованиям:

- У фирмы не должно быть вообще никаких операций по кассе либо расчетному счету. При этом тип этой операции не имеет значения. Даже если покупатель произвел ошибочное зачисление средств, которые затем вернулись к нему назад, сдавать упрощенную декларацию уже будет нельзя;

- Отсутствие любых объектов и операций по налогам, которые нужно включить в отчет.

Обычно на практике таким критериям соответствуют только вновь образованные компании и недавно заргистрированные индивидуальные предприниматели, а уже существующие субъекты редко отвечают данным требованиям.

Иногда налогоплательщики не знают, кто сдает единую упрощенную налоговую декларацию и ошибочно считают, что они имеют права подать упрощенную декларацию, если у них отсутствует выручка, но это не так, поскольку расходы также вызывают движение средств.

Если субъект полностью отвечает данным условиям, то он может заменить несколько нулевых отчетов единым бланком. В том случае, когда компания не стоит на учете как плательщик определенного налога (транспортного, на имущество и т. д.), то и включать его в эту декларацию не нужно.

Внимание! Как правило, если организации или предприниматель применяют общую систему налогообложения, то они могут с помощью единой декларации одновременно отчитаться по налогу на прибыль (НДФЛ) и НДС.

Для специальных налоговых режимов такой отчет могут предоставлять те, кто использует упрощенную систему налогообложения либо единый сельхозналог.

Основные правила заполнения декларации

Приступая к заполнению декларации, которую надо составлять, если на предприятии действует упрощенная система налогообложения, независимо от разновидности используемой системы, начинать вносить данные рекомендуется во второй раздел отчета.

Это связано с тем, что первый раздел содержит итоговые показатели второго.

Декларация по УСН предусмотрена для заполнения сведения сразу на две ее разновидности, а также для отражения информации по торговому сбору. Поэтому, компания составляя ее, вносит данные только в те листы, которые ей необходим, а остальные исключает из состава налогового отчета.

При заполнении декларации необходимо учитывать следующее:

- Надо помнить, что страница с титульным листом декларации заполняется всегда. Налогоплательщик, находящий на системе УСН доходы, прикладывает к нему листы разделов 1.1, 2.1.1., а также уплачивающий торговый сбор (существует в некоторых регионах страны), еще и раздел 2.1.2.

- Применяющие систему УСН доходы-расходы, субъекты должны заполнять листы разделов.2, 2.2.

- В состав отчета входит еще и раздел 3, который предназначен для отражения сведений о целевых поступлениях на предприятие, благотворительных взносов и т.д.

- По этим причинам осуществлять нумерацию листов в декларации рекомендуется после того как, все листы, включаемые в нее, будут заполнены. Если производится составление отчета в программе, нумерация выполняется автоматически.

- Указывая стоимостные показатели в отчете, следует исходить из правила, согласно которому в графах должны проставляться только целые числа. Поэтому данные предварительно нужно округлять по правилам математики — более 0,5 копеек считаются как 1 рубль, а менее — отбрасываются.

- При заполнении бумажных форм от руки, для внесения сведений необходимо брать чернила исключительно черного, фиолетового или же синего цветов.

- Буквенные символы нужно вносить печатным прописным шрифтом.

- Если налогоплательщик формирует декларацию с использованием компьютера, то он должен придерживаться правила, согласно которому применяется Courier New 16-18 пунктов.

- Декларацию не надо скреплять скобами от степлера, сшивать нитками и т. д. Рекомендуется листы соединить просто канцелярской скрепкой.

- Если при заполнении отчета остаются незаполненные клетки, то в них нужно проставить символ «-». Данное правило распространяется на случаи, когда клетка должна содержать значение показателя «0».

Внимание! Ответственное лицо может допустить ошибку при заполнении отчета, однако, никаких исправлений в декларации не должно быть. Поэтому в этом случае ему надо будет пройти процедуру внесения данных в отчет заново.

В каком случае нельзя подать единую декларацию?

Для применения единой декларации обязательно должны выполняться определенные критерии:

- Очень внимательно необходимо отнестись к определению наличия операций по расчетному счету. Для применения этого бланка необходимо, чтобы движения по счету не был вообще никакого, а не только в рамках налогооблагаемых доходов и расходов.

В частности, если за ведение счета банк регулярно взимает комиссию, налоговая служба признает это движением средств. В такой ситуации хозяйствующий субъект автоматически теряет право на заполнение упрощенной декларации, а должен подавать нулевые формы по каждому налогу.

- Для возможности включения в документ налога НДС существует еще один дополнительный критерий — у фирмы должны отсутствовать любого вида операции, которые отражаются в декларации по НДС. А к таким относятся не только продажа и приобретение товаров внутри страны, но и за нее пределами.

- Упрощенная налоговая декларация не может применяться, если нужно отчитаться по налогам с периодом в один месяц — акцизы, налог на полезные ископаемые, на игорный бизнес и т. д.

Важно! Данный бланк нельзя предоставлять вместо декларации по ЕНВД, поскольку у этой системы не может вообще быть нулевой декларации. Даже если деятельность в отчетный период не велась, то физический показатель, с которого взимается налог, у хозяйствующего субъекта все равно присутствует. В этой ситуации необходимо вообще сниматься с учета как плательщика ЕНВД.

Вам будет интересно:

Декларация по ЕНВД: сроки сдачи, куда предоставляется, образец заполнения в 2021 году

Особенности заполнения нулевой декларации по УСН

Если компания не занималась деятельностью в период подачи отчета, то декларация по УСН все равно должна быть отправлена с соблюдением установленных сроков. Главной особенностью в этом случае является проставление нулевых значений в ключевых графах.

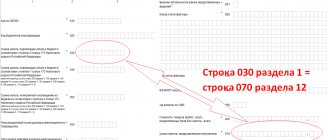

Если субъект использует тип «Доходы», тогда титульный лист заполняется в полном объеме. Далее, нужно заполнить лист, содержащий раздел 1.1. На нем нужно обязательно внести данные в графу 010. Графы 030, 060 и 090 содержат данные только в том случае, когда в течение периода у организации менялся адрес, и по этой причине менялся код ОКТМО. Прочие графы на данном листе должны содержать прочерки.

Также в декларацию нужно включить лист с разделом 2.1.1, где записываются данные в графу 102, а также указывается ставка налога в графах 120-123. Прочие графы прочеркиваются.

При применении системы «Доходы уменьшенные на расходы», декларация начинается с титульного листа. После этого необходимо на листе с разделом 1.2 внести код ОКТМО в графу 010. Графы 030, 060 и 090 заполняются при изменении в течение периода адреса осуществления деятельности. Все остальные имеющиеся графы прочеркиваются.

Далее, берется лист с разделом 2.2, в котором заполняются графы 260-263 путем проставления используемой налоговой ставки. Все остальные графы прочеркиваются.

Сроки предоставления отчета

Для подачи упрощенной декларации, налоговое законодательство устанавливает следующие периоды. Ее необходимо сформировать и отправить в ФНС не позднее 20 числа с момента окончания отчетного квартала. Если в документ включаются налог на прибыль, налог на имущество либо УСН, то бланк нужно сдать до 20 января года, идущего за отчетным.

В 2021 году единая упрощенная налоговая декларация должна сдаваться:

- За 1 квартал до 20 апреля 2021.

- За 2 квартал до 20 июля 2021 года.

- За 3 кв. – до 20 октября 2021 г.;

- За 4 кв. и по годовым налогам — до 20 января 2021 г.

Способы подачи единой налоговой декларации

Закон устанавливает три способа, которыми можно отправить эту декларацию в ФНС:

- Почтовым отправлением — декларацию нужно отправить письмом с описанным вложением. Вторая опись с отметкой почты остается на руках. Чек от письма будет подтверждением даты подачи декларации;

- Лично — необходимо заполнить от руки либо распечатать две копии документа, и лично принести их в налоговую службу. Инспектор поставит отметку на одной копии и вернет назад.

- Через интернет — для этого необходимо приобрести электронную цифровую подпись и заключить договор с компанией по передачи отчетности.

Важно! Если численность работников превышает 100 человек, то подавать отчет нужно только при помощи электронных средств связи.

Образец заполнения единой упрощенной налоговой декларации

В декларацию входят два листа. При этом второй заполняется не всеми видами налогоплательщиков.

Титульный лист

Первым листом отчета является титульный. Начинать заносить в него данные необходимо с указания ИНН компании либо предпринимателя. Для этих целей предназначена графа с 12 полями. В том случае, когда отчет заполняется по организации, у которой ИНН состоит из 10 символов, в первые две клетки нужно записать нули.

Поле КПП заполняют данными только компании. Предпринимателю его нужно оставить пустым, без прочеркивания либо заполнения нулями.

С правой части находится поле, куда записывается номер страницы.

После наименования формы идут два поля, в которые заносится код сдаваемого документа:

- В первую клетку можно занести «1», если документ сдается впервые в этом периоде. Тогда во второй клетке следует ставить «0».

- Ставим «3» – если это корректирующий отчет. Во втором случае также необходимо использовать вторую клетку, где записывается номер корректировки.

Важно! Если была подана упрощенная декларация, а потом выяснилось, что одно из условий не соблюдается, то подавать уточненные формы необходимо уже по каждому из проставленных в бланке налогов. При этом статус у них также будет «Корректирущий».

Далее, рядом с типом отчета, проставляется год, за который он подается.

После этого словами указывается наименование ФНС, куда направляется отчетность, и ее код из 4-х символов.

На следующей строке записывается полное название фирмы, согласно учредительных документов, либо Ф.И.О. предпринимателя. Далее следует поле для указания территориального кода ОКАТО.

Внимание! Поскольку произошла смена ОКАТО на ОКТМО, а форма данной декларации за это время не изменялась, то в это поле необходимо записывать именно код ОКТМО. Оставшиеся клетки нужно просто оставить пустыми.

На следующую строку заносится главный код деятельности по справочнику ОКВЭД. Все клетки, которые остались пустыми, необходимо прочеркнуть.

Вам будет интересно:

4-НДФЛ для ИП на ОСНО: кто сдает, в какие сроки, образец заполнения в 2021 году

После этого в документе находится таблица, в которую нужно внести необходимые налоги.

Важно! Делать записи в таблице необходимо в том порядке, как идут главы этих налогов в НК РФ!

В 1-й столбец заносится наименование налога. Во 2-м столбце записывается номер главы из НК, который соответствует данному налогу.

А вот заполнение 3-го и 4-го столбца имеет свои особенности:

- Если по данному налогу нужно отчитываться один раз в квартал, то в столбец 3 записывается «3», а в столбце 4 указывается порядковый номер квартала – от 01 до 04;

- Если у отчета налоговым периодом считается год, тогда в столбец 3 необходимо внести – «3» – если отчет за первый квартал, «6» – если за полугодие, «9» – если за 9 месяцев и «0» – если за год. В графе 4 нужно каждый раз ставить прочерки.

Если в таблице остаются незаполненные строки, их все необходимо прочеркнуть. С другой стороны, если у хозяйствующего субъекта возникает необходимость отчитаться более чем по 4 налогам, то в документ можно добавить еще один титульный лист и пронумеровать его как 002.

После таблицы записывается контактный телефон.

Ниже указывается из скольки страниц состоит отчет, а также количество листов с приложениями. Последнее необходимо заполнять в том случае, если отчет сдает представитель по доверенности — ее нужно прикладывать к бланку.

Затем документ разделяется на две части, и заносить данные необходимо только в левую.

Здесь делает отметку лицо, которое сдает отчет в налоговую:

- Руководитель компании указывается свою Ф.И.О., ставит подпись, дату сдачи и при наличии — печать;

- Если бланк сдает предприниматель, он просто расписывается и ставит дату подачи;

- Когда отчитывается доверенный представитель, нужно указать его Ф.И.О., дату отправки и поставить подпись. На следующей строке указываются реквизиты доверенности, выданной ему. Необходимо помнить, что для организации достаточно составить доверенность на фирменном бланке, в то время как предприниматель заверяет ее у нотариуса.

Второй лист

Этот лист заполняется тогда, когда субъект не является предпринимателем и не имеет код ИНН. Информация сюда вносится в соответствии с документом, который устанавливает личность.

Здесь записываются:

- Полностью Ф.И.О.;

- День рождения;

- Код страны, гражданство которой имеется (для России — 643);

- Какой документ подтверждает личность – «03» – свидетельство о рождении, «10» – иностранный паспорт, «21» – российский паспорт и т. д.

- Сведения о документе, подтверждающем личность;

- Полный адрес проживания, с указанием почтового индекса, кода региона и т. д.

Лист должен подписать гражданин, либо действующий от его имени представитель. Здесь де проставляется дата заполнения.

Как заполнить ЕУД

Актуальный в 2021 году бланк этой декларации — форма по КНД 1151085, утверждённая ещё в июле 2007 года приказом Минфина России № 62н. В ней два листа, но компании и индивидуальные предприниматели заполняют только первый. Второй нужен для физлиц, не имеющих статуса ИП, которые не указали на листе 1 свой ИНН.

В форме необходимо отразить такие сведения:

- ИНН, а для организаций ещё и КПП. При указании ИНН организации в первых двух ячейках проставляется «00»;

- вид документа — 1, если за отчётный период он подаётся впервые. Если это корректирующий отчет, ставится код 3, а через «/» отражается номер корректировки;

- год, к которому относится отчёт;

- название и код ИФНС;

- наименование компании или ФИО предпринимателя;

- код ОКАТО;

- ОКВЭД.

Далее идет таблица — в ней нужно указать налоги, в отношении которых заполняется декларация. Налоги отражаются построчно в том порядке, в котором в Налоговом кодексе идут соответствующие им главы. То есть на ОСНО сначала указывается НДС (глава 21), а затем налог на прибыль (глава 25).

В отношении каждого платежа в таблице отражается такая информация:

- графа 1 — название налога;

- графа 2 — глава НК РФ;

- графа 3 — код налогового или отчётного периода. Если налог платится поквартально, то ставится код «3». Для платежей, налоговым периодом по которым является год, в графе 3 указывается отчётный период. Применяются следующие коды: «3» — 1 квартал, «6» — полугодие, «9» — 9 месяцев, «0» — год;

- графа 4 — номер квартала. Он указывается только для налогов, по которым налоговым периодом является квартал. То есть в отношении НДС в графе 3 всегда нужно указывать «3», а в графе 4 номер квартала, за который подается декларация («01», «02» и так далее).

Ниже табличной части нужно отразить такие сведения:

- номер телефона организации или ИП для контакта;

- количество страниц отчета;

- количество листов прилагаемых документов или их копий (если актуально).

Заполнение блока о полноте и достоверности информации зависит от того, кто подает декларацию:

- организация: в строке «Руководитель» прописывается имя полностью, ставится дата, подпись и печать;

- предприниматель: ничего вписывать не надо, нужно лишь подписать и поставить печать (при наличии), а также дату;

- представитель — физическое лицо: указывается ФИО представителя, ставится его подпись, дата, в нижней строке — параметры доверенности;

- представитель — юридическое лицо: вписываются наименование организации и дата. Подпись ставит руководитель этого ЮЛ, также ставится его печать. В строках ниже нужно указать реквизиты доверенности.

Особенности ЕУД в том, что она не содержит никаких полей для внесения значений. Ведь по своей сути это нулевой отчёт, соответственно, никаких показателей в нем быть не может.

Штрафы за несвоевременное предоставление декларации

Если единая упрощенная налоговая декларация не была сдана в установленный для этого срок, то хозяйствующий субъект будет привлечен к ответственности.

За несвоевременную подачи либо несдачу декларации будет наложен штраф по каждому налогу, который необходимо было указать. Фактически, в этом случае ФНС будет штрафовать за отсутствие нулевого отчета по каждому виду налога. Соответственно штрафы также необходимо будет перечислять по равным КБК, относящимся к этим налогам.

Внимание! Размер штрафа, согласно НК, составляет 5 процентов от суммы соответствующего налога. Но поскольку их фактически нет, то присуждается минимальное наказание — 1000 руб. по каждому налогу.

Помимо этого, к ответственности могут привлекаться должностные лица. На них может накладываться штраф в сумме 300-500 руб.